Годовой перерасчет НДФЛ — 2024: подробная инструкция примеры

Годовой перерасчет НДФЛ — это один из обязательных пунктов предпраздничного плана бухгалтера. Как его провести быстро и правильно, что учесть и как отразить результат в отчетности. Читайте в нашей статье.

Основные положения относительно годового перерасчета

- Перерасчет — это обязанность работодателя(п.п. «а» п.п. 169.4.2 НКУ). Его следует провести перерасчет во время начисления зарплаты за декабрь. Перерасчет также делают в случае окончательного расчета с работником при увольнении.

- Цель перерасчета: исправление возможных ошибок в начислении НДФЛ за отчетный период и определение правильности применения налоговой социальной льготы (НСЛ).

- Перерасчет проводят по всем работникам (по каждому отдельно), состоящим в трудовых отношениях по состоянию на 31 декабря отчетного года.

- Перерасчет проводят все работодатели: и юридические лица, и ФЛП, и самозанятые лица.

- Штрафы за недостоверное декларирование налогового обязательства по НДФЛ не применяют, если их самостоятельно выявить и исправить при проведении перерасчета НДФЛ в соответствии с нормами НКУ.

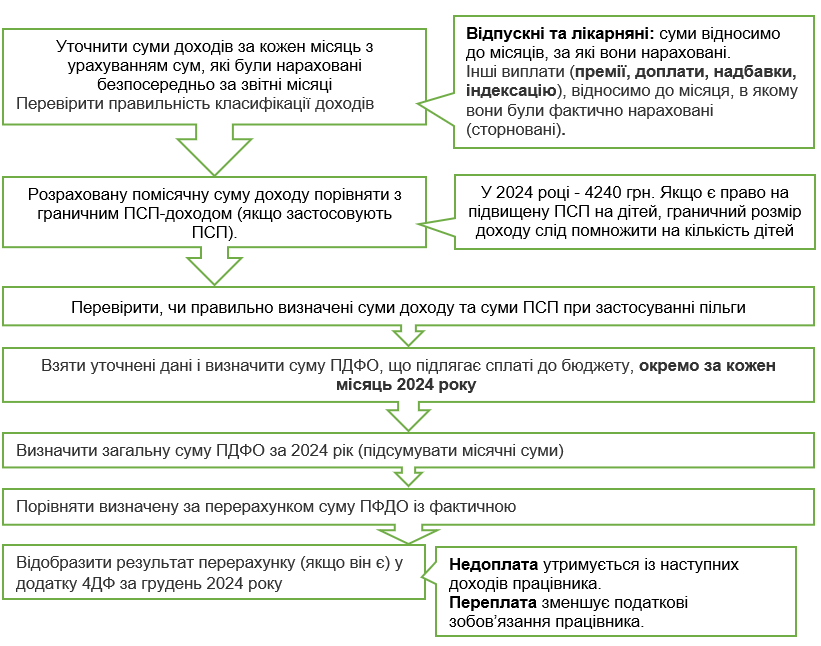

Далее приведен пошаговый алгоритм проведения годового перерасчета.

Рис. 1. Пошаговый алгоритм годового перерасчета

А теперь к примерам.

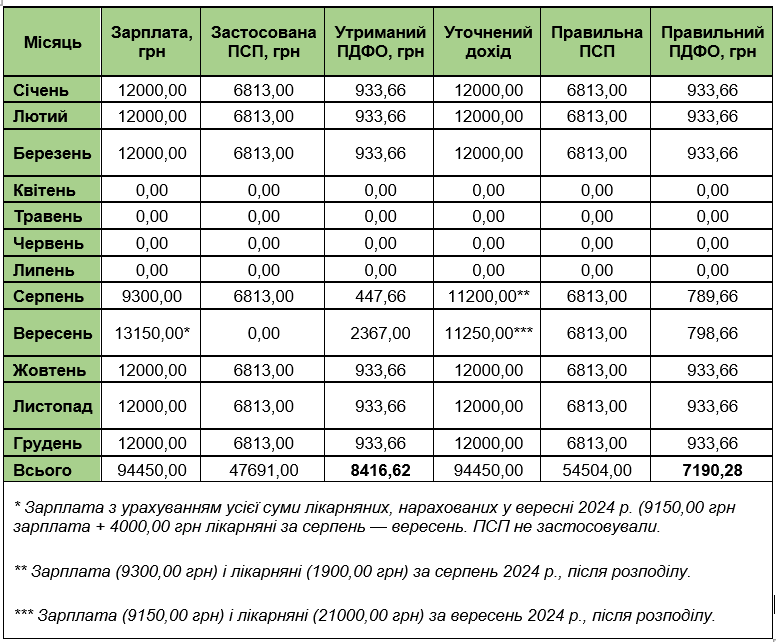

Пример № 1 (переплата: удержали НДФЛ больше, чем нужно было)

Работница — одинокая мать троих детей в возрасте до 18 лет. Оклад — 20000 грн. Имеет право на НСЛ в сумме 6813,00 грн (2271,00 грн х 3 детей) при условии непревышения дохода размера 12720,00 грн (4240,00 грн х 3 детей).

В апреле — июле 2024 года работница была в неоплачиваемом отпуске.

В период с 26.08.2024 по 06.09.2024 находилась на больничном. Общая сумма больничных, начисленная в сентябре 2024 г., (условно) составляет 4000,00 грн, из них на август 2024 г. приходится 1900,00 грн, на сентябрь 2024 г. — 2100,00 грн.

Общий доход за август 2024 года составляет 11200,00 грн (9300,00 зарплата условно) 1900,00 больничные), а за сентябрь 2024 года — 11250,00 грн (9150,00 зарплата условно 2100,00 больничные).

Результат перерасчета — из дохода работницы излишне удержан ПФД в сумме 1226,34 грн. (8416,62 — 7190,28).

Если выявлено излишнее удержание НДФЛ, действуем так.

Основное правило: Сумма переплаты уменьшает налоговое обязательство за декабрь 2024 года.

Если переплата больше налогового обязательства за декабрь: уменьшаем НДФЛ в следующих месяцах (январь, февраль 2025 года) до полного возврата.

Бухгалтерский учет переплаты: Проводка: Дт 661 — Кт 641/НДФЛ (методом «красное сторно»).

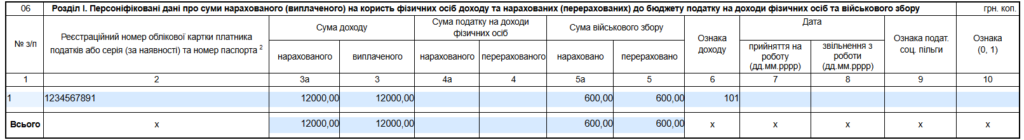

В приложении 4ДФ за декабрь отражаем так, как показано на рис. 2.

Рис. 2. Фрагмент приложения 4ДФ за декабрь 2024 года (переплата по НДФЛ)

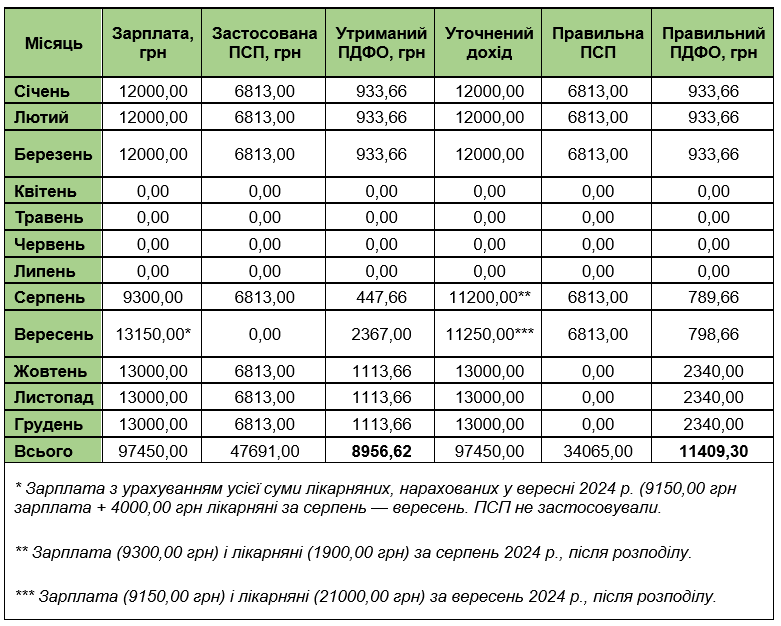

Пример № 2 (недоплата: удержали меньше, чем нужно было)

Возьмем за основу условия примера № 1. Только смотрим то, что с октября 2024 года работнице подняли оклад на 1000 грн. И он составлял 13000,00 грн. То есть это больше предельного дохода для применения НСЛ (12720,00 грн). Но бухгалтер по ошибке продолжила удерживать НСЛ.

В результате перерасчета НДФЛ имеем недоплату по налогу в сумме 2452,68 грн (11409,30 — 8956,62).

Если выявлено занижение обязательства по НДФЛ, действуем так.

Основное правило: Недоплату удерживаем с любого налогооблагаемого дохода (после его налогообложения), начиная с декабря 2024 года.

Если суммы дохода недостаточно: Переносим остаток недоплаты на следующие месяцы (январь, февраль 2025 года и т. д.) до полного погашения.

Ограничения по ст. 128 КЗоТ: Размер удержаний из зарплаты не может превышать 20% суммы, подлежащей выплате работнику на руки. Если работник подаст заявление на удержание всей суммы недоплаты единовременно, ограничение в 20% не применяется.

Бухгалтерский учет недоплаты: Проводка Дт 661 — Кт 641/НДФЛ.

Отражение в приложении 4ДФ. В разд. I 4ДФ за декабрь 2024 года:

- В графах 4а и 4 указываем сумму НДФЛ с учётом недоплаты.

- Если недоплата превышает 20% или налогооблагаемый доход, остаток показываем в 4ДФ за следующие отчётные периоды.