Книга: АВТОМОБІЛЬ НА ПІДПРИЄМСТВІ: ВЛАСНИЙ ТА АРЕНДОВАНИЙ (Глава 1)

Стрімкий плин життя вимагає оперативного виконання завдань, що стоять перед суб’єктами господарювання. Тому важко собі уявити підприємство, що не мало б у своєму розпорядженні хоча б одного автомобіля. Адже транспортний засіб нерідко може пришвидшити вирішення тих чи інших питань. А для деяких підприємств автомобільні перевезення — і зовсім основний вид їх діяльності. Тож ця книга, упевнені, стане помічником для багатьох бухгалтерів.

У ній ми розповімо про організаційні та облікові особливості придбання і експлуатації автомобіля, а також його техобслуговування, ремонту та поліпшення. Крім того, ви дізнаєтеся, на яких підставах можна використовувати автомобіль інших осіб (фізичних та юридичних) і як відображати таке використання в обліку. Додатково ви знайдете все, що потрібно знати про водія на підприємстві: від того, хто ним може бути, до того, хто несе відповідальність за порушення ним правил дорожнього руху.

1 . Придбаваємо автомобіль

1.1 . Пенсійний збір при купівлі «легковичка»

Підприємство обрало потрібний автомобіль ізбирається стати його щасливим володарем? Чудово! Якраз з цієї миті у справу вступає бухгалтер.Саме він повинен перерахувати податки та збори, що супроводжують придбання транспортногозасобу, правильно сформувати первісну вартість автомобіля та відобразити таке придбання в обліку. З цих питань ми й почнемо.

Об’єкт обкладення

Згідно з п. 7 ст. 1 Закону № 400 платниками збору на обов’язкове державне пенсійне страхування є підприємства та фізособи, які набувають права власності на легкові автомобілі, що підлягають першій державній реєстрації в Україні. Така реєстрація здійснюється територіальними органами з надання послуг МВС (далі — сервісий центр МВС).

Тобто обов’язок сплатити пенсійний збір виникає у сторони, що придбаває, тільки щодо легкового автомобіля у разі обов’язкового виконання двох умов:

1) відбувається перехід права власності на автомобіль;

2) автомо іль підлягає першій державній реєстрації в Україні

Розглянемо кожну з цих умов детальніше.

1. Згідно з п. 12 Порядку № 1740 право власності може бути отримане шляхом купівлі, міни, дарування (безоплатної передачі), успадкування та на інших підставах, передбачених законодавством. При цьому від сплати пенсійного збору зазначеним Порядком звільняються тільки:

— інваліди, яких відповідно до законодавства забезпечують автомобілями безоплатно або на пільгових умовах;

— особи, які успадкували автомобіль відповідно до закону (особи, які отримали автомобіль у спадщину за заповітом, сплачують збір на загальних підставах).

Зрозуміло, що не потрібно платити збір при перереєстрації автомобіля в результаті зміни власником місця стоянки, місцезнаходження (для фізичної особи — місця проживання), зміни технічних характеристик автомобіля тощо, тобто у випадках, коли право власності не переходить від однієї особи до іншої.

2. Визначення поняття «перша реєстрація транспортного засобу» міститься в п.п. 14.1.163 ПКУ. Під нею розуміють реєстрацію, яка здійснюється уповноваженими державними органами щодо такого транспортного засобу в Україні вперше. Не вважається першою реєстрація транспортного засобу, що раніше був, у тому числі тимчасово, зареєстрований на території України або перебував на відомчому обліку (п. 1.3 Інструкції № 379).

Таким чином, якщо ви купуєте (отримуєте в дар або в обмін) «уживаний» автомобіль, що вже був зареєстрований на території України, то у вас не виникає зобов’язань зі сплати пенсійного збору.

З детальним переліком операцій, за якими сплачується збір на обов’язкове державне пенсійне страхування при реєстрації автотранспорту, ви можете ознайомитися в листі ПФУ від 17.02.99 р. № 04/877.

База обкладення

Базою для обчислення пенсійного збору є вартість автомобіля, зазначена в будь-якому документі, що може її підтвердити. Таким документом може бути договір купівлі-продажу або міни, довідка органів митної служби, акт експертної оцінки вартості автомобіля тощо (п. 13 Порядку № 1740). Про те, що документ, який підтверджує вартість, залежить від спосо- бу придбання автомобіля, зазначав і ПФУ (див. лист від 13.06.2008 р. № 10031/-3-20).

Зверніть увагу: пенсійний збір нараховується на вартість автомобіля без урахування ПДВ. Цю позицію ПФУ виклав у листі від 25.06.2011 р. № 13034/03-30.

Ставка пенсійного збору

Ставка пенсійного збору безпосередньо зале- жить від вартості автомобіля, що придбавається (п. 8 ст. 4 Закону № 400, п. 13 Порядку № 1740). Дізнатися діючі ставки ви можете з табл. 1.1.

Таблиця 1.1. Розмір ставок пенсійного збору

| Розмір ставки | Вартість легкового автомобіля | Вартість у 2016 році |

| 3 % | Не перевищує 165 ПМПО* | Не більше 227370 грн. (включно) |

| 4 % | Перевищує 165 ПМПО, але не більше 290 ПМПО | Понад 227370 грн., але не більше 399620 грн. |

| 5 % | Перевищує 290 ПМПО | Понад 399620 грн. |

| * Тут і далі — прожитковий мінімум, установлений для працездатних осіб на 1 січня звітного року (у 2016 році — 1378 грн.). | ||

Збір сплачують на рахунки загального фонду держбюджету за місцем першої реєстрації автомобіля в територіальному сервісному центрі

МВС. Без документального підтвердження його сплати ваш автомобіль не зареєструють (пп. 14 і 15 Порядку № 1740).

1.2. Державна реєстрація

Державна реєстрація автомобіля здійснюється на підставі Порядку № 1388.

Власники зобов’язані зареєструвати (перереєструвати) транспортні засоби протягом 10 діб після (п. 7 Порядку № 1388):

— придбання (отримання);

— митного оформлення;

— тимчасового ввезення на територію України;

— виникнення обставин, що є підставою для внесення змін до реєстраційних документів.

Реєстрацію транспортних засобів здійснюють за місцем звернення власника або уповноваженої ним особи незалежно від місцезнаходження підприємства

При цьому в реєстраційних документах зазначають юридичну особу, якій належить транспортний засіб, місцезнаходження такої особи і стоянки автомобіля (п. 24 Порядку № 1388).

До заяви на державну реєстрацію транспортного засобу в обов’язковому порядку додають документи, що підтверджують правомірність його придбання. Перелік таких документів наведено в п. 8 Порядку № 1388.

Зверніть увагу: з листопада 2015 року з цього переліку виключили довідку-рахунок, що раніше видавалася суб’єктами господарю- вання, які здійснюють оптову та/або роздріб- ну торгівлю транспортними засобами. Тепер для підтвердження правомірності придбання транспортного засобу в такого торговельного підприємства досить надати договір купів- лі-продажу.

У разі купівлі у підприємства-виробника до сервісного центру МВС надають акт прий- мання-передачі транспортного засобу за фор- мою, затвердженою додатком 6 до Порядку № 1388.

Зауважимо, що взяття на облік у сервісному центрі МВС пов’язане зі сплатою обов’язкових платежів, без яких ваш транспортний засіб не зареєструють. Так, крім податків і зборів (якщо вони підлягають сплаті відповідно до законодавства), власник вносить в установленому порядку плату за (п. 8 Порядку № 1388):

— проведення огляду транспортного засобу;

— державну реєстрацію;

— відшкодування вартості бланків реєстраційних документів і номерних знаків.

Про те, яким чином зазначені платежі вплинуть на формування первісної вартості автомобіля, піде мова далі.

1.3. Формуємо первісну вартість

Для цілей бухгалтерського та податкового обліку автомобіль, який підприємство вико- ристовує у своїй діяльності, у загальному випадку класифікується як об’єкт основних засобів (п. 4 П(С)БО 7 і п.п. 14.1.138 ПКУ). Розглянемо, як сформувати первісну вартість придбаного транс- портного засобу.

Бухгалтерський облік

Відповідно до п. 7 П(C)БО 7 зарахування на баланс основних засобів (далі — ОЗ) у бухгалтерському обліку здійснюється за первісною вартістю.

До складу первісної вартості об’єкта ОЗ включають (п. 8 П(С)БО 7):

— суми, що сплачуються постачальникам активів та підрядникам за виконання будівельно-монтажних робіт (без урахування непрямих податків);

— реєстраційні збори, державне мито та аналогічні платежі, що здійснюються у зв’язку з придбанням (отриманням) прав на об’єкт ОЗ;

— суми ввізного мита;

— суми непрямих податків у зв’язку з придбанням (створенням) ОЗ (якщо вони не відшкодовуються платнику);

— витрати зі страхування ризиків доставки ОЗ;

— витрати на транспортування, установку,

монтаж, налагодження ОЗ;

— інші витрати, безпосередньо пов’язані з доведенням ОЗ до стану, в якому вони придатні для використання в запланованих цілях.

Фінансові витрати до складу первісної вартості ОЗ можуть потрапити тільки в разі придбання (створення) кваліфікаційних активів, тобто активів, що вимагають суттєвого часу для їх створення (абзац дев’ятий п. 8 П(С)БО 7). При цьому суттєвим вважається час, який становить більше 3 місяців (п. 1.6 розд. I Методрекомендацій № 1300).

Легко помітити, що не всі витрати, з якими підприємство стикається при купівлі автомобіля, прямо зазначені в п. 8 П(С)БО 7. З табл. 1.2 ви зможете дізнатися, як вплинуть найбільш поши- рені з них на первісну вартість новопридбаного об’єкта ОЗ.

Таблиця 1.2. Формування первісної вартості автомобіля

| №з/п | Стаття витрат | Формує первісну вартість | Коментар |

| 1 | 2 | 3 | 4 |

| 1 | Пенсійний збір | Так | Як зазначено вище, якщо ви при купівлі нового «легковичка» не заплатите пенсійний збір, ваш автомобіль не зареєструють (п. 14Порядку № 1740). У свою чергу, експлуатація незареєстрованого транспорту в Україні заборонена. Тому такий платіж належитьдо інших витрат, пов’язаних з правом його використовувати в запланованих цілях |

| 2 | Платні послуги сервісних центрів МВС | Так | Такі витрати пов’язані безпосередньо з реєстрацією транспорту, без проведення якої автомобіль також не можна експлуатувати (п. 7Порядку № 1388). Крім того, про включення реєстраційного збору до первісної вартості об’єкта ОЗ прямо говорить п. 8 П(С)БО 7 |

| 3 | Витрати на страхування цивільно-правової відповідальності власників наземних транспортних засобів | Ні | До складу первісної вартості ОЗ включаються тільки витрати на страхування ризиків їх доставки. Отже, всі інші витрати на страхування до первісної вартості ОЗ не потрапляють. Детально про «автоцивілку» див. на с. 15 |

| 4 | Витрати на добровільне страхування автомобіля (КАСКО тощо) | Ні | Аналогічно попередньому випадку, оскількине йдеться про страхування ризиків з доставкиавтомобіля, «страхові» витрати до первісноївартості не включаються. Підтверджує це йМінфін у листі від 21.07.2004 р. № 31-17310-01-29/13178. Детально про добровільнестрахування автомобіля див. на с. 16 |

| 5 | Фінансові витрати, пов’язані з купівлею автомобіля | Ні | Йдеться про ті випадки, коли придбання автомобіля пов’язане з фінансовими витратами. Найпростіший приклад — купівля автомобіля у кредит.Оскільки автомобіль не належить до кваліфікаційних активів, фінансові витрати до його первісної вартості не включають |

| 6 | Платні послуги банків | Ні | Ідеться про комісійні та інші подібні платежі, які банки справляють за свої послуги. У переліку витрат, які потрапляють до первісної вартості ОЗ, вони відсутні. Тому немає підстав їх туди включати |

| 7 | Винагорода посередникам | Ні | Витрати підприємства на виплату винагороди посереднику (комісіонеру, агенту тощо) за послуги при купівлі автомобіля за договорами доручення (комісії тощо) до первісної вартості не включаємо. Причина проста — такої позиції в переліку, наведеному п. 8 П(С)БО 7, немає. Суми, що належать посередникам, відносимо до складу витрат звітного періоду |

| 8 | Вартість послуг митного брокера | Так | Такі витрати можуть виникнути, якщо підприємство придбаває автомобіль за кордоном.У переліку витрат, що формують первісну вартість ОЗ при імпорті, такі послуги прямо не зазначено. Проте, їх можна віднести до інших витрат, безпосередньо пов’язаних здоведенням ОЗ до стану, в якому вони придатні для використання в запланованих цілях.Адже без проведення митного оформлення автомобіль неможливо використовувати в госпдіяльності. А тому, на наш погляд, логічно включити такі витрати до його первісної вартості |

| 9 | Плата за митне оформлення, якщо воно відбувається поза місцем розташування митних органів або в неробочий час | ||

| 10 | Акцизний податок | Так | Уключаємо до первісної вартості автомобіля як непрямий податок, що не відшкодовується підприємству (абзац п’ятий п. 8 П(С)БО 7) |

Ще один цікавий момент пов’язаний із включенням до первісної вартості автомобіля сум «вхідного» ПДВ, який не відшкодовується.

Упевнені, ви добре знаєте, що з 1 липня 2015 року абсолютно весь «вхідний» ПДВ потрапляє до податкового кредиту (п. 198.3 ПКУ). Проте якщо автомобіль використовуватиметься в неоподатковуваній (необ’єктній/пільговій) або негосподарській діяльності, підприємству слід нарахувати «компенсуючі» податкові зобов’язання (п. 198.5 ПКУ). Через це «вхідний» ПДВ можна вважати невідшкодовуваним. А для сум непрямих податків, які не відшкодовуються, п. 8

П(С)БО 7 передбачає одну дорогу — до первісної вартості ОЗ. Але чи завжди нараховувати «компенсуючі» податкові зобов’язання з ПДВ слід шляхом збільшення первісної вартості?

Якщо вже при купівлі автомобіля ви точно знаєте, що використовуватимете його в неоподатковуваній/негосподарській діяльності, то необхідність нарахувати податкові зобов’язання з’являється одразу при зарахуванні нового об’єк- та ОЗ на баланс. У цьому випадку не виникає сумнівів, що сума ПДВ збільшить первісну вар- тість автомобіля (див. п.п. 1.4 Інструкції № 141).

Але часто буває по-іншому. Транспортний засіб придбали для оподатковуваної/господарської діяльності, «вхідний» ПДВ віднесли до податко- вого кредиту, первісну вартість об’єкта ОЗ сфор- мували. Пізніше вирішили використовувати ав- томобіль в неоподатковуваній/негосподарській діяльності і нарахували, як належить, «компенсу- ючі» ПДВ-зобов’язання. Чи додавати тепер ПДВ, що став невідшкодовуваним, до сформованої в минулому первісної вартості ОЗ? Однозначно, ні. Первісна вартість — річ недоторканна. Її не можна змінювати, коли надумається, за винят- ком випадків, чітко прописаних у П(С)БО 7. Тому нарахований ПДВ без вагань відносьте до витрат звітного періоду — до дебету субрахунку 949 (п.п. 1.3 Інструкції № 141).

Формують первісну вартість купленого автомо- біля за дебетом субрахунку 152 «Придбання (виго- товлення) основних засобів». Надалі при введенні транспортного засобу в експлуатацію її списують до дебету субрахунку 105 «Транспортні засоби».

Податковий облік

Окремий податковий облік ОЗ ведуть тільки:

— високоприбуткові підприємства (з доходом понад 20 млн грн. на рік), які зобов’язані коригувати бухгалтерський фінансовий результат до оподаткування;

— малоприбуткові підприємства (з річним доходом не вище 20 млн грн.), які добровільно здійснюють такі коригування.

Усі інші малодохідники для цілей обкладення податком на прибуток орієнтуються виключно на бухгалтерські правила. Тому інформація, наведена далі, їх не стосується.

У податковому обліку автомобілі включають до складу ОЗ групи 5 (п.п. 138.3.3 ПКУ).

Первісна вартість об’єкта ОЗ у податковому обліку формується в повній відповідності з бухгалтерськими стандартами

Розрахунок податкової амортизації ОЗ здійс- нюється згідно з бухгалтерськими правилами, але з урахуванням обмежень, установлених пп. 14.1.138, 138.3.2 і 138.3.3 ПКУ. Нижче пере- лічимо основні аспекти, що впливають на появу податкових різниць в обліку транспортних засобів, придбаних після 01.01.2015 р.

1. Відповідність визначенню об’єкта ОЗ у бухгал- терському та податковому обліках. Для визнання активу в податковому обліку об’єктом ОЗ його вартість має бути вище 6000,00 грн.*, строк служби більше одного року і такий об’єкт повинен вико- ристовуватися в господарській діяльності підприємства (п.п. 14.1.138 ПКУ). Що стосується вартісного критерію і строку служби, то транспортний засіб, безумовно, у ці вимоги «впишеться». А ось зв’язок з господарською діяльністю — це саме той крите- рій, що може вплинути на виникнення різниці між бухгалтерським і податковим обліками. Можливо, транспортний засіб придбавається підприємством не з метою використання його в господарській діяль- ності (припустимо, для волонтерської, благодійної діяльності). Тоді витрати на придбання автомобіля не братимуть участь у податковому обліку.

* Нагадаємо: зазначена вартісна межа діє з 01.09.2015 р.

2. Різні строки використання. Податковий ко- декс установлює мінімально допустимі строки амортизації. Так, згідно з п.п. 138.3.3 ПКУ для ОЗ групи 5 (транспортні засоби) мінімально допустимий строк амортизації становить 5 років. У свою чергу, у бухгалтерському обліку строк амортизації підприємство встановлює самостійно.

3. Виробничий метод амортизації. У податко- вому обліку використовуються всі бухгалтерські методи амортизації, крім виробничого. Тому якщо ви в бухобліку застосовуєте виробничий метод, то це також призведе до появи податко- вих різниць (п.п. 138.3.1 ПКУ).

4. Зниження ціни та дооцінки. Податкові різниці виникають також при проведенні процедури зниження ціни та/або дооцінки транспортного засобу (пп. 138.1 і 138.2 ПКУ).

Але ще раз підкреслимо: підприємств-малодохідників (якщо вони не прийняли рішення про добровільне коригування бухгалтерського фінре- зультату для цілей оподаткування) усі перелічені податкові різниці не торкнуться.

Розглянемо на прикладі формування первісної вартості автомобіля.

Приклад 1.1. Підприємство придбало в кредит легковий автомобіль, призначений для використання в госпдіяльності і в оподатковуваних операціях. Ціна автосалону — 533307,00 грн. (у тому числі ПДВ — 88884,50 грн.), доставка — 18000,00 грн. (у тому числі ПДВ — 3000,00 грн.). Сплачено: збір до Пенсійного фонду (5 %), плата за послуги сервісного центру МВС (950,00 грн.). Нараховані відсотки за користування кредитом — 7600,00 грн.

Як ці операції відобразити в обліку, див. у табл. 1.3 на с. 10.

| 371 | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1 | Оплачено вартість автомобіля (533307,00 грн.) та його доставки (18000,00 грн.) | 371 | 311 | 551307,00 |

| 2 | Відображено суму ПДВ (до реєстрації податкової накладної в ЄРПН) | 644/1 | 644 | 91884,50 |

| 3 | Відображено податковий кредит з ПДВ (отримано податкові накладні, зареєстровані в ЄРПН) | 641/НДС | 644/1 | 91884,50 |

| 4 | Отримано автомобіль | 152 | 631 | 444422,50 |

| 5 | Уключено до первісної вартості витрати з доставки | 152 | 631 | 15000,00 |

| 6 | Списано суму нарахованого раніше податкового кредиту з ПДВ | 644 | 631 | 91884,50 |

| 7 | Відображено залік заборгованостей | 631 | 371 | 551307,00 |

| 8 | Оплачено послуги сервісного центру МВС | 377 | 311 | 950,00 |

| 9 | Уключено до первісної вартості плату за послуги сервісного центру МВС | 152 | 377 | 950,00 |

| 10 | Сплачено збір до Пенсійного фонду (5 %) | 651 | 311 | 22221,13 |

| 11 | Уключено до первісної вартості пенсійний збір | 152 | 651 | 22221,13 |

| 12 | Введено автомобіль в експлуатацію | 105 | 152 | 482593,63 |

| 13 | Нараховано відсотки за кредит | 951 | 684 | 7600,00 |

| 792 | 951 | 7600,00 | ||

1.4. Купуємо автомобіль у фізособи — оподатковуємо доходи

Продавцем транспортного засобу може бути як суб’єкт господарювання, так і звичайна фізична особа. Купуючи автомобіль у фізособи, підприємство фактично виплачує йому дохід. Чи обкладається такий дохід будь-якими податками та зборами, розглянемо прямо зараз.

Спершу розберемося з податком на доходи фізичних осіб (далі — ПДФО). Базу обкладення цим податком, нагадаємо, установлено ст. 164 ПКУ. До неї і звернемося. У п.п. 164.2.4

ПКУ бачимо, що до загального місячного (річного) оподатковуваного доходу включається, у тому числі, частина доходів від операцій з майном. Автомобіль є рухомим майном (ч. 2 ст. 181 ЦКУ). З цього випливає, що доходи фізособи, отримані нею від продажу автомобіля, потрібно обкладати ПДФО. Але не всі. Адже п.п. 164.2.4 ПКУ говорить про включення до загального місячного (річного) оподатковуваного доходу тільки частини доходів від операцій з майном. Що це за частина, допоможе розібра- тися ст. 173 ПКУ, до якої нас відсилає зазначена вище норма Кодексу.

Бути чи не бути в такому разі ПДФО, залежить від двох факторів:

1) виду автомобіля, що продається фізособою (легковий або нелегковий);

2) черговості продажу легкового автомобіля фізособою протягом року.

Так, згідно з п. 173.2 ПКУ

не підлягає оподаткуванню дохід отриманий платником податків від продажу вперше протягом звітного (податко ого) року легкового автомобіля

В іншому випадку (коли фізособа продає автомобіль, що не є легковим, або реалізує легковий автомобіль не вперше у звітному (податковому) році), обкладення ПДФО не уникнути.

А що з військовим збором (далі — ВЗ)?

Об’єктом оподаткування ВЗ є, зокрема, загальний місячний (річний) оподатковуваний дохід (п.п. 1.2 п. 161 підрозд. 10 розд. ХХ і п.п. 163.1.1 ПКУ). Як ми вже зазначали, до нього потрапляє частина доходу від операцій з рухомим майном, визначена відповідно до по- ложень ст. 173 ПКУ. Крім того, згідно з п.п. 1.7 п. 161 підрозд. 10 розд. ХХ цього Кодексу ВЗ не утримується з доходів, що не обкладаються ПДФО*. Таким чином, щодо обкладення ВЗ доходів від продажу автомобіля діють ті самі правила, що і для ПДФО. Це підтверджують і фіскали в роз’ясненні, наведеному в категорії 132.02 БЗ**.

* Виняток — доходи, наведені в пп. 165.1.2, 165.1.18, 165.1.25, 165.1.52 ПКУ.

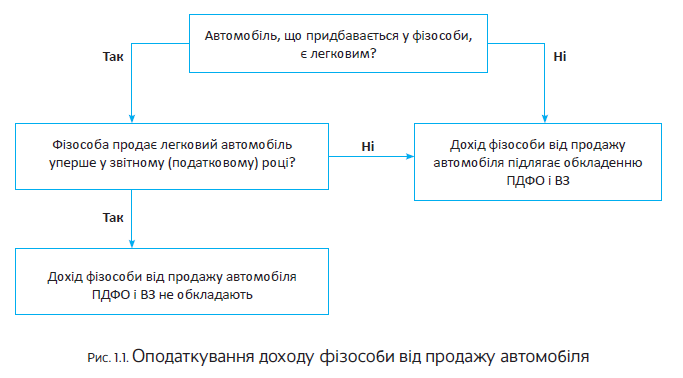

** База знань, розміщена на офіційному сайті ДФСУ: zir.sfs.gov.ua. Продемонструємо вищезазначене на рис. 1.1.

Розглянемо детальніше порядок обкладення ПДФО і ВЗ доходу фізособи від продажу легко- вого та нелегкового автомобіля.

Купуємо легковий автомобіль. Перш за все зауважте: автомобіль є легковим, якщо він за своєю конструкцією та обладнанням призначений для перевезення пасажирів з кількістю місць для сидіння не більше 9, уключаючи місце водія (ст. 1 Закону № 2344).

Оподаткуванню підлягає тільки дохід, отриманий фізособою від продажу протягом звітного (податкового) року двох або більше об’єктів рухомого майна у вигляді легкового автомобіля (абзац другий п. 173.2 ПКУ). Ставка ПДФО при цьому становить 5 % бази оподаткування (абзац перший п. 173.1, п. 167.2 ПКУ), а ставка ВЗ — 1,5 % (п.п. 1.3 п. 161 підрозд. 10 розд. ХХ ПКУ).

Зауважте: з формулювання абзацу другого п. 173.2 ПКУ можна було б зробити висновок, що при продажу протягом року двох легкових автомобілів доходи від реалізації як першого, так і другого автомобіля необхідно обкладати ПДФО

і ВЗ. Проте фіскали в цьому випадку зайняли лояльну позицію.

Так, на їх думку, якщо протягом року фізична особа продає два або більше легкових автомобі- лів, то оподаткуванню підлягає дохід від другого та подальших продажів. Тобто дохід від продажу першого у звітному (податковому) році легкового автомобіля не обкладають ПДФО і ВЗ, незалежно від того, чи були в такої фізособи подальші про- дажі легкових автомобілів цього року.

Крім того, дохід від першого протягом року продажу «легковика» оподатковувати не доведеться, якщо до цього фізособа отримувала дохід від продажу іншого об’єкта рухомого майна, наприклад, мотоцикла та/або мопеда.

Але як же податковому агенту дізнатися про черговість продажу фізособою легкового автомобіля

Таку інформацію фізична особа — продавець повинна зазначити в окремій заяві або відобразити у відповідному пункті договору купівлі-продажу (п. 173.3 ПКУ, категорія 103.22 БЗ).

Припустимо, продаж «легковика» не перший цього року. Тоді дохід від продажу автомобіля визначають виходячи з ціни, зазначеної в до- говорі купівлі-продажу, але не нижче (на вибір платника податку):

— середньоринкової вартості відповідного транспортного засобу

або

— оціночної вартості автомобіля, визначеної згідно із законом.

Такий порядок визначення доходу прописано в абзаці третьому п. 173.1 ПКУ.

Середньоринкову вартість визначає щокварталу Мінекономрозвитку для кожної марки,моделі транспортних засобів з урахуванням року

випуску та пробігу, на підставі аналізу фактичних цін продажу відповідних транспортних засобів (див. Порядок № 403). Оприлюднюють її до 10-го числа місяця, що настає за звітним кварталом. Інформацію про середньоринкову вартість автомобіля залежно від його марки, моделі, року випуску та пробігу можна знайти на офіційному веб-сайті Мінекономрозвитку (www.me.gov.ua/Vehicles/CalculatePrice). На жаль, доводиться констатувати, що наразі далеко не за всіма мо- делями таку інформацію розміщено на сайті.

Оціночну вартість автомобіля визначають професійні оцінювачі відповідно до Методики № 142.

Купуємо автомобіль, що не є легковим.

Як ви могли бачити на рис. 1.1, у разі продажу фізособою автомобіля, що не є легковим, ПКУ жодних фіскальних послаблень не робить. Тут беззастережно буде оподаткування доходу від такого продажу ПДФО і ВЗ.

Дохід від продажу нелегкового автомобіля визначають виходячи з ціни, зазначеної в договорі купівлі-п одажу, але не нижче його оціночної вартості (абзац другий п. 173.1 ПКУ)

Усю суму такого доходу обкладають ПДФО за ставкою 5 % і ВЗ за ставкою 1,5 %.

При купівлі автомобіля у фізособи суб’єкт господарювання виступає для такого продавця податковим агентом (абзац перший п. 173.3 ПКУ). Про це нагадують і фіскали в консультації, розміщеній у категорії 103.01 БЗ. Отже, суб’єкт господарювання повинен:

1) нарахувати та сплатити ПДФО і ВЗ до бюджету за своїм місцезнаходженням, якщо отриманий від продажу транспортного засобу дохід підлягає оподаткуванню. При перерахуванні доходу з банківського рахунка ПДФО і ВЗ* сплачують у день виплати доходу (п.п. 168.1.2 ПКУ). Якщо дохід виплачують з каси, перерахувати відповідні суми податку і збору слід наступного дня після виплати (нарахування) (п.п. 168.1.4 ПКУ);

* На те, що нарахування, утримання та сплату (перерахування) ВЗ до бюджету потрібно здійснювати в порядку, установленому ст. 168 ПКУ, вказує п.п. 1.4 п. 161 підрозд. 10 розд. ХХ ПКУ.

2) відобразити дохід фізособи від продажу автомобіля в Податковому розрахунку за формою № 1ДФ** з ознакою доходу «105». Якщо дохіднеоподатковуваний (у звітному році перший продаж легкового автомобіля), графи 4а і 4 не заповнюють (у паперовому варіанті форми № 1ДФ ставлять прочерки). Якщо ж дохід від продажу транспортного засобу підлягає оподаткуванню, у зазначених графах Податкового розрахунку відображають суму ПДФО. Суму утриманого ВЗ наводять у відповідних графах рядка «Військовий збір» розділу II форми № 1ДФ.

** Форму зазначеного розрахунку затверджено наказом Мінфіну від 13.01.2015 р. № 4.

Якщо договір купівлі-продажу посвідчує нотаріус, він також звітує про таку операцію до ДПІ шляхом подання Податкового розрахунку за формою № 1ДФ.

А як бути в разі, якщо фізособа-продавець самостійно сплатила ПДФО і ВЗ до моменту укладення договору купівлі-продажу? Чи потрібно суб’єкту господарювання — податковому агенту ще раз утримувати ПДФО і ВЗ з нарахованого такому продавцю доходу?

На наш погляд , потрібно, оскільки в ПКУ не передбачено зворотного. Той факт, що фізособа сплатила ПДФО і ВЗ, не дає права підприємству-покупцю не утримувати відповідні податки та збори з виплачуваного продавцеві доходу. Отже,

підприємству необхідно виконати всі функції податкового агента, навіть якщо фізособа самостійно сплатила ПДФО і ВЗ до моменту укладення договору купівлі-продажу

Питання повернення надміру сплачених сум ПДФО і ВЗ фізособі слід вирішувати безпосеред- ньо з фіскальними органами.

А ось нараховувати ЄСВ на суму доходу, що виплачується фізособі при купівлі автомобіля, підприємству-покупцю не потрібно. Адже цю виплату нараховано фізособі не за виконання робіт (надання послуг) за цивільно-правовим договором, а отже, не включається до бази на- рахування цього внеску (див. п. 1 ст. 7 Закону № 2464).

На завершення розділу нагадаємо ще про один важливий момент. Якщо розрахунки за автомобіль здійснюватимуться з каси підприємства, дотримуйтеся 150-тисячного обмеження готівкових розрахунків, установленого п. 1 постанови № 210.

Висновки

- Пенсійний збір при придбанні легкового автомобіля сплачується тільки за умови реєстрації такого ав омобіля на території України вперше.

- Експлатація транспортного засобу без державної реєстрації в Україні заборонeна. Строк реєстрац ї — 10 днів з дня придбання.

- Первісна вартість автомобіля в податковому обліку формується в повній відповідност до бухгалтерських стандартів.

- Дохід фізособи від продажу автомобіля підлягає обкладенню ПДФО і ВЗ за винятком випадку, коли вона реалізує легковий автомобіль уперше у звітному (податковому) році.