Книга: Облік у торгівлі (Частина 5)

5. «Роздрібний» акциз

Як ви вже зрозуміли з назви, цей розділ книги буде цікавий виключно підприємствам роздрібної торгівлі. Та й то тільки тим, які реалізують підакцизні товари. Які товари в цьому випадку є підакцизними, як обчислюють «роздрібний» акциз і відображають його в обліку — усе це розглянуто далі.

5.1. Що оподатковуємо?

Згідно з п.п. 213.1.9 ПКУ об’єктом оподаткування акцизним податком є, зокрема, реалізація суб’єктами господарювання роздрібної торгівлі підакцизних товарів. При цьому під такою реалізацією слід розуміти (абзац третій п.п. 14.1.212 ПКУ):

1) продаж пива, алкогольних напоїв, тютюнових виробів, тютюну та промислових замінників тютюну безпосередньо громадянам та іншим кінцевим споживачам для їх особистого некомерційного використання незалежно від форми розрахунків, у тому числі на розлив у ресторанах, кафе, барах, інших об’єктах громадського харчування;

2) фізичний відпуск з автозаправної станції та/або автомобільної газозаправної станції пального, зазначеного в п.п. 215.3.4 ПКУ, незалежно від форми розрахунків.

Таким чином, під «роздрібний» акциз потрапляють такі підакцизні товари, що реалізуються роздрібними торговцями:

— тютюн (його замінники) та тютюнові вироби;

— алкогольні напої та пиво;

— пальне.

Усі підприємства, які торгують у роздріб хоча б одним із зазначених вище видів підакцизних товарів, повинні пам’ятати про нарахування і сплату до бюджету «роздрібного» акцизу (п.п. 212.1.11 ПКУ).

Підприємствам роздрібної торгівлі важливо знати, що саме ПКУ має на увазі під пивом, алкогольними напоями та тютюновими виробами.

Наведемо визначення цих понять, установлені зазначеним Кодексом.

Пиво — це насичений діоксидом вуглецю пінистий алкогольний напій із вмістом спирту етилового від 0,5 відсотка об’ємних одиниць, отриманий під час бродіння охмеленого сусла пивними дріжджами, що відноситься до товарної групи УКТ ЗЕД за кодом 2203 (п.п. 14.1.144 ПКУ).

Алкогольні напої — це продукти, одержані шляхом спиртового бродіння цукровмісних матеріалів або виготовлені на основі харчових спиртів з вмістом спирту етилового понад 0,5 відсотка об’ємних одиниць, які зазначені у товарних позиціях 2203, 2204, 2205, 2206 і 2208 УКТ ЗЕД, а також із вмістом спирту етилового 8,5 відсотка об’ємних одиниць і більше, зазначені в товарних позиціях 2103 90 30 00 і 2106 90 УКТ ЗЕД (п.п. 14.1.5 ПКУ).

Тютюнові вироби — це сигарети з фільтром або без фільтру, цигарки, сигари, сигарили, а також люльковий, нюхальний, смоктальний, жувальний тютюн, махорка та інші вироби з тютюну чи його замінників для куріння, нюхання, смоктання або жування (п.п. 14.1.252 ПКУ).

Деякі операції роздрібних торговців можуть викликати запитання щодо їх підакцизності. У зв’язку з цим квапимося зауважити, що не є об’єктом обкладення «роздрібним» акцизним податком такі операції:

— реалізація безалкогольного пива. Річ у тім, що згідно з пп. 215.3.1 і 14.1.144 ПКУ підакцизним товаром є виключно пиво з солоду (солодове), що належить до товарної групи 2203 УКТ ЗЕД. А ось для безалкогольних напоїв, у тому числі безалкогольного пива, передбачено іншу товарну групу УКТ ЗЕД — 2202 (абзац десятий ст. 1 Закону № 481).

Отже,

безалкогольне пиво не є підакцизним товаром і, відповідно, його реалізацію в роздрібній торгівлі акцизним податком не обкладають

Про це не полінувалися сказати й фіскали у своїй консультації, розміщеній у підкатегорії 116.02 БЗ;

— реалізація фірмових страв, кулінарних, кондитерських і борошняних виробів, кави, чаю чи шоколаду з додаванням алкоголю. Причина та сама — «непідакцизний» статус таких товарів.

Адже підакцизним товаром є виключно алкогольні напої, зазначені в товарних позиціях 2203, 2204, 2205, 2206, 2208, 2103 90 30 00 і 2106 90 УКТ ЗЕД (пп. 215.3.1 і 14.1.5 ПКУ). А продукція (шоколад, чай, кава тощо), що містить його у своєму складі, займає в УКТ ЗЕД абсолютно інші ніші. На це вказують і фіскали в роз’ясненні, наведеному в підкатегорії 116.02 БЗ;

— реалізація електронних сигарет, люльок або кальянів. Річ у тім, що такі товари не підпадають під визначення тютюнових виробів, яке ми наводили вище. На те, що електронні продукти для парування, які імітують форму і функцію звичайних сигарет, а також у вигляді електронних люльок і кальянів не є тютюновими виробами, вказували й податківці в листі Міндоходів від 04.07.2014 р. № 4403/б/99-99-21-0314. Підтверджують зазначене й різні групи УКТ ЗЕД, до яких належать такі товари. Так, тютюнові вироби зазначені в товарних позиціях 2401 —

2403 УКТ ЗЕД. У свою чергу, їх «електронні друзі» належать до товарної групи 8543 УКТ ЗЕД, а змінні картриджі до них — до групи 3824 (див. додаток 3 до листа Міндоходів від 26.03.2014 р. № 6983/7/99-99-24-02-03-17). З цього випливає логічний висновок:

операції з реалізації електронних сигарет, люльок і кальянів не є об’єктом обкладення акцизним податком

— безоплатне розповсюдження підакцизних товарів під час проведення рекламних заходів, презентацій тощо без проведення розрахункової операції*. Тут усе упирається в п. 216.9 ПКУ. Ним установлено, що датою виникнення податкових зобов’язань з реалізації роздрібними торговцями підакцизних товарів є:

* Розрахункова операція — це приймання від покупця готівкових коштів, платіжних карток, платіжних чеків, жетонів тощо за місцем реалізації товарів (послуг), видача грошових коштів за повернутий покупцем товар (ненадану послугу), а в разі застосування банківської платіжної картки — оформлення відповідного розрахункового документа щодо оплати або, у разі повернення товарів, щодо перерахування грошових коштів у банк покупця (ст. 2 Закону про РРО).

1) дата здійснення розрахункової операції відповідно до Закону про РРО — при готівкових розрахунках;

2) дата оформлення розрахункового документа на суму проведеної операції, що підтверджує факт продажу, відвантаження, фактичного відпуску товару, — при безготівкових розрахунках.

Як бачите, «акцизні» податкові зобов’язання виникають тільки в разі проведення розрахункової операції. Якщо ж реалізація підакцизного товару відбувається без здійснення розрахункової операції, то і про обкладення акцизним податком не йдеться. Такого висновку фіскали доходять у своєму роз’ясненні, наведеному в підкатегорії 116.02 БЗ.

Крім того, зауважте: не належать до об’єкта обкладення «роздрібним» акцизним податком обсяги зіпсованих, знищених, загублених або використаних для власних потреб алкогольних напоїв та тютюнових виробів (див. роз’яснення в підкатегорії 116.02 БЗ).

5.2. Обчислення «роздрібного» акцизу та встановлення роздрібних цін

Базою обкладення «роздрібним» акцизним податком згідно з п.п. 214.1.4 ПКУ є вартість реалізованих підакцизних товарів з урахуванням ПДВ і без урахування акцизного податку. Тобто

«роздрібний» акциз обчислюють з вартості реалізованих підакцизних товарів з урахуванням ПДВ

У свою чергу варто зауважити, що до бази обкладення ПДВ «роздрібний» акциз не потрапляє. Це випливає з п. 188.1 ПКУ. Відповідно до нього база обкладення ПДВ операцій з постачання товарів визначається виходячи з їх договірної вартості з урахуванням загальнодержавних податків і зборів, крім, зокрема, «роздрібного» акцизного податку.

Ставки «роздрібного» акцизного податку потрібно шукати в п.п. 215.3.10 ПКУ. Так, згідно з цим підпунктом для пива, алкогольних напоїв, тютюнових виробів, тютюну та промислових замінників тютюну, реалізованих суб’єктами господарювання роздрібної торгівлі, ставка акцизного податку становить 5 %.

З наведеного вище випливає, що сума податкового зобов’язання з «роздрібного» акцизного податку (ПЗА) обчислюється за такою формулою:

ПЗА = ФРЦ : 105 х 5,

де ФРЦ — фактична роздрібна ціна (ціна у фіскальному чеку) з урахуванням ПДВ і нарахованого на цю ціну акцизного податку.

У такому разі суму податкового зобов’язання з ПДВ (ПЗПДВ) слід розраховувати за такою формулою:

ПЗПДВ = (ФРЦ ПЗА) : 120 х 20.

Такий порядок розрахунку податкових зобов’язань з акцизного податку і ПДВ представлено в листах ДФСУ від 26.01.2016 р. № 1390/6/99-9919-03-02-15 і від 02.03.2016 р. № 4702/6/99-9919-03-02-15.

Наприклад, фактична роздрібна ціна підакцизних товарів дорівнює 126 грн., уключаючи ПДВ і «роздрібний» акциз. У такому разі податкові зобов’язання з акцизного податку визначають

так: 126 : 105 х 5 = 6 (грн.).

Податкові зобов’язання з ПДВ розраховують таким чином: (126 6) : 120 х 20 = 20 (грн.).

Отже,

роздрібна ціна підакцизних товарів, яку повинен сплатити покупець, уключає нарахований акцизний податок (п.п. 14.1.4 ПКУ)

Але майте на увазі: при роздрібному продажу алкогольно-тютюнової продукції необхідно враховувати певні обмеження щодо ціноутворення таких товарів.

1. Максимальні роздрібні ціни на тютюнові вироби.

Згідно з абзацом другим п.п. 14.1.106 ПКУ продаж суб’єктами господарювання роздрібної торгівлі підакцизних товарів, на які встановлюються максимальні роздрібні ціни (далі — МаксРЦ), не може здійснюватися за цінами вище МаксРЦ, збільшеними на суму акцизного податку з роздрібної торгівлі підакцизними товарами. При цьому МаксРЦ установлюють на тютюнові вироби (сигарети з фільтром і без фільтру) виробники або імпортери таких товарів.

Таким чином, до МаксРЦ (100 %), що вже включає ПДВ, додають «роздрібний» акциз за ставкою 5 % від такої ціни.

Ціну сигарет, вище за яку не дозволена їх реалізація, розраховують шляхом множення МаксРЦ, зазначеної на пачці, на 1,05

Такий алгоритм наводять фіскали у своєму роз’ясненні, розміщеному в підкатегорії 116.04 БЗ.

Наприклад, МаксРЦ сигарет з фільтром, зазначена на пачці, — 23,50 грн. У такому разі роздрібний продавець не має права встановити на неї ціну вище 24,68 грн. (23,50 грн. х 1,05).

А ось продаж інших тютюнових виробів (крім сигарет) дозволено здійснювати за цінами, рівень яких визначається виходячи з договірної вартості з урахуванням ПДВ (ця вартість є базою для «роздрібного» акцизу) і власне «роздрібного» акцизу, що обчислюється за ставкою 5 % від зазначеної вартості.

2. Мінімальні роздрібні ціни на алкогольні напої.

Згідно зі ст. 1 Закону № 481 мінімальні роздрібні ціни на алкогольні напої — це ціни, що визначаються виходячи з мінімальних оптово-відпускних цін на цю продукцію і торговельної надбавки. При цьому розмір мінімальних оптово-відпускних і роздрібних цін на окремі види алкогольних напоїв установлено постановою № 957.

Відповідно до листа ДФСУ від 15.01.2016 р. № 669/6/99-95-42-01-16-01 до роздрібної ціни реалізації окремих видів алкогольних напоїв, у тому числі до ціни, що законодавчо встановлена як мінімальна роздрібна ціна на певний вид алкогольних напоїв, уже включено акцизний податок. А отже, додатково збільшувати ціну на «роздрібний» акцизний податок не потрібно.

5.3. «Акцизна» звітність і сплата податку

Базовим податковим періодом для сплати акцизного податку є календарний місяць. Підприємство роздрібної торгівлі, що здійснює реалізацію підакцизних товарів, не пізніше 20-го числа місяця, що настає за звітним, подає контролюючому органу за місцем реєстрації декларацію акцизного податку (п. 223.2 ПКУ). Форму наразі чинної «акцизної» декларації затверджено наказом Мінфіну від 23.01.2015 р. № 14. За нею звітують усі платники акцизного податку, у тому числі і платники «роздрібного» акцизу (див. лист ДФСУ від 21.01.2016 р. № 1903/7/9999-19-03-03-17).

Зверніть увагу: платники, які мають діючі ліцензії (у тому числі призупинені) на право здійснення діяльності з підакцизною продукцією, що підлягає ліцензуванню відповідно до законодавства, зобов’язані за кожен установлений ПКУ звітний період подавати податкові декларації незалежно від того, чи здійснювали вони господарську діяльність у звітному періоді (п. 49.21 ПКУ).

Як свідчить п.п. 222.3.1 ПКУ, підприємство роздрібної торгівлі, що здійснює реалізацію підакцизних товарів, повинне сплатити суму нарахованого акцизного податку до бюджету протягом 10 календарних днів, що настають за останнім днем відповідного граничного строку, передбаченого ПКУ для подання податкової декларації за місячний податковий період.

Зауважте: якщо останній день строку подання податкової декларації припадає на вихідний чи святковий день, граничним строком подання такої декларації є перший після нього робочий день (п. 49.20 ПКУ). При цьому початок відліку 10-денного строку для сплати визначеного в декларації податкового зобов’язання, установленого п. 57.1 ПКУ, пов’язаний саме з таким першим робочим днем. Така позиція фіскалів, заснована на правовій позиції ВСУ, розміщена в підкатегорії 135.04 БЗ, а також представлена в листі ДФСУ від 25.02.2016 р. № 4085/10/28-10-06-11.

Так, наприклад, останній день строку подання «акцизної» декларації за жовтень 2016 року припадає на 20 листопада цього року. Це неділя, а отже, граничний строк переноситься на наступний після нього робочий день — понеділок

21 листопада. Починаючи з цього дня здійснюється відлік 10-денного строку для сплати податкового зобов’язання з акцизного податку. Отже, податкове зобов’язання за жовтень 2016 року потрібно сплатити до 1 грудня 2016 року включно.

Пам’ятайте також: якщо граничний строк сплати податку припадає на вихідний (святковий, неробочий) день, то сплатити його необхідно напередодні цієї дати. Перенесення строку сплати податків ПКУ не передбачене. Наприклад,

10-денний строк для перерахування акцизного податку за вересень 2016 року минає в неділю

30 жовтня. Отже, податкове зобов’язання з акцизного податку необхідно сплатити напередодні — 28 жовтня (п’ятниця).

Згідно з п.п. 222.3.2 ПКУ підприємства роздрібної торгівлі, що продають підакцизні товари, сплачують акцизний податок за місцем здійснення реалізації таких товарів. Тобто роздрібному продавцю необхідно сплатити податок до бюджету тієї адміністративно-територіальної одиниці, на території якої розташовано пункт продажу підакцизних товарів (див. листи ДФСУ від 20.01.2015 р. № 1519/7/99-99-19-03-03-17 і від 08.12.2015 р. № 26228/6/99-99-19-03-03-15).

5.4. Бухгалтерський облік «роздрібного» акцизу

«Бухгалтерську долю» акцизного податку визначає його статус непрямого податку (п.п. 14.1.4 ПКУ). Як ми вже зазначали раніше (див. підрозділ 2.2 на с. 17), суми непрямих податків (ПДВ, акцизного податку та інших податків і обов’язкових платежів, що підлягають перерахуванню до бюджету і до позабюджетних фондів) відповідно до п.п. 6.1

П(С)БО 15 виключаються із сум доходу. Тобто при реалізації підакцизного товару суму акцизного податку у складі вартості такого товару відображають за кредитом субрахунку 702, а потім (при нарахуванні) списують за дебетом цього самого субрахунку.

По суті, акциз відображають у бухобліку в тому самому порядку, що й ПДВ. У більшості випадків буде навіть простіше. Адже при обліку ПДВ часто використовують транзитні субрахунки 643 і 644, а також субрахунки другого порядку через реєстрацію податкових накладних в ЄРПН. У випадку ж з «роздрібним» акцизом такі субрахунки не застосовують. Для відображення акцизного податку в бухобліку використовують субрахунок 641/АП.

Проте в окремих випадках транзитні рахунки все ж можуть знадобитися. Це станеться, якщо оплата від покупця надійшла раніше, ніж підакцизний товар було відвантажено (наприклад, передоплата за банкет). У такому разі отримання як передоплати готівки є розрахунковою операцією (абзац четвертий ст. 2 Закону про РРО), а отже, виникає необхідність нарахувати податкові зобов’язання з акцизного податку (див. с. 55). У зв’язку з цим є потреба ввести транзитний субрахунок 645/АП.

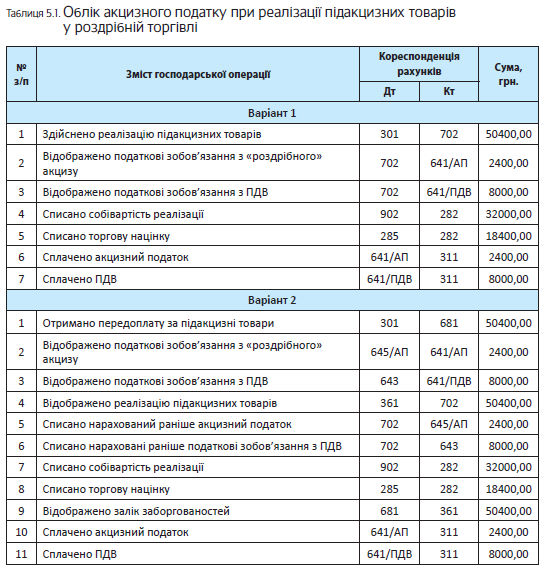

Роботу субрахунків 641/АП і 645/АП у дії продемонструємо на прикладі.

Приклад 5.1. Підприємство роздрібної торгівлі реалізувало підакцизні товари загальною вартістю 50400 грн. (у тому числі ПДВ — 8000 грн., акциз — 2400 грн.). Первісна вартість зазначених товарів — 32000 грн., торгова націнка — 18400 грн. Реалізацію підакцизних товарів здійснено на умовах:

— варіант 1 — подальшої оплати;

— варіант 2 — передоплати.

В обліку підприємства роздрібної торгівлі ці операції відображають таким чином (див. табл. 5.1):

висновки

- Об’єктами обкладення «роздрібним» акцизом є тютюн (його замінники), тютюнові вироби, алкогольні напої, пиво та пальне, що реалізуються роздрібними торговцями.

- Базою обкладення «роздрібним» акцизним податком є вартість реалізованих підакцизних товарів з урахуванням ПДВ і без урахування акцизного податку.

- Для пива, алкогольних напоїв, тютюнових виробів, тютюну та промислових замінників тютюну ставка «роздрібного» акцизу становить 5 %.

- Для відображення акцизного податку на рахунках бухобліку використовуют субрахунок 641/АП, а в разі реалізації товарів на умовах передоплати можна застосовувати також транзитний субрахунок 6 5/АП.