Книга: Облік у торгівлі (Частина 7)

7. Облік нестач, лишків і пересортиці

Бухгалтерам усіх торговельних підприємств добре знайомі такі поняття, як «нестача», «лишки» та «пересортиця». Навіть у разі ретельного забезпечення збереження активів ці явища практично неминучі і можуть виникнути як притранспортуванні, так і при зберіганні товарів. Давайте ж розберемося в їх суті та розглянемо, як правильно відобразити суму нестач, лишків і пересортицю в обліку підприємства. А почнемо з найменш приємного з наведених явищ — нестачі.

7.1. Нестачі: якими вони бувають

Облік нестач, що утворилися, багато в чому залежить від того, коли вони були виявлені та в якій кількості.

Перш за все зазначимо, що нестачі поділяють на два види:

1) у межах норм природного убутку;

2) понад норми природного убутку.

Під природним убутком товарів слід розуміти зменшення їх кількості (маси) унаслідок природної зміни біологічних або фізико-хімічних властивостей при збереженні якісних характеристик. Так, до природного убутку належить зменшення маси товарів внаслідок випаровування вологи, вивітрювання, розпилу, розкришення, витікання, розливу при перекачуванні і продажу рідких товарів, витрати речовин на дихання (наприклад , круп і борошна) тощо.

У свою чергу, не є природним убутком втрати, що виникли внаслідок псування товарів, їх розкрадання, різниці між фактичною масою тари і масою за трафаретом (завіс тари) тощо.

Для втрат, що мають об’єктивний характер, нормативно-правовими актами встановлено граничні розміри — норми природного убутку. Вони широко застосовуються в усіх сферах діяльності і є максимально допустимою величиною втрат, що виникають у процесі зберігання, переміщення, транспортування та реалізації товарів.

Наразі підприємства у своїй роботі можуть використовувати досить широкий перелік нормативно-правових актів щодо норм природного убутку. Причому, незважаючи на те, що більшість з них були розроблені ще у 80-х роках минулого століття, вони залишаються чинними*.

* Це неодноразово підтверджувало Мінекономіки, зокрема, в листах від 19.09.2003 р. № 83-22/605, від 27.09.2007 р. № 58-24/222 і від 20.10.2014 р. № 3501-06/36416-07.

Установлені норми природного убутку товарів є максимально допустимими (граничними)

Їх застосовують у тих випадках, коли при інвентаризації або прийманні цінностей виявлено нестачу фактичної наявності товарів порівняно з обліковими даними або супровідними документами постачальників.

При цьому враховуйте такі правила списання нестач у межах норм природного убутку:

— без установлення факту нестачі цінностей попереднє списання природного убутку за затвердженими нормами не допускається;

— якщо норми природного убутку дозволяють списати більшу суму, ніж сума виявленої нестачі, то списують тільки суму нестачі на підставі відповідного розрахунку, складеного бухгалтерською службою підприємства за участі матеріально відповідальних осіб і затвердженого керівником підприємства;

— за відсутності затверджених у встановленому законодавством порядку норм убуток цінностей розглядається як нестача понад норми;

— убуток товарів у межах установлених норм визначають після заліку нестач товарів лишками за пересортицею** (у разі її наявності). Інакше кажучи, спочатку застосувати до цінностей, яких не вистачає, норми природного убутку, а потім зарахувати лишками унаслідок пересортиці не можна. Якщо ж після проведеного в установленому порядку заліку за пересортицею все ж залишилася непогашеною нестача цінностей, то норми природного убутку застосовуються тільки за тим найменуванням товарів, за яким установлено нестачу.

** Про пересортицю див. у підрозділі 7.5 на с. 74.

Нестачі також слід розрізняти залежно від моменту їх виявлення. Відповідно до цього критерію можна виділити дві групи нестач:

1) нестачі, виявлені при прийманні придбаних товарів від постачальника (перевізника);

2) нестачі, виявлені у процесі інвентаризації товарно-матеріальних цінностей (далі — ТМЦ).

Саме в розрізі цих ситуацій і розглянемо порядок документального оформлення та обліку нестач у межах і понад норми природного убутку.

7.2. Документальне оформлення нестач

Оформляємо нестачі, виявлені при прийманні товарів

Правові основи приймання товарів покупцем і виявлення відхилень у їх кількості визначає ЦКУ. Так, згідно зі ст. 687 цього Кодексу перевірка дотримання продавцем умов договору купівлі-продажу за кількістю здійснюється у випадках та в порядку, установлених договором або актами цивільного законодавства.

Пріоритет у питаннях правил прийман я ТМЦ мають положення договору

Причому договірні умови щодо порядку перевірки за кількістю повинні відповідати нормативно-правовим актам з питань стандартизації.

Що робити, якщо порядок приймання ТМЦ за кількістю в договорі не встановлено? У такій ситуації він визначається згідно з актами цивільного законодавства. Зокрема, загальні правила приймання товарів і порядок оформлення його результатів закріплені Інструкцією № П-6.

У разі перевезення вантажів стороннім перевізником потрібно керуватися також спеціальними нормативними актами. Наприклад, при перевезеннях залізничним транспортом видачу вантажу залізницею регламентують Правила видачі вантажів. А ось якщо вантаж перевозиться автомобільним транспортом за участі перевізника — сторонньої організації, необхідно брати до уваги Правила перевезень вантажів автомобільним транспортом.

Згідно з п. 12 Інструкції № П-6 приймання продукції за кількістю необхідно здійснювати за транспортними та супровідними документами (рахунком-фактурою, специфікацією, описом, пакувальними ярликами тощо) відправника (виробника).

На фактичну кількість прийнятого товару покупець складає акт про приймання матеріалів типової форми № М-7 або прибутковий ордер типової форми № М-4*.

* Форми цих документів затверджено наказом № 193.

Якщо при прийманні товарів виявлено понаднормову нестачу, отримувач зобов’язаний припинити подальше приймання, забезпечити збереження товарів і вжити заходи щодо запобігання їх змішанню з іншими однорідними товарами.

Про виявлену нестачу товарів складають акт, який підписують всі особи, що брали участь у прийманні.

Зауважимо, що ані самою Інструкцією № П-6, ані іншими нормативними документами типової форми акта про нестачу товарів не затверджено. Водночас п. 25 зазначеної Інструкції встановлено перелік обов’язкових реквізитів, які повинен містити цей акт. Більшість із цих реквізитів присутні в уже зазначеному акті про приймання матеріалів типової форми № М-7.

Тому, на нашу думку, інформацію про виявлення понаднормової нестачі можна фіксувати безпосередньо в акті про приймання матеріалів, яким оформляють надходження на склад фактично отриманих від постачальника (перевізника) товарів.

Акт про приймання матеріалів складають у двох примірника

Перший примірник після приймання товарів з доданими до нього документами передають до бухгалтерії. На його підставі бухгалтер підприємства відображає надходження товарів у фактично отриманій кількості, а також обліковує суми нестач у межах норм природного убутку і понад них.

Другий примірник акта передають відділу постачання або іншому відповідному відділу для надсилання претензійного листа постачальнику.

Якщо товари надійшли залізницею, додатково складають комерційний акт за формою згідно з додатком 1 до Правил № 334. Реквізити комерційного акта наводять в акті типової форми № М-7.

Також пам’ятайте: для окремих видів товарів (нафти і нафтопродуктів, спирту тощо) законодавчо встановлено свої форми актів приймання.

Якщо нестача виникла з вини перевізника, то відповідно до ст. 925 ЦКУ йому може бути пред’явлена претензія про відшкодування збитків, а при одержанні відмови в її задоволенні або в разі відсутності відповіді на претензію протягом місяця — судовий позов.

Але пам’ятайте:

підприємство може претендувати на відшкодування тільки тих втрат, які перев щують установлені норми природного убутку

У зв’язку з цим, якщо сума нестачі, виявленої при прийманні товарів, не перевищує норму природного убутку, установлену для перевезення таких вантажів певним видом транспортних засобів, акти про нестачу товарів не оформляють.

Оформляємо нестачі, виявлені при інвентаризації

Як відомо, проведення інвентаризації активів та зобов’язань — обов’язок кожного підприємства (ч. 1 ст. 10 Закону № 996). Нерідко саме під час проведення такого заходу виявляють нестачі матеріальних цінностей. Не зупинятимемося детально на всіх особливостях проведення інвентаризації товарів, а розглянемо порядок оформлення її результатів у разі виявлення нестачі таких ТМЦ.

Перш за все результати інвентаризації ТМЦ вносять до інвентаризаційних описів (в окремих випадках — до актів інвентаризації). У них відображають фактично встановлену наявність ТМЦ і їх кількість за даними бухобліку на дату інвентаризації. У загальних випадках використовують одну з таких форм описів:

— Інвентаризаційний опис запасів за формою, затвердженою наказом № 572*;

* Хоча типові форми, затверджені цим документом, і призначені для бюджетних установ, їх можуть використовувати і госпрозрахункові підприємства (п. 2 наказу № 572).

— Інвентаризаційний опис товарно-матеріальних цінностей за формою № инв-3, затвердженою постановою № 241;

— Інвентаризаційний опис за типовою формою № М-21, затвердженою наказом № 193.

Крім того, госпрозрахункові підприємства можуть розробити свою форму опису** або доповнити наведені вище форми іншими реквізитами, якщо цього вимагає специфіка діяльності підприємства (див. лист Держкомстату від 15.07.2010 р. № 14/2-18/72).

** За умови наявності в ній усіх обов’язкових реквізитів, передбачених ч. 2 ст. 9 Закону № 996 і п. 2.4 Положення № 88.

Інвентаризаційні описи оформляють не менше ніж у двох примірниках (п. 21 розд. ІІ Положення № 879). У них зазначають товари за найменуваннями в кількісних одиницях виміру, прийнятих в обліку, окремо за місцезнаходженням таких товарів та особами, відповідальними за їх зберігання, з можливим виділенням за субрахунками та номенклатурою (п. 16 розд. ІІ Положення № 879). Зазначені описи підписують усі члени інвентаризаційної комісії (робочої інвентаризаційній комісії) і матеріально відповідальні особи (п. 18 розд. ІІ Положення № 879).

Далі бухгалтерія звіряє дані інвентаризаційних описів з даними бухгалтерського обліку.

При виявленні нестач ТМЦ складають з іряльну відомість

При цьому можна використовувати одну з таких форм:

— Звіряльну відомість результатів інвентаризації запасів за формою, затвердженою наказом № 572;

— Звіряльну відомість результатів інвентаризації товарно-матеріальних цінностей за формою № инв-19, затвердженою постановою № 241.

Як і у випадку з інвентаризаційним описом, форму звіряльної відомості підприємство може розробити самостійно або за необхідності доопрацювати під себе форми, зазначені вище.

Суми нестач ТМЦ вказують у звіряльних відомостях відповідно до їх оцінки в регістрах бухгалтерського обліку (п. 20 розд. II Положення № 879

Зауважте: звіряльні відомості складають не менше ніж у двох примірниках (п. 21 розд. ІІ Положення № 879).

Результати інвентаризації, зафіксовані у звіряльних відомостях, інвентаризаційна комісія оформляє протоколом (п. 1 розд. IV Положення № 879). Госпрозрахункові підприємства можуть скласти такий протокол за власною формою або скористатися формою, установленою наказом № 572 для бюджетників. Протокол, як і інші інвентаризаційні документи, складають у двох примірниках (п. 21 розд. II Положення № 879).

Затверджений керівником підприємства про токол набуває сили розпорядчого документа і стає підставою (первинним документом) для здійснення записів у бухгалтерському обліку (див. лист Мінфіну від 13.12.2004 р. № 31-0420030-10/22823). При цьому

результати інвентаризації на підставі затвердженого протоколу відображають у бухобліку та фінзвітності того звітного періоду, в якому завершено інвентаризацію

Про це нам говорить п. 3 розд. IV Положення № 879.

7.3. Відображення нестач в обліку

Нестачі, виявлені при прийманні придбаного товару і при інвентаризації ТМЦ, обліковують по-різному. Розглянемо порядок обліку для кожної із ситуацій.

Облік нестач, виявлених при прийманні товарів

Порядок обліку нестач, виявлених при прийманні, залежить від того, вписуються такі нестачі в установлені норми природного убутку (якщо зазначені норми щодо товарів, яких бракує, узагалі встановлені) чи ні. Зупинимося на обох варіантах.

Бухгалтерський облік. Пунктом 2.2 Методрекомендацій № 2 передбачено, що нестачі та втрати запасів (а отже, й товарів) у межах норм природного убутку, які виявлені при їх оприбутковуванні і сталися при транспортуванні, уключають до первісної вартості придбаних запасів. Отже, суму таких нестач і втрат у складі первісної вартості товарів відображають за дебетом субрахунку 281.

При цьому зауважте: у результаті застосування такого порядку відображення нормативних нестач фактично отримана кількість товарів прибуткується за дещо завищеною ціною, завдяки чому дані про величину взаємної заборгованості у постачальника та покупця збігатимуться.

А що робити з понаднормовими нестачам?

Їх доля прописана в п. 2.3 Методрекомендацій № 2. Так, згідно з цим пунктом на суму таких нестач і втрат первісну вартість товарів не збільшують, а відносять їх до витрат того періоду, в якому вони були встановлені.

Це означає, що сума понаднормових нестач, виявлених при прийманні, на рахунках обліку ТМЦ не відображається. Товари оприбутковують на баланс за дебетом субрахунку 281 у фактично отриманій кількості (з урахуванням нормативних втрат). А на суму понаднормових втрат формують заборгованість за претензією (Дт 374 — Кт 63), пред’явленою винній особі в нестачі (постачальнику, транспортній організації).

Погашення заборгованості може здійснюватися шляхом допоставки товару. У такому разі роблять таку проводку: Дт 281 — Кт 374.

Крім того, покупець має право вимагати повернення передоплати на суму недопоставленого товару (ч. 1 ст. 670 ЦКУ). Грошовими коштами компенсує понаднормові втрати і перевізник, який є винним у їх виникненні. У цьому випадку роблять проводку: Дт 311 — Кт 374.

Якщо заборгованість за претензією в майбутньому визнають безнадійною, її списують до складу витрат звітного періоду такою проводкою:

Дт 944 — Кт 374.

Крім того, до закінчення строку позовної давності таку заборгованість обліковують на позабалансовому субрахунку 071 «Списана дебіторська заборгованість».

При цьому зауважте:

якщо понаднормова нестача утворилася з вини самого підприємства, її вартість одразу списують на витрати

Для таких нестач призначено субрахунок 947 «Нестачі і втрати від псування цінностей» (п. 5.7 Методрекомендацій № 2).

Податок на прибуток. У більшості випадків податковоприбутковий облік нестач товарів повністю відповідає бухгалтерському. Проте в певній ситуації їх шляхи можуть розійтися. Одразу скажемо: боятися цього слід тільки високодохідникам і малодохідникам-добровольцям.

У разі, коли в таких підприємств є безнадійна (у бухгалтерському розумінні) дебіторська заборгованість за недопоставлений постачальником товар, при її списанні потрібно перевірити, чи відповідає вона податковому визначенню безнадійної заборгованості, наведеному в п.п. 14.1.11 ПКУ. Якщо ні, то підприємству необхідно врахувати різницю, що виникає на підставі п.п. 139.2.1 ПКУ. А саме: треба збільшити фінансовий результат до оподаткування на суму списаної заборгованості.

ПДВ. Що стосується ПДВ, який припадає на нестачу товарів у межах норм природного убутку, то сума такого податку може бути безперешкодно включена до складу податкового кредиту відповідно до п. 198.3 ПКУ. Адже постачальник у повному обсязі виконав поставку, а нестача виникла через природні процеси, а не з його вини. Крім того, відсутні підстави для нарахування податкових зобов’язань за такою операцією (негосподарське використання тощо).

А ось якщо виявлені нестачі перевищують установлені законодавством норми, то тут уже не все так просто. Дії підприємства залежатимуть від того, яка подія була першою — постачання товару або передоплата. Розглянемо обидва варіанти*.

* Тут припускаємо, що винний у нестачі саме постачальник.

Якщо першою подією є оприбутковування товарів, то, на нашу думку, у цьому випадку підприємство не зможе відобразити податковий кредит, оскільки в податковій накладній кількість товару та його вартість зазначені некоректно (з урахуванням понаднормових втрат). У зв’язку з цим необхідно вимагати від постачальника виписати РК до такої податкової накладної і вже після його отримання та реєстрації в ЄРПН відобразити податковий кредит виходячи з вартості фактично поставлених товарів.

Інакше ситуація складається, коли першою подією при придбанні товарів є їх оплата (тобто податковий кредит виходячи з суми авансу відображено ще до оприбутковування товарів і виявлення факту нестачі). У такому разі покупець у момент перерахування передоплати правомірно відобразив податковий кредит виходячи з суми авансу. При цьому на момент виявлення понаднормової нестачі підстав для проведення будь-яких коригувань податкового кредиту в підприємства ще немає, оскільки у відповідь на пред’явлену претензію постачальник може допоставити товар. Відповідні підстави для цього з’являться в покупця тільки після визнання заборгованості за претензією безнадійною відповідно до п.п. 14.1.11 ПКУ.

Якщо ж сторони вирішили, що погашення заборгованості буде здійснено шляхом повернення передоплати, то на дату такого повернення продавець повинен виписати РК, а покупець його зареєструвати. Після цього підприємство-покупець повинно зменшити податковий кредит з ПДВ.

Зверніть увагу: якщо в понаднормовій нестачі винен перевізник і саме йому (а не постачальнику) буде надіслано претензію, ні про яке допостачання товару не йдеться, адже постачальник виконав своє зобов’язання в повному обсязі. Транспортна організація відшкодовує збитки, яких зазнав покупець, грошовими коштами. У такій ситуації «вхідний» ПДВ на суму передоплати, перерахованої раніше постачальнику, доведеться компенсувати податковими зобов’язаннями одразу ж, тільки-но отримувач дізнався про те, що допоставки товару не буде.

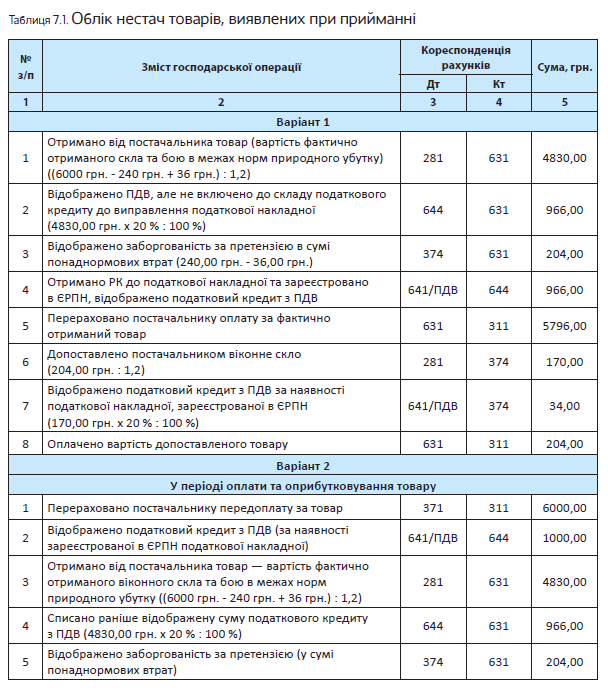

Закріпимо викладене вище на прикладі.

Приклад 7.1. Магазин отримав від оптового постачальника віконне скло, перевезене автотранспортом, на суму 6000 грн. (у тому числі ПДВ — 1000 грн.). При прийманні товару магазином виявлено бій на суму 240 грн. З цієї суми втрати в межах норм природного убутку склали 36 грн. Під час перевірки встановлено, що понаднормовий бій є наслідком порушення постачальником вимог до навантаження товарів.

Варіант 1. Постачальник допоставив про дукцію в сумі виявленого при її прийманні бою.

Перша подія — постачання товару.

Варіант 2. Вимоги покупця не були задоволені і заборгованість постачальника в обліку підприємства визнана безнадійною. Перша подія — передоплата.

Порядок відображення таких операцій в обліку підприємства представлено в табл. 7.1 на с. 70.

Облік нестач, виявлених при інвентаризації

Бухгалтерський облік. Нестачі та втрати товарів, виявлені в результаті інвентаризації, також можуть бути двох видів: у межах і понад норми природного убутку. При цьому в бухгалтерському обліку відмінностей у відображенні таких сум практично немає.

Обидва види нестач (як у межах норм природного убутку, так і понад них) уключають до складу інших операційних витрат і відображають за дебетом субрахунку 947 у кореспонденції з кредитом субрахунку 281 (282).

Якщо облік товарів підприємство веде за цінами продажу, то списати також потрібно й суму торгової націнки, що належить до запасів, яких не вистачає

На це вказує п. 5.7 Методрекомендацій № 2. Списують торгову націнку такою проводкою: Дт 285 — Кт 282.

При цьому суму нестачі понад норми природного убутку одночасно зі списанням на витрати відображають за дебетом позабалансового субрахунку 072 «Невідшкодовані нестачі і втрати від псування цінностей». Зазначені суми обліковуються на субрахунку 072 до моменту вирішення питання про винного в такій нестачі.

У разі якщо під час розслідування обставин виникнення понаднормових нестач товарів з’ясовується, що збиток підприємству нанесено з вини конкретного працівника, з’являються підстави для його притягнення до матеріальної відповідальності. При цьому суму втрат від нестачі списують за кредитом субрахунку 072. Одночасно визнають заборгованість винної особи з відшкодування збитку в кореспонденції з іншим операційним доходом (Дт 375 — Кт 716).

Якщо винну особу не встановлено, то сума нестачі повинна значитися на субрахунку 072 не менше строку позовної давності (3 роки) з моменту встановлення факту нестачі.

Податок на прибуток. У разі виявлення нестач товарів при інвентаризації в податковому обліку орієнтуватися потрібно виключно на бухоблікові правила. Це стосується як малодохідників, так і високодохідників. Жодні коригування бухгалтерського фінрезультату для таких випадків ПКУ не передбачені.

ПДВ. Нестачі товарів у межах норм природного убутку на ПДВ-обліку підприємства ніяк не позначаються. За ним зберігається право на податковий кредит у повній сумі згідно з отриманою податковою накладною. Підстав для нарахування податкових зобов’язань у такому разі, як і при виявленні нестач у межах норм природного убутку при прийманні товарів, немає.

Зауважимо, що податківці в консультації з підкатегорії 101.02 БЗ для ненарахування податкових зобов’язань з ПДВ висувають додаткову умову. На їх думку, для цього вартість списаних у межах норм природного убутку товарів повинна включатися до вартості готової продукції, що обкладатиметься ПДВ. Ми з такою позицією фіскалів не згодні.

Як зазначалося раніше, природний убуток передбачає зменшення кількості (маси) ТМЦ унаслідок природної зміни їх біологічних або фізико-хімічних властивостей. Тобто нестачі в межах норм природного убутку не свідчать про негосподарське використання товарів або про здійснення інших операцій, що вимагають нарахування ПДВ-зобов’язань згідно з п. 198.5

ПКУ. Тому, на наш погляд, якщо списання відбувається в межах норм природного убутку, то ПДВ не повинен нараховуватися, незалежно від того, уключають вартість списаних ТМЦ до собівартості готової продукції чи до складу витрат періоду.

Зовсім інша справа — понаднормові нестачі товарів. Оскільки зниклі товари не були використані в господарській діяльності підприємства, у гру вступає «негосподарський» п.п. «г» п. 198.5

ПКУ. Так, якщо раніше «вхідний» ПДВ за такими товарами був уключений до складу податкового кредиту, то тепер на них потрібно нарахувати «компенсуючі» податкові зобов’язання з ПДВ виходячи з вартості їх придбання (п. 189.1 ПКУ).

При цьому слід скласти зведену податкову накладну не пізніше останнього дня звітного (податкового) періоду і зареєструвати її в ЄРПН.

Зауважте: відшкодування винною особою завданого збитку не призводить до додаткового виникнення податкових зобов’язань з ПДВ (див. роз’яснення з підкатегорії 101.02 БЗ).

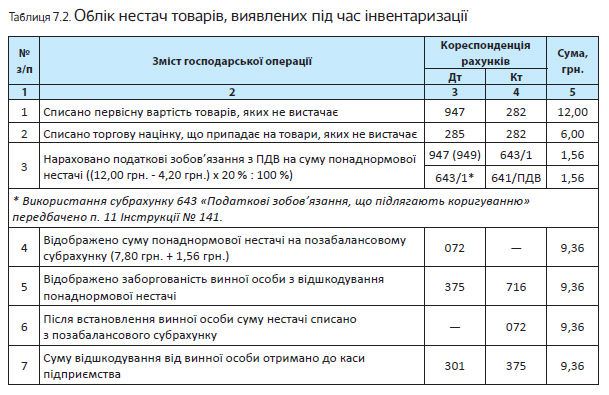

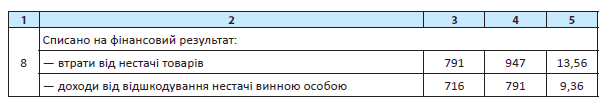

Порядок обліку нестач товарів, виявлених під час інвентаризації, розглянемо на прикладі.

Приклад 7.2. Інвентаризації в торговельному залі магазина проводяться 1 раз на тиждень. У результаті інвентаризації виявлено нестачу товару на суму 18 грн. (з них 12 грн. припадають на первісну вартість товару, 6 грн. — на торгову націнку). Втрати в межах норм природного убутку склали 6,30 грн. (з них 4,20 грн. припадають на первісну вартість товару, 2,10 грн. — на торгову націнку). Винну в нестачі особу встановлено.

В обліку роздрібного торговельного підприємства суми виявленої нестачі відображають таким чином (див. табл. 7.2):

7.4. Облік лишків товарів

Буває так, що під час інвентаризації виявляються не нестачі, а, навпаки, лишки товарів. Як на облік вплине така ситуація? Усе залежатиме від причин виникнення лишків.

Бухгалтерський облік. Якщо «лишки» товарів, які виявлені при інвентаризації, виникли через бухгалтерські помилки (об’єкти помилково не були оприбутковані або їх помилково списали), то такі товари дооприбутковують у порядку виправлення помилок. Тобто в бухгалтерському обліку підприємства відображають такі записи:

— на суму своєчасно неоприбуткованих товарів:

Дт 281 — Кт 63; Дт 641/ПДВ — Кт 63 (за наявності податкової накладної, зареєстрованої в ЄРПН, якщо підприємство раніше не відобразило податковий кредит з ПДВ);

— на суму надміру списаних товарів:

Дт 281 (282) — Кт 44 — якщо надмірне списання товару відбулося в попередньому звітному році;

Дт 902 — Кт 281 (282) методом «червоне сторно» — якщо помилка, що спричинила надмірне списання товарів, виникла в поточному звітному періоді.

Крім того, підприємства роздрібної торгівлі, які ведуть облік товарів у цінах продажу, на суму надміру списаної торгової націнки роблять запис:

Дт 285 — Кт 282 методом «червоне сторно».

Якщо під час інвентаризації виявлені реальні лишки товарів, то їх оприбутковують з одночасним відображенням доходів за кредитом субрахунку 719

При цьому зауважте: виявлені у процесі інвентаризації лишки товарів, які надалі будуть реалізовані, оприбутковують за чистою вартістю їх реалізації (п. 2.14 Методрекомендацій № 2).

Податок на прибуток. У податковоприбутковому обліку жодних коригувань у зв’язку з виявленими лишками товарів робити не потрібно, оскільки це не передбачено нормами ПКУ. Тобто і малодохідники, і високодохідники в цьому випадку орієнтуються виключно на бухгалтерський облік.

ПДВ. Якщо лишки товарів утворилися через бухгалтерські помилки (тобто ці товари були фактично придбані, що підтверджують відповідні прибуткові документи), то підприємство — платник ПДВ має право включити до складу податкового кредиту суми ПДВ, сплачені (нараховані) у зв’язку з придбанням таких товарів за наявності зареєстрованої в ЄРПН податкової накладної. Зрозуміло, з урахуванням 365-денного строку, передбаченого абзацом четвертим п. 198.6 ПКУ.

Але якщо ТМЦ ви плануєте використовувати в неоподатковуваних операціях або не в госпдіяльності, податковий кредит доведеться компенсувати ПДВ-зобов’язаннями.

Якщо ж на баланс зараховані цінності, на які не було прибуткових документів, у ПДВ-обліку відображати, звісно, нічого. Про те, що операція з оприбуткування лишків ТМЦ не підпадає під об’єкт обкладення ПДВ, зазначають і фіскали в роз’ясненні, наведеному в підкатегорії 101.02 БЗ.

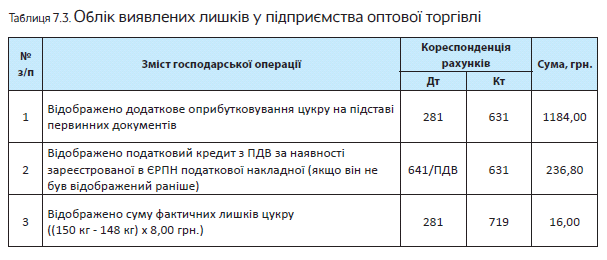

Проілюструємо на прикладі, як відображають суми лишків в обліку підприємства.

Приклад 7.3. Під час інвентаризації, проведеної на оптовому торговельному підприємстві, виявлено надлишок 150 кг цукру.

При вивченні обставин виникнення лишку з’ясувалося, що на 148 кг цукру є прибуткові документи, але товар не було своєчасно відображено в обліку. Його оприбутковують за ціною, зазначеною в накладних постачальника, — 1420,80 грн. (у тому числі ПДВ — 236,80 грн.).

Реальний надлишок цукру (2 кг) оприбутковано за чистою вартістю реалізації 8 грн./кг.

Зазначені операції відображають в обліку оптового підприємства так (див. табл. 7.3 на с. 74):

7.5. Пересортиця: як облікувати

При проведенні інвентаризації може скластися ситуація, коли інвентаризаційною комісією буде встановлено одночасну наявність нестач товарів (перевищення облікових показників над фактичними) та їх лишків (перевищення фактичних даних над обліковими). У цьому випадку і в разі дотримання певних умов можна здійснити взаємний залік лишків і нестач унаслідок пересортиці.

Так, згідно з п. 5 розд. IV Положення № 879 взаємозалік лишків і нестач унаслідок пересортиці допускається, якщо:

1) товари мають однакове найменування;

2) кількість товарів, що підлягають заліку в порядку пересортиці, однакова (тотожна);

3) виявлені лишки та нестачі утворилися за один і той самий період, що перевіряється;

4) лишки і нестачі встановлено в однієї й тієї самої матеріально відповідальної особи, яка перевіряється.

Крім того, з п. 5 розд. IV Положення № 879 випливає, що залік за пересортицею може бути допущений щодо однієї й тієї самої групи товарів, якщо цінності, що входять до її складу, мають схожість за зовнішнім виглядом або упаковані в однакову тару (у разі відпуску їх без розпаковування тари). Щоправда, установлювати такий порядок повинні міністерства та інші органи виконавчої влади, до сфери управління яких належать підприємства. Між тим вважаємо, що таким підходом можуть скористатися й недержавні підприємства.

Майте на увазі: за наявності лишків і нестач товарів одного найменування спочатку здійснюють залік пересортиці, а тільки потім до незарахованої нестачі, що залишилася, застосовують норми природного убутку.

При проведенні заліку за пересортицею, безумовно, оптимальним є варіант, коли товари, що перебувають у лишку, збігаються за вартістю з товарами, за якими виявлено нестачу. Але нерідко такого вартісного збігу немає: вартість зайвих товарів може бути як вище, так і нижче тих, яких бракує. У результаті утворюються так звані сумові різниці.

Сумові різниці при заліку нестач лишками за пересортицею бувають дод тними та від’ємними

Як їх відобразити в бухгалтерському обліку, визначає той самий п. 5 розд. IV Положення № 879.

У тому випадку, коли при взаємозаліку нестач і лишків унаслідок пересортиці вартість товарів, яких бракує, виявилася вищою за вартість виявленого лишку, від’ємна сумова різниця має бути віднесена на винних осіб.

Якщо винні в пересортиці не встановлені, від’ємну сумову різницю слід розглядати як нестачу цінностей понад норми природного убутку. Її списують до складу інших витрат операційної діяльності (Дт 947 — Кт 281 або 282).

Якщо при взаємозаліку нестач і лишків унаслідок пересортиці вартість товарів, що виявилися в лишку, перевищує вартість цінностей, яких бракує, то додатна сумова різниця підлягає віднесенню до інших операційних доходів з відповідним збільшенням облікових даних за субрахунком обліку товарів, за яким виявлено надлишок (Дт 281 або 282 — Кт 719).

Податок на прибуток. Жодних коригувань на зараховану за пересортицею суму, а також на сумові різниці, що виникли у зв’язку за пересортицею, ПКУ не передбачає. А отже, і малодохідники, і високодохідники орієнтуються виключно на бухоблік.

ПДВ. При виявленні від’ємної сумової різниці слід діяти так само, як і при виявленні нестачі. Тобто тут не обійтися без нарахування «компенсуючих» податкових зобов’язань з ПДВ на підставі п.п. «г» п. 198.5 ПКУ (якщо, звичайно, податковий кредит за товарами, яких бракує, був раніше відображений).

А тепер облік інвентаризаційних різниць за товарами розглянемо на прикладах.

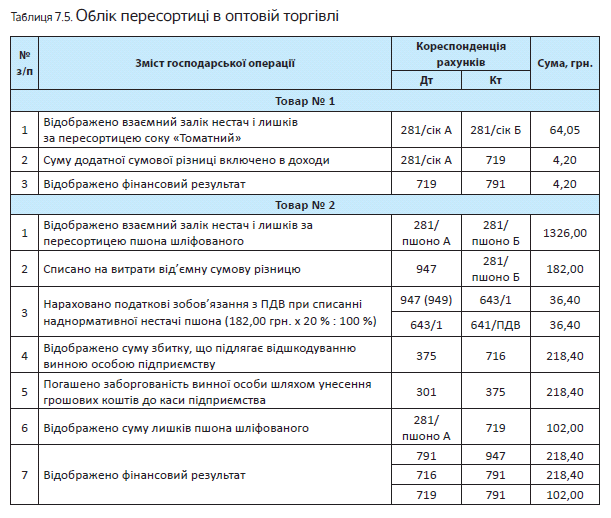

Приклад 7.4. Під час інвентаризації товарів, проведеної на оптовому торговельному підприємстві станом на 01.09.2016 р., були встановлені такі розбіжності (див. табл. 7.4):

На підприємстві було прийнято рішення про залік нестач цінностей лишками внаслідок пересортиці за всіма позиціями товарів. Особу, винну у виникненні пересортиці, установлено.

Виходячи з наведених у табл. 7.4 даних виходить, що:

1) за товаром № 1 було здійснено взаємозалік лишків і нестач на суму 64,05 грн. і виникла додатна сумова різниця в розмірі 4,20 грн. (68,25 грн. 64,05 грн.);

2) за товаром № 2 здійснено взаємний залік лишків і нестач пшона шліфованого в тотожній кількості (260 кг) на суму 1326,00 грн. (260 кг х 5,10 грн./кг).

При цьому:

— оскільки ціна придбання 1 кг пшона постачальника Б, якого бракує, вище за ціну придбання 1 кг пшона виробника А, виявленою в лишку, на 0,70 грн. (без ПДВ), то виникає від’ємна сумова різниця в розмірі 182 грн. (260 кг х 0,70 грн./кг);

— оскільки надлишок пшона постачальника А перевищив нестачу пшона постачальника Б, лишки на суму 102 грн. (20 кг х 5,10 грн./кг), що виникли, включають до інших операційних доходів.

В обліку зазначені операції відображають такими записами (див. табл. 7.5 на с. 76):

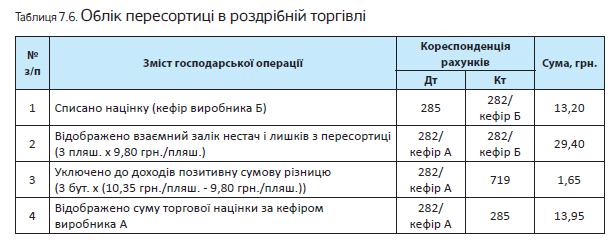

Приклад 7.5. За результатами інвентаризації, проведеної в торговельному залі магазину роздрібної торгівлі, виявлено:

— надлишок кефіру 1 % виробника А — 3 пляшки (870 г) продажною вартістю 15,00 грн. за пляшку (у тому числі первісна вартість —

10,35 грн., торгова націнка — 4,65 грн.);

— нестачу кефіру 1 % виробника Б — 3 пляшки (870 г) продажною вартістю 14,20 грн. за пляшку (у тому числі первісна вартість — 9,80 грн., торгова націнка — 4,40 грн.).

У регістрах бухгалтерського обліку підприємства роздрібної торгівлі пересортицю товарів відображають такими записами (див. табл. 7.6):

Виcновки

- Нестачі і втрати товарів у межах норм природного убутку, виявлені при їх прийманні, включають до первісної вартості таких товарів.

- Суму наднормативних нестач, виявлених при прийманні товарів, а також нестач (як у межах норм природного убутку, так і понад них), виявлених при інвентаризації, уключають до складу інших операційних витрат (Дт 947).

- Якщо лишки товарів виникли через бухгалтерські помилки, такі товари дооприбутковують у порядку виправлення помилок.

- Якщо під час інветаризації виявлено реальні лишки товарів, то їх оприбутковують на баланс підприємства з одночасним відображенням доходів за кредитом субрахунку 719.

- За наявності лишків і нестач товарів одного найменування спочатку здійснюють залік пересортиці, а тільки потім до незарахованої нестачі, що залишилася застосовують норми природного убутку.