Книга: Орендні операції (Оперативна оренда (Частина 2))

2. Облік внутрішньоукраїнської оперативної оренди

Як ми зазначали в попередньому розділі, сторонами договору оренди можуть виступати як резиденти, так і нерезиденти. У цьому розділі ми говоритимемо про внутрішньоукраїнські операції, тобто про випадки, коли і орендар, і орендодавець є резидентами України. Тут ми зупинимося на податковому та бухгалтерському обліку оперативної оренди*.

* У цьому розділі не розглянуто облік оренди в орендодавця-єдиноподатника. Про це ви можете прочитати в розділі 4 на с. 56.

2.1. Податковий облік в орендодавця

Перш за все зазначимо, що розуміє під оперативною орендою ПКУ. Відповідно до п.п. 14.1.97 цього Кодексу оперативний лізинг (оренда) — це господарська операція фізичної або юридичної особи, що передбачає передачу орендарю основного фонду, придбаного або виготовленого орендодавцем на умовах інших, ніж ті, що передбачаються фінансовим лізингом (орендою)**.

** Про ознаки, властиві фінансовому лізингу в цілях оподаткування, див. на с. 82.

Причому при укладенні договору

сторони мають право визначити таку операцію як оперативну оренду без права подальшої зміни статусу операції до закінчення дії відповідного договору

Таким чином, незалежно від того, чи відповідає операція ознакам фінансового лізингу, передбаченим п.п. 14.1.97 ПКУ, в договорі можна зазначити, що для цілей оподаткування його слід вважати договором оперативної оренди. У цьому випадку операції в межах такого договору розглядають як оперативну оренду.

Визначившись із цим, перейдемо безпосередньо до порядку обліку.

Об’єкт оренди

Податок на прибуток. Ні для кого не новина,

що з 01.01.2015 р. базу обкладення податком на

прибуток визначають на підставі бухгалтерського фінансового результату до оподаткування. При цьому високодохідники*** і малодохідники-добровольці повинні коригувати такий фінрезультат на різниці, передбачені розд. ІІІ ПКУ. Тому податковоприбуткові питання зводяться головним чином до того, щоб з’ясувати, чи виникають у тому чи іншому випадку якісь «коригувальні» різниці. Цим, власне, ми й займатимемося, розглядаючи податковий облік орендних операцій у частині обкладення податком на прибуток.

*** Платники податку на прибуток, в яких річний дохід від будь-якої діяльності (за вирахуванням непрямих податків), визначений

Що стосується безпосередньої передачі об’єкта оренди орендарю, то тут жодних різниць не виникатиме. Ніяк на базу обкладення податком на прибуток не вплине і повернення орендарем об’єкта оренди після закінчення строку дії договору, якщо такий об’єкт під час оренди не піддавався жодним змінам (наприклад, поліпшенням)****.

**** Про податкові наслідки повернення об’єкта оренди, що був відремонтований або поліпшений орендарем, див. на с. 18.

Але зовсім розслаблятися не варто. Річ у тім, що в разі передачі в оперативну оренду об’єкта основних засобів орендодавець нараховує на нього амортизацію протягом усього строку дії договору. У зв’язку з цим виникають «амортизаційні» різниці, передбачені ст. 138 ПКУ.

Так, абзац другий п. 138.1 цього Кодексу приписує збільшувати фінансовий результат до оподаткування на суму амортизації, нарахованої відповідно до національних П(С)БО або МСФЗ.

У свою чергу, згідно з абзацом другим п. 138.2 ПКУ фінрезультат слід зменшувати на суму амортизації, нарахованої відповідно до п. 138.3 цього Кодексу.

До того ж, різниці можуть виникнути, якщо має місце переоцінка або зміна корисності об’єкта основних засобів, що перебуває в оренді, а також його продаж. На це вказують ті самі пп. 138.1 і 138.2 ПКУ. Так, високодохідники і малодохідники-добровольці фінрезультат до оподаткування збільшують на:

— суму уцінки та втрат від зменшення корисності об’єкта оренди, уключених до витрат звітного періоду відповідно до П(С)БО або МСФЗ;

— суму залишкової вартості об’єкта оренди, визначеної відповідно до П(С)БО, у разі його продажу.

Водночас фінрезультат до оподаткування зменшують на:

— суму дооцінки та вигод від відновлення корисності об’єкта оренди в межах раніше віднесених до витрат уцінки і втрат від зменшення корисності такого об’єкта відповідно до П(С)БО або МСФЗ;

— суму залишкової вартості об’єкта оренди, визначеної з урахуванням положень ст. 138 ПКУ, в разі продажу такого об’єкта.

Крім того, п.п. 141.2.1 ПКУ передбачено різницю, пов’язану з переоцінкою інвестнерухомості.

Так, фінрезультат до оподаткування високодохідникам і малодохідникам-добровольцям потрібно збільшити на суму уцінки інвестиційної нерухомості, що оцінюється за справедливою вартістю, відображеною у складі фінрезультату відповідно до національних П(С)БО або МСФЗ, що перевищує суму раніше проведеної дооцінки такої інвестнерухомості.

ПДВ. Операція з передачі активів в оперативну оренду не є об’єктом обкладення ПДВ. Причиною тому два факти:

1) передача об’єкта оренди в користування не є постачанням товару (п.п. 14.1.191 ПКУ);

2) необ’єктний статус цієї операції безпосередньо зазначений у п.п. 196.1.2 ПКУ.

Отже,

при передачі об’єкта в оперативну оренду податкові зобов’язання з ПДВ у орендодавця не виникають

На це вказують і фіскали в роз’ясненні, наведеному в підкатегорії 101.12 БЗ*.

* База знань, розміщена на офіційному сайті ДФСУ (zir.sfs.gov.ua).

Аналогічним чином пояснюється відсутність податкових наслідків з ПДВ в орендодавця при поверненні об’єкта оренди після закінчення строку дії договору (якщо орендар не проводив поліпшення такого об’єкта з компенсацією витрат орендодавцем**).

** Що відбувається в ПДВ-обліку в разі проведення такого поліпшення, див. на с. 19.

Орендні платежі

Податок на прибуток. Отримання орендодавцем орендних платежів до виникнення в податковому обліку жодних різниць не призводить. Таким чином, і високодохідники, і всі малодохідники в цій частині повністю орієнтуються виключно на бухгалтерський облік.

ПДВ. Виходячи з п.п. 14.1.185 ПКУ оренда є постачанням послуг. У свою чергу, постачання послуг уключається до об’єкта обкладення ПДВ*** (п.п. «б» п. 185.1 цього Кодексу). Отже,

*** Звичайно, цей висновок стосується тільки тих послуг, що не віднесені до неоподатковуваних (ст. 196 ПКУ), а також за умови, що місце їх постачання знаходиться на митній території України.

постачання послуг оренди є об’єктом обкладення ПДВ

При цьому застосовується основна ставка 20 %.

Дату виникнення податкових зобов’язань з ПДВ визначають у загальному порядку. Так, податкові зобов’язання в орендодавця виникають у податковому періоді, в якому відбулася перша з подій (п. 187.1 ПКУ):

— або дата зарахування коштів від орендаря на банківський рахунок платника податку, а в разі оплати готівкою — дата оприбутковування грошових коштів у касі;

— або дата оформлення документа, що засвідчує факт постачання послуг платником податку.

Із цього випливає, що в разі отримання сум орендної плати від орендаря авансом (наприклад, за декілька періодів) орендодавець повинен за першою подією (передоплатою) нарахувати ПДВ-зобов’язання.

Базу обкладення ПДВ операцій з постачання послуг оренди визначають виходячи з договірної вартості, але не нижче звичайних цін (п. 188.1 ПКУ).

На дату виникнення податкових зобов’язань орендодавець — платник ПДВ зобов’язаний скласти податкову накладну, зареєструвати її в Єдиному реєстрі податкових накладних (далі — ЄРПН) і надати орендарю на його вимогу (пп. 201.1, 201.10 ПКУ). При цьому для такої реєстрації відведено 15 календарних днів, що настають за датою виникнення податкових зобов’язань, відображених у відповідній податковій накладній. Причому зареєстровані в ЄРПН мають бути навіть ті податкові накладні, що не надаються орендарю*.

* Наприклад, якщо орендар не є платником ПДВ (тип причини — «02») або податкова накладна виписана на суму перевищення звичайної ціни над фактичною (тип причини — «17»).

Витрати на утримання об’єкта оренди

Договір оренди може передбачати, що витрати на утримання об’єкта оренди (комунальні послуги, прибирання, техобслуговування тощо) оплачує орендодавець з подальшим відшкодуванням таких витрат орендарем. Таке можливе, якщо на період оренди договори з відповідними комунальними підприємствами та іншими постачальниками послуг не переоформляються на орендаря і стороною-замовником за ними продовжує залишатися орендодавець. Причому на практиці в цьому випадку можливі такі варіанти:

1) орендар компенсує орендодавцю такі витрати окремим платежем. При цьому орендодавець виставляє орендарю рахунки на підставі показань приладів обліку.

Але погодьтеся, не завжди є можливість обладнати орендоване приміщення окремими лічильниками для спожитих газу, тепла, води та електроенергії. Як бути в такому разі? Вартість спожитих орендарем комунальних послуг у такій ситуації можна визначити:

— за послугами водопостачання — пропорційно чисельності працівників підприємства-орендаря до загальної чисельності працівників;

— за спожитою електроенергією — виходячи з потужності електрообладнання та фактичного часу роботи;

— за теплопостачанням — виходячи зі співвідношення орендованої та загальної площі;

2) такі витрати орендар окремим платежем не компенсує. Їх величину орендодавець закладає до суми орендної плати. Тобто понесені витрати фактично покриваються за рахунок орендної плати — у складі орендного платежу. Причому за умовчанням в договорі не обов’язково це повинно бути застережено. У ньому може бути зазначено тільки загальний розмір орендної плати.

Поговоримо про кожну з цих ситуацій у «податковообліковому» контексті.

Податок на прибуток. Тут багато говорити не доведеться. Яким би чином орендодавцю не були компенсовані витрати на утримання об’єкта оренди, до жодних різниць, регламентованих розд. ІІІ ПКУ, це не призведе. Тобто абсолютно всі платники податку на прибуток ідуть у цьому випадку виключно «бухгалтерськими слідами».

ПДВ. Якщо орендар компенсує орендодавцю витрати окремим платежем, то останньому потрібно мати на увазі, що сума такої компенсації підпадає під поняття постачання товарів або послуг. У зв’язку з цим вона підлягає обкладенню ПДВ у загальному порядку. Таким чином, орендодавець зобов’язаний нарахувати податкові зобов’язання з ПДВ за ставкою 20 %, скласти податкову накладну і зареєструвати її в ЄРПН**. На це вказують і податківці в листі ДФСУ від 04.08.2016 р. № 26595/7/99-99-15-03-02-17 (далі — лист № 26595).

** Цей висновок не стосується орендодавців — бюджетних установ. У них суми відшкодування витрат на утримання зданого в оренду нерухомого майна, на комунальні послуги та енергоносії не включаються до бази обкладення ПДВ (п. 188.1 ПКУ).

Якщо ж витрати орендодавцю відшкодовуються у складі орендної плати, то облік операцій у такому разі аналогічний обліку орендних платежів. Тобто в орендодавця — платника ПДВ уся сума орендної плати буде об’єктом обкладення ПДВ. Тому

на всю її суму (уключаючи закладену до неї «компенсаційну» складову) орендодавцю доведеться нар хувати ПДВ-зобов’язання

Незалежно від обраного сторонами способу компенсації, суми ПДВ, сплачені у складі комунальних та інших послуг, пов’язаних з утриманням об’єкта оренди, орендодавець має право в загальному порядку включити до складу податкового кредиту. Звичайно, податковий кредит має бути підтверджений податковими накладними, зареєстрованими в ЄРПН, або документами, передбаченими п. 201.11 ПКУ. Зокрема, його можна підтвердити рахунками за послуги, вартість яких визначається за показаннями приладів обліку, якщо вони містять загальну суму платежу, суму ПДВ і податковий номер продавця.

Компенсація сплачених податків

У контексті оперативної оренди мова може йти про компенсацію орендарем орендодавцю плати за землю, податку на нерухомість і транспортного податку.

Як випливає з вимог розд. XII ПКУ, плату за землю зобов’язана вносити особа, чиє право на використання земельної ділянки в господарській діяльності підтверджене відповідними правовстановлюючими документами. Не змінює суб’єкта плати за землю автоматично і передача об’єкта нерухомості в оренду. Ним продовжує виступати власник такої нерухомості, який є законним землекористувачем.

Те саме стосується податку на нерухоме майно, відмінне від земельної ділянки. Згідно з п.п. 266.1.1 ПКУ його платниками є безпосередньо власники такого нерухомого майна.

Аналогічну норму встановлено п.п. 267.1.1 ПКУ щодо транспортного податку. Його зобов’язані сплачувати власники легкових автомобілів, що підпадають під об’єкт оподаткування згідно з п.п. 267.2.1 цього Кодексу.

Прямої вказівки на те, що орендар повинен компенсувати орендодавцю суму сплачених ним плати за землю, податку на нерухомість або транспортного податку, у нормативних документах немає. Водночас така умова може бути прописана безпосередньо в договорі оренди. При цьому компенсація може відбуватися шляхом:

— окремого перерахування орендарем відповідної суми грошових коштів;

— уключення суми сплачених орендодавцем плати за землю, податку на нерухомість або транспортного податку в орендну плату.

Для податковоприбуткового обліку порядок компенсації значення не має. І у першому, і у другому випадку жодних різниць, передбачених розд. IІІ ПКУ, не виникатиме.

А як бути з ПДВ-обліком? Якщо сума компенсації вже включена до вартості оренди, то тут усе очевидно — її обкладають ПДВ як орендну плату (див. с. 15). Якщо ж плату за землю, податок на нерухомість або транспортний податок орендар компенсує окремим платежем, то, судячи з усього, нарахування податкових зобов’язань за такою операцією орендодавцю також не уникнути*. На це вказують останні роз’яснення фіскалів, наведені в листах ДФСУ від 04.08.2016 р. № 16931/6/99-99-15-03-02-15 та № 26595.

* Як і у випадку з відшкодуванням вартості комунальних послуг, виняток становлять орендодавці нерухомого майна — бюджетні установи (див. лист ДФСУ від 21.10.2015 р. № 22216/6/99-99-19-03-02-15).

Як зазначено в листі № 26595, у вартості орендної плати орендар повинен здійснити економічне відшкодування (компенсацію) всіх елементів витрат, пов’язаних з послугами з надання майна в оренду, уключаючи земельний податок, орендну плату за землю, податок на нерухоме майно або транспортний податок.

А оскільки так, то обкладати ці суми ПДВ слід у загальному порядку.

Про окрему компенсацію перелічених платежів податківці тут прямо не згадали. Але тенденція зрозуміла. Тим більше що у зв’язку з появою зазначеного листа лояльне роз’яснення з цього питання з підкатегорії 101.02 БЗ було переведене до складу недійсних. Нагадаємо: у ньому фіскали дозволяли не нараховувати ПДВ на суми компенсації орендарем земельного податку і податку на нерухоме майно.

Ми ж у своєму коментарі застерігали від використання цього роз’яснення до отримання індивідуальної податкової консультації. Ця рекомендація актуальна й зараз. Адже наразі можна знайти безліч не відкликаних листів ДФСУ, в яких фіскали висловлюються як «за», так і «проти» обкладення ПДВ сум податків, що окремо відшкодовуються орендарем орендодавцю (див., зокрема, листи від 15.11.2012 р. № 4967/0/5112/15-3416 і від 04.05.2016 р. № 10019/6/99-9542-01-15).

Ремонт і поліпшення об’єкта оренди

Як ми зазначали раніше (див. підрозділ 1.3 на с. 9), договором може бути передбачене виконання ремонту орендованого майна як орендодавцем, так і орендарем. Можливий також варіант, коли сам ремонт (поліпшення) здійснює орендар, а орендодавець відшкодовує його витрати. Крім того, орендар має право вимагати відшкодування понесених ним витрат на поліпшення об’єкта оренди, якщо таке поліпшення було здійснене за згодою орендодавця. Як такі заходи вплинуть на податковий облік підприємства-орендодавця, поговоримо далі.

Податок на прибуток. Якщо ремонт орендованого майна здійснює безпосередньо сам орендодавець, то в обліку він відображає ці заходи як звичайний ремонт власних основних засобів.

При цьому орієнтиром у порядку відображення всіх господарських операцій, у тому числі й «ремонтних», для платників податку на прибуток, як ми вже зазначали, є бухгалтерський облік.

Що стосується різниць, передбачених розд. ІІІ ПКУ, то проведення ремонтів власних основних засобів (у тому числі й переданих в оперативну оренду) до них не призводить. Причому не має значення, поточний це ремонт чи капітальний.

А ось здійснюючи поліпшення власного майна, високодохідники і малодохідники-добровольці мають врахувати, що такі поліпшення збільшать податкову вартість об’єкта оренди.

А це означає, що

податкову амортизацію після поліпшень потрібно розраховувати виходячи з нової (збільшеної) вартості такого об’єкта*

* Якщо, звичайно, такий об’єкт використовується в господарській діяльності підприємства. Інакше в податковому обліку амортизацію не нараховують (п.п. 138.3.2 ПКУ).

Далі зупинимося на випадку, коли ремонт (поліпшення) здійснює орендар з відшкодуванням або без відшкодування таких витрат орендодавцем.

Здійснення орендарем ремонту об’єкта оренди в податковоприбутковому обліку жодних особливостей не має. При цьому не важливо, відшкодовує орендодавець витрати на проведення такого ремонту чи ні.

Тепер поговоримо про ситуацію, коли орендар здійснив поліпшення орендованого майна.

Якщо орендодавець відшкодував такі витрати, то діємо так само, як при самостійному поліпшенні об’єкта оренди (див. вище).

Орендодавець не відшкодовує понесені витрати? Такий розвиток подій можливий, якщо його згода на проведення поліпшень не була отримана (ч. 5 ст. 778 ЦКУ).

Зрозуміло, що жодних наслідків не буде, якщо орендар вилучив поліпшення, які можна відокремити, до передачі об’єкта оренди орендодавцю.

Інша справа, якщо орендар повертає поліпшений об’єкт. У цьому випадку орендодавець безоплатно отримує у власність поліпшення. Високодохіднику або малодохіднику-добровольцю необхідно пам’ятати, що проведені поліпшення збільшать податкову вартість такого майна.

А отже, податкову амортизацію необхідно буде нараховувати виходячи з нової вартості об’єкта.

Забігаючи наперед, зазначимо, що одночасно з нарахуванням амортизації на поліпшений об’єкт орендодавець у бухобліку визнає інший дохід у сумі, пропорційній амортизації поліпшень (Дт 424 — Кт 745). При цьому для цілей податкового обліку коригувати бухгалтерський фінрезультат такого доходу не потрібно.

А ось «амортизаційних» різниць, установлених пп. 138.1 і 138.2 ПКУ, високодохідникам і малодохідникам-добровольцям не уникнути.

ПДВ. Якщо ремонт або поліпшення об’єкта оренди проводить орендодавець (самостійно або за допомогою спеціалізованого підприємства), то «вхідний» ПДВ за такими операціями він має повне право включити до свого податкового кредиту. Звичайно, за умови наявності зареєстрованих в ЄРПН податкових накладних за такими операціями.

А що коли ремонт або поліпшення об’єкта оренди здійснює орендар? У такому разі все залежить від того, за чий рахунок «банкет».

Так, якщо орендодавець не компенсує понесені орендарем витрати на зазначені заходи, то, звісно, ні про який податковий кредит у орендодавця мови бути не може. Якщо ж орендодавець відшкодовує такі витрати, то за наявності податкової накладної, зареєстрованої в ЄРПН, жодних перешкод до відображення податкового кредиту з ПДВ у нього немає.

2.2. Бухгалтерський облік у орендодавця

Відповідно до п. 4 П(С)БО 14 оренда — це угода, за якою орендар набуває права користування необоротним активом за плату протягом погодженого з орендодавцем строку. При цьому оперативною (операційною*) орендою є оренда інша, ніж фінансова. З тим, за дотримання яких умов оренду для бухгалтерських цілей вважають фінансовою, ви можете ознайомитися на с. 68.

* У П(С)БО 14, на відміну від ПКУ, вживається термін «операційна оренда», що тотожний терміну «оперативна оренда».

Облік об’єкта оренди

Як зазначено в п. 16 П(С)БО 14, вартість об’єкта операційної оренди орендодавець відображає на рахунках бухгалтерського обліку класу 1 «Необоротні активи». Таким чином, переданий в оперативну оренду об’єкт продовжує значитися у складі необоротних активів орендодавця. Передачу майна в оренду відображають тільки в аналітичному обліку.

На особливу увагу заслуговує облік нерухомості, що передається в оренду.

Нагадаємо: з точки зору п. 4 П(С)БО 32 власні або орендовані на умовах фінансової оренди земельні ділянки, будівлі, споруди, що розташовані на землі та утримуються з метою отримання орендних платежів, а не для виробництва та постачання товарів, надання послуг, адміністративної мети або продажу у процесі звичайної діяльності, класифікують як інвестиційну нерухомість. Бухгалтерський облік таких об’єктів ведуть на окремому субрахунку 100 «Інвестиційна нерухомість».

Відобразивши при придбанні об’єкт інвестнерухомості за первісною вартістю (пп. 9 — 13 П(С)БО 32), надалі його слід відображати в бухобліку та фінансовій звітності (на кожну дату балансу) за одним із зазначених у п. 16 П(С)БО 32 методів:

1) за справедливою вартістю (якщо її можна достовірно визначити).

Згодом на кожну дату балансу необхідно коригувати вартість об’єкта шляхом порівняння його балансової та справедливої вартості. Зміну (збільшення або зменшення) справедливої вартості на кожну дату балансу відображають у складі інших операційних доходів (субрахунок 710) або інших витрат операційної діяльності (субрахунок 940) підприємства (п. 22 П(С)БО 32).

Амортизацію на об’єкти інвестиційної нерухомості, що обліковуються за справедливою вартістю, не нараховують

2) за первісною вартістю (якщо достовірно визначити справедливу вартість не є можливим).

При оцінці за первісною вартістю об’єкти інвестнерухомості підлягають амортизації. Інформацію про суму зносу узагальнюють на субрахунку 135 «Знос інвестиційної нерухомості».

Такі об’єкти щороку тестують на предмет зменшення/відновлення корисності згідно з П(С)БО 28. А ось переоцінці вони не підлягають (п. 18 П(С)БО 32).

Обраний підхід застосовують до оцінки всіх подібних об’єктів інвестиційної нерухомості.

Звичайно, не завжди підприємство одразу придбаває нерухомість для здавання її в оренду. Можливо, що при купівлі передбачалося використовувати об’єкт у власній операційній діяльності, а вже потім приймається рішення про здавання нерухомості в оренду. У такій ситуації потрібно здійснити переведення нерухомості з операційної в інвестиційну: Дт 100 — Кт 101, 103. Причому, якщо така інвестиційна нерухомість оцінюватиметься за справедливою вартістю, різницю між балансовою (залишковою) і справедливою вартістю об’єкта слід відобразити в обліку згідно з пп. 19 і 20 П(С)БО 7, тобто в тому самому порядку, що й переоцінку об’єкта основних засобів (п. 27 П(С)БО 32).

Ще одна можлива ситуація. Частину об’єкта нерухомості підприємство використовує для виробництва, адміністративних або збутових потреб, а частину — для здавання в оренду. При цьому, якщо ці частини можуть бути продані (або передані у фінансову оренду) окремо, то їх відображають як окремі інвентарні об’єкти. Якщо ці частини не можуть бути продані окремо,

об’єкт визнається інвестиційною нерухомістю за умови його використання переважно з мето отримання орендної плати

За наявності ознак, за якими об’єкт основних засобів може бути віднесений і до операційної, і до інвестиційної нерухомості, підприємство розробляє критерії їх розмежування.

Амортизація об’єкта оренди

Амортизацію переданих в оренду необоротних активів орендодавець нараховує згідно з правилами, установленими для таких активів. Тобто амортизаційні відрахування за об’єктом операційної оренди відображають на рахунку 13

«Знос (амортизація) необоротних активів», як і у випадку, коли підприємство експлуатує такий актив самостійно. Виняток становлять об’єкти інвестиційної нерухомості, облік яких здійснюють за справедливою вартістю. За ним нарахування амортизації не здійснюють.

Нараховану амортизацію включають до витрат. Причому відображення в бухгалтерському обліку таких витрат залежить від того, чи є надання майна в оренду основним видом діяльності підприємства.

Так, якщо оренда — основний вид діяльності, суми нарахованої амортизації відображають за дебетом рахунка 23 «Виробництво», формуючи собівартість орендних послуг. На наш погляд, на цьому самому рахунку слід показувати витрати, пов’язані з амортизацією переданих в оренду об’єктів інвестиційної нерухомості (якщо її облік ведуть за первісною вартістю). Якщо ж оренда не є основним видом діяльності, амортизацію включають до складу інших операційних витрат (дебет субрахунку 949).

Облік доходу від операційної оренди

Здаючи майно в операційну оренду, орендодавець отримує дохід у вигляді орендних платежів. Такий дохід (крім доходу від оренди інвестнерухомості) визначають за загальними правилами, установленими п. 17 П(С)БО 14. Тобто його визнають іншим операційним доходом відповідного звітного періоду:

— на прямолінійній основі протягом строку оренди (тобто рівними частинами)

або

— з урахуванням способу отримання економічних вигод , пов’язаних з використанням об’єкта оренди.

З викладеного випливає, що дохід від операційної оренди відображають за кредитом субрахунку 713 «Дохід від операційної оренди активів». Водночас згідно з Інструкцією № 291 на цьому субрахунку узагальнюється інформація про доходи від оренди (крім фінансової), якщо ця діяльність не є предметом (метою) створення підприємства. Тобто використовуйте цей субрахунок, якщо оренда — не основний вид діяльності юридичної особи.

Якщо ж надання в оренду майна є основним видом діяльності підприємства, дохід у вигляді орендної плати потрібно відображати за кредитом субрахунку 703 «Дохід від реалізації робіт і послуг». Такий самий висновок робить Мінфін у листі від 22.09.2010 р. № 31-3402020-27/25329.

Зверніть увагу:

дохід від оренди об’єктів інвестиційної нерухомості обліковують на субрахунку 703

На це вказують як норми Інструкції № 291, так і положення п. 3.3 Методрекомендацій № 433. Крім того, визнавати такий дохід як інший операційний не дозволяє вже згаданий нами п. 17 П(С)БО 14.

Майте на увазі: отриману авансом за декілька періодів орендну плату одразу до доходів не включають. Спочатку її відносять до складу доходів майбутніх періодів (кредит рахунка 69).

У свою чергу, визнання доходів (Дт 69 — Кт 713 або 703) здійснюють у тих періодах, за які орендну плату отримано. Причому тут має значення розрахунковий період, установлений у договорі оренди. Від нього й залежатиме момент відображення доходу.

Облік витрат, пов’язаних з договором оренди

Відповідно до п. 18 П(С)БО 14 витрати орендодавця з укладення договору про операційну оренду (юридичні послуги, комісійні винагороди) визнають іншими операційними витратами того звітного періоду, в якому вони мали місце. Їх обліковують за дебетом субрахунку 949.

Якщо орендодавець несе будь-які витрати, пов’язані з наданням майна в оренду (наприклад, прибирання приміщень, технічне обслуговування тощо), то їх відображення в бухгалтерському обліку залежить від того, чи є оренда основним видом діяльності підприємства. Якщо ні, то витрати відображають за дебетом субрахунку 949.

Якщо оренда є основним видом діяльності, суми таких витрат формують собівартість орендних послуг (дебет рахунка 23). Так само логічно обліковувати витрати, пов’язані з передачею в оренду об’єкта інвестнерухомості.

Проілюструємо вищевикладене на прикладі. Приклад 2.1. У жовтні 2016 року підприємство-орендодавець передало в оперативну оренду обладнання. Первісна вартість обладнання — 60000 грн. Згідно з договором розмір орендної плати становить 1800 грн. (у тому числі ПДВ — 300 грн.) на місяць і відповідає рівню звичайних цін. Вона перераховується на рахунок орендодавця щомісячно авансом не пізніше 10-го числа поточного місяця.

На передане в оренду обладнання орендодавець щомісячно нараховує в бухобліку амортизацію за прямолінійним методом у сумі 700 грн.

Сума інших витрат, пов’язаних з наданням обладнання в оренду (зарплата персоналу, зайнятого обслуговуванням об’єкта оренди, з нарахуваннями на неї, вартість матеріалів тощо), — 540 грн.

В обліку орендодавця зазначені операції відображають таким чином (див. табл. 2.1 на с. 22):

Таблиця 2.1. Облік орендних операцій в орендодавця

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1 | Обладнання передано в оперативну оренду | 104/ Оренда | 104 | 60000,00 |

| 2 | Отримано авансом орендну плату за жовтень 2016 року | 311 | 681 | 1800,00 |

| 3 | Відображено суму податкових зобов’язань з ПДВ у складі отриманої орендної плати | 643 | 641/ПДВ | 300,00 |

| 4 | Відображено суму доходу від здавання обладнання в оренду за жовтень 2016 року | 377 (361)* | 713 (703) | 1800,00 |

| * Рахунки, наведені в дужках, застосовують підприємства, для яких надання майна в оренду — основний вид діяльності. | ||||

| 5 | Списано відображену раніше суму податкових зобов’язань з ПДВ | 713 (703) | 643 | 300,00 |

| 6 | Здійснено залік заборгованостей | 681 | 377 (361) | 1800,00 |

| 7 | Нараховано амортизацію обладнання, переданого в оренду, за жовтень 2016 року | 949 (23) | 131 | 700,00 |

| 09 | — | |||

| 8 | Відображено інші прямі витрати, пов’язані з наданням обладнання в оренду | 949 (23) | 20, 651, 661 | 540,00 |

| 9 | Відображено фактичну собівартість наданих послуг з оренди (700 грн. + 540 грн.)* | 903 | 23 | 1240,00 |

| * Сума прямих витрат, пов’язаних з наданням устаткування в оренду, формує собівартість орендної послуги. Цю проводку роблять тільки підприємства, для яких оренда є основним видом їх діяльності. | ||||

| 10 | Віднесено на фінансовий результат: | |||

| — дохід від здавання обладнання в оренду | 713 (703) | 791 | 1500,00 | |

| — витрати, пов’язані з наданням обладнання в оренду | 791 | 949 (903) | 1240,00 | |

Витрати на утримання майна, що відшкодовуються орендарем

Як ми зазначали раніше, орендодавець може нести витрати на оплату комунальних послуг, утримання та експлуатацію об’єкта оренди, які надалі компенсує орендар. При цьому компенсація таких витрат може здійснюватися як окремим платежем, так і у складі орендної плати.

При включенні вартості комунальних та інших послуг, пов’язаних з утриманням об’єкта оренди, до складу орендної плати все простіше простого — оформлення документів і всі розрахунки відбуваються як власне за оренду майна. Причому в орендодавця витрати на комунальні послуги є:

— складовою собівартості орендної послуги (Дт 23), якщо йдеться про інвестнерухомість або коли оренда — основний вид діяльності підприємства;

— іншими витратами операційної діяльності (Дт 949) — в усіх інших випадках.

Але якщо вартість таких послуг не «сидить» в орендній платі, а відшкодовується орендарем орендодавцю окремо, то тут ситуація з обліком така. Витрати на оплату комунальних послуг, а також на утримання та експлуатацію об’єкта, переданого в оренду, орендодавець уключає до складу інших операційних витрат (Дт 949 — Кт 685). У свою чергу, отриману від орендаря суму відшкодування цих витрат він показує у складі іншого доходу від операційної діяльності (Дт 377 — Кт 719).

Проілюструємо на прикладі порядок відображення таких операцій у бухгалтерському обліку орендодавця.

Приклад 2.2. За домовленістю сторін за об’єктом інвестиційної нерухомості, зданим в оренду, орендодавець самостійно оплачує комунальні послуги. У жовтні 2016 року вони становили 5100 грн. (у тому числі ПДВ — 850 грн.).

Орендар компенсує орендодавцю суму понесених витрат:

1) окремим платежем;

2) у складі орендної плати (сума орендної плати відповідає рівню звичайних цін і з урахуванням комунальних послуг, що відшкодовуються, становить 11100 грн., у тому числі ПДВ — 1850 грн.).

В обліку орендодавця операції з відшкодування комунальних послуг будуть відображені таким чином (див. табл. 2.2):

Таблиця 2.2. Облік відшкодування комунальних послуг в орендодавця

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1. Відшкодування витрат здійснюється окремим платежем | ||||

| 1 | Уключено до витрат вартість комунальних послуг у приміщенні, наданому в оренду | 949 | 685 | 4250,00 |

| 2 | Відображено податковий кредит з ПДВ від вартості комунальних послуг (за наявності рахунків за послуги) | 641/ПДВ | 685 | 850,00 |

| 3 | Здійснено розрахунки з постачальниками комунальних послуг | 685 | 311 | 5100,00 |

| 4 | Відображено вартість комунальних послуг, що відшкодовується орендарем (виставлено рахунки, складено акти) | 377 | 719 | 5100,00 |

| 5 | Відображено податкові зобов’язання з ПДВ із сум, що відшкодовуються орендарем | 719 | 641/ПДВ | 850,00 |

| 6 | Відшкодовано витрати орендарем | 311 | 377 | 5100,00 |

| 2. Відшкодування витрат здійснюється у складі орендної плати | ||||

| 1 | Уключено до витрат вартість комунальних послуг у приміщенні, наданому в оренду | 23* | 685 | 4250,00 |

| * Оскільки вартість комунальних послуг відшкодовується орендарем у складі орендної плати, для орендодавця витрати на комуналку є складовою собівартості орендної послуги. Зібрані на рахунку 23 витрати наприкінці місяця списують проводкою: Дт 903 — Кт 23. | ||||

| 2 | Відображено суму податкового кредиту з ПДВ за комунальними послугами (за наявності рахунків за послуги) | 641/ПДВ | 685 | 850,00 |

| 3 | Здійснено розрахунки з постачальниками комунальних послуг | 685 | 311 | 5100,00 |

| 4 | Нараховано орендну плату (відображено дохід від здавання майна в оренду) | 361 | 703* | 11100,00 |

| * Дохід від надання в оренду інвестиційної нерухомості відображають на субрахунку 703 згідно з Інструкцією № 291. | ||||

| 5 | Відображено податкові зобов’язання з ПДВ | 703 | 641/ПДВ | 1850,00 |

| 6 | Отримано орендну плату від орендаря | 311 | 361 | 11100,00 |

Ремонт і поліпшення об’єкта оренди

Якщо ремонт і поліпшення об’єкта оренди здійснює сам орендодавець, то жодних особливостей у бухгалтерському обліку таких операцій немає. Це звичайний ремонт і поліпшення власних основних засобів. Облік таких операцій здійснюють відповідно до пп. 14 і 15 П(С)БО 7, а саме:

— витрати, що здійснюються для підтримання об’єкта в робочому стані та одержання первісно визначеної суми майбутніх економічних вигод від його використання, уключають до складу витрат. Це означає, що їх відображають:

• у складі інших операційних витрат (дебет субрахунку 949), якщо надання майна в оренду не є основним видом діяльності;

• у складі собівартості орендних послуг (дебет рахунка 23), якщо надання майна в оренду — основний вид діяльності або в оренду передають інвестнерухомість;

— витрати, пов’язані з поліпшенням об’єкта (модернізація, модифікація, добудова, дообладнання, реконструкція тощо), що призводить до збільшення майбутніх економічних вигод, первісно очікуваних від використання об’єкта, збільшують первісну вартість такого об’єкта. Тобто витрати на поліпшення підлягають капіталізації (дебет відповідного субрахунку рахунка 15

«Капітальні інвестиції») з подальшим списанням до дебету відповідного субрахунку рахунка 10 «Основні засоби».

Так само відображають витрати на ремонт і поліпшення об’єкта оренди у разі, коли їх здійснює орендар з подальшим відшкодуванням орендодавцем.

А ось облік витрат орендаря на ремонт і поліпшення орендованого майна, які орендодавець не відшкодовує, має свою родзинку. У цьому випадку враховуйте таке:

— проведені орендарем ремонти, що не призводять до збільшення первісно очікуваних економічних вигод від використання об’єкта оренди, орендодавець у себе в обліку не відображає;

— здійснені орендарем поліпшення об’єкта, передані орендодавцеві після закінчення строку дії договору оренди, орендодавець відображає в обліку як безоплатне отримання необоротних активів (Дт 15* — Кт 424).

* На думку Мінфіну (див. лист від 17.11.2003 р. № 31-04200-04-5/55700), вартість необоротних активів, отриманих безоплатно, на рахунку 15 не відображають. Проте ми радимо застосовувати цей рахунок для формування первісної вартості безоплатно отриманих основних засобів, як і для придбаних за плату.

Після введення поверненого об’єкта оренди у штатну експлуатацію суму здійснених поліпшень уключають до складу первісної вартості об’єкта (Дт 10 — Кт 15).

Одночасно з нарахуванням амортизації на об’єкт, що був поліпшений, орендодавець визнає інший дохід у сумі, пропорційній амортизації поліпшень

При цьому роблять проводку: Дт 424 — Кт 745. Закріпимо зазначене на прикладі.

Приклад 2.3. Підприємство-орендодавець передало за договором оренди обладнання.

Протягом строку оренди орендодавець:

— провів (підрядним способом) ремонт об’єкта оренди, що не призводить до збільшення первісно очікуваних економічних вигод, на суму 12000 грн. (у тому числі ПДВ — 2000 грн.);

— здійснив (підрядним способом) модернізацію обладнання на суму 54000 грн. (у тому числі ПДВ — 9000 грн.);

— відшкодував витрати орендаря, пов’язані з модернізацією обладнання, на суму 30000 грн. (у тому числі ПДВ — 5000 грн.).

Крім того, орендарем були проведені неузгоджені з орендодавцем поліпшення об’єкта оренда, вартість яких орендодавець не відшкодовує. Після закінчення строку договору зазначені поліпшення передаються орендодавцю.

Згідно з актом приймання-передачі поліпшень їх вартість на момент передачі становить 18000 грн.

За умови, що для орендодавця операції з надання в оренду майна не є основним видом діяльності, ремонти та поліпшення об’єкта оренди відображають таким чином ( див . табл. 2.3 на с. 25):

Таблиця 2.3. Облік у орендодавця ремонтів та поліпшень об’єкта оренди

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1 | Відображено здійснені орендодавцем витрати на ремонт обладнання, переданого в оренду | 949 | 631 | 10000,00 |

| 2 | Відображено вартість здійсненої орендодавцем модернізації обладнання | 152 | 631 | 45000,00 |

| 3 | Відображено суму ПДВ (до реєстрації податкової накладної в ЄРПН) | 644/1 | 631 | 11000,00 |

| 4 | Відображено податковий кредит з ПДВ від вартості проведеного ремонту та модернізації (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 644/1 | 11000,00 |

| 5 | Оплачено підрядній організації вартість ремонту та поліпшення обладнання | 631 | 311 | 66000,00 |

| 6 | Відображено вартість здійсненої орендарем модернізації обладнання, що відшкодовується орендодавцем | 152 | 685 | 25000,00 |

| 7 | Відображено податковий кредит з ПДВ (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 685 | 5000,00 |

| 8 | Перераховано орендарю суму компенсації за здійснену модернізацію обладнання | 685 | 311 | 30000,00 |

| 9 | Введено в експлуатацію поліпшення обладнання | 104 | 152 | 70000,00 |

| 10 | Зменшено на суму проведених поліпшень залишок на позабалансовому рахунку 09 | — | 09 | 70000,00 |

| 11 | Відображено вартість безоплатно отриманих від орендаря поліпшень | 152 | 424 | 18000,00 |

| 12 | Збільшено первісну вартість обладнання на суму отриманих поліпшень | 104 | 152 | 18000,00 |

| 13 | Нараховано дохід у сумі, пропорційній нарахованій за місяць амортизації поліпшень | 424 | 745 | 300,00* |

| * Умовно. | ||||

2.3. Податковий облік в орендаря

Ну що ж, а тепер до орендних операцій підійдемо з погляду орендаря. Почнемо з розгляду податкового обліку таких операцій.

Отримання та повернення об’єкта оренди

Податок на прибуток. Отримання в оренду майна до будь-яких «коригувальних» різниць, передбачених розд. ІІІ ПКУ, не призведе. Більше того, на базі обкладення податком на прибуток така операція взагалі не відобразиться, оскільки вона ніяк не впливає на бухгалтерський фінрезультат до оподаткування, який лежить в основі зазначеної бази. Але зараз заглиблюватися в бухоблікові моменти не будемо. Про бухгалтерський облік отримання майна в оперативну оренду ми з вами детально поговоримо в підрозділі 2.4 на с. 30.

Не впливає на базу обкладення податком на прибуток і повернення орендодавцю об’єкта оренди після закінчення строку дії договору, якщо орендар не здійснював поліпшень такого об’єкта*.

* Про податковоприбуткові наслідки поліпшення орендованого майна див. на с. 27.

ПДВ. Як ми зазначали раніше, операція з передачі активів у межах оперативної оренди не є об’єктом обкладення ПДВ, оскільки:

1) передача об’єкта оренди в користування не є постачанням товару (п.п. 14.1.191 ПКУ);

2) необ’єктний статус цієї операції безпосередньо зазначений у п.п. 196.1.2 ПКУ.

Таким чином,

в орендаря не виникає права на податковий кредит з ПДВ при отриманні об’єкта оренди

Не буде податкових наслідків у орендаря і при поверненні об’єкта оренди орендодавцю після закінчення строку дії договору (якщо не проводилися якісь ремонти чи поліпшення такого об’єкта).

Орендні платежі

Податок на прибуток. Здійснювати будь-які спеціальні коригування бази обкладення податком на прибуток при сплаті орендних платежів розд. ІІІ ПКУ не вимагає. Проте високодохідникам і малодохідникам-добровольцям необхідно пам’ятати про загальне обмеження за витратами на послуги та роботи, придбані в неприбуткових організацій (крім бюджетних установ), установлене п.п. 140.5.4 ПКУ.

Так, якщо вартість таких послуг (робіт) сукупно протягом звітного (податкового) року перевищує 50 розмірів мінзарплати, установленої законом на 1 січня звітного (податкового) року, то фінрезультат необхідно збільшити на 30 % вартості таких послуг (робіт). Якщо це не ваш випадок, то тримайте курс виключно на бухгалтерський облік (незалежно від розміру річного доходу підприємства).

ПДВ. Коли і орендар, і орендодавець є платниками цього податку, ПДВ, нарахований орендодавцем на суму орендної плати, орендар уключає до складу свого податкового кредиту в загальному порядку. Тобто датою виникнення права орендаря на податковий кредит буде дата події, що відбулася раніше (п. 198.2 ПКУ):

— або дата перерахування орендної плати орендодавцю;

— або дата отримання орендної послуги.

Зауважте:

у разі перерахування передоплати за декілька періодів орендар має право на весь податковий кредит одразу

Причому не має значення, чи використовує підприємство об’єкт, що орендується, у господарській діяльності та оподатковуваних операціях (п. 198.3 ПКУ). Головне, щоб податковий кредит підтверджувала податкова накладна, зареєстрована в ЄРПН (п. 198.6 ПКУ).

Але! Якщо об’єкт оренди все ж таки використовується в негосподарській, необ’єктній або пільговій діяльності, на противагу податковому кредиту необхідно нарахувати «компенсуючі» податкові зобов’язання з ПДВ (п. 198.5 ПКУ). Базою оподаткування в такому разі буде вартість орендної послуги (п. 189.1 ПКУ).

Витрати на утримання об’єкта оренди

Податок на прибуток. Витрати на утримання об’єкта оренди (комунальні послуги, прибирання приміщень, техобслуговування тощо), як правило, покладаються на орендаря. При цьому договором може бути передбачено, що орендар:

— оплачує їх самостійно. При такому способі розрахунків передбачається укладення орендарем прямих договорів з підприємствами — постачальниками комунальних та інших послуг;

— компенсує їх у складі орендної плати;

— відшкодовує їх орендодавцю окремим платежем.

Якщо вартість комунальних та інших послуг, пов’язаних з утриманням об’єкта оренди, уключена до складу орендної плати, усе просто: податковоприбутковий облік у такому разі зводиться до того, що описано щодо орендних платежів. Тобто жодних коригувань бухгалтерського фінрезультату до оподаткування така компенсація не викличе.

Жодні спеціальні коригування не передбачені і для двох інших варіантів. Проте і в цьому випадку варто пам’ятати про різниці, наведені в п.п. 140.5.4 ПКУ (див. с. 26).

ПДВ. Якщо оплату витрат на утримання об’єкта оренди орендар здійснює самостійно, то він має повне право на податковий кредит з ПДВ за такими операціями. При цьому нагадуємо: рахунок, що виставляється за послуги, вартість яких визначається за показаннями приладів обліку, містить загальну суму платежу, суму податку та податковий номер продавця, дає право на податковий кредит без отримання податкової накладної (п.п. «а» п. 201.11 ПКУ). В усіх інших випадках право на податковий кредит має бути підтверджене податковою накладною, зареєстрованою в ЄРПН.

При включенні вартості комунальних та інших послуг, пов’язаних з утриманням об’єкта оренди, до складу орендної плати ПДВ-облік відповідає тому, що ми наводили щодо орендних платежів (див. с. 26).

Якщо ж орендар відшкодовує вартість утримання орендованого майна окремою сумою, то

в ПДВ-обліку він має право на збільшення податкового кредиту за загальними правилами

Тобто за датою, визначеною відповідно до п. 198.2 ПКУ (найчастіше за датою складання документа, що підтверджує отримання послуг), і за наявності зареєстрованої в ЄРПН податкової накладної.

От тільки в ситуації, коли компенсацію вартості комунальних послуг отримує орендодавець — бюджетна установа, орендарю податковий кредит з ПДВ не світить (абзац шостий п. 188.1 ПКУ).

Відшкодування суми податків

Буває, що згідно з умовами договору орендар відшкодовує орендодавцю витрати з плати за землю, податку на нерухомість або транспортного податку, що належить до об’єкта оренди.

У податковоприбутковому обліку жодні спеціальні різниці для такої операції не передбачені.

Щодо ПДВ-обліку зауважимо таке. Як ми вже казали (див. с. 17), з останніх роз’яснень фіскалів виходить, що компенсацію окремим платежем плати за землю, податку на нерухомість і транспортного податку вони вважають оподатковуваною операцією. Проте на початку поточного року фіскали надавали консультації протилежного змісту.

На наш погляд , за наявності відповідних податкових накладних від орендодавця, зареєстрованих в ЄРПН, орендар має повне право відобразити в себе податковий кредит з ПДВ.

Проте якщо ви хвилюєтеся про те, що податківці знову змінять свою думку, можете обзавестися письмовою податковою консультацією з цього питання.

А ось якщо сума компенсації включена безпосередньо до вартості оренди, то тут усе однозначно. Орендар скористається своїм правом на податковий кредит при перерахуванні орендної плати або при отриманні орендної послуги (залежно від того, яка подія настала раніше).

Ремонт і поліпшення орендованого майна

Податок на прибуток. Податковоприбутковий облік ремонтів, спрямованих на підтримання об’єкта оренди в робочому стані, украй простий — він повністю орієнтований на бухгалтерський облік. Жодних різниць для таких випадків розд. ІІІ ПКУ не передбачено, крім загального обмеження, установленого п.п. 140.5.4 ПКУ (див. с. 26).

А ось якщо має місце поліпшення (модернізація, модифікація, добудова, дообладнання, реконструкція тощо) орендованого майна, високодохідникам і малодохідникам-добровольцям потрібно враховувати низку нюансів.

Забігаючи наперед зазначимо, що в бухобліку витрати на поліпшення, як правило, формують об’єкт інших необоротних матеріальних активів (детальніше див. с. 33). Як цей факт впливає на податковий облік?

Ви знаєте, що високодохідники і малодохідники-добровольці повинні вести окремий податковий облік основних засобів за правилами, установленими п. 138.3 ПКУ. Але тут слід ураховувати, що не завжди поліпшення об’єкта оренди є в розумінні ПКУ основним засобом. Так, згідно з п.п. 14.1.138 цього Кодексу для визнання активу основним засобом його вартість має бути вище 6000 грн., строк служби — більше одного року і такий об’єкт повинен використовуватися в господарській діяльності підприємства.

Таким чином,

якщо вартість поліпшень об’єкта оренди не перевищує 6000 грн., такі витрати не є об’єктами основних засобів у розумінні ПКУ

Це означає, що їх не враховують у розрахунку «амортизаційних» різниць, установлених пп. 138.1 і 138.2 ПКУ. Про це свідчать і роз’яснення фіскалів, наведені в листах ДФСУ від 05.02.2016 р. № 2457/6/99-99-19-02-02-15 і від 18.07.2016 р. № 15389/6/99-99-15-02-02-15. При цьому суми нарахованої в бухобліку амортизації об’єкта інших необоротних матеріальних активів повинні включатися до фінрезультату і впливати на об’єкт обкладення податком на прибуток без жодних коригувань.

А ось дорогі (понад 6000 грн.) поліпшення об’єкта оренди в податковому обліку зараховують до складу основних засобів. Для них призначено податкову групу 9 «Інші основні засоби» (див. листи ДФСУ від 04.08.2015 р. № 16335/6/99-99-19-02-02-15 і від 21.10.2015 р. № 22220/6/99-95-42-03-15, а також роз’яснення з підкатегорії 102.05 БЗ).

Таким чином, за поліпшеннями вартістю понад 6000 грн. визначають «амортизаційні» різниці, передбачені пп. 138.1 і 138.2 ПКУ. Тобто у високодохідників і малодохідників-добровольців виникає необхідність відкоригувати бухгалтерський фінрезультат до оподаткування на різниці, що виникають, а саме:

— збільшити його на суму амортизації витрат на поліпшення об’єкта, що орендується, нараховану відповідно до П(С)БО або МСФЗ (абзац другий п. 138.1 ПКУ);

— зменшити його на суму амортизації витрат на поліпшення об’єкта, що орендується, розрахованої за податковими правилами (абзац другий п. 138.2 ПКУ).

На це вказують і фіскали в листах ДФСУ від 16.07.2015 р. № 14862/6/99-99-19-02-02-15 і ГУ ДФС у Рівненській області від 02.10.2015 р. № 1878/10/17-00-15-02-12.

Зауважимо, що суми бухгалтерської та податкової амортизації можуть різнитися:

— через розбіжність строків експлуатації об’єкта, установлених у податковому та бухгалтерському обліках. Зверніть увагу: мінімально допустимий строк корисного використання таких об’єктів у податковому обліку — 12 років. У свою чергу, для цілей бухобліку такого обмеження немає;

— у разі застосування в бухгалтерському обліку виробничого методу нарахування амортизації.

Нагадуємо: у податковому обліку цей метод під забороною (п.п. 138.3.1 ПКУ);

— якщо поліпшенням піддавався об’єкт основних засобів, що використовується в негосподарській діяльності підприємства. Річ у тім, що витрати підприємства на ремонт/поліпшення невиробничих основних засобів у податковому обліку, на відміну від бухгалтерського, не підлягають амортизації (п.п. 138.3.2 ПКУ).

Може виникнути ситуація, коли орендар повторно проводить поліпшення об’єкта оренди.

У зв’язку з цим виникає запитання:

чи потрібно під кожне нове поліпшення створювати окремий об’єкт основних засобів

На нашу думку, ні. Тут доречна аналогія з бухгалтерськими правилами обліку поліпшень власних основних засобів. Відповідно до них кожне нове поліпшення збільшує первісну вартість об’єкта, що поліпшується (п. 14 П(С)БО 7). Вважаємо, такою логікою слід керуватися і при відображенні поліпшень об’єкта, що орендується. Тобто вартість повторного поліпшення необхідно додавати до вартості вже створеного раніше «поліпшувального» об’єкта.

Важливо! На нашу думку, якщо орендодавець компенсує витрати на ремонт/поліпшення об’єкта оренди одразу або шляхом заліку в рахунок орендної плати, то таку операцію орендарю слід відображати як продаж робіт з ремонту/поліпшення (див. приклад 2.5 на с. 33). Це означає, що орендар об’єкт основних засобів у податковому обліку (об’єкт інших необоротних матеріальних активів у бухобліку) не формує*. Адже передача поліпшень орендодавцю буде здійснена одразу, і надалі орендар їх не обліковує. Тому в цій ситуації не буде описаних вище «амортизаційних» різниць. Тут орієнтуйтеся виключно на бухгалтерський облік, незалежно від вартості робіт з ремонту/поліпшення, а також від розміру річного доходу підприємства.

* Поліпшення збільшать вартість об’єкта основних засобів, переданого в оренду, в орендодавця (див. с. 18).

ПДВ. Суми «вхідного» ПДВ за витратами на ремонт та поліпшення об’єкта оренди орендар має право віднести до складу податкового кредиту в загальному порядку (п. 198.3 ПКУ). Зрозуміло, такий податковий кредит має бути підтверджено податковими накладними, зареєстрованими в ЄРПН. Але пам’ятайте: якщо орендоване майно використовується в негосподарській діяльності або в неоподатковуваних операціях, необхідно нарахувати «компенсуючі» податкові зобов’язання з ПДВ (п. 198.5 ПКУ).

Якщо за домовленістю сторін орендодавець компенсує орендарю витрати на ремонт або поліпшення об’єкта оренди одразу (у періоді здійснення витрат) або здійснюється залік суми витрат у рахунок орендної плати, то орендар відображає таку операцію в податковому обліку як продаж робіт і обкладає ПДВ на підставі п.п. «б» п. 185.1 ПКУ. Базу оподаткування в цьому випадку визначають виходячи з суми компенсації, але не нижче ціни придбання «ремонтно-поліпшувальних» робіт, а якщо такі роботи здійснював безпосередньо сам орендар, то не нижче звичайних цін (п. 188.1 ПКУ).

Повернення відремонтованого/ поліпшеного об’єкта оренди

Податок на прибуток. У разі повернення відремонтованого об’єкта оренди орендарю про «коригувальні» різниці, установлені розд. ІІІ ПКУ, турбуватися не доведеться — для таких операцій вони не передбачені.

А ось щодо повернення об’єкта оренди, що був орендарем поліпшений, існують податковоприбуткові нюанси.

Як ви вже знаєте, при здійсненні поліпшень об’єкта оренди в обліку орендаря зазвичай виникає новий об’єкт необоротних активів, який у загальному порядку підлягає амортизації. Часто строк амортизації об’єкта «поліпшення» установлюють так, щоб він був повністю замортизований до закінчення договору оренди. У такому разі при поверненні орендованого майна не виникає запитання, куди подіти недоамортизовану частину об’єкта «поліпшення».

А якщо орендар повертає об’єкт «поліпшення», який не був повністю замортизований

З малодохідниками, які не визначають податкових різниць, усе традиційно. Вони орієнтуються тільки на бухоблік. Тобто недоамортизована вартість об’єкта при його списанні з балансу у зв’язку з передачею орендодавцю зменшить бухгалтерський фінансовий результат і вплине на об’єкт обкладення податком на прибуток.

Як свідчить консультація з підкатегорії 102.05 БЗ, фахівці ДФСУ не проти, щоб у високодохідників і малодохідників-добровольців недоамортизована частина об’єкта «поліпшення» також зіграла у зменшення податку на прибуток. При цьому для них на об’єкт оподаткування вплине залишкова вартість, сформована в податковому обліку. Адже, як приписують норми пп. 138.1 і 138.2 ПКУ, платник податку на прибуток, який визначає податкові різниці, у разі ліквідації або продажу об’єкта основних засобів зобов’язаний:

— збільшити фінансовий результат на суму залишкової вартості такого об’єкта, визначеної відповідно до правил бухгалтерського обліку;

— зменшити фінрезультат на залишкову вартість, визначену з урахуванням положень ПКУ.

Але майте на увазі: так діємо, якщо сума витрат на поліпшення була більша, ніж вартісний критерій віднесення до об’єкта основних засобів (п.п. 14.1.138 ПКУ).

А ось якщо сума витрат на поліпшення орендованого об’єкта менше 6000 грн. і в податковому обліку об’єкт основних засобів не створювався, тоді, на наш погляд, жодних коригувань не повинно бути (див. листи ДФСУ від 05.02.2016 р. № 2457/6/99-99-19-02-02-15 і від 18.07.2016 р. № 15389/6/99-99-15-02-02-15). У такому разі орієнтуємося виключно на бухоблік.

ПДВ. Якщо після повернення відремонтованого/поліпшеного об’єкта оренди орендодавець компенсує витрати на такій ремонт/поліпшення, орендар повинен нарахувати податкові зобов’язання з ПДВ на підставі п. 185.1 ПКУ на дату повернення об’єкта оренди або на дату отримання грошових коштів (залежно від того, яка з подій сталася раніше). При цьому зауважте: у разі повернення об’єкта оренди, що був поліпшений, базу оподаткування визначають виходячи з суми компенсації, але не нижче залишкової вартості поліпшень за даними бухгалтерського обліку, що склалася станом на початок звітного періоду, в якому здійснювалася передача поліпшеного майна.

Орендодавець не компенсує орендарю витрати на ремонт/поліпшення об’єкта оренди? Тоді повернення відремонтованого орендованого майна на ПДВ-облік орендаря ніяк не вплине.

З поліпшеннями ж усе інакше. Так,

безоплатна передача поліпшень прирівнюється до їх постачання (п.п. 14.1.191 ПКУ)

А отже, податкових зобов’язань з ПДВ тут не уникнути. Базою оподаткування в цьому випадку буде залишкова вартість поліпшень за даними бухгалтерського обліку на початок звітного періоду, в якому здійснювалася передача поліпшеного об’єкта оренди (п. 188.1 ПКУ). Такий самий висновок випливає з листа ДФСУ від 05.11.2015 р. № 23622/6/99-99-19-03-02-15*.

* Зауважте: у роз’ясненні, наведеному в підкатегорії 101.06 БЗ, зазначається, що податкові зобов’язання з ПДВ у такому разі необхідно нараховувати виходячи з ціни придбання товарів/послуг, використаних для поліпшення. Проте, на наш погляд, такий підхід не відповідає нормам ПКУ.

При цьому коригувати «вхідний» ПДВ на підставі п.п. «г» п. 198.5 ПКУ, на нашу думку, не потрібно. Останнім часом з цим згодні й фіскали (див. листи ДФСУ від 13.09.2016 р. № 19830/6/99-95-42-01-15, від 26.04.2016 р. № 9399/6/99-99-15-03-02-15 і від 04.04.2016 р. № 7286/6/99-99-19-03-02-15).

2.4. Бухгалтерський облік в орендаря

Облік об’єкта оренди

Прийняті в оперативну оренду необоротні активи зараховують на позабалансовий рахунок

01 «Орендовані необоротні активи» за вартістю, зазначеною в договорі оренди (п. 8 П(С)БО 14, Інструкція № 291).

Збільшення залишку рахунка 01 відбувається при отриманні необоротних активів, а зменшення — при їх поверненні орендодавцю після закінчення строку оренди.

Орендна плата

Перш за все зазначимо: для правомірного відображення витрат з оренди в бухобліку необхідний первинний документ.

Як зазначає Мінфін у листі від 30.05.2016 р. № 31-11410-09-10/15182, для здійснення орендних платежів зазвичай складають акт виконаних робіт (послуг), підписаний посадовими особами орендаря та орендодавця. Хоча умовами договору може бути передбачений і інший документ.

Такий акт/документ підтверджує факт користування об’єктом оренди протягом певного періоду часу. Він обов’язково повинен містити вартість відповідної послуги за цей період, а також інші обов’язкові реквізити первинного документа, перелічені в п. 2 ст. 9 Закону про бухоблік.

Підписувати акт доцільно в останній день того періоду, за який цей акт складено. А оптимальна періодичність його складання — місяць.

Орендну плату визнають витратами згідно з П(С)БО 16 на прямолінійній основі протягом строку оренди або з урахуванням способу отримання економічних вигод, пов’язаних з використанням об’єкта операційної оренди (п. 9 П(С)БО 14).

Оскільки «орендне» П(С)БО відсилає нас до П(С)БО 16, до нього і звернемося. Так, згідно з цим стандартом та Інструкцією № 291 орендну плату відображають за дебетом рахунків:

— 23 «Виробництво», якщо основні засоби, що орендуються, безпосередньо беруть участь у процесі виробництва і витрати на оренду можна прямо віднести на собівартість продукції, робіт, послуг, що виробляються (п. 14 П(С)БО 16);

— 91 «Загальновиробничі витрати», якщо об’єкт оренди використовують у виробництві, але прямо на собівартість такі витрати віднести не можна (п.п. 15.4 П(С)БО 16);

— 92 «Адміністративні витрати», якщо об’єкт оренди використовують для загальногосподарських цілей (п. 18 П(С)БО 16);

— 93 «Витрати на збут», якщо майно, що орендується, використовують для збуту (п. 19 П(С)БО 16);

— 94 «Інші витрати операційної діяльності» — в інших випадках, наприклад при оренді об’єктів житлово-комунального та соціальнокультурного призначення.

Крім того, при використанні майна, що орендується, для створення (будівництва) власних об’єктів необоротних активів орендна плата може потрапити до первісної вартості таких створюваних об’єктів шляхом капіталізації за дебетом рахунка 15.

Майте на увазі: якщо орендар сплачує орендну плату авансом, то одразу на зазначені вище рахунки вона не потрапить. Спочатку її обліковують за дебетом рахунка 39 «Витрати майбутніх періодів». У свою чергу,

списання витрат майбутніх періодів (Кт 39) здійснюють у тих періодах, за які орендну плату було перераховано

Облік орендарем супутніх витрат

Орендар при отриманні в оренду майна, крім безпосередньо орендної плати, несе також інші витрати, пов’язані з об’єктом оренди. Зокрема, орендар може оплачувати комунальні послуги, страхування об’єкта оренди, технічне обслуговування, а також здійснювати інші витрати, пов’язані з утриманням та експлуатацією майна, що орендується.

Такі витрати орендар може сплачувати безпосередньо постачальникам послуг або шляхом відшкодування їх орендодавцю. У разі будь-якого з варіантів орендар обліковує супутні витрати аналогічно орендній платі, тобто з урахуванням напряму використання об’єкта, що орендується (Дт 23, 91, 92, 93, 94).

При цьому суми супутніх витрат, сплачені наперед за декілька періодів, слід відображати за дебетом рахунка 39 з подальшим уключенням до складу відповідних витрат у періоді, до якого вони належать.

Проілюструємо викладене на прикладі.

Приклад 2.4. Підприємство отримало в оренду складське приміщення, що використовується для зберігання товарів, які підлягають реалізації. Вартість об’єкта оренди згідно з договором становить 280000 грн.

Орендна плата сплачується орендарем авансом щомісячно не пізніше 10-го числа поточного місяця в розмірі 2100 грн. (у тому числі ПДВ — 350 грн.).

На підставі окремих рахунків, що виставляються орендодавцем, орендар щомісячно оплачує витрати, пов’язані з утриманням та експлуатацією приміщення (комунальні платежі, прибирання приміщення тощо). У жовтні 2016 року вони становили 5400 грн. (у тому числі ПДВ — 900 грн.).

Орендарем укладено зі страховою компанією договір страхування об’єкта оренди. У жовтні 2016 року орендарем перераховано страховий платіж за IV квартал у сумі 1350 грн. (по 450 грн. за кожен місяць кварталу).

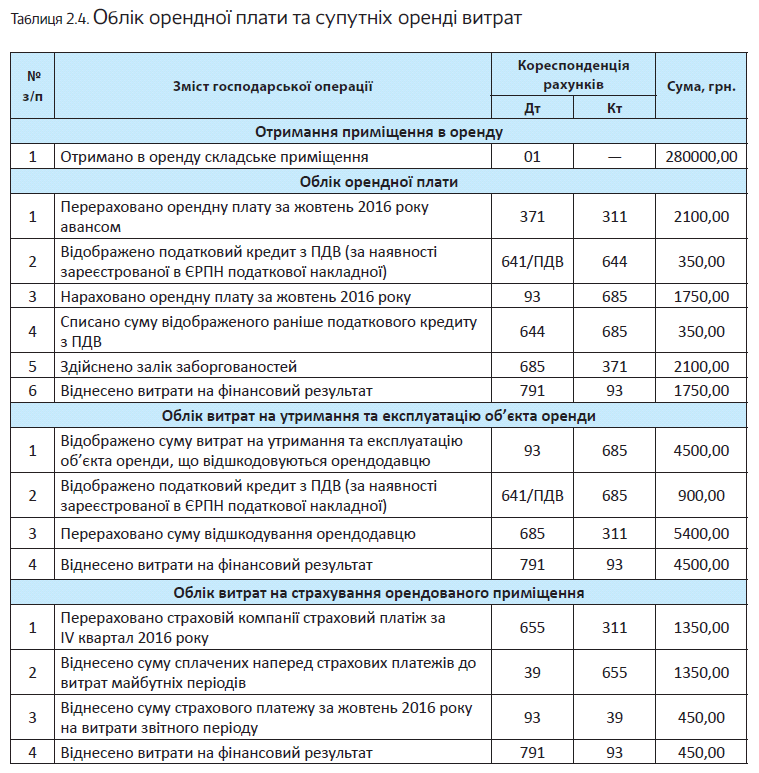

В обліку орендаря зазначені операції відображають таким чином (див. табл. 2.4 на с. 32):

Ремонт і поліпшення об’єкта оренди

Бухгалтерський облік ремонтів і поліпшень орендованих основних засобів залежить від таких факторів:

1) спрямованості ремонтних заходів, що проводяться (підтримка орендованих об’єктів у робочому стані або їх поліпшення);

2) сторони, яка компенсує витрати на ремонт/поліпшення (орендар або орендодавець).

Жодних особливих правил обліку витрат на ремонт узятих в оренду основних засобів спеціальне «орендне» П(С)БО 14 не встановлює. Тому орендар у цьому випадку керується загальними ремонтними нормами П(С)БО 7.

Тобто витрати на проведення звичайного ремонту, спрямованого на підтримку об’єкта оренди в робочому стані, які орендодавець не компенсує, орендар відносить на витрати періоду залежно від напряму використання об’єкта: Дт 23, 91, 92, 93, 94 — Кт 20, 22, 13, 63, 65, 66, 68.

На це вказують п. 15 П(С)БО 7 і п. 32 Методрекомендацій № 561.

Аналогічним чином обліковують і витрати на ремонт орендованого майна у разі, коли орендодавець компенсує такі витрати після повернення об’єкта оренди.

А ось витрати на поліпшення орендованого майна (модернізацію, модифікацію, добудову, дообладнання, реконструкцію тощо), які орендодавець не відшкодовує або відшкодовує після закінчення строку дії договору оренди, обліковують інакше. Згідно з абзацом другим п. 8 П(С)БО 14 затрати на поліпшення орендованого об’єкта основних засобів орендар обліковує як капітальні інвестиції на створення (будівництво) інших необоротних матеріальних активів. Тобто такі витрати відображають за дебетом субрахунку 153 «Придбання (виготовлення) інших необоротних матеріальних активів».

Відповідно при введенні таких поліпшень в експлуатацію орендодавець робить проводку: Дт 117 — Кт 153.

Отриманий об’єкт у загальному порядку підлягає амортизації протягом строку корисного використання

Цей строк зазвичай прив’язують до строку дії договору оренди, хоча ніщо не заважає встановити інший строк.

До інших необоротних матеріальних активів застосовують виключно прямолінійний або виробничий метод амортизації (п. 27 П(С)БО 7). Нарахування амортизації розпочинають з місяця, що настає за місяцем введення в експлуатацію, а в разі застосування виробничого методу — з дати, що настає за датою, на яку об’єкт став придатним для корисного використання. Суми нарахованої амортизації відображають на тих самих рахунках, що й суми орендної плати.

Передачу поліпшень на баланс орендодавця, який відшкодовує їх вартість після закінчення дії договору оренди, орендар відображає як продаж об’єкта інших необоротних матеріальних активів.

Що стосується випадку, коли компенсація відсутня, то такий об’єкт списують з балансу орендаря як при безоплатній передачі.

Якщо ж витрати орендаря на ремонти/поліпшення об’єкта оренди орендодавець компенсує відразу грошовими коштами або зараховує в рахунок орендної плати, то, на нашу думку, орендареві слід відображати таку операцію як продаж робіт (послуг). Адже орендар не створює в цьому випадку жодних необоротних активів (поліпшення капіталізуються орендодавцем у загальному порядку). А отже, немає підстави і для відображення орендарем капітальних інвестицій.

Дохід від реалізації таких робіт слід відображати за кредитом субрахунку 703, а витрати — як їх собівартість (дебет рахунка 23 з подальшим списанням проводкою Дт 903 — Кт 23). Таким чином, передача поліпшень орендодавцю буде здійснена одразу, і надалі орендар їх не враховує (як протягом строку дії договору оренди, так і при поверненні об’єкта орендодавцю після закінчення цього строку).

Коли «поліпшувальні» витрати орендодавець компенсує поступово, зараховуючи їх у рахунок орендної плати, то на зараховану суму орендар робить проводку: Дт 685 — Кт 377.

Проілюструємо зазначене на прикладі.

Приклад 2.5. Підприємство-орендар здійснило такі «ремонтно-поліпшувальні» заходи щодо орендованого майна:

1) ремонт отриманого в оренду офісного приміщення господарським способом (спрямований на підтримання об’єкта оренди в робочому стані) на суму 25000 грн. (у тому числі ПДВ — 2500 грн.);

2) поліпшення орендованого автомобіля, що використовується для збуту продукції, підрядним способом на суму 3000 грн. (у тому числі ПДВ — 500 грн.). Згідно з умовами договору витрати на поліпшення орендодавець зараховує в рахунок орендної плати. Сума орендної плати за автомобіль становить 3300 грн. на місяць (у тому числі ПДВ — 550 грн.);

3) поліпшення отриманого в оренду виробничого обладнання (підрядним способом) на суму 9000 грн. (у тому числі ПДВ — 1500 грн.).

На об’єкт «поліпшення» орендар щомісячно нараховує в бухобліку амортизацію за прямолінійним методом у сумі 250 грн. Зазначені поліпшення передаються орендодавцю після закінчення строку дії договору з компенсацією їх вартості з урахуванням зносу поліпшень на момент передачі. Залишкова вартість поліпшень на початок місяця їх передачі орендодавцю — 1750 грн., а на кінець такого місяця — 1500 грн. Договірна вартість поліпшень на момент передачі — 1800 грн. (у тому числі ПДВ — 300 грн.);

4) поліпшення орендованого офісного приміщення (підрядним способом) на суму 27000 грн. (у тому числі ПДВ — 4500 грн.). На об’єкт «поліпшення» орендар щомісячно нараховує в бухобліку амортизацію за прямолінійним методом у сумі 750 грн. Зазначені поліпшення передаються орендодавцю після закінчення строку дії договору без компенсації. Залишкова вартість поліпшень на початок місяця їх передачі орендодавцю — 5250 грн., а на кінець такого місяця — 4500 грн.

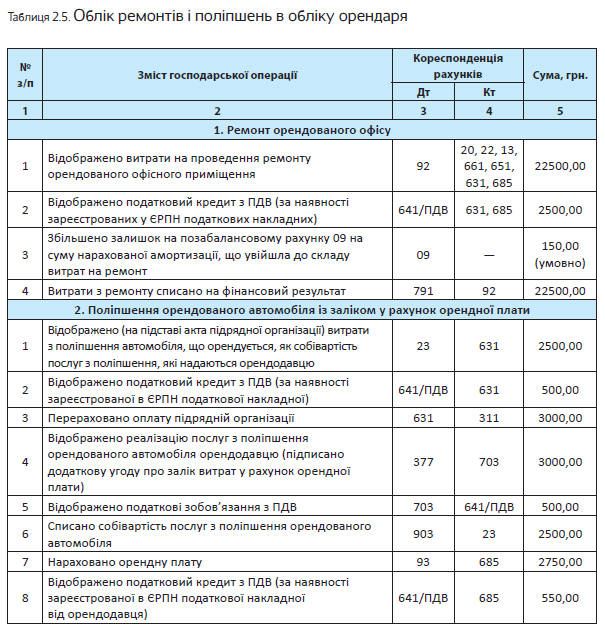

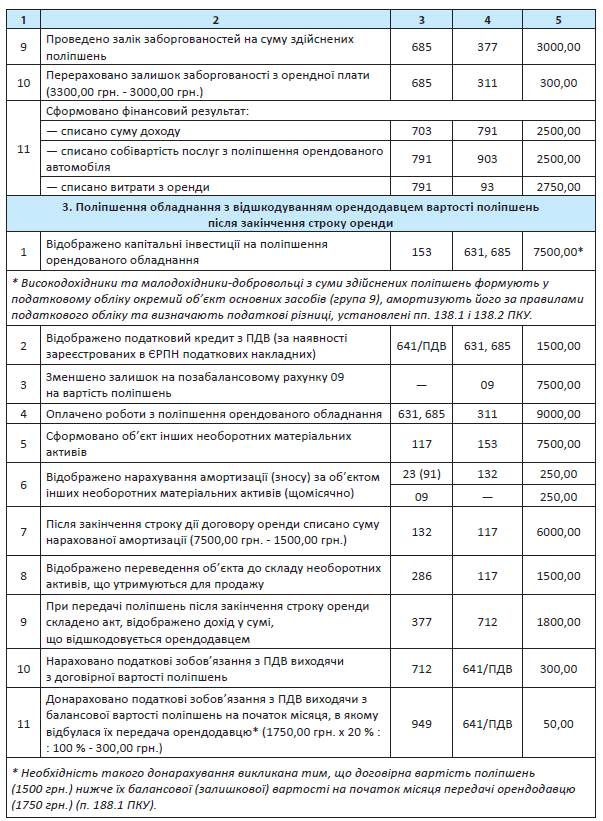

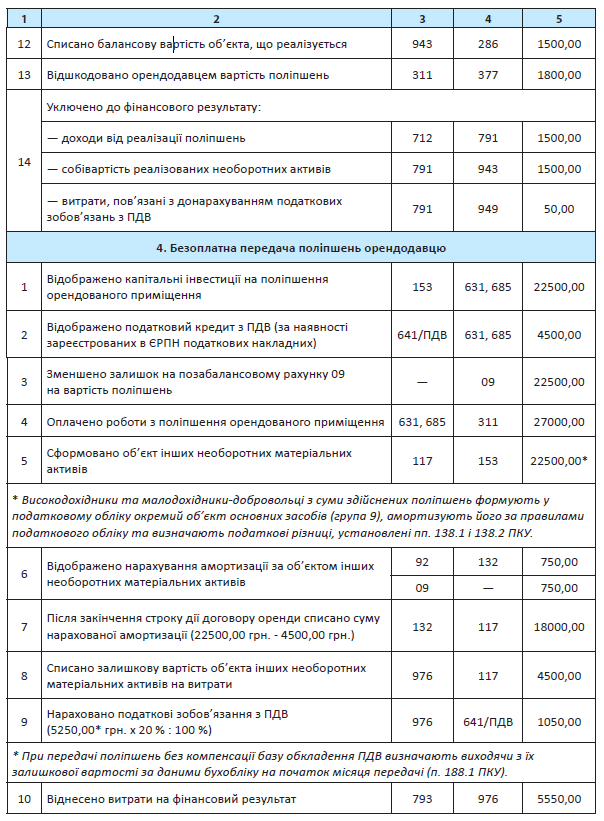

Як зазначені операції відображають в обліку орендаря, див. у табл. 2.5.

2.5. Податковий облік орендних операцій з фізичними особами

Усе, що ми розглянули раніше в підрозділах 2.1 — 2.4, стосувалося виключно випадків, коли орендар та орендодавець — суб’єкти господарювання. Проте буває, що одна зі сторін орендної операції — звичайний громадянин (не підприємець). І тут, звичайно, діють свої облікові правила.

Якщо фізособа є за договором оренди орендарем, то жодних значних особливостей облік у підприємства-орендодавця не має. Тому на цій ситуації не зупинятимемося. Звернемо вашу увагу на випадок, коли договір оренди укладено з фізособою, яка виступає орендодавцем. Адже тут є низка нюансів, пов’язаних зі стягненням податку на доходи фізичних осіб (далі — ПДФО), військового збору (далі — ВЗ) і єдиного внеску на загальнообов’язкове державне соціальне страхування (далі — ЄСВ), про які слід знати.

Нарахування та виплата орендної плати

ПДФО і ВЗ. Одразу зазначимо, що доходам від надання майна в оренду не уникнути потрапляння до загального місячного (річного) оподатковуваного доходу фізичної особи — орендодавця. На це вказують пп. 164.2.2 і 164.2.5 ПКУ. А це означає, що

орендна плата, що виплачується фізособі-орендодавцю, підлягає обкладенню ПДФ

Крім того, таку виплату обкладають ВЗ (п.п. 1.2 п. 161 підрозд. 10 розд. ХХ, п.п. 163.1.1 ПКУ).

При цьому податковим агентом, який зобов’язаний здійснювати утримання та сплату до бюджету ПДФО і ВЗ з такого доходу, відповідно до п.п. 14.1.180 ПКУ є орендар — юридична особа або фізична особа — підприємець. Щодо оренди нерухомості* це підтверджує й абзац перший п.п. 170.1.2 ПКУ.

* Тут ми не розглядаємо порядок оподаткування оренди землі.

Об’єкт оподаткування за доходами від надання в оренду рухомого майна визначають виходячи з розміру орендної плати, зазначеного в договорі.

Якщо йдеться про оренду нерухомості, то керуйтеся нормами п. 170.1 ПКУ. Так, згідно з абзацом другим п.п. 170.1.2 цього Кодексу об’єкт оподаткування має бути не менше мінімальної суми орендного платежу за повний або неповний місяць оренди.

У свою чергу, мінімальну суму орендного платежу визначають відповідно до Методики № 1253 за формулою:

П = О х Р,

де П — мінімальна сума орендного платежу за нерухоме майно, у гривнях;

О — загальна площа орендованого нерухомого майна, у кв. м;

Р — мінімальна вартість місячної оренди 1 кв. м загальної площі нерухомого майна з урахуванням його місцезнаходження, інших функціональних та якісних показників, у гривнях.

Мінімальну вартість місячної оренди 1 кв. м загальної площі нерухомого майна (Р) установлює орган місцевого самоврядування села, селища, міста, на території яких розміщено майно, що здається в оренду, і оприлюднює у спосіб, доступний для жителів територіальної громади, до 1 січня звітного податкового року. Якщо орган місцевого самоврядування не визначив цей показник або не оприлюднив його у відведені строки, об’єкт обкладення ПДФО і ВЗ орендар визначає виходячи з розміру орендної плати, передбаченого в договорі.

До доходу у вигляді орендної плати необхідно застосовувати ставку ПДФО в розмірі 18 % (п. 167.1 ПКУ). Ставка ВЗ становить 1,5 % (п.п. 1.3 п. 161 підрозд. 10 розд. ХХ ПКУ).

Перераховують до бюджету ПДФО і ВЗ**, утримані з орендної плати, у такі строки (див. табл. 2.6 на с. 38):

** Про те, що сплату ВЗ до бюджету здійснюють у тому самому порядку, що і сплату ПДФО, свідчить п.п. 1.4 п. 161 підрозд. 10 розд. ХХ ПКУ.

Таблиця 2.6. Строки перерахування податків до бюджету

| № з/п | Порядок виплати орендної плати | Строк сплати ПДФО і ВЗ до бюджету | Норма ПКУ |

| 1 | Готівкою, знятою з рахунка в банку, або шляхом перерахування на банківський рахунок фізичної особи — орендодавця | При виплаті доходу | П.п. 168.1.2 ПКУ |

| 2 | У натуральній формі або готівкою з каси податкового агента | Протягом банківського дня, що настає за днем такого нарахування (виплати, надання) | П.п. 168.1.4 ПКУ |

| 3 | Орендна плата нарахована, але не виплачена | Протягом 30 календарних днів, що настають за останнім днем місяця, в якому вона нарахована, але не виплачена | П.п. 49.18.1, п. 57.1 і п.п. 168.1.5 ПКУ |

Інформацію про суми доходу, нарахованого (наданого) у вигляді орендної плати, а також утриманих та перерахованих з нього ПДФО і ВЗ податковий агент повинен показати в Податковому розрахунку за формою № 1ДФ. При цьому в розділі I цього звіту наводять таку ознаку доходу:

— при оренді нерухомого майна — «106»;

— при оренді рухомого майна — «127» (див. консультації в підкатегоріях 103.22 і 103.25 БЗ).

ЄСВ. Згідно з ч. 1 ст. 7 Закону № 2464 до бази нарахування ЄСВ уключають суми винагород, що виплачуються фізичним особам відповідно до договорів цивільно-правового характеру за виконані роботи (надані послуги). Інакше кажучи, винагорода за цивільно-правовими договорами потрапляє до бази нарахування ЄСВ тільки в разі, якщо такий договір передбачає виконання робіт (гл. 61 ЦКУ) або надання послуг (гл. 63 ЦКУ).

Договір оренди належить до цивільно-правових договорів. Проте

здавання майна в оренду не є з точки зору цивільного законодавства ані виконанням робіт, ані наданням послуг

Як ми зазначали раніше (див. розділ 1 на с. 4), правове регулювання договору оренди здійснюється на підставі гл. 58 і 59 ЦКУ. Факт виконання робіт або надання послуг у цьому випадку відсутній. На те, що договір найму (оренди) не може бути віднесений до договорів про надання послуг, вказував свого часу й Мін’юст у листі від 23.02.2004 р. № 8-11-19.

Таким чином, винагорода за договором оренди (найму) не є об’єктом нарахування ЄСВ. Такої самої думки дотримуються фіскали (див. роз’яснення, наведене в підкатегорії 301.03 БЗ) і Пенсійний фонд (див. листи ПФУ від 11.03.2013 р. № 6211/03-20 і від 10.08.2011 р. № 16534/03-20).

Компенсація вартості комунальних платежів

Так само, як і в разі оренди нерухомого майна в юридичної особи, в договорі оренди приміщення, укладеному з фізособою, може бути передбачена компенсація орендарем вартості комунальних платежів, оплачуваних орендодавцем. Причому така компенсація може або здійснюватися окремим платежем, або входити до вартості орендної плати.

ПДФО і ВЗ. Якщо компенсація вартості комунальних платежів є єдиним цілим з орендною платою, то її обкладають ПДФО і ВЗ у складі плати за оренду майна.

А що коли вартість спожитих комунальних послуг орендар компенсує фізособі-орендодавцю окремо від орендної плати? У такій ситуації утримати ПДФО і ВЗ також доведеться. Сума компенсації вартості комунальних платежів у такому разі буде додатковим благом фізособи-орендодавця, що включається до загального місячного (річного) оподатковуваного доходу на підставі п.п. «г» п.п. 164.2.17 ПКУ. Про це зазначають фіскали в листі ДФСУ від 28.01.2016 р. № 917/П/99-99-17-03-03-14 і роз’ясненні, наведеному в підкатегорії 103.02 БЗ.

Оподатковують суму компенсації вартості комунальних послуг за стандартними ставками: ПДФО — 18 %, ВЗ — 1,5 %.

У формі № 1ДФ дохід фізособиорендодавця у вигляді окремої компенсації вартості спожитих орендар м комунальних послуг відображають з ознакою доходу «126»

Зверніть увагу: ураховуючи норми податкового законодавства, фактично орендодавець отримає суму компенсації комунальних платежів не в повному розмірі, а за мінусом ПДФО і ВЗ. У зв’язку з цим в окремих випадках орендарю при оренді приміщення у фізособи доцільніше укладати прямі договори з підприємствами, що надають комунальні послуги.

ЄСВ. Що стосується цього внеску, то з суми компенсації комунальних платежів його не справляють. Адже, як ми вже зазначали, до бази обкладення ЄСВ уключаються тільки винагороди за цивільно-правовими договорами, за якими надавалися послуги або виконувалися роботи. У свою чергу, відносини, що виникають між власником приміщення — фізичною особою та суб’єктом господарювання — орендарем, регулюються договором оренди (найму). А, як ви вже знаєте, оренда не є виконанням робіт або наданням послуг.

Технічне обслуговування, ремонт та поліпшення об’єкта оренди

ПДФО і ВЗ. Як ми зазначали раніше, обов’язком орендаря є підтримання об’єкта оренди в належному стані. Для цих цілей здійснюється його технічне обслуговування. Проведення таких робіт є запорукою безпечної та надійної роботи орендованого майна і не приводить до його поліпшення. Отже, витрати орендаря на проведення технічного обслуговування об’єкта оренди не є доходом фізособи-орендодавця. А отже, обкладати ПДФО і ВЗ нічого.

Тепер про ремонт. Тут важливим буде вид ремонту: поточний чи капітальний.

У більшості випадків поточний ремонт за свій рахунок здійснює орендар (ч. 1 ст. 776 ЦКУ). Такий ремонт не приводить до поліпшення об’єкта оренди або збільшення строку його служби, а тільки забезпечує або відновлює його роботоздатність. У зв’язку з цим можна стверджувати, що дохід у орендодавця — фізичної особи в разі проведення поточного ремонту орендарем не виникає. Відповідно немає й об’єкта обкладення ПДФО і ВЗ.

Інша справа — капітальний ремонт. У загальному випадку обов’язок щодо його проведення покладено ч. 2 ст. 776 ЦКУ на орендодавця (якщо інше не встановлено договором чи законом). При цьому часто капремонт здійснює орендар, а орендодавець компенсує йому вартість такого ремонту (окремим платежем або шляхом заліку до вартості оренди). Якщо компенсація була, ні про який оподатковуваний дохід фізособи не може бути й мови.

Проте може статися, що орендар здійснив капітальний ремонт, а орендодавець не компенсував його вартість. Тоді можна стверджувати, що орендар безоплатно надав орендодавцю послугу з капітального ремонту орендованого майна. З цього випливає, що в орендодавця виникне дохід , який слід класифікувати як додаткове благо (п.п. «е» п.п. 164.2.17 ПКУ). А такий дохід, як ми вже зазначали, обкладають ПДФО і ВЗ у загальному порядку.

А яка ситуація з поліпшеннями?

Нагадаємо: орендар може здійснити поліпшення орендованого майна тільки за згодою орендодавця (ч. 1 ст. 778 ЦКУ). Інакше вимагати в орендодавця компенсації за здійснені «поліпшувальні» заходи він не має права.

Припустимо, на проведення поліпшень згода отримана і орендодавець компенсує орендарю їх вартість. Тоді жодного оподатковуваного доходу в орендодавця не виникає. Те саме стосується випадку, коли попередня згода отримана не була, але після проведення поліпшень орендодавець їх схвалив та відшкодував орендарю понесені на них витрати.

Компенсація витрат на поліпшення орендарю не здійснюється? Так може статися, якщо орендар здійснив поліпшення без згоди орендодавця або орендодавець дав згоду на їх проведення, але надалі з певних причин не компенсував витрати на них. Тут можна говорити, що орендар безоплатно надав орендодавцю послугу з поліпшення об’єкта оренди. Тобто знову має місце дохід орендодавця у вигляді додаткового блага (п.п. «е» п.п. 164.2.17 ПКУ).

Але! Якщо проведені поліпшення можна відокремити і перед поверненням орендованого майна орендар їх вилучає, то жодного доходу в орендодавця-фізособи, звичайно ж, не виникне. А отже, не буде і ПДФО з ВЗ.

Ще один важливий момент! На нашу думку, і при капремонті, і при поліпшенні об’єкта оренди дохід орендодавця, який не відшкодував вартість цих робіт, виникає не в місяці завершення капремонту (здійснення поліпшень), а в момент передачі (повернення) такого об’єкта орендодавцю. Адже скористатися результатом таких робіт орендодавець зможе тільки після отримання об’єкта оренди назад. До того ж до закінчення строку договору оренди поліпшення можуть значно зноситися, а то й зовсім втратити свою актуальність.

Урешті-решт, орендодавець може передумати та все ж компенсувати витрати орендаря. Крім того, у випадку з поліпшеннями, які можна відокремити, орендар має право їх вилучити перед поверненням об’єкта оренди орендодавцю. Тоді підстав для нарахування доходу взагалі не буде.