Книга: Заповнюємо податкові накладні (станом на 01.04.2023)

Заповнюємо податкові накладні

Друга редакція, станом на 01.04.2023

Книга являє собою збірник матеріалів, присвячених правилам заповнення податкових накладних. Наведено правила їх заповнення як за окремими операціями (часткова передоплата, компенсація понесених витрат, орендні операції тощо), так і в розрізі окремих видів діяльності (продаж сільгосппродукції, давальницькі операції тощо). Кожна стаття містить не лише теоретичні засади складання податкової накладної, а й приклад заповнення форми. Для бухгалтерів-практиків та економістів підприємств — платників ПДВ, студентів, аспірантів і викладачів економічних спеціальностей.

1. ПН та сучасність

За час воєнного стану та нереєстрації ПН багато чого забулося. Тому виникла купа питань щодо того, як яку ПН складати. Ми вирішили заповнити цю прогалину і розібрати «по кісточках» порядок оформлення ПН практично для будь-якої стандартної та нестандартної ситуації. Та все ж спочатку нагадаємо строки реєстрації ПН.

Строки реєстрації ПН

Право складати податкові накладні (ПН) мають виключно зареєстровані платники ПДВ, унесені в установленому порядку до Реєстру платників цього податку з присвоєнням індивідуального податкового номера (ІПН).

З початку воєнного стану (з 24.02.2022) неможливо було зареєструвати ПН та розрахунки коригування (РК) до них. Адже Єдиний реєстр податкових накладних (ЄРПН) не працював. Відновив свою роботу ЄРПН з 27.05.2022. Із цієї ж дати з’явилась можливість реєструвати ПН/РК. При цьому за ПДВ-платниками залишився обов’язок зареєструвати і всі ПН/РК за лютий, березень, квітень та травень 2022 року, які не були зареєстровані внаслідок того, що ЄРПН був «на паузі».

Тож строки, протягом яких можна без штрафів зареєструвати ПН, залежать від того, має платник ПДВ під час воєнного стану можливість реєструвати ПН/РК чи ні (п.п. 69.1 підрозд. 10 розд. ХХ ПКУ). Порядок підтвердження можливості чи неможливості виконання платником податків обов’язків та перелік документів на підтвердження затверджені наказом Мінфіну від 29.07.2022 № 225.

Відтак, якщо ПДВ-платник має можливість виконувати свій податковий обов’язок (див. п.п. 69.1 підрозд. 10 розд. ХХ ПКУ, підкоригований Законом України від 13.12.2022 № 2836-IX), то він повинен зареєструвати ПН:

(1) складені протягом лютого — травня 2022 року (тобто з датою складання з 1 лютого по 31 травня 2022 року) — не пізніше 15 липня 2022 року. Тобто останній день граничного строку реєстрації — 15.07.2022.

А зведені ПН лютого — травня 2022 року (складені за п. 198.5, ст. 199 ПКУ) — не пізніше 20 липня 2022 року;

(2) з датою складання з 1 червня 2022 року по 15 січня 2023 року — у стандартні строки, визначені п. 201.10 ПКУ (залежно від того, у першій чи другій половині місяця вони складені).

Тобто ПН, складені:

— з 1-го по 15-й календарний день (включно) календарного місяця, — до останнього календарного дня (включно) календарного місяця їх складання;

— з 16-го по останній календарний день (включно) календарного місяця, — до 15-го календарного дня (включно) календарного місяця, наступного за місяцем, у якому вони складені.

Для зведених компенсуючих та розподільчих ПН (п. 198.5, п. 199.1 ПКУ) граничний строк реєстрації — протягом 20 календарних днів, що настають за останнім календарним днем місяця, в якому вони складені;

(3) з датою складання починаючи з 16 січня 2023 року до кінця воєнного стану та протягом 6 місяців після його припинення — у подовжені строки (визначені п. 89 підрозд. 2 розд. ХХ ПКУ, див. БЗ 101.16 і роз’яснення ДПСУ від 08.02.2023 // tax.gov.ua/media-tsentr/novini/653030.html).

Тобто ПН, складені:

— з 1-го по 15-й календарний день (включно) календарного місяця, — до 5-го числа (включно) наступного місяця;

— з 16-го по останній календарний день (включно) календарного місяця, — до 18-го числа (включно) наступного місяця.

А зведені компенсуючі та розподільчі ПН (пп. 198.5, 199.1 ПКУ) — до 20-го числа наступного місяця (строк реєстрації не змінився).

А ось якщо платник під час дії воєнного стану не має можливості виконувати податкові обов’язки, то всі незареєстровані ПН воєнного періоду він без штрафів зможе зареєструвати протягом 6 місяців після припинення або скасування воєнного стану в Україні (див. відповідь на питання 6 Інформлиста 3/2022 // tax.gov.ua/data/material/000/481/590184/InfoList3_2022.pdf).

Ті ПДВ-платники, у яких протягом воєнного стану відновилася можливість виконувати податковий обов’язок, мають зареєструвати ПН з граничним строком реєстрації:

1) з 1 лютого 2022 року до дня відновлення можливості реєстрації — протягом 60 календарних днів з першого дня місяця, наступного за місяцем відновлення таких можливостей. Наприклад, можливість реєстрації ПН у платника з’явилася 04.07.2022. Тоді перебіг 60 календарних днів, відведених для реєстрації ПН, починається з 1 серпня 2022 року (з 1-го числа, місяця наступного за місяцем відновлення можливості реєстрації). Отже, такі ПН треба було зареєструвати не пізніше 29 вересня 2022 року (включно);

2) після відновлення можливості реєстрації — у стандартні або подовжені строки (залежно від дати складання ПН і того, в першій чи другій половині місяця вони складені). Скажімо, якщо можливість реєстрації ПН у платника з’явилася 4 липня 2022 року, то ПН, датовані із цього числа, мають бути зареєстровані в загальні строки, а ПН, датовані починаючи з 16 січня 2023 року, — у подовжені строки.

Якщо ж платник ПДВ на час воєнного стану перейшов на сплату єдиного податку (ЄП) за ставкою 2 %, то він має зареєструвати ПН за податковими зобов’язаннями, які виникли починаючи з лютого 2022 року до дня переходу на спецЄП протягом 60 календарних днів з дня повернення на систему оподаткування, на якій такий платник перебував до обрання особливої спрощенки (п.п. 69.1 підрозд. 10 розд. ХХ ПКУ). Тобто протягом 60 календарних днів з дня відновлення ПДВ-реєстрації (див. БЗ 101.16, відповідь на питання 7 Інформлиста 3/2022 // tax.gov.ua/data/material/000/481/590184/InfoList3_2022.pdf)*.

* Хоча режим спецЄП зі ставкою 2 % можуть відмінити з 01.07.2023.

ПК у покупця

А якщо покупець товарів/послуг за звітні періоди лютий — травень 2022 року сформував податковий кредит (ПК) на підставі первинних документів і станом на 15.07.2022 такий ПК не підтверджений зареєстрованими ПН? Чи треба його коригувати (зменшувати)?

Тут теж важливо, чи мав постачальник можливість на цю дату виконувати свій податковий обов’язок та чи обирав він спецЄП. Так, без зареєстрованих станом на 15.07.2022 ПН право на ПК зберігається, якщо такий ПК, сформований за звітні періоди лютий — травень 2022 року на підставі первинних документів, отриманих за операціями з придбання товарів/послуг від платника ПДВ, який:

1) не має можливості своєчасно виконувати податкові обов’язки — за умови реєстрації ПН протягом 60 календарних днів з першого дня місяця, наступного за місяцем відновлення такої можливості, або протягом 6 місяців після припинення або скасування воєнного стану в Україні. Втім, якщо в зазначені строки ПН так і не будуть зареєстровані, ПК за первинкою має бути виключений з декларації відповідного періоду шляхом подання уточнюючого розрахунку (УР) (див. відповідь на питання 3 Інформлиста 3/2022 // tax.gov.ua/data/material/000/481/590184/InfoList3_2022.pdf);

2) має можливість реєструвати ПН — якщо ПН зареєстровані не пізніше 15 липня 2022 року. Якщо ж ПН буде зареєстрована після 15.07.2022, тоді треба буде відкоригувати ПК, сформований у лютому — травні 2022 року за первинкою, через подання УР до ПДВ-декларації відповідного звітного періоду (див. відповідь на питання 9 Інформлиста 3/2022 // tax.gov.ua/data/material/000/481/590184/InfoList3_2022.pdf);

3) постачальник перейшов на сплату ЄП за ставкою 2 % — за умови, що ПН будуть зареєстровані протягом 60 календарних днів з дня відновлення реєстрації такого постачальника платником ПДВ (див. БЗ 101.15, відповідь на питання 2 Інформлиста 3/2022 // tax.gov.ua/data/material/000/481/590184/InfoList3_2022.pdf).

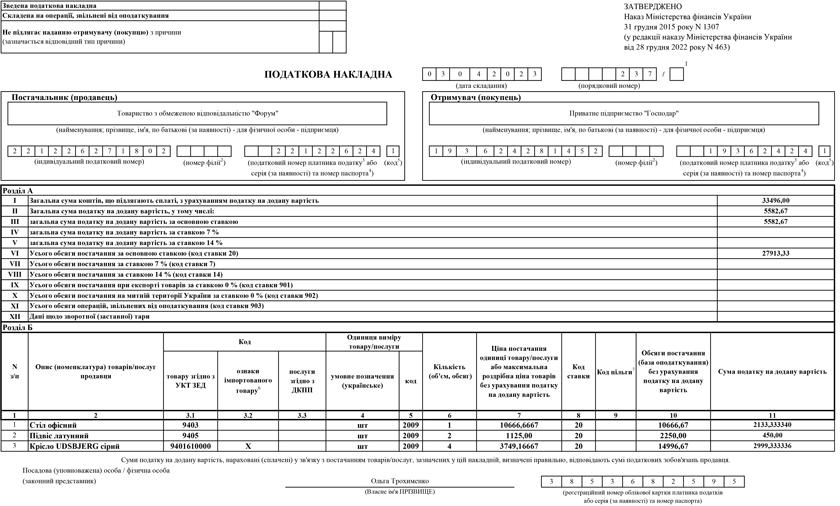

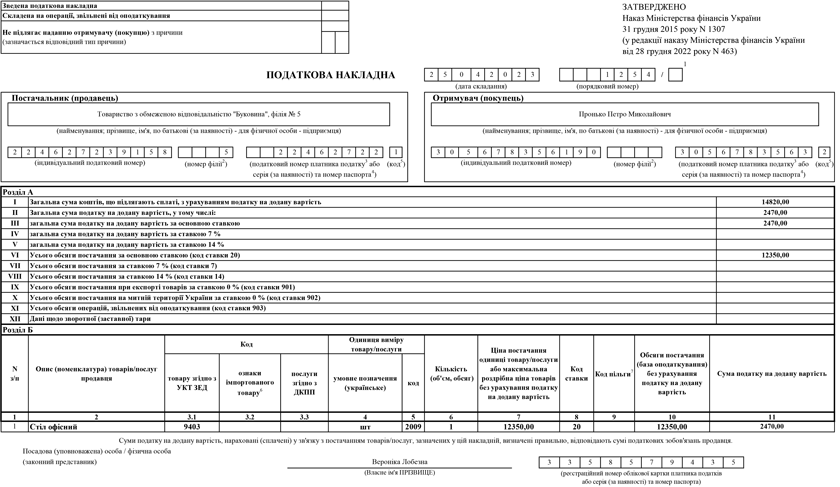

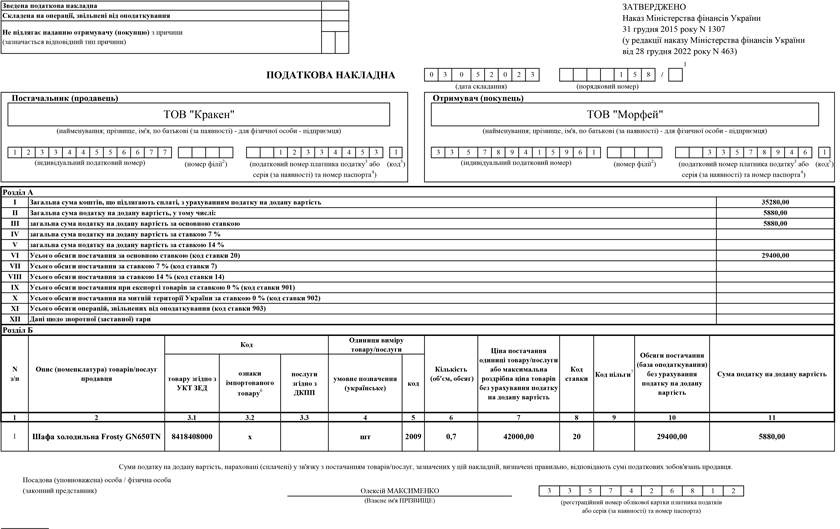

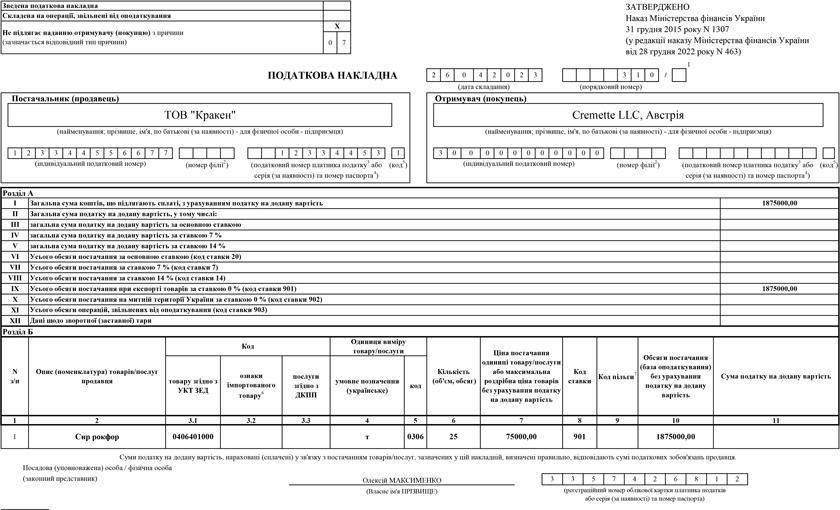

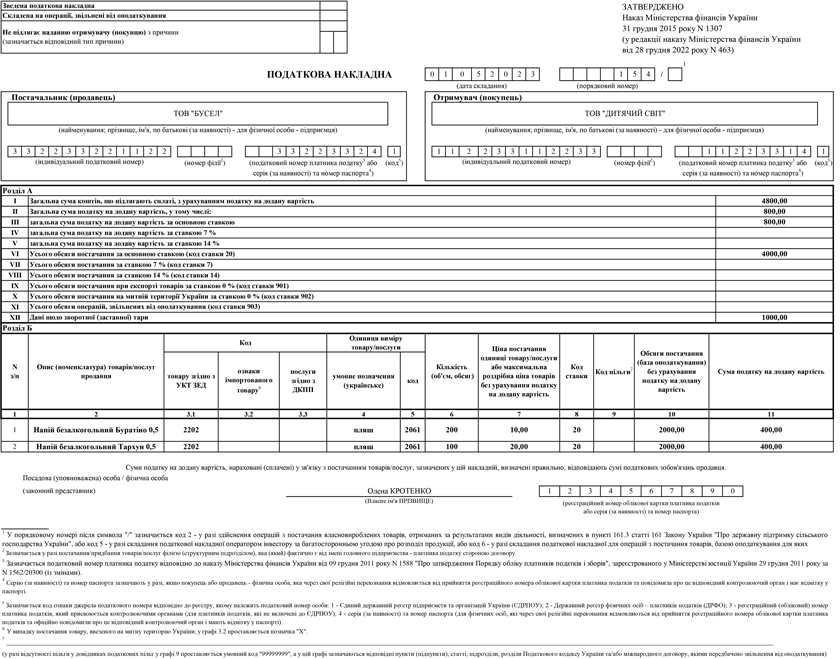

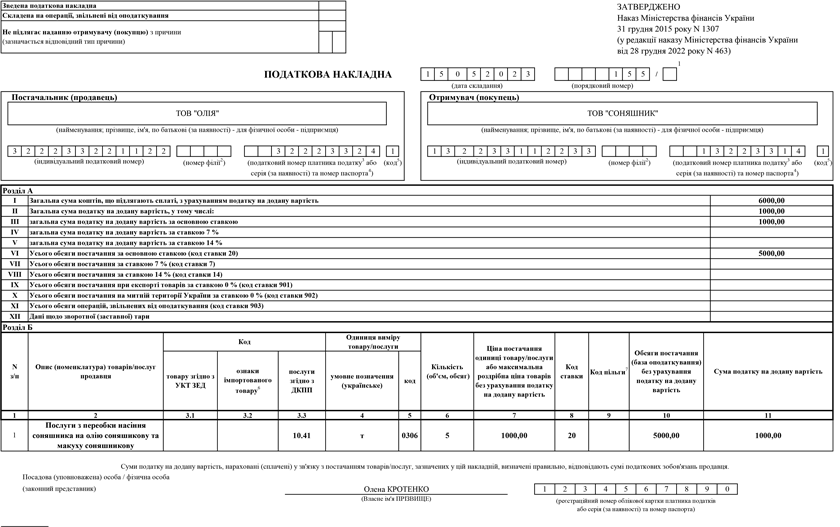

2. Класична ПН на платника ПДВ

Розпочнемо наш екскурс зі звичайнісінької ПН — складеної платником ПДВ на такого ж платника за фактом постачання товарів/послуг, оподатковуваних за ставкою 20 %.

Обов’язок складати ПН цілком і повністю лежить на продавцеві товарів/послуг (п. 201.1 ПКУ). Втім, головна зацікавлена особа в правильному її оформленні та своєчасній реєстрації в ЄРПН — це покупець — платник ПДВ. Адже п. 198.6 ПКУ категорично забороняє ПДВ-платникам відносити до складу податкового кредиту (ПК) суми вхідного ПДВ, не підтверджені зареєстрованими в ЄРПН ПН (чи митними деклараціями та іншими документами, передбаченими п. 201.11 ПКУ). Тож лише за умови, що ПН відповідає всім вимогам до неї, вона буде для покупця підставою для збільшення ПК.

Зауважте! За ситуації, коли товар придбаває та отримує одне підприємство, а оплачує — інше, ПН виписуємо саме на покупця, а не на платника (див. лист ДПСУ від 18.10.2019 № 839/6/99-00-07-03-02-15/ІПК).

Найсуворіші вимоги податківці пред’являють до правильності заповнення обов’язкових реквізитів ПН, перелічених у п. 201.1 ПКУ. Пройдемося стисло по реквізитах класичної ПН.

Порядковий номер складається з двох частин, розділених знаком дробу. У першій частині (до знака дробу) наводимо власне порядковий номер ПН, який є цифровим значенням, що відповідає послідовному номеру ПН за певний період (п. 6 Порядку № 1307). Другу частину (після знака дробу) заповнюють окремі платники ПДВ, які проставляють відповідний код (п. 6 Порядку № 1307): оператори за багатосторонньою угодою про розподіл продукції при складанні ПН інвесторові — «5»; при постачанні товарів, базою оподаткування для яких установлено максимальні роздрібні ціни, — «6». Інші платники ПДВ другу частину номера ПН не заповнюють.

Дата складання ПН — зазначаємо дату виникнення ПДВ-зобов’язань (п. 201.1 ПКУ, п. 5 Порядку № 1307). Зазвичай, це дата першої події (п. 187.1 ПКУ). Але є й винятки з правил. Касовики складають ПН на дату отримання коштів на рахунок (у касу) або на дату отримання інших видів компенсації незалежно від дати постачання товарів/послуг (п.п. 14.1.266 ПКУ). За датою зарахування коштів на рахунок платника складають ПН при постачаннях товарів/послуг з оплатою за рахунок бюджетних коштів (п. 187.7 ПКУ).

Повне або скорочене найменування (для юрособи), зазначене в його статутних документах — включає назву підприємства і відомості про його організаційно-правову форму або П. І. Б. фізособи (наводимо повністю) продавця/постачальника та покупця/одержувача.

Індивідуальний податковий номер (ІПН) продавця/постачальника та покупця/одержувача. У класичних ПН зазначаємо ІПН з Реєстру платників ПДВ (п. 1.6 Положення № 1130). Тобто:

— 12-значний номер — для юридичних осіб і постійних представництв нерезидентів;

— 10 (12)-значний номер — для фізичних осіб;

— 9-значний номер — для особливих платників (договорів про спільну діяльність, управителів майном тощо).

А ось у специфічних ПН у деяких випадках тут зазначатимемо або умовний ІПН покупця, або ІПН самого продавця. У ПН на вартість нерезидентських послуг із місцем постачання на митній території України проставляємо умовний ІПН продавця «500000000000».

Податковий номер платника податку або серія (за наявності) та номер паспорта — зазначаємо:

— для юросіб — код згідно з ЄДРПОУ;

— для платників, не включених до ЄДРПОУ, — реєстраційний (обліковий) номер платника податків, присвоєний контролюючими органами;

— для фізосіб — реєстраційний номер облікової картки платника податків (а якщо у фізичної особи його немає за релігійними переконаннями, то серію та номер паспорта).

В усіх ПН на звичайних платників ПДВ це поле обов’язкове для заповнення. У специфічних ПН його часто не заповнюють.

Код джерела податкового номера (1, 2, 3 або 4 — усього 4) (п. 4 Порядку № 1307). Цей код проставляємо залежно від того, який податковий номер у продавця/покупця. У класичних ПН покупець — платник ПДВ, тому в ПН обов’язково зазначаємо його податковий номер, а отже, заповнюємо й поле «код».

Опис (номенклатура) товарів/послуг продавця (графа 2). Головний принцип заповнення графи 2 розділу Б ПН — номенклатура повинна відповідати формулюванням у первинних документах, якими супроводжується постачання товарів/послуг. Найменування товарів/послуг наводимо українською мовою (п. 4 Порядку № 1307). Втім, податківці допускають зазначати назву торговельної марки й абревіатуру номенклатури товару без перекладу державною мовою, у разі коли він неможливий або перешкоджатиме ідентифікації такого товару (див. БЗ 101.16).

Кількість найменувань поставлених товарів/послуг в одній ПН не може перевищувати 99999 позицій. Якщо позицій більше, на інші виписують наступну ПН з новим порядковим номером.

Код товару згідно з УКТ ЗЕД і код послуги згідно з ДКПП (графи 3.1 і 3.3). Навпроти кожної позиції товару/послуги, зазначеної в графі 2 ПН, обов’язково проставляємо код такого товару/послуги згідно з УКТ ЗЕД/ДКПП. Заповнюємо його на всіх етапах постачання.

Код товарів згідно з УКТ ЗЕД має бути (п.п. «і» п. 201.1 ПКУ):

— для вітчизняних товарів — не менше перших чотирьох цифр коду. У такому разі зазначають 4 (6, 8, 10) цифр коду, тобто кодують товар, зазвичай, парним числом цифр;

— для підакцизних та імпортних товарів — десятизначний код (усі 10 цифр). Щодо імпортних товарів, ввезених на митну територію України, одночасно із зазначенням 10-значного коду УКТ ЗЕД проставляємо відмітку «Х» у графі 3.2 ПН.

У графу 3.1 код УКТ ЗЕД заносимо суцільним записом без будь-яких розділових знаків (пропусків, крапок тощо).

Код послуг згідно з ДКПП можна вказувати не повністю, проте не менше перших 4 цифр коду. Якщо код послуги зазначаємо повністю, то графу 3.3 заповнюємо у форматі ХХ.ХХ.ХХ-ХХ.ХХ, наприклад: 02.40.10-00.00 (див. БЗ 101.16).

Одиниця виміру товару/послуги (графи 4 та 5) — зазначаємо згідно з Класифікатором системи позначень одиниць вимірювання та обліку ДК 011-96, затвердженим наказом Держстандарту від 09.01.97 № 8 (КСПОВО). При цьому (п.п. 3 п. 16 Порядку № 1307):

— у графу 4 вписуємо умовне (українське) позначення відповідної одиниці вимірювання із КСПОВО;

— у графу 5 — відповідний такій одиниці вимірювання код згідно з КСПОВО.

Якщо одиниця вимірювання товару/послуги відсутня в КСПОВО, то:

— у графі 4 зазначаємо умовне позначення одиниці вимірювання товарів/послуг, яке використовуємо для їх обліку і відображаємо в первинних документах;

— графу 5 не заповнюємо.

У ПН на постачання послуг (якщо послуга не має кількісного вимірника, а тільки вартість, виражену в гривнях) у графі 4 можна вказувати: «грн» або «послуга».

Кількість (об’єм, обсяг) (графа 6) — зазначаємо кількість (обсяг) товарів/послуг, перелічених у графі 2 ПН. Значення графи 6 може бути як цілим, так і дробовим. У разі дробового значення необхідною кількістю знаків після коми буде кількість, достатня для правильного розрахунку вартісного показника графи 10 ПН і рядків I — XI розділу А ПН (див. БЗ 101.16).

Ціна постачання одиниці товару/послуги без урахування ПДВ (графа 7). Формально п.п. 5 п. 16 Порядку № 1307 вимагає заповнювати цінову графу 7 ПН у гривнях з копійками (тобто з двома знаками після коми), якщо інше не передбачено чинним законодавством. Проте податківці погоджуються з тим, що в графі 7 ціну товару можна вказувати з будь-якою кількістю знаків після коми (див. БЗ 101.16). При цьому покупець має право на ПК за такою ПН, навіть якщо в первинці ціна зазначена з двома знаками (див. БЗ 101.13).

При заповненні цінової графи 7 класичної ПН врахуйте такі правила:

— при наданні знижок/надбавок у графі 7 зазначаємо кінцеву ціну вже з урахуванням знижок/надбавок, тобто окремо знижки/надбавки в ПН не виділяємо (див. БЗ 101.16);

— якщо в ціну товарів/послуг входять суми податків і зборів, які не включаються до ПДВ-бази, то такі податки/збори в графі 7 ПН не відображаємо (див. БЗ 101.16 — діяла до 01.01.2022).

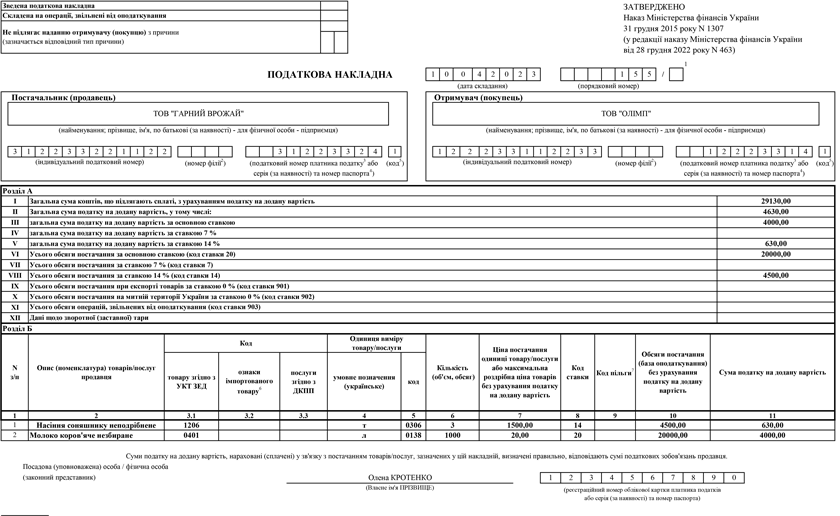

Код ставки (графа 8) — зазначаємо код ставки ПДВ, за якою оподатковуємо операцію постачання товарів/послуг: «20», «14», «7» — для оподатковуваних постачань; «901» — для вивезення товарів за межі митної території України, оподатковуваного за ставкою 0 %; «902» — для 0 % постачань на митній території України; «903» — для звільнених від ПДВ постачань.

Код пільги (графа 9) — заповнюємо тільки в пільгових ПН. Тобто в тих ПН, у яких:

— у полі верхньої лівої частини «Складена на операції, звільнені від оподаткування» записано «Без ПДВ»;

— рядки II — Х розділу А залишаються незаповненими;

— у графі 8 розділу Б стоїть код ставки «903».

Обсяги постачання (база оподаткування) без урахування ПДВ (графа 10) — зазначаємо обсяг постачання без урахування ПДВ. При цьому розбіжність ПН із первинкою на копійки через арифметичні округлення не може бути єдиною причиною для невизнання ПК у покупця (див. листи ДПСУ від 26.05.2021 № 2044/ІПК/99-00-21-03-02-06 і від 26.03.2020 № 1272/6/99-00-07-03-02-06/ІПК).

Сума ПДВ (графа 11) — зазначаємо суму ПДВ у гривнях з копійками до 6 знаків після коми (включно) (п.п. 9 п. 16 Порядку № 1307). А ось уже до розділу А ПН суму ПДВ переносимо округлену до двох знаків після коми.

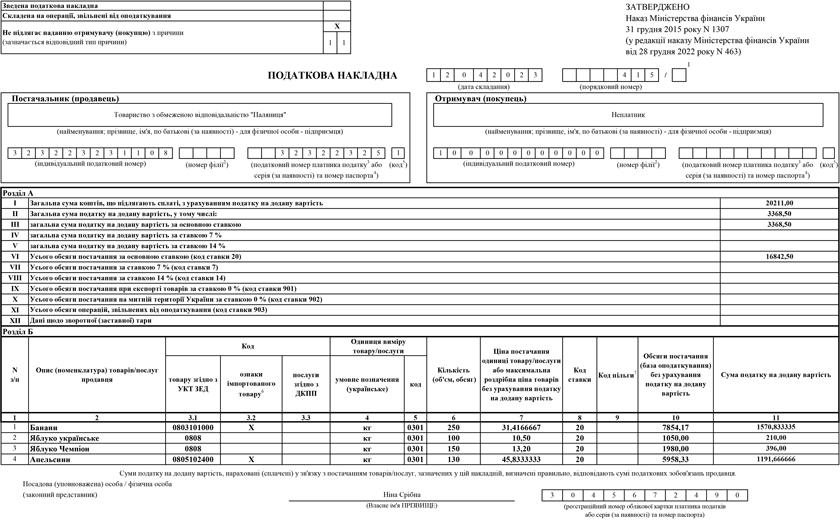

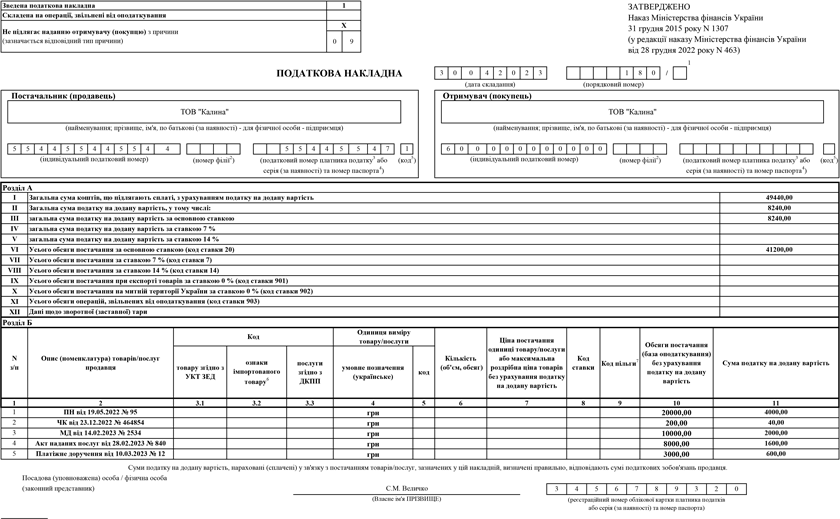

3. ПН за щоденними підсумками операцій

Складати ПН за щоденними підсумками операцій (або просто — підсумкову ПН), якщо ПН не була складена на ці операції, дозволяє п. 201.4 ПКУ. У ньому, а також у п. 14 Порядку № 1307 наведено вичерпний перелік випадків, коли можна не морочитися зі складанням індивідуальних ПН на кожну операцію, а відбутися оформленням підсумкової ПН.

Отже, ПН за підсумками дня складаємо у разі:

1) здійснення постачання товарів/послуг за готівку кінцевому споживачеві (неплатникові ПДВ), розрахунки за які проводяться через (див. лист ДПСУ від 07.04.2020 № 1405/6/99-00-07-03-02-06/ІПК):

— касу платника або банку;

— РРО та/або ПРРО;

— банківську установу із застосуванням платіжних карток (безпосередньо на поточний рахунок постачальника);

— платіжний пристрій (безпосередньо на поточний рахунок постачальника).

При цьому підсумкову ПН не складаємо при постачанні товарів/послуг:

— не кінцевому споживачеві (для перепродажу);

— кінцевому споживачеві, якщо розрахунки за такі товари здійснюються через третю особу, наприклад, «Нову пошту» чи іншого оператора поштового зв’язку (див. листи ДФСУ від 11.09.2018 № 3988/6/99-99-15-03-02-15/ІПК, ОВП ДФС від 07.12.2017 № 2872/ІПК/28-10-01-03-11);

— не за готівку (шляхом переказу грошових коштів з поточного рахунку покупця на поточний рахунок постачальника без використання платіжних карток);

2) виписки транспортних квитків, готельних рахунків або рахунків, які виставляються ПДВ-платнику за послуги зв’язку, інші послуги, вартість яких визначається за показаннями приладів обліку;

3) надання ПДВ-платникові касових чеків, які містять суму поставлених товарів/послуг, загальну суму нарахованого податку (з визначенням фіскального та податкового номерів постачальника).

Пам’ятайте! Складання підсумкової ПН — право, а не обов’язок платника ПДВ. Тому на будь-яку з перелічених операцій можна скласти окрему ПН. І тільки якщо індивідуальну ПН не оформили, суму операції враховуємо при складанні підсумкової ПН.

Для оподатковуваних і звільнених від ПДВ операцій складаємо окремі підсумкові ПН (п. 17 Порядку № 1307). Тобто при одночасному постачанні як оподатковуваних товарів/послуг, так і таких, що звільнені від оподаткування, оформляємо окремі підсумкові ПН (див. БЗ 101.16). А ось при постачанні товарів/послуг, оподатковуваних за різними ставками (20 %, 14 %, 7 %, 0 %), складаємо одну підсумкову ПН.

Ну і, нарешті, ПДВ-платник сам вирішує, скільки підсумкових ПН складати в тому випадку, якщо розрахунки за товари/послуги проводяться з використанням декількох РРО. Тут можливі варіанти (див. лист ДПСУ від 07.02.2020 № 488/6/99-00-04-01-03-06/ІПК, БЗ 101.16):

— окремі підсумкові ПН за показниками кожного РРО або

— одна підсумкова ПН за показниками всіх РРО.

А чи можна скласти зведену ПН у роздробі? Податківці давно стверджують, що в роздробі зведена ПН не складається. Цей варіант пройде, тільки якщо з неплатником укладено договір із безперервним або ритмічним характером постачання (БЗ 101.16).

Хоча насправді в ПКУ немає заборони складати зведені ПН у роздрібній торгівлі і договір для цих цілей зовсім не обов’язковий. Проте підтвердити ритмічний характер постачань дуже проблематично. Адже немає ні актів, ні накладних, ні будь-яких інших супутніх документів.

Як заповнити підсумкову ПН?

Особливості складання підсумкових ПН установлює п. 14 Порядку № 1307. Так:

— у верхній лівій частині в графі «Не підлягає наданню отримувачу (покупцю) з причини» робимо позначку «Х» та зазначаємо тип причини невидачі покупцеві «11» — «Складена за щоденними підсумками операцій» (п. 8 Порядку № 1307). Крім того, якщо йдеться про підсумкову ПН, складену на пільгові операції, у полі «Складена на операції, звільнені від оподаткування» потрібно зробити позначку «Без ПДВ»;

— у рядку «Отримувач (покупець)» записуємо «Неплатник»;

— у рядку «Індивідуальний податковий номер отримувача (покупця)» проставляємо умовний ІПН «100000000000»;

— рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» покупця не заповнюємо;

— рядок «код» (ознака джерела податкового номера покупця) залишаємо порожнім (п. 4 Порядку № 1307).

Усі інші дані та показники підсумкової ПН заповнюємо за загальними правилами Порядку № 1307. А це означає, що табличну частину розділу Б підсумкової ПН детально розписуємо в розрізі усієї номенклатури постачання товарів/послуг. Відтак у розділі Б зазначаємо (див. БЗ 101.16):

— у графі 2 — опис (номенклатуру) товарів/послуг продавця повністю;

— у графах 3.1, 3.3 — код товару згідно з УКТ ЗЕД (для імпортних і підакцизних товарів — повністю десятизначний) або код послуги згідно з ДКПП;

— у графах 4 та 5 — одиницю виміру товарів/послуг;

— у графі 6 — кількість (об’єм, обсяг) постачання товарів/послуг;

— у графі 7 — ціну постачання одиниці товару/послуги без урахування ПДВ. У разі, якщо протягом одного дня постачаються товари одного найменування, але за різною ціною, такі товари відображаємо в окремих рядках із зазначенням у графі 7 у кожному такому рядку ціни їх реалізації. Адже можливості відображення товарів, згрупованих за найменуванням, із зазначенням середньозваженої ціни нормами ПКУ та Порядку № 1307 не передбачено (див. лист ДПСУ від 30.03.2021 № 1284/ІПК/99-00-21-03-02-06);

— у графі 8 — код ставки ПДВ;

— у графі 10 — обсяг постачання (базу оподаткування) без урахування ПДВ;

— у графі 11 — суму ПДВ (у гривнях з копійками із зазначенням після коми до 6-го знака включно).

Графу 9 підсумкової ПН заповнюємо у разі постачання товарів/послуг, звільнених від оподаткування ПДВ.

При цьому кількість найменувань поставлених товарів/послуг в одній ПН не може перевищувати 99999 позицій (п.п. 1 п. 16 Порядку № 1307). Якщо ж номенклатура постачання за день буде більше, оформляємо декілька підсумкових ПН.

До розділу А підсумкової ПН (рядки I — XII) вносимо узагальнюючі дані за операціями, на які складена така ПН. А саме зазначаємо:

— у рядку I — загальну суму коштів, що підлягають сплаті з урахуванням ПДВ;

— у рядках II — V — суми ПДВ, нараховані виходячи з обсягів постачання, зазначених у рядках VI — VIII;

— у рядках VI — XI — загальні обсяги постачання товарів/послуг у розрізі кодів ставок, зазначених у графі 8 розділу Б.

У разі складання підсумкової ПН на операції з постачання товарів/послуг, які звільняються від оподаткування ПДВ, рядки II — X не заповнюємо.

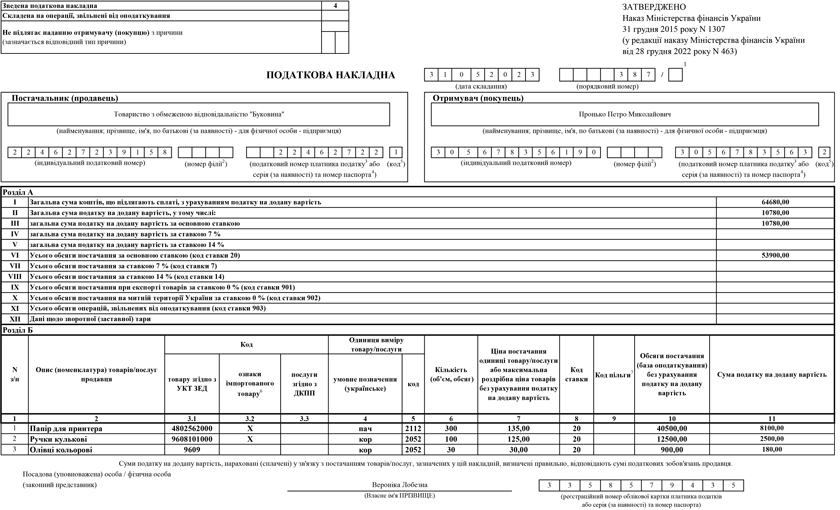

4. Зведена ритмічна ПН

На ритмічні постачання (два і більше разів на місяць) не пізніше останнього дня місяця можна складати зведені ритмічні ПН (п. 201.4 ПКУ).

Постачання яких товарів/послуг має ритмічний/безперервний характер, платник визначає самостійно виходячи з умов договору (див. БЗ 101.16). Також сторони мають право самостійно встановити в договорі періодичність складання зведених ритмічних ПН (див. листи ДПСУ від 29.03.2021 № 1247/ІПК/99-00-21-03-02-06 і ДФСУ від 20.04.2018 № 1770/6/99-99-15-03-02-15/ІПК, БЗ 101.16). А отже, з урахуванням умов договору протягом місяця на покупця може бути складено одну або декілька зведених ритмічних ПН. Складання декількох зведених ритмічних ПН (якщо договором періодичність їх складання не встановлено) не є порушенням (див. лист ДПСУ від 23.10.2021 № 4040/ІПК/99-00-21-03-02-06). Тому якщо помилилися і не врахували якісь ритмічні постачання, то на них можемо скласти окрему зведену ПН. Тобто зведених ритмічних ПН може бути одна, дві і більше за місяць, але не менше однієї.

У зведену ПН можна включати ритмічні постачання покупцеві за різними договорами (див. лист ДПСУ від 10.10.2019 № 702/6/99-00-07-03-02-15/ІПК, БЗ 101.16).

Скласти зведену ритмічну ПН не пізніше останнього дня місяця можна і на ритмічні постачання, здійснені покупцеві протягом одного дня (див. листи ДПСУ від 26.11.2021 № 4532/ІПК/99-00-21-03-02-06, ГУ ДПС у Львівській обл. від 02.03.2021 № 762/ІПК/13-01-18-04-09).

Зведені ритмічні ПН можна складати і на ритмічні послуги (див. лист ДПСУ від 24.09.2020 № 3998/ІПК/99-00-05-06-02-06). Щоправда, врахуйте, що податківці не дозволяють складати зведені ритмічні ПН на оренду, але дозволяють на компенсацію комуналки при оренді (див. лист ДФСУ від 04.08.2016 № 26595/7/99-99-15-03-02-17; БЗ 101.16).

Складаємо зведені ритмічні ПН на відвантаження, суми передоплат у них не враховуємо (виняток — касовики за п. 44 підрозд. 2 розд. ХХ ПКУ, які зведені ритмічні ПН складають за авансами). Тому якщо сума передоплати, що надійшла протягом місяця, перевищує вартість товарів, поставлених за місяць, то на різницю (оплату, не перекриту відвантаженнями) не пізніше останнього дня місяця складаємо звичайну ПН (абзац одинадцятий п. 19 Порядку № 1307).

При поверненні товару покупцем до складання зведеної ритмічної ПН до такої зведеної ПН заносимо згорнуті дані — фактично поставлені покупцю товари (див. БЗ 101.15). А ось якщо постачання вже потрапило до зведеної ПН, то при поверненні товару коригування проведемо в загальному порядку (з оформленням РК).

Майте на увазі: складати зведені ритмічні ПН — право (а не обов’язок) платника. Тому, які складати ПН (зведені ритмічні чи звичайні), платники мають право вирішити самостійно (лист ДПСУ від 29.03.2021 № 1247/ІПК/99-00-21-03-02-06).

Як заповнювати зведені ритмічні ПН?

Зведена ритмічна ПН на ПДВ-платника

Такі ПН складаємо на кожного покупця — платника ПДВ поіменно (звісно, за умови, що постачання на відповідного контрагента мають ритмічний характер).

У верхній лівій частині зведено-ритмічної ПН у полі «Зведена податкова накладна» зазначаємо код ознаки зведеності «4». Зауважте: у ПН на незакритий аванс код зведеності «4» не проставляємо.

У графі 2 «Опис (номенклатура) товарів/послуг продавця» табличного розділу Б зазначаємо всю номенклатуру товарів/послуг, поставлених протягом місяця, за який складаємо таку зведену ритмічну ПН (п. 19 Порядку № 1307). В іншому жодних особливостей у заповненні таких ПН немає.

Зведена ритмічна ПН на неплатника ПДВ

На всі ритмічні постачання неплатникам ПДВ можна скласти одну зведену ритмічну ПН* (п. 201.4 ПКУ, п. 19 Порядку № 1307). Тобто виписувати окрему зведену ПН на кожного неплатника ПДВ не потрібно.

* При постачанні товарів/послуг за готівку кінцевим споживачам (не зареєстрованим платниками ПДВ), розрахунки за які проводяться через касу/РРО та/або ПРРО, банк чи платіжний пристрій, складаємо підсумкову, а не зведену ритмічну ПН (див. БЗ 101.16).

Заповнюємо зведену ритмічну ПН на неплатника так (див. БЗ 101.16):

— у графі «Зведена податкова накладна» робимо відмітку «4»;

— у графі «Не підлягає наданню отримувачу (покупцю) з причини» проставляємо позначку «Х» і зазначаємо тип причини 02 «Складена на постачання неплатнику податку»;

— у графі «Отримувач (покупець)» зазначаємо «Неплатник»;

— у рядку «Індивідуальний податковий номер» отримувача (покупця)» проставляємо умовний ІПН «100000000000»;

— рядки «Податковий номер платника податку або серія (за наявності) та номер паспорта» і «код» (ознака джерела податкового номера покупця) не заповнюємо;

— у графі 2 «Опис (номенклатура) товарів/послуг продавця» табличної частини Б зведеної ритмічної ПН зазначаємо всю номенклатуру поставлених протягом місяця товарів/послуг (п. 19 Порядку № 1307).

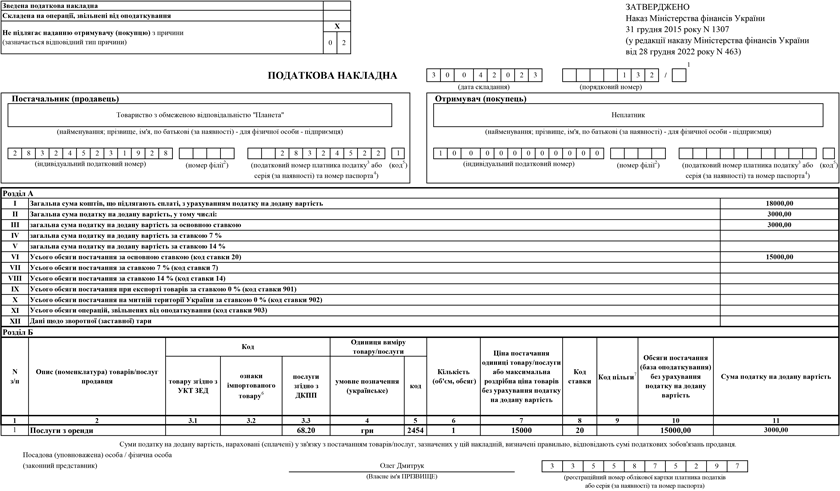

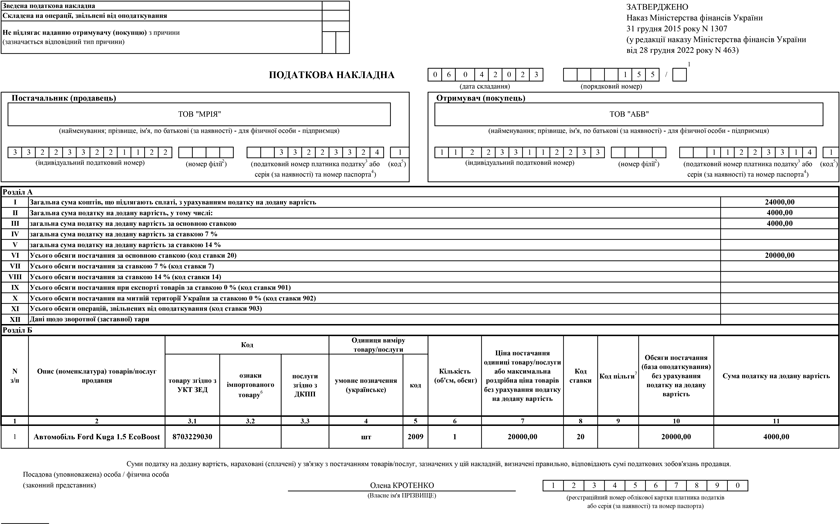

5. ПН на неплатника ПДВ

ПН, складені постачальниками на неплатників ПДВ, останнім не потрібні. Адже неплатники ПДВ не мають права на податковий кредит. А тому такі неплатницькі ПН покупцям не направляють. Відтак ПН на неплатника ПДВ має містити позначку про те, що покупцеві її не видають. Для цього у верхній лівій частині неплатницької ПН у графі «Не підлягає наданню отримувачу (покупцю) з причини» робимо помітку «X» та зазначаємо тип причини.

Таких типів причин може бути декілька (п. 8 Порядку № 1307):

— 02 — у разі оформлення ПН на звичайне постачання звичайному неплатникові ПДВ* (п. 12 Порядку № 1307). Зауважте! Із цим же типом причини оформлюємо ПН на постачання товарів/послуг єдиноподатникам групи 3 зі ставкою 2 % доходу (див. БЗ 101.16). І хоча ПДВ-реєстрацію спрощенців на 2 % не анулюють, а призупиняють (п.п. 9.5 підрозд. 8 розд. ХХ ПКУ), ПН на операції з продажу їм товарів/послуг усе одно складаємо, як на класичних неплатників;

* У разі постачання неплатникові продавець має право складати не лише індивідуальні, але й, при дотриманні всіх умов, зведені ритмічні (з тим же типом причини 02) і підсумкові ПН (з типом причини 11).

— 01 — у разі складання ПН на суму збільшення компенсації вартості поставлених товарів/послуг, коли на дату такого коригування реєстрацію покупця як платника ПДВ анульовано (п. 13 Порядку № 1307). Тоді складаємо не розрахунок коригування до ПН на постачання, а ще одну ПН на суму такого збільшення;

— 03 — якщо складаємо ПН на постачання товарів/послуг у рахунок оплати праці фізичним особам, які перебувають із підприємством у трудових відносинах (п. 12 Порядку № 1307);

— 07 — у разі оформлення ПН на вивезення товарів за межі митної території України (п. 12 Порядку № 1307);

— 11 — якщо складаємо ПН за щоденними підсумками операцій (п. 14 Порядку № 1307) — докладно про таку ПН див. окремий розділ «ПН за щоденними підсумками операцій»;

— 12 — у разі складання ПН на постачання неплатнику, в якій зазначають найменування покупця (цей код застосовують у доволі екзотичних випадках, перелічених у п. 10 Порядку № 1307, зокрема, при постачанні дипломатичним місіям — такій ПН ми присвятили окремий розділ «ПН на дипломатичну місію»).

Залежно від типу причини реквізити покупця в ПН на неплатника заповнюємо так (див. таблицю).

Реквізити покупця в ПН на неплатника

|

Реквізит ПН |

Тип причини |

||||

|

01 |

02 |

11 |

03 |

07 |

12 |

|

Код зведеності |

4* |

||||

|

Найменування покупця |

Неплатник |

Найменування продавця |

Найменування (П. І. Б.) нерезидента і через кому країна його реєстрації |

Найменування покупця |

|

|

ІПН покупця |

100000000000 |

400000000000 |

300000000000 |

200000000000 |

|

|

Податковий номер покупця |

Не заповнюємо |

Податковий номер покупця |

|||

|

Код покупця |

Не заповнюємо |

Код покупця |

|||

|

* Код зведеності «4» зазначаємо, якщо на неплатників ПДВ складаємо зведену ритмічну ПН за п. 201.4 ПКУ. |

Усі інші рядки та графи ПН на неплатника заповнюємо в загальному порядку (приклад заповнення такої ПН див. нижче). Тобто в усі необхідні графи розділу Б ПН вносимо дані у розрізі опису (номенклатури) постачання товарів/послуг. Зокрема, зазначаємо код товару згідно з УКТ ЗЕД або код послуги за ДКПП, проставляємо позначку про імпортований товар, обираємо код ПДВ-ставки та зазначаємо всі інші реквізити ПН. Якщо операцію звільнено від ПДВ, то в неплатницькій ПН фіксуємо всі супровідні ознаки звільненості — у графі «Складена на операції, звільнені від оподаткування» верхньої лівої частини позначаємо «Без ПДВ», у розділі Б у графі 8 зазначаємо код ПДВ-ставки «903», а у графі 9 — код відповідної ПДВ-пільги.

І ще декілька непорушних правил складання неплатницьких ПН:

1) ПН на неплатника підлягають обов’язковій реєстрації в ЄРПН, яка можлива тільки при достатній величині реєстраційного ліміту;

2) нереєстрація (несвоєчасна реєстрація) ПН на неплатника за приписами ст. 1201 ПКУ загрожує штрафом. Проте згідно з п. 521 підрозд. 10 розд. ХХ ПКУ штрафи не застосовуються за порушення порядку реєстрації ПН/РК, граничний строк реєстрації яких припадає на період з 1 березня 2020 року по останній календарний день місяця закінчення ковідного карантину (див. листи ДПСУ від 02.11.2020 № 4514/ІПК/99-00-04-01-03-06 і від 12.05.2020 № 1958/6/99-00-04-01-03-06/ІПК). Втім, з 27.05.2022 штрафний мораторій закінчився через те, що останній абзац п.п. 69.2 підрозд. 10 розд. XX ПКУ тепер застосовується і до камеральних перевірок;

3) ПН, складені на неплатників ПДВ, у тому числі, але не виключно з кодами 01, 02, 03, 11 блокуванню не підлягають, оскільки на підставі п.п. 1 п. 3 Порядку № 1165 не потрапляють під моніторинг.

6. ПН складає філія: особливості

Філія не підлягає окремій ПДВ-реєстрації і не є самостійним ПДВ-платником. Але вона може бути задіяною в операціях з постачання. Чи може тоді вона виписувати ПН?

Платником ПДВ за всі філії виступає головне підприємство. Втім таке підприємство — платник ПДВ може делегувати філіям або іншим структурним підрозділам право складати ПН. Зробити це головне підприємство може, якщо філія самостійно (п. 1 Порядку № 1307):

— здійснює постачання товарів/послуг і

— проводить розрахунки з постачальниками/споживачами.

При цьому самостійне постачання філією товарів/послуг — необхідна умова для делегування права складати ПН. Якщо філія самостійно товари/послуги не постачає, немає потреби делегувати їй ПДВ-права. Аби підтвердити, що філія здійснює окремі постачання, рекомендуємо прописати це в положенні про філії. Ну і, звісно, не обов’язково делегувати ПДВ-права всім вашим філіям. Цілком можливо, що одна філія може складати ПН окремо, а інша — ні.

А ось щодо розрахунків з контрагентами, то їх філія може проводити як у готівковій, так і в безготівковій формі. У безготівковому випадку у філії має бути відкритий рахунок у банку.

Кожній філії головне підприємство присвоює окремий числовий номер і повідомляє про делегування податковий орган за місцем своєї реєстрації як платника ПДВ (п. 1 Порядку № 1307). Номер філії (структурного підрозділу) не повинен містити жодних інших знаків та символів, ніж цифрові значення (п. 4 Порядку № 1307).

Тож для своєї ідентифікації філія має зазначати додаткову інформацію в полях заголовної частини ПН. Наведемо особливості заповнення філійної ПН у вигляді таблиці.

Особливості складання ПН філією

|

Реквізит ПН |

Нюанси заповнення |

|

Найменування продавця |

Філія (структурний підрозділ), якій делеговані права складання ПН, у цій графі спочатку зазначає найменування головного підприємства згідно зі статутними документами та через кому — найменування філії (п. 1 Порядку № 1307) |

|

ІПН продавця |

Тут філія проставляє індивідуальний податковий номер головного підприємства |

|

Номер філії продавця |

У цьому полі філія (структурний підрозділ) зазначає числовий номер, який їй присвоїли під час делегування права складати ПН (п.п. «г» п. 201.1 ПКУ, п. 7 Порядку № 1307). Якщо ПН складає безпосередньо головне підприємство — продавець, що має ПДВ-уповноважені філії, то це поле воно не заповнює (п. 7 Порядку № 1307). При цьому нулі, прочерки та інші знаки чи символи головне підприємство не проставляє |

|

Податковий номер продавця |

У цій графі ПН філія зазначає податковий номер головного підприємства |

|

Код |

У цьому полі філія вказує код ознаки джерела податкового номера головного підприємства — «1» |

Решту реквізитів у ПН, яку складає філія, вона заповнює без будь-яких особливостей.

На філійні ПН першим накладають кваліфікований електронний підпис (КЕП) посадової особи, якій делеговано право підпису такого документа, а другим — КЕП, що є аналогом печатки підприємства (за наявності).

А якщо в реквізиті «Номер філії» ПН допущено помилку? У такому випадку податківці заявляють, що виправити наявну помилку можна за допомогою РК з порожньою табличною частиною розділів А та Б (БЗ 101.16). Тобто якщо номер філії в ПН зазначено неправильно, виправити цю помилку легко — на дату виявлення помилки складаємо РК до ПН, у якому всі правильно заповнені реквізити ПН повторюємо, а поле «Номер філії» заповнюємо без помилок. Імовірно, не буде проблем, і якщо неправильно зазначити найменування філії в реквізиті «Постачальник (продавець)».

А ось якщо в ПН узагалі не зазначено номер філії та її найменування, дописати їх за допомогою РК навряд чи вийде. Тоді така ПН сприйматиметься як складена власне головним підприємством, тому РК до цієї ПН філія скласти не зможе. Також філія не має права скласти РК до ПН, яку оформила інша філія цього ж підприємства (див. БЗ 101.15).

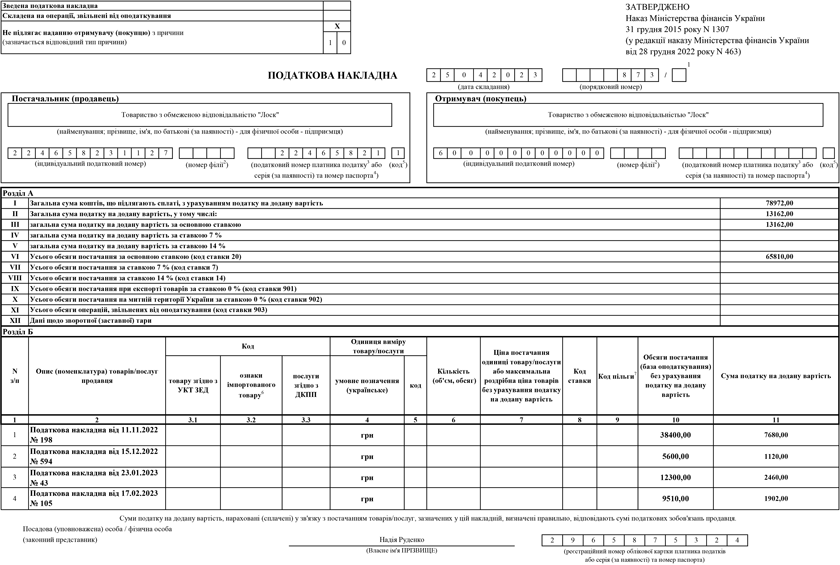

7. ПН при анулюванні ПДВ-реєстрації

Позбутися ПДВ-статусу платник може не лише примусово, але й добровільно. Найважливіший момент при ПДВ-розреєстрації — визнання умовного постачання (п. 184.7 ПКУ). Давайте розберемося, як заповнювати ПН у такому випадку.

Завдання нарахування умовних податкових зобов’язань (ПЗ) — компенсувати раніше відображений податковий кредит (ПК). Звідси випливають усі подальші висновки. А саме:

— умовні ПЗ слід нарахувати за активами, які (1) обліковуються в платника на момент анулювання його ПДВ-реєстрації, і (2) за умови, що за такими активами суми вхідного ПДВ були включені до складу ПК;

— нараховують умовні ПЗ за тією ж ставкою ПДВ (20 %, 14 % або 7 %), за якою раніше був відображений ПК. Хоча прямо п. 184.7 ПКУ про це не говорить.

Зауважте! Під нарахування умовних ПЗ потрапляють не тільки товари і необоротні активи, але й перераховані аванси, які обліковуються за дебетом субрахунків 371, 377 на дату анулювання реєстрації як платника ПДВ. Інакше кажучи, дебіторська заборгованість за сплаченими, але не отриманими товарами/послугами, необоротними активами, суми вхідного ПДВ за якою були включені до складу ПК (див. 101.03 БЗ).

Умовні ПЗ не треба нараховувати:

— за активами, придбаними без ПДВ (наприклад, у неплатників ПДВ);

— якщо за вхідним ПДВ з будь-яких причин не був відображений ПК (див. лист ДФСУ від 05.07.2019 № 3130/6/99-99-15-03-02-15/ІПК);

— за активами, придбаними з ПДВ, за якими раніше вже були нараховані компенсуючі ПЗ за п. 198.5 ПКУ;

— за необоротними активами, які повністю замортизовані, оскільки вважається, що вони вже повністю взяли участь в оподатковуваній діяльності.

Увага! ПДВ-платники, які перейшли на сплату єдиного податку за ставкою 2 %, умовні ПЗ не нараховують. Адже їх ПДВ-реєстрація призупиняється, а не анулюється.

ВАЖЛИВО

Не пізніше за дату анулювання ПДВ-реєстрації потрібно скласти умовну ПН та зареєструвати її в ЄРПН

(незалежно від граничного строку, встановленого п. 201.10 ПКУ для реєстрації). Після цієї дати платник позбавляється права на ПК і складання ПН (п. 184.5 ПКУ, лист ДФСУ від 28.09.2015 № 20534/6/99-99-19-03-02-15, БЗ 101.16). Тому зареєструвати умовну ПН після анулювання ПДВ-реєстрації вже не вийде, навіть якщо граничні строки реєстрації ще не сплили (БЗ 101.16). Утім, за нереєстрацію таких ПН платникові нічого не загрожує (БЗ 101.27). Головне, щоб умовні ПЗ були включені в останню ПДВ-декларацію. Адже після зняття з ПДВ-реєстрації виправити помилки (подати уточнюючі розрахунки), на жаль, не вийде (БЗ 101.03).

При ПДВ-анулюванні ПН на умовні ПЗ заповнюємо таким чином (п. 11 Порядку № 1307, БЗ 101.16):

— у верхній лівій частині у графі «Не підлягає наданню отримувачу (покупцю) з причини» робимо помітку «X» і зазначаємо тип причини «10»;

— у графі «Отримувач (покупець)» вказуємо власне найменування підприємства (П. І. Б.);

— у рядку «Індивідуальний податковий номер отримувача (покупця)» проставляємо умовний індивідуальний податковий номер «600000000000»;

— рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» і поле «код» (ознака джерела податкового номера) не заповнюємо.

При цьому в розділі Б умовної ПН вказуємо:

— у графі 2 «Опис (номенклатура) товарів/послуг продавця» — дати складання та порядкові номери ПН, на підставі яких формувався ПК. Якщо ПК було відображено на підставі митної декларації, касового чека, транспортного квитка або іншого замінника ПН, названого в п. 201.11 ПКУ, зазначаємо дату і номер такого документа;

— у графі 4 «Умовне позначення українське» — «грн»;

— у графі 10 «Обсяги постачання (база оподаткування) без урахування ПДВ» — вартість (частину вартості) товару/послуги, необоротного активу, на яку нараховуються умовні ПЗ;

— у графі 11 — суму ПДВ, обраховану за ставкою 20 %, 14 % або 7 %.

Графи 3.1, 3.2, 3.3, 5 — 9 умовної ПН залишаємо порожніми (п. 16 Порядку № 1307).

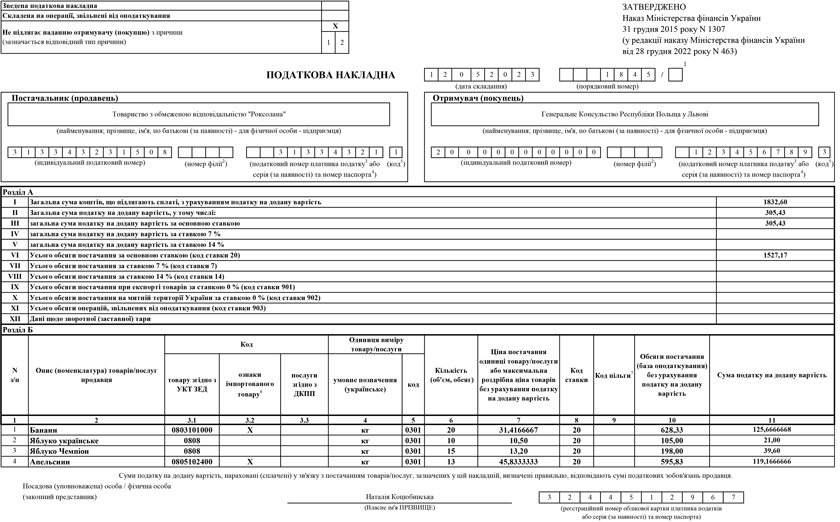

8. ПН на дипломатичну місію

За вимогами п. 197.2 ПКУ звільняються від ПДВ-оподаткування операції з постачання товарів/послуг: (1) для власних потреб дипломатичних представництв, консульських установ іноземних держав і представництв міжнародних організацій в Україні; (2) для особистого використання дипломатичним персоналом цих дипмісій та членами їх сімей, що проживають разом із ними. А що з ПН? Розбираємося!

Таке звільнення від сплати ПДВ застосовується виходячи з принципу взаємності стосовно кожної окремої держави та/або відповідно до міжнародних договорів України. Здійснюється воно шляхом щомісячного відшкодування ПДВ безпосередньо отримувачу таких товарів/послуг — дипломатичній місії. Для цього дипмісія подає до податкової за своїм місцезнаходженням заяву згідно з додатком 1 до Порядку № 1240. До такої заяви дипмісія додає, зокрема, ПН від постачальників у разі придбання товарів/послуг за безготівковим рахунком (п. 6 Порядку № 1240), які при цьому нараховують ПДВ у загальному порядку. Тобто дипломатичним місіям ПН від продавців товарів/послуг потрібні для відшкодування сум ПДВ, безготівково сплачених ними під час придбання таких товарів і послуг на митній території України (п. 6 Порядку № 1240).

Утім, п. 9 Порядку № 1240 виокремлює операції, які саме звільняються від ПДВ виходячи з принципу взаємності та/або відповідно до міжнародних договорів. Це операції, пов’язані з:

— будівництвом, ремонтом та реконструкцією будинків і приміщень для розміщення диппредставництв, консульських установ та представництв міжнародних організацій, у тому числі резиденції керівників дипмісій;

— придбанням чи орендою службових, житлових і нежитлових приміщень для потреб диппредставництв, установ та представництв міжнародних організацій, якщо контракти (договори) укладено від імені дипмісії або держави, яка її направила.

Тож на ці пільгові операції з п. 9 Порядку № 1240 постачальники оформляють безПДВшні ПН — з поміткою «Без ПДВ» у графі «Складена на операції, звільнені від оподаткування» верхньої лівої частини ПН.

Аби промаркувати ПН, складені на адресу дипломатичних місій (як загальних, так і пільгових) у разі постачання їм товарів/послуг з оплатою в безготівковій формі, п. 10 Порядку № 1307 установлює свої особливості заповнення заголовної частини дипломатичної ПН. А саме (див. лист ДПСУ від 23.04.2021 № 1706/ІПК/99-00-21-03-02-06, БЗ 101.16):

— у верхній лівій частині такої дипломатичної ПН робимо помітку «X» та зазначаємо тип причини «12» — «Складена на постачання неплатнику», в якій зазначається назва покупця (для ПН, особливості заповнення яких викладені в п. 10 Порядку № 1307);

— у графі «Отримувач (покупець)» зазначаємо найменування юридичної особи (дипломатичної місії) або прізвище, ім’я, по батькові (за наявності) фізичної особи (особи з числа дипломатичного персоналу та членів їх сімей);

— у рядку «Індивідуальний податковий номер отримувача (покупця)» проставляємо умовний ІПН «200000000000»;

— у полі «Податковий номер платника податку або серія (за наявності) та номер паспорта» вказуємо 9-значний реєстраційний (обліковий) номер платника податків, присвоєний контролюючим органом дипломатичній місії при взятті її на облік;

— у рядку «код» зазначаємо код ознаки джерела податкового номера «3».

Усі інші реквізити дипломатичної ПН заповнюємо в загальному порядку. Тобто до її розділу Б вносимо дані в розрізі опису (номенклатури) постачання товарів/послуг (п. 16 Порядку № 1307).

Дипломатичну ПН складаємо в електронній формі. А ось дипмісії ПН видаємо за вибором в один з таких способів:

— або надсилаємо в електронному вигляді;

— або надаємо роздрукованою на папері.

Аналогічні правила складання ПН діють у разі постачання особам, не зареєстрованим ПДВ-платниками, товарів/послуг, операції з постачання яких (п. 10 Порядку № 1307):

— здійснюються в пільговому режимі за ст. 211 ПКУ та які придбаваються за кошти міжнародної техдопомоги в межах підготовки до зняття з експлуатації енергоблоків Чорнобильської АЕС і перетворення об’єкта «Укриття» на екологічно безпечну систему;

— звільнені від ПДВ за п. 26 підрозд. 2 розд. ХХ ПКУ та які оплачуються за гранти (субгранти), надані для боротьби зі СНІДом, туберкульозом та малярією в Україні.

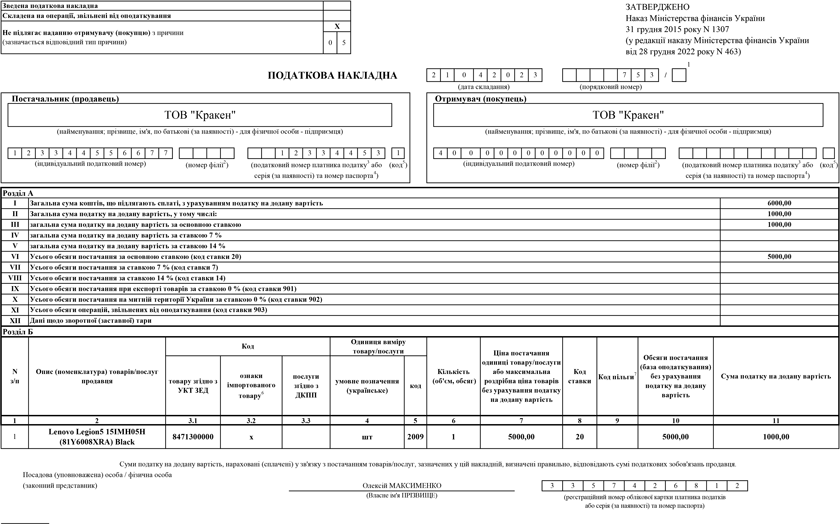

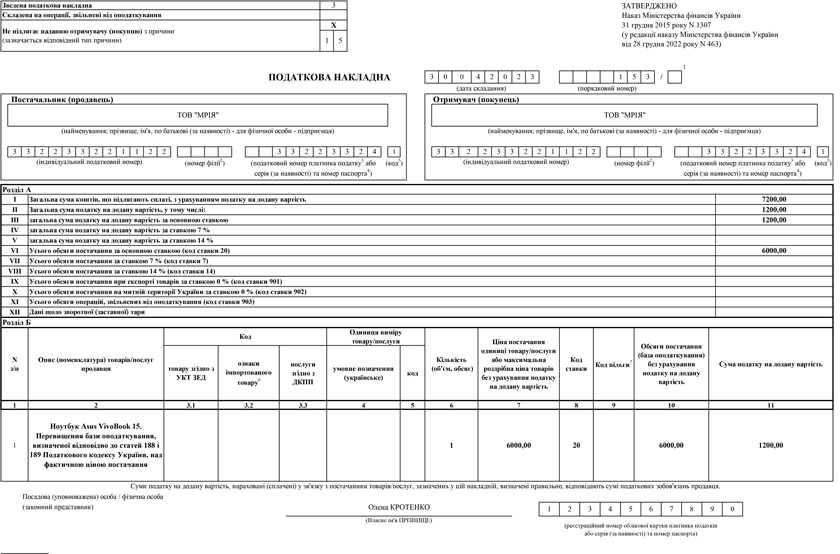

9. ПН на оподатковувану ліквідацію основних засобів

За загальним правилом будь-яка операція з ліквідації основних засобів (ОЗ), як виробничого, так і невиробничого призначення, за самостійним рішенням платника податків вважається постачанням (п.п. «д» п.п. 14.1.191 ПКУ). Це підтверджує і п. 189.9 ПКУ. У ньому не тільки названо «самостійну» ліквідацію ОЗ постачанням, а й прописано правила нарахування ПДВ-зобов’язань при ліквідації ОЗ.

Звертаємо увагу! Не всі випадки ліквідації ОЗ підпадають під ПДВ-оподаткування. Перелік звільнених від оподаткування ліквідацій ОЗ у мирний час наведений в абзаці другому п. 189.9 ПКУ. За цими вимогами операція з ліквідації ОЗ не потрапляє під нарахування ПДВ-зобов’язань, якщо особа, яка вирішила ліквідувати ОЗ, має належним чином оформлені документи, що підтверджують його ліквідацію і неможливість подальшого використання за первісним призначенням (УПК, затверджена наказом Мінфіну від 03.08.2018 № 673). Про те, коли і за яких умов ліквідація ОЗ у мирний час не супроводжується нарахуванням ПДВ-зобов’язань, читайте в «Облік вибуття основних засобів» // i.factor.ua/journals/nibu/2020/october/issue-85/article-111466.html

Після початку війни в п. 321 підрозд. 2 розд. ХХ ПКУ з’явилася ще одна норма, яка звільняє у воєнний час від нарахування ПДВ операції з ліквідації ОЗ. Ідеться про не нарахування ПДВ у випадку знищення (втрати) ОЗ внаслідок дії обставин непереборної сили в період дії воєнного, надзвичайного стану.

Ми ж розглянемо саме оподатковувані ПДВ ліквідації.

Нагадаємо, що

ВАЖЛИВО

базою оподаткування для оподатковуваної ліквідації ОЗ буде звичайна ціна ОЗ, який буде ліквідовано, але не нижче його балансової вартості на момент ліквідації

Зверніть увагу на декілька нюансів визначення бази оподаткування:

1) на об’єкт ОЗ, що ліквідується, бухгалтерську амортизацію припиняють нараховувати з місяця, наступного за місяцем виведення такого об’єкта з експлуатації. Тож при визначенні балансової вартості ОЗ, який ліквідується, слід ще врахувати і нараховану амортизацію за місяць ліквідації ОЗ;

2) звичайною ціною вважається ціна товарів (робіт, послуг), визначена сторонами договору. Якщо не доведене зворотне, то звичайна ціна відповідає рівню ринкових цін.

Тому податківці прямо заявляють (БЗ 101.07), що базою оподаткування при ліквідації об’єкта ОЗ буде більша з двох величин:

— його ринкова вартість або

— балансова вартість на момент ліквідації.

І ще податківці чомусь заявляють, що коли у випадку ліквідації ОЗ обов’язковим є проведення оцінки, то податкові зобов’язання з ПДВ слід нараховувати з вартості об’єкта оцінки, але не нижче їх балансової вартості. Звісно, вимоги про те, що базою оподаткування при ліквідації ОЗ може бути оціночна вартість ліквідованого ОЗ, у ПКУ немає ні слова. Тому якщо вони будуть на цьому наполягати, то можна сміливо їхні вимоги із цього приводу ігнорувати.

Якщо ваша ліквідація ОЗ потрапляє під оподаткування, оскільки не виконуються вимоги для звільнення з абз. другого п. 189.9 ПКУ чи з п. 321 підрозд. 2 розд. ХХ ПКУ, то, щоб нарахувати податкові зобов’язання, платник ПДВ має скласти і зареєструвати в ЄРПН ПН.

ПН при ліквідації ОЗ складають «для себе», тобто її нікому не передають. Щоб скласти таку ПН, платник ПДВ має дотримуватися таких правил:

1) у верхній лівій частині такої ПН слід указати в графі «Не підлягає наданню отримувачу (покупцю) з причини» помітку «X» та зазначити тип причини «05» — «Складена у зв’язку з ліквідацією основних засобів за самостійним рішенням платника податку» (п. 8 Порядку № 1307);

2) у заголовній частині такої ПН поле, де зазначаються дані про постачальника (продавця), вказати ті дані, що і завжди. А ось у полі, де зазначаються дані про отримувача, інформація заповнюється по-особливому, а саме (абзац четвертий п. 12 Порядку № 1307):

— у полі «Отримувач (покупець)» — зазначаєте своє найменування;

— у полі «Індивідуальний податковий номер» покупця — умовний ІПН «400000000000»;

— поле «Податковий номер платника податку або серія (за наявності) та номер паспорта» — не заповнюють. Також у зв’язку із цим не заповнюєте і рядок «код», що іде за рядком «Податковий номер платника податку або серія (за наявності) та номер паспорта» (п. 4 Порядку № 1307).

Основна таблична частина ПН (розділ Б) заповнюється у звичному порядку без жодних особливостей.

Оформлену таким чином ПН реєструєте в ЄРПН. Радує те, що заблокувати таку ПН неможливо, оскільки, як ми вже говорили, ПН «на себе», які не надають покупцеві, автоматизованому моніторингу не підлягають.

Також варто зауважити, що після того як ви склали ПН на ліквідацію ОЗ, нараховувати ще додатково компенсуючі податкові зобов’язання за п.п. «г» п. 198.5 ПКУ не потрібно.

10. ПН на часткову передоплату

За загальними правилами податкові зобов’язання з ПДВ виникають на дату першої події. Такою подією відповідно до п. 187.1 ПКУ може бути отримання оплати від покупця. У зв’язку із цим якщо ваша операція не пільгується і не підпадає під спецправила визначення ПЗ, тоді на дату отримання часткової передоплати потрібно нарахувати ПДВ-зобов’язання, скласти ПН і зареєструвати її в ЄРПН.

У п. 201.7 ПКУ і п. 18 Порядку № 1307 прямо говориться, що ПН складають на кожне повне або часткове постачання товарів або аванс.

Майте на увазі:

ВАЖЛИВО

податківці проти дроблення авансу (який надійшов єдиним платежем) на декілька ПН

Враховуючи це, доходимо висновку, що у випадку коли продавець отримав:

1) часткову передоплату під кожен виставлений рахунок, навіть якщо продавцем виписано декілька рахунків, єдиною сумою (однією платіжкою), то на всю суму отриманого авансу слід скласти одну ПН. Декілька авансових ПН вони складати не дозволяють (БЗ 101.16, лист ДПСУ від 08.12.2020 № 5050/ІПК/99-00-05-06-02-06). Фіскали вважають, що дроблення отриманого авансу на декілька ПН не дає можливості ідентифікувати операцію (оскільки такі ПН не відповідають первинним документам — платіжці), а тому за такими ПН покупець не має права на ПК.

Щоб на часткову оплату під окремо виставлений рахунок була окрема ПН, слід, щоб окрема оплата була за окремим рахунком;

2) часткову передоплату за різними договорами загальною сумою (однією платіжкою) — складають також одну ПН на всю суму передоплати, що надійшла, як і у випадку з отримання авансу однією сумою за декількома рахунками (лист ДПСУ від 17.12.2020 № 5230/ІПК/99-00-05-06-02-06).

Водночас щоб на окремий частковий аванс за окремим договором продавець склав окрему ПН, потрібно, щоб покупець окремо здійснив авансову часткову оплату за окремим договором.

Особливість. Вищезгадані правила не діють, коли отримання часткового авансу загальною сумою (одним платежем) відбулося за пільговий та оподатковуваний товар. У такому випадку на оподатковувані і пільгові постачання слід скласти окремі авансові ПН (п. 17 Порядку № 1307; лист ДПСУ від 30.12.2021 № 28723/7/99-00-21-03-02-07);

3) декілька часткових авансів протягом дня від одного й того самого покупця, то він може вибрати кількість ПН, яку може скласти, а саме він може:

— складати окремі ПН (під кожну оплату — на кожен частковий аванс) або

— скласти одну ПН — на загальну суму авансів за день (питання 2 УПК, затвердженої наказом ДПСУ від 16.02.2012 № 127, листи ДПСУ від 07.12.2020 № 5026/ІПК/99-00-05-06-02-06).

Що стосується заповнення ПН у випадку отримання часткової оплати від покупця, то заповнювати таку ПН слід так.

1. Поле «Отримувач (покупець)». Тут потрібно зазначати дані саме отримувача (покупця) товарів/послуг за договором, а не, скажімо, третьої особи, у разі якщо оплату / часткову оплату за товари/послуги було здійснено іншою особою (див. лист ДПСУ від 03.06.2020 № 2295/6/99-00-07-03-02-06/ІПК).

2. Графа 2 «Опис (номенклатура) товарів/послуг продавця». У цій графі постачальнику на дату часткової попередньої оплати за товари, які підлягають постачанню, слід зазначити номенклатуру товарів, визначену в договорі. Писати в цій графі загальні фрази на кшталт «Попередня оплата за товар…» не можна.

Чому слід саме так заповнювати цю графу? Річ у тому, що ПН, складена на передоплату, в якій зазначено номенклатуру товарів/послуг, що не відповідає первинним документам, не надає можливості ідентифікувати операцію і не дає покупцеві підстав для включення зазначених у ній сум ПДВ до ПК (див. лист ДПСУ від 27.12.2019 № 2185/6/99-00-07-03-02-15/ІПК, від 05.08.2020 № 3199/ІПК/99-00-05-06-02-06) тощо.

А уже на дату фактичного постачання товарів, можливо, доведеться коригувати показники такої авансової ПН. Але це слід робити тільки в тому випадку, коли при постачанні відбудеться зміна номенклатури, кількості, ціни товарів.

Звертаємо увагу:

ВАЖЛИВО

якщо постачається партія товару, що складається з різної номенклатури товарів, то в цьому випадку вибрати товар із партії, за який надійшла часткова оплата, продавець має самостійно

Він має право здійснити це одним із двох способів:

— навести в ПН весь перелік товарів із партії і визначити частку кожного товару, за яку надійшла оплата, із розміру отриманого часткового авансу;

— вибрати не весь перелік товарів із партії, а тільки їх частину. І вважати, що сума часткового авансу повністю чи частково покрила тільки постачання цих товарів.

3. Графа 6 «Кількість (об’єм, обсяг)». У цій графі у випадку складання ПН на суму попередньої оплати частини вартості неподільного товару/послуги слід зазначити відповідну частку оплаченого товару/послуги у вигляді десяткового дробу. Її розраховують як відношення суми отриманої передоплати до загальної вартості товару/послуги. Наприклад, у разі отримання суми попередньої оплати (авансу) в розмірі 30 % або 40 % договірної вартості товару/послуги у графі 6 зазначається число «0,3» або «0,4» (див. лист ДПСУ від 28.07.2020 № 3096/ІПК/99-00-05-06-02-06, БЗ 101.16).

У подальшому, коли буде відвантажуватися весь неподільний товар чи надійде решта авансової оплати, то в ПН, складеній на цю подію, у графі 6 слід показати частку, що залишилася, «0,7», або «0,6».

У випадку ж отримання передоплати в повному обсязі, в цій графі показуємо цифру «1».

Якщо часткова передплата надходить за партію товару, то в цьому разі в графі 6 зазначають таку кількість за кожним найменуванням товару на яку вистачає суми отриманого часткового авансу. При цьому визначати, за яку кількість товару надійшли кошти, слід, як і у випадку з отриманням авансу за неподільний товар/послугу.

Усі інші реквізити такої ПН заповнюють у загальному порядку.

11. ПН на компенсацію понесених витрат

Розглянемо, як заповнити ПН у ситуації, коли замовник оплачує постачальнику товарів/послуг не тільки вартість товарів/послуг, а й попутно відшкодовує вартість інших послуг. Наприклад, замовник окремо відшкодовує витрати на доставку товару тощо. Як скласти ПН на компенсацію таких витрат?

При виконанні різних господарських договорів постачальник товарів/послуг може нести супутні витрати, пов’язані з предметом постачання. Такі витрати продавцеві зазвичай компенсує покупець/замовник.

При цьому одні постачальники воліють включати вартість супутніх витрат при виконанні договору у вартість поставленого товару чи наданої послуги. Якщо так відбувається у вашому випадку, тобто в первинних документах вартість супутніх витрат не виділена окремо від проданого товару чи наданої послуги, то проблем зі складанням ПН не буде. У цьому випадку складається проста ПН на постачання товару чи послуги.

Якщо в первинних документах вартість супутніх витрат при постачанні товарів чи наданні послуг виділена окремо — то тоді вам доведеться включати до бази оподаткування ПДВ суму таких супутніх витрат і показувати нарахування ПДВ щодо таких витрат у ПН окремим рядком.

Нагадаємо, що всі компенсації в межах основного договору постачання, на думку податківців, оподатковуються ПДВ. На це прямо вказує п. 188.1 ПКУ.

При відображенні в ПН окремим рядком супутніх послуг, пов’язаних з виконанням основного договору, у продавця — платника ПДВ зазвичай виникає запитання:

ЗАПИТАННЯ

як саме заповнити ПН на постачання таких послуг, зокрема який код у ДК 016:2010 слід зазначати?

На наш погляд, щоб відповісти на це запитання, слід спиратися на те, чи сам постачальник товарів/послуг надає супутню послугу, яку компенсує покупець/замовник. Якщо сам, то в ПН він має відобразити постачання тієї послуги, яка була надана покупцю/замовнику. Тут підібрати код послуги не складно. Оскільки у ПН відображають таку операцію як окреме постачання.

Якщо ж постачальник товарів/послуг перевиставляє послугу покупцю/замовнику, придбану в інших, то тут, на наш погляд, усе залежить від того, до чого «ближче» витрати, що компенсуються: до предмета договору чи до виду діяльності підприємства, відображеного в ЄДР.

Так, якщо компенсаційні виплати більше пов’язані з:

— постачанням основної послуги з договору, то слід зазначати код такої послуги;

— діяльністю постачальника, то код діяльності з ЄДР.

Так, наприклад, якщо орендар компенсує орендодавцеві витрати, пов’язані з утриманням та обслуговуванням орендованого майна (у тому числі комунальні послуги та енергоносії, земельний податок, податок на нерухоме майно тощо), то ці супутні витрати більше подібні до надання основної орендної послуги. Тому в графі 3.3 зазначається код послуги згідно з ДКПП, який притаманний послугам з оренди — «68.20». На цьому наголошують і податківці в БЗ 101.16 (детально про це читайте в розділі «ПН на орендні операції»).

Також кодувати компенсацію під тим же кодом, що й основну послугу з договору, потрібно, наприклад, у таких ситуаціях:

— за договором підряду ціна робіт включає безпосередньо плату за виконану підрядником роботу, а також відшкодування понесених ним при виконанні робіт витрат (ч. 3 ст. 843 ЦКУ);

— комісіонер отримує відшкодування витрат, понесених ним у зв’язку з виконанням своїх обов’язків за договором комісії (ст. 1024 ЦКУ).

В обох цих випадках отримання компенсації безпосередньо пов’язане й обумовлене первісним предметом договору. Тому присвоюємо компенсації той же код, що й послугам з договору комісії (підряду).

Якщо ж, наприклад, ідеться про надання супутніх послуг при продажу товарів, наприклад, коли покупець окремо відшкодовує продавцю витрати на доставку, то в цьому випадку надання такої супутньої послуги тим же кодом УКТ ЗЕД, що й сам товар, кодувати не можна. Компенсація має «послуговий» характер і під товарний код не потрапляє. А якщо не можна кодувати супутні послуги виходячи з предмета договору, то слід кодувати виходячи з виду діяльності підприємства, відображеного в ЄДР і здійсненого при наданні супутньої послуги.

У цьому випадку слід закодувати компенсацію витрат на доставку «послуговим» кодом профільної торговельної діяльності підприємства, тобто кодом роздрібної торгівлі — 47.00 або відповідним кодом оптової торгівлі з класів 45 — 46 тощо.

До речі, при оформленні ПН на вартість перевиставлених послуг експедитором ми рекомендуємо зазначати в ній загальний код транспортно-експедиторських послуг 52.29 з ДК 016:2010. Адже сам експедитор ані перевезення, ані супутні послуги не надає, а тільки отримує компенсацію за них. Водночас податківці не проти, якщо експедитор перевиставить замовникові послуги з кодами з «вхідних» ПН, тобто перевезення — з кодом 49.41, 50.20, 51.21 тощо, навантаження/розвантаження — з кодом 52.24. Тобто показувати: що на вході — те й на виході.

Що стосується заповнення в компенсаційній ПН графи 2 «Опис (номенклатура) товарів/послуг продавця», то можна зазначати як назву супутньої послуги або формулювання «Відшкодування певної послуги» або «Компенсація певної послуги». На наш погляд, як саме ви будете це робити, принципового значення не має. Головне, щоб

ВАЖЛИВО

формулювання яке було зазначене в компенсуючій ПН, сходилося з формулюванням, указаним у первинному документі

Що стосується заповнення в ПН на компенсацію вартості супутніх послуг гр. 4 та 5, то їх слід заповнювати згідно з КСПОВО, чинним на дату складання ПН (п. 16 Порядку № 1307).

При цьому якщо супутня послуга, за яку отримують компенсацію, не має одиниці обліку (а це доволі часто так і буває), то в графі 4 ПН може зазначатися:

— «послуга», і тоді графа 5 не заповнюється, оскільки така одиниця обліку відсутня у КСПОВО;

— «грн» і в графі 5 ПН код гривні (2454).

Обидва варіанти заповнення ПН прийнятні.

Усі інші реквізити такої ПН заповнюються в загальному порядку.

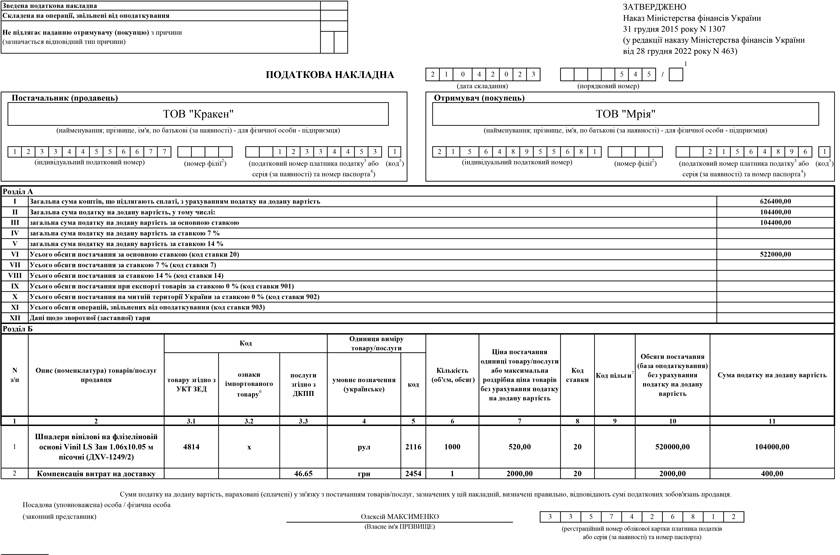

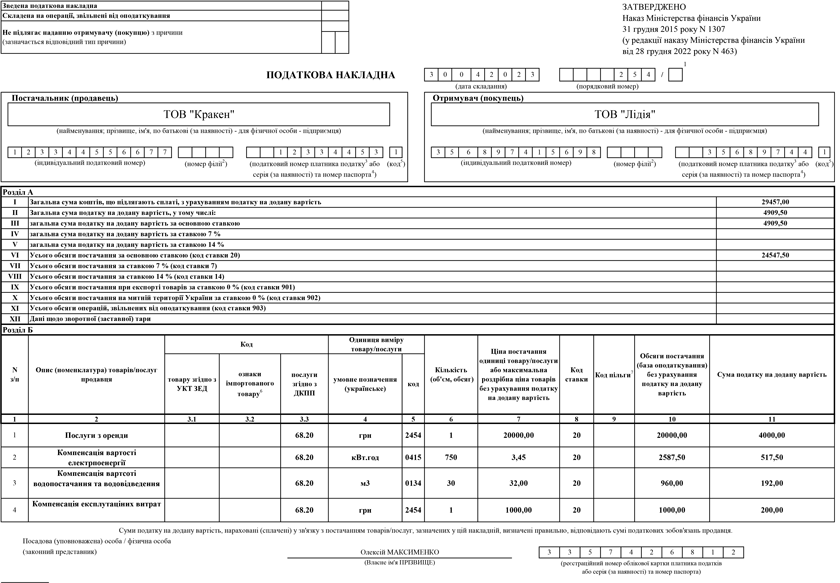

12. ПН на орендні операції

При оренді майна орендар відшкодовує орендареві не тільки вартість послуг оренди, а й витрати, пов’язані з орендою майна. Про те, на які нюанси заповнення ПН звернути увагу орендодавцеві в цьому випадку, поговоримо далі.

Для орендних операцій, як і для інших операцій з постачання, в тому числі з постачання послуг, для ПДВ-обліку важлива перша подія (п. 187.1 ПКУ).

При цьому, якщо орендар платить аванс, то з датою виникнення податкових зобов’язань усе зрозуміло: надійшли гроші — нараховуємо ПЗ на всю суму надходжень.

А ось коли перша подія — постачання, то орієнтиром для нарахування ПЗ з ПДВ і складання орендних ПН буде дата оформлення документа, що засвідчує факт постачання послуг ПДВ-платником.

І тут виникає головне питання: з якою періодичністю слід складати документ, що підтверджує надання орендної послуги*, і відповідно формувати ПН на постачання орендних послуг?

* Це не обов’язково має бути акт про надання орендних послуг. Підійде будь-який первинний документ, що підтверджує постачання, у тому числі і самоакт.

Безумовно, питання періодичності складання акта про надання орендних послуг та нарахування орендної плати краще врегулювати ще при укладенні орендного договору. Тоді питань із визначенням дати нарахування ПДВ і складання ПН не виникатиме.

Якщо ж періодичність не встановлена, то орендодавець сам може її вибрати. Так, він може встановити періодичність складання акта не раз на місяць, а наприклад, раз на квартал. А отже, і ПЗ у нього будуть виникати також раз на квартал на дату акта (якщо раніше не буде оплати за оренду).

Щодо періодичності складання акта раз на рік, то тут слід пам’ятати, що дохід у бухобліку повинен відображатися не рідше ніж на кожну дату балансу. Тому навіть якщо за договором підприємство складає акт один раз на рік, але при цьому подає квартальну фінзвітність і звітує з податку на прибуток щокварталу, то дохід доведеться відображати щоквартально. Отже, говорити про річну періодичність у такому разі сенсу немає. Краще складати акт щокварталу.

Перешкодити розтягнути ПДВ-період (вибирати квартальний період) з оренди може передбачена в договорі компенсація комунальних послуг, якщо вона виставляється окремою сумою. На цьому акцентують і податківці. Вони розглядають компенсацію комуналки як послуги, що надаються безперервно (див. листи ДФСУ від 04.08.2016 № 26595/7/99-99-15-03-02-17 і ГУ ДФС у Полтавській обл. від 23.05.2017 № 302/ІПК/16-31-12-01-34). А тому щодо компенсації комуналки податківці зазвичай вимагають складати ПН щомісяця.

ВАЖЛИВО

На практиці зазвичай періодичність складання акта про надання орендних послуг щомісячна (останнім календарним днем місяця)

Що стосується складання самої ПН на оренду, то коли компенсація комунальних послуг потрапляє у вартість орендної послуги, то скласти таку ПН слід за правилами, встановленими для надання послуг. Особливість тут може бути одна: з вибором одиниці виміру при заповненні такої ПН, що зазначається в гр. 4 та 5. Там усе буде залежати від того, як у договорі прописано визначення орендної плати: із ціною за певну одиницю («м2», години тощо) чи за всю послугу (заповнюють «грн» або «послуга»*).

* І хоча ні в КСПОВО, ні в Порядку № 1307 така одиниця вимірювання, як «послуга», не згадується, з її використанням погоджуються й податківці (лист ДПСУ від 17.12.2019 № 1931/6/99-00-07-03-02-15/ІПК та лист ГУ ДПС у Дніпропетровській обл. від 15.04.2021 № 1562/ІПК/04-36-18-03-15).

Інша річ, коли орендар компенсує орендодавцю супутні послуги, пов’язані з утриманням та обслуговуванням орендованого майна (у тому числі комунальні послуги та енергоносії, земельний податок, податок на нерухоме майно тощо).

На сьогодні є два підходи щодо заповнення орендних ПН у випадку отримання не тільки коштів за орендну послугу, а й окремо компенсації комунальних платежів.

Підхід податківців

Про нього вони говорять у БЗ 101.16, листі ДПСУ від 18.03.2020 № 1140/6/99-00-07-03-02-06/ІПК. За цим підходом заповнювати в ПН інформацію про компенсацію комунальних платежів слід так:

— у графі 2 зазначається як найменування «Послуги з оренди»;

— у графі 3.3 зазначається код послуги згідно з ДКПП. При цьому слід вказувати код орендної послуги, а саме 68.20 — надання в оренду й експлуатацію. Робити це треба через те, що компенсація комунальних платежів є частиною орендної плати;

— у графі 4 зазначається «послуга»;

— графа 5 не заповнюється, оскільки така одиниця обліку відсутня у КСПОВО.

Усі інші графи заповнюються у звичайному порядку.

Альтернативний підхід

Його просувають незалежні експерти і ми в тому числі. Оскільки цей підхід, на наш погляд, є більш універсальним і відповідає суті компенсації комунальних послуг. За ним заповнювати в ПН інформацію про компенсацію комунальних платежів слід так:

— у графі 2 зазначаєте, за компенсацію яких саме комунальних послуг ви отримали компенсацію, а не вказуєте загальне орендне найменування «Послуги з оренди». А саме — радимо зазначати «Відшкодування…» або «Компенсація…» певних комунальних послуг.

Чому радимо робити саме так? А все через те, що податківці зазвичай зазначають, що в ПН слід вказувати саме ту назву послуги, яка зазначена в первинному документі, на основі якого складена ПН. Тому якщо в акті про надання орендних послуг окремо виділена кожна відшкодовувана позиція: водопостачання і водовідведення, електрика, газ, опалювання, сума податків, пов’язаних з орендою нерухомості, зі своїми обсягом споживання, одиницею виміру та вартістю, то в ПН також бажано показати всі складові компенсаційних платежів розгорнуто.

Якщо ж такої деталізації немає, то тільки тоді можна задовольнятися варіантом податківців (див. вище) і заносити суму «комунальної» компенсації одним рядком.

Зауважимо! Раніше податківці у своїх роз’ясненнях схилялися саме до альтернативного заповнення графи 2 у ПН, у якій виділено компенсацію комунальних послуг (див. лист ГУ ДФС у Сумській обл. від 16.09.2015 № 10/18-28-15-01-39).

На сьогодні вони вважають, що

ВАЖЛИВО

зазначати в ПН «компенсація витрат щодо спожитої електроенергії» чи «відшкодування витрат щодо спожитого газу» не слід

Річ у тому, що орендодавець не є безпосереднім постачальником такої електроенергії та газу, а компенсація витрат на їх придбання є складовою вартості послуг оренди нерухомого майна, які надаються таким орендодавцем (див. лист ДПСУ від 12.04.2021 № 1484/ІПК/99-00-21-03-02-06);

— у графі 3.3 зазначаєте код послуги згідно з ДКПП, а саме орендний код 68.20. Річ у тому, що при визначенні коду послуги, що надається поряд з основною, слід класифікувати таку послугу або за тим, ближча ця послуга до предмета договору чи до виду діяльності, який здійснює постачальник за ЄДР. При отриманні компенсації комунальних послуг такі послуги ближчі до послуг, що надаються за основним договором. Такою послугою є орендна послуга, тому і зазначаємо в цій графі код орендної послуги;

— у графі 4 слід вказувати одиницю виміру комунальної послуги, яка окремо виділена у ПН і за яку отримано відшкодування (кВт, м2, м3 тощо). І тільки у випадку, коли не можна визначити одиницю виміру, тоді радимо вказувати як одиницю виміру «послуга» чи «грн».

Про те, що кожен вид компенсації комунальних послуг можна відображати з окремою одиницею виміру, раніше говорили і фіскали (лист ГУ ДФС у Чернівецькій обл. від 29.06.2017 № 861/ІПК/24-13-12-01). На сьогодні вони вже воліють бачити як одиницю виміру «послуга»;

— у графі 5 зазначаєте код одиниці виміру послуги із КСПОВО, що вказана в гр. 4. І тільки у випадку, коли в графі 4 зазначено умовне позначення одиниці виміру, яка відсутня в КСПОВО (наприклад, послуга), то графа 5 не заповнюється.

Усі інші графи ПН заповнюються у звичайному порядку.

Звертаємо увагу, що приймати рішення, який підхід використовувати при оформленні ПН, буде сам орендодавець.

Також хотіли зауважити, що, на думку фіскалів, орендні послуги ні під критерій ритмічності, ні під критерій безперервності не підпадають. (див. БЗ 101.16 та лист ДПСУ від 02.02.2021 № 362/ІПК/99-00-21-03-02-06).

Заповнення ПН при здійсненні орендної операції альтернативним способом покажемо нижче.

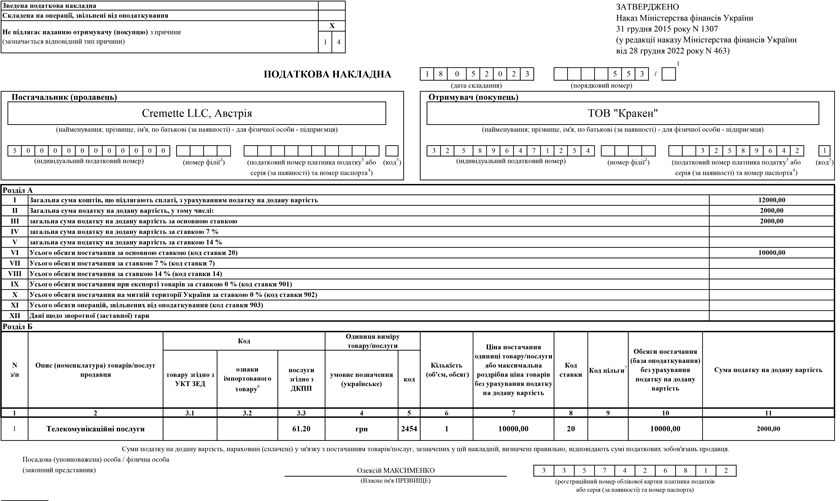

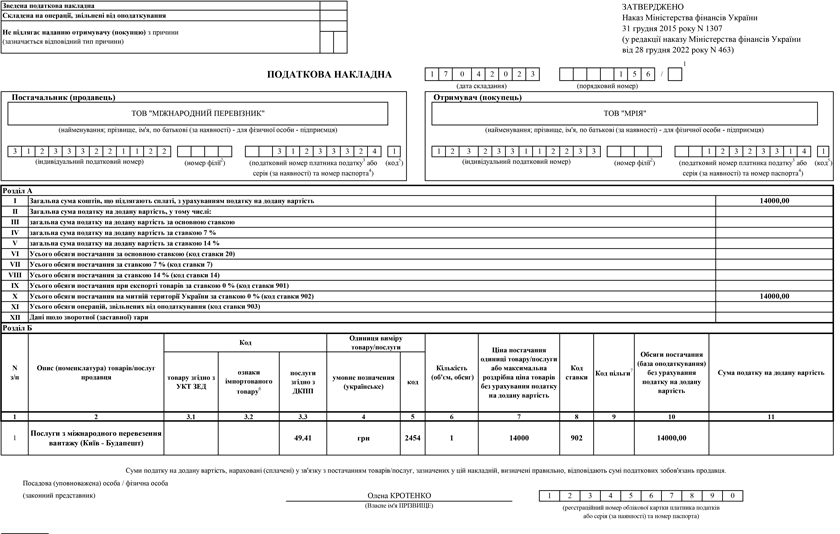

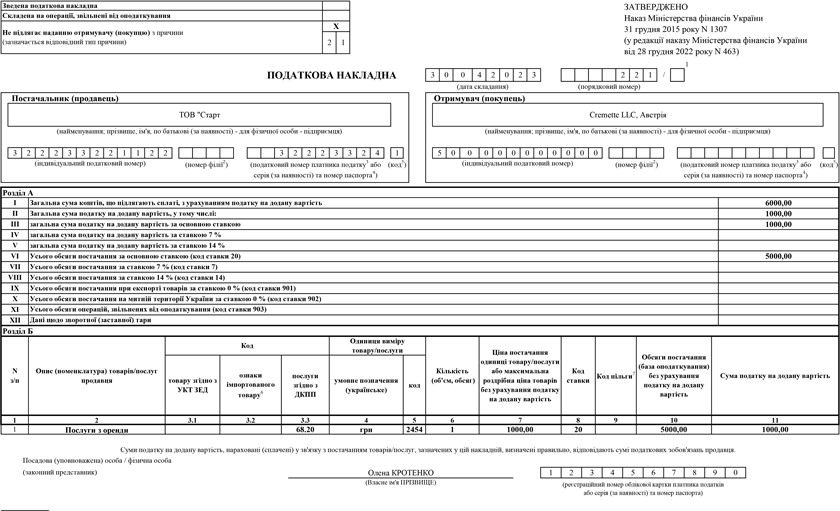

13. ПН на послуги від нерезидента

При отриманні послуг від нерезидента (з місцем постачання в Україні) необхідно нарахувати ПЗ з ПДВ, а також скласти і зареєструвати ПН. На яку дату вона складається та як її заповнити? Розбираємося.

ПН за послугами, отриманими від нерезидента з місцем постачання на території України, складають за першою подією (датою оплати за послуги або отриманням послуг, тобто датою оформлення документа, що засвідчує факт постачання послуг нерезидентом, п. 187.8 ПКУ). Реєструють її в загальні строки реєстрації, зважаючи на те, в якій половині місяця була складена ПН (п. 201.10 ПКУ, п. 89 підрозд. 2 розд. ХХ ПКУ). Особливість:

ВАЖЛИВО

зареєстрована ПН з послуг нерезидента не лише підтверджує нарахування ПЗ, але й одночасно є підставою для відображення ПК (п. 198.2, п.п. «г» п. 201.11, пп. 201.12, 208.2 ПКУ)

При цьому ПЗ покупець послуг у нерезидента в будь-якому випадку відображає в декларації з ПДВ (рядок 6) у тому періоді, коли вони виникли. Навіть якщо податкову накладну він узагалі не складав. А ось ПК відображається в рядку 13 декларації, тільки якщо ПН складено та зареєстровано в ЄРПН (п. 198.2 ПКУ). Зверніть увагу на ПК за послугами від нерезидента за операціями лютого — травня 2022. Ставити ПК можна на підставі первинки, але за умови своєчасної реєстрації ПН (тобто не пізніше 15.07.2022)

До відома! Якщо підприємство придбаває в нерезидента пільгову послугу, тобто послугу, звільнену від ПДВ, то виникає запитання: чи виписувати на пільгові послуги від нерезидента пільгову ПН?

Ні, на пільгові послуги від нерезидента не треба складати пільгову ПН і відображати таку операцію в декларації. Тим паче, що рядків для цього в декларації не передбачено (нерезидентські рядки 6 і 13 призначені для відображення сум із ПДВ).

Такий же висновок стосується і придбання в нерезидентів необ’єктних послуг.

Базою оподаткування для послуг, які постачаються нерезидентами на митній території України, є договірна (контрактна) вартість таких послуг з урахуванням податків та зборів, за винятком ПДВ, що включаються до ціни постачання. Визначена вартість перераховується в національну валюту за валютним (обмінним) курсом Нацбанку на дату виникнення ПЗ.

Звертаємо увагу! Податки (збори), нараховані (сплачені) нерезидентом на території своєї країни, якщо вони включені до договірної (контрактної) вартості послуг, також включаються до бази оподаткування ПДВ (БЗ 101.20).

ПДВ нараховується «зверху» на цю базу на дату першої події.

Заповнювати ПН на послуги від нерезидента слід у такому порядку:

1) у верхній лівій частині такої ПН робиться відповідна помітка «X» та зазначається тип причини «14» — Складена отримувачем (покупцем) послуг від нерезидента;

2) дані про постачальника послуг заповнюються так;

— у рядку «Постачальник (продавець)» зазначається найменування (П. І. Б.) нерезидента та через кому — країна, в якій зареєстрований продавець (нерезидент).

До відома! У разі відсутності можливості перекласти найменування нерезидента з іноземної мови на державну мову платник ПДВ — резидент у такій ПН у рядку «Постачальник (продавець)» може вказати найменування нерезидента без перекладу державною мовою (БЗ 101.16);

— у рядку «Індивідуальний податковий номер постачальника (продавця)» такої ПН проставляється умовний ІПН «500000000000»;

— рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» не заповнюється. Також у зв’язку із цим не заповнюєте і рядок «код», що іде за рядком «Податковий номер платника податку або серія (за наявності) та номер паспорта» (п. 4 Порядку № 1307);

3) у рядках, відведених для заповнення даних покупця, отримувач (покупець) послуг у нерезидентів зазначає власні дані.

При цьому варто враховувати, що реквізит «Податковий номер платника податку або серія (за наявності) та номер паспорта» для отримувача (покупця), як і код, що ставиться біля цього реквізиту, також заповнюється — отримувач послуг наводить свої дані.

Решта реквізитів заповнюються відповідно до норм Порядку № 1307. Тобто резиденту при заповненні такої ПН слід також обов’язково заповнити графу 3.3 розділу Б. А саме в ній слід зазначити код послуги, яку надає нерезидент на території України згідно з ДКПП.

Графу 4 та 5 розділу Б слід заповнювати також за загальними правилами. Тобто в графі 4 вказуєте умовне позначення одиниці виміру послуги, що вам надав нерезидент, а в графі 5 її код із КСПОВО. І тільки у випадку коли в графі 4 зазначено умовне позначення одиниці виміру, яка відсутня в КСПОВО (наприклад, послуга), то графа 5 не заповнюється.

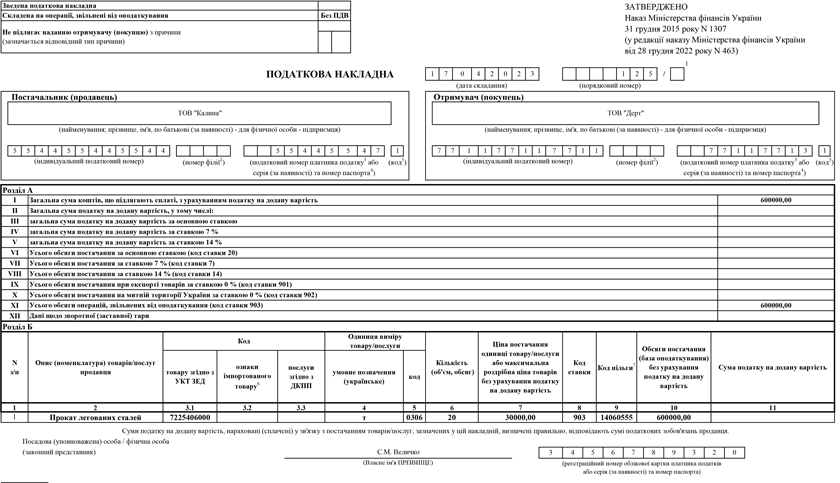

14. ПН при експортних постачаннях

Експортні операції (вивезення товарів з митної території України) є об’єктом оподаткування ПДВ. Але експортні податкові зобов’язання експортер — платник ПДВ має нараховувати за ставкою 0 %. Як складати ПН на експорт? Нічого складного.

Експортні ПЗ виникають за особливими правилами — на дату оформлення МД, тобто на дату завершення процедури митного оформлення експорту товару. Визначають таку дату за фактом, коли посадова особа митного органу: проставить на всіх аркушах паперової МД відбиток особистої номерної печатки або засвідчить електронним підписом чи печаткою, що базуються на кваліфікованому сертифікаті відкритого ключа, електронну МД — у разі електронного декларування.

Саме на цю дату експортер повинен скласти ПН (БЗ 101.06). Правило першої події при експорті не працює.

База оподаткування для операцій з вивезення товарів за межі митної території України визначається як договірна (контрактна) вартість таких товарів, зазначених у МД, оформленій згідно з вимогами МКУ (п. 189.17 ПКУ).

Важливо: якщо договірна вартість товару, що експортується, виражена в іноземній валюті, то визначаючи базу оподаткування, слід перерахувати вартість товару в гривні. Для цього беруть офіційний курс гривні до іноземної валюти, встановлений НБУ в робочий день, що передує оформленню МД (тобто той самий курс, який застосовувався в МД) (БЗ 101.09).

ВАЖЛИВО

Враховуючи наявність у п. 189.17 ПКУ окремої бази оподаткування для експортної операції можемо з упевненістю заявити, що на цю операцію не діє правило мінбази

Тобто в разі експорту товарів базу оподаткування ПДВ визначають саме за ціною продажу і її не порівнюють з мінімальною базою оподаткування — ні з ціною придбання товарів (при експорті придбаних товарів), ні з їх звичайною ціною (при експорті власновироблених товарів).

Що стосується складання самої ПН при експорті, то робити це слід так:

— у верхній лівій частині ПН у графі «Не підлягає наданню отримувачу (покупцю) з причини» робиться помітка «Х» та зазначається тип причини «07» — Складена на операції з вивезення товарів за межі митної території України;

— у графі «Отримувач (покупець)» зазначаються найменування (П. І. Б.) нерезидента та через кому — країну, в якій зареєстрований покупець (нерезидент), а в рядку «Індивідуальний податковий номер отримувача (покупця)» проставляється умовний ІПН «300000000000», рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» не заповнюється, поле «код» не заповнюється (п. 12 Порядку № 1307).

До відома! Фіскали наголошують, що у випадку, коли експортер товарів не може перекласти на державну мову найменування нерезидента, якому продає товар за кордон, то в експортній ПН у рядку «Отримувач (покупець)» можна ставити назву покупця-нерезидента без перекладу державною мовою (БЗ 101.16);

— у графі 8 табличної частини розділу Б ПН зазначається код ставки ПДВ, за якою здійснюється оподаткування операцій з постачання товарів/послуг. Оскільки ми говоримо про операції з вивезення товарів за межі митної території України, що підлягають оподаткуванню за нульовою ставкою, то в цій графі слід вказати код «901».

До відома! Незважаючи на те, що ПДВ-ставка 0 % є пільгою (це підтверджують і Довідники податкових пільг — код «14060394»), при складанні експортної ПН заповнювати графу 9 «код пільги» не потрібно. Оскільки в цій графі вказується код пільги тільки, коли йдеться про ПН на операції, звільнені від ПДВ. Операція експорту — це оподаткована операції, але за укороченою ставкою (0 %). Тому графу 9 в експортній ПН не заповнюємо;

— у графі 10 зазначається обсяг постачання (база оподаткування) без урахування ПДВ;

— графа 11 у такій накладній не заповнюється (нулі, прочерки та інші знаки чи символи в цій графі не проставляються).

Експортні обсяги постачання в декларації з ПДВ відображаються в спеціальному рядку 2.1.

15. Компенсуюча ПН

Компенсуюча ПН складається часто і в різних ситуаціях. Об’єднує їх усі одна потреба — компенсувати податковий кредит.