Помилка в оподаткуванні матдопомоги: виправляємося в Об’єднаному звіті

Матдопомога кваліфікована неправильно

Іноді буває, що роботодавець неправильно кваліфікував матдопомогу і допустився помилки. Наприклад, матдопомога має систематичний характер, але проведена в бухобліку, оподаткована та відображена в Об’єднаному звіті як разова (нецільова благодійна допомога)*. Як виправитися? Розглянемо на прикладі.

* Нюанси щодо кваліфікування матеріальної допомоги, оформлення, оподаткування та відображення в Об’єднаному звіті ви знайдете у «Періодична матдопомога працівникам: до відпустки і не тільки…», «Разова підтримка працівника: нецільова благодійна матдопомога» // «Оплата праці», 2023, № 12.

Приклад. Працівнику (основний, без інвалідності) у квітні 2023 року нарахована зарплата у сумі 10000 грн (ЄСВ — 2200 грн, ПДФО — 1800 грн, ВЗ — 150 грн). Крім цього, ще була надана матдопомога у сумі 6000 грн і помилково кваліфікована роботодавцем як нецільова благодійна. ЄСВ з матдопомоги не справлялося. ПДФО і ВЗ утримані тільки з 2240 грн (6000 – 3760), тобто із суми, яка перевищує неоподаткований розмір. ПДФО — 403,20 грн (2240 х 18 %), ВЗ — 33,60 грн (2240 х 1,5 %). Виплати проведені своєчасно. В липні 2023 року з’ясувалося, що надана працівнику допомога є допомогою на вирішення соціально-побутових потреб (так і було зазначено в наказі) надається згідно з положенням про оплату праці більшості працівникам і належить до систематичної.

Виправляємо помилку в бухобліку в липні 2023 року. Нараховуємо і сплачуємо ЄСВ у сумі 1320 грн (6000 х 22 %), донараховуємо ВЗ у сумі 56,40 грн (3760 х 1,5 %) та сплачуємо до бюджету.

А от щодо ПДФО, то на законних підставах можемо зробити безболісно його перерахунок у липні 2023 року. Адже це правило закріплено п.п. 169.4.3 ПКУ. У ньому йдеться про добровільний перерахунок сум нарахованих доходів, утриманого податку, який може проводитися за будь-який період і в будь-яких випадках для визначення правильності оподаткування. Але зробити його можна в межах поточного календарного року.

Принципи його проведення такі ж, як і при річному перерахунку*.

* Про правила та нюанси перерахунку ПДФО ви можете прочитати у статті «Перерахунок ПДФО у 2022 році» // «Податки & бухоблік», 2022, № 94.

Таким чином, у липні 2023 року спокійненько собі робимо перерахунок ПДФО і своєчасно сплачуємо податок при виплаті липневої заробітної плати.

І якщо з ПДФО все планомірно вирішується, то з ЄСВ та ВЗ не все так гладенько. Адже якщо у роботодавця немає переплати із ЄСВ та ВЗ, то фактично отримаємо ситуацію з несплатою ВЗ під час виплати доходу фізособі та ЄСВ. Що з цього приводу нам говорить ПКУ?

Несвоєчасна сплата ВЗ. Відповідальність за порушення правил нарахування, утримання та сплати (перерахування) податків установлено ст. 1251 ПКУ.

Так, ненарахування та/або неутримання, та/або несплата (неперерахування), та/або нарахування, сплата (перерахування) не в повному обсязі ПДФО/ВЗ податковим агентом до або під час виплати доходу фізособі загрожує штрафом у розмірі 10 % суми податку/збору, що підлягає нарахуванню та/або сплаті до бюджету.

При умисному або повторному порушенні діють підвищені розміри штрафів. Про це ви можете почитати у статті «Порушили правила утримання та сплати ПДФО/ВЗ: чи буде штраф?» // «Податки & бухоблік», 2022, № 82.

Воєнний стан наразі не призупиняє і не скасовує застосування цих штрафів.

Несвоєчасна сплата ЄСВ. Також у наведеній ситуації може виникнути несвоєчасна сплата ЄСВ. У загальному випадку за несплату (неперерахування) або несвоєчасну сплату (несвоєчасне перерахування) ЄСВ накладається штраф у розмірі 20 % своєчасно не сплачених сум (п. 6 ч. 11 ст. 25 Закону про ЄСВ*).

Проте тимчасово, на період дії правового режиму воєнного, надзвичайного стану та протягом трьох місяців після припинення або скасування воєнного, надзвичайного стану:

— штрафні санкції, визначені ч. 11 ст. 25 Закону про ЄСВ, у тому числі й за несвоєчасну сплату ЄСВ, не застосовуються (п. 921 розд. VIII Закону про ЄСВ);

— не нараховується пеня, а нарахована пеня за ці періоди підлягає списанню (п. 922 розд. VIII Закону № 2464).

А ось від адмінштрафів звільнення немає.

Ще цікавішою є ситуація з виправленням цієї помилки в Об’єднаному звіті. І від того, коли виправлена помилка, залежить варіант, за яким таке виправлення буде показано в Податковому розрахунку і його додатках. Про все по черзі.

Звітність ще не подана

Відштовхуючись від умов прикладу, припустимо, що помилку виявили до спливу строку подання Податкового розрахунку і за звітний квартал він ще не був поданий. За умовами прикладу, помилка була допущена у квітні 2023 року, а виявили її у липні 2023 року.

Як будемо виправлятися? Давайте поміркуємо.

Додаток Д1. При його заповненні вносимо відразу правильні дані, так, ніби помилки не було.

У Податковий розрахунок при цьому дані з Д1 підтягуються за загальними правилами.

Значним мінусом відображення у звітності донарахування ЄСВ у такий спосіб є те, що дані Податкового розрахунку за квартал у розрізі місяців не будуть відповідати даним оборотно-сальдової відомості за рахунками бухобліку за ці місяці.

Додаток 4ДФ. У розділі І цього додатка за квітень 2023 року показуємо:

— у графах 3а та 3 (нарахований і виплачений дохід) — загальну суму зарплати + суму матдопомоги. За умовами прикладу це 16000 грн (10000 + 6000);

— у графах 4а та 4 (нарахований та сплачений ПДФО) — фактичну суму нарахованого та сплаченого ПДФО. Тобто показуємо суму податку 2203,20 грн (1800 + 403,20);

— у графі 5а (нарахований ВЗ) — вже виправлену суму ВЗ. Тобто 240 грн (16000 х 1,5 %);

— у графі 5 показуємо фактично сплачений ВЗ (якщо немає переплати) у сумі 183,60 грн (150 + 33,60). Якщо все ж таки переплата з ВЗ є, то можна показати рівність граф 5а та 5;

— у графі 6 (ознака доходу) — «101».

Тепер розглянемо ситуацію, коли звітність вже подана, але граничний строк звітування ще не минув.

До закінчення строку звітування

Припустимо, що подано Податковий розрахунок з типом «Звітний» за відповідний квартал. Потім, до завершення періоду звітування за цей квартал, в ньому виявлено помилку. І якщо подати коригуючі дані до завершення строку подання звіту, то формуємо Податковий розрахунок, Д1 та 4ДФ з типом «Звітний новий». Він міститиме лише коригувальну інформацію.

Для того, щоб на цифрах показати виправлення, скористаємося умовами наведеного вище прикладу і припустимо, що Податковий розрахунок за 2 квартал вже подано, але строк подання ще не сплив.

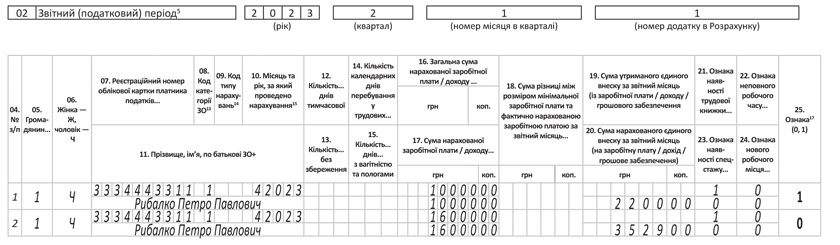

Додаток Д1. У «Звітному новому» у Д1 і сумову, і несумову помилку можна виправити за допомогою показників «1» та «0» у графі 25. Для цього повністю повторюємо рядок із помилкою та в графі 25 «Ознака (0, 1)» зазначаємо «1» — рядок на видалення. Далі формуємо рядок із правильною інформацією і в графі 25 зазначаємо «0» — рядок на введення.

Припустимо, що у «Звітному» Д1 за 2 квартал у квітні була показана тільки сума нарахованої зарплати і ЄСВ з неї. За умовами ситуації маємо видалити рядок із раніше поданими неправильними даними (вказуємо «1» у графі 25) і додати рядок із виправленою інформацією (вказуємо «0» у графі 25).

У рядку на додавання покажемо суму нарахованої зарплати разом із матдопомогою 16000 грн (10000 + 6000). ЄСВ справляємо і показуємо з усієї суми, яка увійшла до бази нарахування внеску. У графі 20 цього рядка зазначаємо суму ЄСВ у розмірі 3520 грн (16000 х 22 %). У графі 25 зазначаємо «0».

Покажемо на рис. 1 виправлення помилки через застосування показників «1», «0» у «Звітному новому» додатку Д1.

Рис. 1. Д1 з типом «Звітний новий»

Додаток 4ДФ. У «шапці» коригувального 4ДФ кількісні реквізити 04 «Працювало за трудовими договорами (контрактами) (ознака 101)» та 05 «Працювало за цивільно-правовими договорами (ознака 102)» повинні відповідати тим, що були зазначені в раніше поданому 4ДФ, який зараз коригуємо. Виняток — ситуація, колі ці реквізити також слід відкоригувати.

При коригуванні розд. І додатка 4ДФ зазначаємо в ньому інформацію тільки за тими рядками, які уточнюються/додаються/вилучаються. Коригування проводимо за допомогою графи 10 з ознакою:

— «1» — рядок на вилучення. Вносимо рядок, де повторюємо всі дані помилкового рядка і в графі 10 вказуємо «1». Таким чином видаляємо неправильні дані;

— «0» — рядок на введення. Додаємо рядок, в якому заповнюємо повністю всі його графи правильною інформацією й у графі 10 зазначаємо «0». Так додаємо правильну інформацію.

Припустимо, що у «Звітному» додатку 4ДФ за квітень 2 кварталу 2023 року на працівника було сформовано 2 рядки:

— зарплатний. Де була зазначена сума доходу, нарахованого і виплаченого, — 10000 грн, ПДФО — 1800 грн, ВЗ — 150 грн, також нараховані і виплачені. Ознака доходу — «101»;

— для нецільової благодійної допомоги. Нараховані і виплачені сума — 6000 грн, ПДФО — 403,20 грн, ВЗ — 33,60 грн. Ознака доходу — «169».

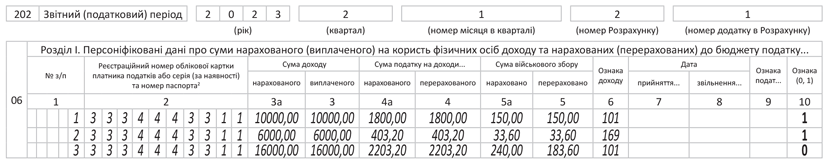

Отже, для виправлення даних у «Новому звітному» 4ДФ за квітень 2023 року:

— повторюємо ці два рядки, які були сформовані у «Звітному» 4ДФ, а в графі 10 кожного з них вказуємо «1». Тобто вилучаємо їх;

— натомість вводимо один рядок, в якому загальною сумою зазначаємо суму зарплати і матдопомоги 16000 грн, яка була нарахована і виплачена (графи 3а та 3 відповідно). У графі 4а і 4 зазначаємо фактичну суму ПДФО 2203,20 грн. У графі 5а показуємо виправлену суму — 240 грн (16000 х 1,5 %), у графі 5 — сплачений ВЗ — 183,60 грн (150 + 33,60). Ознака доходу — «101». У графі 10 проставляємо «0» — вводимо інформацію.

На рис. 2 зображене коригування 4ДФ за квітень 2023 року.

Рис. 2. 4ДФ з типом «Звітний новий»

Зверніть увагу: на рис. 2 у рядку з правильною інформацією на введення в графах 4 та 5 відображено фактично сплачені ПДФО та ВЗ за квітень 2023 року.

Припустимо, що сума заборгованості з ВЗ була погашена підприємством у липні 2023 року. Тоді сплату заборгованості з ВЗ відобразимо у 4ДФ у графі 5 відповідно за липень 2023 року (у загальній сумі сплаченого ВЗ з липневої зарплати).

Також у липні проведемо перерахунок ПДФО за квітень. Суму недоплати за результатами перерахунку відобразимо у липні. Тобто у липні ПДФО буде більший на суму перерахунку.

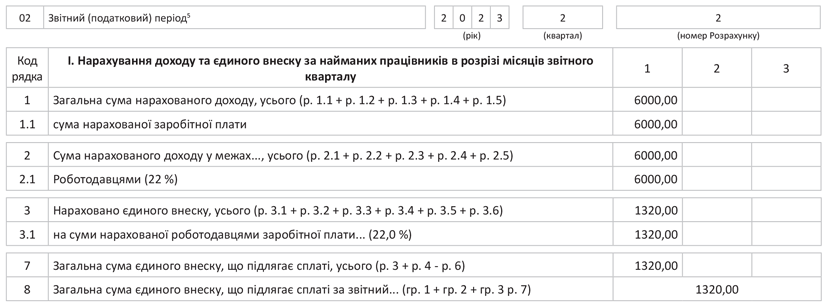

Податковий розрахунок. Для проведення коригувань до закінчення строку звітування необхідно сформувати та подати Податковий розрахунок з типом «Звітний новий», у заголовній частині якого слід заповнити рядки 01 — 06.

При виправленні через «Звітний новий» дані з Д1 (донарахування та/або сторнування) сядуть у табличну частину Податкового розрахунку у рядки 1, 2 (якщо коригується база ЄСВ), у рядки 3, 7 і 8. Зверніть увагу, якщо б коригування відбувалося у бік зменшення, то показники у відповідних рядках були б відображені зі знаком «-».

За умовами наведеного прикладу при коригуванні база нарахування ЄСВ збільшиться на 6000 грн (16000 – 10000), також збільшиться і розмір ЄСВ на 1320 грн (3520 – 2200).

Виправлення через подання Податкового розрахунку з типом «Звітний новий» зображено на рис. 3.

Рис. 3. Податковий розрахунок з типом «Звітний новий»

Строк подання звітності минув

Коли таку помилку виправляємо після спливу строку звітування, то маємо виправитися через подання Податкового розрахунку з типом «Уточнюючий».

Порядок виправлення в додатку 4ДФ буде аналогічний до виправлення за допомогою «Нового звітного».

А от в уточнюючому Д1 через ознаки «1» та «0» у графі 25 сумову помилку виправити не вийде. Виправлятимемося в такому разі через застосування КТН «2» у графі 09. Тобто додамо суму матдопомоги з КТН «2»: базу нарахування — 6000 грн та ЄСВ — 1320 грн (6000 х 22 %).

При цьому в Податковому розрахунку додана сума ЄСВ (1320 грн) сяде у рядки 4, 4.1, 7 та 8.

Детальніше про виправлення сумових помилок в Податковому розрахунку після спливу строку подання звіту ми розкажемо в одному з наступних випусків.

Висновки

- Виправити помилку після подання «Звітного» Податкового розрахунку і до спливу строку його подання можна шляхом подання «Звітного нового» Податкового розрахунку.

- У Д1 з типом «Звітний новий» і сумову, і несумову помилки можна виправити через застосування позначок в графі 25 «1» — рядок на видалення, «0» — рядок на введення.

- У 4ДФ виправлення сумової помилки здійснюємо через видалення рядка з неправильною (у графі 10 позначка «1») інформацією і введення рядка з правильними даними (у графі 10 позначка «0»).

За матеріалами сайту i.factor.ua