Річний перерахунок ПДФО — 2025: детальна інструкція + приклади

🧮 Річний перерахунок ПДФО — це один із обов’язкових пунктів передсвяткового плану бухгалтера. Як його провести швидко та вірно, що врахувати і як відобразити результат у звітності. Читайте у нашій статті.

Основні положення

- Перерахунок – це обов’язок роботодавця (п.п. «а» п.п. 169.4.2 ПКУ). Його слід провести перерахунок під час нарахування зарплати за грудень. Перерахунок також роблять у разі остаточного розрахунку з працівником при звільненні.

- Мета перерахунку: виправлення можливих помилок у нарахуванні ПДФО за звітний період та визначення правильності застосування податкової соціальної пільги (ПСП).

- Перерахунок проводять за всіма працівниками (за кожним окремо), які є у трудових відносинах станом на 31 грудня звітного року.

- Перерахунок проводять усі роботодавці: і юридичні особи, і ФОП, і самозайняті особи.

- Штрафи за недостовірне декларування податкового зобов’язання з ПДФО не застосовують, якщо їх самостійно виявити та виправити під час проведення перерахунку ПДФО відповідно до норм ПКУ.

Покроковий алгоритм

Далі наведено покроковий алгоритм проведення річного перерахунку.

1️⃣ Уточнити суми доходів за кожен місяць з урахуванням сум, які були нараховані безпосередньо за звітні місяці. Перевірити правильність класифікації доходів. Тут важливо розуміти, що:

Відпускні та лікарняні: суми відносимо до місяців, за які вони нараховані.

Інші виплати (премії, доплати, надбавки, індексацію), відносимо до місяця, в якому вони були фактично нараховані (сторновані).

2️⃣ Розраховану помісячну суму доходу порівняти з граничним ПСП-доходом (якщо застосовують ПСП).

У 2025 році – 4240 грн. Якщо є право на підвищену ПСП на дітей, граничний розмір доходу слід помножити на кількість дітей.

3️⃣ Перевірити, чи правильно визначені суми доходу та суми ПСП при застосуванні пільги.

4️⃣ Взяти уточнені дані і визначити суму ПДФО, що підлягає сплаті до бюджету, окремо за кожен місяць 2025 року.

5️⃣Визначити загальну суму ПДФО за 2025 рік (підсумувати місячні суми).

6️⃣ Порівняти визначену за перерахунком суму ПФДО із фактичною.

7️⃣ Відобразити результат перерахунку (якщо він є) у додатку 4ДФ за грудень 2025 року.

Недоплата утримується із наступних доходів працівника.

Переплата зменшує податкові зобов’язання працівника.

Приклади

Приклад № 1 (переплата: утримали ПДФО більше, ніж треба було)

| Місяць | Зарплата, грн | Застосована ПСП, грн | Утриманий ПДФО, грн | Уточнений дохід | Правильна ПСП | Правильний ПДФО, грн |

| Січень | 12000,00 | 6813,00 | 933,66 | 12000,00 | 6813,00 | 933,66 |

| Лютий | 12000,00 | 6813,00 | 933,66 | 12000,00 | 6813,00 | 933,66 |

| Березень | 12000,00 | 6813,00 | 933,66 | 12000,00 | 6813,00 | 933,66 |

| Квітень | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Травень | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Червень | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Липень | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Серпень | 9300,00 | 6813,00 | 447,66 | 11200,00** | 6813,00 | 789,66 |

| Вересень | 13150,00* | 0,00 | 2367,00 | 11250,00*** | 6813,00 | 798,66 |

| Жовтень | 12000,00 | 6813,00 | 933,66 | 12000,00 | 6813,00 | 933,66 |

| Листопад | 12000,00 | 6813,00 | 933,66 | 12000,00 | 6813,00 | 933,66 |

| Грудень | 12000,00 | 6813,00 | 933,66 | 12000,00 | 6813,00 | 933,66 |

| Всього | 94450,00 | 47691,00 | 8416,62 | 94450,00 | 54504,00 | 7190,28 |

| * Зарплата з урахуванням усієї суми лікарняних, нарахованих у вересні 2025 р. (9150,00 грн зарплата + 4000,00 грн лікарняні за серпень — вересень. ПСП не застосовували. | ||||||

| ** Зарплата (9300,00 грн) і лікарняні (1900,00 грн) за серпень 2025 р., після розподілу. | ||||||

| *** Зарплата (9150,00 грн) і лікарняні (21000,00 грн) за вересень 2025 р., після розподілу. | ||||||

Працівниця – одинока мати трьох дітей віком до 18 років. Оклад — 20000 грн. Має право на ПСП в сумі 6813,00 грн (2271, 00 грн х 3 дітей) за умови неперевищення доходу розміру 12720,00 грн (4240,00 грн х 3 дітей).

У квітні — липні 2025 року працівниця була у неоплачуваній відпустці.

У період з 26.08.2025 до 06.09.2025 перебувала на лікарняному. Загальна сума лікарняних, нарахована у вересні 2025 р., (умовно) становить 4000,00 грн, із них на серпень 2025 р. припадає 1900,00 грн, на вересень 2025 р. — 2100,00 грн.

Загальний дохід за серпень 2025 року становить 11200,00 грн (9300,00 зарплата умовно) + 1900,00 лікарняні), а за вересень 2025 року — 11250,00 грн (9150,00 зарплата умовно + 2100,00 лікарняні).

Результат перерахунку – із доходу працівниці зайво утримано ПФД в сумі 1226,34 грн. (8416,62 – 7190,28).

Якщо виявлено надмірне утримання ПДФО, діємо так.

Основне правило: Сума переплати зменшує податкове зобов’язання за грудень 2025 року.

Якщо переплата більша за податкове зобов’язання за грудень: зменшуємо ПДФО у наступних місяцях (січень, лютий 2026 року) до повного повернення.

Бухгалтерський облік переплати: Проводка: Дт 661 — Кт 641/ПДФО (методом «червоне сторно»).

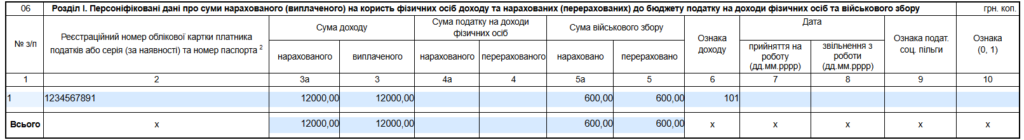

У додатку 4ДФ за грудень відображаємо так, як показано на рисунку нижче 👇

Фрагмент додатка 4ДФ за грудень 2025 року (переплата з ПДФО)

Приклад № 2 (недоплата: утримали менше, ніж треба було)

| Місяць | Зарплата, грн | Застосована ПСП, грн | Утриманий ПДФО, грн | Уточнений дохід | Правильна ПСП | Правильний ПДФО, грн |

| Січень | 12000,00 | 6813,00 | 933,66 | 12000,00 | 6813,00 | 933,66 |

| Лютий | 12000,00 | 6813,00 | 933,66 | 12000,00 | 6813,00 | 933,66 |

| Березень | 12000,00 | 6813,00 | 933,66 | 12000,00 | 6813,00 | 933,66 |

| Квітень | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Травень | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Червень | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Липень | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Серпень | 9300,00 | 6813,00 | 447,66 | 11200,00** | 6813,00 | 789,66 |

| Вересень | 13150,00* | 0,00 | 2367,00 | 11250,00*** | 6813,00 | 798,66 |

| Жовтень | 13000,00 | 6813,00 | 1113,66 | 13000,00 | 0,00 | 2340,00 |

| Листопад | 13000,00 | 6813,00 | 1113,66 | 13000,00 | 0,00 | 2340,00 |

| Грудень | 13000,00 | 6813,00 | 1113,66 | 13000,00 | 0,00 | 2340,00 |

| Всього | 97450,00 | 47691,00 | 8956,62 | 97450,00 | 34065,00 | 11409,30 |

| * Зарплата з урахуванням усієї суми лікарняних, нарахованих у вересні 2025 р. (9150,00 грн зарплата + 4000,00 грн лікарняні за серпень — вересень. ПСП не застосовували. | ||||||

| ** Зарплата (9300,00 грн) і лікарняні (1900,00 грн) за серпень 2025 р., після розподілу. | ||||||

| *** Зарплата (9150,00 грн) і лікарняні (21000,00 грн) за вересень 2025 р., після розподілу. | ||||||

Візьмемо за основу умови прикладу № 1. Лише зминемо те, що з жовтня 2025 року працівниці підняли оклад на 1000 грн. І він складав 13000,00 грн. Тобто це більше за граничний дохід для застосування ПСП (12720, 00 грн). Але бухгалтер помилково продовжила утримувати ПСП.

В результаті перерахунку ПДФО маємо недоплату з податку в сумі 2452,68 грн (11409,30 – 8956,62).

Якщо виявлено заниження зобов’язання з ПДФО, діємо так.

Основне правило: Недоплату утримуємо із будь-якого оподатковуваного доходу (після його оподаткування), починаючи з грудня 2025 року.

Якщо суми доходу недостатньо: Переносимо залишок недоплати на наступні місяці (січень, лютий 2026 року тощо) до повного погашення.

Обмеження за ст. 128 КЗпП: Розмір відрахувань із зарплати не може перевищувати 20% суми, що підлягає виплаті працівнику на руки. Якщо працівник подасть заяву на утримання всієї суми недоплати одноразово, обмеження у 20% не застосовується.

Бухгалтерський облік недоплати: Проводка Дт 661 — Кт 641/ПДФО.

Відображення у додатку 4ДФ. У розд. I 4ДФ за грудень 2025 року:

- У графах 4а та 4 вказуємо суму ПДФО з урахуванням недоплати.

- Якщо недоплата перевищує 20% або оподатковуваний дохід, залишок показуємо у 4ДФ за наступні звітні періоди.