Зарплата в додатку Д1

Правила гри

База нарахування внеску. Зарплатні виплати формують базу нарахування ЄСВ. У загальному випадку ЄСВ нараховується на суму нарахованої кожній застрахованій особі заробітної плати за видами виплат, які включають основну та додаткову заробітну плату, інші заохочувальні та компенсаційні виплати, у тому числі в натуральній формі, що визначаються відповідно до Закону про оплату праці*, та суму винагороди фізичним особам за виконання робіт (надання послуг) за цивільно-правовими договорами (ст. 7 Закону про ЄСВ**).

* Закон України про оплату праці від 24.03.95 № 108/95-ВР.

Виплати, які входять до фонду оплати праці, деталізує Інструкція № 5*.

До фонду оплати праці включаються зарплата за відпрацьований час, доплати, надбавки, премії, індексація зарплати, систематична матдопомога, доплата до МЗП тощо.

Зауважте, до фонду оплати праці також входять відпускні та компенсація за невикористані дні відпусток. Забіжимо трошки наперед і зауважимо: якщо зарплатні виплати, а також відпускна компенсація у Д1 відображаються у загальній сумі в одному рядку, то з відпускними справа інша.

Відпускні в Д1 показуємо в окремому від зарплати рядку та з розбивкою за місяцями, за дні відпусток яких вони нараховані

До речі, про відображення відпускних у Д1 ви можете почитати у статтях «Відпускні у Д1: теорія + практика» та «Перехідні відпускні: визначаємо додаткову базу нарахування ЄСВ у Д1» // «Оплата праці», 2023, № 7.

Лікарняні (як виплати за перші 5 днів за рахунок роботодавця, так і за рахунок ПФУ) та декретні (нарахування за час відпустки у зв’язку з вагітністю та пологами) — це виплати, які не належать до фонду оплати праці. Проте на них нараховується ЄСВ. А також ці виплати мають бути відображені у Д1. Про них ми детально поговоримо у наступній статті.

Орієнтир на бухгалтерські дані. Обчислення ЄСВ здійснюється на підставі бухгалтерських та інших документів, відповідно до яких провадиться нарахування (обчислення) або які підтверджують нарахування (обчислення) виплат (доходу), на які нараховується єдиний внесок (п. 2 ст. 9 Закону про ЄСВ).

Правила заповнення Д1 установлені у Порядку № 4*. Згідно з ними відомості Податкового розрахунку щодо нарахованих сум єдиного внеску формуються на підставі бухгалтерських та інших документів. Відповідно в Д1 виплати, на які нараховується ЄСВ та єдиний внесок, відображаються у місяці їх фактичного нарахування в бухобліку.

Зарплатні виплати в Д1 — класичний випадок

Наразі правила відображення у Д1 зарплатних нарахувань не змінилися. Нагадаємо їх на прикладі.

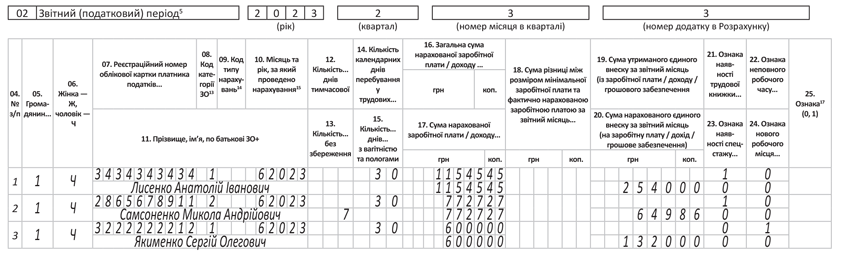

Приклад 1. У звичайного роботодавця працівникам за червень 2023 року нарахована зарплата:

— Лисенку А. І. (основний, без інвалідності, повна зайнятість) — 11545,45 грн (у тому числі оплата за час простою з 1 по 9 червня — 2545,45 грн, зарплата за відпрацьований час — 8181,82 грн та доплата за шкідливі умови праці — 818,18 грн). ЄСВ — 2540,00 грн (11545,45 х 22 %);

— Самсоненку М. А. (основний, з інвалідністю, повна зайнятість) — зарплата за відпрацьований час 7727,27 грн. ЄСВ — 649,86 грн (7727,27 х 8,41 %). З 1 по 7 червня — відпустка без збереження зарплати;

— Якименко С. Є. (зовнішній сумісник, без інвалідності, неповний робочий час) — 6000 грн зарплата за відпрацьований час. ЄСВ — 1320 грн (6000 х 22 %).

Як заповнити Д1, зображено на рис. 1.

Рис. 1. Зарплата в Д1

Як бачите, і оплату простою, і доплату за шкідливі умови праці у Д1 окремо не виділяємо. Всі ці виплати показуємо в одному рядку разом із зарплатою.

У прикладі 1 наведені прості найпоширеніші ситуації. Тепер трохи ускладнимо завдання. Припустимо, що працівнику донараховуємо зарплату за попередній період.

Коригування зарплати за минулий період

Відсторнована/донарахована зарплата. У ситуації з відображенням у Д1 донарахованої/сторнованої зарплати звернемося до п. 1 розд. IV Порядку № 4. Так, якщо нарахування зарплати здійснюється за попередній звітний період, зокрема у зв’язку з уточненням кількості відпрацьованого часу, виявленням помилок, суми донарахованої зарплати включаються в зарплату місяця, в якому були здійснені такі донарахування.

Тобто у випадку коригування зарплати за попередні періоди уточненки не подаємо.

Донараховані суми зарплати відображаємо в Д1, сформованому за той місяць, у якому фактично були проведені такі донарахування у бухобліку, у загальній сумі зарплати поточного місяця одним рядком

При цьому розбивати зарплату за місяцями, за які проведено її донарахування, не треба.

Для більшого розуміння описаного наведемо приклад.

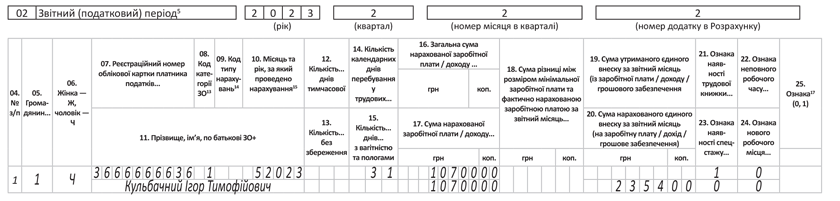

Приклад 2. Кульбачному І. Т. (основний, без інвалідності, повна зайнятість) помилково забули нарахувати місячну премію в березні 2023 року. У травні 2023 року йому донарахували цю премію (за березень) у сумі 2000 грн. Окрім цього, в травні йому нарахована зарплата за травень в сумі 8700 грн (6700 грн — за фактично відпрацьований час та 2000 грн премія за травень).

Фактична база нарахування ЄСВ за травень становитиме 10700 грн (8700 + 2000). ЄСВ — 2354 грн (10700 х 22 %).

Як ці дані відобразити у Д1 за травень, див. на рис. 2.

Рис. 2. Відкоригована зарплата в Д1

Аналогічним чином вчиняємо й у випадку, коли сторнуємо зарплату. Суму сторнування так само показуємо в Д1 у складі зарплати у місяці, в якому таке сторнування проводимо.

Але і з цього випадку є винятки. Вони стосуються ситуації, коли зайво нараховану зарплату міняємо на відпускні або лікарняні.

Заміна зарплати на відпускні/лікарняні. Ситуація: сторнуємо зарплату, а замість неї нараховуємо відпускні або лікарняні. У такому разі в Д1 відсторновані суми зарплати зазначаємо з мінусом у прив’язці до місяця, за який вони нараховані.

Адже п. 1 розд. IV Порядку № 4 допускає внесення від’ємних значень сум нарахованої заробітної плати (нарахованого доходу) у разі відображення сум перерахунків заробітку (доходу), що пов’язані з уточненням кількості відпрацьованого часу у зв’язку з відпусткою, тимчасовою непрацездатністю, допомоги у зв’язку з вагітністю та пологами, нарахованих у попередніх звітних (податкових) періодах.

До речі, детально про заміну зарплати на лікарняні ви можете прочитати у статті «Перетворення зарплати на лікарняні в Об’єднаному звіті» // «Оплата праці», 2023, № 4. Проте освіжимо процедуру відображення такої рокіровки у Д1 на прикладі.

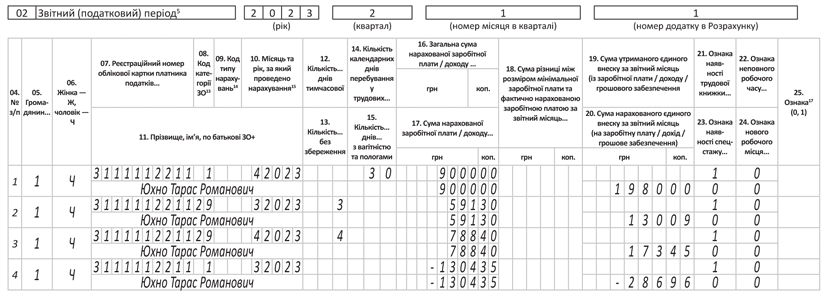

Приклад 3. Юхно Т. Р. (основний, без інвалідності, повна зайнятість) нарахували в березні 2023 року зарплату. Пізніше виявилось, що працівник хворів з 29 по 31 березня 2023. У зв’язку з цим у квітні 2023 року працівнику нараховано зарплату за квітень — 9000 грн (ЄСВ — 1980 грн), лікарняні за 3 дні березня — 591,30 грн ( ЄСВ — 130,09 грн), лікарняні за 4 дні квітня — 788,40 грн (173,45 грн) і відсторновано надмірно нараховану зарплата за березень — 1304,35 грн (ЄСВ — 286,96 грн).

Нагадаємо, що суми лікарняних, які нараховані за дні тимчасової непрацездатності, показуємо в Д1 в окремих рядках. При цьому розподіляємо їх за місяцями, за які вони нараховані. В цих рядках у графі 8 зазначаємо «непрацездатний код». У наведеному випадку використовуємо код категорії застрахованої особи «29» (тимчасова непрацездатність працівника без інвалідності у звичайного роботодавця).

Зарплату, нараховану за квітень, і зарплату, сторновану за березень, показуємо в окремих рядках (на відміну від ситуацій із попередніх двох прикладів). При цьому за квітень зарплату показуємо за загальними правилами, без особливостей. А от сторновану за березень зарплату показуємо у квітневому звітному Д1 із знаком «мінус» і обов’язково зазначаємо місяць, за який таке «сторно» проводимо (див. рис. 3).

Рис. 3. Заміна зарплати на лікарняні в Д1

Зверніть увагу, при таких коригуваннях обов’язково перевірте базу нарахування ЄСВ, яка вийде після сторнування зарплати у місяці, ЗА який проводиться коригування. Адже вона може виявитися меншою за мінімальну зарплату. Тоді може виникнути необхідність дотягування до мінвнеску. За умовами ситуації, яку ми розглядаємо, відкоригована зарплата за березень виходить більшою за МЗП. Тому ЄСВ обчислюємо, як звичайно, — виходячи з фактичної бази нарахування внеску.

Висновки

- Зарплату в Д1 відображаємо в місяці її фактичного нарахування в бухобліку.

- Донараховану/сторновану зарплату за попередні місяці відображаємо в Д1 у місяці, в якому такі коригування були проведені в загальній сумі зарплати цього місяця.

- При заміні зарплати на лікарняні/відпускні у Д1 сторновану зарплату показуємо в окремому рядку із зазначенням місяця, за який вона коригується. При цьому вносимо від’ємне значення.

За матеріалами сайту i.factor.ua