Книга: РРО/ПРРО (2021 рік)

1. Кому потрібен РРО/ПРРО?

Одне з головних питань для кожного суб’єкта господарювання, який збирається працювати у сфері торгівлі, громадського харчування та/або послуг: чи потрібно йому використовувати для розрахунків у такій діяльності реєстратори розрахункових операцій (далі — РРО) або програмні РРО (далі — ПРРО)? Актуалізувати відповідь на це запитання буде не зайвим, адже з 01.01.2021 р. ще низка суб’єктів господарювання стали РРО/ПРРО-зобов’язаними, а з 01.01.2022 р. очікується тотальна фіскалізація ФОП-єдиноподатників. Кого ж закон на сьогодні зобов’язує обзавестися РРО/ПРРО, а хто може без них обійтися? Про це ви дізнаєтеся саме зараз!

1.1. РРО/ПРРО-зобов’язані

Розпочнемо з тих, кого законодавець зобов’язує використовувати РРО/ПРРО. Їх перелік наведений у ст. 3 Закону про РРО.

Так, застосовувати РРО/ПРРО повинні суб’єкти господарювання, які здійснюють розрахункові операції в готівковій та/або безготівковій формі (із застосуванням платіжних карток, платіжних чеків, жетонів тощо) при продажу товарів (наданні послуг) у сфері торгівлі, громадського харчування та послуг, а також операції з приймання готівки для її подальшого переказу.

Згідно зі ст. 2 Закону про РРО розрахункова операція — це приймання від покупця готівкових коштів, платіжних карток, платіжних чеків, жетонів тощо за місцем реалізації товарів (послуг), а також видача готівкових коштів за повернутий покупцем товар (ненадану послугу). У разі застосування банківської платіжної картки розрахунковою операцією вважають оформлення відповідного розрахункового документа про оплату в безготівковій формі товару (послуги) банком покупця або, у разі повернення товару (відмови від послуги), оформлення розрахункових документів про перерахування коштів у банк покупця.

Із вищезгаданих норм можна дійти декількох висновків.

По-перше, РРО/ПРРО застосовують тільки при продажу товарів (наданні послуг) у сфері торгівлі, громадського харчування та послуг, а також при здійсненні операцій з приймання готівки для її подальшого переказу. Тобто

ВАЖЛИВО

якщо ви здійснюєте операції, не пов’язані з реалізацією, РРО/ПРРО застосовувати не потрібно

До позареалізаційних податківці відносять надходження за тими операціями, доходи від яких включають до складу інших операційних або інших доходів (зокрема, надходження від відшкодування раніше списаних активів, роялті, реалізації необоротних активів, утримуваних для продажу, тощо). Водночас вони продовжують наполягати на тому, що такі позареалізаційні надходження, як отримання орендних платежів та компенсації комунальних послуг (передбаченої договором оренди), потрібно проводити через РРО/ПРРО (див. підкатегорію 109.03 БЗ*).

* База знань, розміщена на офіційному сайті ДПСУ: zir.tax.gov.ua.

По-друге, обов’язок з використання РРО/ПРРО згідно з преамбулою до Закону про РРО стосується тільки суб’єктів господарювання. А ось фізособи, що здійснюють незалежну професійну діяльність**, не зобов’язані керуватися вимогами Закону про РРО (див. підкатегорію 109.03 БЗ).

** Особи, яких податківці беруть на облік як незалежних професіоналів, перелічені в п.п. 1 п. 6.7 Порядку № 1588.

По-третє, застосування РРО/ПРРО поширюється як на готівкові розрахунки, так і на розрахунки в безготівковій формі із застосуванням електронних платіжних засобів, платіжних чеків, жетонів тощо. Якщо ж суб’єкт господарювання здійснює розрахунки в безготівковій формі через банківські установи, застосовувати РРО йому не потрібно. Також можна не застосовувати РРО/ПРРО при розрахунках за послуги виключно за допомогою банківських систем дистанційного обслуговування та/або сервісів переказу коштів (див. частину «Послуги з дистанційною оплатою» підрозділу 1.2 цієї книги).

Зверніть увагу! РРО/ПРРО має бути на кожному місці проведення розрахунків. При цьому цілком допустима ситуація, коли в суб’єкта господарювання в одному з місць проведення розрахунків працює РРО, а в іншому — ПРРО.

А ось користуватися одним РРО/ПРРО на двох різні суб’єкти господарювання не зможуть (див. лист ДПСУ від 25.01.2021 р. № 273/ІПК/99-00-07-05-01-06). Це пов’язано з особливостями реєстрації РРО/ПРРО, про що детально будемо говорити в підрозділі 3 (див. розділ 3 цієї книги).

1.2. РРО/ПРРО-звільнені

Тепер поговоримо про тих щасливців, які поки не зобов’язані застосовувати РРО/ПРРО. Передусім це суб’єкти господарювання, які не здійснюють розрахункові операції в розумінні Закону про РРО (див. вище).

Інші щасливці наведені в ст. 9 і 10 Закону про РРО. Ключова відмінність між двома групами РРО/ПРРО-«звільненців» така. Суб’єкти господарювання з Переліку № 1336, на який посилається ст. 10 Закону про РРО, замість РРО/ПРРО повинні застосовувати розрахункові книжки (далі — РК) і книги обліку розрахункових операцій (далі — КОРО). А ось суб’єкти господарювання, згадані в ст. 9 Закону про РРО, не зобов’язані застосовувати ні РРО/ПРРО, ні КОРО з РК. Саме із цієї, найбільш привілейованої групи «звільненців» ми й почнемо.

Повне звільнення

Отже, випадки, коли можна обійтися як без РРО/ПРРО, так і без РК з КОРО, наведені в ст. 9 Закону про РРО. Давайте на них поглянемо в табл. 1.1, а потім поговоримо про деякі з таких випадків детальніше.

Таблиця 1.1. Випадки, що не вимагають застосування РРО/ПРРО і РК з КОРО

|

№ з/п |

Операції, звільнені від застосування РРО/ПРРО і РК |

Норма Закону про РРО |

|

1 |

Торгівля продукцією власного виробництва (крім ТСПТ*, що підлягають гарантійному ремонту**, лікарських засобів, виробів медичного призначення**, а також ювелірних і побутових виробів з дорогоцінних металів, дорогоцінного каміння, дорогоцінного каміння органогенного утворення та напівдорогоцінного каміння) підприємствами, установами й організаціями |

П. 1 ст. 9 |

| всіх форм власності, крім підприємств торгівлі та громадського харчування, у разі проведення розрахунків у їх касах з оформленням прибуткових і видаткових касових ордерів та видачею відповідних квитанцій, підписаних уповноваженою особою суб’єкта господарювання*** | ||

| * Тут і далі — технічно складні побутові товари.

** Про ці винятки див. далі «Продаж технічно складних побутових товарів» і «Продаж ліків і медвиробів». *** Детальніше про це звільнення див. далі «Торгівля продукцією власного виробництва». |

||

|

2 |

Виконання всіх банківських операцій, крім операцій:

— з торгівлі валютними цінностями в готівковій формі, якщо такі операції виконуються не в касах банків; — комерційних агентів банків та небанківських фінансових установ з приймання готівки для їх подальшого переказу з використанням програмно-технічних комплексів самообслуговування (далі — ПТКС)*, за винятком ПТКС, які дають змогу користувачеві здійснювати виключно операції з отримання коштів |

П. 2 ст. 9 |

| * Якщо ПТКС належить банку, РРО/ПРРО не застосовує ніхто — ні сам банк, ні продавець, якому перераховують оплату через ПТКС (див. листи ДПСУ від 05.03.2020 р. № 925/6/99-00-05-04-01-06/ІПК і від 12.08.2020 р. № 3314/ІПК/99-00-07-05-01-06).

Якщо ПТКС належить не банку, а комерційному агентові або небанківській фінустанові, то їм без РРО/ПРРО не обійтися (див. лист ДФСУ від 21.02.2019 р. № 652/6/99-99-14-05-01-15/ІПК і роз’яснення ДПСУ від 26.02.2021 р. // tax.gov.ua/nove-pro-podatki–novini-/455007.html). Але саме їм, а не продавцям товарів і послуг, які отримають грошові кошти на свій банківський рахунок. Хоча податківці вимагають, щоб РРО/ПРРО в такому разі застосовували і продавці (див. лист ДПСУ від 27.10.2020 р. № 4437/ІПК/99-00-07-05-01-06). |

||

|

3 |

Продаж проїзних і перевізних документів на:

— залізничному транспорті (крім приміського) з оформленням розрахункових і звітних документів; — авіаційному транспорті з оформленням розрахункових і звітних документів; — автомобільному транспорті з видачею талонів, квитанцій, квитків з нанесеними друкарським способом серією, номером та номінальною вартістю |

П. 4 ст. 9 |

|

4 |

Продаж білетів державних лотерей через електронну систему прийняття ставок, що контролюється Держказначейством у режимі реального часу | |

|

5 |

Продаж квитків на відвідування культурно-спортивних і видовищних закладів | |

|

6 |

Продаж товарів і надання послуг фізособами-підприємцями (далі — ФОП), які відповідно до ПКУ належать до груп платників єдиного податку, що не застосовують РРО/ПРРО* |

П. 6 ст. 9 |

| * Детально про це читайте далі «ФОП-єдиноподатники» | ||

|

7 |

Здійснення фізособами торгівлі продуктовими або промисловими товарами (крім ТСПТ, що підлягають гарантійному ремонту, лікарських засобів, виробів медичного призначення, а також ювелірних і побутових виробів з дорогоцінних металів, дорогоцінного каміння, дорогоцінного каміння органогенного утворення та напівдорогоцінного каміння) за готівкові кошти на ринках |

П. 9 ст. 9 |

|

8 |

Продаж у кіосках, з лотків і розносок газет, журналів та інших видань, листівок, конвертів, знаків поштової оплати* |

П. 10 ст. 9 |

| * Цим звільненням можуть скористатися тільки ті суб’єкти господарювання, у яких питома вага зазначеної продукції становить більше 50 % загального товарообороту, і за умови, що в продажу відсутні підакцизні товари, ТСПТ, що підлягають гарантійному ремонту, лікарські засоби та вироби медичного призначення. | ||

|

9 |

Продаж жетонів і проїзних квитків у касах метрополітену |

П. 10 ст. 9 |

|

10 |

Продаж води, молока, квасу, олії та живої риби з автоцистерн, цистерн, бочок і бідонів |

П. 11 ст. 9 |

|

11 |

Продаж страв і безалкогольних напоїв в їдальнях та буфетах загальноосвітніх і професійно-технічних навчальних закладів під час навчального процесу | |

|

12 |

Продаж товарів (надання послуг), якщо в місці отримання таких товарів (надання послуг) операції з розрахунків у готівковій формі не здійснюють (склади, місця зберігання товарів, оптова торгівля тощо) |

П. 12 ст. 9 |

|

13 |

Здійснення розрахунків за послуги в разі проведення таких розрахунків виключно за допомогою банківських систем дистанційного обслуговування та/або сервісів переказу коштів* |

П. 14 ст. 9 |

| * Про це звільнення читайте далі «Послуги з дистанційною оплатою». | ||

Особи, звільнені згідно зі ст. 9 Закону про РРО, мають право використовувати РРО/ПРРО без їх переведення у фіскальний режим роботи. При цьому документи, що видаються таким нефіскальним РРО/ПРРО, мають вагу в спорі з податківцями про обсяг продажів, який дозволяє не застосовувати фіскальний РРО/ПРРО (ч. 4 ст. 13 Закону про РРО).

І ще. Якщо суб’єкт господарювання не застосовує РРО/ПРРО, то згідно з п. 15 ст. 3 Закону про РРО він зобов’язаний видати покупцеві товарів/послуг на його вимогу товарний чек, накладну або інший розрахунковий документ (у паперовій або в електронній формі), що свідчить про перехід права власності на них. Проте врахуйте: відповідно до п. 11 ст. 8 Закону № 1023 при продажу товарів продавець зобов’язаний (навіть без пред’явлення продавцем такої вимоги) видати розрахунковий документ установленої форми*, який засвідчує факт придбання, із зазначенням дати продажу.

* Під розрахунковим документом розуміється касовий чек, товарний чек, видатковий чек, розрахункова квитанція, проїзний документ тощо (ст. 2 Закону про РРО).

Розглянемо детальніше деякі нюанси РРО/ПРРО-звільнень.

Торгівля продукцією власного виробництва

Які умови повинні дотримуватися, щоб підприємство мало право не використовувати РРО/ПРРО на підставі п. 1 ст. 9 Закону про РРО?

1. Підприємство торгує продукцією власного виробництва. У розумінні податківців, продукція власного виробництва — це продукція, яку підприємство саме поробляє і реалізує в єдиному технологічному процесі з використанням власної або найманої робочої сили. Такий висновок можна знайти в консультації з підкатегорії 109.03 БЗ, роз’ясненні ГУ ДПС у Кіровоградській обл. від 03.09.2020 р. (див. за посиланням: kr.tax.gov.ua/zahodi-dlya-platnikiv/432343.html).

Цікавий момент пов’язаний з реалізацією продукції, виготовленої на давальницьких умовах. Раніше податківці відмовляли в РРО-звільненні підприємству — власнику такої продукції (див. лист ДФСУ від 22.08.2018 р. № 3656/6/99-99-14-05-01-15/ІПК). Зараз вони, схоже, згодні (див. лист ДПСУ від 04.08.2020 р. № 3178/ІПК/99-00-07-05-01-06) продукцію, перероблену на давальницьких умовах, вважати продукцією власного виробництва при виконанні однієї з таких умов:

— коди УКТ ЗЕД нового продукту і сировини відрізняються на рівні перших 4 знаків;

— не менше 50 % собівартості нової продукції припадає на вартість переробки.

Але, безумовно, безпечніше отримати індивідуальну податкову консультацію про необхідність застосування РРО/ПРРО при реалізації продукції, виробленої за давальницькою схемою.

2. Пільга не поширюється на реалізацію ТСПТ, що підлягають гарантійному ремонту (див. далі «Продаж технічно складних побутових товарів»), ліків та медвиробів (див. далі «Продаж ліків і медвиробів»), ювелірних і побутових виробів з дорогоцінних металів, дорогоцінного та напівдорогоцінного каміння.

3. Суб’єкт господарювання не має бути підприємством торгівлі або громадського харчування. На думку податківців (див. підкатегорію 109.01 БЗ), суб’єкт господарювання вважається підприємством торгівлі або громадського харчування, якщо торгівля або громадське харчування визначені в його статуті основним видом діяльності і здійснення діяльності відповідає вимогам Порядку № 833.

На наш погляд, орієнтуватися слід не стільки на статут, скільки на відомості, внесені до Єдиного державного реєстру юридичних осіб, фізичних осіб — підприємців та громадських формувань (далі — ЄДР).

Які види діяльності можуть свідчити про те, що підприємство займається торгівлею або громадським харчуванням? Згідно з КВЕД-2010 їм відповідають коди з розділів 45 — 47 секції G «Оптова та роздрібна торгівля; ремонт автотранспортних засобів і мотоциклів» і з розділу 56 секції I «Тимчасове розміщування й організація харчування».

Зрозуміло, що найбільш безпечною буде повна відсутність у ЄДР згадок про зазначені види діяльності. Але оскільки податківці підійшли до питання ліберально й орієнтуються на основний вид діяльності, то підтвердити його можна, надавши при перевірці виписку або витяг з ЄДР. Якщо згідно з даними з ЄДР основним видом діяльності підприємства є торгівля або громадське харчування, застосування РРО/ПРРО не уникнути.

4. Розрахунки слід здійснювати в касі підприємства з оформленням прибуткових і видаткових касових ордерів і видачею відповідних квитанцій, підписаних уповноваженою особою суб’єкта господарювання. Якщо ж розрахункові операції здійснюються не через касу, а іншим способом (наприклад, за допомогою інтернет-еквайрингу — див. «Інтернет-еквайринг» підрозділу 1.3 цієї книги), то без РРО/ПРРО не обійтися (див. лист ДПСУ від 22.07.2020 р. № 3006/ІПК/99-00-07-05-01-06).

ВАЖЛИВО

Не застосовувати РРО/ПРРО для виробників при торгівлі власною продукцією — це право, а не обов’язок

Не хочете оформляти касових ордерів? Використовуйте РРО (див. лист ДФСУ від 18.07.2017 р. № 1258/6/99-99-14-05-01-15/ІПК).

Важливо! Послаблення, передбачене п. 1 ст. 9 Закону про РРО, стосується тільки підприємств, установ та організацій. А ось, наприклад, ФОП-загальносистемники при торгівлі продукцією власного виробництва зобов’язані застосовувати РРО/ПРРО (див. лист ГУ ДФС у Миколаївській обл. від 28.02.2018 р. № 812/ІПК/14-29-14-06-06).

ФОП-єдиноподатники

Згідно з п. 6 ст. 9 Закону про РРО при продажу товарів (наданні послуг) можуть не застосовувати РРО/ПРРО ті ФОП-єдиноподатники, які звільнені від цього обов’язку відповідно до ПКУ. З’ясуємо, хто ж це!

Згідно з п. 296.10 ПКУ не застосовувати РРО/ПРРО мають право ФОП, які є платниками єдиного податку групи 1. Надане право не залежить від того, якими з дозволених видів діяльності вони займаються.

А як щодо інших ФОП-єдиноподатників? Згідно з п. 61 підрозд. 10 розд. ХХ ПКУ з 01.01.2021 р. по 01.01.2022 р. РРО/ПРРО не застосовують ФОП-єдиноподатники груп 2 — 4, обсяг доходу яких протягом календарного року не перевищує 220 розмірів мінімальної заробітної плати, встановленої законом на 1 січня податкового (звітного) року, незалежно від обраного виду діяльності*. Таким чином,

* У 2020 році максимальний обсяг доходу для цілей незастосування РРО/ПРРО становив 1000000 грн.

ВАЖЛИВО

у 2021 році можуть не застосовувати РРО/ПРРО ФОП-єдиноподатники груп 2 — 4 з річним обсягом доходу 1320000 грн

Винятками із цього правила є ФОП, які здійснюють:

— реалізацію ТСПТ, що підлягають гарантійному ремонту (див. далі);

— реалізацію лікарських засобів і виробів медичного призначення (див. далі);

— надання платних послуг у сфері охорони здоров’я. Податківці визначають платну медпослугу як послугу, яка оплачується її замовником і надається пацієнту установами охорони здоров’я або ФОП, що зареєстровані та отримали у встановленому законом порядку ліцензію на провадження господарської діяльності з медичної практики (див. роз’яснення ДПСУ від 01.03.2021 р. // tax.gov.ua/nove-pro-podatki–novini-/455180.html). У консультації з підкатегорії 109.04 БЗ фіскали уточнюють: ідеться про діяльність, яка класифікується під кодом 86 «Охорона здоров’я» КВЕД-2010;

— реалізацію ювелірних і побутових виробів з дорогоцінних металів, дорогоцінного каміння, дорогоцінного каміння органогенного утворення та напівдорогоцінного каміння**.

** При цьому, на нашу думку, у 2021 році

послуги з ремонту та роботи з виготовлення

ювелірних виробів ФОП груп 2 — 4 можуть здійснювати без РРО/ПРРО.

При здійсненні будь-якого із зазначених видів діяльності ФОП-єдиноподатник груп 2 — 4 утрачає звільнення від РРО/ПРРО, навіть якщо обсяг його доходу менше 1 млн 320 тис. грн. Єдиний вихід уникнути цього — не здійснювати розрахункових операцій у розумінні Закону про РРО.

Як визначити граничний розмір доходу для підтвердження права на пільгу, передбачену п. 6 ст. 9 Закону про РРО? У його розрахунку беруть участь усі види доходів, отримані платником єдиного податку від здійснення ним підприємницької діяльності протягом календарного року (див. підкатегорію 107.01.03 БЗ). При цьому форма отримання доходів (готівкові, безготівкові, у матеріальній формі) значення не має. «Громадянські» доходи ФОП враховувати, звісно, не потрібно.

Якщо дохід ФОП-єдиноподатника груп 2 — 4 у 2021 році перевищить 1 млн 320 тис. грн, то застосування РРО/ПРРО для нього стане обов’язковим. При цьому почати використовувати РРО/ПРРО йому потрібно з першого числа першого місяця кварталу, що настає за виникненням такого перевищення (див. п. 61 підрозд. 10 розд. ХХ ПКУ). Звісно, за наявності розрахункових операцій у розумінні Закону про РРО.

Причому одного разу перевищивши прибутковий критерій, ФОП зобов’язаний буде застосовувати РРО/ПРРО в усіх майбутніх податкових періодах протягом його реєстрації як платника єдиного податку. Інакше кажучи, зниження надалі обсягів доходу від РРО/ПРРО його не врятує. І навіть повторна реєстрація єдиноподатником не буде підставою стати звільненим від РРО/ПРРО (див. підкатегорію 109.02 БЗ і роз’яснення ГУ ДПС у Волинській обл. від 27.01.2021 р. // vl.tax.gov.ua/media-ark/news-ark/450143.html).

Окремо зупинимося на ФОП-єдиноподатниках, які збираються торгувати дозволеними підакцизними товарами. Нагадаємо: п.п. 3 п.п. 291.5.1 ПКУ дозволяє єдиноподатникам груп 1 — 3 продавати вроздріб паливно-мастильні матеріали в ємностях до 20 літрів, пиво, сидр, перрі (без додавання спирту) та столові вина.

Податківці продовжують стверджувати (див. роз’яснення в підкатегорії 109.02 БЗ і ГУ ДПС у Київській обл. від 06.01.2021 р. // kyivobl.tax.gov.ua/media-ark/news-ark/447714.html), що ФОП-спрощенці груп 2 — 4 зобов’язані застосовувати РРО/ПРРО при роздрібній торгівлі пивом*, сидром і перрі. При цьому фіскали посилаються на ч. 38 ст. 15 Закону № 481, відповідно до якої додаток до ліцензії на роздрібну торгівлю алкоголем повинен містити перелік РРО й інформацію про них. Тобто без РРО оформити ліцензію не вийде.

* Це не стосується безалкогольного пива, яке не є ні алкогольним напоєм, ні підакцизним товаром.

А ось столові вина вроздріб можна продавати без алколіцензії (ч. 20 ст. 15 Закону № 481). Тому, якщо немає інших підРРОшних товарів, застосовувати РРО/ПРРО при реалізації столових вин ФОП-єдиноподатник не повинен.

Важливо! Якщо підприємець продає підРРОшні товари тільки в одній торговельній точці, РРО/ПРРО необхідно застосовувати в усіх торговельних точках, де він здійснює розрахункові операції, незалежно від асортименту товару. Адже пільга надається суб’єкту господарювання цілком, а не його окремим магазинам (див. роз’яснення ГУ ДПС у Закарпатській обл. від 22.02.2021 р. // zak.tax.gov.ua/media-ark/news-ark/454061.html).

Також запам’ятайте: звільнення, встановлене п. 6 ст. 9 Закону про РРО, діє тільки для фізичних осіб — платників єдиного податку. Відповідно

ВАЖЛИВО

ані на підприємців-загальносистемників, ані на єдиноподатників-юросіб ця пільга не поширюється

Продаж технічно складних побутових товарів

Розрахункові операції з продажу ТСПТ, що підлягають гарантійному ремонту, необхідно проводити через РРО/ПРРО. Виняток — ФОП-єдиноподатники групи 1. Їм дозволено не застосовувати РРО/ПРРО при торгівлі ТСПТ (п. 296.10 ПКУ).

Згідно з п. 251 ст. 1 Закону № 1023 ТСПТ — це непродовольчі товари широкого вжитку (прилади, машини, устаткування тощо), які складаються з вузлів, блоків, комплектуючих виробів, відповідають вимогам нормативних документів, мають технічні характеристики, супроводжуються експлуатаційними документами та на які встановлено гарантійний строк.

Конкретні ТСПТ, при продажу яких обов’язково застосовувати РРО/ПРРО, наведено в Переліку № 231. При цьому суб’єкт господарювання повинен самостійно визначити, чи потрапляє його товар до цього Переліку (див. роз’яснення ГУ ДПС у Тернопільській обл. від 23.12.2020 р. // tr.tax.gov.ua/media-ark/news-ark/446152.html).

Якщо ви продаєте якісь із зазначених у цьому Переліку товарів, ви стаєте РРО/ПРРО-зобов’язаним, навіть якщо належите до суб’єктів господарювання, згаданих у ст. 9 Закону про РРО (за винятком ФОП-першогрупників). Давайте поглянемо на тих «звільненців», які стають зобов’язаними застосовувати РРО/ПРРО у зв’язку з реалізацією ТСПТ.

Виробники ТСПТ (п. 1 ст. 9 Закону про РРО). Виробник при здійсненні розрахункових операцій з реалізації ТСПТ утрачає РРО/ПРРО-свободу. І тут жодної ролі вже не відіграє те, що ці ТСПТ власного виробництва. Розрахункові операції при їх реалізації здійснюємо в загальному порядку через РРО/ПРРО. Але це стосується тільки продажу ТСПТ. Іншу продукцію власного виробництва та ж сама юрособа може продавати без застосування РРО/ПРРО.

ФОП-єдиноподатник (п. 6 ст. 9 Закону про РРО, п. 296.10 і п. 61 підрозд. 10 розд. ХХ ПКУ). Підприємці-спрощенці першої групи можуть продавати ТСПТ без РРО/ПРРО (див. підкатегорію 109.03 БЗ).

А ось ФОП-єдиноподатники груп 2 — 4 повинні застосовувати РРО/ПРРО з першої реалізації ТСПТ, що підлягають гарантії. Зауважте: продажем вважається і безоплатна передача ТСПТ (див. п.п. 14.1.202 ПКУ). Причому, на думку податківців, сказане стосується й уживаних ТСПТ, у яких уже закінчився гарантійний строк і які не підлягають гарантійному ремонту (див. консультацію в підкатегорії 109.05 БЗ, лист ГУ ДФС у Запорізькій обл. від 04.01.2019 р. № 40/ІПК/08-01-14-08-12).

ВАЖЛИВО

У такій ситуації ФОП-єдиноподатники груп 2 — 4 будуть зобов’язані застосовувати РРО/ПРРО при реалізації всіх товарів (послуг), а не тільки ТСПТ

Реалізація ТСПТ за безготівковим розрахунком при продажу інших товарів за готівку від застосування РРО/ПРРО теж не врятує (див. підкатегорію 109.02 БЗ).

А ось здійснення робіт з використанням ТСПТ (наприклад, установлення кондиціонерів), на наш погляд, дає право ФОП-єдиноподатникам обходитися без РРО/ПРРО. Але попереджаємо: податківці згодні із цим тільки в тому випадку, якщо підрядник-єдиноподатник груп 2 — 4 виконує установку ТСПТ, придбаного самим замовником. А ось у разі установки замовнику свого ТСПТ підприємець-підрядник, на їхню думку, повинен застосовувати РРО/ПРРО (див. лист ДФСУ від 14.06.2017 р. № 637/Г/99-99-14-05-01-14/ІПК).

Фізособи (п. 9 ст. 9 Закону про РРО). Якщо читати зазначену норму формально, то виходить, що фізособи зобов’язані застосовувати РРО/ПРРО при торгівлі ТСПТ. Проте ми вважаємо, що є загальне для всіх правило, згідно з яким РРО/ПРРО застосовують виключно суб’єкти господарювання (ст. 3 Закону про РРО). Крім того, у преамбулі Закону про РРО сказано, що його дія поширюється на суб’єктів господарювання. Тобто фізособи (непідприємці) Законом про РРО не керуються й про РРО/ПРРО можуть не замислюватися.

Продавці газет, журналів тощо (п. 10 ст. 9 Закону про РРО). Продавці в кіосках, з лотків і розносок газет, журналів та інших видань, листівок, конвертів, знаків поштової оплати, якщо питома вага такої продукції становить більше 50 % загального товарообороту, користуються РРО/ПРРО-звільненням. Але в разі реалізації ТСПТ, що підлягають гарантійному ремонту, використання РРО/ПРРО вже не уникнути.

Причому майте на увазі: застосовувати РРО/ПРРО таким продавцям потрібно до всього асортименту товарів (як і ФОП-єдиноподатнику груп 2 — 4). Адже в цьому випадку звільнення від РРО/ПРРО поширюється на суб’єкта господарювання, який повинен відповідати певним умовам, а не на конкретні операції.

Продаж ліків і медвиробів

Згідно зі ст. 2 Закону № 123 лікарський засіб — це будь-яка речовина або комбінація речовин (одного або кількох активних фармацевтичних інгредієнтів і допоміжних речовин), що:

— має властивості та призначена для лікування або профілактики захворювань у людей;

— може бути призначена для запобігання вагітності, а також для відновлення, корекції або зміни фізіологічних функцій у людини шляхом здійснення фармакологічної, імунологічної або метаболічної дії або для встановлення медичного діагнозу.

У свою чергу, виробом медичного призначення для цілей застосування РРО/ПРРО є будь-який інструмент, апарат, прилад, пристрій, програмне забезпечення, матеріал або інший виріб, призначені для діагностики, лікування, профілактики організму людини та/або забезпечення таких процесів (ст. 2 Закону про РРО).

Таким чином, розраховувати на РРО/ПРРО-звільнення при торгівлі такими товарами не вдасться ні підприємствам-виробникам, ні ФОП-єдиноподатникам груп 2 — 4.

Єдиноподатникам групи 1 торгувати медвиробами на ринку без РРО/ПРРО можна. А ось продавати лікарські препарати першогрупники в принципі не мають права. Адже вони можуть здійснювати роздрібну торгівлю виключно з торговельних місць на ринках (п.п. 1 п. 291.4 ПКУ), а роздрібна торгівля ліками в загальному випадку можлива тільки через аптеки (п. 156 Ліцензійних умов № 929).

За аналогією з продажем ТСПТ, можна стверджувати, що у виробників ліків та медвиробів РРО/ПРРО-свобода зникає тільки щодо операцій з їх продажу, а у ФОП груп 2 — 4 щодо всіх розрахункових операцій, які вони здійснюють.

Що стосується торговців у кіосках, з лотків і розносок (п. 10 ст. 9 Закону про РРО), то вони не мають права продавати лікарські засоби. Тому зобов’язувати до застосування РРО/ПРРО їх може тільки торгівля виробами медичного призначення.

Зверніть увагу: продаж ветеринарних препаратів (ветеринарних лікарських та імунобіологічних засобів, антисептиків, дезінфектантів, інсекто-акарицидів, дератизацидів, діагностикумів, що використовуються у ветеринарній медицині і тваринництві) сам собою до застосування РРО/ПРРО не зобов’язує. Наприклад, може обходитися без РРО/ПРРО ФОП-єдиноподатник, який «тримає» ветеринарну аптеку (див. підкатегорію 109.04 БЗ).

Послуги з дистанційною оплатою

Суб’єкти господарювання звільнені від РРО/ПРРО при розрахунках за послуги в разі їх проведення виключно за допомогою банківських систем дистанційного обслуговування та/або сервісів переказу коштів (п. 14 ст. 9 Закону про РРО).

Зауважте: щодо операцій з дистанційної оплати товарів (що характерно, наприклад, для торгівлі товарами через Інтернет) це звільнення не працює (див.далі). А в яких же випадках зазначену пільгу можна застосовувати?

Передусім зауважимо:

ВАЖЛИВО

у п. 14 ст. 9 Закону про РРО нічого не сказано про те, яка саме послуга надається і яким чином вона замовляється

Обмежений тільки спосіб розрахунку — дистанційна банківська система або сервіс переказу коштів.

Проте податківці в роз’ясненні від 29.12.2020 р. (див. за посиланням: tax.gov.ua/media-tsentr/novini/446796.html) заявили, що нове РРО-звільнення діє в разі замовлення послуги через Інтернет. В іншій своїй консультації (див. підкатегорію 109.02 БЗ) вони взагалі «забули» про звільнення, встановлене п. 14 ст. 9 Закону про РРО, і дозволяють не застосовувати РРО/ПРРО, тільки якщо неможливо визначити місце здійснення розрахунків. Маються на увазі, зокрема, надання доступу до Інтернет-ресурсу, дистанційної послуги тощо. На наш погляд, такий підхід не відповідає нормам законодавства.

На щастя, трапляються і більш зважені консультації (див. роз’яснення ГУ ДПС у Чернівецькій обл. від 17.02.2021 р. // cv.tax.gov.ua/media-ark/news-ark/453279.html). Зокрема, податківці погоджуються, що без РРО/ПРРО може обходитися ФОП, який здійснює приватну медичну практику (сімейний лікар), за умови отримання оплати через сервіси переказу коштів або банківські системи дистанційного обслуговування.

У зв’язку з неоднозначним трактуванням норми п. 14 ст. 9 Закону про РРО податківцями рекомендуємо отримати індивідуальну податкову консультацію про можливість незастосування РРО/ПРРО щодо того виду послуг, який ви надаєте.

Тепер розберемося з формою оплати за послуги. НБУ в листі від 15.01.2021 р. № 57-0010/3184 констатує, що законодавство не містить визначення термінів «сервіс переказу коштів» і «банківські системи дистанційного обслуговування». Водночас термін «система дистанційного обслуговування» охоплює системи типу «клієнт — банк», «клієнт — Інтернет — банк», «телефонний банкінг», «платіжний додаток» тощо. При цьому до систем дистанційного обслуговування НБУ відносить Приват24, Ощад24/7 тощо, а до сервісів переказу коштів — Liqpay, Portmone, iPay, Wayforpay та інші сервіси, які надають споживачам можливість здійснити оплату товарів (послуг) дистанційно. Сюди ж НБУ включає Монобанк (див. лист від 30.12.2020 р. № 57-0009/80572).

І ще один момент. РРО/ПРРО не застосовується до операції з надання послуги, тільки якщо ця послуга повністю оплачується дистанційно. А ось якщо передоплата за послугу частково вноситься дистанційно, а остаточний розрахунок відбувається в готівковій формі після надання послуги — РРО/ПРРО для такої операції не уникнути.

Часткове звільнення

Тепер поговоримо про тих, хто може не застосовувати РРО/ПРРО, але, на відміну від повних «звільненців» (див. підрозділ 1.2 цієї книги), зобов’язаний використовувати РК з КОРО.

Випадки, коли замість РРО/ПРРО можна застосовувати КОРО і РК, встановлені в Переліку № 1336 (див. табл. 1.2), розробленому КМУ відповідно до ст. 10 Закону про РРО. При цьому для деяких видів діяльності п. 2 постанови № 1336 установлює граничний розмір річного обсягу розрахункових операцій. Якщо суб’єкт господарювання перевищив установлену межу, він зобов’язаний здійснювати розрахунки з використанням РРО/ПРРО.

Причому така межа, на думку фіскалів, повинна дотримуватися не лише для календарного року, але й для будь-якого іншого 12-місячного періоду (див. консультацію в підкатегорії 109.04 БЗ, що діяла до 01.08.2020 р.).

Увага! Згідно з п. 21 постанови № 1336 дія Переліку № 1336 не поширюється на суб’єктів господарювання, які здійснюють роздрібну торгівлю підакцизними товарами. Тому в разі продажу таких товарів замінити РРО/ПРРО на РК з КОРО не вийде.

Таблиця 1.2. Застосування РК і КОРО замість РРО/ПРРО

|

№ з/п |

Вид діяльності |

Норма Переліку № 1336 |

Граничний розмір річного обсягу розрахункових операцій |

|

1 |

Роздрібна торгівля продовольчими товарами (крім підакцизних), яка здійснюється ФОП-єдиноподатниками |

П. 1 |

— |

| Зараз це фактично мертва норма, адже ФОП-єдиноподатники можуть користуватися п. 6 ст. 9 Закону про РРО і не застосовувати ні РРО/ПРРО, ні КОРО і РК (див. раніше «ФОП-єдиноподатники» цієї книги). А ось після 01.01.2022 р. право не застосовувати РРО/ПРРО згідно з ПКУ залишиться тільки у ФОП групи 1. І ось тоді підприємцям-єдиноподатникам груп 2 — 4, що торгують продовольчими товарами, ця норма стане в пригоді.

При цьому до продовольчих товарів належать товари, які є харчовими продуктами в натуральному або переробленому вигляді, призначеними для використання людиною в якості їжі, бутильована питна вода, алкогольна продукція (у тому числі пиво), безалкогольні напої, жувальна гумка, а також біологічно активні добавки (див. роз’яснення в підкатегорії 109.03 БЗ). Зверніть увагу: податківці у своїй консультації згадують і пиво. Але пиво — це підакцизний товар, а на підакцизні товари дія Переліку № 1336 не поширюється. Тому ФОП-єдиноподатник, який торгує пивом, у будь-якому випадку повинен застосовувати РРО/ПРРО (детальніше див. раніше «ФОП-єдиноподатники»). |

|||

|

2 |

Роздрібна торгівля через засоби пересувної торговельної мережі (автомагазини, авторозвозки, автоцистерни, цистерни, бочки, бідони, низькотемпературні лотки-прилавки, візки, розноски, лотки, столики), розташовані за межами стаціонарних приміщень |

П. 2 |

500 тис. грн* |

|

3 |

Роздрібна торгівля на ринках, ярмарках (за винятком розташованих на їх території магазинів, кіосків, палаток, павільйонів, приміщень контейнерного типу) |

П. 3 |

500 тис. грн* |

| Якщо на ярмарку ви продаватимете підакцизні товари (наприклад, глінтвейн), замінити РРО/ПРРО на КОРО не вийде. Адже Перелік № 1336 не поширюється на суб’єктів господарювання, які торгують підакцизними товарами. | |||

|

4 |

Роздрібна торгівля і громадське харчування на території села підприємствами споживчої кооперації та сільгосптоваровиробниками, що використовують продукцію власного виробництва |

П. 4 |

250 тис. грн** |

|

5 |

Продаж страв та безалкогольних напоїв у буфетах вищих навчальних закладів, у їдальнях і буфетах підприємств УТОГ і УТОС |

П. 5 |

500 тис. грн* |

|

6 |

Роздрібна торгівля, громадське харчування, побутове обслуговування на території закритих військових гарнізонів і містечок, а також військових частин, розташованих у межах сіл |

П. 6 |

500 тис. грн* |

|

7 |

Роздрібна торгівля медичними та фармацевтичними товарами та надання медичних і ветеринарних послуг на території села |

П. 7 |

250 тис. грн** |

| На думку податківців (див. підкатегорію 109.02 БЗ), ФОП-єдиноподатники груп 2 — 4 не можуть відмовитися від РРО/ПРРО на підставі цієї норми. Тобто фіскали не дозволяють таким підприємцям застосовувати ст. 10 Закону про РРО, посилаючись на п. 61 підрозд. 10 розд. ХХ і ст. 5 ПКУ. Обстоювати своє право на використання РК з КОРО замість РРО/ПРРО підприємцеві, мабуть, доведеться в суді. | |||

|

8 |

Продаж товарів (за переліком, визначеним КМУ) і надання послуг поштовими відділеннями та пунктами зв’язку в селах |

П. 8 |

— |

| Зауважимо, що КМУ досі не виконав свого обов’язку зі складання переліку таких товарів. При цьому Перелік № 590, затверджений наказом Мінінфраструктури, формально вже не діє. | |||

|

9 |

Продаж газет, журналів, конвертів, листівок, знаків оплати поштових послуг, іншої друкованої продукції на підприємствах поштового зв’язку, якщо питома вага такої продукції становить більше 50 % загального товарообороту і відсутній продаж підакцизних товарів |

П. 9 |

— |

|

10 |

Продаж талонів, квитанцій, квитків з нанесеними друкарським способом серією, номером, номінальною вартістю в кіосках і салонах транспортних засобів для проїзду в електротранспорті, на морських та річкових суднах |

П. 10 |

— |

| Податківці зауважують, що зазначене звільнення не поширюється на продаж у касах транспортних карток і електронних квитків. На їхню думку, у цьому випадку РРО/ПРРО застосовується в загальному порядку (див. лист ДФСУ від 08.02.2019 р. № 441/6/99-99-15-03-02-15/ІПК). | |||

|

11 |

Надання побутових послуг:

— на території села; — підприємцями (крім єдиноподатників), які не використовують найману працю, з: ремонту й установлення побутових машин і приладів, радіоелектронної апаратури, телеантен; ремонту і складання меблів; прибирання квартир; догляду за дітьми, хворими і людьми похилого віку; фотографування; ремонту квартир; приготування їжі; прання білизни; хімчистки; ремонту взуття, швейних і трикотажних виробів, виробів текстильної та шкіряної галантереї, металевих виробів |

П. 11 |

— |

|

12 |

Надання послуг бібліотеками |

П. 13 |

500 тис. грн* |

|

13 |

Продаж предметів релігійно-обрядової атрибутики та надання обрядових послуг релігійними організаціями |

П. 14 |

500 тис. грн* |

|

14 |

Продаж товарів з розносок і ручних візків, надання послуг у салонах на залізничному, морському, річковому і повітряному транспорті за переліком, установленим КМУ |

П. 15 |

— |

| Зауважимо, що КМУ досі не виконав свого обов’язку зі складання такого переліку. При цьому Перелік № 105, затверджений наказом Мінтрансу, формально вже не діє. | |||

|

15 |

Роздрібна торгівля насінням у кіосках на території сіл і селищ міського типу |

П. 17 |

500 тис. грн* |

|

16 |

Приймання від населення вторсировини (крім металобрухту) |

П. 19 |

— |

|

17 |

Страхування майнових і особистих ризиків фізичних осіб, що проводиться страховими агентами за межами приміщення страховика, крім обов’язкового страхування цивільної відповідальності власників транспортних засобів за додатковими договорами («Зелена Картка») |

П. 20 |

— |

| В усіх інших випадках розрахункові операції за страховими послугами проводяться із застосуванням РРО/ПРРО. Причому незалежно від того, хто надає послуги — сам страховик чи його страховий агент (див. лист ОВПП ДПС від 26.09.2019 р. № 389/ІПК/28-10-27-01-11). | |||

|

18 |

Надання ритуальних послуг за умови проведення розрахунків удома в замовників |

П. 21 |

— |

|

19 |

Торгівля, громадське харчування та надання послуг суб’єктами підприємницької діяльності на території сіл і селищ міського типу, яким надано статус гірських |

П. 22 |

500 тис. грн* |

|

20 |

Медичні послуги, що надаються виїзними бригадами, і медичне обслуговування вдома в замовника |

П. 23 |

500 тис. грн* |

| Вважаємо, як і у випадку з наданням медпослуг на території села (див. п. 7 цієї таблиці), податківці будуть проти заміни РРО/ПРРО на КОРО з РК у підприємців-єдиноподатників груп 2 — 4. | |||

|

21 |

Послуги з організації прийому та обслуговування туристів в Україні, розрахунки за які здійснюються в безготівковій формі (із застосуванням платіжних карток, платіжних чеків), а також туристичні й екскурсійні послуги за умови проведення розрахунків за межами стаціонарних приміщень суб’єктів туристичної та екскурсійної діяльності |

П. 24 |

— |

| Зверніть увагу: при оплаті за послуги (у тому числі туристичні) за допомогою банківських систем дистанційного обслуговування або сервісів переказу коштів можна не застосовувати ні РРО/ПРРО, ні РК з КОРО (п. 14 ст. 9 Закону про РРО). Податківці вже встигли підтвердити цей висновок конкретно щодо туристичних послуг (див. лист ДПСУ від 25.01.2021 р. № 271/ІПК/99-00-07-05-01-06). | |||

|

22 |

Надання послуг:

— з видачі дозволів на право здійснення любительського і спортивного рибальства на засадах спеціального використання водних живих ресурсів та на добування мисливських тварин (ліцензія, відстрільна картка); — з газопостачання, водопостачання, водовідведення та теплопостачання в селах за умови проведення розрахунків удома в споживача |

П. 25 |

— |

|

23 |

Продаж булочних, кондитерських і порційних кулінарних виробів, морозива, безалкогольних напоїв, сувенірів, іграшок та надувних кульок з розносок і ручних візків у театрально-видовищних і спортивних закладах |

П. 26 |

— |

|

24 |

Приймання від населення і реалізація через бджільницькі торговельно-заготівельні пункти продуктів бджільництва, обладнання й інвентарю для пасічників |

П. 27 |

500 тис. грн* |

| * 500-тисячний граничний розмір річного обсягу розрахункових операцій застосовують з розрахунку на одного суб’єкта господарської діяльності.

** 250-тисячний граничний розмір річного обігу застосовують з розрахунку на один структурний (відокремлений) підрозділ (пункт продажу товарів/надання послуг). |

|||

Майте на увазі: при перевищенні граничного річного обсягу розрахункових операцій суб’єкти господарювання протягом місяця з дати перевищення повинні перейти на застосування РРО/ПРРО (п. 2 додатка до постанови КМУ від 07.02.2001 р. № 121).

1.3. РРО/ПРРО в інтернет-магазинах

Торгівля через Інтернет має свої істотні особливості, як щодо самого процесу продажу товару або послуги, так і щодо способу їх оплати. Тому необхідно розглянути це питання окремо.

Коли РРО/ПРРО не потрібен

Однозначно уникнути необхідності застосовувати РРО/ПРРО суб’єкти інтернет-тор- гівлі можуть, якщо покупці здійснюють оплату через банківські установи шля- хом:

1) перерахування грошових коштів з поточного рахунку покупця на поточний рахунок продавця без застосування електронних платіжних засобів (далі — ЕПЗ);

2) унесення грошових коштів на поточний рахунок продавця через касу банку.

Не потрібен РРО/ПРРО, якщо місце проведення розрахунків не визначене.

Тобто якщо через Інтернет оплачений товар, передача якого не вимагає контакту продавця і покупця, наприклад комп’ютерна програма, електронна книга тощо (див. листи ДПСУ від 26.08.2020 р. № 3586/ІПК/99-00-07-05-01-06, ГУ ДПС у Київській обл. від 17.11.2020 р. № 4723/ІПК/10-36-07-06-20 і підкатегорію 109.02 БЗ).

Також, на наш погляд, РРО/ПРРО не обов’язковий, якщо покупець здійснює платіж із застосуванням ЕПЗ через банк або інтернет-банкінг (наприклад, через Приват24 або Ощад24/7).

Тут мається на увазі випадок, коли безпосередньо на сайті інтернет-магазину немає кнопки «Оплатити» і покупець здійснює оплату, звертаючись до послуг інтернет-банкінгу, або йде зі своєю карткою до банку і там переказує з неї гроші на підставі виписаного продавцем рахунку-фактури.

По суті, це звичайна банківська операція з переказу безготівкових коштів. Картка в цьому випадку виконує роль інструменту для доступу покупця до його рахунку в банку. Інтернет-магазин з такою карткою «контакту» не має.

Отже, застосування РРО/ПРРО така операція не вимагає. Водночас податківці наполегливо продовжують твердити про те, що при оплаті товарів з використанням інтернет-банкінгу РРО/ПРРО необхідний (див. підкатегорію 109.02 БЗ, листи ДПСУ від 25.11.2020 р. № 4816/ІПК/99-00-07-05-01-06 і від 09.11.2020 р. № 4624/ІПК/99-00-07-05-01-06).

Крім того, на нашу думку, не використовувати РРО/ПРРО інтернет-торговці можуть, якщо покупці здійснюють оплату через ПТКС, що приймають готівку та ЕПЗ. Причому якщо такі пристрої належать банківським установам, то вони взагалі не потребують РРО/ПРРО, оскільки діє звільнення, встановлене п. 2 ст. 9 Закону про РРО.

Якщо ж ПТКС належать комерційним агентам банків або фінансовим установам, що мають ліцензію НБУ на переказ грошових коштів, то фіскалізувати ПТКС (як специфічний РРО) повинен його власник, тобто фінансовий посередник. Торговець же застосовувати РРО/ПРРО не зобов’язаний.

А що думають податківці? Вони погодилися, що

ВАЖЛИВО

інтернет-торговець може працювати без РРО/ПРРО, якщо ПТКС належить банку

Про це говорилося в листах ДПСУ від 12.08.2020 р. № 3314/ІПК/99-00-07-05-01-06, від 05.10.2020 р. № 4120/ІПК/99-00-07-05-01-06 і ГУ ДПС у Харківській обл. від 25.01.2021 р. № 266/ІПК/20-40-07-10-19.

А ось у випадку з небанківським ПТКС податківці вимагають застосування РРО/ПРРО (див. листи ДПСУ від 27.10.2020 р. № 4437/ІПК/99-00-07-05-01-06 і ГУ ДПС у Харківській обл. від 25.01.2021 р. № 266/ІПК/20-40- 07-10-19).

На наш погляд, для продавця не грає ролі, належить ПТКС банку чи комерційному агенту (небанківській фінустанові). Адже продавець товару отримує грошові кошти в безготівковій формі.

З готівкою або ЕПЗ, які покупець використовує при перерахуванні грошових коштів через ПТКС, інтернет-торговець справи не має. РРО/ПРРО потрібен, тільки якщо ПТКС належить самому інтернет-торговцю (що на практиці буває вкрай рідко).

РРО/ПРРО інтернет-торговцю не буде потрібен, якщо оплату від покупця в повному обсязі отримує стороння служба доставки, поштового зв’язку або транспортного експедирування і перераховує кошти на поточний рахунок продавця (див. далі).

Ще одна можливість не застосовувати РРО/ПРРО — зареєструвати інтернет-магазин на ФОП-єдиноподатника груп 2 — 4. Тоді не використовувати РРО/ПРРО можна при дотриманні умов, установлених п. 61 підрозд. 10 розд. ХХ ПКУ.

Але майте на увазі, що з 01.01.2022 р. ця «крамничка» може зачинитися, оскільки право безРРОшної роботи залишиться тільки у ФОП групи 1.

Нарешті, п. 14 ст. 9 Закону про РРО дає змогу не застосовувати РРО/ПРРО, якщо інтернет-магазин надає послуги, оплата яких здійснюється виключно із застосуванням дистанційних систем банківського обслуговування (інтернет-банкінг) або сервісів переказу коштів (інтернет-еквайринг)*.

* Про це РРО/ПРРО звільнення див. у підрозділі 1.2.

Якщо жоден з варіантів, наведених вище, вам не підходить, доведеться використовувати РРО/ПРРО.

Практика виробила декілька форм розрахунків при інтернет-торгівлі. Розглянемо найпоширеніші з них. При цьому сфокусуємося на тих суб’єктах господарювання, які продають через Інтернет товари.

Інтернет-еквайринг

Інтернет-магазин беззастережно зобов’язаний застосовувати РРО/ПРРО, якщо ним укладений договір інтернет-еквайрингу. У цьому випадку на сайті присутня кнопка «Оплатити». Платіж здійснюється за допомогою сервісів переказу коштів (наприклад, Portmone.com, Liqpay тощо).

ВАЖЛИВО

Такий спосіб оплати практично не відрізняється від того, якби розрахунок карткою відбувався через POS-термінал у вашому офісі

Тільки платіжний термінал у цьому випадку віртуальний, а управлятися з ним вам допомагають фінансові посередники. На те, що в такому разі РРО/ПРРО-повинності не уникнути, вказують і податківці (див. листи ДПСУ від 05.10.2020 р. № 4122/ІПК/99-00-07-05-01-06, ГУ ДПС у Київській обл. від 10.12.2020 р. № 5132/ІПК/10-36-07-06-20 і підкатегорію 109.03 БЗ).

Коли в цьому випадку проводити операцію через РРО/ПРРО? Адже платіж може бути здійснений покупцем у неробочий час або у вихідний день. Тут податківці чітко не визначилися. Наприклад, у листі ДПСУ від 09.11.2020 р. № 4624/ІПК/99-00-07-05-01-06 вони вимагають проводити операцію через РРО/ПРРО не пізніше отримання покупцем придбаного ним товару.

А ось у листі ГУ ДПС в Одеській обл. від 14.01.2021 р. № 157/ІПК/15-32-07-05-06 фіскали рекомендують проводити операцію через РРО/ПРРО на підставі виписки фінустанови про надходження коштів не пізніше наступного дня з урахуванням режиму роботи суб’єкта господарювання і з дотриманням хронології здійснення розрахункових операцій.

Які вимоги висуватимуть податківці на місцях, можна дізнатися, отримавши від них індивідуальну податкову консультацію із цього питання.

А якщо товар продається за схемою «часткова передоплата — відправлення покупцю товару — доплата»?

Тоді податківці хочуть, щоб продавець провів через РРО повну суму придбання із зазначенням форми оплати «передоплата товарів» — на суму, сплачену авансом, і «післяплата» — на суму, яку необхідно доплатити під час отримання відправлення (див. підкатегорію 109.02 БЗ).

Ми ж вважаємо, що продавець повинен пробити чек тільки на ту суму, яку він реально отримав від покупця у вигляді авансу.

Якщо ж покупець оплачує товар з використанням ЕПЗ (платіжної картки) через послуги інтернет-банкінгу (наприклад, Приват24), то РРО/ПРРО, на нашу думку, не потрібен. Хоча податківці стверджують зворотне (див. вище).

Оплата в офісі продавця

Відмінність цього варіанта від звичайного продажу товарів зводиться до того, що покупець обрав і замовив товар не у торговому залі або в офісі, а через сайт. Після цього покупець сам приїжджає до офісу, щоб забрати товар, і тут же його оплачує.

ВАЖЛИВО

Виконуючи вимоги п. 2 ст. 3 Закону про РРО, розрахунковий документ видають безпосередньо при отриманні оплати за товар

Якщо продавець застосовує РРО, то при отриманні грошових коштів він тут же передає покупцю паперовий розрахунковий документ разом з таким товаром. При цьому неважливо, в якій формі здійснюється оплата — у готівковій чи безготівковій (через POS-термінал).

Якщо ж у продавця ПРРО, то розрахунковий документ можна й не друкувати. Достатньо відтворити його на дисплеї ПРРО у вигляді QR-коду, щоб покупець міг його зчитати. Також можна скинути розрахунковий документ в електронній формі покупцю на Viber, Telegram або на e-mail.

Загалом жодних РРО-особливостей порівняно зі звичайною торгівлею при такій формі розрахунків немає.

Оплата через кур’єра продавця

У цьому випадку, щоб виконати вимоги п. 2 ст. 3 Закону про РРО, розрахунковий документ повинен видати кур’єр інтернет-магазину при передачі товару покупцю. Для цього варіанта якнайкраще підійде ПРРО, який кур’єр зможе возити із собою в смартфоні. Також можна застосувати й класичний портативний РРО.

Тобто при отриманні оплати від покупця кур’єр сформує чек за допомогою ПРРО або портативного РРО і тут же або надішле його покупцеві в електронній формі (на Viber, Telegram або на e-mail), або передасть у паперовій формі разом з товаром.

Зверніть увагу: якщо доставка товару здійснюється власною кур’єрською службою, то РРО/ПРРО реєструють на транспортний засіб, яким здійснюється доставка (див. лист ГУ ДПС у Черкаській обл. від 25.11.2020 р. № 4829/ІПК/23-00-07-0714 і підкатегорію 109.03 БЗ).

Післяплата через посередників

Оплату післяплатою можуть здійснювати при доставці товару через «Укрпошту», «Нову Пошту» або іншу службу доставки. При цьому оплата може здійснюватися в офісі служби доставки або її кур’єру.

У разі такого варіанта оплати покупець передає грошові кошти не безпосередньо продавцю, а посереднику — пошті або службі доставки (чи її кур’єру). А той, у свою чергу, передає (переказує) або перераховує таку оплату продавцеві.

Якщо посередник перераховує гроші безпосередньо на банківський рахунок продавця, то тут усе просто.

ВАЖЛИВО

Мають місце безготівкові розрахунки, а отже, РРО/ПРРО інтернет-торговцю не потрібен

Про це говорять і податківці (див., наприклад, листи ДПСУ від 09.11.2020 р. № 4625/ІПК/99-00-07-05-01-06, ГУ ДПС у Харківській обл. від 11.01.2021 р. № 110/ІПК/20-40-07-10-19 і ГУ ДПС в Одеській обл. від 14.01.2021 р. № 157/ІПК/15-32-07-05-06).

Проте, щоб виконати вимоги ч. 11 ст. 8 Закону № 1023, продавець разом з товаром повинен передати покупцю будь-який інший розрахунковий документ (не чек РРО/ПРРО), що засвідчує факт придбання, з відміткою про дату продажу.

Але якщо пошта або служба доставки передасть готівку продавцеві «в руки» або поштовим переказом, то без РРО/ПРРО не обійтися.

Упевнені, ви вже розібралися, чи потрібно вам застосовувати РРО/ПРРО. Якщо потрібно, в наступному розділі розглянемо, як його обрати.

висновки

ВИСНОВКИ

- РРО/ПРРО використовують, якщо суб’єкт господарювання здійснює розрахункові операції в розумінні ст. 2 Закону про РРО.

- РРО/ПРРО не застосовують у виняткових випадках, наведених у ст. 9 Закону про РРО, а також у випадках, зазначених у Переліку № 1336, коли замість РРО/ПРРО використовують РК і КОРО.

- Інтернет-торговці при здійсненні розрахункових операцій зобов’язані застосовувати РРО/ПРРО в загальному порядку.

- Суб’єкти господарювання можуть не застосовувати РРО/ПРРО, надаючи послуги, оплата за які здійснюється виключно за допомогою банківських систем дистанційного обслуговування або сервісів переказу коштів.

2. Обираємо РРО/ПРРО

Починаючи з 01.08.2020 р. суб’єкти господарювання отримали можливість користуватися як класичними «залізними» РРО, так і програмними. Саме собою це нововведення ні до чого вас не зобов’язує. Ви можете й далі застосовувати тільки класичні РРО, а можете перейти на програмні. Дозволяється навіть використовувати класичні та програмні РРО одночасно.

А втім, програмні РРО істотно відрізняються від «залізних». І принципи вибору для них будуть дещо іншими, ніж для класичних. Тому є сенс розглянути вибір класичного і програмного РРО окремо.

Основні вимоги

Класичний РРО. Це монолітний пристрій, усі частини якого призначені для проведення розрахунковій операції. Для виконання фіскальної функції класичним РРО інформація про розрахункові операції заноситься до його фіскальної пам’яті (у блок, який знаходиться в самому РРО). Зазначену інформацію можна тільки зчитати і не можна змінити. Тобто в такому РРО інформація про розрахункові операції зберігається у фіскальному блоці. І якщо цей блок вийшов з ладу, відновити інформацію на ньому може тільки виробник (див. підкатегорію 109.11 БЗ).

До класичних РРО належать електронні контрольно-касові апарати, електронні контрольно-касові реєстратори (у тому числі вбудовані), комп’ютерно-касові системи, електронні таксометри, автомати з продажу товарів (послуг) тощо.

Основні вимоги, що висуваються до «залізного» РРО, такі:

1) модель має бути включена до Державного реєстру РРО (далі — Держреєстр РРО);

2) модель повинна забезпечувати передачу контрольно-звітної інформації органу ДПСУ в електронному вигляді;

3) модель повинна відповідати встановленим фіскальним і технічним вимогам;

4) обрана модель повинна відповідати сфері, де її використовуватимуть;

5) строк служби РРО не сплив;

6) РРО має бути зареєстрований, опломбований і переведений у фіскальний режим роботи (про це див. розділ 3 цієї книги).

Програмний РРО. Це програмне забезпечення (програма, застосунок), яке може встановлюватися на будь-який пристрій, починаючи від планшетів і смартфонів до стаціонарних апаратів, виконаних у вигляді програмно-апаратних або програмно-технічних комплексів.

ВАЖЛИВО

У ПРРО фіскальні функції реалізовані через фіскальний сервер податківців

Стаття 121 Закону про РРО вимагає від ПРРО забезпечувати передачу контрольно-звітної інформації органу ДПСУ. Крім того, ПРРО також має бути зареєстрований і переведений у фіскальний режим роботи (п. 1 розд. IV Порядку № 317).

Упровадження ПРРО спочатку було пов’язане з масовою фіскалізацією ФОП-єдиноподатників. Тому як подарунок від держави їм (і всім іншим) пропонується безкоштовний ПРРО*. Якщо ви вирішили скористатися ним, про відповідність вимогам законодавства можна не турбуватися. Про це замість вас подбав розробник застосунка. Тобто самі податківці.

* Див. за посиланням: tax.gov.ua/baneryi/programni-rro/programniy-reestrator-rozrahunkovih-operatsiy/.

А якщо ви відмовляєтеся від безкоштовного ПРРО, запропонованого податківцями, і придбаваєте інший? Пропозицій придбати платний ПРРО на ринку вже достатньо. Тоді переконайтеся, що ПРРО відповідає вищезгаданим законодавчим вимогам для звичайного РРО (про те, які з них актуальні для ПРРО, скажемо нижче). При цьому є сенс не лише ознайомитися з технічними характеристиками пропонованого ПРРО, але й з відгуками інших користувачів про те, як цей ПРРО працює на практиці.

Нарешті, є ще третій варіант — ніхто не забороняє вам самостійно розробити ПРРО, що відповідає вимогам законодавства (див. запитання 15 з роз’яснення ДПСУ*).

* Див. за посиланням: tax.gov.ua/baneryi/programni-rro/aktualni-zapitannya-vidpovidi/.

І ще одна деталь. Як ви пам’ятаєте, для роботи ПРРО потрібен «майданчик» у вигляді смартфону, планшета або іншого електронного пристрою. Тому при виборі ПРРО, звісно, слід подумати про сумісність програми і пристрою, на якому вона використовуватиметься. Інакше кажучи,

ВАЖЛИВО

гаджет, на якому буде встановлений ПРРО, повинен «потягнути» роботу цього застосунка

Зокрема, мати достатній обсяг вбудованої та оперативної пам’яті. Також пристрою буде потрібен непошкоджений дисплей. Це потрібно для того, щоб девайс міг дозволити зчитати сформований QR-код, а також відтворювати інформацію про роботу ПРРО на своєму дисплеї.

Крім того, слід передбачити й можливість підключати ваш девайс до принтера, щоб роздруковувати чеки ПРРО**. Так, формально, якщо ви користуєтеся ПРРО, то не зобов’язані видавати паперовий чек (див. п. 9 інформаційного листа № 3***). Але все-таки можливість роздрукувати його на папері буде не зайвою. Адже розрахунковий документ (чек) потрібно видавати кожному покупцеві (п. 2 ст. 3 Закону про РРО), а отримати цей чек тільки на Viber або в Telegram погодиться не кожен. А в когось із покупців просто може не виявитися зазначених месенджерів або електронної пошти.

** Зауважимо: суб’єкт господарювання може відправити розрахунковий документ на власну електронну пошту, після чого його роздрукувати.

*** Див. за посиланням: tax.gov.ua/data/material/000/320/408153/Informaciyniy list 3.pdf.

Тепер детальніше про вищезгадані вимоги.

Наявність моделі в Держреєстрі РРО

Класичний РРО. Стаття 12 Закону про РРО дозволяє використовувати на території України тільки ті РРО вітчизняного та іноземного виробництва, які включені до Держреєстру РРО. У свою чергу, Держреєстр — це перелік моделей РРО та їх модифікацій, які (ст. 2 Закону про РРО):

— мають підтвердження відповідності вимогам діючих технічних регламентів і стандартів згідно із Законом № 124;

— відповідають вимогам нормативних актів України;

— дозволені для застосування у відповідній сфері.

У Держреєстрі РРО обов’язково містяться такі відомості про РРО (п. 2 Положення № 1315):

— назва;

— версія внутрішнього програмного забезпечення;

— найменування і місцезнаходження заявника та виробника;

— строк первинної реєстрації в органах ДПСУ;

— дата і номер рішення про включення до Держреєстру;

— сфера застосування.

Мета Держреєстру РРО подвійна (див. п. 3 Положення № 1315):

по-перше, визначати, які з РРО, що випускаються, відповідають установленим вимогам і пройшли державну сертифікацію, а отже, можуть застосовуватися в Україні;

по-друге, відстежувати, які РРО не відповідають вимогам нормативних документів, а тому повинні виводитися з експлуатації.

Оскільки технічний прогрес відбувається безперервно, то регулярно з’являються нові моделі та модифікації РРО. Відповідно Держреєстр РРО постійно оновлюється. На дату підготовки книги до друку актуальним є Держреєстр РРО, затверджений наказом ДПСУ від 21.12.2020 р. № 744 (у редакції наказу ДПСУ від 12.03.2021 р. № 280).

У ньому традиційно присутні два розділи:

— у першому зазначені моделі РРО, дозволені до первинної реєстрації в органах ДПСУ;

— у другому — моделі, первинну реєстрацію яких заборонено. При цьому моделі РРО з розділу ІІ можна використовувати, якщо вони були зареєстровані до того, як «переїхали» з розділу І до розділу ІІ Держреєстру. Експлуатувати такі моделі можна доти, доки їх не виключать і з розділу ІІ Держреєстру РРО (і в межах строку служби).

У додатку до Держреєстру податківці зазвичай дають перелік РРО, які були виключені з нього за останній час, а тому заборонені до експлуатації. При цьому ч. 3 ст. 12 Закону про РРО передбачено, що строк між первинною реєстрацією РРО і датою їх виключення з Держреєстру має бути не менше 7 років.

Строк виведення моделі з Держреєстру РРО зазначений у графі 9. Але не поспішайте орієнтуватися на нього! За певних обставин РРО може бути виключений з Держреєстру й раніше зазначеного строку. Тому при появі кожного нового Держреєстру РРО стежте, чи не зник ваш РРО з розділу II.

ВАЖЛИВО

Якщо вашу модель РРО виключили з Держреєстру РРО (її немає ні в розділі І, ні в розділі ІІ), то таку модель далі застосовувати не можна

Зверніть увагу: у Держреєстрі РРО зазначений строк первинної реєстрації моделі в ДПСУ. Він наведений у графі 6 розділу І. Що він собою являє? Це граничний строк, до закінчення якого дозволяється зареєструвати в органах ДПСУ конкретні моделі РРО, які раніше не були зареєстровані. Він визначається згідно зі строком дії сертифіката відповідності моделі з конкретною версією внутрішнього програмного забезпечення.

У новому Держреєстрі РРО строк первинної реєстрації тієї чи іншої моделі може бути продовжений. Якщо ж цього не відбудеться, то після його закінчення відповідна модель РРО переміститься до розділу ІІ Держреєстру. Тобто зареєструвати її в органах ДПСУ буде вже неможливо.

Програмний РРО. Первісно податківці обіцяли, що ПРРО нарівні з класичними РРО потраплять до Держреєстру РРО. Ба більше, 7 моделей ПРРО було включено до спеціального підрозділу «Новітні моделі програмних та/або програмно-технічних комплексів, призначених для реєстрації розрахункових операцій» одного з попередніх Держреєстрів РРО (див. dp.tax.gov.ua/media-ark/news-ark/429307.html). Проте в актуальному на сьогодні Держреєстрі РРО жодного ПРРО ми не бачимо.

Вважаємо, це не випадковість. Оновлене визначення Держреєстру РРО (див. ст. 2 Закону про РРО) не містить жодних згадок про ПРРО. Тому є всі підстави говорити про те, що конфігурації ПРРО (версії та торговельні марки розробників) до Держреєстру РРО включатися не повинні. ПРРО потрапляють тільки до спеціального Реєстру ПРРО — за фактом початку використання конкретним користувачем. Детально про це читайте в розділі 3 цієї книги.

Передача контрольно-звітної інформації в електронному вигляді

Класичний РРО. Ця вимога виходить з обов’язку, встановленого для суб’єктів господарювання абзацами другим і третім п. 7 ст. 3 Закону про РРО.

Так, суб’єкти господарювання, які використовують класичні РРО (крім електронних таксометрів, автоматів з продажу товарів/послуг та РРО для торгівлі валютними цінностями в готівковій формі), зобов’язані надавати електронні копії розрахункових документів і Z-звітів до органів ДПСУ по дротових або бездротових каналах зв’язку.

Що стосується електронних таксометрів, автоматів з продажу товарів (послуг) та РРО для торгівлі валютними цінностями в готівковій формі, то вони повинні вміти передавати органам ДПСУ по дротових або бездротових каналах зв’язку інформацію про обсяг розрахункових операцій, виконаних у готівковій або безготівковій формі, або про обсяги операцій з торгівлі готівковою валютою. Тобто ту інформацію, яка міститься у фіскальній пам’яті цих РРО.

Таким чином, РРО повинен забезпечити виконання згаданих функцій. Для дотримання зазначеної вимоги слід орієнтуватися на актуальний Держреєстр РРО. У ньому зазначені тільки ті моделі, які здатні передавати необхідну контрольно-звітну інформацію ДПСУ в електронному вигляді. Тому якщо ви придбаєте РРО, не наділений такою здатністю (не зазначений у Держреєстрі), орган ДПСУ його просто не зареєструє.

Програмний РРО. Програмні РРО, так само як і класичні, зобов’язані надавати електронні копії розрахункових документів і Z-звітів до органів ДПСУ по дротових або бездротових каналах зв’язку. Крім того, ПРРО повинні передавати на сервер ДПСУ й іншу інформацію, що створюється ними, необхідну для обліку роботи ПРРО податковим органом (абзаци четвертий і п’ятий п. 7 ст. 3 Закону про РРО).

Відмінність програмного РРО від класичного в тому, що

ВАЖЛИВО

ПРРО виконують фіскальну функцію шляхом занесення інформації про розрахункову операцію (чеків і Z-звітів) одразу на фіскальний сервер ДПСУ

При цьому фіскальний сервер реєструє електронні розрахункові документи та електронні фіскальні звітні чеки, зберігає дані про проведені розрахункові операції, а також повинен здійснювати обробку та надання доступу до інформації про розрахункові операції, проведені з використанням ПРРО.

А якщо відсутній зв’язок із сервером ДПСУ? У режимі офлайн ПРРО працюють у межах зарезервованого діапазону фіскальних номерів і автоматично передають інформацію на сервер ДПСУ протягом години після відновлення інтернет-зв’язку (ст. 5 Закону про РРО, див. також роз’яснення ГУ ДПС у Луганській обл. від 16.11.2020 р.*). І тільки тоді ПРРО зможе виконати покладену на нього фіскальну функцію. А до цього моменту вся інформація повинна зберігатися на пристрої, на якому встановлений ПРРО.

* Див. за посиланням: lg.tax.gov.ua/media-ark/news-ark/441291.html.

Відповідність фіскальним і технічним вимогам

Класичний РРО. РРО повинні забезпечувати реалізацію фіскальних функцій відповідно до Вимог № 199-1. У свою чергу, технічні вимоги до електронних контрольно-касових реєстраторів для різних сфер використання наведені в додатку 1 до рішення № 14.

Безпосередньо перед придбанням РРО вивчати ці нормативні документи необов’язково. Якщо ви купуєте РРО, який є в Держреєстрі РРО, він уже повинен відповідати цим документам. Адже для того щоб РРО був включений до Держреєстру, він повинен пройти перевірку, яка проводиться уповноваженим ДПСУ випробувальним центром (п. 13 Положення № 1315).

Проте важливо, щоб згадані вимоги дотримувалися й надалі — у процесі експлуатації РРО.

Пам’ятайте:

ВАЖЛИВО

пункт 6 Порядку № 14 надає податківцям право вже в процесі експлуатації перевірити ваш РРО на відповідність фіскальним вимогам

Щоправда, проводити таку перевірку фіскали можуть тільки за наявності підстав, зазначених у п. 33 Порядку № 14.

У межах цієї перевірки податківці перевіряють, чи не внесли ви до конструкції або програмного забезпечення РРО зміни, не передбачені конструкторсько-технологічною та програмною документацією виробника. Також вони перевіряють РРО на наявність виробничих дефектів у їх конструкції або програмному забезпеченні, які призводять до викривлення інформації про обсяги розрахункових операцій. Тобто вони встановлюють, чи не викривляється інформація, яка заноситься до фіскальної пам’яті РРО.

Програмний РРО. ПРРО також повинні відповідати певним вимогам. Так, необхідно, щоб вони забезпечували: (1) одноразове занесення інформації для довгострокового зберігання на фіскальному сервері ДПСУ і (2) багаторазове зчитування і неможливість зміни підсумкової інформації (див. роз’яснення ГУ ДПС у Запорізькій обл. від 23.11.2020 р.*).

* Див. за посиланням: zp.tax.gov.ua/media-ark/news-ark/442239.html.

Для ПРРО розроблені й діють спеціальні Вимоги № 199-2. Оскільки ПРРО немає в Держреєстрі РРО, є сенс приділити увагу цьому документу вже на етапі придбання ПРРО (якщо, звичайно, ви не скористалися безкоштовною пропозицією від податківців, в якій нижчеописані вимоги точно дотримані). Адже невідповідний цим вимогам ПРРО податківці просто не зареєструють.

Відповідність моделі сфері її використання

Класичний РРО. Придбаваючи РРО, обов’язково перевірте, чи підходить він для використання в тій сфері діяльності, яку ви здійснюєте. Зробити це дуже просто. Потрібно всього лише звернутися до актуального Держреєстру РРО, графа 8 якого чітко визначає, в якій сфері може застосовуватися кожна наведена в ньому модель РРО.

Переважна більшість РРО придатна одночасно для торгівлі, громадського харчування та сфери послуг. Але є в Держреєстрі й такі апарати, які не універсальні і призначені лише для певної сфери застосування. Наприклад, РРО моделі СПЕККР-01 не можна застосовувати у сфері громадського харчування.

Крім того, є РРО, сфера застосування яких ширше, ніж традиційна «потрійна». Так, наприклад, РРО, що належать до групи «Спеціалізовані електронні контрольно-касові апарати для реалізації пального», можна, крім торгівлі, громадського харчування і сфери послуг, застосовувати на автозаправних станціях.

Майте на увазі:

ВАЖЛИВО

якщо суб’єкт господарювання використовує РРО у сфері, що йому не відповідає, документи, які видаються таким РРО, не вважаються розрахунковими

Цей висновок випливає з абзацу другого п. 3 розд. І Положення № 13. Тому будьте дуже уважними при виборі моделі РРО.

Програмний РРО. На відміну від класичних РРО, програмних РРО немає в Держреєстрі РРО. Тому відстежити сферу їх застосування дещо складніше. Єдине, що слід пам’ятати, — прямо заборонено використовувати ПРРО при оптовій або роздрібній торгівлі пальним (п. 1 ст. 3 Закону про РРО). В іншому законодавчих обмежень на сферу застосування ПРРО немає.

Але до придбання ПРРО обов’язково уточніть у розробника або продавця, чи призначений він для вашої сфери діяльності.

Строк служби

Класичний РРО. Для нього строк служби — це строк, протягом якого виробник (постачальник) гарантує роботоздатність РРО, у тому числі комплектуючих виробів та його складових частин, збереження інформації у фіскальній пам’яті за умови дотримання користувачем вимог експлуатаційних документів (п. 2 Порядку № 601).

Таким чином, строк служби РРО зазвичай встановлює його виробник. Але при цьому, як зазначають фіскали (див. підкатегорію 109.11 БЗ), він не повинен перевищувати 7 років з моменту введення РРО в експлуатацію і 9 років з дати його випуску. Цих строків, на думку податківців, слід дотримуватися й у випадках, якщо виробником строк служби РРО взагалі не встановлений або встановлений більше 9 років.

Обґрунтовують такий висновок податківці зазвичай п. 1.5 Порядку доопрацювання електронних контрольно-касових апаратів, затвердженого рішенням Держкомісії з питань впровадження електронних систем і засобів контролю та управління товарним і грошовим обігом при КМУ від 30.11.99 р. № 11. Приклад — роз’яснення івано-франківських податківців від 23.02.2021 р. (див. за посиланням: if.tax.gov.ua/media-ark/news-ark/454205.html).

При цьому

ВАЖЛИВО

датою введення РРО в експлуатацію є дата, яка зазначається в паспорті (формулярі) РРО, акті його введення в експлуатацію і від якої обчислюється гарантійний строк експлуатації

Така дата вноситься до інформаційної системи ДПСУ при первинній реєстрації РРО, і саме від цієї дати обчислюється строк його служби (див. лист ДФСУ від 06.07.2018 р. № 3000/6/99-99-14-05-01-15/ІПК).

Програмний РРО. Строк служби ПРРО ніяк не обмежений. У разі морального застарівання розробникам достатньо вдосконалити вже існуючий ПРРО. Тобто створити для нього пакет оновлень і дати клієнту доступ до цих даних. Завантажили оновлену версію програми — і ваш ПРРО знову як новенький.

Зауважимо, що деякі розробники ПРРО пропонують функцію автоматичного оновлення ПРРО. Усе, що для цього буде потрібно, — наявність Інтернету.

Якщо всі законодавчо встановлені вимоги дотримані, вибір моделі РРО/ПРРО залежить тільки від потреб вашого бізнесу.

Зокрема, слід враховувати кількість розрахункових операцій за день, номенклатуру товарів, можливість підключення додаткового обладнання (POS-терміналу, сканера штрихкоду, принтера, вагів тощо), допустиму в РРО/ПРРО кількість форм оплати, доступ до мережі Інтернет та інші фактори.

І останнє. Якщо ви вирішили відмовитися від класичного РРО, в якого не закінчився строк служби, і замінити його на ПРРО, «залізний» РРО обов’язково потрібно зняти з реєстрації (п. 10 розд. II Закону про РРО).

Також зауважте: у разі придбання РРО, який уже використовувався іншим суб’єктом господарювання, потрібно переконатися, що попередню реєстрацію такого РРО було скасовано.

висновки

ВИСНОВКИ

- На території України дозволено використовувати тільки ті класичні РРО, які включені до Держреєстру РРО.

- РРО/ПРРО, що використовується, повинен відповідати законодавчо встановленим фіскальним і технічним вимогам.

- Придбана модель РРО повинна відповідати сфері, в якій вона використовуватиметься. ПРРО заборонено використати при торгівлі пальним.

- Строк служби ПРРО не обмежений за умови регулярного оновлення програми розробником.

3. Реєстрація та розреєстрація РРО/ПРРО

Незалежно від того, вирішили ви використовувати при здійсненні розрахунків РРО обраної моделі чи зупинили свій вибір на певному виді ПРРО, РРО/ПРРО необхідно зареєструвати в органах ДПСУ. Про те, як це зробити, дотримуючись усіх установлених законодавством правил, ми розповімо в цьому розділі книги*. Також приділимо тут увагу питанням перереєстрації та розреєстрації РРО і ПРРО.

* У цій книзі не розглядається порядок реєстрації та застосування РРО для обліку операцій з торгівлі валютними цінностями в готівковій формі.

3.1. Реєструємо РРО

Перший крок суб’єкта господарювання після придбання РРО — укладення ним договору із центром сервісного обслуговування (далі — ЦСО). Нагадаємо: ЦСО — це суб’єкт господарювання, який за договором з постачальником надає послуги з уведення в експлуатацію, технічного обслуговування, гарантійного та післягарантійного ремонту РРО.

Зауважте: укладати договір слід тільки з тим ЦСО, який включений до реєстру ЦСО. Наявність ЦСО в реєстрі можна перевірити через Електронний кабінет (cabinet.sfs.gov.ua/registers/rro-cso).

Договір із ЦСО укладено? Тоді розпочинайте безпосередньо реєстрацію РРО. Порядок її проведення регламентує гл. 2 розд. ІІ Порядку № 547-1.

Загальний порядок реєстрації

Зареєструвати в органі ДПСУ можна тільки ті РРО, моделі та модифікації яких включені до розділу І Держреєстру РРО, за умови, що:

— РРО використовуватимуть у відповідній сфері застосування цієї моделі (див. графу 8 таблиці Держреєстру);

— не минув строк первинної реєстрації моделі РРО (див. графу 6 таблиці Держреєстру РРО);

— не минув строк служби РРО, встановлений у технічній документації.

Реєстрацію здійснює орган ДПСУ за основним місцем обліку суб’єкта господарювання як платника податків (п. 3 гл. 2 розд. ІІ Порядку № 547-1).

Підприємство, що є платником податку на прибуток, може зареєструвати РРО за місцезнаходженням своїх відокремлених підрозділів, розташованих на території іншої, ніж головне підприємство, територіальної громади.

Національні оператори — «Укртелеком», «Укрпошта», «Укрзалізниця», Держпідприємство спецзв’язку — можуть реєструвати РРО за місцезнаходженням своїх філій (відділень, центрів, пунктів, вузлів тощо), де використовуватимуться РРО.

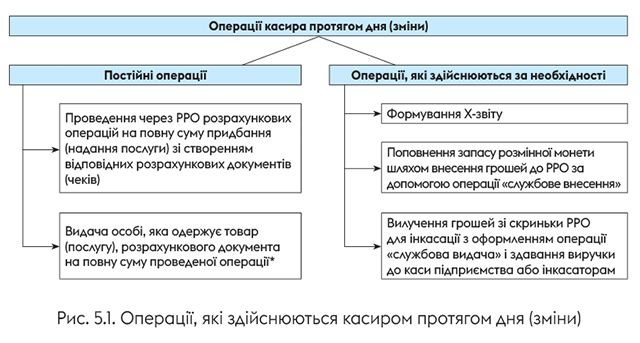

Усю процедуру реєстрації РРО умовно можна поділити на 6 етапів (див. рис. 3.1). Конкретизуємо ці етапи нижче.

Рис. 3.1. Етапи реєстрації РРО

Етап 1. Щоб запустити процес реєстрації РРО, суб’єкт господарювання повинен звернутися до органу ДПСУ шляхом подання реєстраційної заяви за формою № 1-РРО. Зробити це можна як «на папері», так і в електронній формі (через Електронний кабінет або засобами телекомунікацій).

При поданні «електронної» заяви мають дотримуватися вимоги законів у сфері електронного документообігу та використання електронних документів, а в самій заяві мають бути присутні обов’язкові реквізити електронних документів (п. 7 гл. 2 розд. ІІ Порядку № 547-1).

Подати заяву може (за наявності документа, що посвідчує особу) відповідальна особа підприємства, ФОП або їх представник (за наявності документів, що підтверджують надані йому повноваження). У разі подання заяви в електронній формі повинні виконуватися вимоги щодо електронної ідентифікації.

ВАЖЛИВО

Датою та часом подання реєстраційної заяви в електронній формі є дата і час, зафіксовані у квитанції про доставку (перша квитанція)

Реєстраційна заява має бути підписана керівником юрособи чи ФОП або ж їх представником.

Етап 2. Орган ДПСУ не пізніше 2 робочих днів з дати надходження реєстраційної заяви приймає рішення про можливість реєстрації РРО, формує і резервує фіскальний номер РРО в інформаційно-телекомунікаційній системі ДПСУ.

У день резервування фіскального номера РРО податківці направляють ЦСО довідку за формою № 2-РРО в електронному вигляді.

Зауважте: ця довідка дійсна протягом 3 робочих днів з дати її направлення ЦСО. У зв’язку із цим усі реєстраційні дії, які включають етапи 3 — 5, наведені нижче, потрібно завершити до закінчення цього строку.

За наявності підстав для відмови в проведенні реєстрації РРО (див. в розділі 3 цієї книги) орган ДПСУ не пізніше 2 робочих днів з дати надходження реєстраційних документів надає або надсилає (поштовим відправленням або на електронну пошту) суб’єкту господарювання повідомлення про відмову в проведенні реєстрації РРО із зазначенням підстав для відмови. Також повідомити про таку відмову податківці можуть у другій квитанції — у разі подання реєстраційної заяви в електронній формі (п. 9 гл. 2 розд. ІІ Порядку № 547-1).

Етап 3. Суб’єкт господарювання звертається до ЦСО, з яким у нього укладений договір на техобслуговування РРО. Із собою він бере придбаний РРО.

Етап 4. ЦСО переводить РРО у фіскальний режим роботи: заносить фіскальний номер до фіскальної пам’яті РРО, здійснює персоналізацію та опломбування РРО.

Етап 5. ЦСО робить запис в експлуатаційних документах, складає довідку про опломбування і заповнює акт введення РРО в експлуатацію (додаток 1 до Порядку № 601). По одному примірнику довідки й акта залишаються в ЦСО і надаються суб’єкту господарювання — власнику РРО. Ще один примірник цих документів ЦСО направляє в електронній формі територіальному органу ДПСУ, в якому проводиться реєстрація РРО (п. 13 Порядку № 601).

Якщо ці документи не надані органу ДПСУ протягом 3 робочих днів з дати направлення довідки за формою № 2-РРО до ЦСО, довідка про резервування фіскального номера вважається недійсною і фіскальний номер скасовується датою резервування.

Етап 6. Орган ДПСУ не пізніше наступного робочого дня після отримання зазначених на етапі 5 документів проводить реєстрацію РРО, розміщує в Електронному кабінеті в електронній формі та/або надає суб’єкту господарювання реєстраційне посвідчення РРО за формою № 3-РРО одним з таких способів, зазначених у реєстраційній заяві:

— направляє поштою (у цьому випадку до отримання реєстраційного посвідчення суб’єкт господарювання подає до органу ДПСУ поштові марки на суму, яка відповідає вартості послуг поштового зв’язку з пересилки рекомендованого листа з повідомленням про вручення);

— передає (за наявності документа, що посвідчує особу) безпосередньо до рук відповідальній особі підприємства чи ФОП або їх представнику (за наявності документів, що підтверджують надані йому повноваження);

— направляє копію на адресу електронної пошти, зазначену у формі № 1-РРО.

В аналогічному порядку реєструють і резервні РРО* (п. 20 гл. 2 розд. ІІ Порядку № 547-1). При цьому в правому верхньому куті реєстраційного посвідчення роблять відмітку «Резервний». Крім того, у першому рядку відповідної таблиці реєстраційного посвідчення зазначають назву й адресу господарської одиниці, де зберігатиметься резервний РРО, а в інших рядках — назви й адреси всіх господарських одиниць, де він може використовува- тися.

* Причому це стосується і випадку, коли в господарській одиниці, де він зберігатиметься і використовуватиметься, як основний використовується ПРРО.