Перетворення зарплати на лікарняні в Об’єднаному звіті

На що звернути увагу в обліку

В обліку алгоритм виправлення ситуації, коли помилково нараховану зарплату за період хвороби працівника треба замінити на лікарняні, нескладний. Для цього в місяці виправлення кадровик складає виправний табель обліку використання робочого часу, а бухгалтер сторнує зарплату за дні тимчасової непрацездатності і замість неї нараховує лікарняні.

При цьому бухгалтер повинен правильно утримати податки, застосувати ПСП за її наявності, нарахувати ЄСВ з контролем мінвнеску місяців, за який та в якому відбувається така заміна. А також відобразити таку «рокіровку» в Податковому розрахунку та його додатках.

Тут відразу хочемо вас заспокоїти. У подібній ситуації немає потреби в коригуванні звітності минулого періоду, за який проводиться заміна зарплати на лікарняні. Всі дії відбуватимуться у звітному періоді. Тобто у місяці, в якому проводимо таку заміну. І саме на заповненні звітності зупинимося детальніше.

Для наочності розглянемо приклад.

Приклад. Працівнику Ясколку О. В. (без інвалідності, ПСП не користується, податковий номер — 3444112211) за грудень 2022 року була нарахована зарплата 9500 грн, виходячи з повністю відпрацьованого місяця. Але в січні 2023 року з’ясувалося, що він хворів з 28 грудня по 2 січня. У результаті в січні працівнику були нараховані зарплата за січень — 9545,45 грн (ЄСВ — 2100 грн), лікарняні за грудень — 1184,80 грн (ЄСВ — 260,66 грн) і лікарняні за січень — 592,40 грн (ЄСВ — 130,33 грн), а також відсторнована надміру нарахована в грудні сума зарплати за 3 робочих дні — 1295,45 грн (ЄСВ — 285,00 грн).

Сторнована зарплата працівника за грудень (1295,45 грн) «лягає» на фонд оплати праці січня 2022 року. Тоді у січні працівнику буде нараховано заробітної плати 8250 грн (9545,45 – 1295,45) та лікарняні з 28 грудня по 2 січня 1777,20 грн (1184,80 + 592,40). Загальна сума доходу, нарахована у січні-2023, складе 10027,20 грн.

При нарахуванні лікарняних за минулі періоди завжди контролюйте розмір бази ЄСВ у місяцях, за які такі лікарняні нараховуєте. Поряд із цим при заміні зарплати на лікарняні будьте удвічі уважнішими. Бо це одна з виняткових ситуацій, коли для контролю бази ЄСВ сторновану зарплату відносимо до місяця, за який таке сторнування проводимо.

У наведеній ситуації після проведення заміни зарплати на лікарняні за грудень 2022 року база нарахування ЄСВ буде більшою за МЗП (9500,00 – 1295,45 + 1184,80 = 9389,35 грн). Тому внесок справляємо із фактичної бази нарахування ЄСВ.

У разі якщо працівник користується податковою соціальною пільгою (далі — ПСП), варто також звернути увагу на граничний розмір доходу, що дає право на її застосування. Адже суми донарахованих/відсторнованих відпускних і лікарняних відносимо до відповідних місяців, за які вони були нараховані.

Усі інші донараховані/відсторновані зарплатні виплати залишаємо без руху. Відносити їх до місяців, за які вони були нараховані, не потрібно. Їх остаточно оподатковуємо в місяці нарахування.

Далі розглянемо, як перетворюється зарплата на лікарняні в Податковому розрахунку. І почнемо з його додатка Д1.

Д1 Податкового розрахунку

Показуємо зарплату. У січні 2023 року в Д1 показуємо нараховану працівнику зарплату за січень. Для неї формуємо один рядок, в якому, серед іншого, зазначаємо кількість днів перебування у трудових відносинах у цьому місяці.

Донараховану або сторновану суму зарплати за минулі місяці за загальними правилами включаємо в зарплату того місяця, в якому було здійснено таке сторнування. І зазвичай Д1 такі коригування не зачіпають минулих звітних періодів і, відповідно, не виправляються як помилки.

Але є виняток із загальних правил. Це ситуація, коли сторнуємо зарплату, а замість неї нараховуємо відпускні або лікарняні. У такому разі у Д1 відсторновані суми зарплати зазначаємо з мінусом у прив’язці до місяця, за який вони сторнуються.

Нараховуємо лікарняні. Суми лікарняних, які нараховані за дні тимчасової непрацездатності, показуємо в окремих рядках. При цьому розподіляємо їх за місяцями, за які вони нараховані. В цих рядках у графі 8 зазначаємо «непрацездатний код». У наведеному випадку використовуємо код категорії застрахованої особи «29» (тимчасова непрацездатність працівника без інвалідності у звичайного роботодавця).

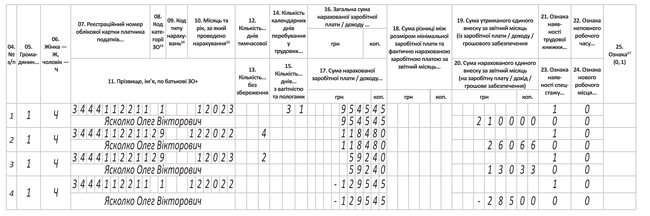

У наведеній ситуації у Д1 за січень 2023 року формуємо два рядки із сумами лікарняних (за грудень 2022 року і січень 2023 року). У кожному з них відображаємо дані відповідно за кожен місяць, за який вони нараховані (див. рис. 1).

Рис. 1. Фрагмент Д1 Податкового розрахунку за січень 2023 року

На підставі даних додатка Д1 формується Податковий розрахунок.

Податковий розрахунок

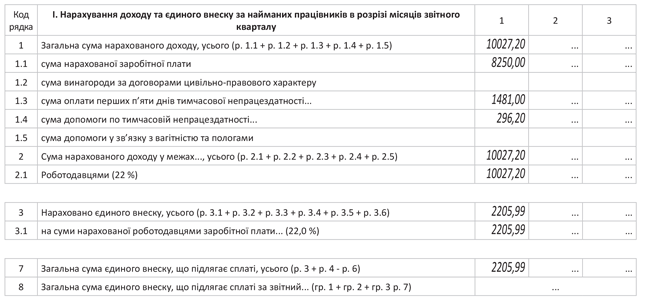

Зарплата. Зарплату у розділі 1 Податкового розрахунку формуємо за квартал у розрізі місяців. Отже, у січні 2023 року відображаємо нараховану зарплату у сумі 8250 грн (9545,45 – 1295,45). Тобто загальною сумою показуємо зарплату, нараховану за січень і сторновану за грудень. Адже сторнування/донарахування зарплати в Податковому розрахунку відображаємо:

— у тому місяці кварталу, в якому вони були фактично здійснені і відображені в Д1;

— у загальній нарахованій сумі зарплати за цей місяць кварталу.

Лікарняні. Поряд із тим, що в Д1 лікарняні нараховуються з розбивкою за місяцями, на які припадають, у Податковому розрахунку вони відображаються:

— по-перше, у тому місяці кварталу, в якому вони були фактично здійснені в бухобліку і в Д1 (за прикладом — у січні 2023 року);

— по-друге, з розбивкою за джерелом фінансування. Податковий розрахунок містить окремі рядки для відображення суми оплати перших 5 днів лікарняних за рахунок роботодавця (рядок 1.3) і допомоги по тимчасовій непрацездатності за рахунок ПФУ (рядок 1.4). За умовами прикладу сума перших 5 днів лікарняних становить 1481 грн, а одного дня за рахунок ПФУ — 296,20 грн;

— по третє, у загальній сумі доходу за цей місяць кварталу (разом із зарплатою) — у рядку 1, а для відображення бази нарахування ЄСВ у межах максимальної величини — у рядках 2 і 2.1 (див. рис. 2).

Рис. 2. Фрагмент Податкового розрахунку за січень 2023 року

4ДФ Податкового розрахунку

За загальними правилами донараховані/відсторновані суми зарплати відображаємо в 4ДФ Податкового розрахунку, сформованому за той звітний квартал, у якому фактично були здійснені такі коригування.

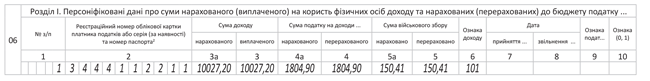

Для цілей оподаткування ПКУ відносить лікарняні до зарплати. Отже, за ними повинні працювати ті ж правила відображення в 4ДФ, що й стосовно зарплати. Таким чином, у розділі І 4ДФ за 1 квартал у січні у нарахування (графа 3а) потрапить сума 10027,20 грн (9545,45 + 1184,80 + 592,40 – 1295,45). Так само з цієї суми показуємо утриманий ПДФО у сумі 1804,90 грн (10027,20 х 18 %) і ВЗ у сумі 150,41 грн (10027,20 х 1,5 %) відповідно у графах 4а і 5а.

А от щодо виплати, то тут можуть виникнути нюанси. Їх декілька:

1) у разі якщо і зарплата, і лікарняні, які нараховані у січні 2023 року, будуть виплачені в строк (до кінця лютого 2023 року), то у відповідних графах для виплати у Д4 виплачені суми дорівнюватимуть нарахованим;

2) у разі якщо зарплата і лікарняні за рахунок роботодавця будуть виплачені в строк, а допомога по тимчасовій непрацездатності від ПФУ — ні, то відображати у графах для виплати у січні 2023 року будемо тільки виплачену зарплату і лікарняні за рахунок роботодавця. До речі, як показати виплату лікарняних із запізненням, ви можете прочитати у статті «Лікарняні в 4ДФ: увага на виплату» // «Оплата праці», 2022, № 14 (ср. USER_SHOW_ID).

Припустимо, що і зарплата, й уся сума лікарняних, нарахованих працівнику у січні 2023 року, виплачені вчасно. Як нарахування і виплату січня відобразити в 4ДФ, див. на рис. 3.

Рис. 3. Фрагмент 4ДФ за січень 2023 року

За матеріалами сайту i.factor.ua