Доходы экспедитора-упрощенца

Упрощенец-экспедитор. По договору транспортного экспедирования одна сторона (экспедитор) обязывается за плату и за счет другой стороны (клиента) выполнить или организовать выполнение определенных договором услуг, связанных с перевозкой груза (ч. 1 ст. 929 ГКУ, ст. 9 Закона № 1955*).

* Закон Украины «О транспортно-экспедиторской деятельности» от 01.07.2004 № 1955-IV.

То есть в рамках договора транспортного экспедирования экспедитор может: (1) как предоставлять услуги перевозки лично — прямой договор (ч. 2 ст. 929 ГКУ, ст. 2 Закона № 1955), (2) так и привлекать к выполнению услуг перевозки третьих лиц, покупая перевозку у перевозчика и перевыставляя ее клиенту — договор посреднического типа (ч. 1 ст. 932 ГКУ, ст. 9 Закона № 1955).

Если упрощенец-экспедитор сам предоставляет услуги перевозки, то в свой налогооблагаемый доход он включает всю полученную от заказчика сумму, поскольку сам предоставляет услугу по перевозке груза.

А вот когда упрощенец-экспедитор сам перевозкой не занимается, а привлекает к ней третьи лица, то в этом случае он является классическим посредником. А для упрощенцев-посредников правила определения дохода прописаны в п. 292.4 НКУ.

Так, в этом пункте сказано, что в случае предоставления услуг или выполнения работ по договорам поручения, комиссии, транспортного экспедирования или по агентским договорам доходом для упрощенца является сумма полученного вознаграждения поверенного (агента).

А следовательно, если упрощенец-экспедитор сам не перевозит товар заказчика, а привлекает к выполнению услуг перевозки третьих лиц, покупая перевозку у перевозчика и перевыставляя ее клиенту, то налогооблагаемым доходом такого ФЛП является только его вознаграждение.

Как видим, специальная норма НКУ достаточно четко определяет, что является доходом экспедитора. Она даже содержит специальное упоминание о договорах транспортного экспедирования.

Следовательно, сомнений быть не может:

для экспедитора-единоналожника «единоналожным» доходом является исключительно его посредническое вознаграждение

Это подтверждают и налоговики в БЗ 107.01.03 (ср. USER_SHOW_ID). Они указывают, что транзитные средства в доходы экспедитора-упрощенца не включаются.

При этом если единщик-экспедитор является плательщиком НДС, то есть речь идет о ФЛП группы 3, который избрал ставку 3 %, то в его доход попадет посредническое вознаграждение без учета НДС. Ведь для такого упрощенца НДС доходом не является.

Экспедиторы-единщики — неплательщики НДС в доход включат просто всю полученную сумму, которая является вознаграждением.

Размер дохода. Согласно ст. 931 ГКУ размер платы экспедитору определяется договором транспортного экспедирования, если иное не установлено законом. Таким образом, размер платы за услуги экспедитора стороны обязаны установить в договоре.

Итак, заглянув в договор транспортного экспедирования, можно четко определить, какая часть оплаты, которая поступила от заказчика, является вознаграждением за посредничество (экспедирование), а какая — возмещением расходов на оплату услуг третьим лицам.

Хотя советуем все равно позаботиться о наличии других документов, которые подтверждают транзитность сумм, полученных за выполнение перевозки, которые уплачиваются перевозчику. Это снимет все возможные претензии со стороны проверяющих.

Оприходование. Поскольку транзитные суммы для экспедитора не являются его доходом, то может показаться, что упрощенец-экспедитор нигде не должен отражать полученные от заказчика транзитные суммы. Но, к сожалению, это не совсем так. Дело в том, что согласно п. 11 Положения № 148* оприходование и учет полученных доходов ФЛП осуществляет в книгах учета доходов и расходов в произвольной форме путем помесячного отражения полученных доходов (если ФЛП — плательщик ЕН группы 1 или группы 3, который не является плательщиком НДС) в произвольной форме учета дохода или ежедневного отражения (если ФЛП является плательщиком ЕН группы 3 с уплатой НДС), а потому заполняет типовую форму учета, утвержденную приказом Минфина от 30.11.2022 № 405 (см. «ФЛП-НДСники на ЕН! К ведению типовой формы учета доходов и расходов готовься!» // «Налоги & бухучет», 2022, № 99).

То есть из этого следует, что

ФЛП может оприходовать полученную от заказчика за выполнение договора экспедирования наличность только тогда, когда отразит в своей книге (в том числе и оформленной в произвольной форме) всю полученную сумму наличности, в том числе и транзитную

Заметим! На сегодня штрафа за неоприходование наличности не существует. А потому ФЛП может пока что не волноваться из-за отражения в книге учета транзитных средств. В то же время иногда местные фискалы пытаются наложить на ФЛП админштраф за неоприходование наличности по ст. 16315 КУоАП (от 1700 до 3400 грн, в случае повторного привлечения — еще больше). Поэтому, чтобы не было проблем, лучше транзитные суммы в книге показать.

Это вызывает у ФЛП вопрос: если указать и транзитную сумму в книге, то такая же транзитная сумма попадет и в декларацию на ЕН как обложенная налогом сумма, и в предельный предел, который дает право быть на ЕН?

Конечно, такого случиться не должно. Поэтому советуем упрощенцам-экспедиторам не только показывать в своей книге получение наличности от заказчика, но и ее передачу исполнителю. Делать это стоит через графу возврата средств.

Когда транзитную сумму ФЛП покажет как возврат, то он «одним выстрелом убьет двух зайцев» — выполнит указание Положения № 148 об оприходовании всей полученной наличности и одновременно исключит из своего дохода лишние (транзитные) суммы.

При этом не имеет значения, когда именно ФЛП фактически передаст транзитные средства исполнителю: в день их получения от заказчика или позже (даже в других периодах), все равно транзитные суммы в его доход попасть не должны. Ведь статус таких средств (то есть их транзитное направление) от того, когда именно состоится перечисление их заказчику, не изменится. Они как были транзитными и бездоходными, так ими и остаются.

На практике, чтобы транзитные суммы не попали в доход ФЛП на ЕН, советуем показывать передачу транзитных средств в день их получения, независимо от того, когда именно произошел фактический их возврат исполнителю.

Например, ФЛП-экспедитор — плательщик ЕН группы с уплатой НДС 31.03.2023 получил 24000 грн (в т. ч. 4000 грн НДС) от заказчика, из которых 6000 грн (в т. ч. 1000 грн НДС) — это вознаграждение, а 18000 грн (в т. ч. 3000 грн НДС) — стоимость перевозки. Перевозчику экспедитор перечислил транзитные средства в следующем квартале, а именно 03.04.2023. С учетом этого, возникает вопрос: в доход І квартала 2023 года он должен включить только сумму своего вознаграждения (5000 грн) или всю полученную сумму от заказчика?

Как мы сказали выше, включать он должен в доход только свое вознаграждение (5000 грн). Чтобы транзитные средства (15000 грн) обошли доход ФЛП-экспедитора в І квартале 2023 года, он должен был в своей книге показать поступление средств от заказчика в марте в полной сумме, но без учета НДС (31.03.2023 — 20000 грн) и в этот же момент показать возврат транзитных средств исполнителю (31.03.2023 — 15000 грн). При этом во ІІ квартале 2023 года, чтобы не занизить свой доход, сумму перечисленных средств исполнителю он как возврат в книге показывать не должен.

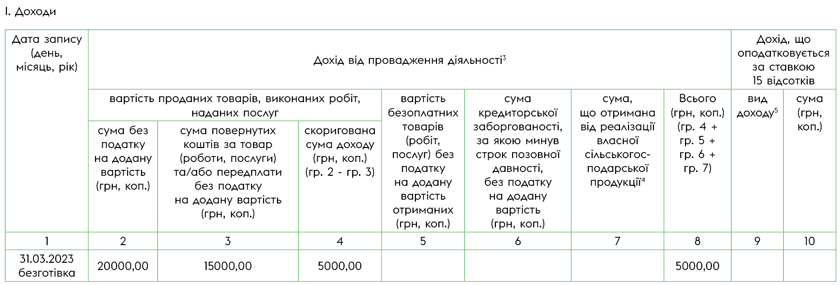

Приведем дальше пример заполнения по вышеупомянутым условиям типовой формы учета доходов и расходов ФЛП плательщиками ЕН группы 3 с уплатой НДС.

Фрагмент заполнения экспедитором типовой формы (разд. І «Доходи»)

По материалам сайта i.factor.ua