Глава 15. Учет результатов деятельности (часть 2)

15.2. БУХГАЛТЕРСКИЙ УЧЕТ НАЛОГА НА ПРИБЫЛЬ

ТЕКУЩИЙ НАЛОГ НА ПРИБЫЛЬ

Предприятия, находящиеся на общей системе налогообложения, уплачивают налог на прибыль согласно разделу III НКУ [36]. Вкратце остановимся на порядке формирования объекта налогообложения согласно нормам налогового законодательства.

Плательщиками налога на прибыль из числа резидентов являются, в частности (п.п 133.1.1 НКУ [36]):

1) субъекты хозяйствования — юридические лица, проводящие хозяйственную деятельность как на территории Украины, так и за ее пределами, а также обособленные подразделения таких плательщиков налога, за исключением представительств;

2) неприбыльные учреждения и организации при получении прибыли от неосновной деятельности и/или доходов, подлежащих налогообложению в соответствии с настоящим разделом.

Ставка налога с 1 января 2012 года составляет 21 % от объекта налогообложения.

Объектом налогообложения является, в частности, прибыль с источником происхождения из Украины и за ее пределами, которая определяется путем уменьшения суммы доходов отчетного периода на себестоимость реализованных товаров, выполненных работ, оказанных услуг и сумму других расходов отчетного налогового периода:

НП = Д — СС — Р,

где НП — налогооблагаемая прибыль;

Д — доходы отчетного периода, которые включают:

— доход от операционной деятельности (доход от реализации товаров, выполненных работ, предоставленных услуг);

— прочие доходы;

СС — себестоимость реализованных товаров, выполненных работ, предоставленных услуг;

Р — другие расходы.

Доход от реализации товаров признается по дате перехода к покупателю права собственности на такой товар. Доход от предоставления услуг и выполнения работ признается по дате составления акта или иного документа, оформленного в соответствии с требованиями действующего законодательства, подтверждающего выполнение работ или предоставление услуг.

Остальные доходы в налоговом учете, по большей части, признаются по дате их возникновения в соответствии с положениями (стандартами) бухгалтерского учета, если иное не предусмотрено нормами раздела III НКУ [36].

Расходы, формирующие себестоимость реализованных товаров, выполненных работ, предоставленных услуг (кроме нераспределенных постоянных общепроизводственных расходов, которые включаются в состав себестоимости реализованной продукции в периоде их возникновения), признаются расходами того отчетного периода, в котором признаны доходы от реализации таких товаров, выполненных работ, предоставленных услуг.

Другие расходы признаются расходами того отчетного периода, в котором они были осуществлены, согласно правилам ведения бухгалтерского учета.

Таким образом, мы провели краткий обзор правил налогового учета по налогу на прибыль, который понадобится нам для дальнейшего изложения.

Методологические основы бухгалтерского учета налога на прибыль установлены П(С)БУ 17 «Налог на прибыль» [17]. В соответствии с ним сумму налога на прибыль, определенную в отчетном периоде в соответствии с налоговым законодательством (т. е. по всем описанным выше правилам), принято называть текущим налогом на прибыль.

Начисление текущего налога на прибыль за отчетный период отражается в бухгалтерском учете записью:

Дт 981 «Налог на прибыль от обычной деятельности»;

Кт 641 «Расчеты по налогам» (субсчет или аналитический счет «Расчеты по налогу на прибыль»).

При использовании счетов класса 8 текущий налог на прибыль отражается записью:

Дт 85 «Прочие расходы»;

Кт 641 «Расчеты по налогам» (субсчет или аналитический счет «Расчеты по налогу на прибыль»).

Собственно говоря, этим можно было бы и ограничиться, если бы не требование П(С)БУ 17 [17] отражать расходы по налогу на прибыль с учетом отсроченного налога на прибыль.

ОТСРОЧЕННЫЙ НАЛОГ НА ПРИБЫЛЬ

Учитывать отсроченный налог на прибыль должны все плательщики налога на прибыль, кроме субъектов малого предпринимательства, составляющих финансовую отчетность согласно П(С)БУ 25 «Финансовый отчет субъекта малого предпринимательства» [25]. Этот стандарт разрешает субъектам малого предпринимательства отражать расходы по налогу на прибыль в сумме текущего налога.

Что касается периодичности, то рассчитывать отсроченный налог на прибыль можно ежеквартально на дату составления промежуточной финансовой отчетности или раз в год при составлении годовой финансовой отчетности. В первом случае в промежуточном Отчете о финансовых результатах отражается лишь сумма текущего налога на прибыль, а вот в годовом — уже с учетом отсроченного налога (п. 15 П(С)БУ 17 [17]).

Ответ на вопрос: «Почему расходы по налогу на прибыль в бухгалтерском учете отличаются от налога на прибыль, определенного по налоговому законодательству?» найдем в п. 4 П(С)БУ 17 [17].

Смысл этого пункта сводится к следующему.

Расходами (доходом) по налогу на прибыль в Отчете о финансовых результатах признается текущий налог на прибыль с учетом отсроченного налога на прибыль.

В виде формулы такое утверждение можно представить следующим образом:

Теперь самое время обратить внимание на определение отсроченного налога на прибыль, которым оперирует П(С)БУ 17 [17].

Отсроченный налог на прибыль — сумма налога на прибыль, которая признана отсроченным налоговым активом (ОНА) и отсроченным налоговым обязательством (ОНО).

ОТСРОЧЕННЫЕ НАЛОГОВЫЕ АКТИВЫ И ОБЯЗАТЕЛЬСТВА

Чтобы понять, откуда берутся ОНА и ОНО, еще раз вспомним, что прибыль в бухгалтерском и налоговом учете — не одно и то же.

Согласно определению терминов П(С)БУ 17 [17] налогооблагаемая прибыль названа налоговой прибылью (убытками), а финансовый результат, определенный в бухгалтерском учете, — учетной прибылью (убытками).

Учетная прибыль (убыток) — сумма прибыли (убытка) до налогообложения, которая признана в бухгалтерском учете и отражена в Отчете о финансовых результатах за отчетный период.

Налоговая прибыль (убыток) — сумма прибыли (убытка), определенная по налоговому законодательству объектом налогообложения за отчетный период.

Сами по себе расхождения между налоговой и учетной прибылью еще не обязательно ведут к возникновению ОНА или ОНО. Разницы (отклонения между налоговой и учетной прибылью) могут быть постоянными и временными.

Так, амортизация непроизводственных основных средств влияет на финансовые результаты в бухгалтерском учете, но не оказывает влияния на налогооблагаемую прибыль. Следовательно, эта разница будет постоянной.

Наоборот, включение авансов, полученных плательщиками налога на прибыль до 01.04.2011 г. (вступления в силу раздела III НКУ [36]) в валовой доход, создает временную налоговую разницу. Впоследствии, при отгрузке ранее оплаченных товаров, эта сумма будет включена в доход в бухгалтерском учете. Именно временные налоговые разницы, и только они, являются причиной отражения в бухгалтерском учете ОНА и ОНО.

Временная налоговая разница — разница между оценкой актива или обязательства по данным финансовой отчетности и налоговой базой этого актива или обязательства соответственно.

Обратите внимание на термин «налоговая база актива или обязательства», содержащийся в определении временной налоговой разницы. Он является ключевым при определении величины ОНА и ОНО. Но об этом позднее, а сейчас еще раз повторим общее правило:

ОНА и ОНО возникают лишь тогда, когда расхождения носят временный характер, т. е. одна и та же величина влияет на налоговую и учетную прибыль в разных отчетных периодах.

Отсроченный налоговый актив — сумма налога на прибыль, подлежащая возмещению в следующих периодах вследствие:

— временной налоговой разницы, подлежащей вычитанию;

— переноса налогового убытка, не включенного в расчет уменьшения налога на прибыль в отчетном периоде;

— переноса на будущие периоды налоговых льгот, которыми воспользоваться в отчетном периоде невозможно.

Отсроченное налоговое обязательство — сумма налога на прибыль, которая будет уплачиваться в последующих периодах с временных налоговых разниц, подлежащих налогообложению.

Образно говоря, отсроченный налоговый актив — это сумма как бы переплаты в бюджет по сравнению с тем, если бы налог платился с учетной прибыли. Поэтому в бухгалтерском учете эта сумма признается как бы активом и отражается на балансовом счете 17 «Отсроченные налоговые активы».

И наоборот, отсроченное налоговое обязательство — это сумма как бы недоплаты в бюджет, по сравнению с тем, если бы налог платился с учетной прибыли. Поэтому в бухгалтерском учете эта сумма признается как бы обязательством и отражается на балансовом счете 54 «Отсроченные налоговые обязательства».

Причиной появления ОНА и ОНО являются не просто временные налоговые разницы, а к тому же «подлежащие вычитанию» и «подлежащие налогообложению».

ВИДЫ ВРЕМЕННЫХ НАЛОГОВЫХ РАЗНИЦ

Из изложенного выше следует, что для правильного отражения в учете ОНА и ОНО, прежде всего, необходимо сосредоточиться на временных налоговых разницах с вытекающей отсюда проблемой выделения их из общей массы разниц.

П(С)БУ 17 [17] предусматривает два вида временных налоговых разниц: подлежащие вычитанию и подлежащие налогообложению.

Временная налоговая разница, подлежащая вычитанию, — временная налоговая разница, которая приводит к уменьшению налоговой прибыли (увеличению налогового убытка) в будущих периодах.

Временная налоговая разница, подлежащая налогообложению, — временная налоговая разница, которая включается в налоговую прибыль (убыток) в будущих периодах.

Для полного понимания этих терминов еще раз напомним, что П(С)БУ 17 [17] рассматривает налог на прибыль именно с позиций бухгалтерского учета. То есть, когда в определении временной налоговой разницы, подлежащей вычитанию, указывается, что она приводит к уменьшению налоговой прибыли в будущем, это не значит, что нужно вносить какие-то коррективы в налоговый учет и уменьшать налогооблагаемую прибыль. Речь идет об уменьшении налоговой прибыли по сравнению с финансовым результатом в бухгалтерском учете. И наоборот, если возникает временная налоговая разница, подлежащая налогообложению, налоговая прибыль увеличится опять-таки по сравнению с финансовым результатом в бухгалтерском учете.

Теперь мы вплотную подошли к тому, чтобы определиться, в каком случае возникает ОНА, а в каком случае — ОНО. Указания на этот счет содержатся соответственно в пп. 7 и 8 П(С)БУ 17 [17] и схематически могут быть представлены, как показано на рис. 15.6.

Итак, подведем промежуточные итоги. Мы знаем, что:

— расходы (доход) по налогу на прибыль включают в себя расходы на текущий налог и отсроченный налог на прибыль;

— отсроченный налог на прибыль — сумма налога, признанная ОНА или ОНО;

— ОНА и ОНО образуются вследствие временных налоговых разниц;

— причиной возникновения ОНА являются временные налоговые разницы, подлежащие вычитанию, а причиной возникновения ОНО — временные налоговые разницы, подлежащие налогообложению.

Выражаясь математическим языком, неизвестными в этой системе уравнений являются размер и направление временных налоговых разниц. А для того чтобы их определить, следует еще раз вспомнить определение временной налоговой разницы — это разница между бухгалтерской оценкой актива или обязательства и налоговой базой этого актива и обязательства.

НАЛОГОВАЯ БАЗА

К сожалению, П(С)БУ 17 [17] очень кратко говорит о таком важнейшем понятии, как налоговая база актива или обязательства.

Налоговая база актива или обязательства — оценка актива и обязательства, которая используется в целях налогообложения этого актива и обязательства при определении налога на прибыль.

Для того чтобы понять смысл этого определения, следует обратиться к примерам, которые даны в приложении к П(С)БУ 17 [17]. Заметим, что эти примеры базируются на старых, докодексных, правилах налогового учета по налогу на прибыль, когда налоговые доходы (валовые доходы) и расходы (валовые расходы) признавались в учете по правилу первого события: перечисление авансов и получение авансов влияло на налогооблагаемую прибыль. Сейчас, напомним, в налоговом учете авансы не влияют на налогооблагаемую прибыль: правила определения даты возникновения налоговых доходов и расходов сейчас «тяготят» к бухгалтерским. Вместе с тем считаем, что для лучшего понимания природы налоговых разниц и отсроченных налогов имеет смысл обратиться к этим старым примерам.

В первом примере представлена ситуация, когда на конец отчетного года стоимость активов на субсчете 371 «Расчеты по выданным авансам» (за сырье, ра-

боты, услуги для операционной деятельности) составляет 10800 грн. Эти 10800 грн. за вычетом НДС представляют собой бухгалтерскую оценку актива (балансовую стоимость) — 9000 грн.

По налоговому законодательству сумма выданных авансов плательщикам налога на прибыль на общих основаниях (без НДС) включается в валовые расходы в том периоде, когда осуществлено их перечисление, и соответственно уменьшает налог на прибыль. То есть эта сумма уже была учтена в налоговом учете, и «отоваривание» аванса не повлечет за собой никаких налоговых последствий. Следовательно, налоговая база этого актива равна нулю.

В данном случае балансовая стоимость актива (БСА) превышает налоговую базу актива (НБА), и возникает временная налоговая разница, подлежащая налогообложению (в бухгалтерском учете) в размере 9000 0 = 9000 грн. Размер этой разницы, умноженный на действующую ставку налога, и дает нам ОНО, отражаемое в строке

460 Баланса (если других разниц нет).

И наоборот, если БСА меньше НБА, то возникает временная налоговая разница, подлежащая вычитанию, и, как следствие, образуется ОНА.

Теперь выясним смысл понятия «налоговая база обязательства». С этой целью воспользуемся примером 2: по состоянию на конец отчетного года на субсчете 681 «Рас-

четы по авансам полученным» сальдо обязательства составляет 12000 грн.

Бухгалтерская оценка этого обязательства без НДС составляет 10000 грн.

По налоговому законодательству полученные авансы (без НДС) включаются в состав валового дохода в том периоде, в котором они получены. Опять-таки эта сумма уже учтена с целью налогообложения, и отгрузка не повлечет за собой никаких налоговых последствий. Налоговая база этого обязательства равна нулю.

В данном случае балансовая стоимость обязательства (БСО) превышает налоговую базу обязательства (НБО) и возникает временная налоговая разница, подлежащая вычитанию. Размер этой разницы (10000 0 = 10000 грн.), умноженный на действующую ставку налогообложения, и дает нам ОНА, отражаемый в строке 060

Баланса (если других разниц нет).

И наоборот, если БСО меньше НБО, то возникает временная налоговая разница, подлежащая налогообложению, и, как следствие, образуется ОНО.

Из приведенного анализа примеров можно вывести два общих правила. Первое правило касается определения размера налоговой базы актива или обязательства:

Налоговая база актива или обязательства определяется в той сумме, которая будет использована в целях налогообложения в следующих за датой баланса отчетных периодах.

Второе правило является основным при определении размера ОНА и ОНО, возникающих вследствие отличия балансовой стоимости актива или обязательства от налоговой базы этого актива или обязательства. Это правило представим в виде формул:

Руководствуясь этими правилами, на дату баланса следует проанализировать отраженные в бухучете активы и обязательства на предмет наличия временных налоговых разниц и там, где они есть, определить размер ОНА и ОНО.

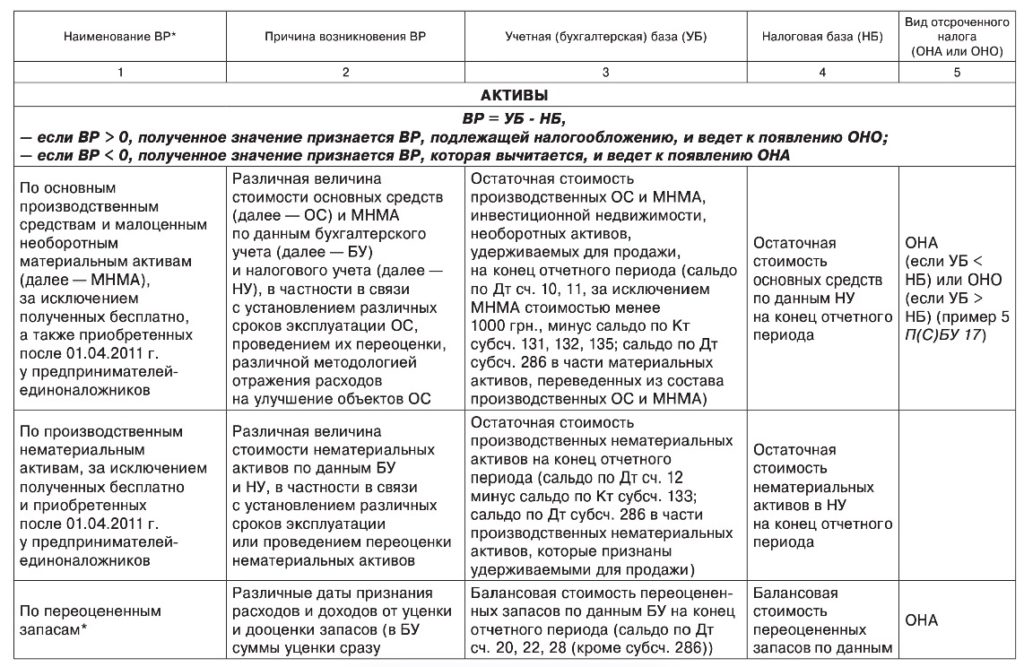

Наиболее распространенные причины возникновения временных налоговых разниц представлены в табл. 15.1.

Таблица 15.1

ОТРАЖЕНИЕ ОНА И ОНО В БУХГАЛТЕРСКОМ УЧЕТЕ И ФИНАНСОВОЙ ОТЧЕТНОСТИ

ОНА и ОНО, связанные с возникновением временных налоговых разниц, должны отражаться соответственно на счете 17 и счете 54. В Балансе они отражаются свернуто — в строке 060 или 460, в зависимости от того, что больше.

Расходы (доход) по налогу на прибыль, отражаемые на счете 98 и в строке 180 (185) Отчета о финансовых результатах, следует определять по формуле:

Если ОНА больше, чем ОНО (т. е. свернуто получается ОНА), то отсроченный налог на прибыль в сумме «свернутого ОНА» отражается следующим образом:

Дт 17 «Отсроченный налоговый актив»

Кт 641 «Расчеты по налогам» (субсчет или аналитический счет «Расчеты по налогу на прибыль»).

Если же ОНО больше, чем ОНА (т. е. свернуто получается ОНО), то отсроченный налог на прибыль в сумме «свернутого ОНО» отражается следующим образом:

Дт 981 «Расходы по налогу на прибыль от обычной деятельности»

Кт 54 «Отсроченные налоговые обязательства».

И в том и в другом случае делается проводка на сумму текущего налога на прибыль:

Дт 981 «Налог на прибыль от обычной деятельности»

Кт 641 «Расчеты по налогам» (субсчет или аналитический счет «Расчеты по налогу на прибыль»).

Рассмотрим числовой пример

Пример 15.1. Сумма текущего налога на прибыль составила 15 тыс. грн. Два

варианта знака отсроченного налога:

1) ОНА — 5000 грн.;

2) ОНО — 3000 грн.

Посмотрим, как это будет выглядеть в проводках (табл. 15.2).

Таблица 15.2

| Содержание хозяйственной операции | Корреспондирующие счета | Сумма, грн. | |

| дебет | кредит | ||

| 1. Если имеет место ОНА | |||

| 1.1. Начислен текущий налог на прибыль | 981 | 641/Приб. | 10000 |

| 1.2. Отражена сумма ОНА | 17 | 641/Приб. | 5000 |

| 2. Если имеет место ОНО | |||

| 2.1. Начислен текущий налог на прибыль | 981 | 641/Приб. | 15000 |

| 2.2. Отражена сумма ОНО | 981 | 54 | 3000 |

В финансовой отчетности результаты этих операций будут отражены следующим образом:

— вариант 1 — в строке 060 Баланса будут отражены ОНА в сумме 5,0 тыс. грн.,

а в строке 180 Отчета о финансовых результатах — расходы по налогу на прибыль от обычной деятельности в сумме 10,0 тыс. грн.;

— вариант 2 — в строке 460 Баланса будут отражены ОНО в сумме 3,0 тыс. грн., а в строке 180 Отчета о финансовых результатах — расходы по налогу на прибыль от обычной деятельности в сумме 18,0 тыс. грн. (15,0 + 3,0).

И в первом и во втором вариантах в строке 550 Баланса будет показана сумма налога на прибыль, подлежащая уплате в бюджет, равная 15,0 тыс. грн.

ОТРАЖЕНИЕ ОНА И ОНО С УЧЕТОМ ПОКАЗАТЕЛЕЙ ПРЕДЫДУЩЕГО ГОДА

Итак, вы уже знаете, что сумма отсроченного налога на прибыль, рассчитанного за год свернуто, является показателем, который должен быть отражен в соответствующей строке Баланса (060 или 460) на 31 декабря отчетного года. Из предыдущего подраздела вы также узнали, какими проводками отражать отсроченный налог на прибыль. Однако если предприятие уже не впервые отражает отсроченный налог на прибыль, то одних только этих проводок недостаточно. Возникает вопрос, а что же делать с отсроченным налогом, отраженным в прошлогодней финансовой отчетности?

Перечислим все возможные варианты с учетом того, что по сравнению с предыдущим годом знак отсроченного налога на прибыль может остаться прежним, а может и измениться:

1) знак отсроченного налога не меняется:

а) отсроченные налоговые активы (ОНА) увеличиваются;

б) ОНА уменьшаются;

в) отсроченные налоговые обязательства (ОНО) увеличиваются;

г) ОНО уменьшаются;

2) знак отсроченного налога меняется:

а) ОНА заменяются на ОНО;

б) ОНО заменяются на ОНА.

Если знак отсроченного налога не меняется, необходимо либо доначислить, либо уменьшить сальдо такого налога на 31 декабря отчетного года на соответствующую величину.

Если же знак отсроченного налога меняется, то нужно списать прошлогоднее сальдо отсроченного налога и отразить расходы по налогу на прибыль отчетного года в обычном порядке.

Порядок отражения ОНО и ОНА, а также расходов (доходов) по налогу на прибыль в бухгалтерском учете рассмотрим на числовых примерах. При этом проанализируем следующие ситуации:

— увеличивается (уменьшается) остаток по Дт сч. 17;

— увеличивается (уменьшается) остаток по Кт сч. 54;

— ОНО меняется на ОНА;

— ОНА меняется на ОНО;

— возникает доход по налогу на прибыль. Исходные данные представим в табл. 15.3.

Таблица 15.3

Порядок отражения отсроченных налогов в перечисленных ситуациях в регистрах бухгалтерского учета представлен в табл. 15.4.

Таблица 15.4

| № п/п | Содержание операции | Корреспонденция счетов | Сумма, грн. | |

| дебет | кредит | |||

| Уменьшение ОНА в течение года | ||||

| 1 | Уменьшено сальдо ОНА | 981 | 17 | 550 |

| 1 | Отражено начисление налога на прибыль, включенного в декларации по налогу на прибыль за I квартал и II — IV кварталы 20ХХ года | 981 | 641/Приб. | 700 |

| 1 | Списана на финансовый результат сумма расходов по налогу на прибыль предприятия (гр. 3 стр. 180 Формы № 2) | 791 | 981 | 1250 |

| Увеличение ОНА в течение года | ||||

| 2 | Доначислены ОНА | 17 | 641/Приб. | 550 |

| 2 | Отражено доначисление налога на прибыль, включенного в декларации по налогу на прибыль за I квартал и II — IV кварталы 20ХХ года (700,00 550,00) | 981 | 641/Приб. | 150 |

| 2 | Списана на финансовый результат сумма расходов по налогу на прибыль предприятия (гр. 3 стр. 180 Формы № 2) | 791 | 981 | 150 |

| Уменьшение ОНО в течение года | ||||

| 3 | Уменьшено сальдо ОНО | 54 | 641/Приб. | 550 |

| 3 | Отражено доначисление налога на прибыль, включенного в декларации по налогу на прибыль за I квартал и II — IV кварталы 20ХХ года (700,00 550,00) | 981 | 641/Приб. | 150 |

| 3 | Списана на финансовый результат сумма расходов по налогу на прибыль предприятия (гр. 3 стр. 180 Формы № 2) | 791 | 981 | 150 |

| Увеличение ОНО в течение года | ||||

| 4 | Доначислены ОНО | 981 | 54 | 550 |

| 4 | Отражено начисление налога на прибыль, включенного в декларации по налогу на прибыль за I квартал и II — IV кварталы 20ХХ года | 981 | 641/Приб. | 700 |

| 4 | Списана на финансовый результат сумма расходов по налогу на прибыль предприятия (гр. 3 стр. 180 Формы № 2) | 791 | 981 | 1250 |

| ОНА меняется на ОНО | ||||

| 5 | Списаны ОНА за прошлый год | 981 | 17 | 700 |

| 5 | Начислены ОНО | 981 | 54 | 1250 |

| 5 | Отражено начисление налога на прибыль, включенного в декларации по налогу на прибыль за I квартал и II — IV кварталы 20ХХ года | 981 | 641/Приб. | 700 |

| 5 | Списана на финансовый результат сумма расходов по налогу на прибыль предприятия (гр. 3 стр. 180 Формы № 2) | 791 | 981 | 2650 |

| ОНО меняется на ОНА | ||||

| 6 | Списаны ОНО за прошлый год | 54 | 641/Приб. | 200 |

| 6 | Начислены ОНА | 17 | 641/Приб. | 300 |

| 6 | Отражено доначисление налога на прибыль, включенного в декларации по налогу на прибыль за I квартал и II — IV кварталы 20ХХ года (700,00 200,00 300,00) | 981 | 641/Приб. | 200 |

| 6 | Списана на финансовый результат сумма расходов по налогу на прибыль предприятия (гр. 3 стр. 180 Формы № 2) | 791 | 981 | 200 |

| ДОХОД ПО НАЛОГУ НА ПРИБЫЛЬ | ||||

| 7 | Отражен текущий налог на прибыль за счет уменьшения ОНО | 54 | 641/Приб. | 700 |

| 7 | Списан остаток ОНО (1150,00 700,00) | 54 | 981 | 450 |

| 7 | Начислены ОНА | 17 | 981 | 600 |

| 7 | Списана на финансовый результат сумма доходов по налогу на прибыль предприятия (гр. 3 стр. 185 Формы № 2) | 981 | 791 | 1050 |

Обращаем внимание: не всегда изменение ОНО влияет на сумму налога на прибыль, отражаемую в бухгалтерском учете на субсч. 981. Так, сумма ОНО, возникшего в результате дооценки основных средств, в бухгалтерском учете отражается как уменьшение собственного капитала: Дт субсч. 423 «Дооценка активов» с Кт сч. 54 «Отсроченные налоговые обязательства».

Сумма такого изменения ОНО не должна включаться в строку 180 Формы № 2.