Как ФЛП вести учет доходов, расходов и товарных запасов в 2023 году?

Какой учетный регистр должен иметь ФЛП?

ФЛП не ведут бухучет, но для них законодатели разработали обязательные учетные регистры: 1) для учета доходов (и расходов) и 2) для учета товарных запасов. Понять, какой регистр нужен именно вашему ФЛП, помогут табл. 1 и 2.

Таблица 1. Какие учетные регистры нужные ФЛП для учета доходов (и расходов)

|

ФЛП |

Регистр учета доходов (и расходов) |

|

Плательщики единого налога (ЕН) групп 1 — 3 (без НДС), в том числе плательщики спецЕН |

Такие ФЛП с 01.01.2021 учет ведут в произвольной форме «путем помесячного отражения полученных доходов» (п. 296.1 НКУ). То есть у ФЛП должен быть регистр учета доходов — бумажный или электронный. У налоговиков он не регистрируется. Форма такого регистра — произвольная. Главное что? Каждый месяц записывать в такой учетный регистр общую сумму доходов от предпринимательской деятельности за месяц. Подробнее об этом мы расскажем ниже. А здесь еще напомним два современных момента: 1) ФЛП на спецЕН, независимо от того, зарегистрированы ли они как плательщики НДС, также ведут учет доходов в произвольной форме путем помесячного отражения полученных доходов (больше деталей об этом найдете в статье «ФЛП на спецЕН: а что с налоговым учетом?» // «Налоги & бухучет», 2022, № 77); 2) ФЛП на ЕН группы 3 (в т. ч. спецЕН), который имеет доходы от производства и реализации собственной сельскохозяйственной продукции, должен отдельно вести учет: 1) дохода от производства и реализации собственной сельскохозяйственной продукции; 2) прочих доходов (абз. 3 п. 296.1 НКУ) |

|

Плательщики ЕН группы 3 по НДС (ставка ЕН 3 %) |

С 01.01.2021 по 03.01.2023 вели учет в произвольной форме путем помесячного отражения доходов и расходов. Правда, с 01.01.2022 НКУ обязал их вести учет доходов и расходов в специальной Типовой форме учета доходов и расходов. Но весь 2022 год об этой форме не было ни слуху ни духу. Появилась она аж 03.01.2023. Потому в 2022 году можно было продолжать вести учет доходов и расходов в произвольной форме. А вот с 03.01.2023 уже ведем учет в Типовой форме, которая утверждена приказом № 405*. Доходы и расходы в нее записываем ежедневно (подробнее об этом будем рассказывать дальше в статье). Опять же ФЛП на ЕН группы 3 на ставке 3 %, который имеет доходы от производства и реализации собственной сельскохозяйственной продукции, должен отдельно вести учет: 1) дохода и расходов от производства и реализации собственной сельскохозяйственной продукции; 2) прочих доходов и расходов (абз. 3 п. 296.1 НКУ). Кстати, такая возможность реализована в утвержденной недавно Типовой форме |

|

Общесистемщики (независимо от НДС-статуса) |

С 01.01.2021 по 16.07.2021 вели учет доходов и расходов в произвольной форме, потому что на то время законодатели не утвердили ничего на замену отмененной Книге учета доходов и расходов. С 16.07.2021 для них приказом № 261** утвердили Типовую форму учета доходов и расходов. Опять же учет доходов и расходов от производства и реализации собственной сельскохозяйственной продукции ведется отдельно от учета доходов и расходов от осуществления прочих видов хозяйственной деятельности (абз. 2 ст. 177.10 НКУ) |

Таблица 2. Какие учетные регистры нужны ФЛП для учета товаров

|

ФЛП |

Регистр учета товарных запасов |

|

Общесистемщики. Плательщики ЕН (в т. ч. спецЕН), зарегистрированные плательщиками НДС |

Обязаны иметь документы на товар и вести учет товаров в специальной Форме ведения учета товарных запасов. Она утверждена приказом № 496*. А вступила в силу она 26.11.2021. Подробнее об этом можно прочитать, в частности, в статье «Операция «реанимация» — учета товарных запасов у ФЛП» // «Налоги & бухучет», 2022, № 87. Обратите внимание! Налоговики считают, что учет товарных запасов должны вести даже те ФЛП, которые получают оплату только на IBAN-реквизиты своего счета, то есть вообще не проводят расчетных операций (категория 109.02 БЗ). Хотя мы с этим не согласны, о чем подробнее можно узнать из статьи «Учет товарных запасов и расчеты по IBAN» // «Налоги & бухучет», 2022, № 83 |

|

Плательщики ЕН (в т. ч. спецЕН), не зарегистрированные плательщиками НДС |

Если ФЛП не осуществляет реализацию: — технически сложных бытовых товаров, которые подлежат гарантийному ремонту (ТСБТ); — лекарственных средств; — изделий медназначения; — ювелирных и бытовых изделий из драгоценных металлов, драгоценных камней, драгоценных камней органогенного образования и полудрагоценных камней, то он может не вести учет товарных запасов, никакой «товарный» регистр ему не нужен (п. 12 ст. 3 Закона об РРО). Документы на товар ему также не нужны. С последним, кстати, «со скрипом» соглашаются и налоговики (категория 109.02 БЗ, и категория 107.01.06 БЗ). Но если документы на товар у вас есть, лучше их хранить А вот ФЛП, который продает ТСБТ, лекарственные средства, медизделия или «ювелирку», должен иметь первичку на товар и вести учет товарных запасов в той же Форме из приказа № 496, что и общесистемщики и упрощенцы, зарегистрированные плательщиками НДС, и по тем же правилам (то есть даже если у ФЛП все оплаты идут только на IBAN-реквизиты счета) |

Что общего у всех этих учетных регистров? Их не надо регистрировать у налоговиков! Впрочем рекомендуем не медлить с их заполнением. А если уже так случилось, что ФЛП «упустил момент», восстановить записи о доходе, расходах или о товарных документах можно хоть сейчас (см. по этому поводу статью «Операция «реанимация» — учета товарных запасов у ФЛП» // «Налоги & бухучет», 2022, № 87.

Регистр учета доходов у плательщиков ЕН групп 1 — 3 без НДС

Основные правила заполнения этого регистра — в табл. 3.

Таблица 3. Как заполнить регистр учета доходов произвольной формы

|

Вопрос |

Ответ |

|

Где взять форму регистра учета доходов? |

Распечатать самостоятельно, разлиновать в бумажной тетради, журнале, блокноте или создать соответствующий файл на собственном ПК в Excel и т. п. Более того, чтобы вести регистр на ПК, даже не обязательно иметь электронную подпись |

|

Как должен выглядеть регистр? |

Кто-то, чтобы «не изобретать велосипед», за образец возьмет расграфовку (количество и названия граф) из «старой» формы Книги учета дохода, которая действовала когда-то для единого налога (см. статью «Правила ведения самодельной Книги учета доходов» // «Налоги & бухучет», 2021, № 17). Кто-то вообще остановится на табличке с 2 графами. Впрочем лучше выбрать «золотую середину». Так, чтобы легко заполнить декларацию, целесообразно вести в регистре отдельные графы для: 1) разрешенного дохода (который облагается налогом по обычной ставке ЕН); 2) запрещенного дохода (с которого уплачиваем ЕН по ставке 15 %), например, превышение лимита или доход от деятельности, которая не указана в Реестре ЕН); 3) возвратов, которые исключаются из дохода; 4) дохода от реализации собственной сельхозпродукции (если у вас есть такой доход). Образец регистра — на рис. 1 |

|

Вносить ли запись о доходе в Регистр после каждой продажи? |

Нет, доход записываем в регистр только раз в месяц. Но если вам удобно заполнять регистр ежедневно, это не запрещено. Например, в Excel можно организовать все так, чтобы на месяц открывался отдельный лист, где бы доходы отражали ежедневно, а потом это приходило в итоговый лист с месячными итогами. Если вам так удобнее — не проблема. Главное, обязательно подводить в учетном регистре месячные итоги |

|

ФЛП занимается торговлей и арендой. Надо ли в регистре указывать отдельно торговые доходы и доходы от аренды? |

Нет, доходы от всех видов деятельности заносим в регистр общей суммой за месяц! Единственное исключение: упрощенцы группы 3, если имеют доходы от сельского хозяйства, должны вести их учет отдельно, то есть в отдельной графе регистра (п. 296.1 НКУ). Доходы от всех остальных видов деятельности они учитывают «скопом» |

|

Разбивать ли доход на «наличность» и «безналичку»? |

Формально таких требований уже нигде нет. Но кто-то скажет, а как же оприходование? Так, согласно «кассовому» положению № 148* (п. 11 разд. II) оприходование у предпринимателей осуществляется в т. ч. в произвольной форме путем помесячного отражения доходов в установленном НКУ порядке. Ну так мы и показываем месячные итоги. И если под весь доход у нас есть первичка, как того хотят налоговики, то можно считать, что нет никакой проблемы в том, что мы не выделяем отдельно наличный и безналичный доход. Но тем, кто в принципе не хочет ничего обсуждать с проверяющими, можно все же посоветовать выделять отдельно наличность и безналичку. Такой вариант, безусловно, избавит ФЛП от лишних вопросов. Также такое разделение будет полезным, если вы вносите наличную выручку на предпринимательский счет. Как показывать распределение (на наличность и безналичку)? Можно выделять для наличных денег и безналички отдельные строки при расшифровке месячной или дневной суммы дохода, а можно разбить графу «Доходи» на две колонки «наличность» и «безналичка» и сразу отражать в одной строке суммы полученного дохода разного вида |

|

Как исправить ошибку в регистре? |

Как угодно, законодательством это не регламентировано. Можно, как и раньше, зачеркнуть ошибку, надписать правильную сумму и поставить рядом подпись ФЛП |

Больше советов найдете в статье «Правила ведения самодельной Книги учета доходов» // «Налоги & бухучет», 2021, № 17.

А теперь — пример. Допустим, в феврале единоналожник группы 2 получил 40 тыс. грн за проданную одежду. А в марте покупатель вернул ему часть товара и попросил вернуть его стоимость — 10 тыс. грн. Кроме того, в марте единоналожник получил 35 тыс. грн за проданную одежду, 15 тыс. грн — арендная плата от другого упрощенца за склад и еще 5 тыс. грн от юрлица — плательщика налога на прибыль за предоставленные ему услуги ремонта (запрещенный вид деятельности для группы 2).

При таких условиях записи в регистре учета доходов могут выглядеть так, как на рис. 1. А могут и иначе. Например, можно записать возврат в графу 2 со знаком «-», если вы не хотите вести графы 3 и 4. Потому что регистр ведем в произвольной форме, главное — понимать записи в нем и объяснить их налоговикам во время проверки.

И не забывайте, что любой возврат средств обязательно должен быть подтвержден документально (платежка, письмо от покупателя с просьбой вернуть аванс, ТТН на возвращенные товары, акт претензии и т. п.).

А нужно ли подтверждать документально сумму полученного дохода (запись в графе 2)? Да, нужно (письмо Комитета ВРУ по вопросам финансов, налоговой и таможенной политики от 30.12.2021 № 04-32/10-2021/409504).

Регистр учета доходов у плательщиков ЕН группы 3 ставка 3 % (с НДС)

Базовые правила его ведения таковы*:

* Более подробную информацию о ведении этой формы вы найдете в статье «ФЛП-НДСники на ЕН! К ведению Типовой формы учета доходов и расходов готовься!» // «Налоги & бухучет», 2022, № 99.

— заполняем Типовую форму в гривнях с копейками;

— отражаем доходы и расходы по итогам рабочего дня, в течение которого они получены/понесены. Если доходов или расходов не было, запись за этот день не делаем;

— записываем общий доход и расходы за день от всех видов деятельности, кроме агродоходов и агрорасходов — для них есть отдельные графы;

— доходы за день разбиваем на наличность и безналичку (записываем в отдельные строки);

— доходы и расходы записываем без НДС;

— доходы признаем в день получения оплаты (наличной или безналичной), расходы — в день выплаты средств партнерам. Факт отгрузки/оприходования товаров роли не играет;

— Типовую формы можно купить в спецмагазинах, распечатать самому или вести на ПК в файле с расширением «.xls» или «.xlsx» (другие форматы файлов не допускаются). Электронная подпись для этого не нужна;

— храним ее в течение 3 лет после окончания отчетного периода, в котором осуществлена последняя запись.

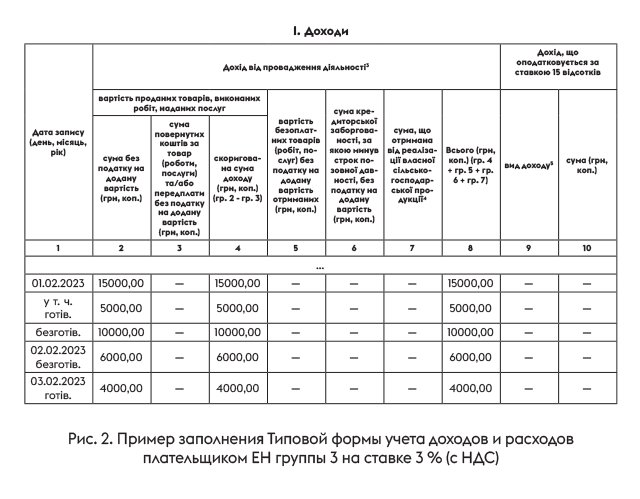

А теперь — пример. Допустим, ФЛП 01.02.2023 получил оплату за товар: на счет — 12 тыс. грн (с НДС) и наличностью — 6 тыс. грн (с НДС). На следующий день он получил безналичную оплату за услуги в размере 7,2 тыс. грн (с НДС). А 03.02.2023 — наличную выручку в размере 4,8 тыс. грн (с НДС). Расходы в эти дни плательщик не осуществлял.

В таком случае доходная часть его Типовой формы учета будет выглядеть так, как на рис. 2.

Записи о доходах (графа 2) подтвердит выписка банка, Z-отчеты РРО/ПРРО.

Как заполнить Типовую форму учета общесистемщику?

Общесистемщик заполняет свою Типовую форму учета доходов и расходов так:

— в гривнях с копейками;

— записи о доходах и расходах заносит по итогам рабочего дня, в течение которого получен доход / понесены расходы (общей суммой за день от всех видов деятельности) без НДС и «розничного» акциза, если он является плательщиком этих налогов;

— доходы отражает в день получения средств на счет или наличностью, расходы — в день уплаты средств. Факт отгрузки/оприходования товаров роли не играет. При этом налоговики настаивают, что стоимость товаров (материалов) (графа 6) можно поставить в расходы только после того, как ФЛП их продал (одновременно с отражением соответствующего дохода или позже);

— в Типовой форме не надо разбивать доход или расходы на наличность и безналичку;

— обязательно надо иметь первичные документы для подтверждения расходов (графы 5 — 10);

— доходы (графа 2) подтверждает выписка банка и Z-отчеты РРО/ПРРО;

— стоит подводить месячные, квартальные и годовые итоги нарастающим итогом с начала года;

— амортизацию (графа 10) в Типовую форму заносим раз в году, потому что ее расчет проводится в конце года;

— храним Типовую форму в течение 3 лет после окончания того года, в котором осуществлена последняя запись.

Больше деталей в отношении заполнения граф Типовой формы найдете в статье «Учет у ФЛП-общесистемщика: новая Типовая форма вместо Книги» // «Налоги & бухучет», 2021, № 57.

Пример. Допустим, ФЛП-общесистемщик (без НДС) 07.02.2023 получил оплату от покупателя в размере 50 тыс. грн (на счет) и продал товар в магазине за наличные на сумму 20 тыс. грн. В этот же день он перевел зарплату на карту работника и уплатил с нее НДФЛ и ВС, всего — 20 тыс. грн, и уплатил ЕСВ «за работников» — 4,4 тыс. грн. Оплаченная себестоимость реализованного товара — 40 тыс. грн.

В таком случае его Типовая форма учета доходов и расходов — на рис. 3 (ниже).

Заметьте, в этом примере в расходы мы поставили оплаченную себестоимость именно тех товаров, которые были реализованы 07.02.2023 (за которые ФЛП получил оплату 50 тыс. грн и 20 тыс. грн). Но если ассортимент товаров у ФЛП широкий и ежедневно он продает десятки наименований, то на практике определить себестоимость проданных товаров может быть проблематично (и самому плательщику, и налоговикам). Кто-то в таком случае «идет своим путем», например, в расходы ставит текущие оплаты поставщикам, осуществленные в течение рабочего дня. Впрочем это уже может вызывать претензии налоговиков.

Как заполнить Форму учета товарных запасов?

Эта форма — не баланс поступления и выбытия товаров. Это — реестр первички на приобретение товаров (материалов) и на их продажу. То есть в нее будем записывать накладные, ТТН, таможенные декларации, акты закупки, чеки на купленный товар и т. п.

Базовые правила ее заполнения таковы:

— первичный документ заносим в Форму или в момент получения товара, или в момент его отгрузки. Здесь факт оплаты товара никакой роли не играет, главное — это движение товара: получили товар — занесли первичку в Форму, отгрузили товар — тоже сделали запись о первичке;

— выбытие (не путать с поступлением) товаров, которые ФЛП продает через РРО или ПРРО, в эту форму заносить не нужно. То есть чеки РРО/ПРРО на продажу товаров в нее не записываем;

— выбытием товаров считается их продажа с расчетом в безналичной форме без РРО или ПРРО, внутреннее перемещение между магазинами или складами ФЛП, уничтожение или потеря товара, возврат товара поставщику, а также использование товаров на собственные нужды ФЛП;

— первый документ, который надо составить до начала учета, — опись остатка товаров на начало учета. Она может иметь произвольную форму, но указываем наименования товаров, их количество и стоимость. Первичные документы на эти остатки не нужны.

Больше деталей найдете, в частности, в статье «Операция «реанимация» — учета товарных запасов у ФЛП» // «Налоги & бухучет», 2022, № 87.

Например, ФЛП начал вести учет товарных запасов с 1 января (перешел с 01.01.2023 на общую систему). По состоянию на конец рабочего дня 31 декабря он имеет товарных запасов на сумму 73 тыс. грн (зафиксировано в описи). Утром 1 января ФЛП получил товаров еще на 3 тыс. грн от ФЛП Кучер и вернул товара на 5 тыс. грн по акту претензии ФЛП Швач. После обеда ФЛП отгрузил товаров на 25 тыс. грн ООО «Крео» по безналичному расчету без применения РРО.

Тогда его форма учета товарных запасов будет выглядеть, как на рис. 4.

По материалам сайта i.factor.ua