Как заполнить декларацию о доходах у ФЛП-общесистемщика за 2022 год

Кто подает?

ФЛП, который в 2022 году работал на общей системе (неважно: весь год или несколько дней года).

И не забудьте, что даже упрощенцы, которые зарегистрировались в 2022 году и избрали группу 1 или 2, считаются общесистемщиками со дня госрегистрации и до конца месяца, в котором зарегистрировались. То есть должны подавать деку о доходах.

Даже если ФЛП в 2022 году уже подавал деку с типом «отчетная» как «справочная» (для назначения пенсии или больничных), он все равно обязан подать годовую деку с типом «отчетная».

А если ФЛП «спал» или разрегистрировался?

Если ФЛП в период работы на общей системе вообще не получал дохода, налоговики позволяют ему не подавать деку, но только при условии, что у него нет:

1) никаких гражданских доходов, полученных в 2022 году в Украине или за рубежом (категория 104.09 БЗ);

2) сельхозучастков (иначе придется подавать деку + МНО-приложение к ней);

3) действующих лицензий на операции с подакцизными товарами, а также при отсутствии торговли горючим и спиртом этиловым*.

* Если вы сомневаетесь, надо ли подавать декларацию, вам пригодится статья «Подавать ли пустую отчетность ФЛП за 2022 год» (журнал «Налоги & бухучет», 2022, № 97).

Также годовую деку о доходах может не подавать тот ФЛП, который в 2022 году снялся с госрегистрации и подал «ликвидационную» деку с ЕСВ-приложением.

Куда подавать?

Налоговикам по месту прописки. Даже если ФЛП переехал, но не изменял прописку, он отчитывается в старую налоговую.

Если же ФЛП переехал и изменил прописку или получил статус ВПЛ и внес новый адрес в Госреестр, он подает деку в налоговую по новой прописке.

Дедлайн

Обратите внимание, что с 2023 года ФЛП могут подавать деку о доходах в тот же срок, что и граждане (не ФЛП), то есть вплоть до 1 мая (п.п. 49.18.4 НКУ)! С этим соглашаются и налоговики. На наш взгляд,

за 2022 год лучше отчитаться не позже 28.04.2023, хотя смелые ФЛП могут подать деку и 01.05.2023.

А вот что касается уплаты НДФЛ и ВС за 2022 год, то их можно уплатить не позже 10.05.2023. Не забудьте, что уплаченные в течение года НДФЛ-авансы до подачи декларации учитываются как переплата. Поэтому за год надо доплатить только разницу между НДФЛ, указанным в декларации, и уплаченными авансами.

Кстати, если ФЛП не уплачивал НДФЛ-авансы, штрафов за это нет (с этим соглашаются даже фискалы — категория 104.13 БЗ).

На каком бланке отчитываемся

За 2022 год подаем деку по новой форме (действует с 01.01.2023), утвержденной приказом Минфина от 17.05.2022 № 143.

Чем новый бланк отличается от предыдущего? Во-первых, в нем появились четыре новых приложения:

1) МНО-приложение для ФЛП, которые имеют или пользуются сельхозучастком;

2) приложение Ф4 для ФЛП, которые продавали в 2022 году недвижимость, авто или другое движимое имущество. Напомню, что первый объект, проданный в течение года, облагается налогом по ставке 0 %, второй — 5 %, третий — 18 %. Так вот, в приложении Ф4 ФЛП смогут уменьшить НДФЛ с дохода, полученного от продажи третьего объекта, вычтя из дохода стоимость проданного объекта;

3) приложение ЄСВ 3 — для отражения ЕСВ, который надо доплатить или, наоборот, вернуть по результатам проверки;

4) приложение ЄСВ 2 — для ФЛП, которые заключили договор о добровольном страховании. Если же ФЛП просто хочет уплатить ЕСВ «за себя» добровольно без договора, он заполняет приложение ЄСВ 1 (то, которое было и в прошлом году и не изменилось).

Во-вторых, в новой декларации появилось несколько новых строк:

— для гражданских доходов физлиц, которые работают с резидентами Дія Сіті (строка 10.3), получают дивиденды (строка 10.4) или доходы от продажи собственной сельхозпродукции (строка 10.7). А следовательно

предпринимательский чистый доход теперь показываем в строке 10.11 деки, а ЕСВ «за себя» — в строке 22.1!

— для отражения МНО, которое надо (или не надо) доплатить в бюджет по итогам 2022 года (строки 14 и 15).

В остальном все осталось, как и в прошлом году. Не забывайте, что в деке есть еще куча специфических приложений: Ф1 — об инвестиционных активах, Ф3 — о налоговой скидке, Ф4 — о продаже движимого или недвижимого имущества, КИК-приложение — для тех, у кого есть доля в иностранной компании*, МНО-приложение — для собственников или пользователей сельхозугодий. Но если данных для заполнения какого-то приложения нет, то его не подаем.

* Контролирующие лица — физические лица имеют право подать отчет о КИК за 2022 год одновременно с подачей годовой декларации за 2023 год (БЗ 103.10).

Итак, базовый вариант годовой отчетности рядового ФЛП-общесистемщика

— это дека о доходах + приложение Ф2 (о предпринимательских доходах) + ЕСВ-приложение (о ЕСВ «за себя»)

Сейчас мы разберемся, как заполнить приложение Ф2 и деку о доходах (о ЕСВ-приложении читайте в отдельной статье «ЕСВ-приложение для ФЛП-общесистемщиков» // «Налоги & бухучет», 2023, № 1-2).

Таблица 1. Подсказки по заполнению приложения Ф2 за 2022 год

|

Код строки / номер графы |

Что указывают |

|

Шапка |

|

|

Ставим отметку «Х» в графе «звітна», а в «звітний податковий рік» записываем «2022» |

|

|

Розділ I «Доходи від провадження господарської діяльності» |

|

|

Графы 2 и 3 |

Указываем те виды деятельности, которыми ФЛП фактически занимался в 2022 году |

|

Графа 4 |

Переносим сюда годовой итог из графы 4 Типовой формы учета доходов и расходов (далее — Типовая форма УДР). А если видов деятельности несколько? НКУ не требует вести учет доходов по каждому виду деятельности отдельно. Поэтому годовой доход можно «разбросать» между видами деятельности «на глаз» — это нереально проверить |

|

Графы 5, 6, 7, 8 |

Графа 5 = годовой итог по графе 6 Типовой формы УДР. Графа 6 = годовой итог по графе 7 + годовой ЕСВ «за работников» из графы 8 Типовой формы УДР. Графа 7 = годовой итог по графе 9 + (годовой итог по графе 8 — годовой ЕСВ «за работников» из графы 8) Типовой формы УДР. Графа 8 = годовой итог по графе 10 Типовой формы УДР. Если видов деятельности несколько, можно распределить годовую сумму расходов пропорционально доходу (или по данным вашего аналитического учета) |

|

Помните! ФЛП может включить в расходы стоимость имущества и денег, которые он добровольно перечислил в 2022 году ВСУ, Нацгвардии, СБУ и еще многим получателям для обороны государства, здравоохранения и т. п. Надо лишь иметь подтверждающие документы (п. 22 подразд. І разд. ХХ НКУ) |

|

|

Графа 9 |

Здесь подсчитываем сумму чистого дохода за 2022 год (графа 4 — графы 5, 6, 7, 8). А что делать, если у вас убыток? Правила следующие**: 1. Если у ФЛП получился убыток по итогам года, эту графу он оставляет пустой. Этот убыток нельзя ни перенести на следующий год, ни учесть любым другим образом, к сожалению, он просто «сгорает». 2. А вот если в течение года у ФЛП одни месяцы были прибыльные, а другие — убыточные, это не страшно. Такие прибыли и убытки будут «сворачиваться» в графе 9, когда он будет рассчитывать годовую сумму чистого дохода. Потому что это — разница между годовым доходом и годовыми расходами (п. 177.2 НКУ), а месячные итоги чистого дохода здесь никакой роли не играют. 3. Если у ФЛП — несколько видов деятельности, советуем не допускать прибылей по одним и убытков по другим! Потому что фискалы не позволят учесть убытки, а заставят указать в этой графе «0,00» по тем видам деятельности, которые оказались убыточными. Это их требование незаконно, но, чтобы не дразнить их лишний раз, лучше показать прибыль по каждому виду деятельности |

|

** Подробные примеры того, как показать убытки в деке, вы найдете в статье «ФЛП на общей системе: учимся учитывать убытки» // «Налоги & бухучет», 2022, № 66. |

|

|

Розділ II «Інформація щодо нарахованої амортизації» |

|

|

Графы 3, 4, 5 |

Право на амортизацию имеют только те ФЛП, которые ведут амортизационное приложение к Типовой форме УДР. Графа 3 = годовой итог графы 10 амортизационного приложения по группам ОС. Графа 4 = годовой итог графы 12 амортизационного приложения по группам ОС. Графа 5 = годовой итог графы 11 амортизационного приложения по группам ОС = годовой итог графы 10 Типовой формы УДР = итог графы 8 раздела I приложения Ф2. Важно помнить: 1) если ОС вы приобрели в 2022 году, то его первоначальную стоимость не показываем ни в графе 10 амортприложения, ни в графе 3 раздела ІІ приложения Ф2, потому что на 01.01.2022 мы ее еще не знали; 2) можно амортизировать даже те ОС, которые ФЛП приобрел до 01.01.2017, и грузовики, приобретенные до 23.05.2020. Нужно лишь оформить Решение об отнесении в расходы амортизации — и с того же месяца можно включать амортизацию в расходы (ОНК, утвержденная приказом Минфина от 10.02.2022 № 66) |

|

Розділ ІІІ «Податкові зобов’язання з податку на доходи фізичних осіб / військового збору» |

|

|

Строки 1.1, 2.1 |

Рассчитываем сумму НДФЛ и ВС за 2022 год. Строка 1.1 = чистый доход из «Усього» графы 9 раздела I приложения Ф2 х 18 %; Строка 2.1 = чистый доход из «Усього» графы 9 раздела I приложения Ф2 х 1,5 % |

|

Строки 1.2, 2.2 |

Заполняют только те ФЛП, которые в 2022 году снимались с регистрации, подавали «ликвидационную» деку о доходах, а потом опять зарегистрировались и теперь опять отчитываются за 2022 год. В строку 1.2 ставим НДФЛ, а в строку 2.2 — ВС из «ликвидационной» деки |

|

Строка 1.3 |

Справочно указываем сумму НДФЛ-авансов, которую ФЛП уплатил в бюджет в 2022 году |

|

Строка 1.4 |

Заполняем, если уплатили НДФЛ-авансов больше, чем оказалась сумма НДФЛ за 2022 год. Указываем отрицательную разницу между строками 1.1 и 1.3 без знака «-» (переплата НДФЛ) |

|

Строка 1.5 |

Рассчитываем сумму НДФЛ за весь 2022 год (стр. 1.1 — стр. 1). Не вычитаем уплаченные НДФЛ-авансы! Но НДФЛ-авансы налоговики видят как переплату, потому по итогам года достаточно доплатить разницу между годовой суммой НДФЛ из строки 1.5 и уплаченными авансами |

|

Строка 2.3 |

Рассчитываем сумму ВС, которая подлежит уплате в бюджет за 2022 год (строка 2.1 — строка 2.2) |

|

Разделы IV и V заполняют самозанятые лица |

|

Таблица 2. Подсказки по заполнению декларации о доходах

|

Номер поля / код строки |

Что указывают |

|

Розділ I «Загальні відомості» |

|

|

Поля 1 — 9 |

Обратите внимание на: — поле 1: здесь ставим отметку «х» в графе «Звітна» и выбираем отчетный период «2022»; — поле 3, где надо указать Ф. И. О. и налоговый номер ФЛП. Если в течение 2022 года или в 2023 году до подачи декларации ФЛП изменял Ф. И. О., то в поле 3 сначала указываем его новые Ф. И. О., а в скобках — старые; поле 6, где надо поставить «х» около «резидент» (даже если ФЛП больше чем полгода проживает за рубежом, он все равно считается резидентом), а также указать, кто заполнил деку (сам ФЛП или его представитель); поле 7: здесь ставим отметку «х» теперь справа от слова «підприємець»; поле 8: здесь ставим отметку «х», если ФЛП прилагает к деке ЕСВ-приложение; поле 9 оставляем пустым, если ФЛП заполнял деку самостоятельно (иначе — указываем данные представителя) |

|

Розділ II «Доходи, які включаються до загального річного оподатковуваного доходу» |

|

|

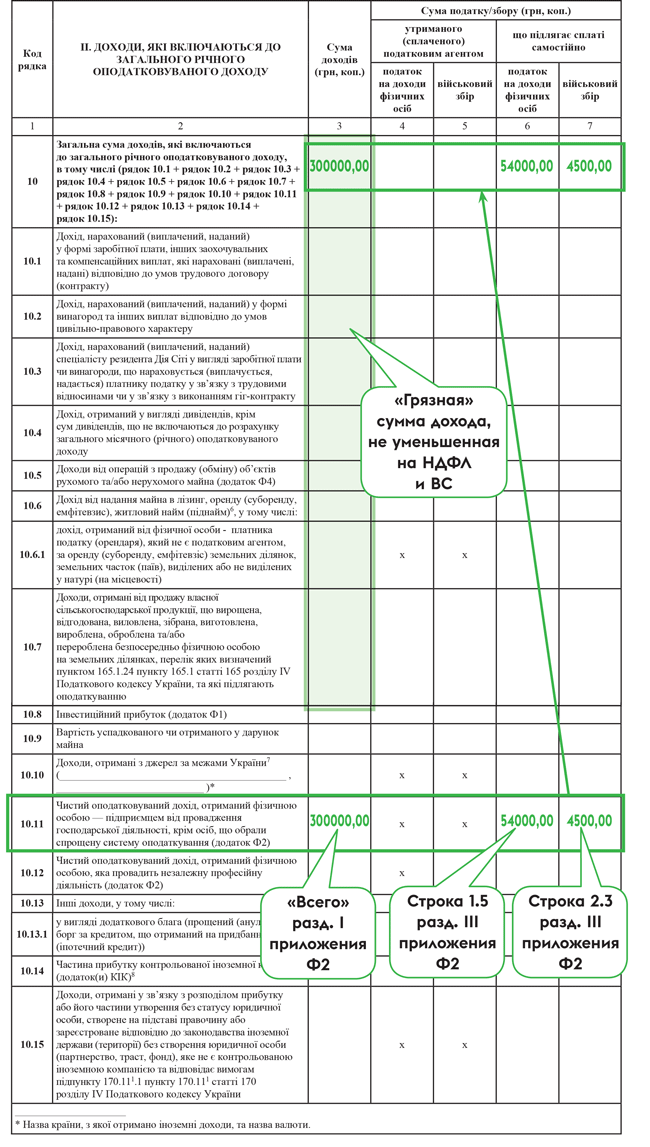

В этот раздел включаем все доходы, полученные в 2022 году, которые облагаются НДФЛ и ВС: как предпринимательские, так и те, которые ФЛП получил как гражданин (в Украине или за рубежом). Заполняем этот раздел только после того, как заполнили приложение Ф2. В графе 3 — «грязная» сумма доходов (без вычитания НДФЛ и ВС), в графах 4 и 5 — уже уплаченные/удержанные НДФЛ и ВС, а в графах 6 и 7 — НДФЛ и ВС, которые еще надо уплатить |

|

|

Строка 10.1 — 10.10 |

Указываются гражданские доходы |

|

Строка 10.11 (предприни- мательский доход ФЛП!) |

Заполняем после того, как заполнили приложение Ф2. Графа 3 = строка «усього» графы 9 раздела І приложения Ф2. Графа 6 = строка 1.5 раздела ІІІ приложения Ф2, а графа 7 = строка 2.3 того же раздела |

|

Строка 10.12 |

Чистый доход независимого профессионала (переносят данные из приложения Ф2) |

|

Строка 10.13 |

Прочие доходы гражданина, с которых надо уплатить НДФЛ (например, дополнительное благо, больничные ФЛП, компенсация за трудоустройство ВПЛ, пособие по частичной безработице в связи с войной и т. п.) |

|

Строка 10.14 |

Сумма откорректированной прибыли контролируемой иностранной компании |

|

Строка 10.15 (новая) |

Доход, полученный от партнерства, траста, фонда (образования без статуса ЮЛ), которое не является контролируемой иностранной компанией, в связи с распределением прибыли или ее части |

|

Розділ ІІІ «Доходи, які не включаються до загального річного оподатковуваного доходу» |

|

|

Строка 11.1 |

Заполняют только те ФЛП, которые в 2022 году работали на упрощенке. Указываем «единоналожный» доход |

|

Строка 11.2 |

Доходы от операций по продаже (обмену) объектов движимого и/или недвижимого имущества, которые не подлежат налогообложению согласно пп. 173.2 и 172.1 НКУ |

|

Строка 11.3 |

Отражают доходы, которые не являются объектом обложения НДФЛ и ВС: гражданские доходы, перечисленные в ст. 165 НКУ. Например, декретные, помощь, полученная за рубежом лицами, которые воспользовались временной защитой, и т. п. |

|

Строка 11 |

Общая сумма необлагаемых налогом доходов (стр. 11.1 + стр. 11.2 + стр. 11.3) |

|

Розділ IV «Загальна сума річного доходу» |

|

|

Строка 12 |

Показывают общую сумму годового дохода (строка 10 + строка 11) |

|

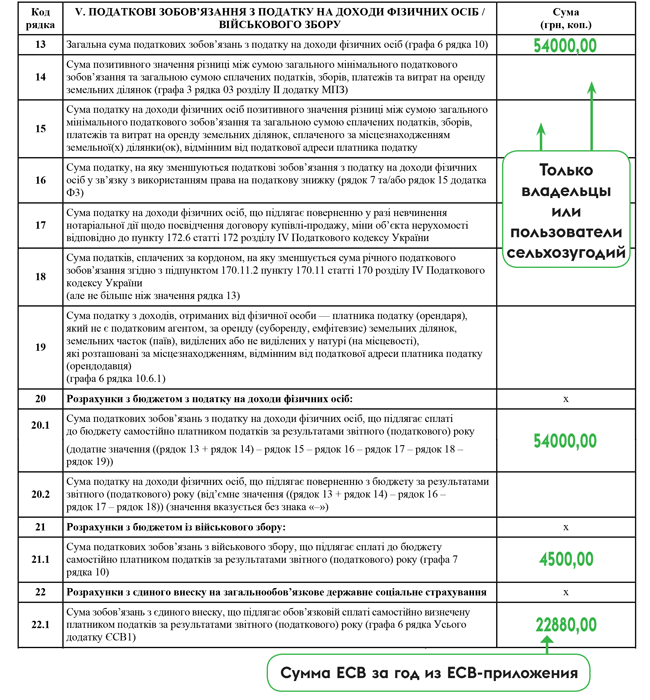

Розділ V «Податкові зобов’язання з податку на доходи фізичних осіб / військового збору» |

|

|

Строка 13 |

Переносят данные из гр. 6 стр. 10 разд. ІІ декларации |

|

Строка 14 (новая) |

Если у вашего ФЛП нет сельхозугодий, эту строку пропускаете. Если же сельхозугодия есть, то считаете минобязательства как 4 % от нормативной денежной оценки земельного участка. Дальше сравниваете его с суммой налогов, уплаченных в течение 2022 года. Если налогов уплачено больше, ничего не делаем. Если меньше — доплачиваем до МНО. Все расчеты делаем в специальном МНО-приложении. Данные из графы 3 строки 03 раздела ІІ МНО-приложения переносим в строку 14 деки |

|

Строка 15 (новая) |

Заполняют только те ФЛП, у которых есть земельные участки, расположенные не по налоговому адресу ФЛП и МНО превышает сумму уплаченных налогов. По каждому из них надо определить положительное значение МНО — пропорционально к удельному весу площади каждого участка. А плаивать его надо не в свою налоговую, а отдельно — по местонахождению этих сельхозугодий. Поэтому ФЛП должен уменьшить сумму общего положительного значения МНО в деке, которую подает своим налоговикам, выделив из него частицы положительного значения МНО за те угодья, которые расположены не по его налоговому адресу. Вот эти суммы превышения и показываем в строке 15 |

|

Строка 16 |

Переносят данные из стр. 7 и/или стр. 15 приложения Ф3 к декларации |

|

Строка 17 |

Заполняют, если ФЛП в отчетном году осуществлял налогооблагаемую операцию по продаже (мене) недвижимости, уплатил по ней НДФЛ, но нотариальное удостоверение договора купли-продажи (мены) не произошло, и теперь он хочет вернуть такую сумму НДФЛ |

|

Строка 18 |

Заполняют, если ФЛП получал иностранные доходы и воспользовался механизмом ухода от двойного налогообложения таких доходов путем зачета налога, уплаченного за рубежом, в счет налога, который подлежит уплате в Украине (п.п. 170.11.4 НКУ). Значение стр. 18 не может превышать значение стр. 13 декларации |

|

Строка 19 |

Показываем сумму НДФЛ с дохода, полученного от лица-арендатора, который не является налоговым агентом, за аренду (субаренду, эмфитевзис) земельных участков, расположенных НЕ по налоговому адресу арендодателя (стр. 10.6.1). На эту сумму уменьшится налоговое обязательство по НДФЛ (стр. 20.1 декларации), потому что этот НДФЛ уплачиваем по месту расположения земельного участка |

|

Строка 20.1 |

Ставим только положительное значение расчета по формуле, приведенной в названии строки. Декларируется вся сумма НДФЛ (без вычета авансов) |

|

Строка 20.2 |

Заполняем, если имеет место переплата по НДФЛ. Отражаем НДФЛ, который подлежит возврату из бюджета по итогам 2022 года (без знака «-») |

|

Строка 21.1 |

Переносим данные из гр. 7 стр. 10 разд. ІІ декларации |

|

Строка 22.1 |

Переносим данные из ЕСВ-приложения (графа 6 строки «усього» приложения ЄСВ 1) |

|

Розділ VI «Розрахунок податкових зобов’язань у зв’язку з виправленням самостійно виявлених помилок у попередніх звітних періодах» |

|

|

В этом разделе вы можете исправить ошибки, которые допустили при заполнении налоговых деклараций за прошлые налоговые периоды и выявили после окончания предельного срока их подачи |

|

|

Розділ VII «Реквізити банківського рахунку…» |

|

|

Строку 25 заполняют, если претендуют на возврат переплаты, которая образовалась по НДФЛ (если заполнена стр. 20.2 раздела V налоговой декларации). Излишне удержанный (уплаченный) НДФЛ (ВС) должны вернуть в течение 60 календарных дней после получения от вас декларации о доходах (п. 179.8 НКУ) |

|

|

Розділ VIII |

|

|

Приводят сведения о движимом и недвижимом имуществе, которое находится в собственности физического лица по состоянию на 31.12.2022 как на территории Украины, так и за ее пределами |

|

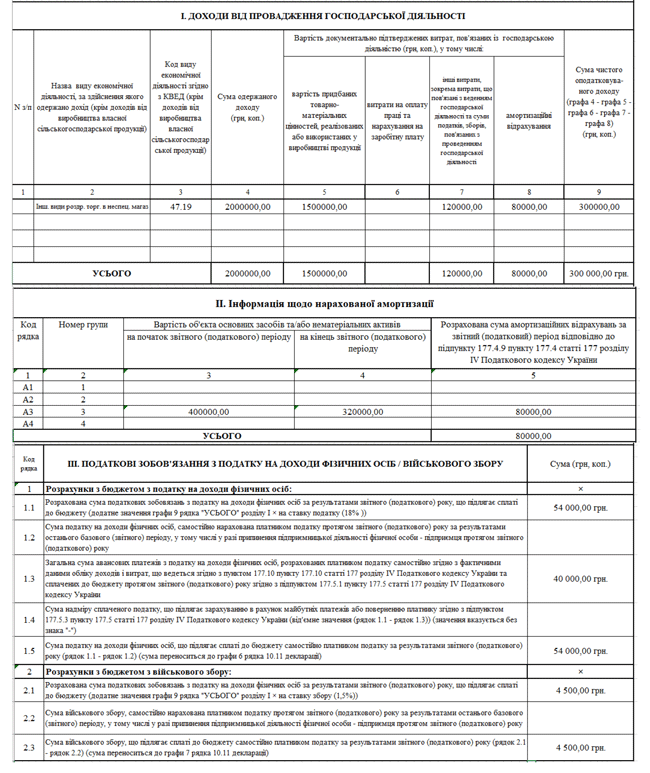

А теперь — пример. Допустим, ФЛП весь 2022 год работал на общей системе. Гражданских доходов не получал. Наемных работников не имеет. Сельхозучастков не имеет. Вид деятельности — 47.19.

В Типовой форме учета доходов и расходов следующие годовые итоги: графа 4 (доходы) — 2 млн грн, графа 6 (приобретенные товары) — 1,5 млн грн, графы 8 и 9 (аренда, купленные услуги, уплаченные налоги) — 120 тыс. грн, графа 10 (амортизация — 80 тыс. грн). Чистый доход за год = 2 000 000 — 1 500 000 — 120 000 — 80 000 = 300 000 грн.

В 2022 году уплатил НДФЛ-авансов на сумму 40 тыс. грн.

Начнем с приложения Ф2, оно будет выглядеть так:

Рис. 1. Разделы І — ІІІ приложения Ф2

Эти данные переносим в строку 10.11 декларации:

Рис. 2. Фрагмент декларации о доходах ФЛП за 2022 год

По материалам сайта i.factor.ua