Книга: Альбом бухгалтерских проводок для бюджетных учреждений (Часть 2.11, 2021 год)

11. Валютные операции

К операциям в иностранной валюте относят хозяйственные операции, стоимость которых определена в иностранной валюте, или хозяйственные операции, расчеты по которым необходимо осуществлять в иностранной валюте. Основные правила отражения в бухучете операций с иностранной валютой определены в НП(С)БУ 130.

Исчерпывающий перечень валютных операций, которые разрешено осуществлять бюджетным учреждениям, не определен ни в законодательных, ни в нормативно-правовых актах, регулирующих сферу бюджетных отношений или валютных операций.

Так, для бюджетных учреждений источниками поступлений инвалюты, например, могут быть:

— гранты международных организаций, которые предоставляют для развития материально-технической базы, для поддержки, внедрения и мониторинга реформ в различных сферах деятельности;

— оплата нерезидентами выполненных работ, оказанных услуг;

— плата за обучение, стажировку, лечение иностранных граждан;

— плата (сборы) за выдачу патентов на изобретения (полезные модели) и т.п.

В свою очередь, распорядители бюджетных средств могут осуществлять расходы в иностранной валюте для:

— расчетов по обязательствам, связанным с международной деятельностью (в том числе уплата взносов в международные организации и конвенционных органов);

— расчетов с нерезидентами за оборудование, товары, сырье, работы, услуги;

— возмещение расходов работников на зарубежные служебные командировки и т. п.

11.1. Приобретение валюты

Все юридические лица приобретают иностранную валюту через уполномоченные банки и другие финансовые учреждения, получившие лицензию НБУ на торговлю иностранной валютой, исключительно на МВРУ. При этом для бюджетных учреждений нет никаких исключений. То есть приобрести иностранную валюту в обменном пункте учреждение, как и другое юридическое лицо, не имеет права.

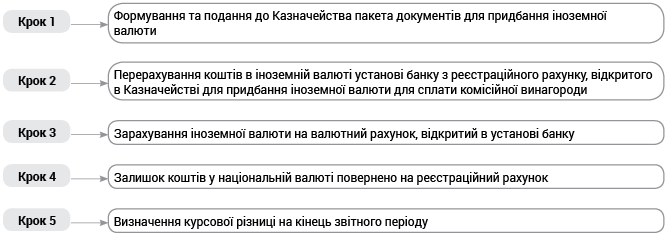

Рассмотрим, как происходит процесс приобретения иностранной валюты (см. рисунок), и одновременно объясним порядок отражения таких операций в бухгалтерском учете.

При отражении в бухучете операций по приобретению иностранной валюты следует учесть следующие особенности.

1. Необходимо определить сумму денежных средств в национальной валюте, необходимую для приобретения иностранной валюты.

Для этого бухгалтеру достаточно лишь знать:

— точное количество иностранной валюты, которую необходимо приобрести;

— ориентировочный максимальный курс гривни к иностранной валюте;

— сумму комиссионного вознаграждения банка.

Пример 46. Бюджетному учреждению для расчетов с нерезидентом за поставленный товар необходимо приобрести 5000 $. Максимальный курс, по которому планируется приобрести инвалюту, — 28 грн/$.

Предположим, что комиссия банка составляет 0,5 % суммы покупки.

Таким образом, общая сумма гривен, которую следует перечислить для приобретения 5000 $, равна:

5000 $ х 28 грн/$ х (100 % 0,5 %) : 100 % = 140700 грн.

2. За приобретение валюты учреждения уплачивают банку комиссионное вознаграждение.

Согласно Типовой корреспонденции(п. 5.16) стоимость услуг по приобретению иностранной валюты учреждения списывают на расходы:

— Дт 8013 — Кт 2117 — если иностранную валюту приобретают для осуществления распорядителем бюджетных средств расходов на обеспечение функционирования учреждения;

— Дт 8113 — Кт 2117 — если иностранную валюту приобретают для расходов, связанных с организацией и предоставлением услуг, изготовлением продукции, выполнением работ;

— Дт 8411 — Кт 2117 — если иностранную валюту приобретают для других расходов по обменным операциям (например, для командировки).

В случае если иностранная валюта приобретена для платы поставщику за полученные материальные активы, которые будут взяты на учет как ОС или ИНМА, стоимость таких услуг включают в первоначальную стоимость таких объектов. Поэтому расходы, связанные с оплатой комиссионного вознаграждения, отражают в учете так: Дт 1311, 1312 — Кт 2117.

3. Остаток неиспользованной иностранной валюты, который учреждение имеет на конец отчетного периода на валютном счете, считают монетарной статьей.

Учитывая это, на остаток средств в иностранной валюте бухгалтеру необходимо начислить курсовую разницу. Для определения курсовых разниц на дату баланса (отчетную дату) применяют валютный курс на конец дня отчетной даты(п. 4 разд. II НП(С)БО 130).

В зависимости от увеличения или уменьшения валютных курсов она может быть положительной или отрицательной. Следовательно, исчисленную курсовую разницу отражаем как:

— прочие доходы по обменным операциям: Дт 2311 — Кт 7411;

— или же как прочие расходы по обменным операциям: Дт 8411 — Кт 2311.

Пример 47. Бюджетное учреждение заключило договор с нерезидентом на поставку оборудования, оплата за которое будет осуществлена в иностранной валюте. В связи с этим учреждению необходимо приобрести иностранную валюту для расчета с поставщиком.

Для этого расчет расходов на приобретение иностранной валюты и необходимый пакет документов учреждение предоставило в орган Казначейства.

|

Показатель |

Расчет |

| Сумма валюты, которую необходимо приобрести |

5000 $ |

| Максимальный курс, по которому планируется приобрести инвалюту |

28 грн/$ |

| Комиссия банка |

0,5 % |

| Сумма грн, которую необходимо перечислить |

5000 $ х 28 грн/$ х (100 % 0,5 %) : 100 % = 140700 грн |

| Курс НБУ на дату зачисления иностранной валюты на валютный счет (25.09.2021) |

26,583 грн/$ |

| Сумма валюты, которая зачислена на валютный счет (по курсу НБУ) |

5000 $ х 26,583 грн/$ = 132915 грн |

| Стоимость услуг банка за приобретение валюты |

5000 $ х 26,583 грн/$ х 0,5 % = 664,58 грн |

| Курс на дату баланса (30.07.2021) |

26,567 грн/$ |

| Остаток средств в национальной валюте возвращен на регистрационный счет учреждения |

140700 грн — 132915 грн — 664,58 = 7120,42 грн |

| Курсовая разница в иностранной валюте на дату баланса |

5000 $ х (26,755 грн/$ — 26,583 грн/$) = 860 грн |

|

№ з/п |

Дата хозяйственной операции |

Содержание хозяйственной операции |

Корреспонденция субсчетов |

Сумма, грн |

№ м/о |

|

|

дебет |

кредит |

|||||

|

1 |

18.09.2021 | Получены бюджетные ассигнования для приобретения оборудования |

2313 |

5411 |

141000 |

2 |

|

2 |

23.09.2021 | Перечислены средства учреждению банка с регистрационного счета, открытого в Казначействе для приобретения иностранной валюты и уплаты комиссионного вознаграждения (по курсу на дату подачи расчета) |

2117 |

2313 |

140700 |

2, 4 |

|

3 |

25.09.2021 | Зачислена иностранная валюта на валютный счет, открытый в учреждении банка (по курсу НБУ на дату зачисления валюты на валютный счет) |

2311 |

2117 |

132915 |

2, 4 |

|

4 |

25.09.2021 | Включены в первоначальную стоимость оборудования расходы, связанные с оплатой услуг по приобретению валюты |

1311 |

2117 |

664,58 |

4 |

|

5 |

25.09.2021 | Остаток средств в национальной валюте возвращен на регистрационный счет учреждения |

2313 |

2117 |

7120,42 |

2, 4 |

|

6 |

30.09.2021 | Начислена курсовая разница на иностранную валюту, находящуюся на валютном счете |

2311 |

7411 |

860 |

2, 14 |

11.2. Плата за обучение в валюте

При получении средств на валютный счет необходимо правильно отразить в бухучете поступление и продажу инвалюты.

Рассмотрим ключевые моменты по учету таких операций.

1. Так, операции в иностранной валюте при первоначальном признании отражаем в валюте отчетности. При этом стоимость иностранной валюты учреждения отражают в национальной валюте путем пересчета суммы иностранной валюты с применением валютного курса на начало дня даты осуществления операции (даты признания активов, обязательств, собственного капитала, доходов и расходов).

При первоначальном признании иностранной валюты стоимость такой валюты следует пересчитать в национальную валюту по курсу НБУ на дату осуществления операции. Именно по этому курсу учреждения зачисляют иностранную валюту.

2. В бухгалтерском учете зачисленную иностранную валюту бюджетные учреждения учитывают на субсчете 2311. Такие средства считают монетарными активами.

Поэтому сумму валюты пересчитывают в гривни по курсу НБУ на дату зачисления средств в состав активов (дату получения).

Такой пересчет стоимости иностранной валюты, поступившей на валютный счет учреждения, осуществляем в таком же порядке, как при определении курсовых разниц.

Курсовая разница — разница между оценками одинакового количества единиц иностранной валюты при разных валютных курсах.

Так, определение курсовых разниц по монетарным статьям в иностранной валюте проводят на дату осуществления хозяйственной операции и на дату баланса (на отчетную дату).

То есть если учреждение имеет дебиторскую задолженность за отгруженные товары, предоставленные услуги, за которые ожидает поступления иностранной валюты, то на дату погашения задолженности (на дату поступления инвалюты) и на отчетную дату необходимо определить курсовую разницу.

При определении курсовых разниц на дату осуществления хозяйственной операции все монетарные статьи пересчитываем с применением валютного курса НБУ на конец дня этой даты.

3. Переоценка обязательств, взятых в иностранной валюте.

В зависимости от увеличения или уменьшения валютных курсов, результат такой переоценки (курсовая разница) может быть положительным или отрицательным. Курсовые разницы от пересчета денежных средств в иностранной валюте и монетарных статей отражают в составе прочих доходов (расходов).

В бухучете переоценку обязательств, взятых в иностранной валюте, отражают согласно п. 5.24 Типовой корреспонденции следующими записями:

— при увеличении курса — как прочие расходы по обменным операциям: Дт 8411 — Кт 6211, 6415;

— при уменьшении курса — как прочие доходы по обменным операциям: Дт 6211, 6415 — Кт 7411.

4. Следующий этап — определение курсовых разниц. Его осуществляют, если на конец отчетного периода на валютном счете учреждение имеет неиспользованную иностранную валюту.

В зависимости от увеличения или уменьшения валютных курсов, она может быть положительной или отрицательной. Учитывая результат, учреждение отражает исчисленную курсовую разницу согласно п. 5.23 Типовой корреспонденции:

— при увеличении курса — как прочие доходы по обменным операциям: Дт 2311 — Кт 7411;

при уменьшении курса — как прочие расходы по обменным операциям: Дт 8411 — Кт 2311.

5. Продажа валюты по поручению клиента.

На основании заявления клиента банк осуществляет продажу иностранной валюты. Средства, полученные от продажи валюты, банк зачисляет на счет клиента (для распорядителей это может быть как текущий счет в банке, так и регистрационный счет в Казначействе).

Поступления от такой продажи определяют, применяя курс МВРУ.

Поскольку курсы МВРУ и НБУ отличаются, необходимо определить разницу между такими курсами. Курсовую разницу от пересчета балансовой стоимости валюты отражаем либо в составе доходов (субсчет 7411), либо в составе расходов (субсчет 8411).

При этом если курс МВР выше курса НБУ (чаще всего именно так и бывает), то фактически получается, что за проданную валюту получено гривен больше, чем она показана в балансе по курсу НБУ. Следовательно, на эту разницу учреждение отражает доход на дату такой продажи на субсчете 7411.

Пример 48. Высшее учебное заведение заключило договор на обучение с иностранными студентами 25.07.2021. Согласно договору стоимость обучения 1 студента за семестр — 1500 $.

12.08.2021 на валютный счет учреждения зачислена плата за обучение — 1500 $.

По поручению учебного заведения банк осуществил продажу иностранной валюты в размере 1000 $, а остальные — 500 $ продолжает учитываться на валютном счете учреждения.

05.09.2021 на текущий счет (регистрационный счет в Казначействе) зачислены средства от продажи иностранной валюты в размере 1000 $ по курсу МВРУ (за вычетом комиссионного вознаграждения — 0,2 % от суммы проданной валюты).

На 30.09.2021 на валютном счете учреждения осталось 500 $.

Условно курсы валют на указанные даты установлены следующие:

|

Дата |

Курс НБУ |

Операции |

| 25.07.2021 | 25,486 грн/$ | Заключен договор на обучение |

| 12.08.2021 | 25,13 грн/$ | Зачислена плата за обучение на валютный счет учреждения |

| 05.09.2021 | 26,50 грн/$ | Зачислены на текущий или регистрационный счет учреждения средства, полученные от продажи иностранной валюты в размере 1000 $ (за вычетом комиссионного вознаграждения) |

| Курс МВРУ — 26,75 грн/$, комиссия банка — 0,2 % | ||

| 30.09.2021 | 26,84 грн/$ | Курс НБУ на дату баланса (конец квартала) |

|

№ з/п |

Дата |

Содержание хозяйственной операции |

Корреспонденция субсчетов |

Сумма, грн |

№ м/о |

|

|

дебет |

кредит |

|||||

|

1 |

25.07.2021 | Начислена плата за обучение согласно заключенному договору:

1500 $ х 25,486 |

6415 |

7111 |

38229 |

6, 14 |

|

2 |

12.08.2021 | Зачислена плата за обучение на валютный счет учреждения:

1500 $ х 25,13 |

2311 |

6415 |

37695 |

3, 6 |

|

3 |

Осуществлен перерасчет стоимости валюты на валютном счете на дату погашения задолженности:

1500 $ х (25,13 — 25,486) |

8411 |

6415 |

534 |

6 |

|

|

4 |

05.09.2021 | Перечислены средства для продажи валюты:

1000 $ х 26,50 |

2117 |

2311 |

26500 |

3, 4 |

|

5 |

Зачислены на текущий (регистрационный) счет учреждения средства, полученные от продажи иностранной валюты в размере 1000 $ (за вычетом комиссионного вознаграждения):

(1000 $ х 26,75) — (1000 $ х 26,75 х 0,2 % : 100 %) |

2311, 2313 |

2117 |

26696,50 |

3, 4 |

|

|

6 |

05.09.2021 | Списана сумма комиссионного вознаграждения:

1000 $ х 26,75 х 0,2 % : 100 % |

8113 |

2117 |

53,50 |

4 |

|

7 |

Отражена курсовая разница между суммой, полученной от продажи иностранной валюты, определенной по курсу МВРУ, и балансовой стоимостью иностранной валюты, определенной по официальному курсу НБУ на дату продажи:

1000 $ х (26,75 — 26,50) |

2117 |

7411 |

250 |

4, 14 |

|

|

8 |

Отражена курсовая разница в связи с изменением валютного курса:

1000 $ х (26,50 — 25,13) |

2311 |

7411 |

1370 |

3, 14 |

|

|

9 |

30.09.2021 | Определена курсовая разница на дату баланса:

500 $ х (26,84 — 25,13) |

2311 |

7411 |

855 |

3, 14 |

При проведении операций в иностранной валюте распорядители бюджетных средств составляют Справку об операциях в иностранной валюте. Форма этой справки и пояснения по ее заполнению приведены в приложении 41 к Порядку № 1407.

Подать указанную справку необходимо в орган Казначейства по каждому виду (коду) иностранной валюты отдельно.

Срок представления — в течение 3 рабочих дней месяца, следующего за отчетным.