Книга: АВТОМОБИЛЬ НА ПРЕДПРИЯТИИ: СОБСТВЕННЫЙ И АРЕНДОВАННЫЙ (Глава 1)

Стремительное течение жизни требует оперативного выполнения задач, стоящих перед субъектами хозяйствования. Поэтому тяжело себе представить предприятие, которое не имело бы в своем распоряжении хотя бы одного автомобиля. Ведь транспортное средство нередко может добавить скорости в решении тех или иных вопросов. А для некоторых предприятий автомобильные перевозки — и вовсе основной вид их деятельности. Так что эта книга, уверены, станет помощником для многих бухгалтеров.

В ней мы расскажем об организационных и учетных особенностях приобретения и эксплуатации автомобиля, а также его техобслуживания, ремонта и улучшения. Кроме того, вы узнаете, на каких основаниях можно использовать автомобиль других лиц (физических и юридических) и как отражать такое использование в учете. Вдобавок вы найдете все, что нужно знать о водителе на предприятии: от того, кто им может быть, до того, кто несет ответственность за нарушение им правил дорожного движения.

1. Приобретаем автомобиль

Предприятие выбрало нужный автомобиль и собирается стать его счастливым обладателем? Замечательно! Как раз с этого момента в дело вступает бухгалтер. Именно он должен перечислить налоги и сборы, сопутствующие приобретению транспортного средства, правильно сформировать первоначальную стоимость автомобиля и отразить такое приобретение в учете. С этих вопросов мы и начнем.

1.1. Пенсионный сбор при покупке «легковушки»

Объект обложения

Согласно п. 7 ст. 1 Закона № 400 плательщиками сбора на обязательное государственное пенсионное страхование являются предприятия и физлица, приобретающие право собственности на легковые автомобили, которые подлежат первой государственной регистрации в Украине. Такая регистрация осуществляется территориальными органами по предоставлению услуг МВД (далее — сервисный центр МВД).

То есть обязанность уплатить пенсионный сбор возникает у приобретающей стороны только в отношении легкового автомобиля при обязательном выполнении двух условий:

1) происходит переход права собственности на автомобиль;

2) автомобиль подлежит первой государственной регистрации в Украине

Рассмотрим каждое из этих условий подробнее.

1. Согласно п. 12 Порядка № 1740 право собственности может быть получено путем покупки, мены, дарения (бесплатной передачи), наследования и на других основаниях, предусмотренных законодательством. При этом от уплаты пенсионного сбора упомянутым Порядком освобождаются только:

— инвалиды, которых в соответствии с законодательством обеспечивают автомобилями бесплатно либо на льготных условиях;

— лица, которые унаследовали автомобиль по закону (лица, получившие автомобиль в наследство по завещанию, уплачивают сбор на общих основаниях).

Понятно, что не нужно платить сбор при перерегистрации автомобиля в результате смены владельцем места стоянки, местонахождения (для физического лица — места жительства), изменения технических характеристик автомобиля и т. д., т. е. в случаях, когда право собственности не переходит от одного лица к другому.

2. Определение понятия «первая регистрация транспортного средства» содержится в п.п. 14.1.163 НКУ. Под ней понимают регистрацию, которая осуществляется уполномоченными государственными органами в отношении такого транспортного средства в Украине впервые. Не считается первой регистрация транспортного средства, которое ранее было, в том числе временно, зарегистрировано на территории Украины или находилось на ведомственном учете (п. 1.3 Инструкции № 379).

Таким образом, если вы покупаете (получаете в дар или в обмен) «подержанный» автомобиль, который уже был зарегистрирован на территории Украины, то у вас не возникает обязательств по уплате пенсионного сбора.

С подробным перечнем операций, по которым уплачивается сбор на обязательное государственное пенсионное страхование при регистрации автотранспорта, вы можете ознакомиться в письме ПФУ от 17.02.99 г. № 04/877.

База обложения

Базой для исчисления пенсионного сбора является стоимость автомобиля, указанная в любом документе, который может ее подтвердить. Таким документом может быть договор купли-продажи или мены, справка органов таможенной службы, акт экспертной оценки стоимости автомобиля и др. (п. 13 Порядка № 1740). О том, что подтверждающий стоимость документ зависит от способа приобретения автомобиля, говорил и ПФУ (см. письмо от 13.06.2008 г. 10031/-3-20).

Обратите внимание: пенсионный сбор начисляется на стоимость автомобиля без учета НДС. Эту позицию ПФУ изложил в письме от 25.06.2011 г. № 13034/03-30.

Ставка пенсионного сбора

Ставка пенсионного сбора напрямую зависит от стоимости приобретаемого автомобиля (п. 8 ст. 4 Закона № 400, п. 13 Порядка № 1740). Узнать действующие ставки вы можете из табл. 1.1.

Таблица 1.1. Размер ставок пенсионного сбора

| Размер ставки | Стоимость легкового автомобиля | Стоимость в 2016 году |

| 3 % | Не превышает 165 ПМТЛ* | Не более 227370 грн. (включительно) |

| 4 % | Превышает 165 ПМТЛ, но не более 290 ПМТЛ | Свыше 227370 грн., но не более 399620 грн. |

| 5 % | Превышает 290 ПМТЛ | Свыше 399620 грн. |

| * Здесь и далее — прожиточный минимум, установленный для трудоспособных лиц на 1 января отчетного года (в 2016 году — 1378 грн.). | ||

Сбор уплачивают на счета общего фонда госбюджета по месту первой регистрации автомобиля в территориальном сервисном центре МВД.

Без документального подтверждения его уплаты ваш автомобиль не зарегистрируют (пп. 14 и 15 Порядка № 1740).

1.2. Государственная регистрация

Государственная регистрация автомобиля осуществляется на основании Порядка № 1388. Собственники обязаны зарегистрировать (перерегистрировать) транспортные средства в течение 10 суток после (п. 7 Порядка № 1388):

— приобретения (получения);

— таможенного оформления;

— временного ввоза на территорию Украины;

— возникновения обстоятельств, являющихся основанием для внесения изменений в регистрационные документы.

Регистрацию транспортных средств осуществляют по месту обращения собственника или уполномоченного им лица независимо от местонахождения предприятия

При этом в регистрационных документах указывают юридическое лицо, которому принадлежит транспортное средство, местонахождение такого лица и стоянки автомобиля (п. 24 Порядка № 1388).

К заявлению на государственную регистрацию транспортного средства в обязательном порядке прилагают документы, подтверждающие правомерность его приобретения. Перечень таких документов приведен в п. 8 Порядка № 1388.

Обратите внимание: с ноября 2015 года из этого перечня исключили справку-счет, которая ранее выдавалась субъектами хозяйствования, осуществляющими оптовую и/или розничную торговлю транспортными средствами. Теперь для подтверждения правомерности приобретения транспортного средства у такого торгующего предприятия достаточно предоставить договор купли-продажи.

В случае покупки у предприятия-производителя в сервисный центр МВД предоставляют акт приемки-передачи транспортного средства по форме, утвержденной приложением 6 к Порядку № 1388.

Отметим, что постановка на учет в сервисном центре МВД сопряжена с уплатой обязательных платежей, без которых ваше транспортное средство не зарегистрируют. Так, помимо налогов и сборов (если они подлежат уплате в соответствии с законодательством), собственник вносит в установленном порядке плату за (п. 8 Порядка № 1388):

— проведение осмотра транспортного средства;

— государственную регистрацию;

— возмещение стоимости бланков регистрационных документов и номерных знаков.

О том, каким образом вышеуказанные платежи повлияют на формирование первоначальной стоимости автомобиля, пойдет речь дальше.

1.3. Формируем первоначальную стоимость

Для целей бухгалтерского и налогового учета автомобиль, который предприятие использует в своей деятельности, в общем случае классифицируется как объект основных средств (п. 4 П(С)БУ 7 и п.п. 14.1.138 НКУ). Рассмотрим, как сформировать первоначальную стоимость приобретенного транспортного средства.

Бухгалтерский учет

В соответствии с п. 7 П(C)БУ 7 зачисление на баланс основных средств (далее — ОС) в бухгалтерском учете осуществляется по первоначальной стоимости.

В состав первоначальной стоимости объекта ОС включают (п. 8 П(С)БУ 7):

— суммы, уплачиваемые поставщикам активов и подрядчикам за выполнение строительномонтажных работ (без учета непрямых налогов);

— регистрационные сборы, государственная пошлина и аналогичные платежи, осуществляемые в связи с приобретением (получением) прав на объект ОС;

— суммы ввозной пошлины;

— суммы непрямых налогов в связи с приобретением (созданием) ОС (если они не возмещаются плательщику);

— расходы на страхование рисков доставки ОС;

— расходы на транспортировку, установку, монтаж, наладку ОС;

— прочие расходы, непосредственно связанные с доведением ОС до состояния, в котором они пригодны для использования в запланированных целях.

Финансовые расходы в состав первоначальной стоимости ОС могут попасть только в случае приобретения (создания) квалификационных активов, т. е. активов, требующих существенного времени для их создания (абзац девятый п. 8 П(С)БУ 7). При этом существенным считается время, составляющее более 3 месяцев (п. 1.6 разд. IМетодрекомендаций № 1300).

Легко заметить, что не все расходы, с которыми предприятие сталкивается при покупке автомобиля, прямо указаны в п. 8 П(С)БУ 7. Из табл. 1.2 вы сможете узнать, как повлияют наиболее распространенные из них на первоначальную стоимость вновь приобретенного объекта ОС.

Таблица 1.2. Формирование первоначальной стоимости автомобиля

| № п/п | Статья расходов | Формирует первоначальную стоимость | Комментарий |

| 1 | 2 | 3 | 4 |

| 1 | Пенсионный сбор | Да | Как указано выше, если вы при покупке новой «легковушки» не заплатите пенсионный сбор, ваш автомобиль не зарегистрируют (п. 14 Порядка № 1740). В свою очередь, эксплуатация незарегистрированного транспорта в Украине запрещена. Поэтому такой платеж относится к прочим расходам, связанным с правом его использовать в запланированных целях |

| 2 | Платные услуги сервисных центров МВД | Да | Такие расходы связаны непосредственно с регистрацией транспорта, без проведения которой автомобиль также нельзя эксплуатировать (п. 7 Порядка № 1388). Кроме того, о включении регистрационного сбора в первоначальную стоимость объекта ОС прямо говорит п. 8 П(С)БУ 7 |

| 3 | Расходы на страхование гражданскоправовой ответственности владельцев наземных транспортных средств | Нет | В состав первоначальной стоимости ОС включаются только расходы на страхование рисков их доставки. Следовательно, все остальные расходы на страхование в первоначальную стоимость ОС не попадают. Подробно об «автогражданке» см. на с. 15 |

| 4 | Расходы на добровольное страхование автомобиля (КАСКО и т. п.) | Нет | Аналогично предыдущему случаю, поскольку речь не идет о страховании рисков по доставке автомобиля, «страховые» расходы в первоначальную стоимость не включаются. Подтверждает это и Минфин в письме от 21.07.2004 г. № 31-17310-01-29/13178. Подробно о добровольном страховании автомобиля см. на с. 16 |

| 5 | Финансовые расходы, связанные с покупкой автомобиля | Нет | Речь идет о тех случаях, когда приобретение автомобиля связано с финансовыми расходами. Самый простой пример — покупка автомобиля в кредит. Поскольку автомобиль не относится к квалификационным активам, финансовые расходы в его первоначальную стоимость не включают |

| 6 | Платные услуги банков | Нет | Речь идет о комиссионных и прочих подобных платежах, которые банки взимают за свои услуги. В перечне расходов, которые попадают в первоначальную стоимость ОС, они отсутствуют. Поэтому нет оснований их туда включать |

| 1 | 2 | 3 | 4 |

| 7 | Вознаграждение посредникам | Нет | Расходы предприятия на выплату вознаграждения посреднику (комиссионеру, агенту и т. п.) за услуги при покупке автомобиля по договорам поручения (комиссии и т. п.) в первоначальную стоимость не включаем. Причина проста — такой позиции в перечне, приведенном п. 8 П(С)БУ 7, нет. Суммы, причитающиеся посредникам, относим в состав расходов отчетного периода |

| 8 | Стоимость услуг таможенного брокера | Да | Такие расходы могут возникнуть, если предприятие приобретает автомобиль за рубежом. В перечне расходов, формирующих первоначальную стоимость ОС при импорте, такие услуги прямо не указаны. Тем не менее, их можно отнести к прочим расходам, непосредственно связанным с доведением ОС до состояния, в котором они пригодны для использования в запланированных целях. Ведь без проведения таможенного оформления автомобиль невозможно использовать в хоздеятельности. А потому, на наш взгляд, логично включить такие расходы в его первоначальную стоимость |

| 9 | Плата за таможенное оформление, если оно происходит вне места расположения таможенных органов или в нерабочее время | ||

| 10 | Акцизный налог | Да | Включаем в первоначальную стоимость автомобиля как непрямой налог, не возмещаемый предприятию (абзац пятый п. 8 П(С)БУ 7) |

Еще один интересный момент связан с включением в первоначальную стоимость автомобиля сумм невозмещаемого «входного» НДС.

Уверены, вы хорошо знаете, что с 1 июля 2015 года абсолютно весь «входной» НДС попадает в налоговый кредит (п. 198.3 НКУ). Однако если автомобиль будет использоваться в необлагаемой (необъектной/льготной) или нехозяйственной деятельности, предприятию следует начислить «компенсирующие» налоговые обязательства (п. 198.5 НКУ). Из-за этого «входной» НДС можно считать невозмещаемым. А для невозмещаемых сумм непрямых налогов п. 8 П(С)БУ 7 предусматривает один путь — в первоначальную стоимость ОС. Но всегда ли начислять «компенсирующие» налоговые обязательства по НДС следует путем увеличения первоначальной стоимости?

Если уже при покупке автомобиля вы точно знаете, что будете использовать его в необлагаемой/нехозяйственной деятельности, то необходимость начислить налоговые обязательства появляется сразу при зачислении нового объекта ОС на баланс. В этом случае не возникает сомнений, что сумма НДС увеличит первоначальную стоимость автомобиля (см. п.п. 1.4 Инструкции № 141).

Но часто бывает по-другому. Транспортное средство приобрели для облагаемой/хозяйственной деятельности, «входной» НДС отнесли в налоговый кредит, первоначальную стоимость объекта ОС сформировали. Позже решили использовать автомобиль в необлагаемой/нехозяйственной деятельности и начислили, как положено, «компенсирующие» НДС-обязательства. Добавлять ли теперь НДС, ставший невозмещаемым, к сформированной в прошлом первоначальной стоимости ОС? Однозначно, нет. Первоначальная стоимость — вещь неприкасаемая. Ее нельзя менять, когда вздумается, за исключением случаев, строго прописанных в П(С)БУ 7. Поэтому начисленный НДС без колебаний относите в расходы отчетного периода — в дебет субсчета 949 (п.п. 1.3 Инструкции № 141).

Формируют первоначальную стоимость купленного автомобиля по дебету субсчета 152 «Приобретение (изготовление) основных средств». В дальнейшем при вводе транспортного средства в эксплуатацию ее списывают в дебет субсчета 105 «Транспортные средства».

Налоговый учет

Отдельный налоговый учет ОС ведут только:

— высокодоходные предприятия (с доходом более 20 млн грн. в год), которые обязаны корректировать бухгалтерский финансовый результат до налогообложения;

— малодоходные предприятия (с годовым доходом не выше 20 млн грн.), добровольно осуществляющие такие корректировки.

Все прочие малодоходники для целей обложения налогом на прибыль ориентируются исключительно на бухгалтерские правила. Поэтому информация, приведенная далее, их не касается.

В налоговом учете автомобили включают в состав ОС группы 5 (п.п. 138.3.3 НКУ).

Первоначальная стоимость объекта ОС в налоговом учете формируется в полном соответствии с бухгалтерскими стандартами

Расчет налоговой амортизации ОС осуществляется согласно бухгалтерским правилам, но с учетом ограничений, установленных пп. 14.1.138, 138.3.2 и 138.3.3 НКУ. Ниже перечислим основные аспекты, которые влияют на появление налоговых разниц в учете транспортных средств, приобретенных после 01.01.2015 г.

1. Соответствие определению объекта ОС в бухгалтерском и налоговом учете. Для признания актива в налоговом учете объектом ОС его стоимость должна быть выше 6000,00 грн.*, срок службы более одного года и такой объект должен использоваться в хозяйственной деятельности предприятия (п.п. 14.1.138 НКУ). Что касается стоимостного критерия и срока службы, то транспортное средство, безусловно, в эти требования «впишется». А вот, связь с хозяйственной деятельностью — это именно тот критерий, который может повлиять на возникновение разницы между бухгалтерским и налоговым учетом. Возможно, транспортное средство приобретается предприятием не с целью использования его в хозяйственной деятельности (допустим, для волонтерской, благотворительной деятельности). Тогда расходы на приобретение автомобиля не будут участвовать в налоговом учете.

* Напомним: указанный стоимостный предел действует с 01.09.2015 г.

2. Разные сроки использования. Налоговый кодекс устанавливает минимально допустимые сроки амортизации. Так, согласно п.п. 138.3.3 НКУ для ОС группы 5 (транспортные средства) минимально допустимый срок амортизации составляет 5 лет. В свою очередь, в бухгалтерском учете срок амортизации предприятие устанавливает самостоятельно.

3. Производственный метод амортизации. В налоговом учете используются все бухгалтерские методы амортизации, кроме производственного. Поэтому, если вы в бухучете применяете производственный метод, то это также приведет к появлению налоговых разниц (п.п. 138.3.1 НКУ).

4. Уценки и дооценки. Налоговые разницы возникают также при проведении процедуры уценки и/или дооценки транспортного средства (пп. 138.1 и 138.2 НКУ).

Но еще раз подчеркнем: предприятий-малодоходников (если они не приняли решение о добровольной корректировке бухгалтерского финрезультата для целей налогообложения) все перечисленные налоговые разницы не коснутся.

Рассмотрим на примере формирование первоначальной стоимости автомобиля.

Пример 1.1. Предприятие приобрело в кредит легковой автомобиль, предназначенный для использования в хоздеятельности и в налогооблагаемых операциях. Цена автосалона — 533307,00 грн. (в том числе НДС — 88884,50 грн.), доставка — 18000,00 грн. (в том числе НДС —3000,00 грн.).

Уплачены: сбор в Пенсионный фонд (5 %), плата за услуги сервисного центра МВД (950,00 грн.). Начислены проценты за пользование кредитом — 7600,00 грн.

Как эти операции отразить в учете, см. в табл. 1.3 на с. 10.

Таблица 1.3. Приобретение автомобиля

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн. | |

| Дт | Кт | |||

| 1 | Оплачена стоимость автомобиля (533307,00 грн.) и его доставки (18000,00 грн.) | 371 | 311 | 551307,00 |

| 2 | Отражена сумма НДС (до регистрации налоговой накладной в ЕРНН) | 644/1 | 644 | 91884,50 |

| 3 | Отражен налоговый кредит по НДС (получены налоговые накладные, зарегистрированные в ЕРНН) | 641/НДС | 644/1 | 91884,50 |

| 4 | Получен автомобиль | 152 | 631 | 444422,50 |

| 5 | Включены в первоначальную стоимость расходы по доставке | 152 | 631 | 15000,00 |

| 6 | Списана сумма начисленного ранее налогового кредита по НДС | 644 | 631 | 91884,50 |

| 7 | Отражен зачет задолженностей | 631 | 371 | 551307,00 |

| 8 | Оплачены услуги сервисного центра МВД | 377 | 311 | 950,00 |

| 9 | Включена в первоначальную стоимость плата за услуги сервисного центра МВД | 152 | 377 | 950,00 |

| 10 | Уплачен сбор в Пенсионный фонд (5 %) | 651 | 311 | 22221,13 |

| 11 | Включен в первоначальную стоимость пенсионный сбор | 152 | 651 | 22221,13 |

| 12 | Введен автомобиль в эксплуатацию | 105 | 152 | 482593,63 |

| 13 | Начислены проценты за кредит | 951 | 684 | 7600,00 |

| 792 | 951 | 7600,00 | ||

1.4. Покупаем автомобиль у физлица — облагаем доходы

Продавцом транспортного средства может быть как субъект хозяйствования, так и обычное физическое лицо. Приобретая автомобиль у физлица, предприятие фактически выплачивает ему доход. Облагается ли такой доход какими-либо налогами и сборами, рассмотрим прямо сейчас.

Сперва разберемся с налогом на доходы физических лиц (далее — НДФЛ). База обложения этим налогом, напомним, установлена ст. 164 НКУ. К ней и обратимся. В п.п. 164.2.4 НКУ видим, что в общий месячный (годовой) налогооблагаемый доход включается, в том числе, часть доходов от операций с имуществом. Автомобиль является движимым имуществом (ч. 2 ст. 181 ГКУ). Из этого следует, что доходы физлица, полученные им от продажи автомобиля, нужно облагать НДФЛ. Но не все. Ведь п.п. 164.2.4 НКУ говорит о включении в общий месячный (годовой) налогооблагаемый доход только части доходов от операций с имуществом. Что это за часть, поможет разобраться ст. 173 НКУ, к которой нас отсылает упомянутая выше норма Кодекса.

Быть или не быть в таком случае НДФЛ, зависит от двух факторов:

1) вида продаваемого физлицом автомобиля (легковой или нелегковой);

2) очередности продажи легкового автомобиля физлицом в течение года.

Так, согласно п. 173.2 НКУ

не подлежит налогообложению доход, полученный налогоплательщиком от продажи впервые в течение отчетного (налогового) года легкового автомобиля

В ином случае (когда физлицо продает автомобиль, не являющийся легковым, или реализует легковой автомобиль не первый раз в отчетном (налоговом) году), обложения НДФЛ не избежать.

А что с военным сбором (далее — ВС)?

Объектом обложения ВС является, в частности, общий месячный (годовой) налогооблагаемый доход (п.п. 1.2 п. 161 подразд. 10 разд. ХХ и п.п. 163.1.1 НКУ). Как мы уже упоминали, в него попадает часть дохода от операций с движимым имуществом, определенная в соответствии с положениями ст. 173 НКУ. Кроме того, согласно п.п. 1.7 п. 161 подразд. 10 разд. ХХ этого Кодекса ВС не удерживается с доходов, которые не облагаются НДФЛ*. Таким образом, в отношении обложения ВС доходов от продажи автомобиля действуют те же правила, что и для НДФЛ. Это подтверждают и фискалы в разъяснении, приведенном в категории 132.02 БЗ**.

* Исключение — доходы, приведенные в пп. 165.1.2, 165.1.18, 165.1.25, 165.1.52 НКУ.

** База знаний, размещенная на официальном сайте ГФСУ: zir.sfs.gov.ua.

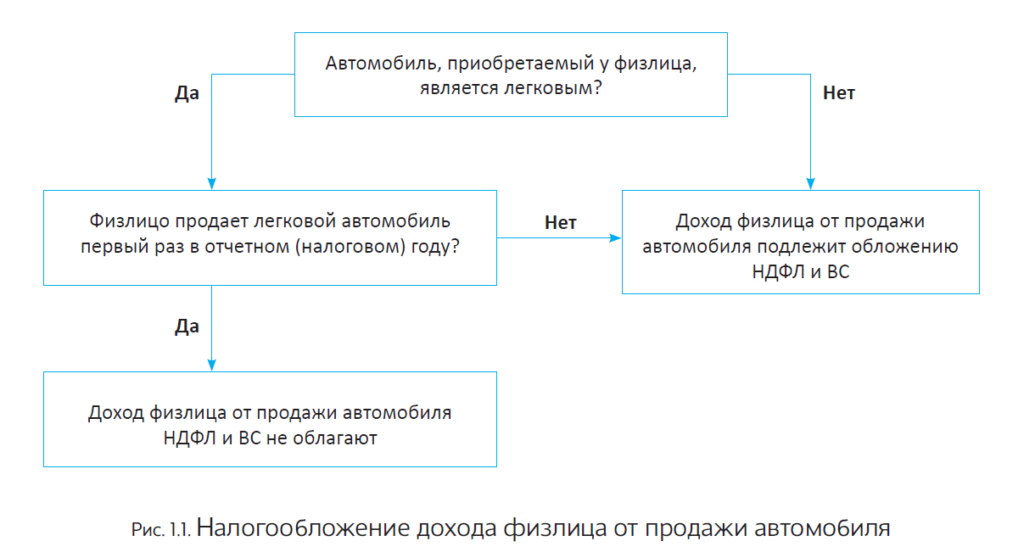

Продемонстрируем вышесказанное на рис. 1.1.

Рассмотрим подробнее порядок обложения НДФЛ и ВС дохода физлица от продажи легкового и нелегкового автомобиля.

Покупаем легковой автомобиль. Прежде всего отметьте: автомобиль является легковым, если он по своей конструкции и оборудованию предназначен для перевозки пассажиров с количеством мест для сидения не более 9, включая место водителя (ст. 1 Закона № 2344).

Налогообложению подлежит только доход , полученный физлицом от продажи в течение отчетного (налогового) года двух или более объектов движимого имущества в виде легкового автомобиля (абзац второй п. 173.2 НКУ). Ставка НДФЛ при этом составляет 5 % базы налогообложения (абзац первый п. 173.1, п. 167.2 НКУ), а ставка ВС — 1,5 % (п.п. 1.3 п. 161 подразд. 10 разд. ХХ НКУ).

Заметьте: из формулировки абзаца второго п. 173.2 НКУ можно было бы сделать вывод, что при продаже в течение года двух легковых автомобилей доходы от реализации как первого, так и второго автомобиля необходимо облагать НДФЛ и ВС. Однако фискалы в этом случае заняли лояльную позицию.

Так, по их мнению, если в течение года физическое лицо продает два или более легковых автомобиля, то налогообложению подлежит доход от второй и последующих продаж. То есть доход от продажи первого в отчетном (налоговом) году

легкового автомобиля не облагают НДФЛ и ВС, независимо от того, были ли у такого физлица последующие продажи легковых автомобилей в этом году.

Кроме того, доход от первой в течение года продажи «легковушки» облагать не придется, если до этого физлицо получало доход от продажи другого объекта движимого имущества, например, мотоцикла и/или мопеда.

Но как же налоговому агенту узнать об очередности продажи физлицом легкового автомобиля

Такую информацию физическое лицо — продавец должно указать в отдельном заявлении или отразить в соответствующем пункте договора купли-продажи (п. 173.3 НКУ, категория 103.22 БЗ).

Предположим, продажа «легковушки» не первая в этом году. Тогда доход от продажи автомобиля определяют исходя из цены, указанной в договоре купли-продажи, но не ниже (по выбору плательщика налога):

— среднерыночной стоимости соответствующего транспортного средства

или

— оценочной стоимости автомобиля, определенной по закону.

Такой порядок определения дохода прописан в абзаце третьем п. 173.1 НКУ.

Среднерыночную стоимость определяет ежеквартально Минэкономразвития для каждой марки, модели транспортных средств с учетом года выпуска и пробега, на основании анализа фактических цен продажи соответствующих транс

портных средств (см. Порядок № 403). Обнародуют ее до 10-го числа месяца, следующего за отчетным кварталом. Информацию о среднерыночной стоимости автомобиля в зависимости от его марки, модели, года выпуска и пробега можно найти на официальном веб-сайте Минэкономразвития (www.me.gov.ua/Vehicles/CalculatePrice). К сожалению, приходится констатировать, что в настоящее время далеко не по всем моделям такая информация размещена на сайте.

Оценочную стоимость автомобиля определяют профессиональные оценщики в соответствии с Методикой № 142.

Покупаем автомобиль, не являющийся легковым. Как вы могли видеть на рис. 1.1, в случае продажи физлицом автомобиля, не являющегося легковым, НКУ никаких фискальных послаблений не делает. Здесь безоговорочно следует обложение дохода от такой продажи НДФЛ и ВС.

Доход от продажи нелегкового автомобиля определяют исходя из цены, указанной в договоре купли-продажи, но не ниже его оценочной стоимости (абзац второй п. 173.1 НКУ)

Всю сумму такого дохода облагают НДФЛ по ставке 5 % и ВС по ставке 1,5 %.

При покупке автомобиля у физлица субъект хозяйствования выступает для такого продавца налоговым агентом (абзац первый п. 173.3 НКУ). Об этом напоминают и фискалы в консультации, размещенной в категории 103.01 БЗ. Следовательно, субъект хозяйствования должен:

1) начислить и уплатить НДФЛ и ВС в бюджет по своему местонахождению, если полученный от продажи транспортного средства доход подлежит налогообложению. При перечислении дохода с банковского счета НДФЛ и ВС* уплачивают в день выплаты дохода (п.п. 168.1.2 НКУ). Если доход выплачивают из кассы, перечислить соответствующие суммы налога и сбора следует на следующий день после выплаты (начисления) (п.п. 168.1.4 НКУ);

* На то, что начисление, удержание и уплату (перечисление) ВС в бюджет нужно осуществлять в порядке, установленном ст. 168 НКУ, указывает п.п. 1.4 п. 161 подразд. 10 разд. ХХ НКУ.

2) отразить доход физлица от продажи автомобиля в Налоговом расчете по форме № 1ДФ** с признаком дохода «105». Если доход необлагаемый (в отчетном году первая продажа легкового автомобиля), графы 4а и 4 не заполняют (в бумажном варианте формы № 1ДФ ставят прочерки). Если же доход от продажи транспортного средства подлежит налогообложению, в указанных графах Налогового расчета отражают сумму НДФЛ. Сумму удержанного ВС приводят в соответствующих графах строки «Військовий збір» раздела ІІ формы № 1ДФ.

** Форма указанного расчета утверждена приказом Минфина от 13.01.2015 г. № 4.

Если договор купли-продажи удостоверяет нотариус, он также отчитывается о такой сделке в ГНИ путем подачи Налогового расчета по форме № 1ДФ.

А как быть в случае, когда физлицо-продавец самостоятельно уплатило НДФЛ и ВС до момента заключения договора купли-продажи? Нужно ли субъекту хозяйствования — налоговому агенту еще раз удерживать НДФЛ и ВС с начисленного такому продавцу дохода?

На наш взгляд , нужно, поскольку в НКУ не предусмотрено обратное. Тот факт, что физлицо уплатило НДФЛ и ВС, не дает права предприятиюпокупателю не удерживать соответствующие налоги и сборы с выплачиваемого продавцу дохода. Следовательно,

предприятию необходимо выполнить все функции налогового агента, даже если физлицо самостоятельно уплатило НДФЛ и ВС до момента заключения договора купли-продажи

Вопрос возврата излишне уплаченных сумм НДФЛ и ВС физлицу следует решать непосредственно с фискальными органами.

А вот начислять ЕСВ на сумму дохода, выплачиваемого физлицу при покупке автомобиля, предприятию-покупателю не нужно. Ведь эта выплата начислена физлицу не за выполнение работ (предоставление услуг) по гражданскоправовому договору, а значит, не включается в базу начисления этого взноса (см. п. 1 ст. 7 Закона № 2464).

В заключение раздела напомним еще об одном важном моменте. Если расчеты за автомобиль будут осуществляться из кассы предприятия, соблюдайте 150-тысячное ограничение наличных расчетов, установленное п. 1 постановления № 210.

Выводы

- Пенсионный сбор при приобретении легкового автомобиля уплачивается только при условии регистрации такого автомобиля на территории Украины впервые.

- Эксплуатация транспортного средства без государственной регистрации в Украине запрещена. Срок регистрации — 10 дней со дня приобретения.

- Первоначальная стоимость автомобиля в налоговом учете формируется в полном соответствии с бухгалтерскими стандартами.

- Доход физлица от продажи автомобиля подлежит обложению НДФЛ и ВС за исключением случая, когда оно реализует легковой автомобиль впервые в отчетном (налоговом) году.