Книга: Кредиты. Поручительство. Залог. (1/5)

Что такое финансовые трудности, наверное, каждый из нас знает не понаслышке. Классический вариант решения этой проблемы — одолжить у кого-то деньги или взять кредит. Предприятия в этом плане не оригинальны. Когда собственных денежных средств не хватает для нормального ведения хозяйственной деятельности, они обращаются за займом к физическим или юридическим лицам или берут кредит в банке.

В этой книге мы рассмотрим договор займа и кредитный договор, а также самые распространенные способы обеспечения обязательств по таким договорам — залог и поручительство.

Вы узнаете о юридических нюансах этих правоотношений, а также о том, как такие операции следует отражать в налоговом и бухгалтерском учете их участников.

1. Договор займа

Способов одолжить что-либо у кого-либо большое количество. Действующее законодательство предлагает хозсубъектам разные схемы и варианты. Есть из чего выбрать ☺.

1.1. Правовой аспект

Предмет договора займа

По договору займа одна сторона (заимодатель) передает в собственность другой стороне (заемщику) денежные средства или другие вещи, определенные родовыми признаками, а заемщик обязуется вернуть заимодателю такую же сумму денежных средств (сумму займа) или такое же количество вещей того же рода и такого же качества(ч. 1 ст. 1046 ГКУ).

Из этого положения приходим к выводу, что предметом договора займа могут быть:

1) денежные средства;

2) другие вещи, определенные родовыми признаками (т. е. имеющие признаки, присущие всем вещам того же рода, и измеряемые числом, весом, мерой).

Именно возможность предоставить в заем вещи отличает этот вид договора от кредитного*. Однако в этом материале мы «оставим за кадром» неденежные займы, сосредоточившись главным образом на передаче взаймы денег.

* Подробнее о кредитном договоре читайте на с. 31 этой книги.

Начнем мы с конструкции, которая у всех на слуху, — с договора займа. Она наиболее общая и универсальная. Однако существует немало нюансов, с которыми мы сейчас и разберемся.

ГКУ не устанавливает никаких ограничений по сумме денежных средств или количеству вещей, которые могут предоставляться в заем, а также по цели их использования.

Договор займа считается заключенным с момента передачи денег или других вещей, определенных родовыми признаками

Поэтому в этом случае недостаточно, чтобы стороны просто договорились о его условиях, а важно, чтобы при этом состоялась фактическая передача денежных средств (вещей). Только после этого у сторон возникают взаимные права и обязанности по договору.

Чаще всего хозсубъекты сталкиваются с договором займа, когда речь идет о получении возвратной финансовой помощи. В то же время НКУ различает понятия «возвратная финансовая помощь» и «заем».

Так, в соответствии с п.п. 14.1.257 НКУ возвратнаяфинпомощь — это сумма средств, поступившая налогоплательщику в пользование по договору, который не предусматривает начисление процентов или предоставление других видов компенсаций в виде платы за пользование такими средствами, и является обязательной к возврату.

В свою очередь, займом п.п. 14.1.267 НКУ называет денежные средства, предоставляемые резидентами, которые являются финансовыми учреждениями, или нерезидентами (кроме «нерезидентов-офшорников») заемщику на определенный срок с обязательством их возврата и уплатой процентов за пользование суммой займа.

Как видим, отличие заключается в статусе заимодателя и плате за пользование заемными средствами. А что говорит ГКУ об уплате процентов по договору займа?

Плата за пользование займом

По общему правилу заимодатель имеет право на получение от заемщика процентов от суммы займа (если иное не предусмотрено договором или законом). Размер и порядок получения процентов устанавливают договором.

Если в договоре не указан размер процентов, то он определяется на уровне учетной ставки НБУ(ч. 1 ст. 1048 ГКУ).

Проценты уплачиваются ежемесячно до дня возврата займа. Но стороны могут оговорить другой срок и/или срок их уплаты.

Договор займа считается беспроцентным, только если:

1) он заключен между физлицами на сумму, не превышающую 50-кратного размера необлагаемого минимума доходов граждан (850 грн.), и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон;

2) заемщику переданы вещи, определенные родовыми признаками.

Поэтому если вы решили заключить договор беспроцентного займа, то позаботьтесь прямо указать в договоре, что проценты за пользование заемными средствами не уплачиваются.

Говорим «заем», подразумеваем «финуслуга»?

Еще один важный вопрос: является ли предоставление займа финансовой услугой? Давайте разбираться.

В соответствии с п. 5 ч. 1 ст. 1 Закона № 2664 финансовая услуга — это операции с финансовыми активами, которые осуществляются в интересах третьих лиц за собственный счет или за счет этих лиц, а в случаях, предусмотренных законодательством, — и за счет привлеченных от других лиц финансовых активов, с целью получения прибыли или сохранения реальной стоимости финансовых активов.

При этом ст. 4 Закона № 2664 определяет перечень услуг, которые являются финансовыми. Туда попало и предоставление средств взаймы, в том числе на условиях финансового кредита.

Признавались бы они финуслугами, да и только. Но! Проблема в том, что финансовые услуги имеют право предоставлять финучреждения на основании соответствующей лицензии. Однако для займов предусмотрены некоторые послабления.

Так, в свое время Госфинуслуг дала «добро» на предоставление средств взаймы (кроме как на условиях финансового кредита) юрлицами-нефинучреждениями(п. 1 распоряжения № 5555). Такие хозсубъекты должны руководствоваться положениями гражданского законодательства и учитывать требования законодательства Украины о предотвращении и противодействии легализации (отмыванию) доходов, полученных преступным путем.

Кроме того, в соответствии с п. 8 Лицензионных условий № 913 предоставление средств взаймы, в том числе на условиях финансового кредита, признается финансовой услугой, только если такая услуга предоставлена на основании кредитного договора или другого договора, который имеет все (!) признаки кредитного договора, определенные ст. 1054 ГКУ (см. подробнее на с. 31 этой книги).

Поэтому можно однозначно утверждать, что

беспроцентный заем не является финансовой услугой

Подтверждается это и самим определением финуслуги, приведенным выше. Ведь в случае с беспроцентным займом заимодатель не получает никакой прибыли. Да и реальную стоимость активов, учитывая уровень инфляции, сохранить в таком случае невозможно.

Соответственно, и о лицензировании здесь говорить не приходится.

С процентным займом сложнее.

ГКУ каких-либо ограничений по субъектному составу сторон договора займа (в том числе процентного) не выдвигает.

Однако Госфинуслуг неоднократно высказывалась против предоставления нефинучреждениями таких займов. При этом специалисты этого ведомства, ссылаясь на ст. 1 Закона № 2664, утверждали, что процентный заем является финансовым кредитом (см. письма от 14.06.2006 г. № 5543/11-5 и от 26.07.2006 г. № 644/11-3).

Налоговики в письме ГНСУ от 11.02.2013 г. № 1990/6/17-1216 также прямо заявляли, что выдавать процентные займы могут исключительно финансовые учреждения.

Что касается судебной практики, то она неоднозначна. Так, в постановлении ВСУ от 18.07.2012 г. по делу № 6-79цс12 и определении Высшего специализированного суда по рассмотрению гражданских и уголовных дел от 09.12.2015 г. по делу № 6-11852ск15* суды были не против начисления нефинучреждениями процентов по займам.

* См. по ссылке: http://www.reyestr.court.gov.ua/Review/54396790.

По сути, позиция судов сводится к тому, что Закон № 2664 нельзя применять ко всем подряд. Его действие распространяется только на специальных субъектов — участников рынка финансовых услуг. В остальных же случаях действуют положения ГКУ, которые не устанавливают каких-либо особенностей для субъектного состава договора процентного займа.

Однако в судебных решениях встречается и другое мнение. В частности, о том, что предоставлять в заем денежные средства с начислением процентов может только лицо, имеющее спецстатус, говорится в постановлении ВХСУ от 16.03.2017 г. по делу № 910/13201/16 и постановлении Киевского апелляционного хозяйственного суда от 14.07.2016 г. по делу № 910/1972/16.

В связи с изложенным вам решать, стоит ли рисковать, заключая процентные договоры займа.

Заметим также, что фискалы и беспроцентные займы иногда стремятся «притянуть» к определению финансовых услуг. Так, у них возникают претензии к единоналожникам, которые предоставляют возвратную финансовую помощь. Налоговики пытаются расценивать такие действия как финансовое посредничество (см. письмо ГФСУ от 05.02.2016 г. № 2503/6/9995-42-03-15, разъяснение в подкатегории 107.04 БЗ**).

** База знаний, размещенная на официальном сайте ГФСУ: zir.sfs.gov.ua.

С такой позицией сложно согласиться, поскольку согласно ч. 3 ст. 333 ХКУ финансовым посредничеством является деятельность, связанная с получением и перераспределением финансовых средств. Ее осуществляют банки и другие финансово-кредитные организации. Проще говоря, речь идет о привлеченных средствах, которые и передаются в заем.

Таким образом, непонятно, откуда может взяться финансовое посредничество при предоставлении беспроцентного займа с использованием собственных средств?!

Форма договора

Договор займа заключается в письменной форме, если(ч. 1 ст. 1047 ГКУ):

— его сумма не менее чем в 10 раз превышает установленный законом размер необлагаемого минимума доходов граждан (170 грн.);

— независимо от суммы, в случаях когда заимодателем является юридическое лицо.

Однако несмотря на положения ч. 1 ст. 1047 ГКУ рекомендуем предприятиям всегда настаивать на письменной форме договора займа.

В подтверждение заключения договора и его условий может быть предоставлено(ч. 2 ст. 1047 ГКУ):

а) расписка заемщика;

б) другой документ, удостоверяющий передачу заемщику заимодателем определенной денежной суммы или определенного количества вещей.

Обратите внимание: ГКУ не ограничивает статус заемщика и заимодателя в случаях оформления расписки. Однако, как правило, такой документ используется, когда сторонами договора займа выступают физические лица. При этом отсутствие письменного договора вполне приемлемо (см. определение Высшего специализированного суда по рассмотрению гражданских и уголовных дел от 09.11.2017 г. по делу № 522/3694/16-ц*).

* См. по ссылке: http://www.reyestr.court.gov.ua/Review/70751064#.

Если же говорить о юридических лицах как сторонах договора займа, то фактом подтверждения передачи денег (ключевой момент при заключении этого типа сделки) вместо расписки могут быть:

— кассовый ордер (квитанция к приходному кассовому ордеру);

— платежное поручение (с отметкой банка о выполнении и указанием в назначении платежа того, что средства перечислены на основании договора займа);

— выписка банка;

— акт приемки-передачи и т. п.

Учитывая судебную практику**, расписку может заменить и сам договор.

** См. определение ВСУ от 18.08.2010 г. по делу № 6-15715св09 и определение Высшего специализированного суда по рассмотрению гражданских и уголовных дел от 31.01.2011 г. по делу № 6-2742св10.

При этом в тексте соглашения рекомендуем предусмотреть соответствующую оговорку, например: «Стороны подтверждают, что денежные средства, указанные в п. этого Договора, переданы до (во время) подписания Договора».

А нужно ли удостоверять договор нотариально?

По общему правилу сделка, которая осуществляется в письменной форме, подлежит нотариальному удостоверению только в случаях, установленных законом или договоренностью сторон. К договору займа закон не выдвигает такого требования.

Соответственно,

договор займа не подлежит обязательному нотариальному удостоверению

Однако по требованию физического или юридического лица любая сделка с его участием может удостоверяться нотариально(ч. 4 ст. 209 ГКУ).

Возврат займа

Сразу обращаем ваше внимание: ни ГКУ, ни НКУ никаких предельных сроков пользования займом не устанавливают. Поэтому срок, на который заимодатель передает заемщику денежные средства (вещи), устанавливается по соглашению сторон и указывается в договоре займа.

В отдельных случаях срок пользования заемными средствами или вещами определяется в договоре моментом предъявления требования заимодателя к заемщику о возврате займа. Но, как правило, стороны определяют в договоре график погашения займа.

Если в соглашении не установлен срок возврата или этот срок определен моментом предъявления требования, то заем должен быть возвращен заемщиком в течение 30 дней со дня предъявления заимодателем требования об этом (если иное не установлено договором). В этом случае именно окончание 30-дневного срока станет отправной точкой для исчисления срока исковой давности в 3 года(ст. 257 ГКУ).

В соответствии с ч. 2 ст. 1049 ГКУ беспроцентный заем может быть возвращен заемщиком досрочно, если иное не предусмотрено договором. А вот право заемщика вернуть заимствованные под проценты денежные средства раньше срока необходимо устанавливать в договоре. Конечно, если это вам выгодно.

Важно!

Заем считается возвращенным в момент передачи заимодателю вещей, определенных родовыми признаками или зачисления заимствованной денежной суммы на его банковский счет

Это правило установлено ч. 3 ст. 1049 ГКУ.

Однако у заемщика есть и другие способы выполнить свое обязательство по договору. Например, можно провести зачет встречных однородных требований в случае, когда заимодатель должен оплатить поставленные заемщиком товары по другому договору. В таком случае на дату зачета товары будут считаться оплаченными, а заем — возвращенным.

Также вполне приемлем перевод долга заемщиком на другого должника (см. определение ВАСУ от 09.07.2012 г. № К-243/09) или принятие заемщиком на себя обязательств заимодателя перед третьим лицом с последующим зачетом суммы компенсации за погашенный долг и суммы предоставленного займа (см. определение ВАСУ от 18.09.2012 г. № К-21217/10).

А вот вернуть заем, полученный в форме денежных средств, материальными активами (основными средствами или ТМЦ) не получится, поскольку это будет противоречить самой природе договора займа — возврат такого же количества средств или такого же количества вещей того же рода и такого же качества (ч. 1 ст. 1046 ГКУ).

Заем и физлицо

Стороной договора займа может выступать как субъект хозяйствования, так и обычное физлицо. Например, работник ФЛП или предприятия, в том числе руководитель юрлица.

При этом физлицо может как выдавать займы субъекту хозяйствования, так и получать их.

В целом все, что касается общих положений о займе, можно применить и к работникам. Однако нужно учесть некоторые моменты.

Прежде всего, кроме возможности возврата займа через кассу или банковский счет предприятия, у работника появляется еще один способ — отчисления из заработной платы.

Но помните: такой порядок погашения займа должен быть предусмотрен в договоре займа или указан в соответствующем заявлении работника-заемщика.

При этом

ограничения, установленные ст. 128 КЗоТ, на случаи отчисления из заработной платы задолженности по договору займа не распространяются

Дело в том, что в соответствии со ст. 25 Закона об оплате труда запрещается любым способом ограничивать работника свободно распоряжаться своей зарплатой, кроме случаев, предусмотренных законодательством.

Если же такой порядок погашения обязательств не установлен договором (или не указан в заявлении работника), работодатель не имеет права по собственной инициативе удерживать из заработка работника сумму его задолженности по займу.

Говоря о физлицах, не стоит забывать и об ограничениях, установленных для расчетов наличными.

В частности, в соответствии с п. 6 Положения № 148 субъекты хозяйствования имеют право осуществлять расчеты наличными в течение одного дня по одному или нескольким платежным документам:

— между собой — в размере 10000 грн. включительно;

— с физическими лицами — в размере 50000 грн. включительно.

Платежи сверх этих сумм проводят через банки или небанковские финансовые учреждения. Количество предприятий (предпринимателей) и физлиц, с которыми осуществляются расчеты, в течение дня не ограничивается.

Имейте в виду: здесь речь идет не только о «реализационных», но и обо всех остальных наличных расчетах, в том числе по займам. Ведь указанные ограничения не распространяются исключительно на(п. 8 Положения № 148):

1) расчеты субъектов хозяйствования с бюджетами и государственными целевыми фондами;

2) добровольные пожертвования и благотворительную помощь;

3) использование средств, выданных на командировку.

Как можно убедиться, исключений для займов нет.

Заметим, что ранее такие же требования предъявлялись Положением № 637 и постановлением № 210. Руководствуясь ими, на соблюдении предельных сумм наличных расчетов при выдаче/возврате займов настаивали и контролирующие органы (см. письма НБУ от 21.06.2016 г. № 50-0004/51974 и от 01.08.2014 г. № 11-117/41539, письмо ГФСУ от 21.07.2014 г. № 25/6/99-99-22-06-03-15/415).

Обратите внимание: интересующее нас ограничение в 50000 грн. работает в обе стороны. То есть оно распространяется на выплаты как от физлица предприятию, так и от предприятия физлицу (см. письмо НБУ от 24.03.2014 г. № 11-117/12189).

Еще один важный момент связан с выдачей займа руководителю (получением от руководителя) юридического лица. Проблема в том, что в таком случае

договор, подписанный директором от имени предприятия и от имени себя (как физлица), может быть признан недействительным

Здесь сразу заметим, что договор, в котором руководитель «и кузнец, и сапожник, и портной, и на дуду грец», автоматически не перестает действовать. Но если возникнет вопрос о действительности сделки (кто-то из заинтересованных лиц опротестует ее в суде), то пиши пропало. Дело в том, что в этом случае применяется ч. 3 ст. 238 ГКУ: представитель не может совершать сделки от имени лица, которое он представляет, в своих интересах или в интересах другого лица, представителем которого он одновременно является (за исключением коммерческого представительства).

Поэтому в таких случаях рекомендуем подписание договора от имени юрлица поручить (например, на основании соответствующей доверенности) кому-либо из сотрудников предприятия. Как правило, такое право предоставляют заместителю директора.

Нарушить такое «правило подписания» и ждать, пока кто-нибудь не попытается оспорить договор, — дело очень рискованное. На этот случай есть негативная судебная практика (см., например, постановление ВСУ от 23.09.2014 г. по делу № 3-110гс14*).

* См. по ссылке: http://www.reyestr.court.gov.ua/Review/40821958#.

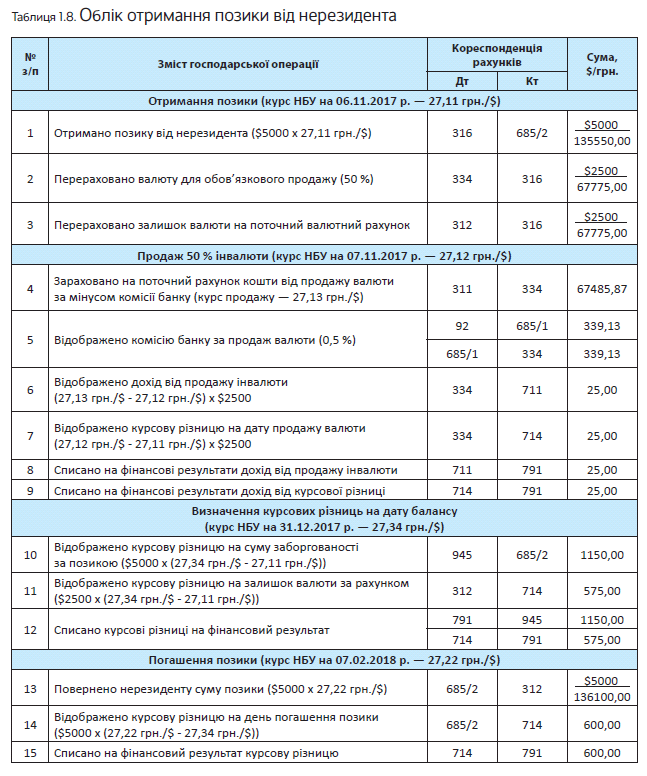

Заем от нерезидента

Резиденты-заемщики могут получать кредиты, займы, в том числе возвратную финпомощь, в иностранной валюте от нерезидентов в соответствии с договорами. Но при этом, помимо общих положений, установленных для договора займа, учтите следующие нюансы.

Во-первых, резидент-заемщик привлекает заем от нерезидента через уполномоченный банк, который дал согласие на обслуживание операций по договору. Функции обслуживающего банка также может выполнять его обособленное подразделение (филиал, отделение).

Во-вторых, резиденты-заемщики получают и погашают займы только в безналичной форме(п. 1.4 гл. 1 разд. І Положения № 270).

В-третьих, НБУ устанавливает максимальные процентные ставки по договорам займа с нерезидентами в иностранной валюте. Сейчас их размер (с учетом комиссий, неустойки и других сборов, установленных соответствующими договорами) определен постановлением № 363 (см. с. 35).

Учтите:

соблюдение максимальных размеров процентных ставок резидентами-заемщиками является обязательным

В-четвертых, обслуживание операций по открытым в Украине резидентами-заемщиками счетам в рамках одного договора должно проводиться только через один обслуживающий банк**(п. 1.8 гл. 1 разд. І Положения № 270).

** Переход резидента-заемщика (в случае необходимости) на обслуживание операций по договору в другой уполномоченный банк осуществляется после внесения НБУ соответствующих изменений в регистрацию договора.

В-пятых, договор займа с нерезидентом подлежит регистрации в НБУ до фактического получения средств(пп. 1.7 и 1.8 гл. 1 разд. І Положения № 270).

Для того чтобы провести регистрацию такого соглашения, резиденту-заемщику необходимо обратиться в свой обслуживающий банк и подать следующие документы:

1) заявление о регистрации договора (в бумажном или электронном виде);

2) оригинал или копию договора (вместе с оригиналами/копиями дополнительных соглашений, договоров, документов, которые касаются выполнения договора и осуществления валютных операций по нему) с переводом на украинский язык (по требованию банка, если это необходимо).

Обратите внимание: перевод документов заверяют только подписью заявителя (для юридических лиц — подписью руководителя или заместителя руководителя). Документы, составленные на русском языке или текст которых изложен одновременно на иностранном языке и на украинском/русском, в переводе не нуждаются.

Заявление составляют в произвольной форме. Однако Положение № 270 устанавливает перечень его обязательных реквизитов. Среди них:

— номер и дата;

— подпись заявителя;

— реквизиты, стороны и основные условия договора.

При этом информация об основных условиях договора должна включать, в частности, сведения о сумме, валюте, сроке займа, размере платежей (процентной ставке, комиссии, неустойке, других установленных договором платежах, в том числе санкциях за ненадлежащее исполнение договора) и их соответствии (непревышении) размера максимальных процентных ставок, установленных НБУ для договоров с соответствующими условиями.

Получение резидентом займа от нерезидента без регистрации договора влечет за собой финансовые санкции в размере 1 % полученного займа, пересчитанного в гривню по курсу НБУ на день его получения, а также дальнейшую регистрацию такого соглашения(ст. 2 Указа № 734).

Санкции на банки и другие финансово-кредитные учреждения налагает НБУ, а на других резидентов и нерезидентов Украины — налоговики (ст. 3 Указа № 734)

Регистрация договора может быть аннулирована НБУ. Основания для этого предусмотрены п. 15 гл. 2 разд. І Положения № 270. В частности, это:

1) ликвидация уполномоченного банка-заемщика;

2) прекращение или пребывание в процессе прекращения резидента-заемщика;

3) неполучение резидентом-заемщиком займа (полностью или частично) в течение 180 календарных дней начиная со следующего рабочего дня после дня регистрации договора и окончания в связи с этим срока действия регистрации или в случае утраты силы регистрации в определенных законодательством случаях;

4) выявление в документах, представленных заявителем в уполномоченный банк, недостоверной, неполной информации и/или информации, свидетельствующей о нарушении заявителем требований законодательства Украины;

5) выявление НБУ признаков осуществления рисковой деятельности, угрожающей интересам вкладчиков или других кредиторов уполномоченного банка, при выполнении этим банком функции обслуживающего банка по договору;

6) наличие подозрений, что характер или последствия финансовых операций могут нести реальную или потенциальную опасность использования уполномоченного банка с целью совершения уголовных преступлений;

7) наличие информации о нарушении резидентом-заемщиком норм валютного законодательства при выполнении договора;

8) обращение обслуживающего банка по договору по инициативе резидента-заемщика.

В частности, в случаях, когда долг по нескольким зарегистрированным договорам заменяется по договоренности сторон новым займом между теми же сторонами. В таком случае новый договор займа подлежит регистрации с одновременным аннулированием регистрации ранее заключенных договоров(п. 1.22 гл. 1 разд. І Положения № 270).

Аннулированная регистрация договора не возобновляется. Для повторной регистрации такого договора придется пройти всю процедуру заново(п. 16 гл. 2 разд. І Положения № 270).

Часть полученных от нерезидента по договору займа денежных средств (в размере 50 %) в иностранной валюте 1-й группы Классификатора валют или в российских рублях подлежит обязательной продаже на межбанковском валютном рынке Украины (далее — МВРУ). Остальные 50 % банк зачислит на валютный счет предприятия. Такой порядок определен п. 1 постановления № 129.

Исключения предусмотрены только по займам, привлекаемым в соответствии с международными договорами Украины, согласие на обязательность которых предоставлено Верховной Радой Украины, или от международных финансовых организаций, членом которых является Украина, или от международных финансовых организаций, по договорам с которыми Украина обязалась обеспечивать правовой режим, предоставляемый другим международным финансовым организациям.

Хотим обратить ваше внимание еще на один крайне важный вопрос — ограничение по возврату займа, выданного резиденту нерезидентом. Здесь определенные особенности установлены постановлением № 410.

В частности, по общему правилу* резидентам разрешается погашать займы в иностранной валюте по договорам с нерезидентами не ранее срока, предусмотренного договором. При этом под сроком платежа следует понимать конечную (самую отдаленную) дату, которая указана в договоре для своевременного выполнения его условий.

* Исключения предусмотрены в п.п. 1 п. 6 постановления № 410.

То есть ни о каком досрочном погашении займа, выданного нерезидентом, речи быть не может.

Указанное требование распространяется на случаи досрочного выполнения резидентом-заемщиком обязательств как по основной сумме займа, так и по другим платежам.

Важно! Согласно абзацу второму п.п. 1 п. 6 постановления № 410

НБУ не регистрирует договоры о привлечении резидентами-заемщиками займов в иностранной валюте от нерезидентов, которые не соответствуют этому правилу

Как предоставить заем нерезиденту?

Предоставить заем нерезиденту значительно сложнее, чем получить.

Давайте рассмотрим требования, установленные Положением № 270.

1. Займы (возвратную финпомощь) в иностранной валюте нерезидентам предоставляют только резиденты — юридические лица, а также резиденты-ФЛП. Это значит, что обычные физлица (не субъекты хозяйствования) предоставлять заем нерезиденту не могут.

2. Резиденты (кроме уполномоченных банков) предоставляют займы нерезидентам только за счет средств в иностранной валюте, которые не были приобретены на МВРУ или получены как кредит или заем(п. 1.2 гл. 1 разд. ІІ Положения № 270).

3. Резиденты предоставляют займы нерезидентам на определенный соответствующим договором срок на условиях возврата. Таким образом, о безвозвратной финансовой помощи не может быть и речи.

4. Для предоставления нерезиденту займа в иностранной валюте резиденту придется получить индивидуальную лицензию НБУ.

5. Заем, предоставленный резидентом нерезиденту в иностранной валюте 1-й группы Классификатора валют, нужно вернуть в иностранной валюте 1-й группы. Если же заем предоставлен в иностранной валюте 2-й или 3-й группы, то возможен возврат в иностранной валюте как 2-й и 3-й, так и 1-й групп Классификатора валют.

6. Резидент может одолжить только тому нерезиденту, который для обеспечения займа предоставил гарантию банка, условиями которой не предусмотрена возможность ее отзыва. При этом рейтинг банка по классификации международных рейтинговых агентств должен соответствовать требованиям к первоклассным банкам не ниже категории А.

7. Предоставление займов нерезиденту и их возврат осуществляются только (!) в безналичной форме.

И только при выполнении всех перечисленных условий вы сможете предоставить возвратную финансовую помощь нерезиденту.

Ответственность

Конечно, стороны могут предусмотреть в договоре займа стандартные виды ответственности. Например, установить штраф за невозврат займа в срок, закрепленный в соглашении.

Однако ГКУ содержит ряд дополнительных последствий, когда в отношениях между сторонами «что-то пошло не так».

В частности, в соответствии со ст. 1050 ГКУ,

если заемщик своевременно не вернул сумму займа, он обязан уплатить денежную сумму с инфляционными и 3 % годовых

Впрочем, договором может быть установлен другой размер процентов(ч. 2 ст. 625 ГКУ).

Если же заемщик своевременно не вернул вещи, определенные родовыми признаками, то он обязан уплатить неустойку в соответствии со ст. 549 — 552 ГКУ, которая начисляется со дня, когда вещи следовало вернуть, до дня их фактического возврата заимодателю. Судя по формулировке, речь идет о неустойке в форме пени, поскольку именно пеня начисляется в течение определенного периода(ч. 3 ст. 549 ГКУ).

При этом согласно ч. 1 ст. 1050 ГКУ неустойка, инфляционные и 3 % годовых взыскиваются с заемщика сверх предусмотренных договором процентов за пользование заемными средствами.

По договору установлена обязанность заимодателя вернуть заем частями (с рассрочкой)? В случае просрочки возврата очередной части заимодатель имеет право требовать досрочного возврата оставшейся части займа и уплаты процентов, причитающихся ему в соответствии со ст. 1048 ГКУ.

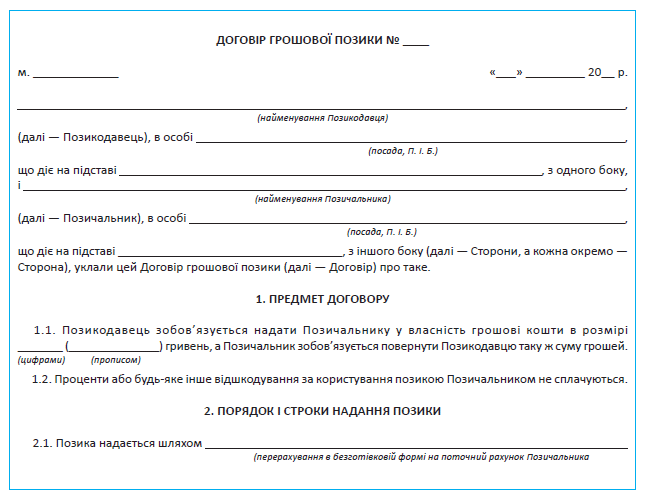

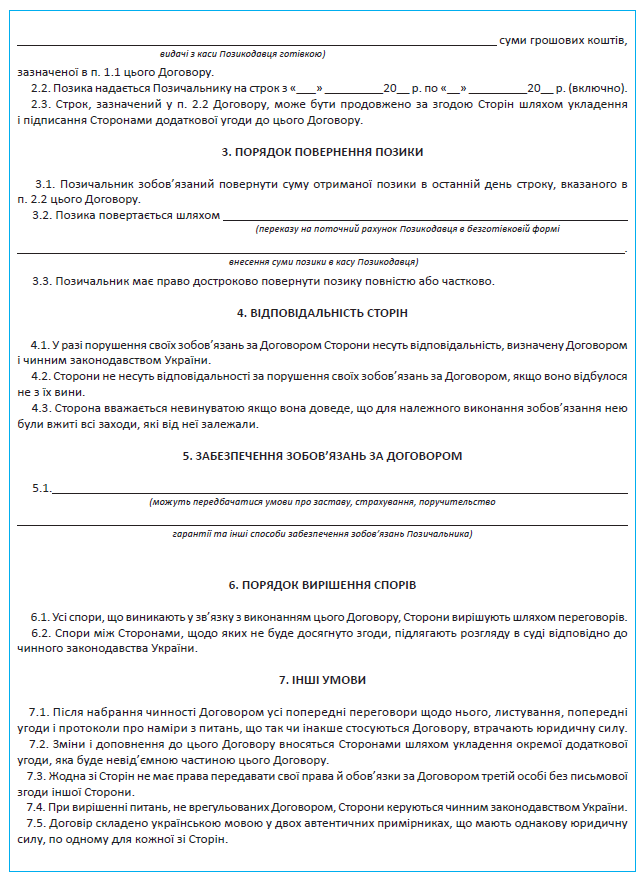

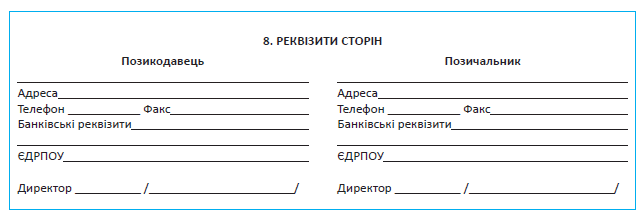

Примерная форма договора

Разобравшись в основных деталях займа, предлагаем вам образец этого договора. Конечно, это лишь примерная форма, которая требует детализации в соответствии с конкретными обстоятельствами.

При составлении договора мы взяли за основу ситуацию, в которой и заимодателем, и заемщиком выступают юридические лица, а в беспроцентный заем передаются денежные средства.

1.2. Налоговый учет договоров займа

Когда договор займа заключен, «заемная» эстафета передается бухгалтеру. Его задача — правильно отразить такую операцию в учете. Как это сделать, мы и будем разбираться далее. Причем будем говорить только о беспроцентных займах, поскольку именно они встречаются на практике чаще всего. А начнем с налогового учета.

В соответствии с НКУ беспроцентный заем следует рассматривать как возвратную финансовую помощь (п.п. 14.1.257 НКУ), если:

1) предметом договора являются денежные средства;

2) средства передают на возвратной основе;

3) договор не предусматривает начисление процентов или другой компенсации за пользование денежными средствами (иначе с позиции налогового учета такой договор будет рассматриваться как кредитный).

Заметьте:

все три условия должны соблюдаться одновременно

Проанализируем порядок налогообложения операций по предоставлению и возврату беспроцентных займов отдельно для заимодателя и заемщика.

Учет у заимодателя

Налог на прибыль. Вспомним основополагающие правила обложения этим налогом, действующие на сегодняшний день. Так, п.п. 134.1.1 НКУ установлено, что объектом обложения налогом на прибыль является бухгалтерский финрезультат до налогообложения. При этом упомянутый подпункт Н КУ делит плательщиков налога на прибыль на малодоходников и высокодоходников.

К высокодоходникам НКУ относит налогоплательщиков, у которых бухгалтерский доход от любой деятельности (за вычетом косвенных налогов) за последний годовой отчетный (налоговый) период превышает 20 млн грн. Все остальные плательщики налога на прибыль считаются малодоходниками.

Предприятия, подпадающие под критерии высокодоходников, при определении объекта обложения налогом на прибыль обязаны откорректировать бухгалтерский финрезультат на разницы, установленные НКУ. У малодоходников такой обязанности нет*, если только они не решили определять установленные этим Кодексом разницы по собственному желанию. То есть в общем случае предприятиям-малодоходникам достаточно знать бухгалтерский финрезультат до налогообложения.

* Кроме учета отрицательного значения объекта налогообложения прошлых налоговых (отчетных) лет и разниц, установленных другими разделами НКУ, кроме разд. III.

Учитывая это, перед высокодоходниками и малодоходниками-добровольцами возникает вопрос:

существуют ли какие-то разницы, связанные с предоставлением денежного займа?

Спешим вас обрадовать: нет! Никакие корректировки в этом случае НКУ не предусмотрены. То есть при определении объекта обложения налогом на прибыль как малодоходники, так и высокодоходники должны опираться исключительно на бухгалтерский финрезультат до налогообложения. В своих консультациях на это обращают внимание и налоговики (см. письма ГФСУ от 12.03.2016 г. № 5314/6/99-99-1902-02-15 и от 07.04.2017 г. № 7307/6/99-9915-02-02-15).

То же самое касается возврата предоставленной ранее суммы займа. Никаких разниц при этом у заимодателя не возникает.

А вот если заемщик не возвращает предоставленную ему сумму займа, в результате чего дебиторская задолженность списывается с баланса заимодателя, то следует обратиться к пп. 139. 2.1 и 139.2.2 НКУ (см. письмо ГФСУ от 07.04.2017 г. № 7307/6/9999-15-02-02-15). Этими подпунктами предусмотрены корректировки, связанные с созданием и использованием резерва сомнительных долгов (далее — РСД).

Так, указанные нормы НКУ предусматривают, что финансовый результат до налогообложения необходимо:

1) увеличить на:

— сумму расходов на формирование РСД в соответствии с национальными П(С)БУ или МСФО;

— сумму расходов от списания дебиторской задолженности сверх суммы РСД;

2) уменьшить на:

— сумму корректировки (уменьшения) РСД, на которую увеличился финрезультат до налогообложения в соответствии с бухучетными правилами;

— сумму списанной дебиторской задолженности (в том числе за счет созданного РСД), которая соответствует признакам безнадежной задолженности, определенным п.п. 14.1.11 НКУ.

Рассмотрим подробнее, как происходят указанные корректировки.

В случае создания РСД предприятия увеличивают финансовый результат до налогообложения на всю сумму расходов, начисленных в связи с формированием такого резерва в бухучете. При этом если остаток РСД в отчетном (налоговом) периоде корректировался в сторону уменьшения (в связи с чем в бухучете увеличивался доход), финансовый результат уменьшают на сумму такой корректировки.

А что происходит в периоде непосредственного списания дебиторской задолженности?

Так, если списанная задолженность превышает размер созданного РСД (в результате чего в бухучете возникли дополнительные расходы), то на сумму такого превышения необходимо увеличить финрезультат до налогообложения.

Одновременно с этим на всю сумму задолженности (включая «вершок») абзац третий п.п. 139.2.2 НКУ разрешает уменьшить финансовый результат. Но только в том случае, если задолженность признается безнадежной в понимании налогового законодательства, т. е. она соответствует критериям, установленным п.п. 14.1.11 НКУ.

Списываемая дебиторская задолженность не является безнадежной для налоговых целей? В таком случае она не сможет уменьшить объект обложения налогом на прибыль при списании.

Таким образом, получается, что вся сумма списанной безнадежной дебиторской задолженности нивелирует (полностью или частично) увеличение финрезультата до налогообложения, предусмотренное п.п. 139.2.1 НКУ, а списанная небезнадежная задолженность, наоборот, полностью «сыграет» в увеличение такого финрезультата (в составе РСД и превышающей его суммы).

А если предприятие не формирует РСД? Напомним: не обязаны формировать РСД субъекты микропредпринимательства*, составляющие Упрощенный финансовый отчет субъекта малого предпринимательства(п.п. 2 п. 2 разд. І и п. 8 разд. І П(С)БУ 25).

* К субъектам микропредпринимательства в этом случае следует относить предприятия, показатели которых на дату составления годовой финотчетности за год, предшествующий отчетному, соответствуют как минимум двум из следующих критериев: (1) балансовая стоимость активов — до 350 тыс. евро; (2) чистый доход от реализации продукции (товаров, работ, услуг) — до 700 тыс. евро; (3) среднее количество работников — до 10 человек (ч. 2 ст. 2 Закона № 996).

Таким же освобождением наделены предприятия, составляющие финансовую отчетность в соответствии с МСФО. Ведь П(С)БУ 10 на них не распространяется, а МСБУ 39 «Финансовые инструменты: признание и оценка» вопрос о создании резерва отдает на откуп субъектам хозяйствования.

Однако определенных корректировочных мер такие РСД-освобожденные случаи не исключают

Об этом свидетельствует консультация фискалов, приведенная в подкатегории 102.13 БЗ.

Так, при списании дебиторской задолженности предприятия, которые не создают РСД, должны финансовый результат до налогообложения

— увеличить на сумму списанной задолженности (как безнадежной, так и небезнадежной) на основании абзаца третьего п.п. 139.2.1 НКУ;

— уменьшить на сумму списанной безнадежной дебиторской задолженности согласно абзацу третьему п.п. 139.2.2 НКУ.

Таким образом, единственные, кто в случае списания дебиторской задолженности по займам могут не рассчитывать разницы, — это предприятия-малодоходники (кроме тех, кто добровольно согласился на корректировку). Влияние такой операции на их налоговоприбыльный учет ограничится участием в формировании бухгалтерского финрезультата, являющегося объектом обложения налогом на прибыль.

НДС. Никаких НДС-последствий ни предоставление денежного займа, ни его возврат иметь не будут, поскольку такие операции не подпадают под определение поставки товаров или услуг, а значит, в соответствии с п. 185.1 НКУ не являются объектом обложения НДС. Подтверждают это и налоговики (см. письмо ГФСУ от 07.04.2017 г. № 7307/6/99-9915-02-02-15).

Если вы предоставляете заем физлицу, уместно разобраться, какие налоговые последствия будут в таком случае. Сейчас это и выясним.

НДФЛ и ВС. Первый вопрос, который возникает при предоставлении возвратной финансовой помощи физлицу: включается ли сумма займа в налогооблагаемый доход заемщика?

Поскольку денежный заем предоставляется физлицу на возвратной основе, то говорить о возникновении у него дохода на сумму полученного займа и об обложении его налогом на доходы физических лиц (далее — НДФЛ) и военным сбором (далее — ВС) оснований нет. С этим полностью солидарен и НКУ.

Согласно п.п. 165.1.31 этого Кодекса основная сумма возвратной финансовой помощи, получаемой налогоплательщиком, не включается в состав его налогооблагаемого дохода. Причем срок, на который выдается заем, значения не имеет.

Не будет дохода у заемщика и тогда, когда сумма займа погашается им с нарушением сроков, установленных договором займа или графиком погашения займа, однако в пределах срока исковой давности*.

* О налогообложении списанной задолженности по истечении срока исковой давности см. на с. 19.

В то же время, несмотря на отсутствие налогооблагаемого дохода у физлица-заемщика,

субъект хозяйствования, выдающий беспроцентный заем, обязан отразить его сумму в Налоговом расчете по форме № 1ДФ с признаком дохода «153»

При этом в графах 3а и 3 раздела І формы № 1ДФ отражают сумму начисленной и выплаченной финпомощи соответственно, а графы 4а и 4, предназначенные для отражения информации о суммах удержанного НДФЛ, не заполняют (в бумажном варианте проставляют прочерки).

Консультацию фискалов аналогичного содержания можно найти в подкатегории 103.25 БЗ.

Также суммы дохода в виде выплаченного займа показывают в разделе ІІ Налогового расчета по строке «Військовий збір».

Учтите: желательно, чтобы возвратная финансовая помощь была фактически выдана тому физлицу, которое указано в договоре займа. Если же финпомощь будет выдана третьему лицу, то, по мнению налоговиков, у него возникнет налогооблагаемый доход (см. индивидуальную налоговую консультацию от 23.08.2017 г. № 1718/6/99-99-13-02-03-15/ІПК).

То есть с этого дохода предприятию нужно удержать и уплатить в бюджет НДФЛ (18 %) и ВС (1,5 %) как с прочего налогооблагаемого дохода(п.п. 164.2.20 НКУ), а также отразить его в форме № 1ДФ с признаком дохода — «127».

Однако мы считаем, что такой вывод может быть правильным только в том случае, если у предприятия нет документов, подтверждающих, что такое перечисление (выплата) осуществлялось по поручению физлица-заемщика. Причем имейте в виду: при таком развитии событий работник может утверждать, что поскольку деньги ему выплачены не были, то и договор займа с ним не заключен. Следовательно, возвращать предприятию он ничего не обязан. Ведь, как мы уже говорили ранее (см. с. 4), договор займа считается заключенным с момента передачи денег(ст. 1046, ч. 2 ст. 640 ГКУ). То есть только после этого у сторон возникают взаимные права и обязанности.

Другое дело, если перечисление денежных средств (суммы займа) третьему лицу осуществлялось предприятием-заимодателем на основании письменного заявления физлица-заемщика или непосредственно в договоре займа были указаны реквизиты счета, на который заемщик желает получить финпомощь. В этом случае, мы убеждены, нет оснований говорить о возникновении налогооблагаемого дохода у третьего лица, на чей банковский счет «зашли» денежные средства. Здесь получателем займа (необлагаемой финпомощи) является непосредственно физлицо-заемщик.

В то же время, учитывая мнение фискалов, приведенное в упомянутой консультации, лучше избегать перечисления суммы займа третьему лицу.

Обратим ваше внимание еще на один нюанс. Он касается случая, когда возвратная финансовая помощь была предоставлена предпринимателю. Для доходов, выплачиваемых (начисляемых, предоставляемых) таким физлицам, предусмотрен отдельный признак дохода «157».

Однако фискалы для финпомощи делают исключение. Они требуют, чтобы сумма возвратной финансовой помощи, которая предоставляется предприятием в адрес ФЛП, отражалась в форме № 1ДФ под «гражданским» признаком дохода «153» (см. разъяснение в подкатегории 103.25).

Поэтому если вы не хотите лишний раз спорить с налоговиками, учтите это.

ЕСВ. Если заем выдавался неработнику предприятия, вопрос о взыскании единого взноса на общеобязательное государственное социальное страхование (далее — ЕСВ) не возникает.

Ведь такое физлицо не подпадает под определение плательщиков этого взноса в соответствии со ст. 4 Закона № 2464.

А как быть, если заем выдавался работнику? В такой ситуации волноваться также не о чем. С суммы выданного работнику займа ЕСВ не взимают. Дело в том, что такая выплата указана в п. 13 разд. I Перечня № 1170 как выплата, на которую не начисляют ЕСВ. Кроме того, сумма займа не попадает в фонд оплаты труда на основании п. 3.28 Инструкции № 5.

Удержание суммы займа из зарплаты. Выдали заем своему работнику? В таком случае возможно его погашение путем удержания из заработной платы работника*.

* Об особенностях погашения задолженности по займу таким способом см. также на с. 7.

Проведение такой хозоперации фактически приравнивается к выплате зарплаты в неденежной форме

Следовательно, с такой суммы необходимо удержать и перечислить в бюджет НДФЛ и ВС.

Причем удобнее всего погашение займа путем отчислений из заработка заемщика проводить в день выплаты зарплаты за вторую половину месяца. В таком случае не возникает проблем с уплатой НДФЛ, ВС и ЕСВ с суммы займа. Сейчас поясним, что мы имеем в виду.

Допустим, на предприятии зарплата выплачивается 20-го и 5-го числа. Зарплата за январь 2018 года начислена 31.01.2018 г. и в этот же день из нее удержана часть задолженности по займу (в бухучете сделана проводка Дт 661 — Кт 377). Поскольку удержание части заработной платы в счет погашения займа приравнивается к выплате зарплаты в неденежной форме, работодатель должен уплатить НДФЛ и ВС с такого дохода в течение 3 банковских дней, следующих за днем такого погашения(п.п. 168.1.4 НКУ). То есть в рассматриваемой ситуации НДФЛ и ВС должны быть уплачены в бюджет не позднее 03.02.2018 г.

А вот сумму удержаний из оставшейся части заработной платы нужно уплатить при перечислении такого дохода на счет работника, т. е. 05.02.2018 г. или же в течение 3 рабочих дней после выплаты зарплаты из кассы предприятия (если деньги на эти цели не были получены в банке), т. е. не позднее 08.02.2018 г.

С ЕСВ ситуация аналогичная. Фактическим получением (перечислением) средств на оплату труда считается в том числе и фактическое осуществление с таких выплат отчислений согласно законодательству или исполнительным документам либо любых других отчислений(абзац второй ч. 8 ст. 9 Закона № 2464). То есть, по сути, погашение займа путем отчислений из зарплаты, осуществляемых на основании договора займа или заявления работника, является одной из форм выплаты заработной платы.

Учитывая это, работодатель в день осуществления хозяйственной операции по удержанию части заработка в счет погашения займа обязан начислить и уплатить ЕСВ с выплаченной в неденежной форме зарплаты. В нашем случае получается, что ЕСВ в части начислений на сумму такой выплаты необходимо перечислить 31.01.2018 г., а на сумму оставшейся зарплаты — 05.02.2018 г.

Если же вы не хотите заморачиваться с расчетами и промежуточной уплатой зарплатных налогов, рекомендуем прислушаться к нашему мнению и проводить погашение займа путем отчислений из заработка заемщика в день выплаты зарплаты за вторую половину месяца.

Также полезно знать, возникает ли у работника доход в виде непогашенной суммы займа в случае его увольнения.

Для налогообложения не возвращенной на момент увольнения суммы займа оснований нет. При этом если договор займа не содержит условия, обязывающего работника вернуть непогашенную часть займа при увольнении, такой бывший работник должен продолжать погашать задолженность по займу в соответствии с графиком платежей, установленным договором.

Работодатель не имеет права отказать работнику в увольнении в связи с непогашением оставшейся части займа

Ведь увольнение связано с трудовыми отношениями, которые регулируются КЗоТ, а договорные отношения, возникшие между физлицом и предприятием при предоставлении займа, регулируются ГКУ. Учтите: отказ в увольнении может быть расценен инспекторами труда как нарушение законодательства о труде со всеми вытекающими из этого штрафными последствиями.

Но не все коту масленица. Так, у физлица-заемщика может «всплыть» налогооблагаемый доход в следующих случаях:

1) прощен (аннулирован) долг заимодателем по его самостоятельному решению, не связанному с процедурой банкротства, до окончания срока исковой давности(п.п. «д» п.п. 164.2.17 НКУ);

2) списана задолженность по договору займа, по которому истек срок исковой давности(п.п. 164.2.7 НКУ).

Каждый из этих случаев рассмотрим подробно.

Аннулирование долга физлица происходит до истечения срока исковой давности. Для целей разд. IV НКУ долг физлица, прощенный (аннулированный) заимодателем по его самостоятельному решению, не связанному с процедурой банкротства, является дополнительным благом такого физлица, а значит , должен быть обложен НДФЛ и ВС*(п.п. «д» п.п. 164.2.17 НКУ).

* О том, что доходы, которые облагаются НДФЛ, являются объектом обложения ВС, говорит п.п. 1.2 п. 161 подразд. 10 разд.

В то же время п.п. 165.1.55 этого Кодекса содержит «освобождающее окно». Так, согласно этому подпункту не включают в налогооблагаемый доход физлица сумму прощенного (аннулированного) заимодателем долга, не превышающую в расчете на год 25 % минимальной заработной платы (далее — МЗП), установленной на 1 января отчетного налогового года. В 2018 году необлагаемая сумма прощенного долга составляет 930,75 грн.

Об аннулировании (прощении) долга предприятие-заимодатель должно проинформировать заемщика.

Сделать это можно одним из следующих способов:

— отправить заказное письмо с уведомлением о вручении;

— заключить соответствующий договор;

— предоставить уведомление должнику лично под подпись.

В свою очередь, физическое лицо, которому заимодатель должным образом уведомил о прощении долга, обязано по итогам года подать налоговую декларацию об имущественном состоянии и доходах** (далее — декларация о доходах) и самостоятельно уплатить с облагаемой суммы НДФЛ и ВС.

** Форма декларации утверждена приказом Минфина от 02.10.2015 г. № 859.

То есть в таком случае начислять и уплачивать НДФЛ и ВС заимодателю не нужно. Согласны с таким подходом и налоговики (см. консультацию в подкатегории 103.02 БЗ).

А вот

если заимодатель не уведомил заемщика о прощении (аннулировании) долга, на него возлагаются обязанности налогового агента в полном объеме

То есть в этом случае предприятию необходимо удержать из облагаемой суммы прощенного долга НДФЛ и ВС. Облагают такой доход по стандартным ставкам: ПДФЛ — 18 %, ВЗ — 1,5 %.

В связи с тем, что прощенная физлицу сумма долга является неденежным доходом, для определения базы обложения НДФЛ заимодателю необходимо применять «натуральный» коэффициент, предусмотренный п. 164.5 НКУ. При ставке налога 18 % он составляет 1,219512.

Что касается ВС, то, по мнению налоговиков, в случае получения неденежного дохода этот сбор необходимо рассчитывать от «чистой» стоимости выплаты (см., в частности, письма ГФСУ от 20.11.2015 г. № 24759/6/99-99-17-02-01-15 и от 08.06.2016 г. № 12626/6/99-99-13-02-03-15, а также консультацию в подкатегории 103.25 БЗ).

То есть без увеличения ее на какой-либо «натуральный» коэффициент.

Независимо от того, проинформировал заимодатель физлицо о прощении долга или нет, он должен отразить сумму прощенной задолженности в Налоговом расчете по форме № 1ДФ за период, в котором такой долг прощен. Причем этот доход необходимо указать с такими признаками:

— «126» — в части суммы, превышающей установленный п.п. «д» п.п. 164.2.17 НКУ необлагаемый лимит (25 % МЗП). При этом заимодатель, выполнивший уведомительные требования, приведенные в этом подпункте, графы 4а и 4 раздела І формы № 1ДФ не заполняет (в бумажном варианте проставляет прочерки), а не выполнивший отражает в этих графах суммы удержанного и уплаченного НДФЛ;

— «127» — в части суммы, не превышающей 25 % МЗП.

Об этом свидетельствует разъяснение налоговиков, приведенное в подкатегории 103.25 БЗ.

Основную сумму долга физлица по договору займа, аннулированную (прощенную) заимодателем по самостоятельному решению, не связанному с процедурой банкротства (как облагаемую, так и необлагаемую), нужно отразить и в разделе II формы № 1ДФ в предназначенных для этого графах строки «Військовий збір».

Теперь о ЕСВ. С неработниками все понятно — они не являются плательщиками этого взноса в соответствии со ст. 4 Закона № 2464. А что с работниками?

Официальные органы неоднократно высказывались по этому вопросу (см., в частности, письма Госстата от 08.06.2016 г. № 09.4-12/147-16 и от 11.09.2013 г. № 09.3-6/271, письмо Госкомстата от 11.04.2005 г. № 9/2-2-9/116). Их «вердикт» неизменен — сумма займа, которая согласно решению руководства предприятия не подлежит возврату работником, относится к фонду оплаты труда в части прочих поощрительных и компенсационных выплат на основании п.п. 2.3.4 Инструкции № 5. Следовательно, такие суммы должны облагаться ЕСВ (абзац первый п. 1 ч. 1 ст. 7 Закона № 2464).

Однако мы с этим не согласны. По нашему мнению, относить долг, прощенный по гражданско-правовому договору, к выплатам, осуществляемым в рамках трудового договора, по меньшей мере, странно.

Ведь

отношения, возникающие по договору займа, регулирует ГКУ, а не КЗоТ

В то же время, учитывая мнение Госстата, существует риск, что налоговики также будут настаивать на уплате ЕСВ от прощенной суммы займа. В связи с этим имеет смысл проблему обойти.

Рекомендуем предприятию, принявшему решение простить работнику долг по займу, выдать ему нецелевую благотворительную помощь. Суммой этой помощи работник погасит невозвращенную часть займа. Напомним: нецелевая благотворительная помощь не входит в фонд оплаты труда(п. 3.31 Инструкции № 5) и указана в п. 14 разд. I Перечня № 1170. Поэтому ЕСВ на нее не начисляется. С такой выплаты будут удерживаться только НДФЛ и ВС (причем в 2018 году лишь с суммы, превышающей 2470 грн., — п.п. 170.7.3 НКУ).

Списание задолженности физлица, по которой истек срок исковой давности. Такой случай регламентирован п.п. 164.2.7 НКУ. Так, этим подпунктом предписано включать в налогооблагаемый доход физлица-должника сумму задолженности, по которой истек срок исковой давности*, превышающую 50 % месячного прожиточного минимума, действующего для трудоспособного лица (далее — ПМТЛ) на 1 января отчетного года (в 2018 году — 881 грн.).

* Напомним: сроки исковой давности определяют в соответствии с гл. 19 разд.

Суммы, не превышающие такой предел, НДФЛ и ВС не облагают.

С облагаемой части задолженности физлицо обязано самостоятельно уплатить НДФЛ и ВС и указать ее сумму в годовой декларации о доходах. То есть и в этом случае обременять себя начислением и уплатой НДФЛ и ВС предприятие-заимодатель не должно.

Но! Какой бы ни была сумма списанной задолженности, предприятию-заимодателю необходимо отразить ее в Налоговом расчете по форме № 1ДФ с признаком дохода:

— «107 » — в части облагаемой суммы задолженности;

— «127 » — в части необлагаемой суммы задолженности.

На это указывают фискалы в консультациях, приведенных в подкатегории 103.25 БЗ.

При этом графы 4 и 4а раздела І формы № 1ДФ не заполняют (в бумажном варианте проставляют прочерки).

Сумму списанной по истечении срока исковой давности задолженности физлица по договору займа (как облагаемую, так и необлагаемую) нужно отразить и в разделе II формы № 1ДФ в предназначенных для этого графах строки «Військовий збір».

Что касается необходимости взыскания ЕСВ с долга по договору займа, списанного заимодателем по истечении срока исковой давности, то все официальные органы по этому вопросу молчат. Мы же считаем, что списанная задолженность, по которой истек срок исковой давности, не должна попадать в базу начисления

ЕСВ. Аргументы здесь такие же, как и в случае прощения долга: отношения, возникающие в рамках договора займа, не являются трудовыми, а регулируются ГКУ. И то, что долг физлица по договору займа был списан субъектом хозяйствования, который является его работодателем, не дает оснований переводить их из гражданско-правовых в трудовые. Ну и, наконец, в Инструкции № 5 списанный по истечении срока исковой давности (равно как и прощенный) долг по договору займа не указан в числе выплат, которые включаются в фонд оплаты труда. Однако для большей уверенности советуем вам обратиться в орган ГФСУ за индивидуальной налоговой консультацией по этому вопросу.

Единый налог. В учете предприятия — плательщика единого налога (далее — ЕН), предоставившего возвратную финансовую помощь, налоговые обязательства не изменяются как при ее выдаче, так и при обратном получении. Следовательно,

сумма возвращенной возвратной финансовой помощи не включается в доход единоналожника

Такого же мнения придерживаются и налоговики (см., в частности, письмо ГФСУ от 05.02.2016 г. № 2503/6/99-95-42-03-15 , письмо ГНСУ от 11.02.2013 г. № 1990/6/17-1216 и разъяснение из подкатегории 108.01.02 БЗ). Если же такая помощь не возвращена, т. е. прощена/списана единоналожником-заимодателем, тем более ни о каком доходе речи быть не может.

В то же время отметим: деятельность предприятия-единоналожника по предоставлению возвратной финансовой помощи другим юрлицам или ФЛП на постоянной основе налоговики могут рассматривать как финансовое посредничество (см., в частности, письмо ГФСУ от 05.02.2016 г. № 2503/6/99-9542-03-15). А такой деятельностью, как гласит п.п. 6 п.п. 291.5.1 НКУ, единоналожникам заниматься запрещено. Однако мы такую позицию считаем необоснованной (подробнее см. на с. 5).

Учет у заемщика

Налог на прибыль. Как мы уже упоминали ранее, объект обложения налогом на прибыль определяют на основании бухгалтерского финансового результата до налогообложения, который высокодоходники и малодоходники-добровольцы* корректируют на разницы, установленные НКУ (п.п. 134.1.1 упомянутого Кодекса). При этом заемщиков, в отличие от заимодателей, в общем случае займы налоговоприбыльным учетом не обременят. Ни при получении, ни при возврате заемных средств разницы не возникают.

* Кто является высокодоходниками, а кто — малодоходниками, см. на с. 13.

Исключение составляет «старая» финпомощь, которая была получена от неплательщика налога на прибыль и включена до 01.01.2015 г. в состав доходов согласно прежней редакции п.п. 135.5.5 НКУ. При ее возврате плательщик налога на прибыль имеет право уменьшить свой финрезультат. Основание для этого — п. 18 подразд. 4 разд. ХХ НКУ (см. письма ГФСУ от 02.03.2016 г. № 4536/6/99-99-19-02-02-15 и от 18.04.2016 г. № 8645/6/99-99-19-02-02-15).

Причем уменьшают финрезультат не только высокодоходники, но и малодоходники

Еще одна уменьшающая разница предусмотрена п. 42 подразд. 4 разд. Она касается тех плательщиков (как высокодоходников, так и малодоходников), которым заимодатели-неплательщики простили займы, полученные до 2015 года, или просто истек срок исковой давности по таким займам. И в том, и в другом случае в бухучете отражают доход, ведущий к увеличению финрезультата, а значит, и к увеличению объекта обложения налогом на прибыль. Но именно эти плательщики эту финпомощь уже облагали налогом на прибыль. Чтобы не было повторного налогообложения, бухгалтерский финрезультат уменьшают на сумму списанной кредиторской задолженности.

НДС. При получении и последующем возврате денежного займа ни о каких НДС-последствиях речи не будет, поскольку такие операции не являются объектом обложения этим налогом (п. 185.1 НКУ).

НДФЛ, ВС и ЕСВ. Допустим, вы получили возвратную финансовую помощь от физлица. Нужно ли при ее возврате физлицу-заимодателю осуществлять удержание НДФЛ и ВС, а также начисление ЕСВ?

Сначала разберемся с НДФЛ и ВС. В отношении НДФЛ все однозначно. Подпункт 165.1.31 НКУ прямо говорит о том, что основная сумма возвратной финансовой помощи, предоставленная физлицом другим лицам, при ее возврате не включается в налогооблагаемый доход такого физлица. И это логично, ведь заимодатель, по сути, получает обратно свои же деньги. То есть дохода в этой ситуации не возникает.

Не будет в этом случае и базы обложения ВС. Ведь п.п. 1.7 п. 161 подразд. 10 разд. ХХ НКУ освобождает от обложения ВС те же доходы, которые не включаются в базу обложения НДФЛ в соответствии с разд. IV этого Кодекса. Правда, упомянутый подпункт предусматривает некоторые исключения, но получение обратно ранее предоставленной физлицом возвратной финпомощи в них не попадает.

По причине отсутствия в этом случае какого-либо дохода не возникает вопроса и о начислении ЕСВ.

Но расслабляться не стоит.

Несмотря на то, что сумму возвращенной физлицу финпомощи не облагают НДФЛ и ВС, предприятие, будучи налоговым агентом, обязано отразить ее в разделе I Налогового расчета по форме № 1ДФ с признаком дохода «153″. Ведь в форме № 1ДФ показывают все доходы, выплачиваемые (начисляемые, предоставляемые) физическим лицам: как те, которые включают в базу начисления НДФЛ, так и те, которые не облагают этим налогом. Подтверждают это и фискалы в консультации, приведенной в подкатегории 103.25 БЗ.

Сумму займа, который возвращается физлицу-заимодателю, предприятие показывает в графах 3а и 3 раздела I формы № 1ДФ за тот отчетный период, в котором он был возвращен физлицу. Графы 4а и 4 не заполняют (в бумажном варианте проставляют прочерки). Дата предоставления займа предприятию не важна для Налогового расчета.

Имейте в виду: если финансовую помощь возвращают частями, в форме № 1ДФ указывают фактически возвращенные в соответствующем квартале суммы финпомощи.

Кроме того, сумма финансовой помощи, фактически возвращенной в отчетном квартале, должна быть указана в строке с ОЗ в разделе II Налогового расчета в графах с общей суммой доходов, начисленных/выплаченных физлицам.

А если заимодатель решил простить непогашенную сумму возвратной финпомощи? Нужно ли сумму, прощенную им, отражать в Налоговом расчете по форме № 1ДФ? Нет, не нужно. Ведь предприятие ничего не выплачивает физлицу-заимодателю. Более того, в этой ситуации заимодатель несет убытки.

Единый налог. Не можем обделить вниманием и юрлиц-единоналожников. О том, что происходит в их учете при получении займа, расскажем далее.

В отношении возвратной финансовой помощи, полученной такими юрлицами, в НКУ установлена четкая норма. Так, п.п. 3 п. 292.11 этого Кодекса гласит, что суммы финансовой помощи, полученной и возвращенной в течение 12 календарных месяцев со дня ее получения, не включаются в «единоналожный» доход предприятия. Таким образом,

не подлежит обложению ЕН только краткосрочный заем единоналожника — тот, который возвращен в течение 12 месяцев

А если единоналожник пользуется займом дольше? В таком случае сумма финансовой помощи, не возвращенная в течение 12 календарных месяцев со дня получения, засчитывается в доход плательщика ЕН по итогам дня, следующего за последним днем такого 12-месячного периода. На это фискалы обращали внимание, в частности, в разъяснении из подкатегории 108.01.02 БЗ. Учтите: при последующем возврате «единоналожный» доход уменьшить уже нельзя.

«Просроченную» возвратную финпомощь предприятия-единоналожники отражают в доходах по итогам отчетного квартала, на который приходится срок возврата такой помощи.

Имейте в виду: если юрлицо-единоналожник ликвидируется и на момент ликвидации у него есть невозвращенный краткосрочный заем, который уже не будет возвращен заимодателю, сумму такой задолженности следует включить в «единоналожный» доход предприятия (см. консультацию из подкатегории 108.01.02 БЗ).

Учитывая вышесказанное, единоналожнику важно понимать, как правильно исчисляется упомянутый 12-месячный срок.

Прежде всего напомним, что договор займа — это реальный договор. То есть значение для него имеет не срок, указанный в договоре, а фактическое поступление денежных средств(ст. 1046 ГКУ).

Соответственно время пользования финпомощью для целей налогообложения следует исчислять исходя из тех сроков, в течение которых предприятие-единоналожник фактически пользовалось привлеченными средствами. То есть недостаточно прописать в договоре срок пользования финпомощью менее 12 месяцев. Если вы укажете срок 10 месяцев, а фактически вернете деньги, скажем, через 14 месяцев, от «единоналожного» дохода это вас не спасет. Таким образом,

для налоговых последствий имеет значение реальный срок пользования возвратной финансовой помощью

Обратите внимание: для единоналожников срок пользования заемными средствами установлен в месяцах. При этом в соответствии с ч. 3 ст. 254 ГКУ срок, определенный месяцами, заканчивается в соответствующее число последнего месяца срока. В свою очередь, начинается отсчет срока со дня, следующего после соответствующей календарной даты или наступления события, с которым связано его начало(ч. 1 ст. 253 ГКУ).

Вы уже знаете, что начало срока пользования финпомощью связано с поступлением денежных средств от заимодателя. Поэтому 12-месячный срок начинается со дня, следующего за днем поступления финпомощи. Таким образом, если денежные средства поступили единоналожнику, например, 12.02.2018 г., то срок пользования начинает исчисляться с 13.02.2018 г., и пользоваться такой финпомощью без «прибыльных» последствий можно до 12.02.2019 г. включительно.

Если же финансовая помощь поступала в течение года частями, для каждой полученной суммы нужно рассчитать «свои» 12 месяцев.

Интересный момент: фискалы считают, что если юрлицо получило возвратную финпомощь в периоде пребывания на общей системе налогообложения, то при переходе на упрощенку сумма такой помощи не попадет в его «единоналожный» доход независимо от срока возврата. Об этом говорится в консультации, приведенной в подкатегории 108.01.02 БЗ. Однако с такой позицией фискалов нужно быть осторожными. Дело в том, что в отношении ФЛП-единоналожников они высказывали совершенно иное мнение. Так, в разъяснении, приведенном в подкатегории 107.04 БЗ, говорилось, что в случае, когда срок возврата пришелся на период пребывания на упрощенной системе и с момента получения прошло более

12 месяцев, новоиспеченный плательщик ЕН должен сумму такой финпомощи включить в доходы.

Почему у налоговиков диаметрально противоположные мнения в отношении юрлиц и ФЛП — непонятно. Мы же, в свою очередь, считаем, что отразить доход в таком случае нужно и предприятиям-единоналожникам. Учтите: п.п. 3 п. 292.11 НКУ не определено, что правило «12 месяцев» распространяется только на тех единоналожников, которые получили финансовую помощь, находясь на упрощенной системе. В связи с этим, по нашему мнению, нет оснований выводить «переходную» возвратную финпомощь из-под действия п.п. 3 п. 292.11 НКУ.

Впрочем, негативных налоговых последствий легко избежать — достаточно вернуть финпомощь до того, как истечет 12-месячный срок, и получить ее уже по новому договору.

В ситуации когда предприятие получило возвратную финпомощь, находясь на упрощенной системе налогообложения, а 12-месячный период, предусмотренный для возврата, истек после перехода на общую систему, действуют другие правила. Дело в том, что норма п.п. 3 п. 292.11 НКУ касается исключительно действующих плательщиков ЕН. Поскольку получатель финпомощи перешел на общую систему налогообложения, п.п. 3 п. 292.11 НКУ ему больше не указ. С момента такого перехода для него начинают работать нормы разд. ІІІ НКУ. Таким образом, если по истечении 12 месяцев финпомощь не будет им возвращена, никаких налоговых последствий это не будет иметь.

1.3. Получение и возврат займа: отражаем в бухучете

Пришло время поговорить о бухгалтерском учете договоров займа. В этом подразделе речь пойдет об отражении операций по получению и возврату беспроцентного займа* в бухучете заимодателя и заемщика.

* Напомним, что в этой книге вопросов учета процентного займа мы не касаемся.

Сразу отметим: операции как по предоставлению, так и по возврату займов в бухучете не влияют на доходы и расходы заимодателя и заемщика. Так, п.п. 6.5 П(С)БУ 15 предусматривает, что сумму возвращенного займа заимодатель не включает в доходы. В свою очередь, п.п. 9.3 П(С)БУ 16 гласит, что заемщик сумму погашенного займа не включает в расходы.

Однако

доход у заемщика и расходы у заимодателя «всплывут» в случае списания задолженности по беспроцентному займу

Еще один интересный момент, который мы осветим в этом подразделе, касается противоречия в отношении учета задолженности по долгосрочным договорам займа согласно разным П(С)БУ.

Учет у заимодателя

При операциях займа в бухгалтерском учете предприятие-заимодатель руководствуется нормами П(С)БУ 10 и отражает ее сумму в составе дебиторской задолженности. Согласно указанному стандарту дебиторская задолженность бывает:

— текущей — возникает в ходе нормального операционного цикла и будет погашена в течение 12 месяцев с даты баланса;

— долгосрочной — не возникает в ходе нормального операционного цикла и будет погашена после 12 месяцев с даты баланса.

Таким образом, бухгалтерский учет займа зависит от срока его возврата, т. е. от того, каким он является: краткосрочным или долгосрочным. Так, заимодатель сумму предоставленного займа, срок возврата которого:

1) не превышает 12 месяцев с момента предоставления, — учитывает как краткосрочную дебиторскую задолженность на субсчете 377 «Расчеты с прочими дебиторами». По дебету этого субсчета отражают возникновение дебиторской задолженности при выдаче займа, а по кредиту — ее погашение.

При этом субсчет 377 корреспондирует с такими «денежными» субсчетами*:

* Поскольку в соответствии с п. 1.5 гл. 1 разд. ІІ Положения № 270 валютные операции по предоставлению и возврату займов осуществляют исключительно в безналичной форме, использование субсчета 302 «Наличность в иностранной валюте» в этом случае исключено.

— 301 «Наличность в национальной валюте» — при выдаче/возврате денежного займа в национальной валюте из кассы / в кассу предприятия;

— 311 «Текущие счета в национальной валюте» — при выдаче/возврате денежного займа в национальной валюте с текущего счета / на текущий счет предприятия;

— 312 «Текущие счета в иностранной валюте» — при выдаче денежного займа в иностранной валюте с текущего инвалютного счета предприятия;

— 316 «Специальные счета в иностранной валюте» — при возврате денежного займа в иностранной валюте на распределительный инвалютный счет предприятия. Напомним: 50 % полученных из-за границы средств в инвалюте 1-й группы согласно Классификатору валют или в российских рублях должны быть проданы на МВРУ(п. 1 постановления № 129);

2) превышает 12 месяцев с момента предоставления, — учитывает как долгосрочную дебиторскую задолженность на субсчете 183 «Прочая дебиторская задолженность». По дебету этого субсчета отражают возникновение дебиторской задолженности (Дт 183 — Кт 301, 311, 312), а по кредиту — перевод долгосрочной задолженности в краткосрочную (Дт 377 — Кт 183) с последующим ее погашением (Дт 301, 311, 316 — Кт 377).

Если предприятие предоставило заем своему работнику и согласно договору или заявлению работника погашение такого займа осуществляется путем удержания его суммы из заработной платы работника, такое погашение отражают проводкой: Дт 661 — Кт 377.

Обратите внимание!

Дебиторская задолженность по договору займа является финансовым активом, поскольку будет погашена денежными средствами (п. 4 П(С)БУ 13)

При этом текущая дебиторская задолженность, которая является финансовым активом (кроме приобретенной и предназначенной для продажи), включается в итог Баланса по чистой реализационной стоимости(п. 7 П(С)БУ 10). Для определения этой величины на дату баланса исчисляют резерв сомнительных долгов. При начислении РСД делают проводку: Дт 944 «Сомнительные и безнадежные долги» — Кт 38 «Резерв сомнительных долгов».

А что с долгосрочной задолженностью по возвратной финансовой помощи? Пункт 12 П(С)БУ 10 предусматривает, что долгосрочную дебиторскую задолженность, по которой начисляются проценты, отражают в Балансе по настоящей стоимости (т. е. дисконтированной сумме будущих платежей). Что же касается учета долгосрочной дебиторской задолженности, на которую не начисляются про центы (как в случае с беспроцентным займом), то в отношении нее специальных указаний этот стандарт не содержит.

Нет каких-то четких правил оценки для упомянутой дебиторки и в П(С)БУ 13, регулирующем учет финансовых активов. Из п.п. 30.1 этого стандарта понятно лишь то, что такая задолженность не оценивается по справедливой стоимости.

При этом балансовая стоимость финансовых активов, которые не оцениваются по справедливой стоимости, должна пересматриваться относительно возможного уменьшения полезности на каждую дату баланса на основе анализа ожидаемых денежных потоков. По предписаниям п. 33 П(С)БУ 13 сумму потерь от уменьшения полезности определяют как разницу между балансовой стоимостью финансового актива и настоящей стоимостью ожидаемых денежных потоков, дисконтированных по текущей рыночной ставке процента на подобный финансовый актив. Такую разницу списывают в состав расходов отчетного периода.

Однако вызывает сомнение возможность учета дебиторской задолженности по займам в соответствии с П(С)БУ 13 при наличии «профильного» П(С)БУ 10. А поскольку здесь речь идет об отражении заимодателем расходов, влияющих на налоговый учет, до появления соответствующих разъяснений Минфина и ГФСУ включать в расходы потери от уменьшения полезности по такой дебиторке

на основании П(С)БУ 13 решатся только самые смелые заимодатели.

В тех случаях, когда заем предоставляется в иностранной валюте, заимодатель обязан руководствоваться нормами П(С)БУ 21. Так, согласно п. 5 указанного стандарта операции в иностранной валюте отражают в валюте отчетности путем пересчета суммы в иностранной валюте с применением валютного курса на начало дня даты осуществления операции*(т. е. на дату перечисления денежных средств, предоставляемых в заем).

* Напомним: сейчас курс НБУ в течение дня не меняется (п. 6 Положения № 496).

Возникшая при этом дебиторская задолженность является монетарной статьей, поскольку будет погашена денежными средствами

То есть по ней на дату баланса и на дату осуществления хозяйственной операции (в пределах погашенной суммы займа или по всей статье**) определяют курсовые разницы (п. 8 П(С)БУ 21).

** В соответствии с учетной политикой.

Если курс НБУ на дату определения курсовой разницы выше курса, который имел место на дату предоставления займа или дату баланса (в зависимости от того, какая дата была более поздней), возникает положительная курсовая разница. Ее отражают по кредиту субсчета 744 «Доход от неоперационной курсовой разницы», поскольку предоставление займа является не операционной, а инвестиционной деятельностью.

В обратной же ситуации, когда курс на дату определения курсовой разницы стал меньше, возникает отрицательная курсовая разница. Ее показывают по дебету субсчета 974 «Потери от неоперационных курсовых разниц».

Как мы уже говорили ранее, стороны могут прекратить обязательство по договору о предоставлении возвратной финансовой помощи прощением долга (ст. 605 ГКУ). Тогда обязательство прекращается в результате освобождения (прощения долга) кредитором должника от его обязанностей, если это не нарушает прав третьих лиц в отношении имущества кредитора.

В бу хо бліку заимодателя прощенная финпомощь при списании не соответствует признакам сомнительности, поскольку заимодатель самостоятельно решил простить долг, тогда как заемщик вполне мог его вернуть. Поэтому прощенную сумму финпомощи заимодатель списывает в прочие расходы (дебет субсчета 977 «Прочие расходы деятельности»). Причем, если заимодатель ранее под эту финпомощь сформировал резерв сомнительных долгов (Дт 944 — Кт 38), то резерв следует убрать, откорректировав эту запись в учетных регистрах методом «красное сторно».

В случае если дебиторская задолженность по выданному займу признается безнадежной, заимодатель списывает ее в дебет субсчета 944. Если по указанной задолженности создавался резерв сомнительных долгов, дебетуют счет 38, а когда его недостаточно, остаток суммы включают в расходы по дебету субсчета 944.

Порядок отражения в учете заимодателя операций по предоставлению, возврату и списанию займов рассмотрим на примерах.

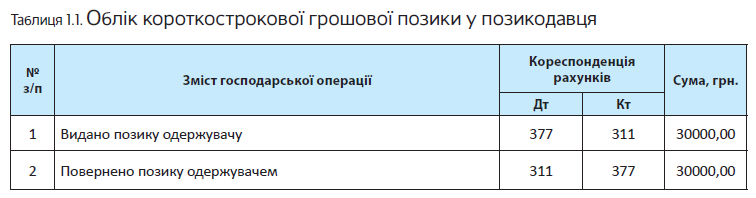

Пример 1.1. Согласно заключенному договору займа 15.05.2017 г. ООО «Овал» предоставило ООО «Квадрат» краткосрочный денежный беспроцентный заем в размере 30000 грн. сроком на 9 месяцев. Заем возвращен 13.02.2018 г.

В учете заимодателя такие операции будут показаны так (см. табл. 1.1):

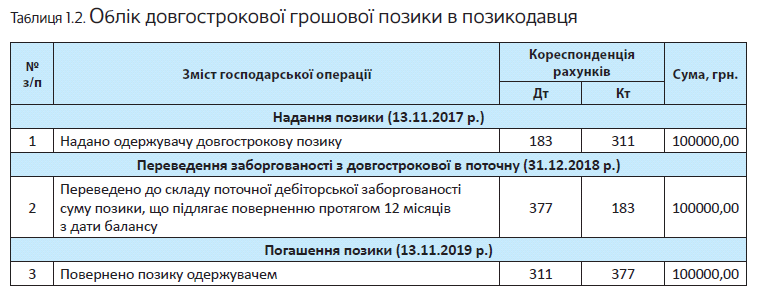

Пример 1.2. Между предприятиями заключен договор займа, по которому 13.11.2017 г. заимодателем выдан долгосрочный денежный беспроцентный заем сроком на 2 года в сумме 100000 грн. Заемщик возвращает полученный заем (в полной сумме) по окончании второго года пользования — 13.11.2019 г.

Заимодатель должен отразить указанные операции следующим образом (см. табл. 1.2):

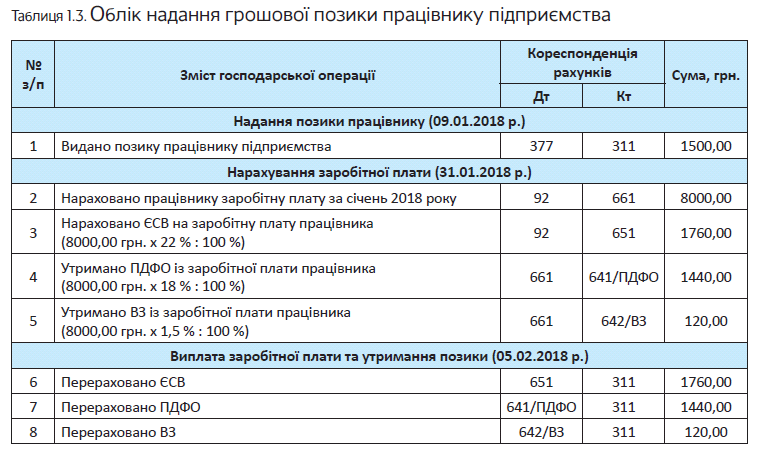

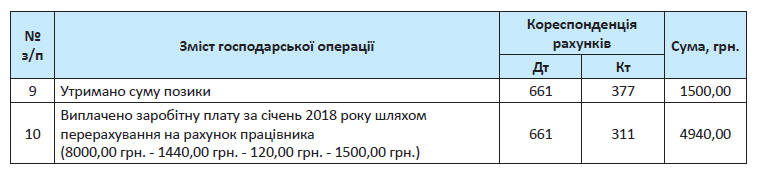

Пример 1.3. По договору займа предприятие 09.01.2018 г. предоставило своему бухгалтеру денежный беспроцентный заем в сумме 1500 грн. Согласно условиям договора заем погашается работником в день выплаты заработной платы за вторую половину января 2018 года (05.02.2018 г.) путем удержания из заработной платы. Заработная плата работника за январь составляет 8000 грн.

Как отразить в этом случае операции по предоставлению и погашению суммы займа в учете заимодателя, см. в табл. 1.3*.

* Для упрощения примера проводки по выплате аванса зарплаты за январь 2018 года не приводим.

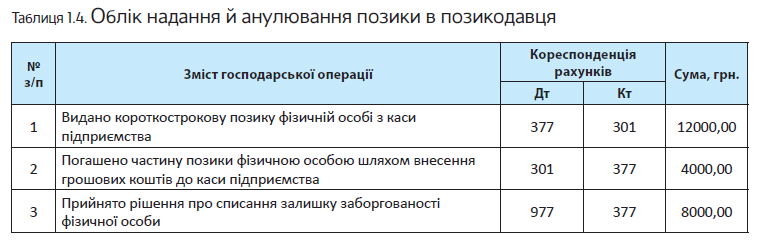

Пример 1.4. По договору беспроцентного займа 20.12.2017 г. предприятие предоставило денежные средства физическому лицу, не являющемуся работником предприятия, в сумме 12000 грн. на 3 месяца.

Согласно графику погашения возврат займа осуществляется путем внесения денежных средств в кассу предприятия ежемесячно по 4000 грн. 22.01.2018 г. физическое лицо погасило сумму в размере 4000 грн.

До наступления срока погашения следующей части займа предприятие приняло решение об аннулировании долга физического лица, уведомило об этом физическое лицо в письменной форме под подпись и представило в орган ГФСУ по месту учета Налоговый расчет по форме № 1ДФ за І квартал 2018 года, в котором отразило сумму прощенного займа.

Поскольку предприятие-заимодатель выполнило условия, предусмотренные в п.п. «д» п.п. 164.2.17 НКУ, оно не удерживает и не уплачивает НДФЛ и ВС.

Физлицо обязано по итогам года подать декларацию о доходах и самостоятельно уплатить налог с суммы прощенного займа.

В учете заимодатель покажет эти операции следующим образом (см. табл. 1.4):

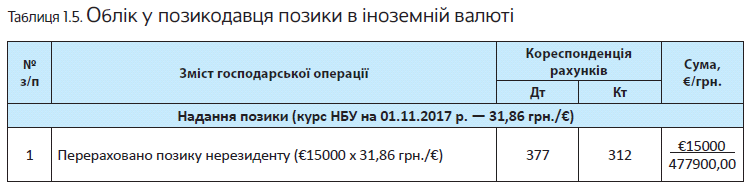

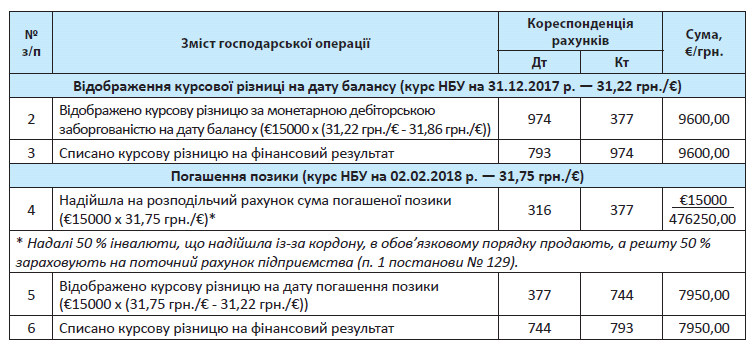

Пример 1.5. Предприятие 01.11.2017 г. предоставило заем предприятию-нерезиденту в размере €15000 (курс НБУ — 31,86 грн./€*). Заем погашен 02.02.2018 г. Курс НБУ на день погашения — 31,75 грн./€.

Курс НБУ на дату баланса (31.12.2017 г.) — 31,22 грн./€.

В табл. 1.5 покажем, как предоставление и погашение такого займа должен отразить в своем учете заимодатель.

Учет у заемщика

При операциях по договорам займа в бухгалтерском учете предприятие-заемщик руководствуется нормами П(С)БУ 11 и включает сумму полученного займа в состав своих обязательств.

При этом

ни доходы в сумме полученного займа, ни расходы при его возврате заемщик не признает (п. 5 П(С)БУ 15, п.п. 9.3 П(С)БУ 16)

В зависимости от срока возврата займа кредиторская задолженность перед заимодателем может быть текущей или долгосрочной.

Напомним: текущими считают обязательства, которые будут погашены в течение операционного цикла предприятия или должны быть погашены в течение 12 месяцев с даты баланса(п. 4 П(С)БУ 11). В свою очередь, под долгосрочными понимают обязательства, которые не являются текущими.

Текущие обязательства по договору займа учитывают на субсчете 685 «Расчеты с прочими кредиторами» (см. письмо Минфина от 29.12.2008 г. № 31-34000-20-16/45983). Этот субсчет используют для отражения задолженности как в национальной, так и в иностранных валютах. Получение займа показывают проводкой: Дт 301, 311, 316 — Кт 685.

При этом если заем получен от нерезидента в иностранной валюте (Дт 316), 50 % полученной суммы подлежат обязательной продаже на МВРУ (п. 1 постановления № 129). Гривни, поступившие в результате такой продажи, относят на субсчет 311. Остальные 50 % суммы инвалюты, зачисленные на текущий валютный счет, учитывают по дебету субсчета 312.

Погашение займа показывают проводкой: Дт 685 — Кт 301, 311, 312.

Обратите внимание:

текущие обязательства отражают в Балансе в сумме погашения (п. 12 П(С)БУ 11)

Такой суммой в соответствии с п. 4 П(С)БУ 11 является недисконтированная сумма денежных средств или их эквивалентов, которая, как ожидается, будет уплачена для погашения обязательства в процессе обычной деятельности предприятия. Следовательно, у работающих по нацстандартам заемщиков полученная краткосрочная возвратная финпомощь не повлияет на финрезультат.

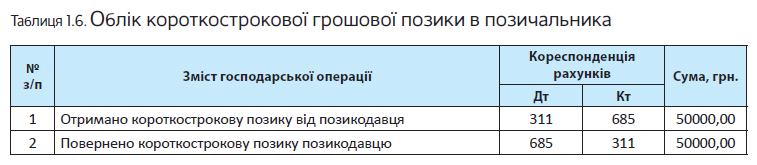

Получателям краткосрочного беспроцентного займа поможет пример 1.6.

Пример 1.6. Предприятие получило денежный заем в сумме 50000 грн. сроком на 3 месяца и вернуло его в указанный в договоре срок.

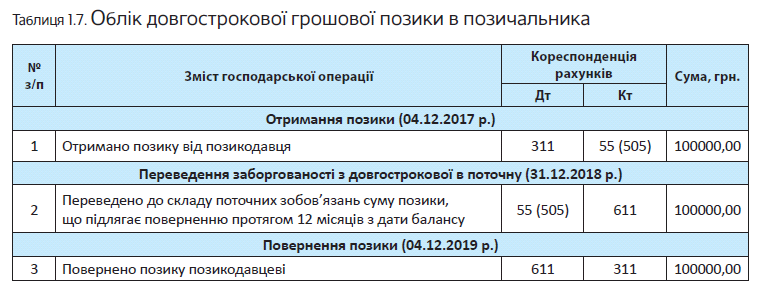

Получение и возврат займа заемщик покажет в учете так (см. табл. 1.6 на с. 28):