Книга: Нематериальные активы (3/5)

3. Нематериальные активы в деятельности предприятия

Вы оприходовали НМА на баланс. И дальше начинается самое интересное — их использование. В процессе эксплуатации НМА их стоимость подлежит амортизации. Как начисляется амортизация в бухгалтерском и налоговом учете, вы узнаете из этого раздела книги. Кроме того, здесь мы рассмотрим случаи изменения первоначальной стоимости НМА в результате переоценки и уменьшения (восстановления) полезности, а также учетные особенности этих операций.

3.1. Принципы начисления амортизации в бухгалтерском учете

Порядок начисления амортизации объектов НМА в бухгалтерском учете регулируют пп. 25 — 31 П(С)БО 8.

Начисление амортизации по НМА осуществляют пообъектно в течение срока их полезного использования

Основными показателями, которые учитывают при начислении амортизации НМА, являются:

— срок полезного использования объекта НМА;

— ликвидационная стоимость объекта НМА;

— метод амортизации.

Поговорим о них подробнее.

Непосредственно в П(С)БУ 8 определение понятия «срок полезного использования» не приведено. Однако его можно найти в «дружественном» П(С)БУ 7, посвященном основным средствам.

Поскольку амортизацию НМА и основных средств начисляют по схожим правилам, трактовка этого понятия для них будет одинаковой. Так, согласно п. 4 П(С)БУ 7 срок полезного использования (эксплуатации) является ожидаемым периодом времени, в течение которого необоротные активы будут использоваться предприятием или с их использованием будет изготовлен (выполнен) ожидаемый объем продукции (работ, услуг). Такой срок предприятие устанавливает в распорядительном акте при признании объекта НМА активом, т. е. при его зачислении на баланс.

Определяя срок полезного использования объекта НМА, следует учитывать (п. 26 П(С)БУ 8):

— сроки полезного использования подобных активов;

— предполагаемый моральный износ (например, для быстро устаревающих НМА и срок полезного использования устанавливается более коротким);

— правовые или другие подобные ограничения по срокам использования НМА;

— ожидаемый способ использования НМА;

— зависимость срока полезного использования НМА от срока полезного использования других активов предприятия.

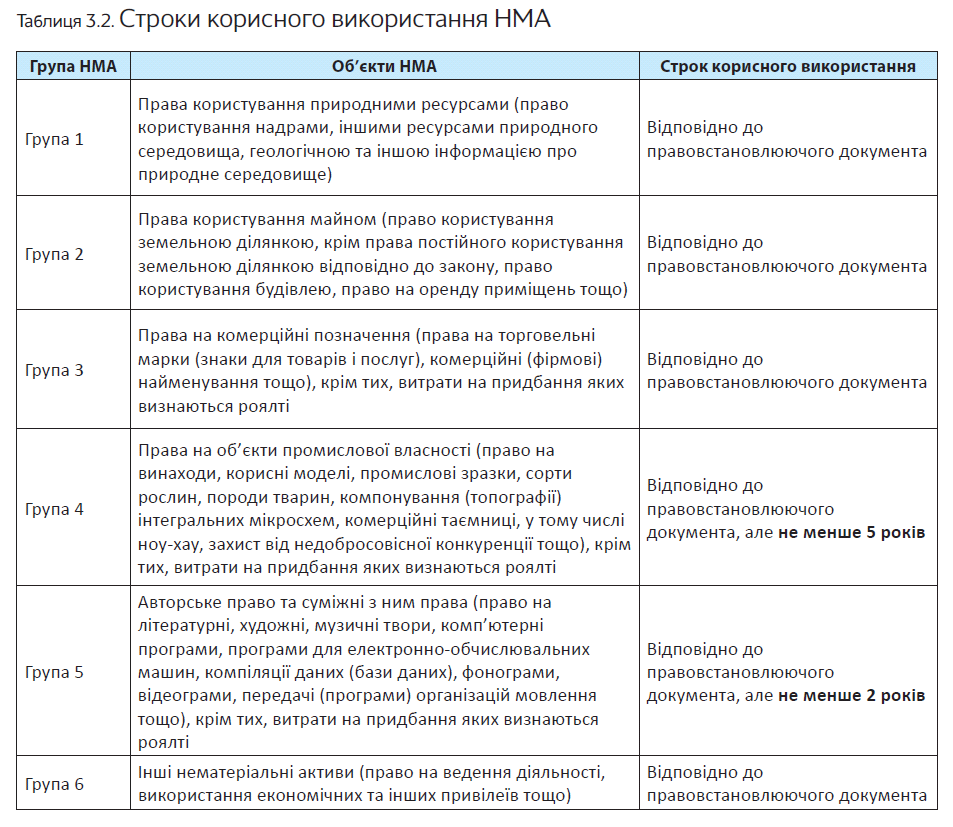

Кроме того, для начисления амортизации в бухучете предприятие может применять сроки полезного использования, установленные налоговым законодательством. С ними вы можете ознакомиться в табл. 3.2 на с. 48.

НМА с неопределенным сроком полезного использования амортизации не подлежат (п. 25 П(С)БУ 8

Таковыми являются те НМА, в отношении которых предприятием не определено ограничение срока, в течение которого ожидается увеличение денежных средств (или их эквивалентов) от их использования. НМА с неопределенным сроком полезного использования в конце каждого года оценивают на наличие признаков неопределенности ограничения срока полезного использования. При отсутствии таких признаков предприятие устанавливает срок полезного использования этих активов.

Обратите внимание: не начисляют амортизацию на права постоянного пользования земельным участком(п. 25 П(С)БУ 8).

За определением ликвидационной стоимости снова обратимся к П(С)БУ 7. Так, п. 4 этого стандарта определяет такую стоимость как сумму средств или стоимость других активов, которую предприятие ожидает получить от реализации (ликвидации) необоротных активов по окончании срока их полезного использования (эксплуатации), за вычетом расходов, связанных с продажей (ликвидацией). Иными словами, ликвидационная стоимость — это стоимость возможной реализации каждого конкретного объекта НМА по окончании срока его службы.

Причем при расчете амортизируемой стоимости ликвидационная стоимость НМА приравнивается к нулю, кроме случаев, когда(п. 28 П(С)БУ 8):

— существует безотзывное обязательство другого лица по приобретению этого объекта в конце срока его полезного использования;

— ликвидационная стоимость может быть определена на основании информации существующего активного рынка и ожидается, что такой рынок будет существовать в конце срока полезного использования данного объекта.

Таким образом,

обычно ликвидационная стоимость объектов НМА равна нулю

При расчете амортизации НМА п. 27 П(С)БУ 8 разрешено использовать любой из методов, предусмотренных п. 26 П(С)БУ 7 для начисления амортизации основных средств. Рассмотрим эти методы подробнее.

Прямолинейный метод. При этом методе годовую сумму амортизации определяют делением амортизируемой стоимости на срок полезного использования объекта НМА. Представим расчет в виде формулы:

Арик = АмВ : Т,

где Арик — годовая сумма амортизации, грн;

АмВ — стоимость амортизируемого объекта грн;

Т — срок полезного использования объекта НМА (в годах).

В свою очередь, амортизируемую стоимость определяем следующим образом:

АмВ = ПВ ЛВ,

где ПВ — первоначальная (переоцененная) стоимость объекта НМА, грн;

ЛВ — ликвидационная стоимость объекта НМА, грн.

Месячную сумму амортизации находим делением суммы амортизации за год на 12.

Пример 3.1 Амортизируемая стоимость объекта НМА составляет 36000,00 грн., а срок его полезного использования — 6 лет.

В этом случае годовую сумму амортизационных отчислений рассчитывают следующим образом:

36000,00 : 6 = 6000,00 (грн.).

Ежемесячная сумма амортизации будет составлять:

6000,00 грн. : 12 мес. = 500,00 грн.

Метод уменьшения остаточной стоимости.

Этот метод предусматривает, что годовую сумму амортизации рассчитывают как произведение остаточной стоимости объекта на начало отчетного года (или первоначальной стоимости объекта на дату начала начисления амортизации) и годовой нормы амортизации.

В виде формулы расчет годовой суммы амортизации выглядит следующим образом:

Арик = ЗАЛ (ПВ) хНа,

где ОАЛ (ПВ) — остаточная стоимость объекта НМА на начало отчетного года или первоначальная стоимость на дату начала начисления амортизации, грн;

На — годовая норма амортизации (в долях).

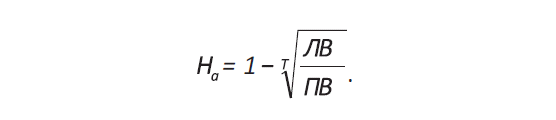

Годовую норму амортизации рассчитывают как разность между единицей и результатом корня степени количества лет полезного использования объекта из результата от деления ликвидационной стоимости объекта на его первоначальную стоимость:

Применение метода уменьшения остаточной стоимости предполагает обязательное наличие ликвидационной стоимости.

Иначе объект НМА будет полностью самортизирован в течение первого года эксплуатации. Это следует из формулы расчета нормы амортизации.

Указанный метод редко применяют в отношении НМА, ведь в большинстве случаев их ликвидационная стоимость равна нулю.

Метод ускоренного уменьшения остаточной стоимости. Применяя этот метод, годовую сумму амортизации определяют как произведение остаточной стоимости объекта на начало отчетного года (или первоначальной стоимости на дату начала начисления амортизации) и годовой нормы амортизации.

Таким образом, годовую сумму амортизационных отчислений(Арик) рассчитывают по формуле:

Арик = ЗАЛ (ПВ) хНа.

В свою очередь, годовую норму амортизации(На) определяют исходя из срока полезного использования объекта и удваивают:

На = 2 : Т.

Как видите, этот метод начисления амортизации не предусматривает обязательного наличия ликвидационной стоимости объекта НМА. Его рекомендуют применять для тех объектов НМА, большая часть стоимости которых должна быть самортизирована в течение первых лет эксплуатации вследствие быстрого морального износа.

Кумулятивный метод. При этом методе годовую сумму амортизации определяют как произведение амортизируемой стоимости и кумулятивного коэффициента.

В виде формулы расчет годовой суммы амортизации(Арик) можно представить так:

Арик = АмВ х ki,

где ki — кумулятивный коэффициент.

Кумулятивный коэффициент за каждый год рассчитывают делением количества лет, остающихся

до конца срока полезного использования объекта,

на сумму чисел лет его полезного использования:

ki = Кр:Ср,

где Кр — количество лет до конца срока полезного использования объекта НМА;

Ср — сумма чисел лет полезного использования объекта, т. е. сумма порядковых номеров лет, в течение которых функционирует объект.

Пример 3.2. Стоимость амортизируемого объекта НМА составляет 36000,00 грн., а срок его полезного использования — 5 лет.

В этом случае кумулятивный коэффициент в первый год будет составлять 5/15. То есть в числителе — число лет, оставшихся до конца срока полезного использования НМА, а в знаменателе — сумма чисел лет использования (1 2 3 4 5 = 15).

Таким образом, кумулятивный коэффициент во второй год будет составлять 4/15, в третий — 3/15, в четвертый — 2/15 и в пятый — 1/15.

Годовая сумма амортизации составит:

— за первый год эксплуатации объекта НМА:

36000,00 грн. х 5/15 = 12000,00 грн. (или 1000,00 грн. в месяц);

— за второй год эксплуатации:

36000,00 грн. х 4/15 = 9600,00 грн. (или 800,00 грн. в месяц);

— за третий год эксплуатации:

36000,00 грн. х 3/15 = 7200,00 грн. (или 600,00 грн. в месяц);

— за четвертый год эксплуатации:

36000,00 грн. х 2/15 = 4800,00 грн. (или 400,00 грн. в месяц);

— за пятый год эксплуатации:

36000,00 грн. х 1/15 = 2400,00 грн. (или 200,00 грн. в месяц).

Для снижения трудоемкости определения кумулятивного коэффициента в тех случаях, когда срок эксплуатации объекта НМА достаточно длительный, сумму чисел лет определяют по формуле:

Ср = ((Т 1) х Т) : 2,

где Т — срок полезного использования объекта (в годах).

Производственный метод. Этот метод предусматривает исчисление месячной суммы амортизации путем умножения фактического месячного объема изготовленной продукции (работ, услуг) на производственную ставку амортизации:

Амис = Nмис хСа,

где Амис — месячная сумма амортизации, грн;

Nмис — фактический месячный объем продукции (работ, услуг);

Са — производственная ставка амортизации (в долях). В свою очередь, производственную ставку амортизации рассчитывают путем деления амортизируемой стоимости объекта НМА на общий объем продукции (работ, услуг), который предприятие ожидает произвести (выполнить, предоставить) с использованием такого объекта.

Представим расчет производственной ставки амортизации в виде формулы:

Са = АмВ : Nобщ,

где Nобщ — общий объем продукции (работ, услуг), который предприятие ожидает произвести (выполнить) с использованием объекта НМА.

Пример 3.3. Общий объем продукции, который предприятие ожидает произвести с использованием объекта НМА, составляет 1,5 млн шт.

Амортизируемая стоимость объекта НМА — 75000,00 грн.

Объем произведенной предприятием продукции в июне 2018 года — 15000 шт.

В данной ситуации производственная ставка амортизации будет составлять:

75000,00 грн. : 1500000 шт. = 0,05 грн./шт.

Сумма амортизационных отчислений за июнь 2018 года должна быть рассчитана следующим образом:

15000 шт. х 0,05 грн./шт. = 750 грн.

Метод амортизации НМА предприятие выбирает самостоятельно, исходя из условий получения будущих экономических выгод(п. 27 П(С)БУ 8). Если же такие условия определить невозможно, то амортизацию начисляют прямолинейным методом.

Начисление амортизации в бухгалтерском учете осуществляют ежемесячно, начиная с месяца, следующего за месяцем, в котором НМА введен в хозяйственный оборот, и прекращают с месяца, следующего за месяцем выбытия НМА(пп. 29 и 30 П(С)БУ 8).

При использовании производственного метода начисление амортизации начинают с даты, следующей за датой ввода объекта НМА в хозяйственный оборот.

Срок полезного использования объекта НМА и метод его амортизации пересматриваются в конце отчетного года, если в следующем периоде ожидаются изменения срока полезного использования актива или условий получения будущих экономических выгод(п. 31 П(С)БУ 8). Амортизация НМА начисляется исходя из новых метода амортизации и срока использования начиная с месяца, следующего за месяцем, в котором произошли указанные изменения.

Обратите внимание: изменение методов начисления амортизации и срока полезного использования отражают как изменение учетных оценок (п. 5.12 Методрекомендаций № 1327).

Как указано в п. 8 П(С)БУ 6, влияние изменения учетных оценок следует включать в отчет о финансовых результатах в том периоде, в котором произошли изменения, а также в следующих периодах, если изменения влияют и на эти периоды. Следовательно,

при изменении метода амортизации и срока полезного использования не нужно осуществлять перерасчет суммы амортизации с момента ввода объекта НМА в эксплуатацию

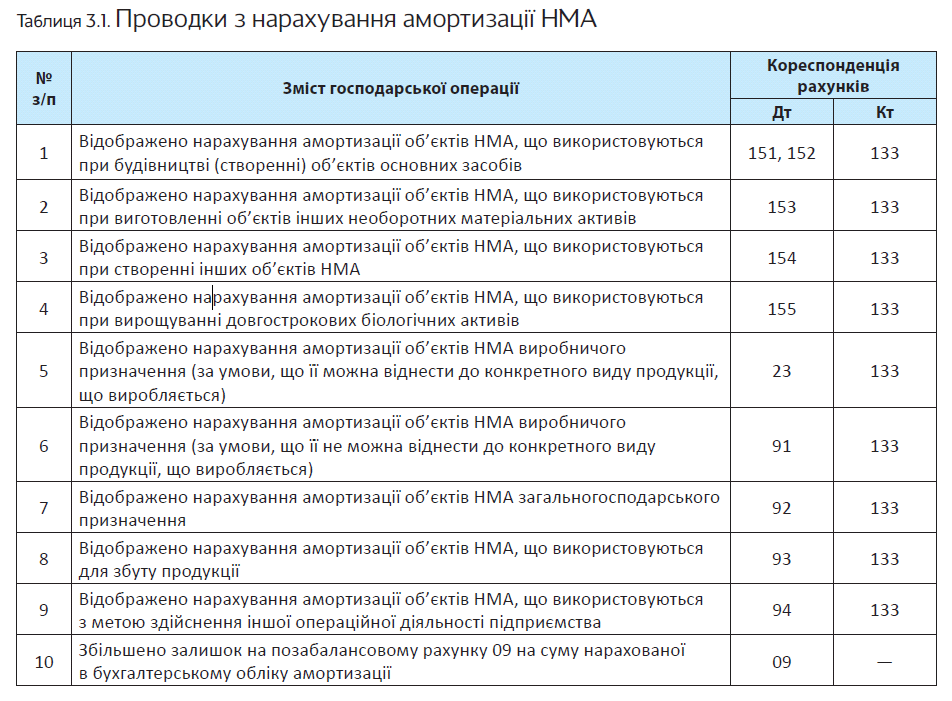

В бухгалтерском учете сумму начисленной по объектам НМА амортизации отражают по кредиту субсчета 133 «Накопленная амортизация нематериальных активов» с отнесением суммы амортизационных отчислений в состав расходов отчетного периода (дебет счетов 23, 91, 92, 92, 93 или 94) в зависимости от направления использования объектов НМА.

Предприятия, применяющие счета класса 8, сумму амортизации сначала отражают по дебету субсчета 833 «Амортизация нематериальных активов», а уже потом списывают с кредита этого субсчета в дебет счетов учета расходов.

В случае использования НМА для капитальных инвестиций (например, при строительстве объектов основных средств) амортизацию учитывают по дебету счета 15.

Вся сумма начисленной амортизации увеличивает дебет забалансового счета 09 «Амортизационные отчисления».

Приведем корреспонденцию счетов по начислению амортизации НМА предприятием, не применяющим счета класса 8, в табл. 3.1.

На предприятии может возникнуть ситуация, когда стоимость объекта НМА полностью самортизирована, но предприятие продолжает его использовать в хозяйственной деятельности. Как быть в этом случае? По мнению Минфина, нулевая остаточная стоимость полностью самортизированного НМА, которым предприятие продолжает пользоваться и получать от него экономические выгоды, не может считаться основанием для его списания с баланса (см. письмо от 21.07.2004 г. № 31-17310-01-29/13178).

При этом предприятие может воспользоваться нормой, предусмотренной п. 19 П(С)БУ 8, и переоценить такие НМА. Переоценку осуществляют по справедливой стоимости НМА на дату баланса при условии существования по ним активного рынка (подробнее см. в подразделе 3.5 на с. 53). В таком случае устанавливается новый срок полезного использования, и амортизация объекта НМА продолжается.

Если же активного рынка в отношении объектов НМА не существует, в связи с чем их переоценка невозможна, НМА должны учитываться предприятием по нулевой остаточной стоимости до тех пор, пока существует возможность получать экономические выгоды от их использования.

3.2. Амортизация в налоговом учете

Для начала отметим, что никаких хлопот с начислением амортизации в налоговом учете не будут иметь предприятия-малодоходники, которые не пожелали добровольно рассчитывать налоговоприбыльные разницы. У них, напомним, объект обложения налогом на прибыль равен бухучетному финрезультату(п.п. 134.1.1 НКУ), т. е. бухучет для них — всему голова.

А вот у высокодоходников и малодоходников-добровольцев все сложнее. Они ведут отдельный налоговый учет НМА с соблюдением требований, установленных п. 138.3 НКУ. Данные налогового учета нужны им для того, чтобы откорректировать бухгалтерский финрезультат на «амортизационные» разницы.

Об этих разницах мы обязательно поговорим чуть позже, но для начала давайте выясним, какие же правила начисления амортизации устанавливает НКУ.

Налоговые правила

Принципы начисления налоговой амортизации в основном соответствуют бухучетным. Хотя, безусловно, есть и свои особенности.

С точки зрения НКУ, под амортизацией понимают систематическое распределение амортизируемой стоимости НМА в течение срока их полезного использования(п.п. 14.1.3 НКУ).

При начислении налоговой амортизации высокодоходники и малодоходники-добровольцы должны соблюдать предписания, установленные п. 138.3 НКУ.

Как и в бухгалтерском учете, для определения налоговой амортизации важны выбранный метод амортизации и сроки полезного использования НМА.

В соответствии с п.п. 138.3.1 НКУ

при определении суммы амортизации можно применять любой «бухгалтерский» метод амортизации, за исключением производственного

То есть в распоряжении плательщика 4 метода:

— прямолинейный;

— уменьшения остаточной стоимости;

— ускоренного уменьшения остаточной стоимости;

— кумулятивный.

Но учтите: использовать метод уменьшения остаточной стоимости можно только в отношении тех объектов НМА, у которых ликвидационная стоимость установлена в размере больше нуля. В противном случае годовая сумма амортизации будет равна первоначальной стоимости объекта, т. е. объект будет полностью самортизирован в течение одного года, что нарушит установленный минимально допустимый срок его эксплуатации.

Отметим, что в отношении разных объектов НМА одной группы могут устанавливаться разные методы амортизации. Законодательство в этом не ограничивает плательщика.

Базой для расчета амортизации в общем случае является бухгалтерская стоимость НМА. Однако есть и исключения. Так, если НМА переоценивались, суммы такой переоценки в расчете налоговой амортизации не участвуют (п.п. 138.3.1 НКУ).

Кроме того, нельзя амортизировать (п.п. 138.3.2 НКУ):

— расходы на приобретение (самостоятельное изготовление) непроизводственных НМА;

— расходы на модернизацию или другие улучшения непроизводственных НМА.

Напомним, что к непроизводственным НМА относят нематериальные активы, не предназначенные для использования в хозяйственной деятельности предприятия.

Срок полезного использования объекта НМА устанавливают приказом по предприятию при определении этого объекта активом (при зачислении на баланс). Однако помните: этот срок не должен быть меньше сроков, определенных в п.п. 138.3.4 НКУ для каждой из групп НМА. Регламентированные НКУ сроки приведем в табл. 3.2.

Если согласно правоустанавливающему документу срок действия права пользования НМА не установлен, такой срок определяется плательщиком налога самостоятельно, но не может быть меньше 2 и больше 10 лет.

Итак, с порядком определения налоговой амортизации мы разобрались. Теперь рассмотрим, как определять «амортизационные» разницы.

Механизм расчета «амортизационных» разниц

Различия в суммах бухгалтерской и налоговой амортизации приводят к тому, что бухучетный финрезультат приходится корректировать. Механизм такой корректировки определен в пп. 138. 1 и 138.2 НКУ.

Так, налогоплательщик обязан:

1) увеличить финрезультат до налогообложения на сумму амортизации, начисленной по бухгалтерским правилам(абзац второй п. 138.1 НКУ);

2) уменьшить финрезультат до налогообложения на сумму амортизации, рассчитанной по налоговым правилам(абзац второй п. 138.2 НКУ).

Иными словами, механизм корректировки предусматривает, что бухгалтерская амортизация исключается из объекта налогообложения, а ее место в определении прибыли занимает налоговая амортизация. В результате объект налогообложения уменьшается только на сумму налоговой амортизации.

Если же речь идет о непроизводственных НМА, то их налоговая амортизация равна нулю. А значит, с помощью увеличивающей «амортизационной» разницы просто исключается влияние бухгалтерской амортизации таких НМА на объект обложения налогом на прибыль. При этом уменьшающей разницы не будет.

И еще один момент. Даже если в отчетном периоде суммы налоговой и бухгалтерской амортизации получились одинаковыми, высокодоходники и малодоходники-добровольцы все равно обязаны отразить «амортизационные» разницы в декларации по налогу на прибыль. То есть в приложении РІ нужно отдельно привести в увеличивающих разницах (стр. 1.1.1) сумму бухгалтерской амортизации, а в уменьшающих (стр. 1.2.1) — налоговой.

3.3. амортизация бесплатно полученных нематериальных активов

Бухгалтерский учет

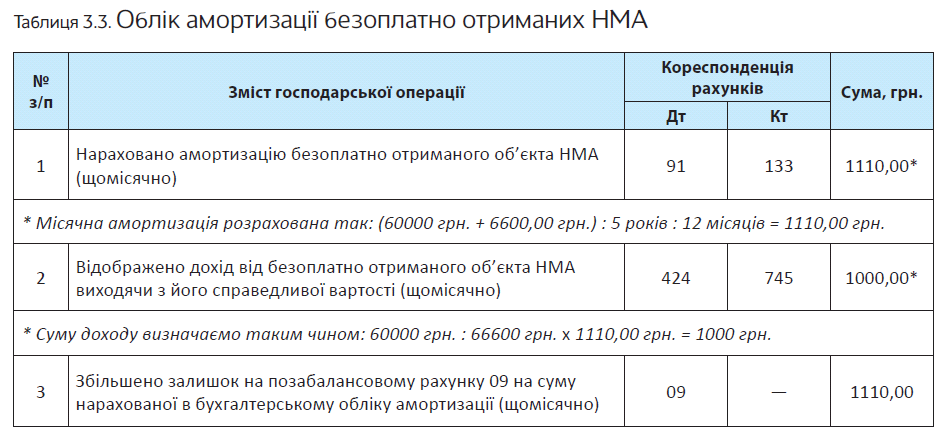

По бесплатно полученным НМА амортизацию в бухгалтерском учете начисляют в общем порядке. Однако для «бесплатного» случая предусмотрены специфические нюансы отражения сумм начисленной амортизации. Рассмотрим их.

Как мы отмечали ранее (см. с. 39), бесплатное получение НМА сопровождается увеличением дополнительного капитала (кредит субсчета 424).

Ежемесячно одновременно с начислением амортизации бесплатно полученных объектов НМА в учете предприятия следует признавать доход в сумме, пропорциональной начисленной амортизации. Сумму такого дохода отражают по кредиту субсчета 745 «Доход от бесплатно полученных активов» в корреспонденции с дебетом субсчета 424. При этом

размер признанного дохода не всегда равен сумме начисленной амортизации

Объясняется это тем, что дополнительный капитал увеличивается на справедливую стоимость бесплатно полученных НМА. При этом не учитываются расходы предприятия, связанные с доведением объекта НМА до состояния, пригодного для использования. В свою очередь, первоначальная стоимость объекта НМА равна справедливой стоимости с учетом расходов, непосредственно связанных с его доведением до состояния, пригодного для использования.

То есть дополнительный капитал, показанный по кредиту субсчета 424, может не соответствовать первоначальной стоимости объекта, отраженной по дебету счета 12. Поэтому и сумма дохода от использования бесплатно полученных НМА будет отличаться от суммы начисленной амортизации по таким активам. На это обратил внимание Минфин в письме от 07.04.2004 г. № 31-04200-05/1010/5700.

В таком случае сумму дохода рассчитывайте по следующей формуле:

Д = СВ : (ПВ ЛВ) х Амис,

где Д — сумма дохода;

СВ — справедливая стоимость бесплатно полученного объекта НМА;

ПВ — первоначальная стоимость бесплатно полученного объекта НМА;

ЛС — ликвидационная стоимость бесплатно полученного объекта НМА (если она больше нуля);

Амис — сумма начисленной за месяц амортизации бесплатно полученного объекта НМА.

Налоговый учет

Малодоходникам, которые не определяют налоговоприбыльные разницы, как всегда, повезло — они отталкиваются исключительно от данных бухучета. А что с высокодоходниками и малодоходниками-добровольцами?

К счастью, в налоговом учете сейчас нет прежнего запрета на амортизацию бесплатно полученных НМА. Поэтому по ним начисляют налоговую амортизацию в общем порядке.

Также в общем порядке высокодоходники и малодоходники-добровольцы корректируют бухгалтерский финрезультат на «амортизационные» разницы, установленные ст. 138 НКУ (см. подраздел 3.2 на с. 49).

Важно! До 01.01.2015 г. в налоговом учете бесплатно полученные НМА амортизации не подлежали. По ним не определяли балансовую стоимость. Поэтому бесплатные НМА, полученные до 2015 года, из нынешнего налогового учета «выпали». А значит, по ним налоговой амортизации как не было, так и нет (на это указывают письма ГФСУ от 09.06.2016 г. № 12682/6/99-99-15-0202-15 и от 18.07.2016 г. № 15395/6/99-99-1502-02-15).

Теперь о доходах. Если НМА были получены бесплатно до 2015 года, то их стоимость уже увеличила «налоговый» доход (согласно «старому» п.п. 135.5.4 НКУ). При этом сейчас по мере начисления амортизации в бухучете по таким НМА снова возникают доходы (Дт 424 — Кт 745), которые в составе бухгалтерского финрезультата влияют на объект обложения налогом на прибыль. Чтобы убрать такое влияние, применяют разницу, установленную с 01.01.2017 г. п. 42 подразд. 4 разд.

В соответствии с этой нормой

бухгалтерский финрезультат нужно уменьшить на сумму «повторных» доходов, отраженных по кредиту субсчета 745

Причем такую корректировку осуществляют все плательщики налога на прибыль, включая малодоходников.

Проиллюстрируем изложенное на примере.

Пример 3.4. Предприятие бесплатно получило объект НМА общепроизводственного назначения.

Справедливая стоимость объекта составляет 60000,00 грн. Расходы, связанные с доведением НМА до состояния, пригодного для использования, — 6600,00 грн. (без НДС).

Установленный срок полезного использования НМА — 5 лет. Амортизацию объекта НМА начисляют прямолинейным методом. Ликвидационная стоимость НМА равна нулю.

В учете предприятия операции по начислению амортизации бесплатно полученного объекта НМА отражают следующим образом (см. табл. 3.3):

3.4. Улучшение нематериальных активов

В процессе эксплуатации НМА предприятие может нести расходы, направленные на их модернизацию (улучшение): расширение сферы их действия, увеличение срока полезного использования и т. п. Кроме того, возможно, предприятию придется потратиться для поддержания объекта НМА в пригодном для использования состоянии. Как учесть такие расходы? Об этом — далее.

Бухгалтерский учет

В бухгалтерском учете сумма расходов, связанных с усовершенствованием НМА, повышением их возможностей и сроков использования, которые повлекут за собой увеличение первоначально ожидаемых будущих экономических выгод, увеличивает первоначальную стоимость НМА (п. 18 П(С)БУ 8).

Из этого положения следует, что важную роль для отражения расходов в учете играет критерий величины будущих экономических выгод. Так, если в результате понесенных расходов объект НМА приобрел новые качества, расширил сферу применения или увеличил срок полезного использования, что позволит получать больше выгод от его использования, можно говорить о совершенствовании и модернизации такого НМА.

Например, к улучшениям можно отнести расходы, связанные с международной регистрацией знака для товаров и услуг, поскольку происходит расширение территории действия знака. Также улучшением признают переустановку версии компьютерной программы с большими функциональными возможностями, приобретение дополнительного модуля к уже установленной версии программы и т. п.

Такие расходы капитализируют. То есть их собирают на субсчете 154 с последующим увеличением на их сумму первоначальной стоимости объекта НМА: Дт 12 — Кт 154.

Не забудьте также сумму капитальных инвестиций отразить в забалансовом учете. Как мы отмечали ранее, по дебету забалансового счета 09 отражают сумму накопленной амортизации необоротных активов. В свою очередь, использование амортизации на капитальные инвестиции показывают по кредиту указанного счета. Таким образом, стоимость модернизации НМА отражают по кредиту счета 09 (в пределах дебетового остатка по нему).

Обратите внимание: расходы, осуществляемые для поддержания объекта НМА в пригодном для использования состоянии и получения первоначально определенного размера будущих экономических выгод от его использования, включают в состав расходов отчетного периода. То есть на их сумму первоначальную стоимость НМА не увеличивают.

В частности, устранение ошибок в компьютерной программе, внесение в нее корректировок в связи с изменениями законодательства не будут улучшением, ведь они направлены на обеспечение ее нормального функционирования в течение установленного срока полезного использования. А значит, стоимость таких работ не капитализируется, а подлежит отнесению к составу расходов периода.

Налоговый учет

Налог на прибыль. У малодоходников, которые не рассчитывают налоговоприбыльные разницы, все стандартно — они объект обложения налогом на прибыль определяют исключительно на основании бухгалтерского финрезультата до налогообложения. А что у высокодоходников и малодоходников-добровольцев?

Если объекты НМА используются в хозяйственной деятельности предприятия, то налоговоприбыльный учет как усовершенствований, так и расходов на поддержание этих НМА в рабочем состоянии базируется исключительно на бухгалтерском учете. То есть в случае если улучшения приводят к увеличению будущих экономических выгод, расходы на такие мероприятия будут капитализированы и повлияют на амортизируемую стоимость НМА и в бухгалтерском, и в налоговом учете. Если же речь идет не об улучшении, а о поддержании объекта в пригодном для использования состоянии, то расходы на осуществление таких мероприятий повлияют на бухгалтерский финрезультат и, соответственно, на объект обложения налогом на прибыль.

А вот с непроизводственными НМА все иначе. Прежде всего напомним, что п.п. 138.3.2 НКУ не разрешает амортизировать расходы на проведение улучшений непроизводственных объектов НМА. А значит, в налоговом учете на сумму улучшений, как и на стоимость расходов, связанных с приобретением или созданием таких НМА, амортизация не начисляется.

Кроме того, не повлияют на объект обложения налогом на прибыль и расходы на поддержание непроизводственных НМА в состоянии, пригодном для использования. Так, абзац шестой п. 138.1 НКУ предусматривает, что в случае проведения улучшений таких НМА финансовый результат до налогообложения необходимо увеличить на сумму расходов на их модернизацию или другие улучшения, отнесенные к расходам в соответствии с П(С)БУ или МСФО.

Учесть при определении суммы налога на прибыль стоимость расходов на усовершенствование и поддержание объекта непроизводственного НМА в состоянии, пригодном для использования, получится исключительно при его продаже. В частности, абзац шестой п. 138.2 НКУ разрешает уменьшить финрезультат на сумму первоначальной стоимости непроизводственного НМА и расходов на модернизацию или другие улучшения таких НМА (в том числе включенных в расходы согласно П(С)БУ или МСФО) при их продаже, но не больше суммы дохода (выручки), полученной от такой продажи.

Расскажем об указанных корректировках чуть подробнее.

Увеличивающая корректировка, установленная абзацем шестым п. 138.1 НКУ, коснется только тех манипуляций с объектом НМА, которые не приводят к увеличению будущих экономических выгод от его использования. Ведь улучшения, приводящие к увеличению таких выгод, как мы уже говорили (см. с. 51), в бухгалтерском учете в расходы не попадают, а направляются на увеличение первоначальной стоимости объекта НМА. Поэтому

финрезультат до налогообложения увеличиваем только на сумму расходов, которые не капитализируются

У уменьшающей корректировки, представленной в абзаце шестом п. 138.1 НКУ, тоже есть свои нюансы. Так, ее осуществляют на сумму, не превышающую размер дохода от реализации непроизводственного объекта НМА. При этом с доходом сравнивают суммарное значение таких величин:

— первоначальной стоимости непроизводственного НМА;

— улучшений, увеличивших первоначальную стоимость объекта(абзац первый п. 18 П(С)БУ 8);

— расходов, осуществляемых для поддержания объекта НМА в пригодном для использования состоянии, которые были включены в бухучете в расходы(абзац второй п. 18 П(С)БУ 8), и нивелированы увеличивающей разницей.

Таким образом, полученное значение в сумме, не превышающей дохода от реализации непроизводственного НМА, уменьшает бухгалтерский финрезультат.

Обратите внимание: в уменьшающую разницу не включают расходы на поддержание объекта НМА в пригодном для использования состоянии, понесенные до 01.01.2017 г. Ведь до этой даты действовали «старые» правила в отношении налоговоприбыльного учета непроизводственных НМА. Согласно им такие расходы и так «сыграли» в уменьшение объекта обложения налогом на прибыль (т. е. попали в бухрасходы и не корректировались). Таким образом, применение к ним уменьшающей разницы приведет к повторному отражению таких расходов.

А вот улучшения (капитализируемые в бухучете расходы), осуществленные до 2017 года, можно учесть в уменьшение финрезультата независимо от даты их осуществления. В этой части задвоения расходов не будет.

Обратите внимание:

уменьшающую корректировку не осуществляют при ликвидации непроизводственного НМА

Ведь в п. 138.2 НКУ речь идет только о продаже таких НМА.

НДС. НДС-учет «улучшающих» мероприятий не содержит каких-то существенных особенностей. «Входной» НДС по таким операциям на общих основаниях (при наличии зарегистрированной в ЕРНН налоговой накладной) включают в налоговый кредит по этому налогу по правилам ст. 198 НКУ.

По общим правилам также придется начислить «компенсирующие» налоговые обязательства по НДС, если улучшенный объект НМА будет использоваться не в хозяйственной деятельности или в необлагаемых операциях(п. 198.5 НКУ).

А теперь перейдем к примеру.

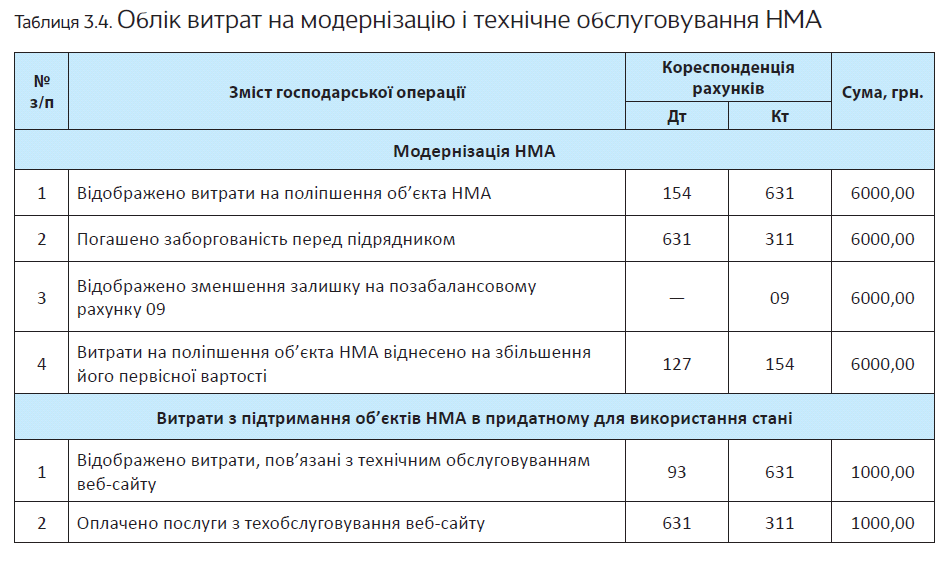

Пример 3.5. Предприятие использует компьютерную программу как конечный пользователь. Указанная программа учитывается как НМА (на субсчете 127). В июне осуществляется модернизация объекта НМА (переход на сетевой вариант использования компьютерной программы). Стоимость модернизации, уплаченная подрядчику, составляет 6000,00 грн. (без НДС).

В том же месяце получены услуги по техническому обслуживанию и поддержке веб-сайта на сумму 1000,00 грн. (без НДС). Веб-сайт признан в учете предприятия объектом НМА и используется для сбыта продукции.

Учет указанных операций представлен в табл. 3.4.

3.5. Переоценка нематериальных активов

Бухгалтерский учет

Возможность переоценки НМА на дату баланса установлена п. 19 П(С)БУ 8. В соответствии с ним предприятие может осуществлять переоценку по справедливой стоимости тех НМА, по которым существует активный рынок.

Согласно п. 4 П(С)БУ 8 активному рынку присущи следующие условия:

— предметы, которые продаются и покупаются на этом рынке, являются однородными;

— в любое время можно найти заинтересованных продавцов и покупателей;

— информация о рыночных ценах является общедоступной.

Отметим, что уникальность НМА практически делает невозможным существование по ним активного рынка. Исключение из этого правила составляют главным образом компьютерные программы.

А вот для торговых марок, промышленных образцов, авторских прав на литературные произведения и многих других объектов НМА активного рынка не существует, поскольку операции с ними осуществляются нерегулярно, а стоимость таких объектов определяется в каждом конкретном случае отдельно с учетом их специфических особенностей.

В случае когда активный рынок отсутствует, Минфин рекомендует осуществлять переоценку НМА по экспертной оценке субъекта оценочной деятельности(п. 3.1 Методрекомендаций № 1327). Однако отметим, что такой подход не соответствует нормам п. 19 П(С)БУ 8.

Предположим, переоценку НМА все-таки можно осуществить. Тогда прежде всего необходимо определить справедливую стоимость объекта. Напомним: под справедливой стоимостью НМА понимают текущую рыночную стоимость. При отсутствии такой стоимости справедливой признают оценочную стоимость, которую предприятие уплатило бы за актив в случае операции между осведомленными, заинтересованными и независимыми сторонами, исходя из имеющейся информации(п. 5 приложения к П(С)БУ 19).

При переоценке отдельного объекта НМА нужно переоценить и все остальные НМА группы*, к которой он относится (за исключением тех, по которым не существует активного рынка)

* Под группой НМА понимают совокупность однотипных по назначению и условиям использования НМА.

На это указывает п. 19 П(С)БУ 8. В случае когда отдельный объект НМА в составе группы переоценить нельзя, его отражают по первоначальной стоимости, сумме накопленной амортизации и накопленных потерь от уменьшения полезности(п. 3.3 Методрекомендаций № 1327).

Учтите: если предприятие осуществило переоценку объектов группы НМА, их впоследствии переоценивают с такой регулярностью, чтобы их остаточная стоимость на дату баланса существенно не отличалась от справедливой стоимости (п. 20 П(С)БУ 8). Критерии существенности, если они не установлены соответствующим П(С)БУ или другими нормативно-правовыми актами, определяет руководство предприятия.

Количественный критерий существенности отклонения остаточной стоимости необоротных активов (в том числе НМА) от их справедливой стоимости целесообразно определить в диапазоне до 10 % справедливой стоимости актива (п.п. 2.20.1 Методрекомендаций № 635). Однако предприятие при формировании учетной политики может установить и другой критерий, отличный от рекомендованного Минфином. Причем критерий существенности может быть установлен как отдельно по каждой группе НМА, так и один для всех НМА, учитываемых на предприятии.

В зависимости от того, в какую сторону величина остаточной стоимости объекта НМА отличается от его справедливой стоимости, предприятие осуществляет либо дооценку, либо уценку такого объекта. Так, если справедливая стоимость больше остаточной, проводят дооценку НМА, а если меньше — уценку. Причем дооценки и уценки могут чередоваться, т. е. один объект может быть сначала дооценен, а через некоторое время уценен и наоборот.

Переоценка НМА включает следующие операции:

— дооценку (уценку) первоначальной стоимости объекта;

— дооценку (уценку) накопленной амортизации.

При этом сумму первоначальной стоимости и накопленной амортизации умножают на индекс переоценки, который определяется по следующей формуле:

Ип = СВ : Взал,

где Ип — индекс переоценки;

СВ — справедливая стоимость объекта НМА, грн;

Озал — остаточная стоимость объекта НМА по данным бухгалтерского учета, грн.

По-другому осуществляют дооценку объекта НМА, остаточная стоимость которого равна нулю. В этом случае справедливую стоимость объекта прибавляют к его первоначальной (переоцененной) стоимости без изменения суммы накопленной амортизации(абзац второй п. 21 П(С)БУ 8). Таким образом, остаточная стоимость объекта НМА будет равна его справедливой стоимости.

В результате переоценки объект НМА будет отражаться в учете предприятия по новой остаточной стоимости. Это, в свою очередь, означает, что начисление амортизации в дальнейшем происходит исходя из новой (переоцененной) стоимости объекта.

Сведения о переоценке НМА заносят в инвентарную карточку типовой формы № НА-2**. Кроме того, предприятие может вести отдельный самостоятельно разработанный регистр бухгалтерского учета переоценок НМА. Такие данные нужны для правильного отражения в бухгалтерском учете последующих переоценок объектов НМА.

** Утверждена приказом № 732.

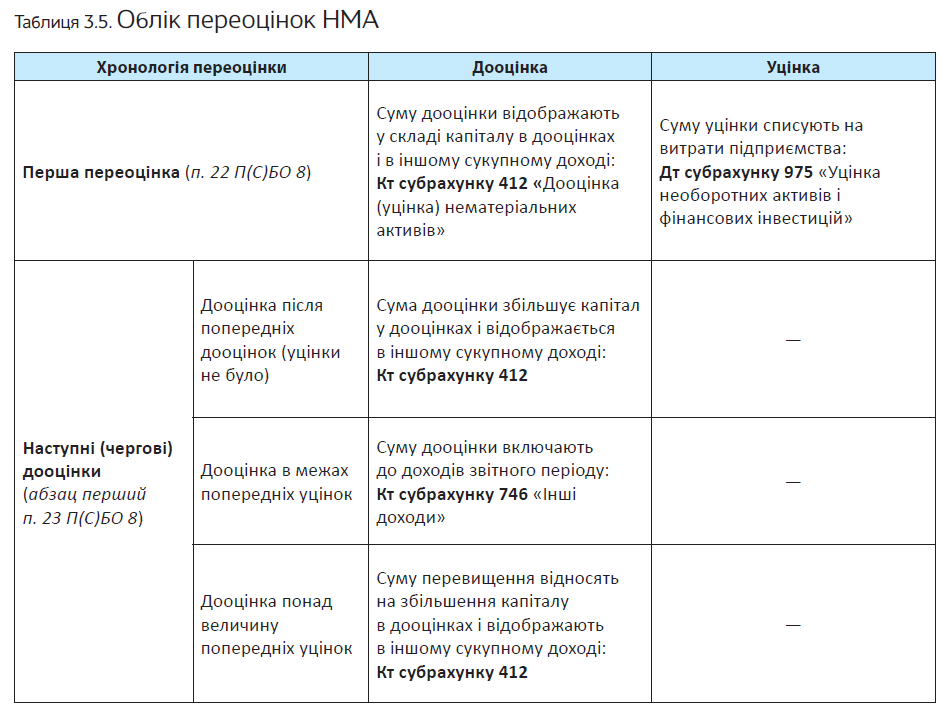

Теперь о том, как отражать результаты переоценки на счетах бухучета. Сразу скажем, что это зависит от того, впервые или повторно осуществляется переоценка объекта НМА, а также от результатов предыдущих переоценок.

Согласно п. 22 П(С)БУ 8

сумму дооценки остаточной стоимости объекта НМА отражают в составе капитала в дооценках и в прочем совокупном доходе

В свою очередь, сумму уценки показывают в составе расходов отчетного периода.

Исключением являются случаи, установленные п. 23 П(С)БУ 8:

1) в случае наличия на дату проведения следующей дооценки объекта НМА превышения суммы предыдущих уценок и потерь от уменьшения полезности* над суммой предыдущих дооценок и выгод от восстановления полезности сумму дооценки (но не больше указанного превышения) включают в состав доходов отчетного периода. Если сумма дооценки больше указанного превышения, разницу направляют на увеличение капитала в дооценках и отражают в прочем совокупном доходе;

2) если на дату проведения очередной уценки объекта НМА сумма предыдущих дооценок и выгод от восстановления полезности превышает сумму предыдущих уценок и потерь от уменьшения полезности, сумму уценки (но не больше указанного превышения) направляют на уменьшение капитала в дооценках и отражают в прочем совокупном доходе. Если сумма уценки больше указанного превышения, разницу включают в расходы отчетного периода.

* Об учете уменьшения (восстановления) полезности НМА см. в подразделе 3.6 на с. 59.

Обобщим информацию об отражении в бухгалтерском учете переоценок НМА в табл. 3.5.

Налог на прибыль

У малодоходников, не пожелавших рассчитывать налоговоприбыльные разницы, переоценка объектов НМА отразится в налоговом учете только через бухгалтерский финрезультат до налогообложения. Ведь для таких налогоплательщиков исключительно он является объектом обложения налогом на прибыль.

А вот высокодоходники и малодоходники-добровольцы, как вы знаете, бухгалтерский финрезультат должны откорректировать на разницы, установленные разд. И как раз переоценка НМА к возникновению таких корректировок приведет.

Так, если в отчетном периоде вы осуществляли уценку объектов НМА, то при определении базы обложения налогом на прибыль вам нужно увеличить финрезультат до налогообложения на сумму такой уценки, включенной в расходы отчетного периода в соответствии с П(С)БУ или МСФО (абзац третий п. 138.1 НКУ). Речь идет о суммах, отраженных по дебету субсчета 975 (см. табл. 3.5 на с. 55). Таким образом, уценка не принесет выгоды в налоговом учете высокодоходника или малодоходника-добровольца. Ведь уменьшенный в бухучете финрезультат будет восстановлен из-за «уценочной» разницы.

Если же вы осуществляли дооценку НМА, то на сумму дооценки в пределах отнесенной ранее в расходы уценки в соответствии с П(С)БУ или МСФО вы можете уменьшить финрезультат до налогообложения(абзац четвертый п. 138.2 НКУ).

Обратите внимание: с 01.01.2017 г. разницы по дооценке и выгодам от восстановления полезности разнесены по разным абзацам п. 138.2 НКУ.

В связи с этим не исключаем, что фискалы не позволят, например, уменьшить финрезультат на сумму дооценки в пределах ранее включенных в расходы потерь от уменьшения полезности. Раньше проблем с этим не возникало, ведь обе разницы были указаны в одном абзаце.

Напомним также, что в налоговом учете при расчете амортизации объектов НМА их стоимость определяют без учета переоценки, проведенной в соответствии с положениями бухучета(абзац второй п.п. 138.3.1 НКУ). В результате база для расчета амортизации в бухгалтерском и налоговом учете будет разной. А это, в свою очередь, скажется на «амортизационных» разницах (о них см. в подразделе 3.2 на с. 49).

Рассмотрим учет переоценки на примерах.

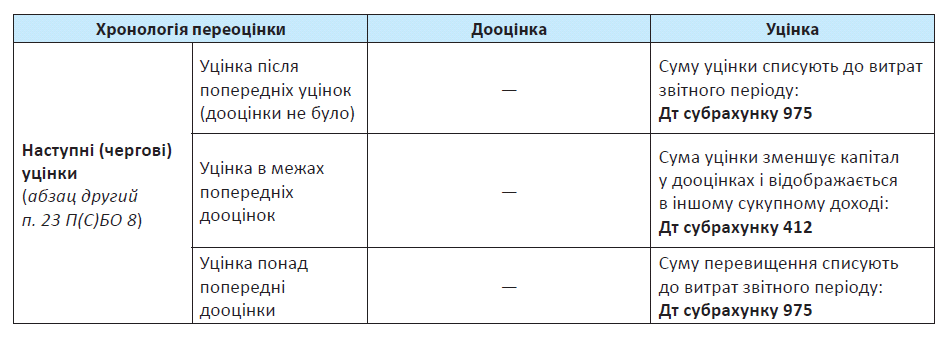

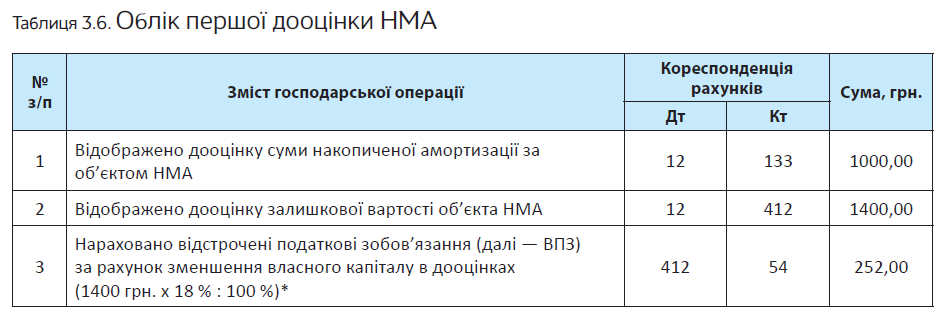

Пример 3.6. Первая дооценка НМА. По данным активного рынка справедливая стоимость объекта НМА составляет 8400,00 грн., первоначальная стоимость — 12000,00 грн., сумма накопленной амортизации — 5000,00 грн. Предприятие дооценивает объект НМА до справедливой стоимости.

Ранее переоценка объекта не осуществлялась.

Для начала проведем необходимые расчеты.

Остаточная стоимость объекта НМА составляет:

12000,00 5000,00 = 7000,00 (грн.).

Определяем индекс переоценки:

8400,00 : 7000,00 = 1,2.

Сумма дооценки первоначальной стоимости составляет:

12000,00 х 1,2 12000,00 = 2400,00 (грн.).

Дооценка накопленной амортизации:

5000,00 х 1,2 5000,00 = 1000,00 (грн.).

Таким образом, остаточная стоимость объекта НМА увеличилась на 1400,00 грн. (2400,00 грн. 1000,00 грн. или 8400,00 грн. 7000,00 грн.).

В бухгалтерском учете первую дооценку НМА отражают следующим образом (см. табл. 3.6):

Пример 3.7. Первая уценка НМА . Первоначальная стоимость объекта НМА составляет 10000,00 грн. Сумма накопленной амортизации — 6000,00 грн. Справедливая стоимость по данным активного рынка — 3200,00 грн. Предприятие приняло решение уценить объект НМА до справедливой стоимости. Ранее переоценка объекта не осуществлялась.

Определим остаточную стоимость НМА: 10000,00 6000,00 = 4000,00 (грн.).

Индекс переоценки составляет: 3200,00 : 4000,00 = 0,8.

Сумма уценки первоначальной стоимости равна: 10000,00 10000,00 х 0,8 = 2000,00 (грн.).

Сумма уценки накопленной амортизации составляет: 6000,00 6000,00 х 0,8 = 1200,00 (грн.).

Таким образом, остаточная стоимость объекта НМА уменьшилась на 800,00 грн. (2000,00 грн. 1200,00 грн. или 4000,00 грн. 3200,00 грн.).

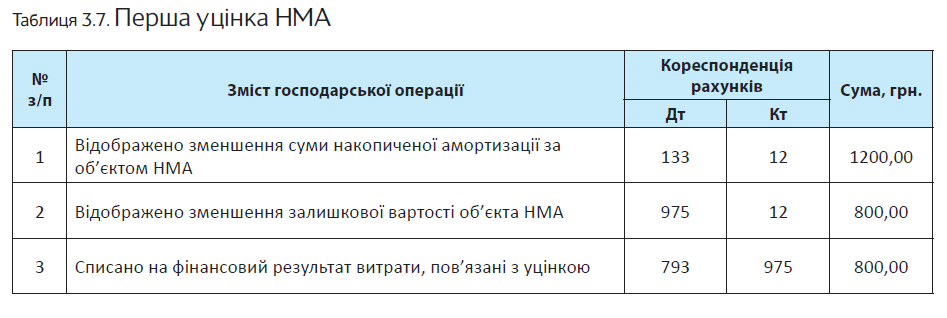

Первую уценку НМА в бухгалтерском учете отражают следующим образом (см. табл. 3.7):

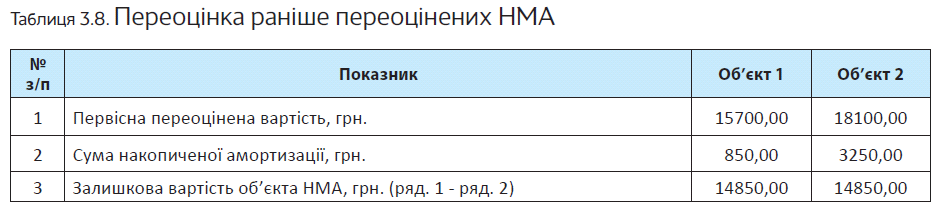

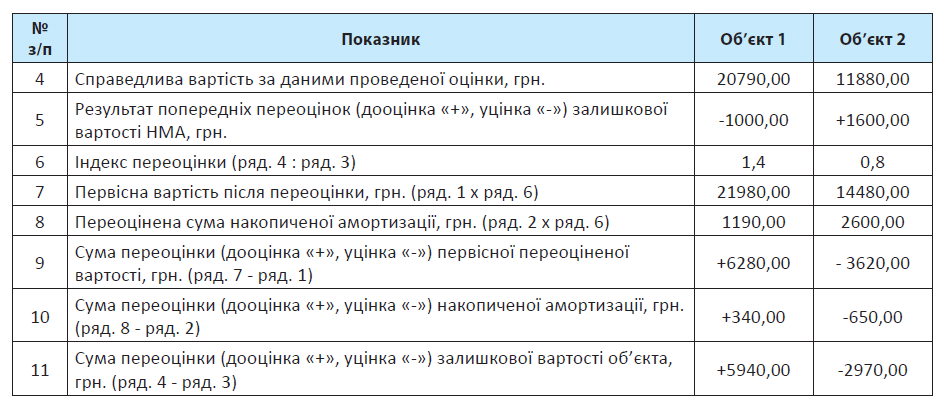

Пример 3.8. Дооценка (уценка) ранее переоцененных НМА. На балансе предприятия учитываются два объекта НМА, по которым принято решение о переоценке. Исходные данные для расчета суммы переоценки, а также результаты ее проведения представим в табл. 3.8.

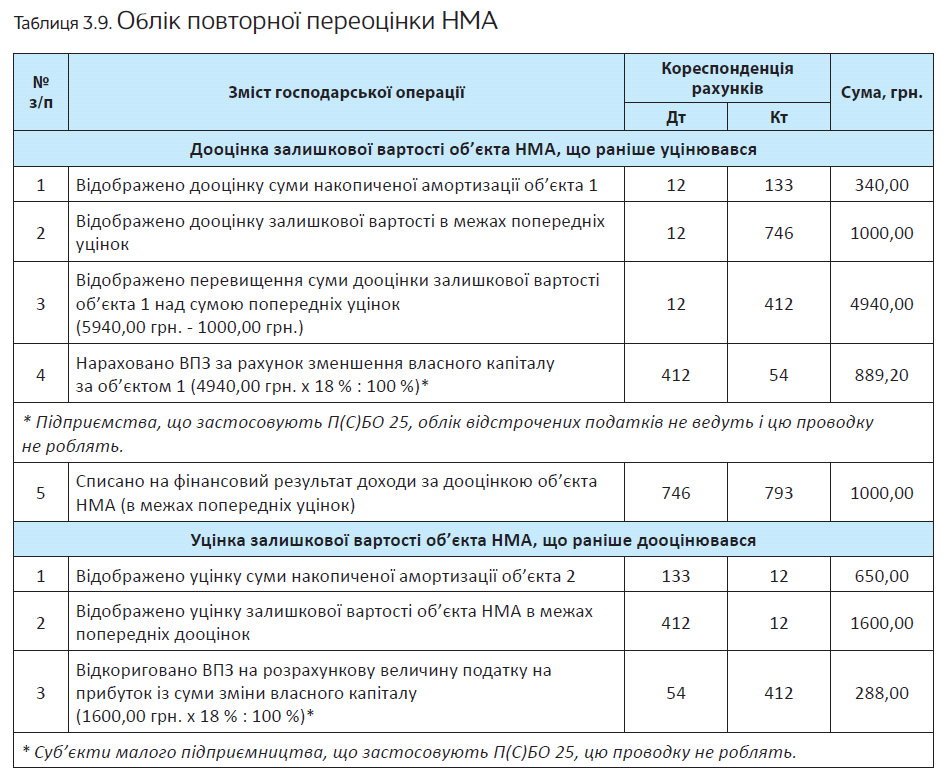

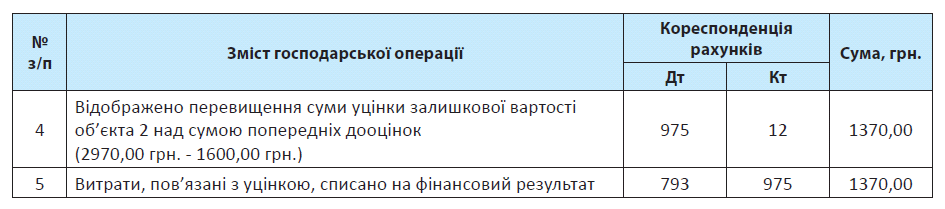

На счетах бухгалтерского учета операции по уценке и дооценке ранее переоцененных объектов НМА будут отражены следующим образом (см. табл. 3.9):

Обратите внимание: сумму превышения предыдущих дооценок над уценками остаточной стоимости объекта НМА, которая учитывается по кредиту субсчета 412, при выбытии переоцененного объекта списывают в состав нераспределенной прибыли (Дт 412 — Кт 441).

Однако так долго можно и не ждать. Пункт 24 П(С)БУ 8 разрешает превышение сумм предыдущих дооценок объекта НМА над суммой предыдущих уценок ежемесячно (ежеквартально или ежегодно) включать в состав нераспределенной прибыли с одновременным уменьшением капитала в дооценках в сумме, пропорциональной начислению амортизации. То есть приказом об учетной политике можно установить периодичность (ежемесячно, ежеквартально, ежегодно) списания таких сумм проводкой: Дт 412 — Кт 441. Тогда при выбытии переоцененного объекта НМА в нераспределенную прибыль будет включен остаток превышения, отраженный в составе капитала в дооценках.

Сведения о суммах превышения предыдущих дооценок над уценками, включенные в нераспределенную прибыль, отражают в регистрах аналитического учета НМА.

3.6. Уменьшение (восстановление) полезности нематериальных активов

Бухгалтерский учет

Механизм оценки уменьшения полезности активов предусмотрен П(С)БУ 28. Когда и как осуществляют такую оценку, расскажем далее.

На дату годового баланса предприятие должно оценивать, существуют ли признаки возможного уменьшения полезности объектов НМА (п. 5 П(С)БУ 28)

При этом об уменьшении полезности могут свидетельствовать (п. 4.2 Методрекомендаций № 1327):

— уменьшение рыночной стоимости объекта НМА в течение отчетного периода на существенно большую величину, чем ожидалось;

— моральное старение объекта НМА;

— существенные негативные изменения в технологической, рыночной, экономической или правовой среде, в которой действует предприятие, произошедшие в течение отчетного периода или ожидаемые в ближайшее время;

— увеличение в течение отчетного периода рыночных ставок процентов или других рыночных ставок дохода от инвестиций, которое может повлиять на ставку дисконта и существенно уменьшить сумму ожидаемого возмещения объекта НМА;

— существенные изменения способа использования объекта НМА в течение отчетного периода или такие ожидаемые изменения в следующем периоде, которые негативно влияют на деятельность предприятия;

— другие свидетельства того, что эффективность объекта НМА является или будет хуже, чем ожидалось.

Выявили наличие признаков уменьшения полезности НМА? Тогда вам нужно определить сумму ожидаемого возмещения объекта НМА и сравнить ее с остаточной стоимостью этого объекта.

Сумма ожидаемого возмещения — это наибольшая из двух оценок(п. 4 П(С)БУ 28):

— чистая стоимость реализации актива или

— настоящая стоимость будущих чистых денежных поступлений от актива.

Под чистой стоимость ю реализации актива понимают его справедливую стоимость, которая базируется на ценах активного рынка, за вычетом расходов на реализацию. При отсутствии активного рынка чистая стоимость реализации конкретного объекта НМА базируется на имеющейся информации о сумме, которую предприятие может получить за актив на дату годового баланса в операции между осведомленными, заинтересованными и независимыми сторонами после вычета расходов на его реализацию(п. 10 П(С)БУ 28).

Эту стоимость нужно сопоставить с настоящей стоимостью будущих чистых денежных поступлений от использования объекта НМА. Давайте вспомним, что это за величина.

Сумма денежных средств, полученная в будущих периодах, стоит меньше, чем та же сумма, полученная сегодня. На сколько меньше, показывает ставка дисконта. Настоящую стоимость будущих чистых денежных поступлений от актива определяют путем применения соответствующей ставки дисконта к будущим денежным потокам от непрерывного использования актива и его продажи (списания) по истечении срока полезного использования.

Будущие денежные потоки от актива обычно определяют исходя из финансовых планов предприятия на период не более 5 лет (п. 11 П(С)БУ 28).

В свою очередь, ставка дисконта базируется на рыночной ставке процента, которая используется в операциях с аналогичными активами(п. 14 П(С)БУ 28). Однако для НМА аналогичные активы можно найти далеко не всегда. В этом случае ставка дисконта может базироваться на ставке процента на возможные займы предприятия или рассчитываться по методу средневзвешенной стоимости капитала предприятия. При расчете ставки дисконта также учитывают риски, кроме тех, которые были учтены при определении будущих денежных потоков.

Большая из двух величин (чистая стоимость реализации объекта НМА или настоящая стоимость будущих чистых денежных поступлений от актива) и является суммой ожидаемого возмещения.

Безусловно, проведение этого расчета — достаточно не простая процедура. Однако если предприятие в состоянии справиться с ней самостоятельно, привлекать сторонних специалистов законодательство не обязывает. Пример определения суммы ожидаемого возмещения приведен в приложении 1 к П(С)БУ 28.

Обратите внимание: на дату годового баланса указанный показатель в обязательном порядке определяют для объектов НМА (п. 7 П(С)БУ 28):

— с неопределенным сроком полезного использования;

— не используемых на эту дату.

Причем в этом случае не важно, существуют ли признаки уменьшения полезности актива.

Если остаточная стоимость НМА превышает сумму ожидаемого возмещения, то имеет место уменьшение полезности актива

Потери от уменьшения полезности объекта НМА включают в состав прочих расходов предприятия с одновременным увеличением суммы накопленной амортизации по такому объекту (Дт 972 — Кт 133).

Если объект НМА ранее переоценивался, то уменьшение полезности по такому объекту отражают в порядке, предусмотренном п. 23 П(С)БУ 8. Так, потери от уменьшения полезности в пределах превышения суммы предыдущих дооценок и выгод от восстановления полезности над суммой предыдущих уценок и потерь от уменьшения полезности отражают увеличением суммы накопленной амортизации и уменьшением капитала в дооценках (Дт 412 — Кт 133). Разницу включают в прочие расходы отчетного периода (Дт 972 — Кт 133).

После признания расходов от уменьшения полезности НМА начисление амортизации осуществляют исходя из новой балансовой (остаточной) стоимости актива и пересмотренного (в случае изменения) срока его полезного использования.

На следующую дату годового баланса может оказаться, что признаки уменьшения полезности прекратили существовать. Об этом будут свидетельствовать (п. 4.5 Методрекомендаций № 1327):

— существенное увеличение рыночной стоимости объекта НМА в течение отчетного периода;

— существенные положительные изменения в технологической, рыночной, экономической или правовой среде, в которой действует предприятие, произошедшие в течение отчетного периода;

— уменьшение в течение отчетного периода рыночных ставок процентов или других рыночных ставок дохода от инвестиций, которое может повлиять на ставку дисконта и существенно увеличить сумму ожидаемого возмещения объекта НМА;

— существенные изменения объекта НМА и/или способа его использования в течение отчетного периода или такие ожидаемые изменения в будущем периоде, которые положительно повлияют на деятельность предприятия;

— другие свидетельства того, что эффективность использования объекта НМА является или будет лучше, чем ожидалось.

Если сумма ожидаемого возмещения на дату годового баланса превышает остаточную стоимость объекта НМА, предприятие признает выгоды от восстановления полезности актива

В бухгалтерском учете выгоды от восстановления полезности признают прочим доходом с одновременным уменьшением суммы накопленной амортизации (Дт 133 — Кт 742).

Объект НМА ранее переоценивался? Тогда по такому объекту восстановление полезности отражают в порядке, предусмотренном п. 23 П(С)БУ 8. Им установлено, что выгоды от восстановления полезности в пределах превышения суммы предыдущих уценок и потерь от уменьшения полезности над суммой предыдущих дооценок и выгод от восстановления полезности отражают уменьшением суммы накопленной амортизации и увеличением прочего дохода отчетного периода (Дт 133 — Кт 742). Разница увеличивает капитал в дооценках (Дт 133 — Кт 412).

Важно! Балансовая (остаточная) стоимость актива, увеличенная в результате восстановления полезности, не должна превышать балансовую (остаточную) стоимость такого актива, определенную на дату восстановления полезности без учета предыдущей суммы потерь от уменьшения полезности(п. 18 П(С)БУ 28).

Обратите внимание: после восстановления полезности объекта НМА начисление амортизации осуществляют исходя из новой балансовой (остаточной) стоимости такого актива и пересмотренного (в случае изменения) срока его полезного использования.

Налог на прибыль

У малодоходников, не рассчитывающих налоговоприбыльные разницы, — никаких проблем. Они определяют объект обложения налогом на прибыль исключительно на основании бухгалтерского финрезультата до налогообложения(п.п. 134.1.1 НКУ).

А вот высокодоходникам и малодоходникам-добровольцам придется немного «попотеть».

Ведь уменьшение/восстановление полезности НМА повлечет за собой возникновение налоговоприбыльных разниц, которые такие субъекты хозяйствования обязаны рассчитывать.

Так, им необходимо увеличить финансовый результат до налогообложения на сумму потерь от уменьшения полезности НМА, включенных в расходы отчетного периода в соответствии с П(С)БУ или МСФО (абзац третий п. 138.1 НКУ).

Если же в дальнейшем осуществлено восстановление полезности НМА, налогоплательщику необходимо уменьшить финансовый результат до налогообложения на сумму выгод от восстановления полезности НМА в пределах ранее отнесенных к расходам потерь от уменьшения полезности НМА в соответствии с П(С)БУ или МСФО (абзац пятый п. 138.2 НКУ).

Как мы уже говорили, НКУ установлено, что при расчете «налоговой» амортизации не учитываются суммы переоценки. А вот об уменьшении (восстановлении) полезности в нем ничего не говорится. Поэтому если подходить формально, изменение остаточной стоимости объекта НМА в результате таких операций следует учитывать при расчете «налоговой» амортизации. Хотя логично было бы применять тот же подход, что и к переоценке. К сожалению, фискалы по этому поводу своего мнения пока не высказали.

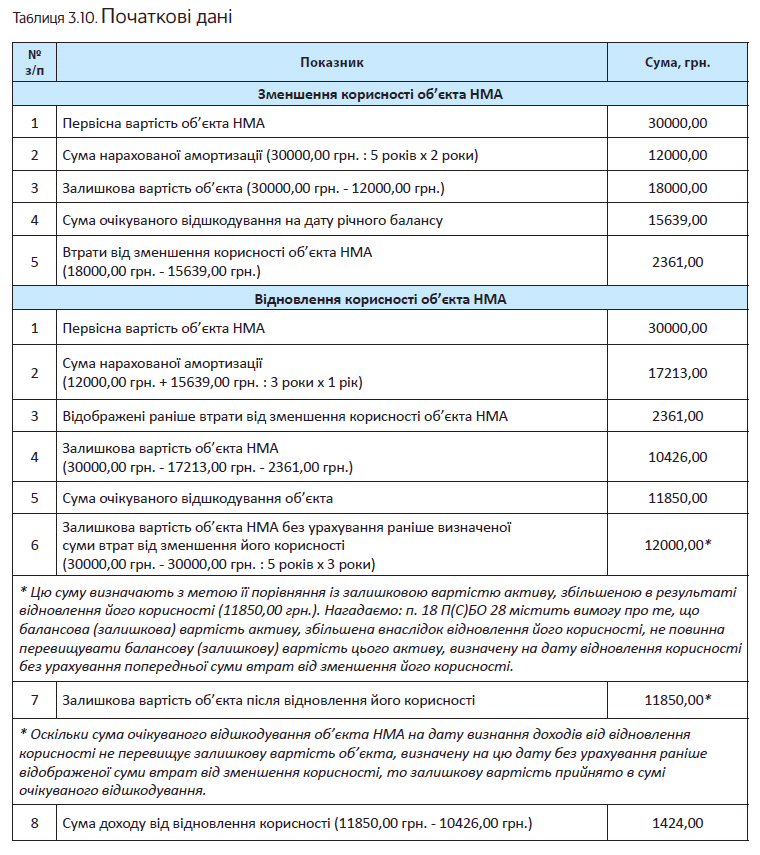

Бухгалтерский учет потерь от уменьшения полезности и доходов от восстановления полезности объектов НМА рассмотрим на примерах. Пример 3.9. Уменьшение (восстановление) полезности объекта НМА, который ранее не переоценивался. На балансе предприятия учитывается объект НМА первоначальной стоимостью 30000,00 грн.

Срок его полезного использования — 5 лет. Амортизация начисляется прямолинейным методом. Ликвидационная стоимость равна нулю.

После 2 лет использования объекта предприятие установило, что существуют признаки уменьшения полезности, и отразило в учете потери от уменьшения полезности. Еще через год использования объекта установлено, что признаки уменьшения полезности прекратили существовать, и предприятие отразило доходы от восстановления полезности объекта.

Исходные данные для расчета сумм потерь от уменьшения полезности и дохода от восстановления полезности объекта НМА представлены в табл. 3.10.

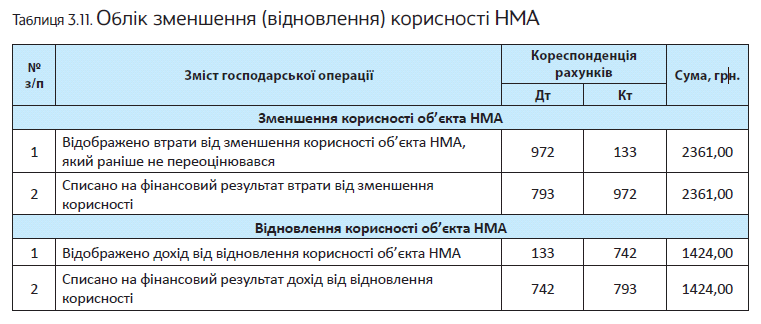

В бухгалтерском учете потери от уменьшения полезности и доход от восстановления полезности объекта НМА будут отражены следующим образом (см. табл. 3.11 на с. 63):

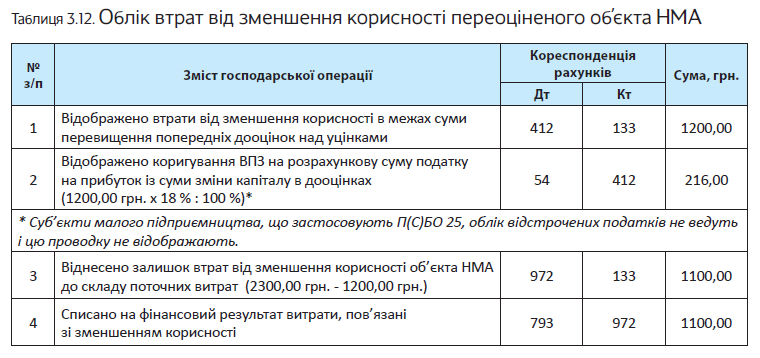

Пример 3.10. Уменьшение полезности ранее переоцененных объектов НМА. Переоцененная первоначальная стоимость объекта НМА составляет 17500,00 грн., сумма накопленной амортизации на дату годового баланса — 6000,00 грн.

Сумма ожидаемого возмещения на дату годового баланса составила 9200,00 грн.

Сумма превышения предыдущих дооценок над уценками — 1200,00 грн.

Остаточная стоимость объекта НМА равна:

17500,00 грн. 6000,00 грн. = 11500,00 грн.

Сумма потерь от уменьшения полезности объекта НМА составляет:

11500,00 грн. 9200,00 грн. = 2300,00 грн.

Как отразить указанные операции в учете, покажем в табл. 3.12.

Пример 3.11 Восстановление полезности ранее переоцененных объектов НМА. Переоцененная первоначальная стоимость объекта НМА составляет 30000,00 грн., сумма накопленной амортизации на дату восстановления полезности — 19000,00 грн., остаточная стоимость на дату восстановления полезности — 11000,00 грн. (30000,00 грн. 19000,00 грн.).

Сумма превышения предыдущих уценок и потерь от уменьшения полезности над суммой дооценок равна 1000,00 грн.

Сумма ожидаемого возмещения на дату годового баланса — 12500,00 грн.

Остаточная стоимость объекта НМА без учета ранее определенной суммы потерь от уменьшения его полезности составила бы 12250,00 грн.

В этом случае сумма ожидаемого возмещения на дату признания доходов от восстановления полезности (12500,00 грн.) превышает остаточную стоимость объекта, определенную на эту дату без учета ранее отраженной суммы потерь от уменьшения полезности (12250,00 грн.).

Согласно п. 18 П(С)БУ 28 остаточная стоимость актива после восстановления полезности не должна превышать его балансовой стоимости, определенной без учета предыдущей суммы потерь от уменьшения полезности.

Таким образом, сумма дохода от восстановления полезности составит:

12250,00 грн. 11000,00 грн. = 1250,00 грн.

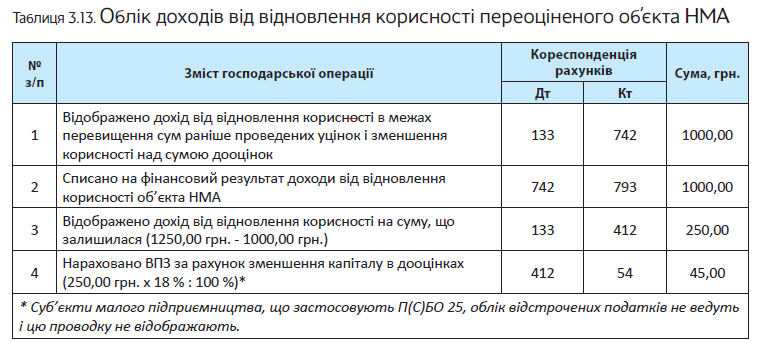

В табл. 3.13 приведем бухгалтерские проводки для операций по восстановлению полезности НМА.

Выводы

- В налоговом учете срок полезного использования НМА, устанавливаемый предприятием, не должен быть меньше сроков, определенных в п.п. 138.3.4 НКУ.

- Ежемесячно одновременно с начислением амортизации бесплатно полученных объектов НМА в учете предприятия признают доход в сумме, пропорциональной начисленной амортизации.

- В бухгалтерском учете сумма расходов, связанных с улучшением НМА, которое приводит к увеличению первоначально ожидаемых будущих экономических выгод, увеличивает первоначальную стоимость НМА.

- Предприятие может осуществлять переоценку по справедливой стоимости тех НМА, в отношении которых существует активный рынок.

- На дату годового баланса предприятие должно оценивать, существуют ли признаки возможного уменьшения полезности объектов НМА.

- Высокодоходники и малодоходники-добровольцы при расчете «налоговой» амортизации объектов НМА определяют их стоимость без учета переоценки, проведенной в соответствии с бухгалтерскими правилами.