Книга: РРО/ПРРО (2021 год, часть 5)

5. Используем РРО/ПРРО

Если вы выполнили все предписания, рассмотренные нами в предыдущем разделе, можно переходить непосредственно к использованию РРО/ПРРО. И далее мы поговорим о том, как правильно проводить расчеты через РРО/ПРРО, как исправить ошибочно проведенную операцию и вернуть средства покупателю, а также как действовать кассиру в случае отключения электроэнергии, выхода из строя РРО/ПРРО и отсутствия Интернета.

5.1. Проводим расчеты через РРО/ПРРО: главные правила

«Управляет» РРО и ПРРО при осуществлении расчетных операций специальное лицо — кассир. При этом порядки действий кассира при работе с РРО и использовании ПРРО разные. Нюансы рассмотрим далее.

Расчеты через РРО

Работу кассира на РРО в течение дня можно разделить на 3 основных этапа.

Этап 1. Подготовка к смене. На этом этапе кассир выполняет следующие действия:

1) проверяет наличие документов, которые должны быть на месте проведения расчетов (см. подраздел 4.3);

2) проверяет целостность пломб на РРО;

3) включает РРО;

4) проверяет правильность установленных даты и времени, наличие подключения к сети Интернет*;

* Что делать, если подключение к Интернету отсутствует, см. в подразделе 5.5 этой книги.

5) проверяет наличие кассовой ленты и правильность ее установки, при необходимости устанавливает новую ленту;

6) пробивает «нулевой» чек (фискальный чек без указания товарных позиций) с целью проверки работоспособности РРО, а также четкости и правильности реквизитов на чеке;

7) вводит сумму разменной монеты, полученную из кассы предприятия, и/или сумму средств, оставленную с предыдущего дня (смены), с помощью операции «служебное внесение» (если это необходимо).

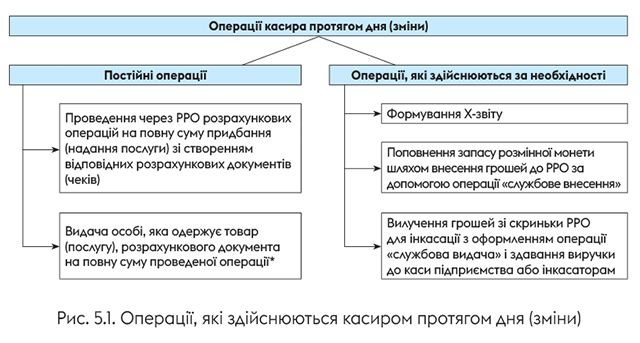

Этап 2. Операции в течение дня (смены). В течение дня кассир выполняет как определенный набор постоянных операций, так и операции, возникающие под действием определенных обстоятельств (см. рис. 5.1).

Рис. 5.1. Операции, осуществляемые кассиром в течение дня (смены)

О том, какие правила следует соблюдать при проведении через РРО расчетных операций, вы можете узнать из памятки налоговиков. Так, в случае приема наличности кассир должен:

— ввести все товары, отсканировав их штрихкоды, или вручную;

— озвучить общую сумму покупки;

— озвучить сумму полученных от покупателя наличных средств, предварительно пересчитав их и проверив платежеспособность;

— закрыть чек;

— выдать покупателю фискальный чек, созданный в бумажной или электронной форме**, и сдачу (при наличии), озвучив ее сумму.

** Например, вывести на дисплей QR-код для его считывания покупателем или отправить на абонентский номер либо адрес электронной почты, названный покупателем.

Этап 3. Окончание смены. После окончания смены кассир:

1) создает в бумажной и/или электронной форме ежедневный фискальный отчетный чек (Z-отчет) с обнулением информации в оперативной памяти и внесением ее в фискальную память РРО*** (подробнее о Z-отчете см. далее);

*** В дни, в течение которых не было расчетных операций, выполнять Z-отчет не нужно.

2) выключает РРО.

Расчеты с использованием ПРРО

Работая с ПРРО, кассир в течение дня выполняет следующие действия:

1) до начала работы проверяет наличие подключения к сети Интернет;

2) запускает программу, которая является ПРРО, авторизуется, входит в раздел своего РРО и начинает свою смену.

Для открытия рабочей смены в налоговую в электронной форме направляется Уведомление по форме № 3-ПРРО**(приложение 3 к Порядку № 317). Во второй квитанции, полученной в ответ на подачу этого Уведомления, должен прийти номер смены с фискального сервера. Этот номер будет использоваться для работы на ПРРО в течение всей рабочей смены кассира;

** Обычно это происходит в автоматическом режиме путем нажатия кнопки «Відкрити зміну».

ВАЖНО

На одном ПРРО может быть одновременно открыта только одна смена

3) вводит в ПРРО сумму разменной монеты с помощью команды «служебное внесение». Хотя в ПРРО нет прикрепленного к нему физически ящика, в котором бы хранились выручка и разменная монета (таким ящиком будет считаться любой ящик, сейф или другое место, где будут храниться деньги), но правила внесения разменной монеты в него те же, что и при работе на классическом РРО;

4) при продаже товара открывает ПРРО на своем устройстве (например, смартфоне) и выбирает из запрограммированной номенклатуры нужный товар (для этого он может самостоятельно ввести название или код товара в ПРРО либо отсканировать его штрихкод) или же вручную добавляет новый товар, если он отсутствует в перечне номенклатуры***, после этого при необходимости вводит количество единиц приобретаемого товара;

*** Напомним: для подакцизных товаров обязательным является предварительное программирование их наименования, кода подкатегории УКТ ВЭД и цены.

5) проводит операцию через ПРРО после получения оплаты от покупателя. При этом создается расчетный документ (чек) в электронной форме и осуществляется его регистрация на фискальном сервере ГНСУ с присвоением фискального номера;

6) выдает чек покупателю на полную сумму проведенной операции. Сделать это можно в электронном виде, а именно, но не исключительно(п. 2 ст. 3 Закона об РРО):

— воспроизведя на дисплее устройства, на котором установлен ПРРО, QR-код, который позволяет покупателю его считать и идентифицировать расчетный документ на фискальном сервере;

— отправить электронный расчетный документ на предоставленный покупателем абонентский номер (Viber, WhatsApp, Telegram, SMS) или адрес электронной почты.

ВАЖНО

Выдавать покупателю бумажный чек РРО при использовании ПРРО действующее законодательство субъектов хозяйствования не обязывает

В то же время следует учитывать, что не каждый покупатель имеет при себе устройство (смартфон), с помощью которого можно считать QR-код. Кроме того, не каждый захочет давать свой абонентский номер или электронную почту. Как в таком случае выдать чек покупателю?

Тогда придется распечатать такой чек и выдать его покупателю на бумаге. Это можно сделать либо непосредственно с устройства, на котором установлен ПРРО (если в нем реализована такая функция), либо отправив фискальный чек на свою электронную почту и затем распечатав его;

7) при передаче средств на инкассацию в банк или в кассу предприятия либо обособленного подразделения с помощью команды «служебная выдача» отражает изъятие полученной суммы выручки из ПРРО;

8) в конце смены формирует и регистрирует на сервере Z-отчет и таким образом закрывает свою рабочую смену*. До момента формирования Z-отчета открыть новую смену на этом ПРРО другому кассиру не удастся.

* Отдельные версии ПРРО автоматически формируют Z-отчет при нажатии кнопки «Закрыть смену».

5.2. Служебные X- и Z-отчеты

Согласно п. 11 Требований № 199-1 каждый РРО должен обеспечивать формирование и печать Х-отчета, Z-отчета, отчета о реализованных товарах (предоставленных услугах) и периодических (полного, сокращенного) отчетов, а также копий документов, хранящихся в носителе контрольной ленты в электронной форме, с помощью механизма печати регистратора.

В свою очередь, ПРРО должен уметь создавать Х-отчет, Z-отчет, служебные и периодические отчеты, а также отчет о реализованных товарах (предоставленных услугах) в электронной форме(п. 16 Требований № 199-2).

Причем все вышеуказанные документы должны иметь общий набор обязательных реквизитов (см. табл. 5.1).

Таблица 5.1. Обязательные реквизиты отчетов, формируемых РРО/ПРРО

|

Обязательные реквизиты создаваемых документов: |

|

|

РРО (п. 14 Требований № 199-1) |

ПРРО (п. 18 Требований № 199-2) |

| Название и адрес хозяйственной единицы, где применяется РРО/ПРРО | |

| Индивидуальный налоговый номер плательщика НДС, перед которым печатают большие буквы «ПН». Если субъект хозяйствования — неплательщик НДС, приводят идентификационный код согласно ЕГРПОУ или регистрационный номер учетной карточки налогоплательщика* (для ФЛП), перед которым печатают буквы «ІД» | |

| Фискальный номер РРО/ПРРО, перед которым печатают заглавные буквы «ФН» | |

| Заводской номер РРО | Дата и время формирования документа |

| Логотип производителя РРО | |

| * Серию и номер паспорта — для ФЛП, которые по своим религиозным убеждениям отказались от получения регистрационного номера учётной карточки налогоплательщика, сообщили об этом в орган ГНСУ и имеют соответствующую отметку в паспорте. | |

Z-отчет

Z-отчет — это фискальный отчетный чек, созданный РРО/ПРРО, в котором отражаются все итоги и суммы, исчисленные за смену.

Кроме общих реквизитов, приведенных в табл. 5.1, в Z-отчете (сформированном как РРО, так и ПРРО) обязательно должны присутствовать(п. 17 Требований № 199-1, п. 19 Требований № 199-2):

1) итог расчетных операций за реализованные товары (предоставленные услуги) по каждой ставке НДС отдельно;

2) буквенные обозначения и соответствующие им ставки НДС в процентах, а также даты их последнего занесения (если оно проводилось в день печатания (формирования) Z-отчета);

3) суммы НДС по каждой ставке;

4) итог расчетных операций за реализованные товары (предоставленные услуги), продажа которых не подлежит обложению НДС;

5) общий итог расчетных операций за реализованные товары (предоставленные услуги) с разбивкой по формам оплаты. В этом реквизите в части наличной формы оплаты приводят сумму из расчетных документов после округления согласно постановлению № 25 (см., в частности, письма ГНСУ от 17.01.2020 г. № 163/6/99-00-07-03-02-06/ІПК и от 11.12.2019 г. № 1852/6/99-00-07-03-02-15/ІПК);

6) итог расчетных операций и суммы НДС (в соответствии с пп. 1, 3 — 5) по суммам средств, выданных покупателям (потребителям услуг), если такой итог не равен нулю;

7) сумма наличности по операциям «служебное внесение» и «служебная выдача»;

8) количество кассовых чеков (квитанций), выданных за смену, отдельно по реализованным товарам (предоставленным услугам) и выданным денежным средствам;

9) номер, дата и время печатания (формирования) Z-отчета;

10) уведомление об обнулении регистров дневных итогов оперативной памяти и действительности Z-отчета (если Z-отчет создается РРО).

ВАЖНО

В случае использования РРО для работы с несколькими валютами Z-отчет должен дополнительно содержать итоги расчетных операций по каждой валюте отдельно

Кроме того, при наличии в чеке информации об акцизном налоге или другом налоге (сборе), отражается она и в Z-отчете (по аналогии с информацией об НДС).

При формировании Z-отчета нужно учитывать ряд нюансов. Рассмотрим ключевые из них.

Z-отчеты обязаны ежедневно создавать в бумажной и/или электронной форме на РРО (за исключением автоматов по продаже товаров/услуг) или ПРРО все субъекты хозяйствования, осуществляющие расчетные операции (п. 9 ст. 3 Закона об РРО).

Не создавать Z-отчет можно только в те дни, когда расчетные операции не проводились. В том числе в случае, если в течение дня не было расчетных операций, но были осуществлены операции «служебное внесение» и «служебная выдача» (см. разъяснение из подкатегории 109.02 БЗ).

В то же время те, кто использует ПРРО, знают, что по алгоритму его работы, чтобы закрыть смену, кассир должен создать Z-отчет. Обычно смену кассир закрывает в конце рабочего дня. Только после закрытия смены (создания Z-отчета) на определенном ПРРО сможет начать работу другой кассир. Исходя из этого

ВАЖНО

на ПРРО создавать Z-отчет придется даже в том случае, если в течение дня расчетные операции не осуществлялись, но кассир открыл смену

В противном случае передать управление ПРРО другому кассиру не удастся. Без закрытия смены (формирования Z-отчета) открыть новую смену нельзя (п. 5 разд. IV Порядка № 317).

Если Z-отчет создается РРО, то в момент его формирования происходит обнуление информации в оперативной памяти и занесение ее в фискальную память РРО. При этом копии Z-отчетов в электронном виде должны передаваться в органы ГНСУ(п. 7 ст. 3 Закона об РРО).

Кроме того, п. 6 гл. 4 разд. ІІ Порядка № 547-2 установлено, что субъект хозяйствования должен обеспечить сохранение ежедневных Z-отчетов, созданных РРО, в бумажной и/или электронной форме не менее 3 лет согласно п. 44.3 НКУ. Причем осуществлять такое хранение можно любым удобным для вас способом, не запрещенным действующим законодательством. Главное, чтобы обеспечивалась возможность визуального просмотра такого отчета для подтверждения факта оприходования наличности и полноты учета осуществленных расчетных операций.

Но учтите: п. 11 Положения № 148 говорит, что для обособленных подразделений без кассовой книги, применяющих РРО, оприходованием наличности является обеспечение хранения ежедневных Z-отчетов в электронной (!) форме. При этом субъект хозяйствования обязан утвердить внутренним документом место и способ хранения обособленными подразделениями Z-отчетов в электронной форме, а также ответственное за хранение этих отчетов лицо. Так что в данном случае исключительно «бумажное» хранение Z-отчетов не подойдет. Но такого, в принципе, произойти не должно, поскольку уже долгое время Z-отчеты в электронном виде хранят без вмешательства субъектов хозяйствования все РРО (за исключением автоматов по продаже товаров/услуг).

Если же субъект хозяйствования использует ПРРО, то Z-отчет создается им в электронной форме на основании данных расчетных документов, сохраненных в памяти устройства, на которое установлен ПРРО, или на основании данных фискального сервера ГНСУ по запросу ПРРО(п. 17 Требований № 199-2). После этого Z-отчет передается в электронной форме на фискальный сервер для регистрации и долгосрочного хранения. По усмотрению субъекта хозяйствования такой отчет может быть распечатан (если это позволяет ПРРО).

После передачи Z-отчета на фискальный сервер и получения от него соответствующего подтверждения субъект хозяйствования может по желанию осуществлять его хранение любым удобным для него способом (см. подкатегорию 109.24 БЗ). Но обязанности это делать нет. Для выполнения требования о хранении Z-отчетов, установленного п. 6 гл. 4 разд. ІІ Порядка № 547-2, достаточно того, что они хранятся на сервере ГНСУ. При необходимости туда можно обратиться и отыскать Z-отчет за соответствующий день и затем воспроизвести на экране определенного устройства.

Обратите внимание: субъект хозяйствования может проверить информацию, содержащуюся в ежедневных Z-отчетах, созданных РРО, в приватной части Электронного кабинета в режиме «Z-отчеты/фискальные чеки». Как обещают налоговики, после доработки программного обеспечения должна отражаться и информация по Z-отчетам, созданным ПРРО (см. разъяснение из подкатегории 109.02 БЗ).

Учтите: за несоздание (несвоевременное создание) или несохранение Z-отчетов налоговики грозят админштрафом, установленным ст. 1551 КУоАП (см. разъяснение из подкатегории 109.20 БЗ).

Как часто нужно создавать Z-отчет? Как мы уже говорили, Z-отчет необходимо создавать ежедневно за те дни, когда осуществлялись расчетные операции (п. 9 ст. 3 Закона об РРО). При этом итог расчетов исчисляют за смену.

Что в этом случае считать сменой? Пункт 2 Требований № 199-1 определяет сменой при работе с РРО период работы РРО от регистрации первой расчетной операции после выполнения Z-отчета до выполнения следующего Z-отчета. Четкого определения смены при работе с ПРРО действующее РРО-законодательство не дает. Но исходя из пп. 3 и 5 разд. IV Порядка № 317 таковой является период времени от формирования уведомления об открытии смены ПРРО по форме № 3-ПРРО до формирования Z-отчета.

То есть каждая смена должна заканчиваться выполнением Z-отчета. Только после этого итог расчетов вносится в фискальную память РРО / направляется на фискальный сервер ГНСУ. При этом максимальная продолжительность смены не должна превышать 24 часов (п. 1 примечаний к Требованиям № 199-1).

Имейте в виду: в случае превышения максимальной продолжительности смены работа РРО будет заблокирована(п. 7 Требований № 199-1).

Таким образом,

ВАЖНО

ежедневное создание Z-отчетов нужно выполнять так, чтобы период между началом рабочей смены и Z-отчетом составлял не более 24 часов

Если субъект хозяйствования работает, например, в режиме с 08:00 до 20:00 — с выполнением этого требования нет проблем. Но при круглосуточном режиме работы возникает вопрос: каким образом считать 24 часа? В какой момент суток можно начинать (и заканчивать) отсчет 24-часовой смены?

На этот счет встречаются разные мнения налоговиков. Так, в разъяснении, приведенном в подкатегории 109.10 БЗ, они заявляют: если субъект хозяйствования работает круглосуточно, то Z-отчет должен распечатываться ежедневно после окончания рабочей смены, но не позднее 24 часов этого дня. Такой же подход фискалы демонстрируют в письмах ГФСУ от 05.02.2019 г. № 394/6/99-99-14-05-01-15/ІПК и ГУ ГФС в Волынской обл. от 13.09.2018 г. № 4024/ІПК/03-20-14-05-11.

Однако в ряде консультаций налоговиков можно встретить иное мнение. Так, они допускают возможность вести отсчет 24-часовой РРО-смены от другой точки, нежели 00:00 (см., в частности, письма ГНСУ от 26.03.2020 г. № 1254/6/99-00-05-04-01-06/ІПК и ГФСУ от 11.04.2019 г. № 1560/6/99-99-14-05-01-15/ІПК). В своих консультациях фискалы прямо утверждают: если субъект хозяйствования работает круглосуточно и рабочая смена заканчивается на следующий календарный день, Z-отчет должен создаваться ежедневно после окончания рабочей смены. Так, если смена заканчивается, например, в 08:00, то Z-отчет нужно сформировать после 08:00 следующих суток, но не позднее 24 часов от начала этой смены.

Вывод, конечно, радостный, но если вы работаете круглосуточно и вам очень нужно печатать Z-отчет не в 24 часа, а в другое время, лучше получите индивидуальную налоговую консультацию по этому вопросу.

Создание (распечатка) Z-отчета чаще одного раза в день. Законодательство не запрещает создавать (распечатывать) несколько Z-отчетов в течение дня. Соглашаются с этим и налоговики (см. разъяснение из подкатегории 109.09 БЗ).

Z-отчет резервного РРО. При использовании резервного РРО на субъекта хозяйствования распространяются те же требования, что и при использовании основного РРО/ПРРО, в том числе и требование о ежедневном создании Z-отчетов.

ВАЖНО

Если резервный РРО в течение рабочего дня не используется, то обязанности распечатывать на нем Z-отчет нет

Это подтверждают и налоговики в разъяснении из подкатегории 109.06 БЗ.

Х-отчет

Х-отчет, в отличие от Z-отчета, не предусматривает обнуления информации в оперативной памяти и занесения ее в фискальную память РРО / передачи информации на фискальный сервер при использовании ПРРО. Такой отчет позволяет контролировать и сверять имеющееся количество денег в РРО/ПРРО с проведенными документами.

Кроме общих реквизитов, указанных в табл. 5.1, Х-отчет должен содержать также следующие данные с начала смены до момента его формирования (п. 15 Требований № 199-1, п. 19 Требований № 199-2):

1) итог расчетных операций за реализованные товары (предоставленные услуги) по каждой ставке НДС отдельно;

2) буквенные обозначения и соответствующие ставки НДС в процентах;

3) суммы НДС по каждой ставке;

4) итог расчетных операций за реализованные товары (предоставленные услуги), продажа (предоставление) которых не подлежит обложению НДС;

5) общий итог расчетных операций за реализованные товары (предоставленные услуги) с разбивкой по формам оплаты. При этом в части наличной формы оплаты сюда будет попадать сумма из расчетных документов после округления;

6) итоги расчетных операций и суммы НДС (в соответствии с пп. 1, 3 — 5) по суммам средств, выданных покупателям (потребителям услуг), если такой итог не равен нулю;

7) суммы наличности по операциям «служебное внесение» и «служебная выдача»;

8) дату и время формирования чека Х-отчета.

Если РРО/ПРРО предназначен для работы с несколькими валютами, чек Х-отчета должен дополнительно содержать итоги расчетных операций по каждой валюте отдельно.

Также обратите внимание: если в фискальном чеке есть данные по акцизному налогу или другому налогу (сбору), то и в X-отчете они также должны отражаться (по аналогии с информацией об НДС).

Х-отчет может формироваться только до создания Z-отчета. На предприятиях розничной торговли, у которых Z-отчет формируется один раз в сутки, Х-отчет формируют при сдаче выручки каждым кассиром, работающим на РРО/ПРРО.

Важно! Х-отчетом нельзя заменить Z-отчет. Это объясняется тем, что итог расчетов вносится в фискальную память РРО / передается на фискальный сервер ГНСУ именно при формировании Z-отчета. Х-отчет такие функции не выполняет. Кроме того, Х-отчет вообще не подпадает под определение фискального отчетного чека в понимании Закона об РРО, а это значит, что он не может заменить собой Z-отчет.

5.3. Исправляем ошибочно проведенную операцию

Конечно, как и любой человек, кассир не застрахован от допущения ошибки при регистрации операции через РРО или ПРРО. Но, к счастью, их можно исправить! Как? Рассказываем далее.

Если ошибка допущена при регистрации операции через РРО, то ошибочно проведенную сумму отменяют путем регистрации отрицательной суммы (п. 7 разд. III Порядка № 547-1). Перед отмененной суммой в чеке может печататься знак «-» (минус).

Исправить ошибку следует до окончания рабочего дня. Ведь действующее законодательство не предусматривает механизма исправления ошибочно проведенной через РРО суммы на следующий день (см. разъяснение в подкатегории 109.02 БЗ).

Учтите: отменять ошибочную сумму, используя операцию «сторно», для РРО запрещено.

Если же ошибка допущена при проведении расчетов через ПРРО, исправить ее можно одним из двух способов:

1) через фискальный кассовый чек выдачи средств (форма № ФКЧ-2);

2) через сторнирование ранее осуществленной операции.

Применить второй вариант исправления ошибки можно, только если вы обнаружили ошибку до момента регистрации следующего расчетного документа таким ПРРО. На это указывает п. 8 разд. IV Порядка № 317.

Исправлять ошибку первым способом, т. е. формируя расходный чек формы № ФКЧ-2, можно и в другое время. Но, на наш взгляд, формировать такой чек следует до тех пор, пока кассир не создаст Z-отчет. Дело в том, что только так можно избежать расхождения между остатком средств, которые находятся возле ПРРО, с данными, указанными в Z-отчете.

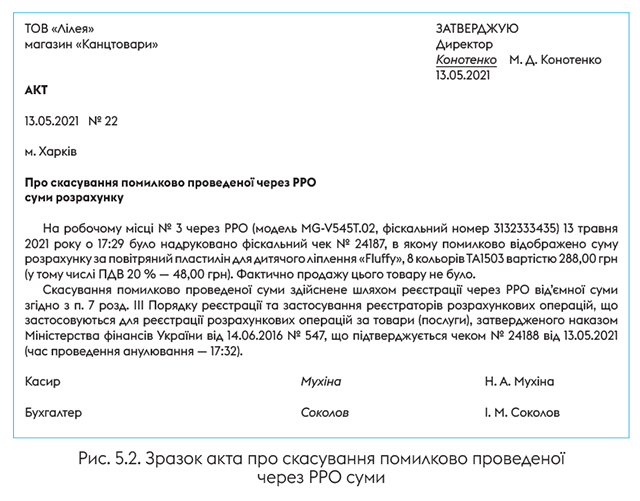

После того, как ошибка будет исправлена, необходимо составить акт об отмене ошибочно проведенной суммы расчета. Делать это при исправлении ошибок с использованием РРО обязывает п. 8 разд. III Порядка № 547-1. При исправлении же ошибок через ПРРО составлять упомянутый акт законодательство не требует. Но на этом настаивают налоговики (см. разъяснение из подкатегории 109.24 БЗ). В то же время за несоставление такого акта никакой ответственности не предусмотрено.

ВАЖНО

В акте следует указать данные об ошибочной сумме и реквизиты расчетного документа

Акт передают в бухгалтерию, где он хранится в течение 3 лет.

Приведем пример такого акта на рис. 5.2 ниже.

Рис. 5.2. Образец акта об отмене ошибочно проведенной через РРО суммы

Обратите внимание: если кассир по ошибке указал в фискальном чеке неправильную форму оплаты (наличные, карточка, кредит и т. п.), ему необходимо составить акт об отмене ошибочной формы оплаты (см. подкатегорию 109.06 БЗ).

5.4. Возвращаем средства покупателю

Напомним: расчетной операцией считается, в частности, выдача наличных (при использовании банковской платежной карточки — оформление расчетных документов о перечислении средств в банк покупателя) за возвращенный покупателем товар или неоказанную услугу (ст. 2 Закона об РРО). То есть в этих случаях необходимо применять РРО/ПРРО.

Кроме того, налоговики (см. консультацию в подкатегории 109.02 БЗ) настаивают на применении РРО с оформлением соответствующего расчетного документа и в случае возврата денежных средств наличными или с применением банковской платежной карты за неполученный товар.

Регистрацию выдачи средств осуществляют в расходном чеке по форме № ФКЧ-2(приложение 2 к Положению № 13) путем регистрации отрицательной суммы (п. 7 разд. III Порядка № 547-1). При этом перед суммой выданных средств может печататься знак «-» (минус).

Этот вариант применяют как для возвратов, осуществляемых через РРО, так и для возвратов, проводимых через ПРРО.

Причем

ВАЖНО

если расчеты при приобретении товара (услуги) были осуществлены через классический РРО, вернуть денежные средства можно путем формирования расходного чека через ПРРО

Это следует из разъяснения, приведенного в подкатегории 109.24 БЗ. Очевидно, это работает и в обратном направлении.

Учтите: использовать операцию «сторно» для таких целей запрещено.

Если возврат денежных средств осуществляется в наличной форме, а в ящике РРО/ПРРО* недостаточно наличности, чтобы вернуть покупателю (клиенту) необходимую сумму, кассиру необходимо обратиться в бухгалтерию предприятия, чтобы из кассы выдали недостающую для возврата покупателю (клиенту) сумму денежных средств. Такую сумму вносят в ящик РРО/ПРРО с помощью операции «служебное внесение». Далее ее выдают покупателю (клиенту) по стандартной схеме.

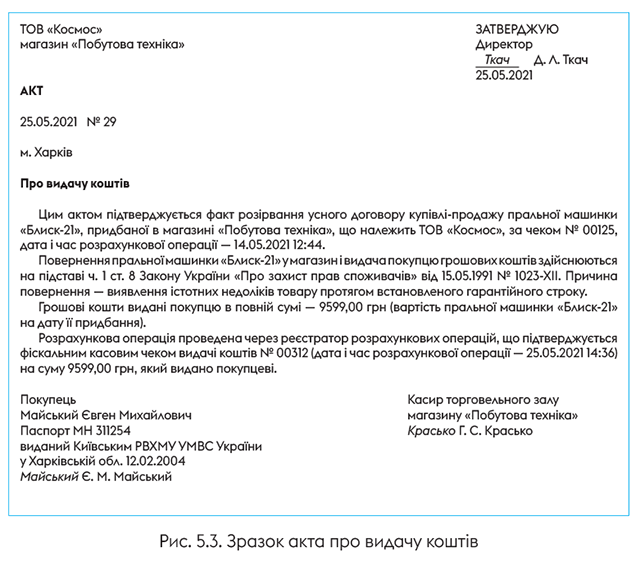

Имейте в виду: если сумма средств, выданных при возврате товара (рекомпенсации ранее оплаченной услуги), превышает 100 грн, материально ответственное лицо предприятия или лицо, непосредственно осуществляющее расчеты (обычно это кассир торгового зала), должно составить акт о выдаче средств (п. 8 разд. III Порядка № 547-1). Причем, как утверждают налоговики (см. подкатегорию 109.24 БЗ), необходимость составления такого акта не зависит от того, через какой РРО осуществляется возврат денежных средств — классический или программный.

В акте о выдаче средств необходимо указать:

— данные документа, удостоверяющего личность покупателя, который возвращает товар (отказывается от услуги);

— сведения о товаре (услуге);

— сумму выданных средств;

— номер, дату и время выдачи расчетного документа, подтверждающего приобретение товара (получение услуги).

Образец акта о выдаче денежных средств приведен на рис. 5.3.

Рис. 5.3. Образец акта о выдаче денежных средств

Такой акт передают в бухгалтерию предприятия и хранят в течение 3 лет (п. 8 разд. III Порядка № 547-1).

Как отметили фискалы в консультации из подкатегории 109.20 БЗ, ответственность субъекта хозяйствования за несоставление акта о выдаче средств или неуказание в нем необходимых сведений действующим законодательством не предусмотрена.

5.5. РРО/ПРРО не работает: причины и действия

Иногда по не зависящим от субъекта хозяйствования причинам возникают ситуации, когда РРО/ПРРО не может использоваться, в частности, в связи с:

1) отключением электроэнергии;

2) выходом из строя РРО/ПРРО;

3) отключением Интернета.

Далее расскажем, что делать кассиру, если возникли такие ситуации.

Временно отключили электроэнергию

Сразу отметим, что при работе с ПРРО такое обстоятельство, как отключение электроэнергии, может не иметь никаких последствий. Так, если устройство, на котором установлен ПРРО, является портативным (например, смартфон, ноутбук) и на нем подключен мобильный Интернет, позволяющий поддерживать связь с фискальным сервером ГНСУ, то работу с ПРРО можно продолжать в обычном режиме (по крайней мере, пока устройство не разрядится).

Если же выход в Интернет с устройства, на котором установлен ПРРО, возможен только через wi-fi (т. е. с использованием роутера, подключенного к электросети), то продолжать работу в онлайн-режиме ПРРО не может. Поскольку будет отсутствовать соединение с фискальным сервером. Но о том, как действовать в случае отсутствия Интернета, мы будем говорить чуть позже.

А вот если ПРРО установлен на компьютере, который работает от электросети, то на период отключения электроэнергии проводить расчетные операции вообще невозможно.

Используете классический РРО? Тогда при отключении электроэнергии возможны два варианта развития событий:

1) если у субъекта хозяйствования есть зарегистрированная в установленном порядке КУРО на РРО, то при временном отключении электроэнергии проводить расчеты нужно с использованием такой КУРО и РК;

2) если субъект хозяйствования принял утвержденное собственным распорядительным документом решение о том, что в случае отключения электроэнергии проведение расчетных операций не осуществляется до момента ее включения, и по собственному желанию не зарегистрировал КУРО на РРО, то в периоды отключения электроэнергии проводить расчеты с покупателями/заказчиками в наличной форме или с применением платежных карточек он не может. Однако торговую точку закрывать не обязательно, если выписывать счета и направлять клиентов для их оплаты в ближайший банк.

На первом варианте остановимся подробнее. Прежде всего запомните, что

ВАЖНО

использовать КУРО и РК при отключении электроэнергии можно не более 7 рабочих дней (ст. 5 Закона об РРО)

Если электроэнергию отключили на более длительный срок, необходимо прекратить продажу товаров (работ, услуг) за наличные до восстановления электроснабжения. В таком случае реализовывать товары можно только по безналичному расчету без использования платежных карточек.

Рассмотрим алгоритм действий в случае временного отключения электроэнергии на период не более 7 рабочих дней при применении КУРО и РК.

Этап 1. Подготовка к осуществлению расчетных операций.

1. После отключения электроэнергии кассир подсчитывает сумму выручки, находящейся в ящике РРО, и записывает ее в корешок первой расчетной квитанции с пометкой «Служебное внесение».

2. Кассир заполняет графы 1 — 5 раздела 2 КУРО (см. подраздел 6.3).

Этап 2. Оформление расчетных операций.

1. Заполняют расчетные квитанции (корешок и отрывную часть) на каждую расчетную операцию (подробнее см. в подразделе 6.5). Сумму наличности, выданной с места проведения расчетов, вписывают в корешок расчетной квитанции с пометкой «Служебная выдача».

2. В раздел 1 КУРО вносят данные за каждый день расчетов с использованием РК. При этом в записях за первый день учитывают информацию о суммах расчетов, которые были проведены с начала рабочего дня до отключения электроэнергии (на основании контрольной ленты РРО).

Если в конце рабочего дня фискальный отчетный чек не создавался по причине отсутствия электроэнергии, в графе 2 раздела 1 КУРО вместо номера Z-отчета указывают номер РК, которая использовалась.

3. За каждый рабочий день в раздел 2 КУРО вносят записи о реквизитах расчетных квитанций до и после окончания использования РК в пределах рабочего дня или смены. Причем ежедневно заполняют только графы 3 — 7 (подробнее см. в подразделе 6.3).

Этап 3. Восстановлена подача электроэнергии.

1. Проводят через РРО суммы расчетов за время работы до отключения электроэнергии, если информация об этих суммах не сохранилась в РРО (в случае обнуления оперативной памяти). Указанные суммы вводят в РРО отдельно по каждой ставке НДС, акцизного налога или другого налога (сбора). Делают это на основании контрольной ленты. При необходимости может быть выполнена операция «служебное внесение» на сумму наличности, хранящейся на месте проведения расчетов (разменной монеты).

2. Подсчитывают сумму расчетов, оформленных с помощью РК, по корешкам расчетных квитанций. Сумму остатка наличности на месте проведения расчетов записывают в корешок последней расчетной квитанции с пометкой «Службова видача» (сюда будет включена и сумма, находившаяся в ящике РРО на момент отключения электроэнергии, — этап 1, если она не была инкассирована ранее).

3. Проводят через РРО сумму расчетных операций, которые были оформлены расчетными квитанциями за период отключения электроэнергии, отдельно по каждой ставке НДС, акцизного налога или другого налога (сбора). На сумму средств, выданных с места проведения расчетов по расчетным квитанциям, делают операцию «служебная выдача».

С целью проверки правильности внесенных сумм целесообразно распечатать Х-отчет.

4. Выполняют Z-отчет и на его основании заполняют раздел 1 КУРО. Если РРО не работал несколько дней, в разделе 1 КУРО следует указать, за какие даты суммированы данные в Z-отчете.

5. Заполняют графы 6 — 8 раздела 2 КУРО (см. подраздел 6.3).

РРО/ПРРО вышел из строя (сломался)

Если из строя вышел РРО, прежде всего нужно письменно или средствами телекоммуникаций в произвольной форме сообщить об этом(п. 16 ст. 3 Закона об РРО):

1) ЦСО — в течение рабочего дня, в котором выявлена неисправность;

2) органу ГНСУ, в котором субъект хозяйствования зарегистрирован налогоплательщиком — в течение 2 рабочих дней после выявления неисправности.

Если же вы обнаружили неисправность ПРРО, прежде всего нужно определить вид неисправности (см. разъяснение из подкатегории 109.24 БЗ). Если окажется, что нарушена работа программного обеспечения, необходимо обновить его версию и повторить процедуру, во время выполнения которой произошел сбой. Таким образом, в случае если работа ПРРО восстановлена сразу после его перезагрузки (краткосрочная остановка), ПРРО не считается неисправным.

Если же имеет место неисправность устройства, на котором установлен ПРРО, о такой поломке в течение дня, в котором выявлена неисправность, средствами телекоммуникаций нужно сообщить:

1) органу ГНСУ, в котором субъект хозяйствования зарегистрирован налогоплательщиком;

2) производителю ПРРО и/или ЦСО (при наличии).

Делают это путем подачи формы № 2-ПРРО (приложение 2 к Порядку № 317).

После восстановления работы устройства не забудьте подать заявление о регистрации ПРРО по форме № 1-ПРРО(приложение 1 к Порядку № 317) с пометкой «Відновлення роботи».

Ведь если налоговики не получат такое заявление в течение месяца после поступления уведомления по форме № 2-ПРРО, в Реестр ПРРО будет внесена запись об отмене регистрации такого ПРРО (п. 12 разд. ІІ Порядка № 317).

Теперь поговорим непосредственно о том, как можно продолжать осуществлять расчетные операции при поломке РРО/ПРРО.

Если сломался РРО, расчеты проводят одним из следующих способов:

— с использованием КУРО и РК (если субъект хозяйствования регистрировал КУРО на вышедший из строя РРО);

— с использованием зарегистрированного в установленном порядке резервного РРО.

А вот если вышел из строя ПРРО, то продолжать проводить расчетные операции можно только с использованием резервного РРО(п. 12 разд. ІІ Порядка № 317)*. Ведь регистрация КУРО на ПРРО законодательством не предусмотрена.

* Заметим: в руководстве пользователя к бесплатному ПРРО Касса налоговики утверждают, что в случае прекращения работы с ПРРО вследствие выхода из строя оборудования работа с тем же номером ПРРО может быть продолжена на другом устройстве. Но при этом до начала работы на новом устройстве обязательно следует закрыть предыдущую смену.

Обратите внимание: ЦСО обязан обеспечить восстановление работы вышедшего из строя РРО в течение 7 рабочих дней. И именно этот срок, по мнению налоговиков (см. разъяснение в подкатегории 109.09 БЗ), является максимальным для применения РК с КУРО или резервного РРО в случае поломки основного РРО.

А вот в отношении срока использования резервного РРО в случае выхода из строя ПРРО никаких ограничений нет. Надеемся, налоговики этого не будут возражать.

Далее расскажем, какие действия нужно предпринять в случае выхода РРО из строя при применении КУРО и РК.

Используем КУРО и РК. Порядок проведения расчетов с использованием КУРО и РК при выходе из строя РРО практически не отличается от порядка действий при отключении электроэнергии. Приведем его ниже.

Этап 1. Подготовка к осуществлению расчетных операций.

1. Сообщаем ЦСО и органу ГНСУ о выходе из строя РРО (см. выше).

2. Подсчитываем сумму наличности, которая находится в ящике вышедшего из строя РРО, и записываем ее в корешок первой расчетной квитанции с пометкой «Службове внесення».

3. Заполняем графы 1 — 5 раздела 2 КУРО.

Этап 2. Оформление расчетных операций.

1. Осуществляем расчетные операции, оформляемые с помощью расчетных квитанций.

2. Ежедневно заполняем разделы 1 и 2 КУРО так же, как при отключении электроэнергии.

Этап 3. Восстановление работы РРО.

1. Если произошло обнуление оперативной памяти, проводим через РРО суммы расчетов за время работы до поломки РРО отдельно по каждой ставке НДС, акцизного налога или другого налога (сбора) (на основании контрольной ленты). При необходимости может быть выполнена операция «служебное внесение» наличности, хранящейся на месте проведения расчетов (разменной монеты).

2. Подсчитываем сумму расчетов, оформленных с помощью РК, по корешкам расчетных квитанций. Сумму остатка наличности на месте проведения расчетов записываем в корешок последней расчетной квитанции с отметкой «Службова видача» (сюда будет включена и сумма, находившаяся в ящике РРО на момент его поломки* — этап 1).

* Конечно, если эта сумма не была инкассирована ранее.

3. Проводим через РРО сумму расчетных операций, которые были оформлены расчетными квитанциями за период ремонта РРО, отдельно по каждой ставке НДС, акцизного налога или другого налога (сбора). На сумму средств, выданных с места проведения расчетов по расчетным квитанциям, делаем операцию «служебная выдача».

Чтобы проверить правильность введенных сумм, рекомендуем сделать Х-отчет.

4. Выполняем Z-отчет и на его основании заполняем раздел 1 КУРО. Если РРО не работал несколько дней, в разделе 1 КУРО следует указать, за какие даты суммированы данные в Z-отчете.

5. Заполняем графы 6 — 8 раздела 2 КУРО.

Теперь расскажем, как быть с использованием резервного РРО в случае поломки РРО/ПРРО.

Используем резервный РРО. Расчеты с покупателями через резервный РРО происходят в обычном порядке, хотя все равно есть некоторые особенности.

В этом случае кассир действует так:

1. После поломки РРО/ПРРО до начала расчетных операций подсчитывает сумму средств, находящуюся в ящике РРО/ПРРО (сумму выручки, полученную за день до поломки РРО/ПРРО, и сумму разменной монеты).

2. Включает резервный РРО.

3. Операцией «служебное внесение» вносит сумму наличности, которая переносится в ящик резервного РРО из ящика неисправного РРО/ПРРО.

4. Проводит расчетные операции через резервный РРО в обычном режиме.

5. После восстановления работы основного РРО/ПРРО подсчитывает сумму наличности в ящике резервного РРО и с использованием операции «служебная выдача» передает ее в ящик отремонтированного РРО/ПРРО или в кассу.

6. Выполняет Z-отчет на резервном РРО.

7. Если произошло обнуление оперативной памяти основного РРО, проводит через отремонтированный РРО суммы расчетов за время работы до его поломки отдельно по каждой ставке НДС, акцизного налога или другого налога (сбора) (на основании контрольной ленты)**. При необходимости выполняет операции «служебное внесение» или «служебная выдача» (в частности, на сумму средств, перенесенных в день поломки в резервный РРО). Для контроля правильности внесенных сумм следует выполнить Х-отчет. После этого — Z-отчет.

** При поломке ПРРО это действие не выполняется.

8. В отремонтированном ПРРО проверяет, была ли закрыта предыдущая смена с формированием Z-отчета. Открывает новую смену.

9. Операцией «служебное внесение» вносит сумму наличности, которая перемещается из ящика резервного РРО в ящик отремонтированного РРО/ПРРО.

10. Проводит расчетные операции через отремонтированный РРО/ПРРО в общем порядке. Z-отчет создает в обычном режиме.

Если РРО так и не смогли починить, субъект хозяйствования снимает такой РРО с регистрации, а также подает отчет по форме № ЗВР-1 и Справку об использованных расчетных книжках в случае применения расчетных квитанций на период выхода из строя РРО (см. подкатегорию 109.06 БЗ).

При этом в случае ввода в эксплуатацию нового РРО предприятие не должно проводить через него суммы расчетов за время работы с использованием КУРО, зарегистрированной на предыдущем РРО, не подлежащем ремонту.

Если же починке не подлежит ПРРО, то, как мы уже говорили, его автоматически разрегистрируют через месяц после поступления от субъекта хозяйствования уведомления по форме № 2-ПРРО.

Отсутствует Интернет

Наличие Интернета крайне важно при работе как с РРО, так и с ПРРО.

Напомним: субъекты хозяйствования, использующие РРО, в общем случае обязаны подавать электронные копии расчетных документов и фискальных отчетных чеков РРО в органы ГНСУ по проводным или беспроводным каналам связи (абзац второй п. 7 ст. 3 Закона об РРО). В случае же работы с ПРРО по проводным или беспроводным каналам связи на фискальный сервер ГНСУ должны передаваться электронные копии расчетных документов, фискальных отчетов, фискальных отчетных чеков и другой информации, необходимой для учета работы ПРРО. Все это возможно при наличии Интернета.

В то же время отсутствие Интернета не ставит крест на осуществлении расчетных операций. Как справиться с этой проблемой, расскажем далее.

Если используется РРО. Изначально(в течение 72 часов или до переполнения памяти носителя контрольной ленты) никаких особенностей при проведении расчетов не возникает. То есть в таком случае вы по-прежнему продолжаете использовать свой РРО в привычном режиме.

Если соединение с Интернетом отсутствует более 72 часов, проведение расчетов придется приостановить, поскольку работа РРО будет заблокирована(п.п. 3.1.2 Требований № 1057).

То же произойдет при переполнении памяти носителя контрольной ленты(п.п. 2.3.7 Требований № 1057).

О блокировке вам просигнализирует сам РРО.

Когда соединение с Интернетом восстановится и отчетные данные в электронной форме будут переданы в органы ГНСУ, РРО разблокируется (п. 9 Требований № 199-1).

Обратите внимание: если срок неподачи электронной РРО-информации в связи с отсутствием соединения с Интернетом не превышает 7 рабочих дней, ответственность за неподачу такой информации к субъекту хозяйствования не применяется (см. разъяснение фискалов в подкатегории 109.20 БЗ). Однако для этого субъект хозяйствования должен иметь документы, подтверждающие повреждение телекоммуникационной сети.

Если используется ПРРО. В случае отсутствия подключения к Интернету ПРРО теряет связь с фискальным сервером ГНСУ и поэтому не может направлять ему электронные копии расчетных документов, фискальных отчетных чеков и другой необходимой информации в режиме онлайн. В таком случае продолжать работу ПРРО можно в офлайн-режиме.

Первое, что нужно помнить:

ВАЖНО

использовать офлайн-режим можно только в том случае, если ГНСУ зарезервировала диапазон фискальных номеров для работы офлайн

Напомним: первая порция таких номеров (в общем случае — 2000 штук) формируется фискальным сервером при присвоении ПРРО фискального номера и внесении в Реестр ПРРО. Следующие порции зарезервированных фискальных номеров формируются каждый раз после приема фискальным сервером ГНСУ пакета созданных ПРРО копий расчетных документов с присвоенными им в режиме офлайн фискальными номерами из зарезервированного диапазона.

Учтите: если субъект хозяйствования уведомит налоговиков о том, что при отсутствии связи с сервером он расчетных операций не проводит, то такие номера под него резервироваться не будут, а значит, в режиме офлайн он работать не сможет.

При переводе ПРРО в режим офлайн должно быть сформировано электронное Уведомление о проведении расчетных операций в период отсутствия связи между ПРРО и фискальным сервером по форме № 4-ПРРО (приложение 4 к Порядку № 317) с отметкой «початок переведення ПРРО в режим офлайн». Такому документу присваивается фискальный номер из зарезервированного диапазона.

Во время работы ПРРО в режиме офлайн каждому созданному электронному документу, расчетному документу и фискальному отчетному чеку присваиваются фискальные номера из зарезервированного диапазона. Такие электронные документы должны храниться ПРРО до момента получения от фискального сервера подтверждения об их доставке.

Если в период работы ПРРО в режиме офлайн наступил срок формирования Z-отчета (происходит закрытие смены), то он должен быть сформирован после выдачи последнего расчетного документа за эту смену и до формирования уведомления по форме № 3-ПРРО об открытии следующей смены. При этом фискальные номера последнего расчетного документа за эту смену, фискального отчетного чека и уведомления по форме № 3-ПРРО об открытии следующей смены присваиваются из диапазона номеров последовательно.

ВАЖНО

ПРРО должны автоматически переводиться из режима офлайн в режим онлайн-обмена с фискальным сервером в момент восстановления связи между ПРРО и этим сервером

При этом после восстановления связи между ПРРО и фискальным сервером в момент выхода регистратора из режима офлайн одновременно должно быть сформировано электронное сообщение по форме № 4-ПРРО с отметкой «завершение режима офлайн». Ему присваивается соответствующий фискальный номер из зарезервированного диапазона. Также при этом формируется пакет данных установленного формата, содержащий сообщение о начале перевода ПРРО в режим офлайн, чеки и сообщение о завершении такого режима с использованием электронной подписи лица, осуществлявшего расчетные операции, или электронной печати субъекта хозяйствования, на которого зарегистрирован ПРРО. Такой пакет данных в течение часа после установления связи с фискальным сервером направляется на сервер.

Помните! Работать в офлайн-режиме ПРРО может не более 36 часов подряд и не более 168 часов в течение календарного месяца. В случае достижения одного из предельных сроков ПРРО должен прекратить проведение расчетных операций в режиме офлайн.

Доступ к информации об остатке времени, в течение которого может длиться режим офлайн с применением конкретного ПРРО, обеспечивается самим ПРРО и средствами Электронного кабинета.

Обратите внимание: рассмотренный порядок работы в офлайн-режиме применим также для других случаев отсутствия связи с фискальным сервером ГНСУ, а не только при отсутствии Интернета.

выводы

ВЫВОДЫ

- В те дни, когда расчетные операции не проводились, Z-отчет можно не создавать. Но при работе с ПРРО такой отчет придется выполнить, чтобы закрыть текущую смену.

- Ошибочно проведенные через РРО/ПРРО суммы отменяют через расходный чек путем регистрации отрицательной суммы. Если ошибка была допущена при проведении расчетов через ПРРО, исправить ее можно также через сторнирование ранее осуществленной операции.

- Выдачу средств в случае возврата товара или непредоставления услуги осуществляют с применением РРО/ПРРО.

- Если при работе с ПРРО пропала связь с фискальным сервером ГНСУ, продолжать осуществлять расчетные операции через такой ПРРО при выполнении определенных условий можно в офлайн-режиме.