Уплатили налог не на тот счет: есть ли штраф?

🔄 Налог или сбор уплачен вовремя. Но не на тот счет. Применяется ли ответственность (штраф) к налогоплательщику?

🟢 Штрафов можно не бояться. Но надо подать заявление о возврате ошибочно уплаченной суммы в течение 1095 дней со дня возникновения ошибки.

Это подтверждают налоговики в консультации из категории 132.01 ЗІР ГНС.

Какая может быть ответственность

В соответствии с п. 110.1 НКУ, налогоплательщики несут финансовую ответственность за налоговые правонарушения. В частности, п. 124.1 НКУ определяет штрафы за неуплату или несвоевременную уплату согласованной суммы налоговых обязательств:

Задержка до 30 календарных дней: штраф 5% от неуплаченной суммы.

Задержка более 30 календарных дней: штраф 10% от неуплаченной суммы.

Когда не будет ответственности

Налогоплательщик освобождается от ответственности при условии, что:

- Ошибочная уплата была осуществлена на другой бюджетный счет, но без нарушения предельных сроков уплаты.

- Налогоплательщик выполнил действия, предусмотренные ст. 43 НКУ, а именно подал заявление в орган ГНС о возврате ошибочно уплаченной суммы с указанием направления перечисления (на погашение обязательства или налогового долга). Такое заявление подается в произвольной форме в течение 1095 дней с момента возникновения ошибочно уплаченной суммы.

Пеня

Согласно п. 129.9.8 НКУ пеня не начисляется, если ошибочная уплата осуществлена в пределах установленных сроков. А если даже пеня была начислена, она подлежит списанию при условии подачи заявления о возврате ошибочно уплаченных средств.

Порядок подачи заявления

📚 Заплатили налог не на тот счет: как перечислить на правильный? Инструкция

Его следует подать в течение 1095 дней со дня возникновения ошибочно и/или излишне уплаченной суммы и/или пени(п. 43.3 НКУ).

В заявлении указываем следующее:

- название ошибочно и/или излишне уплаченного налога, сбора, платежа;

- его сумму;

- дату уплаты;

- реквизиты из платежного документа, по которым средства перечислены в бюджет (код классификации доходов бюджета, бюджетный счет, код ЕГРПОУ территориального органа Казначейства);

А также указываем, куда именно перечислить средства:

- на счет в банке, небанковском учреждении;

- на единый счет (если его используют);

- на погашение денежного обязательства и/или налогового долга по другим платежам, контроль (это наш вариант);

- наличными (если нет счета в банке или небанковском учреждении).

Также к заявлению нужно приложить копию платежного документа, которым был уплачен налог или сбор.

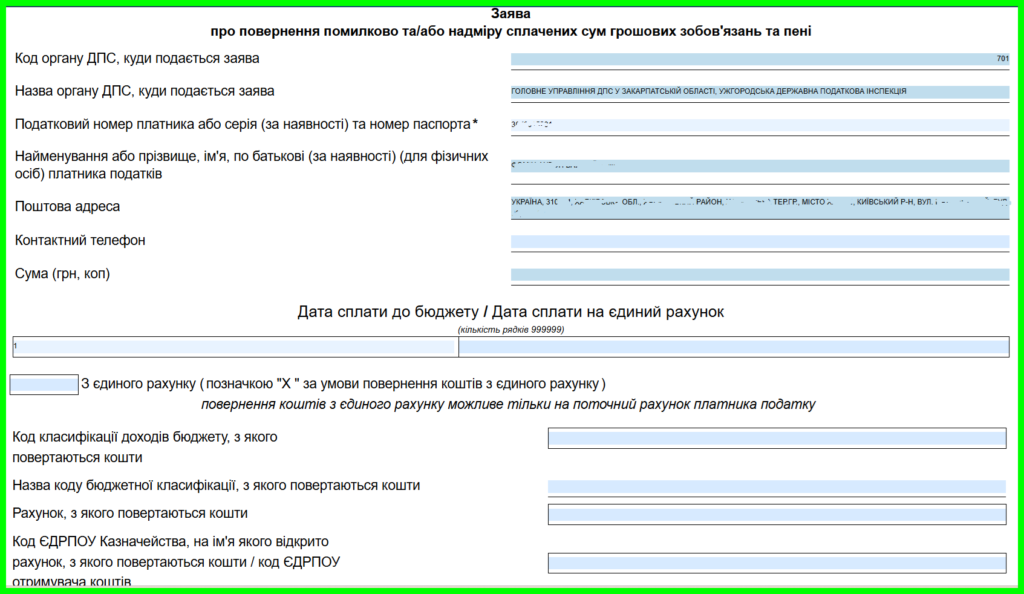

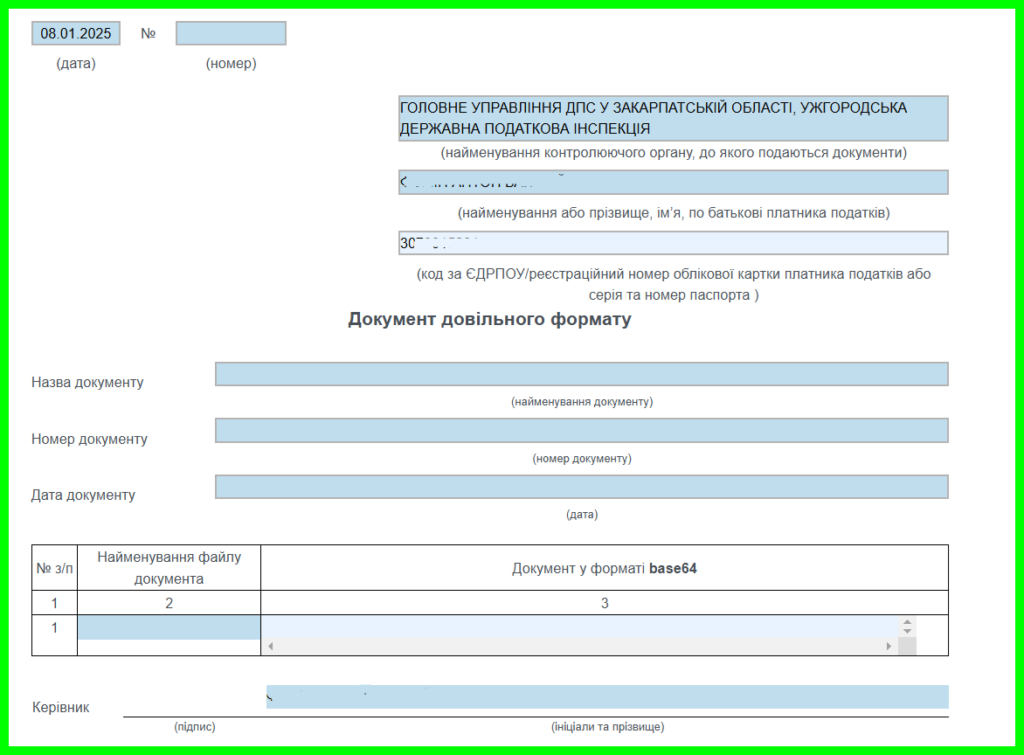

Заявление можно подать в электронной форме. Например, с помощью Электронного кабинета налогоплательщика (рис. 1). А копию платежной инструкции, на основании которой был уплачен налог, сбор на неверный счет, прикрепляем в приложении — документе произвольной формы (рис. 2).

Рис. 1. Фрагмент заявления о переводе уплаченного налога, сбора

Рис. 2. Приложение к заявлению — документ произвольной формы (платежное поручение об уплате налога, сбора)