Як заповнити декларацію про доходи у ФОП-загальносистемника за 2022 рік

Хто подає?

ФОП, який у 2022 році працював на загальній системі (неважливо: увесь рік чи кілька днів року).

І не забудьте, що навіть спрощенці, які зареєструвалися у 2022 році і обрали групу 1 або 2, вважаються загальносистемниками з дня держреєстрації і до кінця місяця, в якому зареєструвалися. Тобто повинні подавати деку про доходи.

Навіть якщо ФОП у 2022 році уже подавав деку з типом «звітна» як «довідкова» (для призначення пенсії чи лікарняних), він все одно зобов’язаний подати річну деку з типом «звітна».

А якщо ФОП «спав» чи розреєструвався?

Якщо ФОП у період роботи на загальній системі взагалі не отримував доходу, податківці дозволяють йому не подавати деку, але тільки за умови, що у нього немає:

1) ніяких громадянських доходів, отриманих у 2022 році в Україні або за кордоном (категорія 104.09 БЗ);

2) сільгоспділянок (інакше доведеться подавати деку + МПЗ-додаток до неї);

3) діючих лінензій на операції з підакцизними товарами, а також за відсутності торгівлі пальним та спиртом етиловим.*

* Якщо ви сумніваєтеся, чи треба подавати декларацію, вам стане у пригоді стаття «Чи подавати пусту звітність ФОП за 2022 рік» (журнал «Податки & бухоблік», 2022, № 97).

Також річну деку про доходи може не подавати той ФОП, який у 2022 році знявся з держреєстрації і подав «ліквідаційну» деку з ЄСВ-додатком.

Куди подавати?

Податківцям за місцем прописки. Навіть якщо ФОП переїхав, але не змінював прописку, він звітує у стару податкову.

Якщо ж ФОП переїхав та змінив прописку або отримав статус ВПО та вніс нову адресу до Держреєстру, він подає деку в податкову за новою пропискою.

Дедлайн

Зверніть увагу, що з 2023 року ФОП можуть подавати деку про доходи в той же строк, що й громадяни (не ФОП), тобто аж до 1 травня (п.п. 49.18.4 ПКУ)! З цим погоджуються і податківці. На наш погляд,

за 2022 рік краще відзвітувати не пізніше 28.04.2023, хоча сміливі ФОП можуть подати деку й 01.05.2023.

А от що стосується сплати ПДФО та ВЗ за 2022 рік, то їх можна сплатити не пізніше 10.05.2023. Не забудьте, що сплачені протягом року ПДФО-аванси до подання декларації враховуються як переплата. Тому за рік треба доплатити лише різницю між ПДФО, зазначеним у декларації, і сплаченими авансами.

До речі, якщо ФОП не сплачував ПДФО-аванси, штрафів за це немає (з цим погоджуються навіть фіскали — категорія 104.13 БЗ).

На якому бланку звітуємо

За 2022 рік подаємо деку за новою формою (діє з 01.01.2023), затвердженою наказом Мінфіну від 17.05.2022 № 143.

Чим новий бланк відрізняється від попереднього? По-перше, у ньому з’явилося чотири нових додатки:

1) МПЗ-додаток для ФОП, які мають або користуються сільгоспділянкою;

2) додаток Ф4 для ФОП, які продавали у 2022 році нерухомість, авто чи інше рухоме майно. Нагадаю, що перший об’єкт, проданий протягом року, оподатковується за ставкою 0 %, другий — 5 %, третій — 18 %. Так от, у додатку Ф4 ФОП зможуть зменшити ПДФО з доходу, отриманого від продажу третього об’єкта, віднявши від доходу вартість проданого об’єкта;

3) додаток ЄСВ 3 — для відображення ЄСВ, який треба доплатити чи, навпаки, повернути за результатами перевірки;

4) додаток ЄСВ 2 — для ФОП, які уклали договір про добровільне страхування. Якщо ж ФОП просто хоче сплатити ЄСВ «за себе» добровільно без договору, він заповнює додаток ЄСВ 1 (той, що був і минулого року тта не змінився).

По-друге, у новій декларації з’явилося декілька нових рядків:

— для громадянських доходів фізосіб, які працюють з резидентами Дія Сіті (рядок 10.3), отримують дивіденди (рядок 10.4) або доходи від продажу власної сільгоспродукції (рядок 10.7). А відтак

підприємницький чистий дохід тепер показуємо в рядку 10.11 деки, а ЄСВ «за себе» — в рядку 22.1!

— для відображення МПЗ, яке треба (чи не треба) доплатити в бюджет за підсумками 2022 року (рядки 14 та 15).

В іншому все залишилося, як і минулого року. Не забувайте, що в деці є ще купа специфічних додатків: Ф1 — про інвестиційні активи, Ф3 — про податкову знижку, Ф4 — про продаж рухомого чи нерухомого майна, КІК-додаток — для тих, у кого є частка в іноземній компанії*, МПЗ-додаток — для власників або користувачів сільгоспугідь. Але якщо даних для заповнення якогось додатка немає, то його не подаємо.

* Контролюючі особи — фізичні особи мають право подати звіт про КІК за 2022 рік одночасно з поданням річної декларації за 2023 рік (БЗ 103.10).

Отже, базовий варіант річної звітності пересічного ФОП-загальносистемника

— це дека про доходи + додаток Ф2 (про підприємницькі доходи) + ЄСВ-додаток (про ЄСВ «за себе»)

Зараз ми розберемося, як заповнити додаток Ф2 та деку про доходи (про ЄСВ-додаток читайте в окремій статті «ЄСВ-додаток для ФОП-загальносистемників» // «Податки & бухоблік», 2023, № 1-2).

Таблиця 1. Підказки по заповненню додатка Ф2 за 2022 рік

|

Код рядка / номер графи |

Що вказують |

|

Шапка |

|

|

Ставимо відмітку «Х» у графі «звітна», а у «звітний податковий рік» записуємо «2022» |

|

|

Розділ I «Доходи від провадження господарської діяльності» |

|

|

Графи 2 і 3 |

Зазначаємо ті види діяльності, якими ФОП фактично займався у 2022 році |

|

Графа 4 |

Переносимо сюди річний підсумок з графи 4 Типової форми обліку доходів і витрат (далі — Типова форма ОДВ). А якщо видів діяльності декілька? ПКУ не вимагає вести облік доходів за кожним видом діяльності окремо. Тому річний дохід можна «розкидати» між видами діяльності «на око» — це нереально перевірити |

|

Графи 5, 6, 7, 8 |

Графа 5 = річний підсумок по графі 6 Типової форми ОДВ. Графа 6 = річний підсумок по графі 7 + річний ЄСВ «за працівників» із графи 8 Типової форми ОДВ. Графа 7 = річний підсумок по графі 9 + (річний підсумок по графі 8 — річний ЄСВ «за працівників» із графи 8) Типової форми ОДВ. Графа 8 = річний підсумок по графі 10 Типової форми ОДВ. Якщо видів діяльності декілька, можна розподілити річну суму витрат пропорційно доходу (або за даними вашого аналітичного обліку) |

|

Пам’ятайте! ФОП може включити до витрат вартість майна і грошей, які він добровільно перерахував у 2022 році ЗСУ, Нацгвардії, СБУ та ще багатьом отримувачам для оборони держави, охорони здоров’я тощо. Треба лише мати підтверджуючі документи (п. 22 підрозд. І розд. ХХ ПКУ) |

|

|

Графа 9 |

Тут підраховуємо суму чистого доходу за 2022 рік (графа 4 — графи 5, 6, 7, 8). А що робити, якщо у вас збиток? Правила такі**: 1. Якщо у ФОП вийшов збиток за підсумками року, цю графу він залишає пустою. Цей збиток не можна ні перенести на наступний рік, ні врахувати будь-яким іншим чином, на жаль, він просто «згорає». 2. А от якщо протягом року у ФОП одні місяці були прибуткові, а інші — збиткові, це нестрашно. Такі прибутки та збитки «згорнуться» у графі 9, коли він буде розраховувати річну суму чистого доходу. Бо це — різниця між річним доходом та річними витратами (п. 177.2 ПКУ), а місячні підсумки чистого доходу тут ніякої ролі не відіграють. 3. Якщо у ФОП — декілька видів діяльності, радимо не допускати прибутків по одним і збитків по іншим! Бо фіскали не дозволять врахувати збитки, а змусять вказати у цій графі «0,00» по тим видам діяльності, які виявилися збитковими. Ця їх вимога незаконна, але щоб не дратувати їх зайвий раз, краще показати прибуток по кожному виду діяльності |

|

** Детальні приклади того, як показати збитки в деці, ви знайдете в статті «ФОП на загальній системі: вчимось обліковувати збитки» // «Податки & бухоблік», 2022, № 66. |

|

|

Розділ II «Інформація щодо нарахованої амортизації» |

|

|

Графи 3, 4, 5 |

Право на амортизацію мають лише ті ФОП, які ведуть амортизаційний додаток до Типової форми ОДВ. Графа 3 = річний підсумок графи 10 амортизаційного додатка по групах ОЗ. Графа 4 = річний підсумок графи 12 амортизаційного додатка по групах ОЗ. Графа 5 = річний підсумок графи 11 амортизаційного додатка по групах ОЗ = річний підсумок графи 10 Типової форми ОДВ = підсумок графи 8 розділу І додатка Ф2. Важливо пам’ятати: 1) якщо ОЗ ви придбали у 2022 році, то його первісну вартість не показуємо ні у графі 10 амортдодатка, ні в графі 3 розділу ІІ додатка Ф2, бо на 01.01.2022 ми її ще не знали; 2) можна амортизувати навіть ті ОЗ, які ФОП придбав до 01.01.2017, та вантажівки, придбані до 23.05.2020. Потрібно лише оформити Рішення про віднесення до витрат амортизації — і з того ж місяця можна включати амортизацію до витрат (УПК, затверджена наказом Мінфіну від 10.02.2022 № 66) |

|

Розділ ІІІ «Податкові зобов’язання з податку на доходи фізичних осіб / військового збору» |

|

|

Рядки 1.1, 2.1 |

Розраховуємо суму ПДФО та ВЗ за 2022 рік. Рядок 1.1 = чистий дохід із «Усього» графи 9 розділу I додатка Ф2 х 18 %; Рядок 2.1 = чистий дохід із «Усього» графи 9 розділу I додатка Ф2 х 1,5 % |

|

Рядки 1.2, 2.2 |

Заповнюють тільки ті ФОП, які у 2022 році знімалися з реєстрації, подавали «ліквідаційну» деку про доходи, а потім знову зареєструвалися і тепер знову звітують за 2022 рік. У рядок 1.2 ставимо ПДФО, а в рядок 2.2 — ВЗ з «ліквідаційної» деки |

|

Рядок 1.3 |

Довідково вказуємо суму ПДФО-авансів, яку ФОП сплатив до бюджету у 2022 році |

|

Рядок 1.4 |

Заповнюємо, якщо сплатили ПДФО-авансів більше, ніж виявилася сума ПДФО за 2022 рік. Зазначаємо від’ємну різницю між рядками 1.1 та 1.3 без знака «-» (переплата ПДФО) |

|

Рядок 1.5 |

Розраховуємо суму ПДФО за весь 2022 рік (ряд. 1.1 – ряд. 1). Не віднімаємо сплачені ПДФО-аванси! Але ПДФО-аванси податківці бачать як переплату, тому за підсумками року досить доплатити різницю між річною сумою ПДФО з рядка 1.5 та сплаченими авансами |

|

Рядок 2.3 |

Розраховуємо суму ВЗ, що підлягає сплаті до бюджету за 2022 рік (рядок 2.1 – рядок 2.2) |

|

Розділи IV і V заповнюють самозайняті особи |

|

Таблиця 2. Підказки по заповненню декларації про доходи

|

Номер поля / код рядка |

Що вказують |

|

Розділ I «Загальні відомості» |

|

|

Поля 1 — 9 |

Зверніть увагу на: — поле 1: тут ставимо позначку «х» у графі «Звітна» і обираємо звітний період «2022»; — поле 3, де треба зазначити П. І. Б. і податковий номер ФОП. Якщо протягом 2022 року або в 2023 році до подання декларації ФОП змінював П. І. Б., то в полі 3 спочатку вказуємо його нові П. І. Б., а в дужках — старі; поле 6, де треба поставити «х» біля «резидент» (навіть якщо ФОП більш ніж пів року проживає за кордоном, він все одно вважається резидентом), а також відмітити, хто заповнив деку (сам ФОП чи його представник); поле 7: тут ставимо позначку «х» тепер праворуч (!) від слова «підприємець»; поле 8: тут ставимо позначку «х», якщо ФОП додає до деки ЄСВ-додаток; поле 9 залишаємо порожнім, якщо ФОП заповнював деку самостійно (інакше — зазначаємо дані представника) |

|

Розділ II «Доходи, які включаються до загального річного оподатковуваного доходу» |

|

|

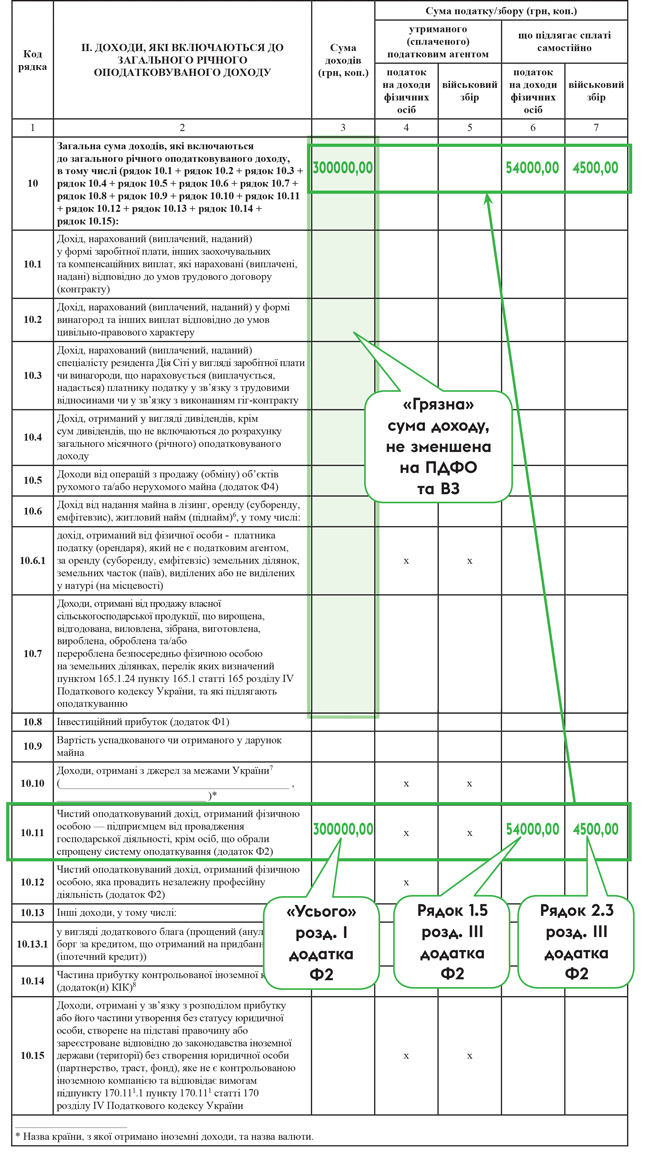

У цей розділ включаємо всі доходи, отримані у 2022 році, які оподатковуються ПДВО і ВЗ: як підприємницькі, так і ті, які ФОП отримав як громадянин (в Україні чи за кордоном). Заповнюємо цей розділ тільки після того, як заповнили додаток Ф2. У графі 3 — «грязна» суму доходів (без віднімання ПДФО і ВЗ), у графах 4 та 5 — уже сплачений/утриманий ПДФО та ВЗ, а у графах 6 та 7 — ПДФО та ВЗ, який ще треба сплатити |

|

|

Рядок 10.1 — 10.10 |

Вказуються громадянські доходи |

|

Рядок 10.11 (підприєм-ницький дохід ФОП!) |

Заповнюємо після того, як заповнили додаток Ф2. Графа 3 = рядок «усього» графи 9 розділу І додатка Ф2. Графа 6 = рядок 1.5 розділу ІІІ додатка Ф2, а графа 7 = рядок 2.3 того ж розділу |

|

Рядок 10.12 |

Чистий доход незалежного професіонала (переносять дані з додатка Ф2) |

|

Рядок 10.13 |

Інші доходи громадянина, з яких треба сплатити ПДФО (наприклад, додаткове благо, лікарняні ФОП, компенсація за працевлаштування ВПО, допомога по частковому безробіттю у зв’язку з війною тощо) |

|

Рядок 10.14 |

Сума скоригованого прибутку контрольованої іноземної компанії |

|

Рядок 10.15 (новий) |

Дохід, отриманий від партнерства, трасту, фонду (утворення без статусу ЮО), яке не є контрольованою іноземною компанією, у зв’язку з розподілом прибутку або його частини |

|

Розділ ІІІ «Доходи, які не включаються до загального річного оподатковуваного доходу» |

|

|

Рядок 11.1 |

Заповнюють тільки ті ФОП, які у 2022 році працювали на спрощенці. Вказуємо «єдиноподатковий» дохід |

|

Рядок 11.2 |

Доходи від операцій з продажу (обміну) об’єктів рухомого та/або нерухомого майна, що не підлягають оподаткуванню згідно з пп. 173.2 і 172.1 ПКУ |

|

Рядок 11.3 |

Відображають доходи, які не є об’єктом оподаткування ПДФО і ВЗ: цивільні доходи, перераховані у ст. 165 ПКУ. Наприклад, декретні, допомога, отримана за кордоном особами, які скористалися тимчасовим захистом тощо |

|

Рядок 11 |

Загальна сума неоподатковуваних доходів (ряд. 11.1 + ряд. 11.2 + ряд. 11.3) |

|

Розділ IV «Загальна сума річного доходу» |

|

|

Рядок 12 |

Показують загальну суму річного доходу (рядок 10 + рядок 11) |

|

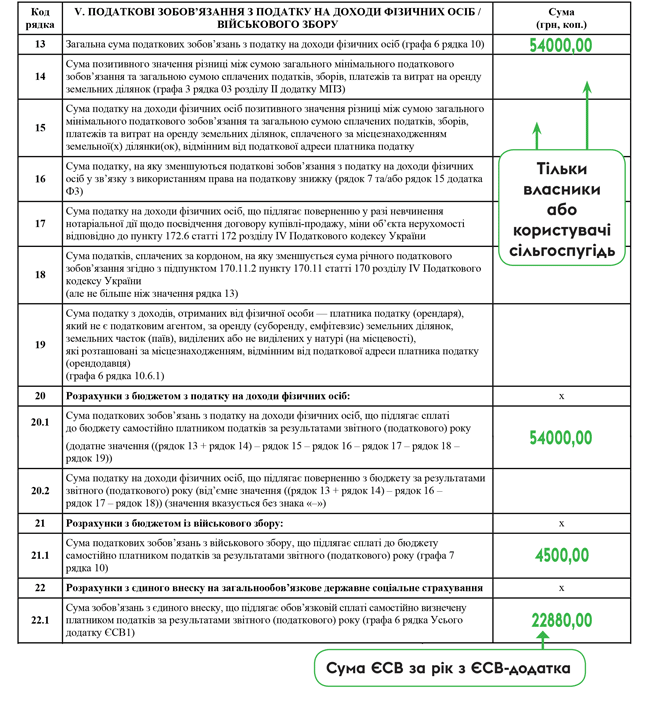

Розділ V «Податкові зобов’язання з податку на доходи фізичних осіб / військового збору» |

|

|

Рядок 13 |

Переносять дані з гр. 6 ряд. 10 розд. ІІ декларації |

|

Рядок 14 (новий) |

Якщо у вашого ФОП немає сільгоспугідь, цей рядок пропускаєте. Якщо ж сільгоспугіддя є, то рахуєте мінзобов’язання як 4 % від нормативної грошової оцінки земельної ділянки. Далі порівнюєте його з сумою податків, сплачених протягом 2022 року. Якщо податків сплачено більше, нічого не робимо. Якщо менше — доплачуємо до МПЗ. Всі розрахунки робимо в спеціальному МПЗ-додатку. Дані з графи 3 рядка 03 розділу ІІ МПЗ-додатка переносимо у рядок 14 деки |

|

Рядок 15 (новий) |

Заповнюють тільки ті ФОП, у яких є земельні ділянки, розташовані не за податковою адресою ФОП і МПЗ перевищує суму сплачених податків. По кожній з них треба визначити позитивне значення МПЗ — пропорційно до питомої ваги площі кожної ділянки. А сплачувати його треба не в свою податкову, а окремо — за місцезнаходженням цих сільгоспугідь. Тому ФОП повинен зменшити суму загального позитивного значення МПЗ в деці, яку подає своїм податківцям, виокремивши з нього частинки позитивного значення МПЗ за ті угіддя, які розташовані не за його податковою адресою. Ось ці суми перевищення і показуємо в рядку 15 |

|

Рядок 16 |

Переносять дані з ряд. 7 та/або ряд. 15 додатка Ф3 до декларації |

|

Рядок 17 |

Заповнюють, якщо ФОП у звітному році здійснював оподатковувану операцію з продажу (міни) нерухомості, сплатив за нею ПДФО, але нотаріальне посвідчення договору купівлі-продажу (міни) не відбулося, і тепер він хоче повернути таку суму ПДФО |

|

Рядок 18 |

Заповнюють, якщо ФОП отримував іноземні доходи і скористався механізмом відходу від подвійного оподаткування таких доходів шляхом заліку податку, сплаченого за кордоном, у рахунок податку, що підлягає сплаті в Україні (п.п. 170.11.4 ПКУ). Значення ряд. 18 не може перевищувати значення ряд. 13 декларації |

|

Рядок 19 |

Показуємо суму ПДФО з доходу, отриманого від особи-орендаря, що не є податковим агентом, за оренду (суборенду, емфітевзис) земельних ділянок, розташованих НЕ за податковою адресою орендодавця (ряд. 10.6.1). На цю суму зменшиться податкове зобов’язання з ПДФО (ряд. 20.1 декларації), тому що цей ПДФО сплачуємо за місцем розташування земельної ділянки |

|

Рядок 20.1 |

Ставимо тільки позитивне значення розрахунку за формулою, наведеною в назві рядка. Декларується вся сума ПДФО (без вирахування авансів) |

|

Рядок 20.2 |

Заповнюємо, якщо має місце переплата з ПДФО. Відображаємо ПДФО, що підлягає поверненню з бюджету за підсумками 2022 року (без знака «-») |

|

Рядок 21.1 |

Переносимо дані з гр. 7 ряд. 10 розд. ІІ декларації |

|

Рядок 22.1 |

Переносимо дані з ЄСВ-додатка (графа 6 рядка усього додатка ЄСВ1) |

|

Розділ VI «Розрахунок податкових зобов’язань у зв’язку з виправленням самостійно виявлених помилок у попередніх звітних періодах» |

|

|

У цьому розділі ви можете виправити помилки, яких припустилися при заповненні податкових декларацій за минулі податкові періоди і виявили після закінчення граничного строку їх подання |

|

|

Розділ VII «Реквізити банківського рахунку…» |

|

|

Рядок 25 заповнюють, якщо претендують на повернення переплати, що утворилася з ПДФО (якщо заповнений ряд. 20.2 розділу V податкової декларації). Надміру утриманий (сплачений) ПДФО (ВЗ) повинні повернути протягом 60 календарних днів після отримання від вас декларації про доходи (п. 179.8 ПКУ) |

|

|

Розділ VIII |

|

|

Наводять відомості про рухоме та нерухоме майно, що знаходиться у власності фізичної особи станом на 31.12.2022 як на території України, так і за її межами |

|

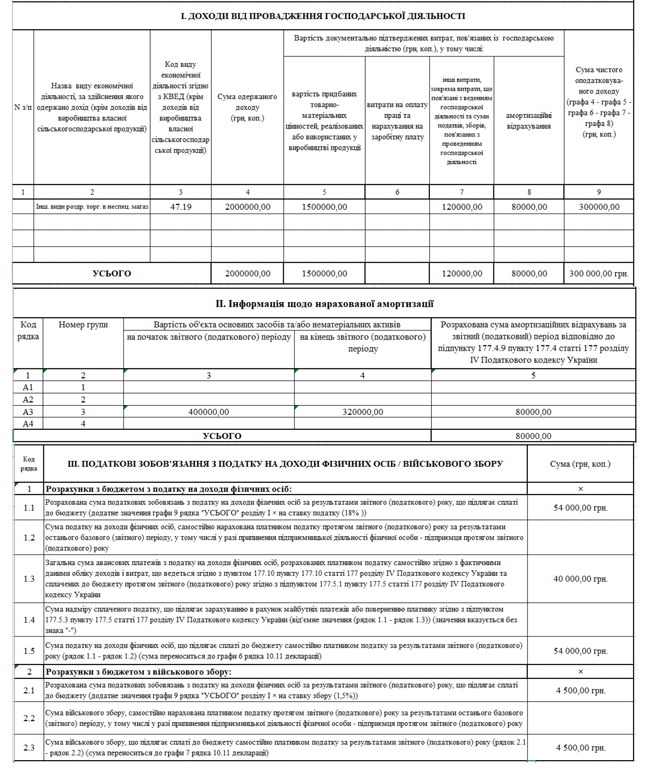

А тепер — приклад. Припустимо, ФОП увесь 2022 рік працював на загальній системі. Громадянських доходів не отримував. Найманих працівників не має. Сільгоспділянок не має. Вид діяльності — 47.19.

У Типовій формі обліку доходів і витрат такі річні підсумки: графа 4 (доходи) — 2 млн грн, графа 6 (придбані товари) — 1,5 млн грн, графи 8 та 9 (оренда, куплені послуги, сплачені податки) — 120 тис. грн, графа 10 (амортизація — 80 тис. грн). Чистий дохід за рік = 2 000 000 – 1 500 000 – 120 000 – 80 000 = 300 000 грн.

У 2022 році сплатив ПДФО-авансів на суму 40 тис. грн.

Почнемо з додатка Ф2, він виглядатиме так:

Рис. 1. Розділи І — ІІІ додатка Ф2

Ці дані переносимо до рядка 10.11 декларації:

Рис. 2. Фрагмент декларації про доходи ФОП за 2022 рік

За матеріалами сайту i.factor.ua