Якщо нерухомість продає ФОП чи фізособа…

ФОП: два в одному

Коли фізособа реєструється підприємцем, вона не припиняє бути фізособою. Вона лише набуває додаткового статусу — ФОП. Цей статус дає їй право займатися підприємницькою діяльністю. Але це — тільки право, а ніяк не обов’язок.

ФОП-статус ніяк не обмежує права фізособи

Такі висновки були зроблені ВС у постановах від 25.02.2020 у справі № 916/385/19, від 30.06.2020 у справі № 235/445/18, від 03.11.2020 у справі № 916/617/17.

Тому фізособа зі статусом «ФОП» може укладати угоди купівлі-продажу нерухомості:

— або як фізособа (громадянин) без згадки про свій підприємницький статус, якщо нерухомість продається для задоволення особистих потреб фізособи;

— або як суб’єкт господарювання (ФОП), якщо нерухомість продається з метою отримання прибутку в рамках господарської діяльності ФОП.

А яка різниця? — запитаєте ви. А різниця в тому, що доходи від продажу нерухомості громадянином та ФОП оподатковуються по-різному. То що вигідніше?

Що вигідніше?

Базові правила оподаткування доходів, отриманих від продажу нерухомості (без нюансів, пов’язаних із незавершеним будівництвом) ви знайдете в табл. 1 та 2.

Таблиця 1. Оподаткування доходів громадянина від продажу нерухомості

|

Що продає громадянин/скільки разів на рік? |

ПДФО |

ВЗ |

ЄСВ |

|

1. Житловий будинок, квартиру або їх частину, кімнату, дачу, земельну ділянку (об’єкти з п. 172.1 ПКУ), за умови, що продавець є власником цієї нерухомості понад 3 роки або це нерухоме майно було ним успадковане — перший раз на рік |

0,00 |

0,00 |

0,00 |

|

2. Об’єкти нерухомості, зазначені в п. 1 цієї таблиці: — другий раз на рік; — третій (чи більше) раз на рік, за умови що ці об’єкти отримані продавцем у спадщину |

5 % |

1,5 % |

0,00 |

|

3. Іншу нерухомість (не зазначену в п. 1 цієї таблиці), наприклад: нежитлову; житлову, яка перебуває у власності менше 3 років, тощо: — перший раз на рік; — другий (чи більше) раз на рік, за умови що ці об’єкти отримані продавцем у спадщину |

|||

|

4. Об’єкти нерухомості, зазначені в п. 1 цієї таблиці, які не отримані продавцем у спадщину, — третій (чи більше) раз на рік |

18 %* |

1,5 %* |

0,00 |

|

5. Іншу нерухомість (не зазначену в п. 1 цієї таблиці), яка не отримана продавцем у спадщину, — другий (чи більше) раз на рік |

|||

|

* Дохід від продажу може бути зменшений на документально підтверджені витрати на придбання таких об’єктів, розташованих на території України. Вичерпний перелік витрат, дозволених «до вирахування», наведений у п. 172.2 ПКУ. |

|||

Щодо ФОП-єдиноподатників, то до їх підприємницького доходу не включаються суми, отримані від продажу нерухомості. Навіть якщо ФОП використовував цю нерухомість у бізнесі, а згодом продав її як ФОП (п. 292.1 ПКУ).

До того ж спрощену систему ніяк не можна поєднувати із загальною системою (використовуємо тільки одну з них). Тому дохід, отриманий від продажу нерухомості, ФОП-спрощенець повинен включити до свого громадянського доходу (бо все, що не йде в його підприємницький дохід, вважається громадянським доходом). А значить, з отриманих сум доведеться сплатити ПДФО та ВЗ по правилам, які діють для громадян (табл. 1).

А от ФОП-загальносистемник теоретично може продати нерухомість як підприємець. У цьому разі торгівля нерухомістю — це його господарська діяльність, а чистий дохід від неї — його підприємницький дохід, з якого треба сплатити ПДФО, ВЗ та ЄСВ (табл. 2).

Що стосується ПДВ. Нагадаємо, що для постачання житла чи земельних ділянок у пп. 197.1.14, 197.1.21 ПКУ передбачено звільнення від ПДВ. Але якщо ФОП сам будує житло і продає його (перше постачання житла) або продає нежитлові приміщення, то ПДВ доведеться нараховувати (див. також статтю «Перше постачання майбутнього житла: податок на прибуток і ПДВ» // «Податки & бухоблік», 2022, № 77).

Таблиця 2. Оподаткування доходів ФОП-загальносистемника від продажу нерухомості

|

Що продаємо? |

ПДФО |

ВЗ |

ЄСВ «за себе» |

|

Будь-який об’єкт нерухомості |

18 %* |

1,5 %* |

22 %*, ** |

|

* Від чистого доходу (різниці між доходом та документально підтвердженими витратами). ** Щодо ЄСВ «за себе» працюють загальні правила: — максимальна база, тобто сума чистого доходу за місяць, з якої сплачується ЄСВ, для місяців 2023 року складає 100500 грн (15 розмірів МЗП). Тобто за місяць ЄСВ сплачується максимум у розмірі 22110 грн; — ФОП звільнені від сплати ЄСВ «за себе», якщо вони отримують пенсію за віком або за вислугу років, або є особами з інвалідністю, або досягли віку, встановленого ст. 26 Закону України «Про загальнообов’язкове державне пенсійне страхування» від 09.07.2003 № 1058-IV (ср. USER_SHOW_ID), та отримують відповідно до закону пенсію або соціальну допомогу; — ФОП, що одночасно мають основне місце роботи або уклали гіг-контракт з резидентом Дія Сіті, звільняються від сплати ЄСВ «за себе» за місяці, за які роботодавцем (резидентом Дія Сіті) сплачено ЄСВ за таких осіб у розмірі не менше мінімального страхового внеску; — усі ФОП починаючи з 01.03.2022 і до припинення воєнного стану та 12 місяців після його закінчення мають право не сплачувати ЄСВ «за себе». Навіть якщо є чистий дохід |

|||

Отже,

якщо то є епізодичний продаж нерухомості, то продавати нерухомість від імені громадянина однозначно вигідніше

А якщо не епізодичний? Тут вже треба рахувати. Але теж може бути так, що продавати від імені громадянина вигідніше.

І ось тут-то є підводний камінь. Одне діло, якщо ФОП укладе одну-дві угоди за рік на продаж нерухомості, виступаючи при цьому як громадянин. Ніхто йому й слова не скаже. Але зовсім інша справа, коли ФОП продає десятки об’єктів нерухомості за рік, виступаючи саме як громадянин. Чи не виникнуть тут проблеми з фіскалами?

Може краще торгувати нерухомістю взагалі без держреєстрації підприємцем, тобто просто як громадянин?

І так, і так є нюанси. Зараз із ними й розберемося.

Нерухомість продає громадянин із ФОП-статусом

На практиці часто-густо зустрічаються договори купівлі-продажу нерухомості, у яких ФОП-продавець виступає саме як громадянин. Якщо це разові продажі — все законно, немає проблем.

А от коли ФОП продає десятки об’єктів нерухомості, виступаючи як громадянин, то і податківці, і суди (постанова ВС від 01.11.2021 у справі № 520/5138/2020, рішення Київського окружного адмінсуду від 17.01.2022 № 320/1375/19, постанова Шостого апеляційного адмінсуду від 02.11.2022 у справі № 320/1375/19) часто сходяться на тому, що

систематичний продаж нерухомості — це підприємницька діяльність, навіть якщо ФОП укладає договори купівлі-продажу як громадянин і не має в ЄДР видів діяльності 41.20 (будівництво) та 68.10 (купівля і продаж нерухомості)!

Тому й дохід, отриманий за такими договорами, вони «плюсують» до підприємницького доходу ФОП і донараховують податки та ЄСВ за правилами, встановленими для підприємців.

Чому ж так? Тому що ФОП не може укладати договори від імені громадянина, коли заманеться, вигідніше тощо. Укладаючи будь-який договір, слід «чітко розмежувати, в яких відносинах фізична особа виступає як підприємець, а в яких — як фізична особа». Якщо нерухомість продається для власних потреб — тоді в договорі продавцем зазначається громадянин.

Якщо ж особа будує і продає нерухомість самостійно, на власний ризик, систематично з метою отримання прибутку, то «зазначені дії з продажу не можна кваліфікувати як такі, що мали на меті задоволення власних (особистих) потреб позивача, а отже… відповідна діяльність для цілей оподаткування має кваліфікуватися як підприємницька» (постанова Шостого апеляційного адмінсуду від 02.11.2022 у справі № 320/1375/19).

Сам по собі факт підписання договорів від імені громадянина без зазначення його ФОП-статусу, не свідчить про те, що ці договори не пов’язані з підприємницькою діяльністю ФОП

І тут зверніть увагу, що для судів ключовим моментом є саме наявність або відсутність у продавця нерухомості статусу ФОП:

— якщо у продавця ФОП-статус є, то доходи від систематичного продажу нерухомості оподатковуються як підприємницькі;

— якщо ФОП-статусу немає, то такі доходи оподатковуються як громадянські! То може ну її, ту держреєстрацію? На жаль, тут теж не все гладко.

Нерухомість продає громадянин без ФОП-статусу

Чи може громадянин продати нерухомість? Звичайно, може. Якщо мова йде про епізодичні продажі власної нерухомості — ніяких проблем.

Але якщо громадянин (не ФОП) надумає поставити продаж нерухомості «на потік», то це вже викликає питання. Бо самостійна, ініціативна, систематична, на власний ризик діяльність, що здійснюється з метою отримання прибутку, — то підприємництво (ст. 42 ГКУ)*.

* Суди часто трактують це так, що підприємництво передбачає систематичне прийняття особою самостійних рішень щодо здійснення операцій, спрямованих на отримання прибутку, що супроводжується прийняттям взятих на себе ризиків.

А підприємницька діяльність може здійснюватися тільки за умови держреєстрації, тобто коли фізособа отримає статус ФОП (ст. 50 ЦКУ). Тож якщо продаж нерухомості набуде саме таких ознак, громадянин має стати ФОП та оподатковувати відповідні доходи за підприємницькими правилами. Такі вимоги чинного законодавства.

До речі, щодо ознак систематичості:

суд вважає систематичною діяльність, яку громадянин здійснює три або більше разів на рік (постанова Пленуму ВСУ від 25.04.2003 № 3)

Втім, на практиці «чіпляються» в основному до тих, хто подає квартири десятками за рік, а не тричі. Бо ще ж треба доказати інші ознаки підприємницької діяльності (див. вище). Та і правила ПДФО/ВЗ-оподаткування оптимізували так, що є «цивільні» правила оподаткування і для третього (та наступних) продажів. Це теж підтверджує тезу, що навіть третій та наступні продажі нерухомості за рік — то не обов’язково підприємництво.

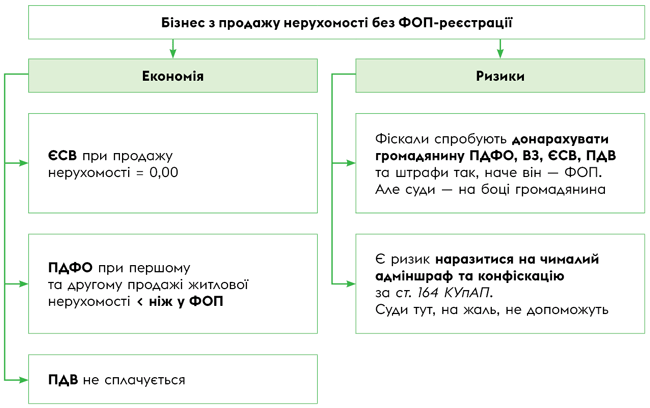

А чим же ризикує той, хто здійснює діяльність з продажу нерухомості, що має ознаки підприємницької, без ФОП-реєстрації? Див. рис. 1.

Рис. 1. Бізнес з продажу нерухомості без ФОП-реєстрації

Ризик 1: донарахування податків як підприємцю. Податківці обов’язково будуть намагатися донарахувати ПДФО, ВЗ, ЄСВ та, можливо, навіть ПДВ так, начебто громадянин-продавець є ФОП-загальносистемником (тобто за правилами, які наведені в табл. 2).

Але від цього можна відбитися в суді. Зараз суди вже не підтримують фіскалів і стають на бік громадян (постанова ВС від 25.05.2020 у справі № 810/1963/18, постанова ВС від 25.01.2023 у справі № 1.380.2019.004064). Вони вважають, що

навіть якщо фізособа систематично продає нерухомість, то її доходи оподатковуються як доходи громадянина (табл. 1), а не як доходи підприємця (табл. 2). Але це правило працює тільки в тому випадку, якщо фізособа НЕ зареєстрована як ФОП!

Суди зазначають таке:

— згідно з чинним законодавством ніякий держорган не може примусово присвоїти фізособі статус ФОП в обхід держреєстрації;

— буквальне тлумачення заголовку п. 177.1 ПКУ свідчить, що підприємницькі правила оподаткування застосовуються, тільки якщо одночасно виконуються дві умови: 1) дохід отримав ФОП (зареєстрований); 2) дохід отримано від господарської діяльності. Тому якщо доходи від систематичного продажу нерухомості отримує фізособа (в якої взагалі немає ФОП-статусу), вони оподатковуються як громадянські доходи, а не як підприємницькі;

— сплачувати податки в розмірі, встановленому для ФОП, повинні тільки зареєстровані ФОП. Тому податківці не мають підстав донараховувати фізособі — продавцю нерухомості ПДФО, ВЗ, ЄСВ та ПДВ як підприємцю.

Ризик 2: адміністративна відповідальність за ст. 164 КУпАП. Вона доволі сувора:

— штраф 17 — 34 тис. грн з конфіскацією виготовленої продукції, знарядь виробництва, сировини і грошей, одержаних внаслідок вчинення цього адміністративного правопорушення, чи без такої;

— за повторне протягом року порушення або якщо порушення пов’язано з отриманням доходу в сумі більше 1342000 грн — штраф 34 — 85 тис. грн з конфіскацією виготовленої продукції, знарядь виробництва, сировини і грошей, одержаних внаслідок вчинення цього адміністративного правопорушення;

— судовий збір у розмірі 536,80 грн.

Як відзвітувати продавцю нерухомості

Якщо ж нерухомість продає звичайний громадянин, то він може не подавати декларацію про майновий стан та доходи, за умови, що він (п. 179.2 ПКУ):

— за рік продав тільки один об’єкт нерухомості, що не оподатковується ПДФО/ВЗ (житловий будинок, квартиру, кімнату, дачу або земельну ділянку, що зазначені п. 172.1 ПКУ, див. вище табл. 1);

— або сплатив ПДФО та ВЗ під час завірення договорів з нерухомістю нотаріусом.

В інших випадках доведеться подати декларацію про майновий стан та доходи з додатком Ф4 до неї (до 1 травня року, наступного за звітним). Причому податківці радять:

— дохід від продажу першої за рік житлової нерухомості, що не оподатковується, ставити в рядок 11.2 декларації;

— дохід від продажу інших об’єктів нерухомості — у рядок 10.5 декларації;

— у додатку Ф4 показувати доходи від усіх операцій з продажу нерухомості протягом звітного року;

— подавати разом з декларацією копії документів, які підтверджують витрати (якщо мова про ставку ПДФО 18 %).

Якщо нерухомість продає ФОП на загальній системі як звичайний громадянин, то йому теж потрібно заповнити у своїй підприємницькій декларації рядки 11.2, 10.5, додаток Ф4 так, як було сказано вище.

Якщо нерухомість продає ФОП на загальній системі саме як ФОП, то він відображає відповідний підприємницький дохід у декларації про доходи в рядку 10.11 та в додатку Ф2.

Якщо нерухомість продає ФОП на єдиному податку (у тому числі як ФОП), то для нього діють ті ж правила, що і для звичайного громадянина (див. вище початок цього розділу). Тобто якщо продається оподатковувана нерухомість і податок не було сплачено під час завірення договорів з нерухомістю нотаріусом, після закінчення року (до 1 травня) доведеться подати декларацію про майновий стан та доходи з додатком Ф4.

Проблеми єдиноподатників — продавців нерухомості

Якщо нерухомість продається ФОП як громадянином, йому слід бути обережним.

Пам’ятаєте, ми говорили, що коли громадянин з ФОП-статусом систематично продає нерухомість, то залежно від конкретних обставин суди вже можуть вважати цю торгівлю його підприємницькою діяльністю? Так от, податківці кажуть: оскільки спрощенець здійснював підприємницьку діяльності, не вказану в Реєстрі платників єдиного податку (коди 68.10 купівля-продаж нерухомості або 41.20 будівництво), то його треба скинути зі спрощенки заднім числом та донарахувати ПДФО, ВЗ, ЄСВ та ПДВ за правилами, які діють для ФОП-загальносистемників!

І якщо ФОП дійсно не мав цих видів діяльності в Реєстрі платників єдиного податку, то суди з великою ймовірністю стануть на бік фіскалів. Тому

обережним спрощенцям рекомендуємо продавати не більше двох об’єктів нерухомості за рік, щоб не дати фіскалам жодного шансу

Бо якщо їх буде більше, вже слід бути готовим доводити, що відсутні інші ознаки підприємницької діяльності.

До речі, систематичний продаж нерухомості ФОП на єдиному податку теж може призвести до непередбачуваних наслідків. Бо діяльність — підприємницька, оподаткування — громадянське (п. 292.1 ПКУ). Але податківцям може не сподобатися, що ФОП не оподаткував ці доходи єдиним податком. А якщо оподаткує єдиним податком, то не сподобається, що не сплатив ПДФО та ВЗ за громадянськими правилами. Така дивна історія.

Висновки

- У плані оподаткування часто вигідніше, коли продавець — громадянин (менші податки і не треба сплачувати ЄСВ).

- Втім, якщо громадянин (з ФОП-статусом) буде систематично продавати нерухомість, суди вважатимуть його нерухом-доходи підприємницькими, а податківці нарахують на них підприємницькі податки та ЄСВ. Тому економії не вийде.

- Якщо ж громадянин (без ФОП-статусу) буде систематично продавати нерухомість, то він зможе сплачувати податки як громадянин, але є ризик наразитися на величезний адмінштраф за підприємницьку діяльність без держреєстрації з конфіскацією.

- ФОП-єдиноподатникам краще не продавати більше двох об’єктів нерухомості за рік, щоб не втратити спрощенку.

За матеріалами сайту i.factor.ua