Глава 12. Облік доходів і витрат підприємства

12.1. ВИДИ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

Метою ведення бухгалтерського обліку та складання фінансової звітності відповідно до Закону про бухоблік [46] є надання користувачам для прийняття рішень повної, правдивої та неупередженої інформації про фінансовий стан, результати діяльності та рух грошових коштів підприємства.

Фінансові результати діяльності підприємства визначаються шляхом зіставлення доходів і відповідних їм витрат. Тому доходи і витрати поряд з фінансовими результатами (прибуток або збиток) є найважливішими показниками діяльності підприємства та основними елементами Звіту про фінансові результати.

Для цілей бухгалтерського обліку та складання фінансової звітності на підставі стандартів бухгалтерського обліку, зокрема П(С)БО 3

З огляду на викладене вище, насамперед зупинимося на класифікації діяльності підприємств, яка передбачена чинними стандартами бухгалтерського обліку.

Види діяльності підприємства, відповідно до стандартів бухгалтерського обліку, схематично можна представити таким чином (рис. 12.1):

Як бачимо, діяльність підприємства насамперед поділяється на звичайну та надзвичайну. Визначення звичайної та надзвичайної діяльності дає П(С)БО 3

Так, під звичайною діяльністю розуміють будь-яку основну діяльність підприємства, а також операції, що її забезпечують або виникають у результаті її проведення. Прикладами звичайної діяльності є виробництво та реалізація продукції, виконання робіт, надання послуг, реалізація оборотних і необоротних активів тощо. Інакше кажучи, поняття “звичайна діяльність” охоплює практично все розмаїття операцій, що здійснюються підприємством.

Надзвичайна діяльність – операції або події, що відрізняються від звичайної

діяльності підприємства і не передбачають, що вони повторюватимуться періодично або в кожному наступному звітному періоді. Прикладами подій та операцій, що належать до надзвичайної діяльності, є: стихійні лиха (землетруси, зсуви ґрунту, смерчі тощо), пожежа, техногенні аварії тощо.

Своєю чергою, звичайна діяльність підприємства поділяється на операційну, фінансову та інвестиційну.

Операційна діяльність відповідно до П(С)БО 3

Виходячи з наведеного визначення, “операційна діяльність” – це насамперед основна діяльність, до якої належать операції, пов’язані з виробництвом або реалізацією продукції (товарів, робіт, послуг), що є головною метою створення підприємства і забезпечують основну частку його доходу.

Інша операційна діяльність включає реалізацію іноземної валюти та інших оборотних активів, операції з надання майна в операційну оренду, створення резерву сумнівних боргів, операції з операційними курсовими різницями тощо.

Визначення фінансової та інвестиційної діяльності дає П(С)БО 4 [4].

Так, фінансова діяльність – це діяльність, що призводить до змін розміру і складу власного та позикового капіталу підприємства. Фінансова діяльність підприємства пов’язана із залученням грошових коштів шляхом випуску акцій та облігацій, збільшення статутного капіталу або отримання кредитів і позик тощо.

Інвестиційна діяльність – це придбання та реалізація тих необоротних

активів, а також тих фінансових інвестицій, які не є складовою частиною еквівалентів грошових коштів. Прикладом інвестиційної діяльності є вкладення грошових коштів у придбання основних засобів, нематеріальних та інших довгострокових активів тощо.

Наведена класифікація видів діяльності лежить в основі класифікації доходів і витрат підприємства.

Класифікацію доходів і витрат за видами діяльності підприємства наведено в табл. 12.1.

Таблиця 12.1

Класифікація доходів і витрат підприємства

| Діяльність | Господарська операція | Дохід | Витрати (клас 9) | Витрати (клас 8) | ||

| Звичайна | Операційна | Основна | Реалізація: – продукції, – товарів, – робіт, послуг | 701 702 703 | 901 902 903 | 80, 81, 82, 83 |

| Звичайна | Операційна | Основна | Відрахування з доходу | 704 | – | 80, 81, 82, 83 |

| Звичайна | Операційна | Основна | Загальновиробничі, адміністративні витрати та витрати на збут | – | 91, 92, 93 | 80, 81, 82, 83 |

| Звичайна | Операційна | Інша операційна | Дохід/витрата від первинного визнання та від зміни вартості активів, що обліковуються за справедливою вартістю | 710 | 940 | 84 |

| Звичайна | Операційна | Інша операційна | Купівля-продаж іноземної валюти | 711 | 942 | 84 |

| Звичайна | Операційна | Інша операційна | Реалізація інших оборотних активів | 712 | 943 | 84 |

| Звичайна | Операційна | Інша операційна | Надання активів в операційну оренду | 713 | 949 | 84 |

| Звичайна | Операційна | Інша операційна | Виникнення операційних курсових різниць | 714 | 945 | 84 |

| Звичайна | Операційна | Інша операційна | Штрафи, пеня, неустойки | 715 | 948 | 84 |

| Звичайна | Операційна | Інша операційна | Списання активів та їх подальше відшкодування | 716 | 947 | 84 |

| Звичайна | Операційна | Інша операційна | Списання кредиторської заборгованості та формування резерву сумнівних боргів | 717 | 944 | 84 |

| Звичайна | Операційна | Інша операційна | Безоплатне отримання і передача оборотних активів | 718 | 949 | 84 |

| Звичайна | Операційна | Інша операційна | Дослідження та розробки | – | 941 | 84 |

| Звичайна | Операційна | Інша операційна | Дооцінка запасів і втрати від їх знецінення | 719 | 946 | 84 |

| Звичайна | Операційна | Інша операційна | Інші доходи та витрати операційної діяльності | 719 | 949 | 84 |

| Звичайна | Фінансова | Фінансова | Інвестиції в асоційовані підприємства | 721 | 961 | 85* |

| Звичайна | Фінансова | Фінансова | Інвестиції у спільну діяльність | 722 | 962 | 85 |

| Звичайна | Фінансова | Фінансова | Інвестиції в дочірні підприємства | 723 | 963 | 85 |

| Звичайна | Фінансова | Фінансова | Отримані дивіденди | 731 | – | – |

| Звичайна | Фінансова | Фінансова | Проценти отримані та сплачені | 732 | 951 | 85 |

| Звичайна | Фінансова | Фінансова | Інші доходи та витрати від фінансових операцій | 733 | 952 | 85 |

| Звичайна | Інвестиційна | Інвестиційна | Реалізація фінансових інвестицій | 741 | 971 | 85 |

| Звичайна | Інвестиційна | Інвестиційна | Відновлення та зменшення корисності активів | 742 | 972 | 85 |

| Звичайна | Інвестиційна | Інвестиційна | Виникнення неопераційних курсових різниць | 744 | 974 | 85 |

| Звичайна | Інвестиційна | Інвестиційна | Безоплатне отримання і передача необоротних активів | 745 | 977 | 85 |

| Звичайна | Інвестиційна | Інвестиційна | Дооцінка (уцінка) необоротних активів і фінансових інвестицій | 746 | 975 | 85 |

| Звичайна | Інвестиційна | Інвестиційна | Списання та відшкодування необоротних активів | 746 | 976 | 85 |

| Звичайна | Інвестиційна | Інвестиційна | Інші доходи та витрати | 746 | 977 | 85 |

| Звичайна | Надзвичайна | Надзвичайна | Відшкодування збитків від надзвичайних подій | 751 | – | – |

| Звичайна | Надзвичайна | Надзвичайна | Втрати від стихійного лиха | – | 991 | 85 |

| Звичайна | Надзвичайна | Надзвичайна | Втрати від техногенних катастроф та аварій | – | 992 | 85 |

| Звичайна | Надзвичайна | Надзвичайна | Інші надзвичайні доходи та витрати | 752 | 993 | 85 |

* Зверніть увагу: рахунок 85 “Інші витрати” класу 8 використовують для відображення доходів інвестиційної та фінансової діяльності тільки ті підприємства, які не використовують рахунки класу 9. Детальніше про порядок ведення бухгалтерського обліку доходів і витрат підприємства читайте в підрозділах 12.3 і 12.5.

Табл. 12.1 ілюструє принцип відповідності, згідно з яким доходи і витрати відображаються в бухгалтерському обліку і включаються до Звіту про фінансові результати підприємства. Виходячи з принципу відповідності неминучою супутньою умовою отримання доходу є здійснення підприємством витрат для отримання такого доходу. Принцип відповідності забезпечує визначення фінансового результату звітного періоду шляхом зіставлення доходів звітного періоду з витратами, здійсненими для отримання цих доходів. Наприклад, як видно з табл. 12.1, у момент реалізації одночасно відображається виручка від реалізації продукції (дохід) і списується собівартість такої продукції (витрати).

Проте не всі витрати можна безпосередньо пов’язати з певним доходом. Доходи і витрати, які не мають прямого зв’язку з витратами (доходом), у табл. 12.1 зазначено окремо (наприклад, адміністративні витрати, витрати на збут).

12.2. ДОХОДИ: ВИЗНАННЯ, ОЦІНКА, КЛАСИФІКАЦІЯ

ВИЗНАЧЕННЯ ТЕРМІНА “ДОХОДИ” ТА ПРИНЦИПИ ЇХ ВИЗНАННЯ

Визначення терміна “доходи” дає П(С)БО 1 [1].

Так, доходи – збільшення економічних вигод у вигляді надходження активів

або зменшення зобов’язань, що спричиняють збільшення власного капіталу (за винятком збільшення капіталу за рахунок внесків власників).

Методологічні засади формування в бухгалтерському обліку інформації про доходи підприємства та її розкриття у фінансовій звітності встановлено П(С)БО 15

Нормами П(С)БО 15

– договорами оренди;

– дивідендами, які в результаті фінансових інвестицій підлягають отриманню підприємством і обліковуються за методом участі в капіталі;

– страховою діяльністю;

– зміною справедливої вартості фінансових активів і фінансових зобов’язань, а також з ліквідацією (продажем, погашенням) зазначених активів і зобов’язань;

– зміною вартості інших поточних активів;

– первинним визнанням і зміною справедливої вартості біологічних активів, пов’язаних із сільськогосподарською діяльністю, та з первинним визнанням сільськогосподарської продукції;

– видобутком корисних копалин.

Пунктом 5 П(С)БО 15

– збільшення активу або зменшення зобов’язання, які призводять до зростання власного капіталу (за винятком зростання капіталу за рахунок внесків учасників підприємства);

– оцінка доходу може бути достовірно визначена.

Надходження, які не відповідають переліченим ознакам доходу, у звітності не відображаються, що відповідає одному з основних принципів, на яких базується бухгалтерський облік, – принципу обачності (нагадаємо, принцип

обачності передбачає застосування в бухгалтерському обліку методів оцінки, що запобігають заниженню оцінки зобов’язань і витрат та завищенню оцінки активів і доходів підприємства).

Описані критерії визнання доходу, як правило, застосовуються окремо до кожної конкретної операції. Проте за певних обставин, для відображення суті господарської операції критерії визнання потрібно застосовувати до окремих елементів однієї операції або до двох чи більше операцій одночасно.

Не визнаються доходами, оскільки не є економічними вигодами доходи, що надходять на підприємство і не ведуть до збільшення власного капіталу такі суми, що отримуються від інших осіб:

– сума податку на додану вартість, акцизів, інших податків та обов’язкових платежів, що підлягають перерахуванню до бюджету та до позабюджетних фондів;

– сума надходжень за договором комісії, агентськими та іншими аналогічними договорами на користь комітента, принципала тощо;

– сума попередньої оплати продукції (товарів, робіт, послуг);

– сума авансу в рахунок оплати продукції (товарів, робіт, послуг);

– сума завдатку під заставу або на погашення позики, якщо це передбачено відповідним договором;

– надходження, що належать іншим особам;

– надходження від первинного розміщення цінних паперів;

– сума балансової вартості іноземної валюти.

Крім загальнообов’язкових умов визнання доходів, які встановлені п. 5 П(С)БО 15

ОСОБЛИВОСТІ ВИЗНАННЯ ДОХОДУ ВІД РЕАЛІЗАЦІЇ ПРОДУКЦІЇ (ТОВАРІВ, ІНШИХ АКТИВІВ)

Дохід (виручка) від реалізації продукції (товарів, інших активів) визнається при дотриманні таких умов:

– покупцеві передано ризики та вигоди, пов’язані з правом власності на продукцію (товар, інший актив);

– підприємство не здійснює надалі управління і контроль за реалізованою продукцією (товарами, іншими активами);

– сума доходу (виручка) може бути достовірно визначена;

– існує впевненість, що в результаті операції відбудеться збільшення економічних вигод підприємства, а витрати, пов’язані з цією операцією, можуть бути достовірно визначені.

ОСОБЛИВОСТІ ВИЗНАННЯ ДОХОДУ ВІД ЗДІЙСНЕННЯ БАРТЕРНИХ ОПЕРАЦІЙ

П(С)БО 15

Під час здійснення обміну продукцією (товарами, роботами, послугами) насамперед слід установити, є такі активи подібними чи ні.

Так, у разі здійснення обміну продукцією (товарами, роботами, послугами та іншими активами), що є подібною за призначенням і має однакову справедливу вартість, на підставі п. 9 П(С)БО 15

Як бачимо, обмін подібними активами не визнається операцією, що приносить дохід. При цьому подібними активи визнаються в разі однакового функціонального призначення відвантаженої та отриманої продукції для цього підприємства. Інакше кажучи, якщо підприємство відвантажує запаси, що значаться в його бухгалтерському обліку як товари, і отримує в обмін запаси, які передбачається надалі продати, то така операція є обміном подібними запасами (за умови рівності справедливої вартості запасів). Якщо ж отримані запаси передбачається, наприклад, передати у виробництво або на ремонт основних засобів, у такому разі запаси, що обмінюються, не є подібними навіть за однакової справедливої вартості.

Операція з обміну неподібними активами тягне за собою виникнення доходу,

оцінка якого здійснюється відповідно до пп. 23 – 24 П(С)БУ 15

Суму доходу за бартерним контрактом визначають за справедливою вартістю активів, робіт, послуг, отриманих або тих, що підлягають отриманню підприємством, зменшеною або збільшеною відповідно на суму переданих або отриманих грошових коштів та їх еквівалентів(п. 23 П(С)БО 15

Детальніше про бухгалтерський облік бартерних операцій можна прочитати в главі 21

“Облік бартерних операцій”.

ОСОБЛИВОСТІ ВИЗНАННЯ ДОХОДУ ВІД ОПЕРАЦІЙ З ОТРИМАННЯ ЦІЛЬОВОГО ФІНАНСУВАННЯ

Правила включення коштів цільового фінансування до складу доходів підприємства встановлено пп. 16 – 19 П(С)БО 15

Так, цільове фінансування не визнається доходом доти, доки не існує підтвердження того, що воно буде отримано і підприємство виконає умови такого фінансування.

Отримане цільове фінансування (у тому числі кошти, вивільнені від оподаткування у зв’язку з наданням пільг з податку на прибуток підприємств) визнається доходом протягом тих періодів, у яких були понесені витрати, пов’язані з виконанням умов цільового фінансування.

Цільове фінансування капітальних інвестицій визнається доходом протягом періоду корисного використання відповідних об’єктів інвестування (основних засобів, нематеріальних активів тощо) пропорційно сумі нарахованої амортизації цих об’єктів.

Цільове фінансування для компенсації витрат (збитків), понесених підприємством, та фінансування для надання підтримки підприємству без установлення умов його витрачання на виконання в майбутньому певних заходів визнаються дебіторською заборгованістю з одночасним визнанням доходу.

ОСОБЛИВОСТІ ВИЗНАННЯ ДОХОДУ ВІД ВИКОРИСТАННЯ АКТИВІВ ПІДПРИЄМСТВА ІНШИМИ СТОРОНАМИ

Як зазначено в п. 20 П(С)БО 15

– імовірне надходження економічних вигод, пов’язаних з операцією з надання активів підприємства в користування іншим сторонам;

– дохід може бути достовірно визначений.

При цьому дохід від надання майна в користування визнається в такому порядку:

– проценти визнаються в тому звітному періоді, в якому вони виникли, виходячи з бази їх нарахування та строку користування відповідними активами;

– роялті визнаються за принципом нарахування згідно з економічним змістом відповідної угоди;

– дивіденди визнаються в періоді прийняття рішення про їх виплату.

ОСОБЛИВОСТІ ВИЗНАННЯ ДОХОДУ ВІД НАДАННЯ ПОСЛУГ

Порядок визнання доходу, пов’язаного з наданням послуг, регламентовано пп. 10 – 14 П(С)БО 15

Дохід, пов’язаний з наданням послуг, визнається виходячи зі ступеня завершеності операції з надання послуг на дату балансу, якщо може бути достовірно визначено результат цієї операції.

Результат операції з надання послуг може бути достовірно оцінений за наявності всіх наведених нижче умов:

– можливості достовірної оцінки доходу;

– імовірності надходження економічних вигод від надання послуг;

– можливості достовірної оцінки ступеня завершеності надання послуг на дату балансу;

– можливості достовірної оцінки витрат, здійснених для надання послуг і необхідних для їх завершення.

Оцінка ступеня завершеності операції з надання послуг відповідно до п. 11 П(С)БО 15

– вивченням виконаної роботи;

– визначенням питомої ваги обсягу послуг, наданих на певну дату, у загальному обсязі послуг, які мають бути надані;

– визначенням питомої ваги витрат, понесених підприємством у зв’язку з наданням послуг, у загальній очікуваній сумі таких витрат.

Розглянемо порядок застосування кожного з перелічених методів визначення ступеня завершеності операції з надання послуг.

Метод вивчення виконаної роботи. Метод оцінки ступеня завершеності операції з надання послуг на підставі вивчення виконаної роботи доцільно застосовувати при наданні таких видів послуг, результат яких можна оцінити шляхом їх огляду. Тобто результат виконаних робіт оцінюється або після надання робіт (послуг), або після завершення певного їх етапу (якщо на цьому етапі можна достовірно визначити ступінь готовності робіт (послуг), а також конкретну суму доходу).

Приклад 12.1 Аудиторська фірма уклала договір на надання аудиторських послуг, зокрема з відновлення бухгалтерського та податкового обліку підприємства ТОВ “Вега”. Загальна сума договору становить 1200 грн., у тому числі ПДВ – 200 грн. ТОВ “Вега” здійснило передоплату аудиторських послуг.

У цій ситуації дохід визнається після надання аудиторських послуг, оскільки результат може бути оцінений тільки після їх завершення. При цьому на дату завершення надання послуги підписується акт наданих послуг.

Метод “питомої ваги обсягу послуг”. Застосування методу оцінки ступеня завершеності операцій з надання послуг шляхом визначення питомої ваги обсягу послуг, наданих на певну дату, у загальному обсязі послуг, що мають бути надані, можливе в тому разі, якщо на певну дату можна визначити обсяг наданих послуг (у натуральному або грошовому вираженні).

Оцінка ступеня завершеності операції з надання послуг методом “питомої ваги обсягу послуг” передбачає виконання такої послідовності дій:

1. Визначається питома вага обсягу послуг, наданих на певну дату, у загальному обсязі послуг, які мають бути надані. Цей показник являє собою відношення обсягу фактично наданих послуг на дату балансу до загального обсягу послуг.

2. Розраховується дохід від надання послуг на певну дату. Для цього загальна вартість послуг, які мають бути надані, множиться на питому вагу обсягу наданих послуг.

Розглянемо приклад.

Приклад 12.2 Аудиторська фірма уклала договір на абонентське консультаційне обслуговування на три місяці. Вартість однієї хвилини консультації – 4 грн. (у тому числі ПДВ 20 % – 0,67 грн.). Договором передбачено 5 годин (300 хвилин) консультацій. Загальна сума договору – 1200 грн. (у тому числі ПДВ – 200 грн.).

У першому місяці підприємством було використано 120 хвилин консультацій.

Питома вага обсягу послуг, наданих на кінець місяця, у загальному обсязі послуг, які мають бути надані:

120 хв : 300 хв х 100 % = 40 %.

Виходячи зі ступеня завершеності наданих послуг, дохід аудиторської фірми в першому місяці склав:

1200,00 х 40 % = 480 грн. (у тому числі ПДВ 20 % – 80 грн.).

Метод “питомої ваги витрат”. Застосування методу оцінки ступеня завершеності операцій з надання послуг шляхом визначення питомої ваги витрат, понесених підприємством у зв’язку з наданням послуг, у загальній очікуваній сумі таких витрат, для оцінки доходу від надання послуг є доцільним у разі надання таких видів послуг, за якими:

– по-перше, можна найбільш достовірно визначити загальну суму очікуваних витрат, які понесе підприємство у зв’язку з наданням послуг;

– по-друге, сума понесених витрат у зв’язку з наданням послуг перебуває в прямо пропорційній залежності від обсягу наданих послуг.

Питома вага витрат, які понесе підприємство у зв’язку з наданням послуг, у загальній очікуваній сумі таких витрат визначається шляхом ділення суми витрат, здійснених на певну дату, на загальну суму витрат. При цьому сума витрат, здійснених на певну дату, включає тільки ті витрати, які формують виробничу собівартість послуг, тобто адміністративні витрати, витрати на збут та інші операційні витрати до складу таких витрат не включаються.

Дохід від операції з надання послуг на певну дату розраховується шляхом множення загальної вартості послуг на показник питомої ваги витрат, які несе підприємство у зв’язку з наданням послуг, у загальній очікуваній сумі таких витрат.

Наведемо приклад оцінки ступеня завершеності операції з надання послуг методом “питомої ваги витрат”.

Приклад 12.3 Підприємство уклало договір на надання послуг з ремонту промислового обладнання. Загальна сума договору становить 7500 грн. (у тому числі ПДВ – 1250 грн.). Очікувана сума витрат – 4000 грн. Строк виконання договору – 3 місяці.

У першому місяці витрати підприємства на надання ремонтних послуг склали 1400 грн.

Питома вага фактичних витрат, які понесло підприємство в першому місяці

у зв’язку з наданням ремонтних послуг, у загальній очікуваній сумі витрат:

1400 : 4000 х 100 % = 35 %.

Виходячи з питомої ваги витрат, понесених при наданні послуг, дохід підприємства в першому місяці склав:

7500 х 35 % = 2625 грн. (у тому числі ПДВ 20 % – 437,5 грн.).

Крім розглянутих вище методів оцінки ступеня завершеності операцій з надання послуг, п. 12 П(С)БО 15

Приклад 12.4 Підприємство організувало спеціальні курси навчання бухгалтерів. Термін навчання на курсах – 3 місяці. Вартість навчання – 600 грн. (у тому числі ПДВ – 100 грн.).

У цьому випадку доцільно дохід від надання послуг визначати шляхом його рівномірного нарахування протягом усього строку навчання, тобто 3 місяців. Тоді щомісячна сума доходу, пов’язаного з наданням послуг з навчання, яка підлягає визнанню, становитиме 200 грн. (у тому числі ПДВ – 33,33 грн.).

Слід зазначити, що розглянуті вище методи визначення доходу, пов’язаного з наданням послуг, застосовують тільки в тому разі, якщо достовірно може бути оцінено результат операцій з надання послуг на дату балансу.

Якщо дохід від надання послуг не може бути достовірно визначений, то згідно з п. 13 П(С)БО 15

Проте можлива ситуація, коли в договорі не обумовлено відшкодування підприємству-виконавцю понесених ним витрат у зв’язку з наданням послуг. Крім того, умови договору можуть передбачати можливість його розірвання в разі, якщо підприємство-замовник не задоволене результатом наданих послуг. У цьому разі підприємство, що надає послуги, не може бути впевнене не тільки в отриманні будь-якого доходу, а й в отриманні компенсації понесених ним витрат.

Якщо дохід від надання послуг не може бути достовірно оцінений і не існує ймовірності відшкодування понесених витрат, дохід не визнається, а понесені витрати визнаються витратами звітного періоду. Якщо надалі суму доходу буде достовірно оцінено, дохід визнається за такою оцінкою.

Інформація про обраний підприємством метод визначення доходу від надання послуг зазначається в наказі про облікову політику підприємства.

У бухгалтерському обліку дохід відображається на підставі п. 21 П(С)БО 15

Під справедливою вартістю розуміється сума, за якою може бути здійснено обмін активу або оплату зобов’язання в результаті операції між обізнаними, зацікавленими та незалежними сторонами.

Справедлива вартість при реалізації активів може дорівнювати:

– договірній ціні – у разі продажу продукції (товарів, робіт, послуг) за грошові кошти;

– звичайній ціні – у разі реалізації продукції (товарів, робіт, послуг) шляхом здійснення бартерних операцій та при безоплатному її отриманні. Нагадаємо, що визначення “звичайної ціни” регламентується п. 1. 20 Закону про податок на прибуток [76].

Як уже було зазначено, визнані підприємством доходи в бухгалтерському обліку поділяються за видами діяльності на такі групи:

– операційні доходи (дохід (виручка) від реалізації продукції (товарів, робіт, послуг) та інші операційні доходи);

– фінансові доходи;

– інші доходи (доходи від інвестиційної діяльності);

– надзвичайні доходи.

Розглянемо порядок бухгалтерського обліку доходів підприємства в розрізі кожного з їх видів.

12.3. ОБЛІК ДОХОДІВ НА РАХУНКАХ БУХГАЛТЕРСЬКОГО ОБЛІКУ

БУХГАЛТЕРСЬКИЙ ОБЛІК ДОХОДІВ

Планом рахунків

При цьому слід пам’ятати, що рахунки класу 7 умовно поділяються на 2 групи: рахунки обліку доходів і рахунок обліку результатів діяльності(рахунок 79).

Облік доходів ведеться із застосуванням таких рахунків:

Склад доходів, які відносяться до тієї чи іншої групи, а також порядок їх визнання визначаються відповідними П(С)БО, зокрема П(С)БО 3

На рахунках 70 – 75 протягом звітного року за кредитом відображається сума загального

доходу разом із сумою непрямих податків, зборів (обов’язкових платежів), включених до ціни продажу, а за дебетом – щомісячне відображення належної суми непрямих податків, зборів (обов’язкових платежів), щорічне або щомісячне віднесення суми чистого доходу на рахунок 79 “Фінансові результати”.

На рахунку 76 “Страхові платежі” узагальнюється інформація про надходження страхових платежів та їх повернення страхувальникам із щомісячним віднесенням різниці на субрахунок 703 “Дохід від реалізації робіт і послуг”.

Рахунок 79 “Фінансові результати” призначений для обліку та узагальнення інформації про фінансові результати підприємства від звичайної діяльності та надзвичайних подій. У межах цього розділу не будемо детально зупинятися на механізмі формування фінансового результату діяльності підприємств та його відображення в бухгалтерському обліку, оскільки порядок обліку результатів діяльності підприємства – тема окремого розділу книги (див. розділ 15 “Облік результатів діяльності”).

ОБЛІК ДОХОДІВ ВІД РЕАЛІЗАЦІЇ

До доходів від реалізації належать доходи, отримані в результаті реалізації продукції (товарів, робіт, послуг), які є метою створення підприємства і забезпечують основну частку його доходу.

Для узагальнення інформації про доходи від реалізації готової продукції, товарів, робіт і послуг, доходи від страхової діяльності, про доходи від грального бізнесу, від проведення лотерей, а також про суму знижок, наданих покупцям, та про інші відрахування з доходу Планом рахунків

Рахунок 70 “Доходи від реалізації” має такі субрахунки (табл. 12.2):

701 “Дохід від реалізації готової продукції”;

702 “Дохід від реалізації товарів”;

703 “Дохід від реалізації робіт і послуг”;

704 “Вирахування з доходу”;

705 “Перестрахування”.

Підприємства, які здійснюють виробництво, транспортування, постачання теплової енергії та надають послуги з централізованого водопостачання і водовідведення, ведуть окремий облік доходів на окремих субрахунках за кожним видом діяльності, що підлягає ліцензуванню.

За кредитом субрахунків 701 – 703 відображається збільшення (одержання) доходу, за дебетом – належна сума непрямих податків (акцизного збору, ПДВ та інших, передбачених законодавством податків, зборів та обов’язкових платежів); результат операцій перестрахування (у кореспонденції із субрахунком 705 “Перестрахування”); результат зміни резервів незароблених премій (у страхових організаціях) та списання в порядку закриття на рахунок 79 “Фінансові результати”.

Таблиця 12.2

Рахунок 70 “Доходи від реалізації”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 701 | “Дохід від реалізації готової продукції” | Узагальнюється інформація про доходи від реалізації готової продукції |

| 702 | “Дохід від реалізації товарів” | Підприємства торгівлі та інші організації узагальнюють інформацію про доходи від реалізації товарів |

| 703 | “Дохід від реалізації робіт і послуг” | Підприємства та організації, що виконують роботи та надають послуги, узагальнюють інформацію про доходи від реалізації робіт і послуг, про результати зміни резервів незароблених премій |

| 704 | “Вирахування з доходу” | Відображаються суми надходжень за договорами комісії, агентськими та іншими аналогічними договорами на користь комітентів, принципалів; суми наданих після дати реалізації знижок покупцям, вартість повернутої покупцем продукції та товарів та інші суми, що підлягають вирахуванню з доходу |

| 705 | “Перестрахування” | Підприємства, які є страховиками відповідно до Закону про страхування |

Аналітичний облік доходів від реалізації ведеться за видами (групами) продукції, товарів, робіт, послуг, регіонами збуту та/або іншими напрямами, визначеними підприємством.

Обліковим регістром за рахунком 70 “Доходи від реалізації” є Журнал 6, а при спрощеній системі бухгалтерського обліку – Відомість 5-м.

Розглянемо порядок відображення операцій за рахунком 70 “Дохід від реалізації”

на прикладі.

Приклад 12.5. Підприємство відвантажило покупцеві партію товару на загальну

суму 12000 грн. (у тому числі ПДВ – 2000 грн.). Згідно з договором покупець зобов’язаний оплатити товар протягом 30 днів з моменту його отримання. При цьому одним із пунктів договору передбачено надання покупцеві знижки в розмірі

5 % від загальної вартості товару, у разі його оплати протягом 5 днів з моменту отримання. Товар оплачено покупцем на третій день з моменту отримання. Отже, з урахуванням наданої знижки вартість товару склала 11400 грн. (у тому числі ПДВ – 1900 грн.).

Первісна вартість товару – 8420 грн.

В обліку підприємства-продавця ця операція відобразиться таким чином

(табл. 12.3):

Таблиця 12.3

| Первинний документ | Зміст операції | Кореспондуючі рахунки | Сума, грн. | |

| дебет | кредит | |||

| Реалізація партії товару | ||||

| Видаткова накладна | 1. Відвантажено партію товару покупцеві і відображено дохід від його реалізації | 361 | 702 | 12000 |

| Податкова накладна | 2. Відображено суму податкового зобов’язання з ПДВ у складі вартості відвантаженого товару | 702 | 641/ПДВ | 2000 |

| Бухгалтерська довідка | 3. Списано балансову вартість товарів | 902 | 281 | 8420 |

| Бухгалтерська довідка | 4. Собівартість реалізованих товарів списано на фінансовий результат | 791 | 902 | 8420 |

| Бухгалтерська довідка | 5. Списано на фінансовий результат дохід, отриманий від реалізації партії товару | 702 | 791 | 10000 |

| Оплата товару покупцем | ||||

| Банківська виписка | 6. Отримано від покупця грошові кошти за реалізовану партію товарів | 311 | 361 | 11400 |

| Договір, бухгалтерська довідка | 7. Відображено суму знижки, наданої покупцеві після дати реалізації | 704 | 361 | 600 |

| Розрахунок коригування до податкової накладної | 9. Відкориговано податкові зобов’язання з ПДВ (методом “червоне сторно”) | 704 | 641/ПДВ | 100 |

| Бухгалтерська довідка | 10. Списано суму знижки на фінансовий результат | 791 | 704 | 500 |

ОБЛІК ІНШОГО ОПЕРАЦІЙНОГО ДОХОДУ

Узагальнення інформації про інші доходи від операційної діяльності звітного періоду, крім доходу (виручки) від реалізації продукції (товарів, робіт, послуг), ведеться на рахунку 71 “Інший операційний дохід”.

До інших операційних доходів належать: доходи від купівлі-продажу іноземної валюти, доходи від реалізації інших оборотних активів (крім фінансових інвестицій), доходи від операційної оренди активів, доходи від операційної курсової різниці за операціями в іноземній валюті, суми штрафів, пені, неустойок та інших санкцій за порушення господарських договорів, що визнані боржником або щодо яких одержано рішення суду, господарського суду про їх стягнення, доходи від списання кредиторської заборгованості, за якою минув строк позовної давності, можливого списання, доходи від списання кредиторської заборгованості, за якою минув строк позовної давності.

За кредитом рахунка 71 “Інший операційний дохід” відображається збільшення (отримання) доходу, за дебетом – суми непрямих податків (податку на додану вартість, акцизного збору та інших зборів (обов’язкових платежів)) і списання в порядку закриття на рахунок 79 “Фінансові результати”.

Для відображення в бухгалтерському обліку всіх перелічених вище доходів на рахунку 71

“Інший операційний дохід” відкриваються такі субрахунки (таблиця 12.4):

710 “Дохід від первісного визнання та від зміни вартості

активів, що обліковуються за справедливою вартістю”;

711 “Дохід від купівлі-продажу іноземної валюти”;

712 “Дохід від реалізації інших оборотних активів”;

713 “Дохід від операційної оренди активів”;

714 “Дохід від операційної курсової різниці”;

715 “Отримані штрафи, пеня, неустойки”;

716 “Відшкодування раніше списаних активів”;

717 “Дохід від списання кредиторської заборгованості”;

718 “Дохід від безоплатно отриманих оборотних активів”;

719 “Інші доходи від операційної діяльності”.

Таблиця 12.4

Рахунок 71 “Інший операційний дохід”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 710 | “Дохід від первісного визнання та від зміни вартості активів, що обліковуються за справедливою вартістю” | Узагальнюється інформація про доходи від первісного визнання та зміни вартості активів, що обліковуються за справедливою вартістю, зокрема дохід від первісного визнання сільськогосподарської продукції та біологічних активів, та від зміни справедливої вартості біологічних активів, визначеної відповідно до П(С)БО 30 |

| 711 | “Дохід від купівлі-продажу іноземної валюти” | Узагальнюється інформація про доходи від купівлі-продажу іноземної валюти, зокрема позитивна різниця між ціною купівлі-продажу іноземної валюти та її балансовою вартістю |

| 712 | “Дохід від реалізації інших оборотних активів” | Узагальнюється інформація про доходи від реалізації оборотних активів (виробничих запасів, малоцінних і швидкозношуваних предметів тощо), а також необоротних активів і груп вибуття, утримуваних для продажу |

| 713 | “Дохід від операційної оренди активів” | Узагальнюється інформація про доходи від оренди (крім фінансової) майна, якщо ця діяльність не є предметом (метою) створення підприємства |

| 714 | “Дохід від операційної курсової різниці” | Узагальнюється інформація про доходи від курсових різниць за активами та зобов’язаннями підприємства, пов’язаними з операційною діяльністю підприємства |

| 715 | “Отримані штрафи, пеня, неустойки” | Узагальнюється інформація про штрафи, пеню, неустойки та інші санкції за порушення господарських договорів, які визнані боржником або за якими отримано рішення суду, господарського суду про їх стягнення, а також про суми з відшкодування понесених збитків |

| 716 | “Відшкодування раніше списаних активів” | Узагальнюється інформація про суми відшкодування підприємству вартості раніше списаних оборотних активів |

| 717 | “Дохід від списання кредиторської заборгованості” | Узагальнюється інформація про доходи від списання кредиторської заборгованості, що виникла під час операційного циклу, після закінчення строку позовної давності |

| 718 | “Дохід від безоплатно отриманих оборотних активів” | Узагальнюється інформація про доходи від безоплатно отриманих оборотних активів (крім фінансових інвестицій) і доходи від цільового фінансування, пов’язаного з операційною діяльністю |

| 719 | “Інші доходи від операційної діяльності” | Узагальнюється інформація про інші доходи від операційної діяльності, які не знайшли відображення на інших субрахунках рахунка 71 “Інший операційний дохід”, зокрема про доходи від операцій з тарою, від інвентаризації, від діяльності житловокомунальних та обслуговуючих господарств, дитячих дошкільних закладів, будинків відпочинку, санаторіїв та інших установ оздоровчого і культурного призначення підприємства тощо. Підприємства, які є страховиками згідно із Законом про страхування на цьому субрахунку узагальнюють інформацію про інші доходи від страхової діяльності, зокрема комісійні винагороди за перестрахування, частки страхових сум і страхових відшкодувань, що підлягають сплаті перестраховиками, повернуті суми з централізованих страхових резервних фондів, повернуті суми страхових резервів, інших, ніж резерв незароблених премій |

Обліковим регістром за рахунком 71 “Інший операційний дохід” також є

Журнал 6, а при спрощеній системі бухгалтерського обліку – Відомість 5-м.

Порядок формування доходів, що обліковуються на субрахунках рахунка 71 “Інший операційний дохід”, на прикладах уже розглядався в попередніх розділах книжки і розглядатиметься надалі. Пояснюється це тим, що рахунок 71 “Інший операційний дохід ” – один із небагатьох рахунків обліку доходів, який застосовується практично кожним підприємством, і на ньому обліковуються всі доходи від операційної діяльності підприємства, крім доходів від реалізації.

У цьому розділі розглянемо приклад відображення в бухгалтерському обліку сум штрафів, пені, неустойок за неналежне виконання умов господарських договорів.

Приклад 12.6. Підприємство уклало договір поставки товару на умовах попередньої оплати. Згідно з умовами договору підприємство зобов’язане відвантажити товар покупцеві протягом двох днів з моменту отримання попередньої оплати. Вартість партії товару – 6000 грн. (у тому числі ПДВ – 1000 грн.). Покупець своєчасно перерахував грошові кошти, проте підприємство порушило свої зобов’язання і не відвантажило товар протягом установлених договором двох днів. Договором між підприємствами в розділі “Відповідальність сторін” установлено, що постачальник несе відповідальність у вигляді неустойки за неналежне виконання умов договору, зокрема за несвоєчасну поставку товару. Розмір неустойки, передбачений договором, – 0,5 % суми договору за кожний день прострочення поставки.

Припустимо, що покупець перерахував попередню оплату 09.11.20ХХ р. Підприємство-постачальник відвантажило товар 27.12.20ХХ р. У цьому разі пеня розраховується за період з 12.11.20ХХ р. по 27.12.20ХХ р. (табл. 12.5).

Таблиця 12.5

| Найменування показника | Значення |

| 1. Розмір відсотків за кожен день прострочення, установлений у договорі, % | 0,5 |

| 2. Сума заборгованості, грн. | 6000,00 |

| 3. Кількість днів прострочення виконання зобов’язання, дн. | 46 |

| 4. Одноденний розмір пені, грн. (ряд. 2 х ряд. 1 : 100) | 30,00 |

| 5. Сума пені за період прострочення виконання зобов’язання, грн. (ряд. 2 х ряд. 1 : 100 х ряд. 3) | 1380,00 |

Оскільки дохід від неустойки, що підлягає отриманню, виникає у підприємства-покупця, розглянемо порядок відображення таких операцій саме в обліку покупця (табл. 12.6).

Таблиця 12.6

| Первинний документ | Дата | Зміст операції | Кореспондуючі рахунки | Сума, грн. | |

| дебіт | кредит | ||||

| Платіжне доручення | 09.11.20ХХ р. | 1. Перераховано попередню оплату постачальнику | 371 | 311 | 6000 |

| Податкова накладна | 09.11.20ХХ р. | 2. Відображено податковий кредит з ПДВ | 641/ПДВ | 644 | 1000 |

| Прибутковий ордер | 27.12.20ХХ р. | 3. Отримано від постачальника товар | 281 | 631 | 5000 |

| Прибутковий ордер | 27.12.20ХХ р. | 4. Списано відображений раніше податковий кредит з ПДВ | 644 | 631 | 1000 |

| Бухгалтерська довідка | 27.12.20ХХ р. | 5. Відображено залік заборгованостей | 631 | 371 | 6000 |

| Бухгалтерська довідка | 27.12.20ХХ р. | 6. Нараховано пеню за несвоєчасне виконання зобов’язань за договором постачання | 374 | 715 | 1380 |

| Виписка банку | 28.12.20ХХ р. | 7. Отримано на поточний рахунок підприємства сума неустойки | 311 | 374 | 1380 |

ОБЛІК ДОХОДУ ВІД УЧАСТІ В КАПІТАЛІ

Інформація про доходи від інвестицій, які здійснено в асоційовані, дочірні або спільні підприємства та облік яких ведеться за методом участі в капіталі, узагальнюється на рахунку 72 “Дохід від участі в капіталі”.

Рахунок 72 “Дохід від участі в капіталі” має такі субрахунки (таблиця 12.7):

721 “Дохід від інвестицій в асоційовані підприємства”;

722 “Дохід від спільної діяльності”;

723 “Дохід від інвестицій у дочірні підприємства”.

За кредитом рахунка 72 “Дохід від участі в капіталі” відображається збільшення (отримання) доходу, за дебетом – списання в порядку закриття на рахунок 79 “Фінансові результати”.

Таблиця 12.7

Рахунок 72 “Дохід від участі в капіталі”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 721 | “Дохід від інвестицій в асоційовані підприємства” | Узагальнюється інформація про доходи, пов’язані зі збільшенням частки інвестора в чистих активах об’єкта інвестування в результаті отримання асоційованими підприємствами прибутків |

| 722 | “Дохід від спільної діяльності” | Узагальнюється інформація про доходи, пов’язані зі збільшенням частки інвестора в чистих активах об’єкта інвестування в результаті отримання спільними підприємствами прибутків |

| 723 | “Дохід від інвестицій у дочірні підприємства” | Узагальнюється інформація про доходи, пов’язані зі збільшенням частки інвестора в чистих активах об’єкта інвестування в результаті отримання дочірніми підприємствами прибутків |

Аналітичний облік доходів від участі в капіталі ведеться за кожним об’єктом інвестування та іншими ознаками, визначеними підприємством.

Обліковим регістром за рахунком 72 “Дохід від участі в капіталі” є Журнал 6, а при спрощеній системі бухгалтерського обліку – Відомість 5-м.

Детальнішу інформацію про облік фінансових інвестицій, зокрема за методом участі в капіталі, викладено в главі 17 “Облік фінансових інвестицій”.

ОБЛІК ІНШИХ ФІНАНСОВИХ ДОХОДІВ

Для обліку інших доходів від фінансової діяльності, не відображених на рахунку 72 “Дохід від участі в капіталі”, Планом рахунків

“Інші фінансові доходи”. Цей рахунок призначений для обліку та узагальнення інформації про доходи, що виникають під час фінансової діяльності, зокрема дивідендів, відсотків тощо.

За кредитом рахунку 73 “Інші фінансові доходи” відображається визнана сума доходу, за дебетом – списання кредитового обороту на рахунок 79 “Фінансові результати”.

Рахунок 73 “Інші фінансові доходи” має такі субрахунки (табл. 12.8):

731 “Дивіденди одержані”;

732 “Проценти отримані”;

733 “Інші доходи від фінансових операцій”.

Таблиця 12.8

Рахунок 73 “Інші фінансові доходи”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 731 | “Дивіденди одержані” | Узагальнюється інформація про належні дивіденди від інших підприємств, що не є асоційованими, дочірніми та спільними |

| 732 | “Відсотки отримані” | Узагальнюється інформація про проценти за облігаціями або іншими цінними паперами, за якими не ведеться облік на субрахунку 731 “Дивіденди одержані”, зокрема винагороди за здані у фінансову оренду необоротні активи тощо. |

| 733 | “Інші доходи від фінансових операцій” | Узагальнюється інформація про інші доходи від фінансової діяльності, що не знайшли відображення на інших субрахунках рахунка 73 “Інші фінансові доходи”, зокрема про доходи від амортизації премії за випущеними облігаціями |

Аналітичний облік фінансових доходів ведеться за об’єктами інвестування. Дані за рахунком 73 “Інші фінансові доходи” узагальнюються: за журнально-ордерної форми обліку – у Журналі № 6, а за спрощеної форми обліку – у Відомості 5-м.

Приклади відображення в обліку фінансових операцій, зокрема відсотків і дивідендів, що підлягають отриманню, розглянуто в розділі 17 “Облік фінансових інвестицій”.

ОБЛІК ІНШИХ ДОХОДІВ

Для обліку інших доходів, тобто доходів, які виникають у процесі звичайної діяльності, але не пов’язані з операційною та фінансовою діяльністю підприємства, застосовується рахунок 74 “Інші доходи”.

За кредитом рахунку 74 “Інші доходи” відображається збільшення (отримання) доходу,

за дебетом – належна сума непрямих податків (податку на додану вартість, акцизного збору та інших зборів (обов’язкових платежів)) і списання в порядку закриття на рахунок 79 “Фінансові результати”.

Рахунок 74 “Інші доходи” має такі субрахунки (табл. 12.9):

741 “Дохід від реалізації фінансових інвестицій”;

742 “Дохід від відновлення корисності активів”;

744 “Дохід від неопераційної курсової різниці”;

745 “Дохід від безоплатно отриманих активів”;

746 “Інші доходи від звичайної діяльності”.

Таблиця 12.9

Рахунок 74 “Інші доходи”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 741 | “Дохід від реалізації фінансових інвестицій” | Узагальнюється інформація про дохід від реалізації фінансових інвестицій |

| 742 | “Дохід від відновлення корисності активів” | Узагальнюється інформація про визнані згідно з П(С)БО 28 |

| 744 | “Дохід неопераційної курсової різниці” | Узагальнюється інформація про курсові різниці за активами та зобов’язаннями в іноземній валюті, пов’язаними з фінансовою та інвестиційною діяльністю підприємства |

| 745 | “Дохід від безоплатно отриманих активів” | Узагальнюється інформація про доходи від безоплатно отриманих необоротних активів, фінансових інвестицій та цільового фінансування капітальних інвестицій. Дохід від цільового фінансування капітальних інвестицій та безоплатно отриманих необоротних активів, які підлягають амортизації, визначається в сумі, пропорційній сумі амортизації відповідних активів одночасно з її нарахуванням. При цьому дохід від безоплатно отриманих земельних ділянок та фінансових інвестицій визнається при їх вибутті |

| 746 | “Інші доходи від звичайної діяльності” | Узагальнюється інформація про інші доходи від звичайної діяльності, не відображені на інших субрахунках рахунка 74“Інші доходи”, зокрема від списання кредиторської заборгованості, яка не виникла під час операційного циклу, після закінчення строку позовної давності, від перевищення вартості частки покупця у справедливій вартості придбаних ідентифікованих активів, зобов’язань і непередбачуваних зобов’язань об’єкта придбання над сукупністю витрат на об’єднання підприємств та/або видів їх господарської діяльності, сума дооцінки об’єктів незалежно від їх вартості, сума дооцінки об’єктів, які не є предметом оподаткування, сума дооцінки об’єктів, які не є об’єктами оподаткування, сума дооцінки об’єктів |

Узагальнення даних за рахунком 74 “Інші доходи” проводиться: за журнальноордерної форми обліку в Журналі № 6, а за спрощеної форми обліку – у Відомості № 5-м.

Окремі питання обліку інших доходів підприємства розглянуто в розділі 6

“Облік основних засобів, інших необоротних матеріальних активів та інвестиційної нерухомості”.

ОБЛІК НАДЗВИЧАЙНИХ ДОХОДІВ

Доходи, що виникли внаслідок надзвичайних подій, відображаються на рахунку 75

“Надзвичайні доходи”.

Рахунок 75 “Надзвичайні доходи” має такі субрахунки (табл. 12.10):

751 “Відшкодування збитків від надзвичайних подій”;

752 “Інші надзвичайні доходи”.

За кредитом рахунка відображається визнана сума відшкодування, зокрема від страхових організацій, втрат від надзвичайних подій, за дебетом – списання в порядку закриття на рахунок 79 “Фінансові результати”.

Таблиця 12.10

Рахунок 75 “Надзвичайні доходи”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 751 | “Відшкодування збитків від надзвичайних подій” | Відображається сума відшкодування втрат від надзвичайних подій, включаючи відшкодування витрат на попередження втрат від надзвичайних подій |

| 752 | “Інші надзвичайні доходи” | Відображається дохід від інших подій або операцій, що відповідають визначенню надзвичайних подій |

Так само, як і інформація про інші доходи підприємства, інформація про доходи від надзвичайної діяльності узагальнюється в Журналі № 6 (за спрощеної системи ведення обліку – у Відомості 5-м).

12.4. ВИТРАТИ: ВИЗНАННЯ, ОЦІНКА, КЛАСИФІКАЦІЯ

Як уже було зазначено вище, визначення фінансового результату діяльності підприємства полягає у зіставленні доходів, отриманих підприємством, і витрат, які були понесені ним у зв’язку з отриманням таких доходів. Тому величина витрат є одним з основних якісних показників діяльності підприємства, від якого залежать ефективність його діяльності та фінансове становище.

Методологічні засади формування в бухгалтерському обліку інформації про витрати підприємства та її розкриття у фінансовій звітності встановлено П(С)БО 16

Згідно з п. 6 П(С)БО 16

зменшення власного капіталу (за винятком зменшення капіталу за рахунок його вилучення або розподілу власниками), за умови, що ці витрати можуть бути достовірно оцінені. Це означає, що витрати визнаються одночасно зі зменшенням активів (наприклад, реалізація товарів) або збільшенням зобов’язань (наприклад, нарахування заробітної плати працівникам).

Згідно з п. 9 П(С)БО 16

– платежі за договорами комісії, агентськими угодами та іншими аналогічними договорами на користь комітента, принципала тощо;

– попередня (авансова) оплата запасів, робіт, послуг;

– погашення отриманих позик;

– інші зменшення активів або збільшення зобов’язань, що не відповідають ознакам витрат;

– витрати, що відображаються зменшенням власного капіталу згідно з положеннями стандартів бухгалтерського обліку;

– балансова вартість валюти.

Пунктом 7 П(С)БО 16

Іноді прямий зв’язок між доходами і витратами встановити неможливо. У цьому випадку такі витрати відображаються в бухгалтерському обліку та фінансовій звітності в тому звітному періоді, в якому вони були здійснені. Перелік таких витрат, так званих витрат періоду, встановлено відповідними П(С)БО.

Крім того, якщо актив забезпечує отримання економічних вигод протягом

декількох звітних періодів, то витрати визнаються шляхом систематичного розподілу його вартості (наприклад, у вигляді амортизації) між відповідними звітними періодами. Наприклад, довгострокові активи (основні засоби, нематеріальні активи) можуть забезпечувати економічні вигоди впродовж декількох років, тому їх вартість підлягає включенню до складу витрат протягом строку корисної експлуатації шляхом нарахування амортизації.

Для обліку та планування витрат підприємства важливе значення має їх класифікація.

Визнані підприємством витрати від звичайної діяльності в бухгалтерському обліку класифікуються за такими групами:

– собівартість реалізованої продукції (товарів, робіт, послуг);

– адміністративні витрати;

– витрати на збут;

– інші операційні витрати;

– фінансові витрати;

– інші витрати.

Крім того, витрати операційної діяльності підприємства поділяються за такими економічними елементами:

– матеріальні витрати;

– витрати на оплату праці;

– відрахування на соціальні заходи;

– амортизація;

– інші операційні витрати.

Класифікацію операційних витрат підприємства наведено на рис. 12.3.

12.5. ОБЛІК ВИТРАТ НА РАХУНКАХ БУХГАЛТЕРСЬКОГО ОБЛІКУ

Планом рахунків

Річ у тім, що згідно з Інструкцією про застосування Плану рахунків

Малі підприємства та інші організації, діяльність яких не спрямована на ведення комерційної діяльності, можуть вести бухгалтерський облік з використанням тільки рахунків класу 8 “Витрати за елементами” або в порядку, передбаченому для решти підприємств.

Таким чином, підприємства у своїй діяльності можуть використовувати будь-яку з перелічених далі систем обліку витрат:

1) суб’єкти малого підприємництва, а також інші організації, діяльність яких не спрямована на ведення комерційної діяльності:

а) з використанням тільки рахунків класу 8;

б) з використанням тільки рахунків класу 9;

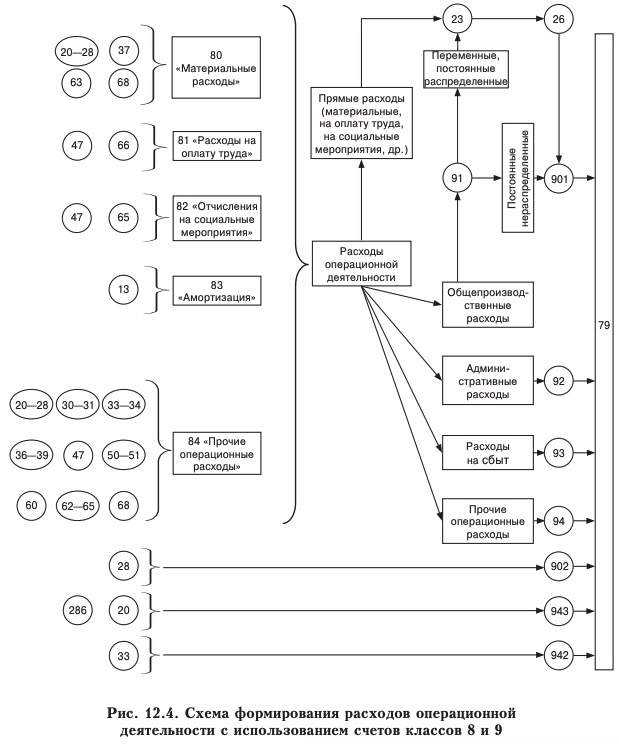

в) з використанням рахунків класів 8 і 9 (схема формування витрат операційної діяльності з використанням рахунків класів 8 і 9 наведена на рис. 12.4);

2) інші підприємства:

а) з використанням тільки рахунків класу 9;

б) з використанням рахунків класів 8 і 9.

Отже, підприємства можуть самостійно обирати: застосовувати їм чи не застосовувати рахунки класу 8 “Витрати за елементами”.

Розглянемо на числовому прикладі порядок ведення бухгалтерського обліку витрат із:

– застосуванням тільки рахунків класу 8;

– застосуванням тільки рахунків класу 9;

– застосуванням як рахунків класу 8, так і рахунків класу 9.

Приклад 12.7. Підприємством здійснено такі операції:

1) відпущено у виробництво матеріали вартістю 500 грн.;

2) для адміністративних цілей використано МШП вартістю 20 грн.;

3) нараховано заробітну плату – 300 грн.;

4) нараховано внески до соціальних фондів – 120 грн.;

5) нараховано амортизацію на необоротні активи – 80 грн.;

6) на витрати віднесено суму штрафу, що сплачується контрагенту за порушення умов договору, – 40 грн.;

7) нараховано відсотки за користування кредитом – 100 грн.;

8) ліквідовано об’єкт основних засобів: первісна вартість – 10000 грн

10000 грн., знос – 9000 грн.

У табл. 12.11 для порівняння покажемо, як такі операції відобразять підприємства, які для обліку витрат використовують:

– тільки рахунки класу 8;

– тільки рахунки класу 9;

– рахунки класів 8 і 9.

Таблиця 12.11

| Зміст операції | Кореспондуючі рахунки для підприємств, що застосовують рахунки тільки класу 8 | Кореспондуючі рахунки для підприємств, що застосовують рахунки тільки класу 9 | Кореспондуючі рахунки для підприємств, що застосовують рахунки класів 8 і 9 | Сума | |||

| дебет | кредит | дебет | кредит | дебет | кредит | ||

| 1. Відпущено матеріали у виробництво | 80 | 20 | 23 | 20 | 80 | 20 | 500 |

| 1. Відпущено матеріали у виробництво | 80 | 20 | 23 | 20 | 23 | 80 | 500 |

| 2. Використано МШП для адміністративних цілей | 80 | 22 | 92 | 22 | 80 | 22 | 20 |

| 2. Використано МШП для адміністративних цілей | 80 | 22 | 92 | 22 | 92 | 80 | 20 |

| 3. Нараховано заробітну плату | 81 | 66 | 23, 91, 92, 93, 94 | 66 | 81 | 66 | 300 |

| 3. Нараховано заробітну плату | 81 | 66 | 23, 91, 92, 93, 94 | 66 | 23, 91, 92, 93, 94 | 81 | 300 |

| 4. Нараховано внески до соціальних фондів | 82 | 65 | 23, 91, 92, 93, 94 | 65 | 82 | 65 | 120 |

| 4. Нараховано внески до соціальних фондів | 82 | 65 | 23, 91, 92, 93, 94 | 65 | 23, 91, 92, 93, 94 | 82 | 120 |

| 5. Нараховано амортизацію на необоротні активи | 83 | 13 | 23, 91, 92, 93, 94 | 13 | 83 | 13 | 80 |

| 5. Нараховано амортизацію на необоротні активи | 83 | 13 | 23, 91, 92, 93, 94 | 13 | 23, 91, 92, 93, 94 | 83 | 80 |

| 6. На витрати підприємства віднесено суму штрафу, що сплачується контрагенту за порушення умов договору | 84 | 63, 68 | 94 | 63, 68 | 84 | 63, 68 | 40 |

| 6. На витрати підприємства віднесено суму штрафу, що сплачується контрагенту за порушення умов договору | 84 | 63, 68 | 94 | 63, 68 | 94 | 84 | 40 |

| 7. Нараховано відсотки за користування кредитом | 85 | 68 | 95 | 68 | 95 | 68 | 100 |

| 8. Ліквідовано об’єкт основних засобів | 13 | 10 | 13 | 10 | 13 | 10 | 9000 |

| 8. Ліквідовано об’єкт основних засобів | 85 | 10 | 97 | 10 | 97 | 10 | 1000 |

Детальніше про бухгалтерський облік витрат за елементами (на рахунках класу 8), а також про порядок формування собівартості продукції та облік загальновиробничих витрат читайте в розділі 3 глави 13 “Собівартість продукції”. У межах цього розділу розглянемо порядок бухгалтерського обліку на рахунках класу 9 (за винятком рахунків 90 “Собівартість реалізації” і 91 “Загальновиробничі витрати”).

ОБЛІК АДМІНІСТРАТИВНИХ ВИТРАТ

Облік адміністративних витрат підприємства ведеться на рахунку 92 “Адміністративні витрати” Плану рахунків

За дебетом рахунку 92 “Адміністративні витрати” відображається сума визнаних адміністративних витрат, за кредитом – її списання на рахунок 79 “Фінансові результати”.

До адміністративних витрат належать загальногосподарські витрати, пов’язані

з управлінням та обслуговуванням підприємства, а саме:

– загальні корпоративні витрати (організаційні, на проведення щорічних зборів, на реєстрацію підприємства, на підготовку річних звітів тощо);

– витрати на утримання адміністративно-управлінського персоналу підприємства (заробітна плата, відрахування на соціальні заходи, додаткові виплати, службові відрядження, канцелярські витрати);

– витрати на утримання основних засобів, інших необоротних активів загальногосподарського призначення (на операційну оренду, страхування майна, амортизацію, ремонт, витрати на комунальні послуги тощо);

– винагорода за професійні послуги (юридичні, аудиторські, з оцінки майна та ін.);

– витрати на підготовку та перепідготовку кадрів;

– витрати на транспортні послуги;

– витрати на охорону;

– витрати на оплату послуг зв’язку (поштові, телеграфні, телефонні, телекс, факс тощо);

– амортизація нематеріальних активів загальногосподарського призначення;

– витрати на врегулювання спорів у судових органах;

– сума податків і зборів, обов’язкових платежів (крім податків, зборів та обов’язкових платежів, що включаються до виробничої собівартості продукції (товарів, робіт, послуг));

– представницькі витрати;

– плата за розрахунково-касове обслуговування та інші послуги банків, а також витрати, пов’язані з купівлею-продажем валюти;

– інші витрати загальногосподарського призначення.

Аналітичний облік адміністративних витрат ведеться за статтями витрат. Адміністративні витрати є витратами звітного періоду. Наприкінці місяця

загальна сума сформованих адміністративних витрат списується на фінансовий результат. Така операція відображається таким записом:

Дебет 791 “Результат операційної діяльності ” – Кредит 92 “Адміністративні витрати” та оформляється бухгалтерською довідкою.

Узагальнення даних за рахунком 92 “Адміністративні витрати” проводиться: за журнально-ордерної форми обліку в Журналі 5 або 5А, а за спрощеної форми обліку – у Відомості 5-м.

ОБЛІК ВИТРАТ НА ЗБУТ

Витрати підприємства, пов’язані зі збутом продукції (товарів, робіт, послуг), включають:

– витрати на оплату праці працівникам підрозділів, що забезпечують збут продукції, товарів, робіт, послуг (витрати на оплату праці та комісійну винагороду продавцям, торговим агентам, працівникам відділу збуту тощо);

– витрати на пакувальні матеріали і тару для пакування готової продукції на складах готової продукції;

– витрати на ремонт тари;

– витрати на відрядження працівників відділу збуту;

– витрати на рекламу і дослідження ринку (маркетинг);

– витрати на передпродажну підготовку продукції, товарів;

– витрати на гарантійний ремонт і гарантійне обслуговування;

– витрати на утримання основних засобів, інших необоротних матеріальних активів, пов’язаних зі збутом продукції, товарів, робіт, послуг (операційна оренда, страхування, амортизація, ремонт, опалення, освітлення, водопостачання, охорона тощо);

– витрати на транспортування, перевалку і страхування готової продукції (товарів), транспортно-експедиційні та інші послуги, пов’язані з транспортуванням продукції (товарів) згідно з умовами договору (базису) поставки;

– витрати на гарантійний ремонт і гарантійне обслуговування;

– витрати на страхування призначеної для подальшої реалізації готової продукції (товарів), що зберігається на складі підприємства;

– витрати на транспортування готової продукції (товарів) між складами підрозділів (філій, представництв) підприємства;

– інші витрати, пов’язані зі збутом продукції, товарів, робіт, послуг.

Як і адміністративні витрати, витрати на збут є витратами звітного періоду.

Облік витрат підприємства, пов’язаних зі збутом (реалізацією, продажем) продукції, товарів, робіт і послуг, ведеться на рахунку 93 “Витрати на збут”.

Аналітичний облік витрат ведеться за видами витрат.

За дебетом рахунку відображається сума визнаних витрат на збут, а за кредитом –

її списання на рахунок 79 “Фінансові результати”.

Щомісячне списання витрат на збут у кореспонденції із субрахунком 791 “Результат операційної діяльності” оформляється шляхом складання бухгалтерської довідки. Узагальнення даних за рахунком 93 “Витрати на збут” проводиться: за журнальноордерної форми обліку в Журналі 5 або 5А, а за спрощеної форми обліку – у Відомості 5-м.

ОБЛІК ІНШИХ ВИТРАТ ОПЕРАЦІЙНОЇ ДІЯЛЬНОСТІ

Облік витрат операційної діяльності підприємства, крім витрат, які відображаються на рахунках 90 “Собівартість реалізації”, 91 “Загальновиробничі витрати”, 92 “Адміністративні витрати”, 93 “Витрати на збут”, ведеться на рахунку 94 “Інші витрати операційної діяльності”.

За дебетом рахунку відображається сума визнаних витрат, а за кредитом – списання на рахунок 79 “Фінансові результати”.

Рахунок 94 “Інші витрати операційної діяльності” має такі субрахунки (табл. 12.12):

940 “Витрати від первинного визнання та від зміни вартості активів, що обліковуються за справедливою вартістю”;

941 “Витрати на дослідження і розробки”;

942 “Витрати на купівлю-продаж іноземної валюти”;

943 “Собівартість реалізованих виробничих запасів”;

944 “Сумнівні та безнадійні борги”;

945 “Втрати від операційної курсової різниці”;

946 “Втрати від знецінення запасів”;

947 “Нестачі та втрати від псування цінностей”;

948 “Визнані штрафи, пеня, неустойки”;

949 “Інші витрати операційної діяльності”.

Таблиця 12.12

Рахунок 94 “Інші витрати операційної діяльності”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 940 | “Витрати від первинного визнання та від зміни вартості активів, що обліковуються за справедливою вартістю” | Узагальнюється інформація про витрати від первинного визнання та від зміни вартості активів, що обліковуються за справедливою вартістю, зокрема витрати від первинного визнання сільськогосподарської продукції та біологічних активів і від зміни справедливої вартості біологічних активів, що визначено відповідно до П(С)БО 30 |

| 941 | “Витрати на дослідження та розробки” | Ведеться облік витрат, пов’язаних з дослідженнями і розробками, які здійснює підприємство, якщо такі дослідження і розробки відповідають П(С)БО 8 [8] |

| 942 | “Витрати на купівлю-продаж іноземної валюти” | Узагальнюється інформація про витрати на купівлю-продаж іноземної валюти, зокрема від’ємна різниця між ціною купівлі-продажу іноземної валюти та її балансовою вартістю |

| 943 | “Собівартість реалізованих виробничих запасів” | Ведеться облік собівартості реалізованих виробничих запасів (сировини, матеріалів, відходів тощо) та необоротних активів і груп вибуття, утримуваних для продажу |

| 944 | “Сумнівні і безнадійні борги” | Узагальнюється інформація про нарахування резерву сумнівних боргів на заборгованість, яка є фінансовим активом (крім придбаної заборгованості та заборгованості, призначеної для продажу), про суму списаної безнадійної заборгованості у разі недостатності суми нарахованого резерву сумнівних боргів та про суму списаної безнадійної заборгованості, щодо якої створення резерву сумнівних боргів не передбачено |

| 945 | “Втрати від операційної курсової різниці” | Ведеться облік втрат за активами та зобов’язаннями операційної діяльності підприємства від зміни курсу гривні до іноземної валюти |

| 946 | “Втрати від знецінення запасів” | Ведеться облік втрат, пов’язаних зі знеціненням (уцінкою) запасів, згідно з П(С)БО 9 [9] і П(С)БО 27 [27] |

| 947 | “Нестачі та втрати від псування цінностей” | Ведеться облік нестач грошових коштів та інших цінностей і втрат від псування цінностей, виявлених у процесі заготівлі, переробки, зберігання і реалізації. Одночасно зі списанням цінностей, у нестачі яких винні не встановлені, на витрати, балансова вартість списаного активу зараховується на позабалансовий рахунок 07 “Списані активи” |

| 948 | “Визнані штрафи, пеня, неустойки” | Ведеться облік визнаних економічних санкцій за невиконання підприємством законодавства та умов договорів |

| 949 | “Інші витрати операційної діяльності” | Узагальнюється інформація про такі витрати операційної діяльності, які не знайшли відображення на інших субрахунках рахунка 94 “Інші витрати операційної діяльності”, зокрема витрати житлово-комунальних та обслуговуючих господарств, дитячих дошкільних закладів, будинків відпочинку, санаторіїв та інших закладів оздоровчого та культурного призначення, виплати за невідпрацьований час, що не підлягають накопиченню, тощо. Підприємства, які є страховиками відповідно до Закону про страхування субрахунку узагальнюють інформацію про витрати страховика, зокрема відрахування до централізованих страхових резервних фондів, що створюються для забезпечення виконання зобов’язань за окремими видами обов’язкового страхування, відрахування до страхових резервів інших, ніж резерв незароблених премій, які формуються у випадках, передбачених чинним законодавством |

Узагальнення даних за рахунком 94 “Інші витрати операційної діяльності” проводиться: за журнально-ордерної форми обліку в Журналі № 5 або № 5А, а за спрощеної форми обліку – у Відомості 5-м. Щомісячне списання інших операційних витрат у кореспонденції із субрахунком 791 “Результат операційної діяльності” оформляється шляхом складання бухгалтерської довідки.

ОБЛІК ФІНАНСОВИХ ВИТРАТ

Витратами фінансової діяльності підприємства є витрати на відсотки (за кредитами отриманими, облігаціями випущеними, фінансовою орендою тощо) та інші витрати підприємства, пов’язані з позиками (окрім фінансових витрат, які включаються до собівартості кваліфікаційних активів відповідно до П(С)БО 31

Для обліку таких витрат Планом рахунків

За дебетом рахунку відображається сума визнаних витрат, а за кредитом – її списання на рахунок 79 “Фінансові результати” (субрахунок 792 “Результат фінансових операцій”).

Рахунок 95 “Фінансові витрати” має такі субрахунки (табл. 12.13):

951 “Відсотки за кредит”;

952 “Інші фінансові витрати”.

Наразі п. 4 П(С)БО 31

Однак, згідно з п. 4 П(С)БО 31

фінансові витрати капіталізувати не повинні:

– суб’єкти малого підприємництва – юридичні особи (тобто особи, у яких середньооблікова чисельність працюючих за звітний період (календарний рік) не більше ніж 50 осіб і річний дохід від будь-якої діяльності перевищує 10 млн євро);

– представництва іноземних суб’єктів господарської діяльності;

– юридичні особи, які не займаються підприємницькою діяльністю

(тобто неприбуткові організації).

Згадані суб’єкти всю суму понесених фінансових витрат (незалежно від того, пов’язані вони зі створенням кваліфікаційних активів чи ні) визнають витратами того поточного звітного періоду, за який їх було нараховано (визнано зобов’язаннями), і не капіталізують їх, а відповідно на суму фінансових витрат не збільшують первісну вартість кваліфікаційних активів, які створюються.

Інші юридичні особи (крім названих вище) фінансові витрати визнають витратами того звітного періоду, за який їх було нараховано (визнано зобов’язаннями), тільки в тому випадку, якщо фінансові витрати не підлягають капіталізації, тобто не пов’язані зі створенням кваліфікаційних активів.

Таблиця 12.13

Рахунок 95 “Фінансові витрати”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 951 | “Проценти за кредит” | Ведеться облік витрат, пов’язаних з нарахуванням і сплатою відсотків за користування кредитами банків |

| 952 | “Інші фінансові витрати” | Ведеться облік витрат, пов’язаних із залученням позикового капіталу, зокрема витрат, пов’язаних з випуском, утриманням та обігом власних цінних паперів; нарахуванням відсотків за договорами кредитування (крім банківських кредитів), фінансового лізингу тощо. |

Узагальнення даних за рахунком 95 “Фінансові витрати” проводиться: за журнальноордерної форми обліку в Журналі № 5 або № 5А, а за спрощеної форми обліку – у Відомості № 5-м.

Щомісячне списання фінансових витрат у кореспонденції із субрахунком 792 “Результат фінансових операцій” оформляється шляхом складання бухгалтерської довідки.

Порядок відображення фінансових витрат підприємства на рахунках бухгалтерського обліку буде розглянуто в главі 17 “Облік фінансових інвестицій”.

ОБЛІК ВТРАТ ВІД УЧАСТІ В КАПІТАЛІ

Облік втрат від зменшення вартості інвестицій, облік яких ведеться за методом участі в капіталі, що виникають у процесі інвестиційної діяльності підприємства, ведеться на рахунку 96 “Втрати від участі в капіталі”.

За дебетом рахунку відображається сума визнаних витрат, за кредитом – її списання на рахунок 79 “Фінансові результати” (792 “Результат фінансових операцій”).

Рахунок 96 “Втрати від участі в капіталі” має такі субрахунки (таблиця 12.14):

961 “Втрати від інвестицій в асоційовані підприємства”;

962 “Втрати від спільної діяльності”;

963 “Втрати від інвестицій у дочірні підприємства”.

Таблиця 12.14

Рахунок 96 “Втрати від участі в капіталі”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 961 | “Втративід інвестиційв асоційовані підприємства” | Ведеться облік втрат, пов’язаних зі зменшенням частки інвестора в чистих активах об’єкта інвестування внаслідок отримання асоційованими підприємствами збитків |

| 962 | “Втративід спільної діяльності” | Ведеться облік втрат, пов’язаних зі зменшенням частки інвестора в чистих активах об’єкта інвестування внаслідок отримання спільними підприємствами збитків |

| 963 | “Втрати від інвестицій у дочірні підприємства” | Ведеться облік втрат, пов’язаних зі зменшенням частки інвестора в чистих активах об’єкта інвестування внаслідок отримання дочірніми підприємствами збитків |

Дані за рахунком 96 “Втрати від участі в капіталі” узагальнюються: за журнальноордерної форми обліку в Журналі 5 або 5А, а за спрощеної форми обліку – у Відомості 5-м.

Щомісячне списання витрат з рахунка 96 у кореспонденції із субрахунком 792

“Результат фінансових операцій” оформляється шляхом складання бухгалтерської довідки.

Порядок відображення таких витрат на рахунках бухгалтерського обліку буде розглянуто в розділі 17 “Облік фінансових інвестицій”.

ОБЛІК ІНШИХ ВИТРАТ

Облік витрат, що виникають у процесі звичайної діяльності (крім фінансових витрат), але не пов’язані з виробництвом або реалізацією основної продукції (товарів) і послуг, ведеться на рахунку 97 “Інші витрати” Плану рахунків

За дебетом рахунку відображається сума визнаних витрат, за кредитом – її списання на рахунок 79 “Фінансові результати” (субрахунок 793 “Результат іншої звичайної діяльності”).

Рахунок 97 “Інші витрати” має такі субрахунки (табл. 12.15):

971 “Собівартість реалізованих фінансових інвестицій”;

972 “Втрати від зменшення корисності активів”;

974 “Втрати від неопераційних курсових різниць”;

975 “Уцінка необоротних активів і фінансових інвестицій”;

976 “Списання необоротних активів”;

977 “Інші витрати звичайної діяльності”.

Таблиця 12.15

Рахунок 97 “Інші витрати”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 971 | “Собівартість реалізованих фінансових інвестицій” | Відображається балансова вартість реалізованих фінансових інвестицій (на дату їх реалізації)та інші витрати, пов’язані з їх реалізацією |

| 972 | “Втрати від зменшення корисності активів” | Відображаються втрати від зменшення корисності активів. Втрати від зменшення корисності активів визнаються згідно з П(С)БО 28 |

| 974 | “Втративід неопераційних курсових різниць” | Відображаються втрати за активами та зобов’язаннями неопераційної діяльності підприємства від зміни курсу гривні до іноземної валюти |

| 975 | “Уцінка необоротних активів і фінансових інвестицій” | Відображається сума знецінення (уцінки)необоротних активів і фінансових інвестицій |

| 976 | “Списання необоротних активів” | Відображається залишкова вартість списаних необоротних активів і витрати, пов’язані з їх ліквідацією (розбирання, демонтаж) |

| 977 | “Інші витрати звичайної діяльності” | Відображаються інші витрати звичайної діяльності, які не знайшли відображення на інших субрахунках рахунка 97 “Інші витрати” |

Дані за рахунком 97 “Інші витрати” узагальнюються: за журнально-ордерної форми обліку в Журналі 5 або 5А, а за спрощеної форми обліку – у Відомості 5-м.

Щомісячне списання інших витрат підприємства в кореспонденції із субрахунком 793 “Результат іншої звичайної діяльності” оформляється шляхом складання бухгалтерської довідки.

Порядок відображення таких витрат на рахунках бухгалтерського обліку розглянуто в інших розділах книги, зокрема в розділі 6 “Облік основних засобів, інших необоротних матеріальних активів та інвестиційної нерухомості” і розділі 17 “Облік фінансових інвестицій”.

ОБЛІК ПОДАТКУ НА ПРИБУТОК

Облік суми витрат з податку на прибуток, яка складається з поточного податку на прибуток з урахуванням відстроченого податкового зобов’язання та відстроченого податкового активу і визначається відповідно до П(С)БО 17 [17], ведеться на рахунку 98

“Податок на прибуток”.

За дебетом рахунку відображається нарахована сума податку на прибуток, за кредитом –

її включення до фінансових результатів на рахунок 79.

Рахунок 98 “Податок на прибуток” має такі субрахунки (табл. 12.16):

981 “Податок на прибуток від звичайної діяльності”;

982 “Податок на прибуток від надзвичайних подій”.

Рахунок 98 “Податок на прибуток”

Таблиця 12.16

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 981 | “Податок на прибуток від звичайної діяльності” | Ведеться облік суми витрат з податку на прибуток від звичайної діяльності. На цьому субрахунку також ведеться облік відрахувань до Державного бюджету України від доходів від державних грошових лотерей і податку на доходи від страхової діяльності. Сума податку на прибуток від звичайної діяльності визначається і відображається на цьому субрахунку без зменшення на суму зменшення податку на прибуток, внаслідок обчислення податку на прибуток від алгебраїчної суми прибутку від звичайної діяльності та збитків від надзвичайних подій (згорнутий результат) |

| 982 | “Податок на прибуток від надзвичайних подій” | Ведеться облік нарахованої суми витрат з податку на прибуток від надзвичайних подій |

Порядок відображення витрат з податку на прибуток у бухгалтерському обліку підприємства детально розглянуто в розділі 15 “Облік результатів діяльності” книги.

ОБЛІК НАДЗВИЧАЙНИХ ВИТРАТ

Облік витрат і втрат, пов’язаних з подіями або операціями, які відрізняються від звичайної діяльності підприємства, і не очікується, що вони повторюватимуться періодично або в кожному звітному періоді, ведеться на рахунку 99 “Надзвичайні витрати”.

За дебетом рахунку відображається сума визнаних витрат, за кредитом – списання на рахунок 79 “Фінансові результати” (субрахунок 794 “Результат надзвичайних подій”).

До витрат від надзвичайних подій належать як прямі втрати внаслідок

цих подій, так і витрати на здійснення заходів, пов’язаних із запобіганням і ліквідацією таких наслідків (відшкодування, сплата стороннім організаціям, заробітна плата працівників, зайнятих на відновлювальних роботах, вартість використаної сировини і матеріалів тощо).

Рахунок 99 “Надзвичайні витрати” має такі субрахунки (табл. 12.17):

991 “Втрати від стихійного лиха”;

992 “Втрати від техногенних катастроф та аварій”;

993 “Інші надзвичайні витрати”.

Таблиця 12.17

Рахунок 99 “Надзвичайні витрати”

| Код субрахунку | Найменування субрахунку | Зміст інформації, що узагальнюється на субрахунку |

| 991 | “Втрати від стихійного лиха” | Ведеться облік втрат від стихійного лиха (повінь, землетрус, град тощо) |

| 992 | “Втрати від техногенних катастроф та аварій” | Ведеться облік втрат, понесених підприємством унаслідок техногенних катастроф та аварій, що сталися на самому підприємстві або на іншому підприємстві |

| 993 | “Інші надзвичайні витрати” | Ведеться облік втрат від інших надзвичайних подій |

Дані за рахунком 99 “Надзвичайні витрати” узагальнюються: за журнально-ордерної форми обліку в Журналі 5 або 5А, а за спрощеної форми обліку – у Відомості 5-м.