Глава 7. Облік нематеріальних активів

7.1. ПОНЯТТЯ НЕМАТЕРІАЛЬНИХ АКТИВІВ

Нематеріальні активи (НМА) – немонетарний актив, який не має матеріальної форми та може бути ідентифікований особою(п. 4 П(С)БО 8

Отже, як бачимо, саме це визначення встановлює три ознаки, які дають змогу віднести об’єкт до нематеріальних активів, а саме:

– немонетарність (до монетарних активів, як відомо, належать грошові кошти в касі та на банківських рахунках підприємства, дебіторська заборгованість і фінансові інвестиції, які підлягають погашенню у фіксованій (або визначеній) сумі грошових коштів або їх еквівалентів. Усі інші активи, крім монетарних, визнаються немонетарними. Таким чином, монетарні нематеріальні об’єкти розглядаються як фінансові активи і не належать до групи власне нематеріальних активів);

– нематеріальність (тобто відсутність речового втілення (фізичної

форми) активу);

– ідентифікованість (п. 4 П(С)БО 19

Визначення нематеріального активу серед іншого вимагає, щоб актив піддавався ідентифікації, тобто являв собою окремий об’єкт обліку. А п. 11 МСФЗ (IAS) 38 уточнює при цьому, що ідентифікація потрібна для того, щоб нематеріальний актив можна було чітко відрізнити від гудвілу, який виникає під час об’єднання бізнесу і відображає здійснений покупцем платіж понад ринкову вартість придбання в очікуванні майбутніх економічних вигод від активів, що не можуть бути індивідуально ідентифіковані та окремо визнані. Зауважимо тут,

що відповідно до норм П(С)БО 19

Придбаний або отриманий НМА відображається в балансі, якщо існує ймовірність одержання майбутніх економічних вигод, пов’язаних з його використанням, і його вартість може бути достовірно визначена(п. 6 П(С)БО 8

Нематеріальний актив, отриманий у результаті розробки, слід відображати

у балансі за умови, якщо підприємство має(п. 7 П(С)БО 8

– намір, технічну можливість і ресурси для доведення нематеріального активу до стану, в якому він придатний для реалізації або використання;

– можливість отримання майбутніх економічних вигод від реалізації або використання нематеріального активу;

– інформацію для достовірного визначення витрат, пов’язаних з розробкою нематеріального активу.

Якщо ж актив не відповідає зазначеним критеріям визнання, то витрати, пов’язані з його придбанням або створенням, визнаються витратами того звітного періоду, протягом якого їх було здійснено, без визнання таких витрат майбутнім НМА.

Не визнаються нематеріальним активом, а підлягають відображенню у складі витрат того звітного періоду, в якому вони були здійснені:

– витрати на дослідження;

– витрати на підготовку та перепідготовку кадрів;

– витрати на рекламу і просування продукції на ринку;

– витрати на створення, реорганізацію та переміщення підприємства або його частини;

– витрати на підвищення ділової репутації підприємства, вартість видань і витрати на створення торгових марок (товарних знаків).

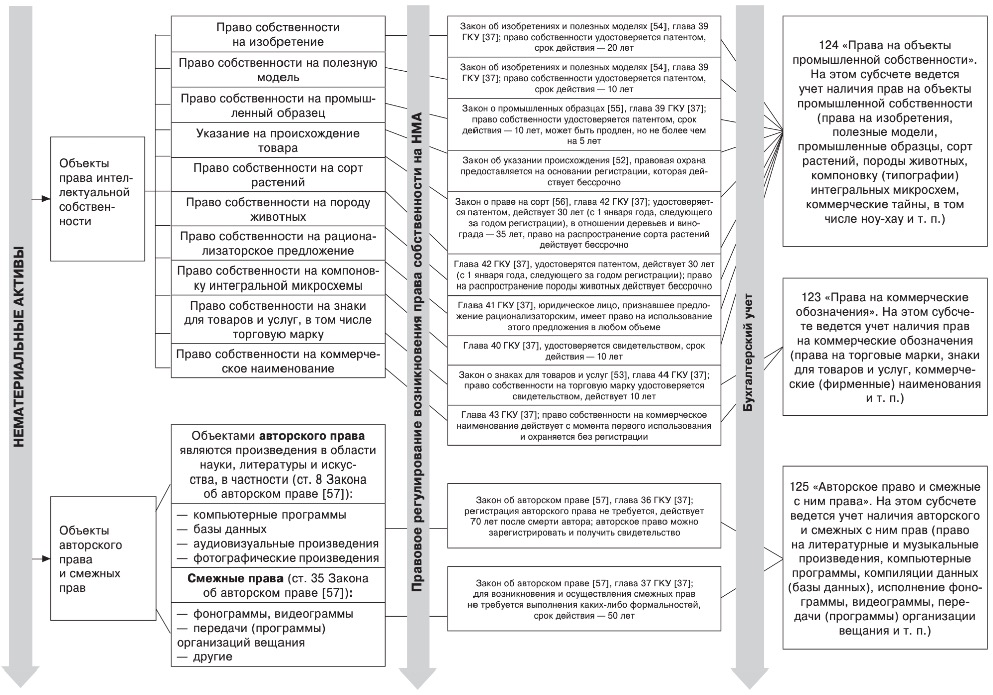

Для обліку та узагальнення інформації про наявність і рух нематеріальних активів Планом рахунків

– 121 “Права користування природними ресурсами”;

– 122 “Права користування майном”;

– 123 “Права на комерційні позначення”;

– 124 “Права на об’єкти промислової власності”;

– 125 “Авторське право і суміжні з ним права”;

– 127 “Інші нематеріальні активи”.

Облік нематеріальних активів ведеться в розрізі кожного об’єкта за відповідними групами.

На рис. 7.1 показано класифікацію НМА, надано посилання на нормативно-правовий акт, що встановлює особливості виникнення права власності на них, а також стислі відомості про їх бухгалтерський облік.

7.2. ДОКУМЕНТАЛЬНЕ ОФОРМЛЕННЯ ОПЕРАЦІЙ З НМА

Підставою для зарахування на баланс об’єкта НМА є первинний документ. На сьогодні спеціальні первинні документи для обліку операцій з НМА розроблено тільки для таких видів НМА, як об’єкти права інтелектуальної власності. Типові форми первинного обліку цих НМА затверджено наказом № 732 [199].

Для інших видів НМА спеціальні форми первинного обліку не розроблено й досі. Раніше, як правило, для первинного обліку об’єктів НМА пристосовували типові форми з обліку основних засобів (№ ОЗ-1, № ОЗ-2, № ОЗ-3 тощо). Однак тепер, коли з’явилися типові форми первинного обліку об’єктів права інтелектуальної власності, на наш погляд, доцільніше використовувати саме їх і для обліку інших видів НМА. Водночас для виключення об’єктів зі складу НМА при передачі іншому підприємству (безоплатне передання, внесок до статутного капіталу), оформлення внутрішнього переміщення не обійтися без форми № ОЗ-1.

Опис типових форм первинного обліку для об’єктів права інтелектуальної власності наведено в табл. 7.1.

Таблиця 7.1

Документальне оформлення операцій з нематеріальними активами

| Форма | Опис | |

| код форми | назва | |

| НА-1 | Акт введення в господарський оборот об’єкта права інтелектуальної власності у складі нематеріальних активів | 1. Складається в одному примірнику на кожен окремий об’єкт приймальною комісією, призначеною наказом (розпорядженням) власника або уповноваженого органу (посадової особи). 2. Акт заповнюється на підставі технічної, науково-технічної та іншої документації (ліцензійний договір, авторський договір, патент тощо), підписується головою і членами комісії, особою, відповідальною за прийняття для використання об’єкта. 3. Особливості заповнення окремих рядків (граф): – у рядку “Правові умови введення об’єкта права інтелектуальної власності в господарський обіг” – зазначається назва документа, згідно з яким об’єкт вводиться в господарський обіг (назва та номер документа, що підтверджує введення такого об’єкта в господарський оборот (договір на використання майнових прав інтелектуальної власності, ліцензійний договір тощо); – у рядку “документ, що підтверджує вартість об’єкта права інтелектуальної власності” зазначається повна назва акта оцінки, номер і дата складання акта. 4. Акт підписується головним бухгалтером і затверджується керівником підприємства або іншою уповноваженою особою. Зразок заповнення див. на рис. 7.2 (с. 234) |

| НА-2 | Інвентарна картка обліку об’єкта права інтелектуальної власності у складі нематеріальних активів | 1. Застосовується для аналітичного обліку об’єктів права інтелектуальної власності, а також для аналітичного обліку групи однотипних за призначенням та умовами використання об’єктів, які надійшли в одному календарному місяці і одній відповідальній за їх використання особі. 2. Ведеться в бухгалтерії на кожен об’єкт або групу об’єктів права інтелектуальної власності, заповнюється в одному примірнику на основі ф. № НА-1. 3. Підставою для відміток про вибуття об’єкта є ф. № НА-3. Зразок заповнення див. на рис. 7.3 (с. 225) |

| НА-3 | Акт вибуття (ліквідації) об’єкта права інтелектуальної власності у складі нематеріальних активів | 1. Застосовується для оформлення вибуття об’єктів при їх списанні (ліквідації). Акт складається у двох примірниках комісією, призначеною наказом (розпорядженням) власника або уповноваженого органу (посадової особи). Перший примірник акта передається до бухгалтерії, другий залишається в особи, яка була відповідальною за використання об’єкта. 2. Акт підписується головою та членами комісії, особою, яка була відповідальною за використання об’єкта права інтелектуальної власності, затверджується керівником підприємства або особою, на те уповноваженою. 3. Залишкова вартість об’єкта визначається за даними бухгалтерського обліку на останнє число місяця вибуття такого об’єкта. 4. У рядку “Правові умови вибуття (ліквідації) об’єкта права інтелектуальної власності з господарського обігу” зазначаються причини вибуття (закінчення строку дії: майнових прав інтелектуальної власності, договору на використання майнових прав інтелектуальної власності, договору зберігання інформації щодо об’єктів права інтелектуальної власності як комерційної таємниці, ліцензійного договору; дострокове припинення ліцензійного договору тощо). Приклад заповнення див. на рис. 7.4 (с. 227) |

| НА-4 | Інвентаризаційний опис об’єктів права інтелектуальної власності у складі нематеріальних активів | Використовується при проведенні інвентаризації об’єктів НМА. Детальніше див. главу 30 |

Для узагальнення інформації про наявність і рух необоротних активів, у тому числі і НМА

числі й НМА, а також для відображення капітальних інвестицій призначений Журнал 4, який ведеться за кредитом рахунків 10, 11, 12, 13, 14, 15, 18, 19, 35.

У розділі I Журналу 4 (складається щомісяця) знаходить відображення, зокрема,

інформація про кредитові обороти за рахунком 12 (тобто тут будуть відображені суми за операціями, пов’язаними з вибуттям та уцінкою НМА). У розділі II Журналу 4 відображаються, зокрема, обороти за кредитом рахунка 15 (тобто тут можна знайти інформацію про формування первісної вартості НМА).

Аналітичний облік нематеріальних активів та амортизації ведеться за кожним об’єктом окремо в інвентарних картках обліку, а також у відомості 4.3 до Журналу 4 (складається щорічно).

До Відомості 4.3 у графи 1 – 8 з регістрів аналітичного обліку за попередній рік переносяться дані на початок поточного року. Протягом звітного року помісячно на підставі первинних облікових документів позиційним способом заносяться дані:

– до граф 1 – 8 – про придбані, отримані, створені НМА;

– до граф 9 – 11 – про переоцінку, зменшення та відновлення корисності НМА;

– у графи 12 – 14 – про вибуття.

На кінець кожного місяця наводиться сальдо вартості НМА (графа 5) і накопиченої їх амортизації (графа 6) як результат підрахунків показників у цих графах на початок місяця, записів за поточний місяць у цих графах, а також у графах 9 – 14 з урахуванням відповідної суми амортизації з графи 8.

На наш погляд, для розрахунку суми амортизації НМА за кожен місяць можна використовувати довільну відомість нарахування амортизації, яку можна назвати

“Відомість нарахування амортизації нематеріальних активів за _____ 200_ р.”

(див. рис. 7.5, с. 228). Головною відмінністю цієї Відомості від Відомості 4.3 буде те,

що в ній буде показано, на які рахунки витрат відноситься сума амортизації того чи іншого об’єкта НМА, а також розраховано загальну суму амортизації за місяць. Ці дані знадобляться для заповнення Журналу 4, а також Журналів 5 або 5А. У цій Відомості достатньо передбачити такі графи: “Інвентарний номер об’єкта НМА”, “Вид, назва, коротка характеристика”, “Дата оприбуткування”, “Первісна (переоцінена) вартість”, “Сума накопиченої амортизації”, “Місячна сума амортизації”, “Сума амортизації за звітний місяць”, “Рахунок витрат”.

У звітності первісна вартість, накопичена амортизація та залишкова вартість НМА відображаються відповідно в рядках 011, 012 і 010 розділу I активу Балансу. До підсумку Балансу включається залишкова вартість, визначена як різниця між первісною вартістю та сумою накопиченої амортизації (рядок 010).

Крім того, для узагальнення інформації про рух НМА призначений розділ I

“Нематеріальні активи” форми № 5 “Примітки до річної фінансової звітності”.

7.3. НАДХОДЖЕННЯ НМА

НМА можуть надходити на підприємство в результаті різних подій. Зокрема, НМА можуть бути:

1) створені самостійно;

2) придбані за грошові кошти;

3) отримані як внесок до статутного капіталу;

4) придбані в результаті обміну на подібний актив;

5) придбані в результаті обміну на неподібний актив;

6) отримані безоплатно.

Придбані (створені) НМА зараховуються на баланс за первісною вартістю. Проте в кожному випадку потрібно враховувати свої особливості визначення первісної вартості. Покажемо ці особливості в табл. 7.2.

Таблиця 7.2

Визначення первісної вартості (ПНС) об’єктів НМА

| Спосіб надходження НМА | Первісна вартість об’єкта відповідно до П(С)БО 8 |

| 1) об’єкт НМА створений на підприємстві (отриманий у результаті розробки) (п. 17*) | прямі витрати на оплату праці прямі матеріальні витрати інші витрати, безпосередньо пов’язані зі створенням НМА і доведенням його до стану, придатного для використання за призначенням** |

| 2) об’єкт НМА надійшов на підприємство | |

| – придбаний за грошові кошти (п. 11) | ціна (вартість) придбання без ПДВ (крім отриманих знижок) інші витрати, передбачені п. 11*** |

| – як внесок до статутного капіталу (п. 14) | погоджена засновниками (учасниками) підприємства їх СПС**** інші витрати, передбачені п. 11*** |

| – в обмін на подібний об’єкт (п. 12) | залишкова вартість (ЗВВ) переданого НМА. Якщо ЗВТ переданого НМА > ЗВВ переданого НМА, то ПНС = ЗВВ переданого НМА, а різниця включається до витрат звітного періоду |

| – в обмін на неподібний об’єкт (п. 12) | СПЗ переданого НМА (-) сума переданих (отриманих) грошових коштів або їх еквівалентів |

| – отримано безоплатно (п. 13) | СПС інші витрати, передбачені п. 11*** |

| * Тут і далі в таблиці дано посилання на норми П(С)БО 8 ** Оплата реєстрації юридичного права, амортизація патентів, ліцензій тощо. *** П. 11 П(С)БУ 8 – мито; – непрямі податки, що не відшкодовуються підприємству; – інші витрати, безпосередньо пов’язані з придбанням НМА і доведенням його до стану, придатного для використання за призначенням. Не включаються до ПНС: – витрати на сплату відсотків за користування кредитом (за винятком фінансових витрат, що включаються до вартості кваліфікованих активів згідно з П(С)БО 31 [31]); – непрямі податки (зокрема, ПДВ), якщо підприємство є платником такого податку і має право на податковий кредит. **** Справедлива вартість. | |

Бухгалтерський облік операцій з надходження НМА на підприємство покажемо в табл. 7.3.

Таблиця 7.3

Бухгалтерський облік операцій, пов’язаних з надходженням нематеріальних активів, у прикладах

| Первинний документ | Зміст господарської операції | Кореспондуючі рахунки | Сума, грн. | |

| дебет | кредит | |||

| 1. Придбання НМА за грошові кошти | ||||

| Умова. Вартість комп’ютерної програми, розробленої для підприємства, – 18000 грн 18000 грн. (у тому числі ПДВ – 3000 грн.). Вартість послуг з установлення програми – 120 грн. (у тому числі ПДВ – 20 грн.). На придбання програми підприємство взяло у банку короткостроковий кредит строком на 6 місяців у розмірі 1500 грн. під 30 % річних. Примітка. Відсотки за користування кредитом до первісної вартості НМА не включаються. | ||||

| Х | Відображено витрати на придбання програми: | |||

| Прибуткова накладна, акт приймання-передачі | – сума без ПДВ | 154 | 631 | 15000 |

| Податкова накладна розробника | – на суму ПДВ | 641 | 631 | 3000 |

| Х | Відображено витрати на встановлення програми: | |||

| Акт виконаних робіт, рахунок | – сума без ПДВ | 154 | 631 | 100 |

| Податкова накладна підрядника | – на суму ПДВ | 641 | 631 | 20 |

| Акт введення у господарський оборот | Програма введена у господарський обіг | 125 | 154 | 15100 |

| Платіжне доручення | Оплачено рахунки підрядників (вартість програми та вартість установки) з кредитної лінії | 631 | 601 | 18120 |

| Бухгалтерська довідка | Нараховано відсотки за отриманим кредитом (18000 х 30 % х 6 : 12) | 951 | 684 | 2700 |

| Виписка банку | Сплачено відсотки банку | 684 | 311 | 2700 |

| 2. Обмін на подібний НМА | ||||

| Умова. За договором міни передається НМА, первісна вартість якого становить 2400 грн., накопичена амортизація – 1500 грн. Сума, зазначена в договорі (що дорівнює справедливій вартості), становить 1200 грн. (у тому числі ПДВ – 200 грн.). | ||||

| Акт прийманняпередачі | Списано суму накопиченої амортизації | 133 | 12 | 1500 |

| Акт прийманняпередачі | Відображено передачу НМА за договором міни (списано залишкову вартість) | 377 | 12 | 900 |

| Податкова накладна | Нараховано податкові зобов’язання з ПДВ (виходячи з договірної вартості, але не нижче звичайної ціни) | 377 | 641 | 200 |

| Прибуткова накладна, акт приймання-передачі | Отримано НМА (за залишковою вартістю переданого об’єкта) | 154 | 685 | 900 |

| Податкова накладна | Відображено суму податкового кредиту з ПДВ | 641 | 685 | 200 |

| Акт введення в господарський оборот | НМА введено у господарський оборот | 12 | 154 | 900 |

| Бухгалтерська довідка | Проведено залік заборгованостей | 685 | 377 | 1100 |

| 3. Обмін на неподібний актив | ||||

| Умова. Підприємство обміняло право на промисловий зразок (первісна вартість – 3000 грн., накопичена амортизація – 1200 грн., справедлива вартість з урахуванням ПДВ – 2400 грн.) на комп’ютерну програму (первісна вартість – 1500 грн., накопичена амортизація – 500 грн., справедлива вартість з урахуванням ПДВ – 1080 грн.) з доплатою 1320 грн. грошовими коштами. Примітка. Згідно з п. 23 П(С)БО 15 [15] сума доходу за бартерним контрактом визначається за справедливою вартістю активів (робіт, послуг), що отримані або тих, що підлягають отриманню підприємством, зменшеною або збільшеною відповідно на суму переданих або отриманих грошових коштів та їх еквівалентів. | ||||

| У продавця права на промисловий зразок | ||||

| Акт прийманняпередачі | Списано суму накопиченої амортизації за правом, що передається на промисловий зразок, що передається | 133 | 124 | 1200 |

| Акт прийманняпередачі | Списано залишкову вартість переданого права на промисловий зразок | 286 | 124 | 1800 |

| Видаткова накладна | Відображено дохід від реалізації (1080 1320) | 377 | 712 | 2400 |

| Податкова накладна | Відображено податкові зобов’язання з ПДВ | 712 | 641 | 400 |

| Видаткова накладна | Списано балансову вартість необоротного активу, утримуваного для продажу | 943 | 286 | 1800 |

| Прибуткова накладна, акт приймання-передачі | Відображено капітальні вкладення на вартість отриманої програми (2400 1320) : 1,2 | 154 | 631 | 900 |

| Податкова накладна постачальника | Відображено податковий кредит з ПДВ | 641 | 631 | 180 |

| Виписка банку | Отримано грошові кошти у вигляді доплати | 311 | 377 | 1320 |

| Бухгалтерська довідка | Проведено залік заборгованостей | 631 | 377 | 1080 |

| Акт введення у господарський оборот | Програма введена у господарський оборот | 125 | 154 | 900 |

| У продавця комп’ютерної програми | ||||

| Прибуткова накладна, акт приймання-передачі | Відображено капітальні вкладення на вартість отриманого права на промисловий зразок (1080 1320) : 1,2 | 154 | 631 | 2000 |

| Податкова накладна | Відображено суму податкового кредиту | 641 | 631 | 400 |

| Акт введення у господарський оборот | Відображено введення права на промисловий зразок у господарський оборот | 124 | 154 | 2000 |

| Акт прийманняпередачі | Списано суму накопиченої амортизації за програмою, що передається | 133 | 125 | 500 |

| Акт прийманняпередачі | Відображено справедливу вартість програми | 286 | 125 | 900 |

| Бухгалтерська довідка | Віднесено суму перевищення залишкової вартості необоротного активу над справедливою вартістю на витрати | 943 | 125 | 100 |

| Видаткова накладна | Відображено дохід від реалізації програми (2400 1320) | 377 | 712 | 1080 |

| Податкова накладна | Відображено податкові зобов’язання з ПДВ | 712 | 641 | 180 |

| Видаткова накладна | Списано балансову вартість необоротного активу, утримуваного для продажу | 943 | 286 | 900 |

| Платіжне доручення | Сплачено грошову компенсацію | 631 | 311 | 1320 |

| Бухгалтерська довідка | Проведено залік заборгованостей | 631 | 377 | 1080 |

| 4. Безоплатне отримання | ||||

| Умова. Підприємство Б згідно з договором дарування передало підприємству А патент на промисловий зразок. Вартість патенту, зазначена в договорі, становить 3000 грн. Вартість послуг, пов’язаних з доведенням нематеріального активу до стану, придатного для використання, склала 270 грн (без ПДВ). | ||||

| Прибуткова накладна, акт приймання-передачі | Промисловий зразок введено у господарський оборот | 154* | 424 | 3000 |

| Акт наданих послуг | Отримано послуги, пов’язані з доведенням нематеріального активу до стану, придатного для використання | 154 | 631 | 270 |

| Акт введення у господарський оборот | Нематеріальний актив введено в господарський оборот | 124 | 154 | 3270 |

| Бухгалтерська довідка | Нараховано поточний податок на прибуток | 424 | 641 | 750 |

| Відомість нарахування амортизації | Нараховано амортизацію на отримані НМА (у наступному місяці після зарахування до складу НМА) | 833 | 133 | Сума нарахованої амортизації |

| Відомість нарахування амортизації | Нараховано амортизацію на отримані НМА (у наступному місяці після зарахування до складу НМА) | 92 | 833 | Сума нарахованої амортизації |

| Відомість нарахування амортизації | Одночасно відображено дохід у сумі пропорційно нарахованій амортизації НМА | 424 | 745 | Сума нарахованої амортизації |

| * На думку Мінфіну, викладену в листі від 17.11.2003 р. № 31-04200- 04-5/5570, вартість безоплатно отриманих нематеріальних активів за дебетом рахунка 15 не відображається. Однак, на наш погляд, безоплатне отримання об’єктів нематеріальних активів краще відображати на субрахунку обліку капітальних інвестицій для дотримання методології формування їх первісної вартості. | ||||

| 5. Отримання як внесок до статутного капіталу | ||||

| Умова. До статутного капіталу підприємства внесено комп’ютерну програму, справедлива вартість якої 3000 грн. Величина статутного капіталу – 30000 грн. | ||||

| Бухгалтерська довідка (на підставі статуту) | Сформовано статутний капітал у розмірі, оголошеному в установчих документах | 46 | 40 | 30000 |

7.4. АМОРТИЗАЦІЯ НМА

Процес нарахування амортизації НМА дуже схожий з процесом амортизації основних засобів.

Так, НМА (крім права постійного користування земельною ділянкою) амортизуються протягом строку їх корисного використання. Строк корисного використання підприємство встановлює самостійно при визнанні об’єкта активом (тобто при зарахуванні на баланс).

При визначенні строку корисного використання об’єкта НМА слід ураховувати:

1) строки корисного використання подібних активів;

2) передбачуваний моральний знос.

Це уточнення стосується, зокрема, строку корисного використання комп’ютерних програм та інших подібних НМА;

3) правові або інші подібні обмеження щодо строків його використання та інші фактори.

Розглянемо, наприклад, право інтелектуальної власності на промисловий зразок. Це право засвідчується патентом, який видається строком на 10 років. Надалі дію патенту може бути продовжено. Проте витрати, пов’язані з такою процедурою, збільшують первісну вартість НМА, оскільки вони спрямовані на збільшення строку корисного використання НМА(п. 18 П(С)БО 8

Це уточнення стосується більшості об’єктів інтелектуальної власності;

4) очікуваний спосіб використання нематеріального активу підприємством;

5) залежність строку корисного використання нематеріального активу від строку корисного використання інших активів підприємства.

Зверніть увагу: наразі П(С)БО 8

Інакше кажучи, амортизувати можна лише ті НМА, строк корисного використання яких визначено (наприклад, дорівнює періоду дії прав на об’єкти промислової власності). Якщо ж неможливо достовірно встановити строк корисного використання НМА, його взагалі не амортизують(абзац другий п. 25 П(С)БУ 8

Як свідчить п. 91 МСФЗ (IAS) 38: “термін “невизначений” не означає “нескінченний”. З чого випливає, що заборона на амортизацію нематеріальних активів з невизначеним строком корисного використання має тимчасовий характер: щойно підприємство зможе визначити строк корисного використання такого нематеріального активу, воно має право почати його амортизувати. З’ясовувати, чи з’явилася можливість установлення строку корисного використання нематеріального активу, необхідно щорічно – наприкінці кожного року (друге речення абзацу першого п. 31 П(С)БУ 8

Також зверніть увагу: незважаючи на те що НМА з невизначеним строком

корисного використання не амортизуються, вони нарівні з НМА обмеженого (визначеного) строку корисного використання перевіряються на наявність ознак зменшення корисності. А згідно з нормами П(С)БО 28 “Зменшення корисності активів” [28] підприємство повинне оцінювати НМА з невизначеним строком корисного використання на наявність ознак можливого зменшення їх корисності шляхом порівняння суми очікуваного відшкодування активу та його балансової вартості щороку, а також якщо є свідчення про можливе зменшення корисності активу. Сума перевищення балансової вартості над сумою очікуваного відшкодування активу відображається в бухгалтерському обліку в установленому порядку як втрати від зменшення корисності у складі інших витрат.

Крім іншого, для нематеріальних активів, строк корисного використання яких є невизначеним, п.п. 37. 6 П(С)БО 8

Для нарахування амортизації нематеріальних активів підприємство може застосовувати строки їх корисного використання, встановлені податковим законодавством.

Для НМА застосовуються ті самі методи амортизації, що й для основних засобів. Метод обирають виходячи з умов отримання майбутніх екномічних вигод, а якщо їх визначити неможливо – виходячи з прямолінійного методу. У більшості випадків амортизація нараховується із застосуванням прямолінійного методу.

Ліквідаційна вартість НМА, як правило, прирівнюється до нуля. Винятки(п. 28 П(С)БО 8

– коли існує безвідмовне зобов’язання іншої особи щодо придбання цього об’єкта наприкінці строку його корисного використання;

– коли ліквідаційна вартість може бути визначена на підставі інформації існуючого активного ринку та очікується, що такий ринок існуватиме наприкінці строку корисного використання цього об’єкта.

Амортизація починає нараховуватися з місяця, що настає за місяцем, у якому НМА введено в господарський оборот, припиняє нараховуватися – з місяця, що настає за місяцем вибуття(п. 29, п. 30 П(С)БО 8

Для обліку сум накопиченої амортизації НМА Планом рахунків

– підприємствами, що використовують рахунки класів 8 і 9:

Дт 833 – Кт 133

Дт 23, 91, 92, 93, 94 – Кт 833;

– підприємствами, що використовують рахунки тільки класу 9:

Дт 23, 91, 92, 93, 94 – Кт 133.

Як і у випадку з основними засобами, на суму нарахованої амортизації НМА

збільшується залишок за рахунком 09.

7.5. ПЕРЕОЦІНКА НМА

Згідно з п.п. 19 П(С)БО 8

Підприємство, прийнявши рішення про переоцінку будь-якого об’єкта НМА, повинно мати на увазі, що таке рішення призведе до необхідності проводити переоцінку всіх інших активів групи НМА, до якої належить цей НМА (окрім тих, за якими не існує активного ринку). Зверніть увагу: проведення переоцінки об’єктів групи НМА один раз спричиняє необхідність подальшої систематичної (щорічної) переоцінки.

Основна проблема, пов’язана з переоцінкою таких активів, як НМА, – наявність активного ринку. Нагадаємо, активний ринок – це ринок, якому притаманні такі умови:

– предмети, що продаються і купуються на цьому ринку, є однорідними;

– у будь-який час можна знайти зацікавлених продавців і покупців;

– інформація про ринкові ціни є загальнодоступною.

Говорити про активний ринок для НМА, особливо для деяких їх видів, досить важко. Так, складно уявити, що існує активний ринок, наприклад, на такий вид НМА, як патент на промисловий зразок. Унікальність НМА ускладнює можливість порівняння їх залишкової вартості зі справедливою вартістю, оскільки її визначити досить складно.

Загалом процедура переоцінки НМА не відрізняється від переоцінки основних засобів, яка описана в гл. 6.

7.6. ВИБИТТЯ НМА

Причинами вибуття НМА можуть бути:

1) продаж НМА;

2) списання з балансу внаслідок неможливості отримання надалі економічних вигод;

3) безоплатне передання НМА;

4) передача НМА як внесок до статутного капіталу іншого підприємства;

5) вибуття внаслідок обміну на інший актив (подібний або неподібний). Зупинимося на обліку вибуття НМА внаслідок перших чотирьох причин. Облік

операцій, пов’язаних з вибуттям унаслідок обміну на інший актив, показано в підрозділі 7.3 (а саме пунктах 2 і 3 табл. 7.3).

У всіх випадках фінансовий результат від вибуття об’єктів НМА визначається як різниця між доходом від вибуття (за вирахуванням непрямих податків і витрат, пов’язаних з вибуттям) та їх залишковою вартістю(п. 35 П(С)БО 8

Бухгалтерський облік операцій з вибуття НМА представлений у табл. 7.4.

Таблиця 7.4

Бухгалтерський облік операцій, пов’язаних з вибуттям НМА, у прикладах

| Первинний документ | Зміст господарської операції | Кореспондуючі рахунки | Сума, грн. | |

| дебет | кредит | |||

| 1. Продаж НМА за грошові кошти | ||||

| Умова. Підприємство реалізувало НМА, первісна вартість якого 30000 грн., накопичена амортизація – 5000 грн. Договірна (справедлива) вартість склала 32400 грн., у тому числі ПДВ – 5400 грн. | ||||

| Бухгалтерська довідка | 1. Списано суму накопиченої амортизації НМА | 133 | 12 | 5000 |

| Бухгалтерська довідка | 2. Відображено переведення НМА до складу необоротних активів, утримуваних для продажу | 286 | 12 | 25000 |

| Видаткова накладна | 3. Відображено дохід від реалізації необоротного активу, утримуваного для продажу | 377 | 712 | 32400 |

| Податкова накладна | 4. Відображено податкові зобов’язання з ПДВ | 712 | 641 | 5400 |

| Видаткова накладна | 5. Списано балансову вартість необоротного активу, утримуваного для продажу | 943 | 286 | 25000 |

| Виписка банку | 6. Отримано грошові кошти | 311 | 377 | 32400 |

| 2. Ліквідація НМА | ||||

| Умова. Підприємство ліквідує об’єкт НМА внаслідок того, що надалі неможливе отримання економічних вигод від його використання. Первісна вартість об’єкта НМА становить 4000 грн. Сума накопиченої амортизації – 3000 грн. | ||||

| Акт вибуття (ліквідації) | 1. Списано суму накопиченої амортизації об’єктів НМА, що ліквідуються | 133 | 12 | 3000 |

| Акт вибуття (ліквідації) | 2. Списано залишкову вартість НМА, що ліквідуються: | |||

| Акт вибуття (ліквідації) | – підприємствами, що використовують рахунки класів 8 і 9 (або тільки класу 9) | 976 | 12 | 1000 |

| Акт вибуття (ліквідації) | – підприємствами, що використовують тільки рахунки класу 8 | 85 | 12 | 1000 |

| 3. Безоплатне передання | ||||

| Умова. Підприємство передає безоплатно об’єкт НМА, первісна вартість якого 3000 грн., накопичена амортизація – 500 грн. Звичайна ціна (справедлива вартість) дорівнює 2500 грн. з ПДВ. | ||||

| Акт прийманняпередачі | 1. Списано суму накопиченої амортизації за переданими об’єктами НМА | 133 | 12 | 500 |

| Акт прийманняпередачі | 2. Списано залишкову вартість переданих НМА: | |||

| Акт прийманняпередачі | – підприємствами, що використовують рахунки класів 8 і 9 (або тільки класу 9) | 977 | 12 | 2500 |

| Акт прийманняпередачі | – підприємствами, що використовують тільки рахунки класу 8 | 85 | 12 | 2500 |

| Податкова накладна | 3. Нараховано податкові зобов’язання з ПДВ: | |||

| Податкова накладна | – підприємствами, які використовують рахунки класів 8 і 9 (або тільки класу 9) | 977 | 641 | 500 |

| Податкова накладна | – підприємствами, які використовують тільки рахунки класу 8 | 85 | 641 | 500 |

| 4. Внесок до статутного капіталу | ||||

| Розглянемо дві ситуації: | ||||

| А. Узгоджена засновниками вартість об’єкта нематеріальних активів перевищує його залишкову вартість | ||||

| Умова. Частка підприємства А – платника ПДВ у статутному фонді підприємства Б – платника ПДВ становить 4800 грн. Як внесок до статутного капіталу підприємство А передає об’єкт НМА. Його первісна вартість становить 5800 грн., сума накопиченої амортизації – 2000 грн. Погоджена засновниками вартість 4800 грн. (у тому числі ПДВ – 800 грн.). | ||||

| Бухгалтерська довідка | Списано суму нарахованого зносу за будівлею, що передається | 133 | 12 | 2000 |

| Бухгалтерська довідка | Відображено переведення об’єкта НМА до складу необоротних активів, утримуваних для продажу | 286 | 12 | 3800 |

| Видаткова накладна, Акт приймання-передачі | Передано об’єкт НМА за справедливою вартістю, погодженою засновниками | 377 | 712 | 4800 |

| Податкова накладна | Відображено суму податкових зобов’язань з ПДВ | 712 | 641 | 800 |

| Податкова накладна | Списано балансову вартість необоротного активу, утримуваного для продажу | 943 | 286 | 3800 |

| Видаткова накладна, Акт приймання-передачі | Відображено придбання фінансової інвестиції у вигляді частки в статутному капіталі | 14 | 685 | 4800 |

| Видаткова накладна, Акт приймання-передачі | Проведено залік заборгованостей | 685 | 377 | 4800 |

| Б. Узгоджена засновниками вартість об’єкта нематеріальних активів нижча за його залишкову вартість | ||||

| Умова. Частка підприємства А – платника ПДВ у статутному фонді підприємства Б – платника ПДВ становить 3600 грн. Як внесок до статутного капіталу підприємство А передає об’єкт НМА. Його первісна вартість становить 5800 грн., сума накопиченої амортизації – 2000 грн. Погоджена засновниками вартість 3600 грн. (у тому числі ПДВ – 600 грн.) | ||||

| Бухгалтерська довідка | Списано суму нарахованого зносу за будівлею, що передається | 133 | 12 | 2000 |

| Бухгалтерська довідка | Відображено переведення об’єкта НМА до складу необоротних активів, утримуваних для продажу | 286 | 12 | 3800 |

| Видаткова накладна, Акт приймання-передачі | Передано об’єкт НМА за справедливою вартістю, погодженою засновниками | 377 | 712 | 3600 |

| Податкова накладна | Відображено суму податкових зобов’язань з ПДВ | 712 | 641 | 600 |

| Акт прийманняпередачі (ф. № ОЗ-1) | Списано балансову вартість необоротного активу, утримуваного для продажу | 943 | 286 | 3800 |

| Акт прийманняпередачі (ф. № ОЗ-1) | Відображено придбання фінансової інвестиції у вигляді частки в статутному капіталі | 14 | 685 | 3600 |

| Видаткова накладна, Акт приймання-передачі | Проведено залік заборгованостей | 685 | 377 | 3600 |

7.7. ОБЛІК НЕМАТЕРІАЛЬНИХ АКТИВІВ (ЗА ДАНИМИ НАСКРІЗНОГО ПРИКЛАДУ)

ТОВ “Альянс” у своїй діяльності використовує два об’єкти НМА – комп’ютерні програми:

1) комп’ютерна програма 1 для ведення бухгалтерського обліку. Підприємство

придбаває невиключні права на користування нею. А отже, таку програму в бухобліку слід відобразити на субрахунку 127 “Інші нематеріальні активи”, а в податковому обліку – як окремий об’єкт однойменної групи 6 НМА. У податковому обліку амортизація на об’єкти групи 6 нараховується протягом строку відповідно до правовстановлюючого документа, а якщо його не встановлено – протягом 10 років безперервного використання. Припустимо, що такий строк установлено – 2 роки. Амортизацію і в бухгалтерському, і в податковому обліку нараховуватимемо прямолінійним методом протягом двох років;

2) комп’ютерна програма 2 для розрахунку вартості виробів. Підприємство набуває виключні права на користування

набуває виключних прав на користування нею. А отже, таку програму в бухобліку слід відобразити на субрахунку 125 “Авторське право і суміжні з ним права”, а в податковому обліку – як окремий об’єкт однойменної групи 5 НМА. У податковому обліку амортизація на об’єкти групи 5 нараховується протягом строку відповідно до правовстановлюючого документа, але не менше 2 років. Амортизацію і в бухгалтерському, і в податковому обліку нараховуватимемо прямолінійним методом протягом двох років.

Наведемо в табл. 7.5 операції ТОВ “Альянс”, пов’язані з надходженням, вибуттям та амортизацією НМА.

Таблиця 7.5

Бухгалтерський облік нематеріальних активів

| Первинний документ | Дата | Зміст операції | Кореспондуючі рахунки | Сума, грн. | |

| дебет | кредит | ||||

| Платіжне доручення | 12.05 | Перераховано постачальнику ТОВ “Альфасервіс” передоплату за програмне забезпечення (програма для ведення бухгалтерського обліку) <7> | 371 | 311 | 1500 |

| Податкова накладна підрядника | 12.05 | Відображено суму податкового кредиту з ПДВ <7> | 641/ПДВ | 644 | 250 |

| Акт прийманняпередачі | 18.05 | Сформовано первісну вартість програми 1 у сумі вартості розроблення (без ПДВ) <7> | 154 | 631 | 1250 |

| Акт прийманняпередачі | 18.05 | Списано суму податкового кредиту з ПДВ <7> | 644 | 631 | 250 |

| Акт прийманняпередачі | 18.05 | Проведено залік заборгованостей <7> | 631 | 371 | 1500 |

| Акт виконаних робіт | Вартість послуг ТОВ “Альфасервіс” з установлення включено до первісної вартості НМА <7> | 154 | 631 | 140 | |

| Податкова накладна підрядника | Суму ПДВ включено до податкового кредиту <7> | 641/ПДВ | 631 | 28 | |

| Акт введення у господарський оборот | 19.05 | Бухгалтерська програма, (програма 1) введена у господарський оборот <7> | 127 | 154 | 1390 |

| Платіжне доручення | 20.05 | Оплачено ТОВ “Альфасервіс” послуги зі встановлення <7> | 631 | 311 | 168 |

| Відомість нарахування амортизації НМА | 30.06 | Нараховано амортизацію на програму 1 (13920 : 2 роки : 12 міс.) <7> | 833 | 133 | 57,92 |

| Відомість нарахування амортизації НМА | 30.06 | Нараховано амортизацію на програму 1 (13920 : 2 роки : 12 міс.) <7> | 92 | 133 | 57,92 |

| Відомість нарахування амортизації НМА | 30.06 | – збільшено залишок на рахунку 09 <7> | – | 9 | 57,92 |

| … | … | … | … | … | … |

| Платіжне доручення | 06.12 | Оплачено проєктні роботи для створення програмного забезпечення ТОВ “Альфасервіс” (програма для розрахунку вартості виробу – програма 2) <7, 5, 11> | 371 | 311 | 350 |

| Податкова накладна постачальника | 06.12 | Відображено суму податкового кредиту <7, 5, 11, 18> | 641/ПДВ | 644 | 58,33 |

| Акт виконаних робіт | 15.12 | Отримано програмне забезпечення – програма 2 (ТОВ “Альфасервіс”) <7, 5, 11> | 154 | 631 | 291,67 |

| Акт виконаних робіт | 15.12 | Списано суму податкового кредиту з ПДВ <7, 11, 18> | 644 | 631 | 58,33 |

| Акт виконаних робіт | 15.12 | Проведено залік заборгованостей <7, 11> | 631 | 371 | 350 |

| Акт введення у господарський оборот | 16.12 | Програма 2 введена у господарський оборот <7> | 125 | 154 | 291,67 |

| Відомість нарахування амортизації НМА | 31.12 | Нараховано амортизацію на програму 1 (1390 : 2 роки : 12 міс.) <7, 12> | 833 | 133 | 57,92 |

| Відомість нарахування амортизації НМА | 31.12 | Нараховано амортизацію на програму 1 (1390 : 2 роки : 12 міс.) <7, 12> | 92 | 133 | 57,92 |

| Відомість нарахування амортизації НМА | 31.12 | – збільшено залишок на рахунку 09 <7> | – | 9 | 57,92 |

7.8. ЗАПОВНЕННЯ ДОКУМЕНТІВ