Как ФЛП отчитаться за три квартала 2023 года?

Декларация об имущественном состоянии и доходах

Эту декларацию за три квартала не подаем. ФЛП ее подают только за год (после его окончания). Даже если посреди года ФЛП перешел на упрощенку или с упрощенки (п.п. 177.5.2 НКУ).

Единственное исключение, когда декларация подается посреди года, — это регистрация ФЛП прекращения предпринимательской деятельности (снятие с госрегистрации). В таком случае декларация подается в срок для месячного налогового периода (абз. 2 п. 177.11 НКУ).

Поэтому в общем случае до конца года об этой декларации можно не вспоминать.

Декларация единоналожника

Давайте вспомним базовые правила подачи отчетности.

Правило 1. Если ФЛП работает в группе 1 или 2 единого налога (ЕН), то обычно он подает ЕН-декларацию только раз в году (после его окончания). Кроме трех исключений: 1) переход в «старшую» группу упрощенки (из группы 1 — в группу 2 или 3, из группы 2 — в группу 3); 2) переход на общую систему (как добровольно, так и принудительно); 3) регистрация ФЛП прекращения предпринимательской деятельности (снятие с госрегистрации).

Идентификатор в Электронном кабинете декларации для годовой отчетности — F0103406. Для внутригодовой (если речь о вышеназванных исключениях) отчетности — F0103308.

О ЕСВ-приложении и «земельном» МНО-приложении см. правило 3.

Правило 2. Если ФЛП работает в группе 3, он отчитывается ежеквартально (нарастающим итогом). Идентификатор декларации в Электронном кабинете — F0103308.

Декларацию за три квартала следует подать не позже 09.11.2023!

ЕСВ-приложение и МНО-приложение к ней не подаем (за исключением правила 3).

Правило 3. Если упрощенец любой группы в ІІІ квартале зарегистрировал прекращение или подал заявление о переходе с 01.10.2023 на общую систему, он должен подать декларацию единоналожника за три квартала (не позже 09.11.2023) с ЕСВ-приложением. Что касается МНО-приложения, то его следует приложить к декларации только в случае регистрации прекращения.

При этом за 2023 год такой ФЛП (который перешел с начала IV квартала на общую систему или зарегистрировал прекращение) ЕН-декларацию нарастающим итогом не подает (п.п. 296.5.1 НКУ).

А теперь пройдемся по актуальным сейчас «переходным» случаям, связанным с отменой спецЕН.

В 2023 году: ОС → спецЕН → ОС

Если ФЛП с начала 2023 года работал на общей системе, потом перешел на спецЕН, а с 01.08.2023 опять вернулся на общую систему, сейчас ему отчитываться не надо.

За спецЕН он уже отчитался (помесячно) — последний раз за июль-2023, а за работу на общей системе — надо дождаться конца года и подать годовую декларацию об имущественном состоянии и доходах.

В 2023 году: спецЕН — ОС

За спецЕН ФЛП уже отчитался (помесячно) — последний раз за июль-2023, а за работу на общей системе — надо дождаться конца года и подать годовую декларацию об имущественном состоянии и доходах.

В 2023 году: ОС → спецЕН → ЕН

Если ФЛП в 2023 году сначала побыл на общей системе, потом перешел на спецЕН, а с 01.08.2023 до 31.08.2023 успел подать заявление об избрании упрощенки, он считается упрощенцем соответствующей группы с 01.08.2023. Потому:

— за период работы на общей системе он сейчас не отчитывается, а ожидает конца года и подает годовую декларацию об имущественном состоянии и доходах;

— за период работы на спецЕН он уже отчитался (в месячных декларациях) — последний раз за июль-2023;

— за период с 01.08.2023 по 30.09.2023 отчитывается, только если с 01.08.2023 он зашел именно в группу 3. Причем достаточно подать обычную ЕН-декларацию за три квартала (предельный срок подачи — 09.11.2023). Если же с 01.08.2023 ФЛП перешел в группу 1 или 2 упрощенки и не нарушал правил пребывания в ней, он сейчас не отчитывается, а ожидает конца 2023 года и подает только годовую декларацию единоналожника (категория 107.01.05 БЗ).

В 2023 году: ОС → спецЕН → ОС → ЕН

Если ФЛП в течение года несколько раз изменял систему налогообложения, например, отказался от спецЕН с 01.07.2023, а потом опять заскочил на упрощенку, в принципе, ничего особенно не изменится.

За время работы на общей системе ФЛП будет отчитываться аж в конце года в декларации об имущественном состоянии и доходах. За время работы на спецЕН — уже отчитался в месячных декларациях — последний раз за июль-2023. А за время работы на классической упрощенке он будет отчитываться или в годовой декларации после окончания года (если работает в группе 1 или 2), или в квартальной (если работает в группе 3).

В 2023 году: спецЕН → ОС → ЕН

Здесь все то же, что и в предыдущей ситуации.

В 2023 году: ЕН → спецЕН → ЕН (старая/новая группа)

Если ФЛП с начала года работал на упрощенке, потом перешел на спецЕН, а с 01.08.2023 снова вернулся в свою старую группу упрощенки, то:

— за период с начала года до перехода на спецЕН он должен был подать квартальную декларацию единоналожника без ЕСВ-приложения — п.п. 296.5.1 НКУ. Если забыл, то надо подать сейчас;

— за период работы на спецЕН он уже отчитался (в месячных декларациях) — последний раз за июль-2023;

— за период с 01.08.2023 по 30.09.2023 (плюс период с начала года до перехода на спецЕН) отчитывается (подает ЕН-декларацию за отчетный период «три квартала»), если с 01.08.2023 он вернулся в группу 3. Если же с 01.08.2023 ФЛП вернулся в группу 1 или 2 упрощенки, то здесь имеем не достаточно четкую картину. Налоговики согласны, что если ФЛП переходит из группы 3 в «младшие» группы 1 или 2 ЕН, то он возвращается к годовой отчетности (категория 107.01.05 БЗ). Но у нас здесь есть некоторая специфика. Потому что наш ФЛП с начала 2023 уже был в группе 1 или 2 и из-за перехода на спецЕН фактически уже потерял право на «годовую» отчетность за 2023 год (абз. 2 п. 296.2 НКУ). Поэтому настоятельнее рекоиендуем и в таком случае подать ЕН-декларацию за период с 01.08.2023 по 30.09.2023 (плюс период с начала года до перехода на спецЕН) за отчетный период «три квартала» (предельный срок подачи — 09.11.2023).

А если упрощенцу с 01.08.2023 удалось спрыгнуть со спецЕН прямо в новую группу упрощенки? Напомним, что по общему правилу упрощенцы после спецЕН должны были возвращаться только в свою группу или на общую систему. Но налоговики разрешили им подать заявление на изменение группы упрощенки с 01.08.2023 по 31.08.2023. При этом упрощенцем новой группы ФЛП становился сразу с 01.08.2023 (категория 107.01.01 БЗ, п.п. 91.4.4 подразд. 8 разд. XX НКУ).

Если ФЛП стал упрощенцем группы 3, то отчитывается в декларации за три квартала (предельный срок подачи — 09.11.2023).

Если с 01.08.2023 ФЛП стал упрощенцем группы 1 или 2 и не нарушает правил работы в своей группе, за август и сентябрь он отдельно не отчитывается, а ожидает конца 2023 года и подает годовую декларацию единоналожника. Потому что до перехода на спецЕН он был плательщиком группы 3 и еще не потерял право на годовой отчетный период.

В 2023 году: спецЕН → ЕН (старая/новая группа)

Ситуация, когда на спецЕН ФЛП зашел еще в 2022 году.

Здесь фактически все то же, что и в предыдущей ситуации, но:

— не нужно отчитываться за период с начала 2023 года до перехода на спецЕН. Ведь такого периода в 2023 году у ФЛП нет (он на спецЕН с 01.01.2023);

— если с 01.08.2023 ФЛП стал упрощенцем группы 1 или 2 и не нарушает правил работы в своей группе, за август и сентябрь он отдельно не отчитывается, а ожидает конца 2023 года и подает годовую декларацию единоналожника (категория 107.01.05 БЗ).

В 2023 году: ЕН → спецЕН → ОС

Ну а если ФЛП с начала года работал на упрощенке, потом перешел на спецЕН, а с 01.08.2023 стал общесистемщиком, то он уже должен был отчитаться и за отрезок на ЕН и за месяцы на спецЕН (см. выше). Сейчас уже он по общей системе никаких отчетов не подает, а ожидает конца года и после его окончания будет подавать годовую декларацию об имущественном состоянии и доходах.

В 2023 году: спецЕН → ОС

Такой ФЛП уже должен был отчитаться за месяцы на спецЕН. Сейчас уже он по общей системе никаких отчетов не подает, а ожидает конца года и после его окончания будет подавать годовую декларацию об имущественном состоянии и доходах.

Как указать доход в декларации единоналожника

На самом деле, это не трудно. Соблюдайте два основные правила:

1) декларацию единоналожника* заполняем нарастающим итогом! Не следует путать ее с декларацией по спецЕН, которую надо было заполнять отдельно за каждый месяц.

* По форме, утвержденной приказом Минфина от 19.06.2015 № 578 (в редакции приказа Минфина от 24.11.2022 № 394).

«Нарастающим итогом» значит, что в декларации надо показать весь доход, который ФЛП заработал на упрощенной системе с 01.01.2023 по 30.09.2023 (с учетом п. 2 ниже).

2) в декларации единоналожника не показываем доход, заработанный в 2023 году:

— на спецЕН (п.п. 91.4.1 подразд. 8 разд. XX НКУ) или

— на общей системе.

То есть

в декларации единоналожника показываем нарастающим итогом доход, заработанный на упрощенной системе с 01.01.2023 по 30.09.2023. А вот доход, заработанный в 2023 году на спецЕН или на общей системе, не показываем!

3) помним, что с 01.04.2022 до 01.08.2023 все единоналожники групп 1 и 2 имели возможность не уплачивать ЕН. С 01.08.2023 не уплачивать ЕН групп 1 и 2 могут только некоторые ФЛП (подробнее об этом смотрите в статье «Уплата ЕН группы 2 ФЛП из г. Харьков: что хотят налоговики?» // «Налоги & бухучет», 2023, № 74).

И здесь есть принципиальный момент. Если ФЛП, который имеет право не уплачивать ЕН, воспользовался этой возможность, то ему не следует показывать в ЕН-декларации начисления авансовых взносов (поле «Щомісячні авансові внески» за соответствующие периоды оставляем пустым).

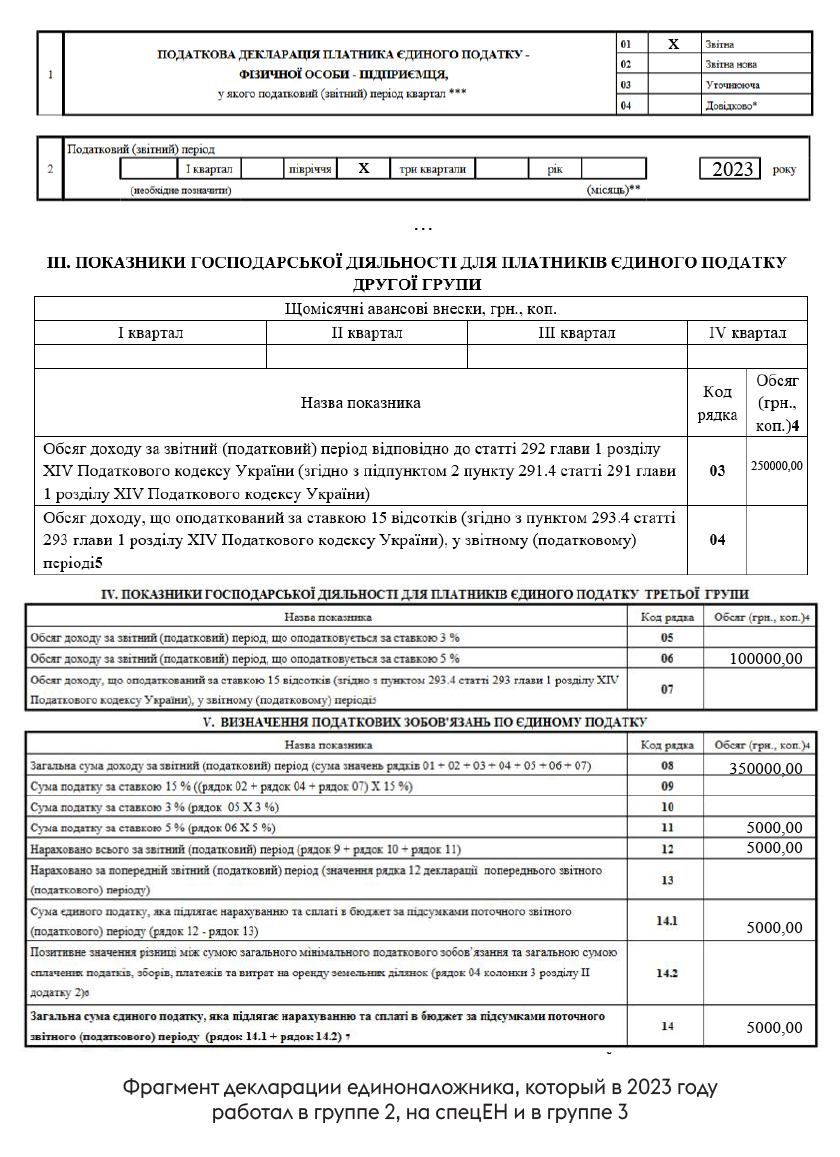

Например, с января по апрель 2023 года ФЛП работал в группе 2. ЕН не уплачивал. Заработал 250 тыс. грн, с мая по июль 2023 года — на спецЕН. Заработал 500 тыс. грн. С 1 августа перешел в группу 3 (ставка 5 %) и заработал в августе — сентябре 100 тыс. грн. Тогда его декларация единоналожника будет иметь такой вид, как на рисунке.

Обратите внимание: с января по апрель ФЛП не уплачивал ЕН группы 2, потому в графе «Щомісячні авансові внески» — пусто.

А доход, заработанный на спецЕН (500 тыс. грн) в декларации единоналожника не показываем и нигде не учитываем.

Как показать доход от запрещенной деятельности — «хвост» по спецЕН?

На спецЕН было разрешено больше видов деятельности, чем на классической упрощенке. Поэтому некоторые ФЛП даже после 01.08.2023 получали выручку от деятельности, которую осуществляли на спецЕН и которая сейчас запрещена. Что делать?

Ситуация достаточно неоднозначна. Ведь для экс-спецединоналожников прописали исключение: они могли продолжать такую деятельность до конца августа (не позже 31.08.2023) — п.п. 91.4.2 подразд. 8 разд. XX НКУ. Впрочем налоговики заняли фискальную позицию. Мало сомнений, что они потребуют, чтобы ФЛП облагали налогом полученную даже в «переходном» месяце постоплату от запрещенных для ЕН видов деятельности именно по ставке ЕН 15 % (больше деталей найдете в статье «Получение ФЛП постоплаты после отмены спецЕН: фискальное разъяснение ГНСУ» // «Налоги & бухучет», 2023, № 70).

Соответственно доход от таких видов деятельности попадет в строки 02, 04 или 07 декларации.

Нужно ли подавать ЕСВ-приложение к декларации?

Как мы уже говорили выше, обычно ЕСВ-приложение подаем только с декларацией за год. Поэтому когда ФЛП будет подавать декларацию единоналожника за три квартала, ЕСВ-приложение к ней прилагать не нужно. Исключение составляют только случаи, когда:

— в ІІІ квартале ФЛП зарегистрировал прекращение;

— ФЛП решил с 01.10.2023 перейти на общую систему.

Впрочем, мы же помним, что все предприниматели имеют право не начислять, не исчислять и не уплачивать ЕСВ «за себя» с 01.03.2022 (то есть начиная с уплаты за март) в течение всего времени до прекращения/отмены военного положения в Украине + в течение 12 месяцев после прекращения/отмены военного положения.

Причем с 01.08.2023 в этом плане ничего не изменилось!

Согласно норме п. 919 разд. VIII Закона № 2464 «…расчет единого взноса в составе налоговой декларации не заполняется за период, в котором в соответствии с абзацем первым этого пункта единый взнос не начислялся, не исчислялся и не уплачивался».

Поэтому

если ФЛП за все месяцы пребывания в 2023 году на ЕН (спецЕН) не уплачивал ЕСВ «за себя», ЕСВ-приложение можно вообще не заполнять и не подавать даже в случаях перехода на общую систему и регистрации прекращения

Налоговики по этому поводу высказались в категории 107.01.01 БЗ (больше деталей об этом найдете в статье «ЕСВ-приложение к последней декларации по спецЕН: когда не нужно» // «Налоги & бухучет», 2023, № 72).

Но будьте внимательны: иногда лучше подать ЕСВ-приложение с нулями, потому что на практике бывали проблемы при подаче ликвидационной декларации без ЕСВ-приложения.

Что же касается общесистемщиков, то они будут подавать ЕСВ-приложение с годовой декларацией о доходах. Хотя и им, скорее всего, позволят его не подавать, если весь год не было уплаты ЕСВ.

НДС-отчетность экс-спецЕН

Не забываем, что с 01.08.2023 восстановилась НДС-регистрация у тех ФЛП, которые до перехода на спецЕН были плательщиками НДС. А это, в частности, значит, что нужно подавать ежемесячные НДС-декларации начиная с декларации за август (предельный срок ее подачи — 20.09.2023). Декларацию за сентябрь подаем не позже 20.10.2023 и т. д. Заметьте, что с 01.09.2023 действует обновленный бланк декларации (с изменениями, внесенными приказом Минфина от 17.05.2023 № 256). На нем и отчитываемся за август и дальше (он есть в Электронном кабинете с идентификатором F0200125).

Выводы

- ФЛП-общесистемщик или тот, кто работал на общей системе часть 2023 года, не отчитывается об «общесистемных» доходах до конца года (будет отчитываться в годовой декларации об имущественном состоянии и доходах).

- ФЛП-единоналожник группы 1 или 2, который не нарушает условий пребывания в своей группе, не отчитывается о доходах до конца года (будет отчитываться в годовой декларации единоналожника). Но если речь о ФЛП, который с начала года был в группе 1 или 2, потом перешел на спецЕН, а потом опять вернулся в свою группу, то декларацию за три квартала, считаем, лучше подать.

- ФЛП-единоналожник группы 3 должен подать декларацию единоналожника за три квартала (не позже 09.11.2023) без ЕСВ-приложения.

- В декларации за три квартала показываем доход, заработанный на упрощенной системе с 01.01.2023 по 30.09.2023. Впрочем доход, заработанный на спецЕН или на общей системе, здесь не показываем.

- За часть 2023 года, в течение которой ФЛП работал на спецЕН, он уже отчитался в месячных декларациях спецединоналожника. Больше об этом доходе не вспоминаем.

- ФЛП, которые с 01.08.2023 вернулись со спецЕН в свою группу, где они были плательщиками НДС, должны подавать месячные НДС-декларации начиная с декларации за август.

По материалам сайта i.factor.ua