Место деятельности ФЛП-упрощенца: что это такое и с чем его едят?

Что такое «место деятельности»?

ФЛП может встретить в нормативке два термина:

— местонахождение;

— место осуществления деятельности.

Эти два места не стоит путать.

Местонахождение. В п. 5 ч. 4 ст. 9 Закона о госрегистрации* сказано, что местонахождение ФЛП — это адрес места жительства, по которому осуществляется связь с ним.

А какую цель преследует «прописка» или, говоря на современном языке, декларирование/регистрация места жительства (пребывания)? Среди прочего: ведение официальной переписки и осуществление других коммуникаций с лицом; создание условий для реализации прав личности (ст. 3 Закона № 1871*). По адресу задекларированного/зарегистрированного места жительства (пребывания) с лицом ведется официальная переписка и вручение официальной корреспонденции (п. 4 Порядка № 265**).

** Порядок декларирования и регистрации места жительства (пребывания), утвержденный постановлением КМУ от 07.02.2022 № 265.

То есть где-то оно «то на то и выходит». Тем более, что налоговики, госрегистраторы, а иногда и работники ЦПАУ по большей части настаивают, что местонахождение ФЛП = его «прописка».

Хотя здесь, конечно, есть нюансы. В частности, для ВПЛ, которые могут регистрироваться как ФЛП по месту фактического места жительства/пребывания согласно справке ВПЛ (на основании этой справки) (ч. 6 ст. 7 Закона № 1706*).

* Закон Украины «Об обеспечении прав и свобод внутренне перемещенных лиц» от 20.10.2014 № 1706-VII.

То есть местонахождение — это адрес места жительства (обычно «прописки»), который вы указали во время госрегистрации ФЛП. Этот адрес еще будет «налоговым адресом» ФЛП, потому что именно по нему налоговики берут предпринимателей на учет

Место осуществления деятельности. Это совсем другая «категория». Место осуществления деятельности у ФЛП может совпадать с местонахождением, а может и не совпадать. Здесь нет никакого «крепостничества». В том смысле, что ФЛП имеет право работать (торговать, предоставлять услуги или осуществлять другие виды деятельности) где угодно: по другому адресу, чем местонахождение, в другом городе, в нескольких городах, по всей Украине или даже за рубежом. Где фактически осуществляется деятельность — вот это и есть место (места) осуществления деятельности ФЛП.

Мест осуществления деятельности может быть сколько угодно, никаких ограничений в законодательстве нет

Указывают ли место осуществления деятельности на этапе госрегистрации ФЛП?

Лишь в том случае, если физлицо сразу после госрегистрации хочет избрать упрощенную систему (единый налог, далее — ЕН) и заявление об избрании упрощенной системы решило подать именно на этапе госрегистрации. В таком случае в регистрационной форме 1 указывается как местонахождение (страница 2 формы 1), так и место осуществления деятельности (страница 4 формы 1).

Если заявление о применении упрощенной системы налогообложения подается не на этапе госрегистрации, а непосредственно налоговикам, то место осуществления деятельности указывается именно в таком заявлении.

Пара важных деталей о месте осуществления деятельности для упрощенцев.

1. Конкретные ставки ЕН для групп 1 и 2 устанавливают местные органы власти. В НКУ есть только «верхний» предел этих ставок (п. 293.2 НКУ). Так вот, ФЛП «свою» ставку ЕН для групп 1 и 2 берет в местном решении об установлении ставок ЕН именно в зависимости от (по месту) своего местонахождения (налогового адреса). Но

если плательщик ЕН групп 1 или 2 осуществляет деятельность на территориях более чем одного сельского, поселкового, городского совета, он должен уплачивать ЕН по максимальной установленной НКУ ставке* (п. 293.7 НКУ)

* То есть 10 % прожитминимума для трудоспособных лиц, установленного на 1 января соответствующего года — для плательщика ЕН группы 1; 20 % минзарплаты, установленной на 1 января соответствующего года — для плательщика ЕН группы 2.

При этом налоговики утверждают, что эта норма работает, даже если у ФЛП местонахождения (налоговый адрес) и единое место осуществления деятельности находятся на территории разных сельских, поселковых, городских советов (категория 107.01.04 БЗ). То есть достаточно лишь того, что ФЛП осуществляет деятельность за пределами сельского, поселкового, местного совета, в котором расположено его местонахождение (налоговый адрес).

2. Место осуществления хозяйственной деятельности отнесено к обязательным сведениям заявления о применении упрощенной системы налогообложения (п.п. 4 п. 298.3 НКУ). И налоговики часто дают противоречивые разъяснения в отношении того, следует ли его указывать в заявлении, которое подается с отметкой в поле «Внесення змін», когда изменения не касаются места осуществления деятельности. Теперь из разъяснений налоговиков следует, что этого делать не нужно (категория 107.01.01 БЗ).

Как определить «место деятельности» упрощенца?

Правильно определить место деятельности ФЛП вам поможет табл. 1, составленная на базе рекомендаций налоговиков.

Таблица 1. Как определить место деятельности ФЛП-упрощенца

|

Где ФЛП фактически работает |

Как указать место деятельности в поле 6 заявления о применении упрощенной системы налогообложения |

|

ФЛП работает в магазине или офисе |

В поле указываем адрес такого магазина или офиса (код КОАТУУ; область, район, населенный пункт; улица, номер дома/офиса/квартиры; индекс). Сразу обращаем внимание на такой нюанс. На замену КОАТУУ уже давно пришел другой кодификатор — КАТЕТТГ*. Впрочем указываем именно код КОАТУУ (категория 107.01.01 БЗ). А вот наименование админтерединицы рекомендуем указывать актуальное — согласно КАТЕТТГ. То есть если состоялось переименование, указываем переименованное (новое) название. И если вследствие админреформы населенный пункт начал относиться к другому административному району, указываем новое название района. А если магазинов/офисов несколько? То следует перечислить все адреса. Не забывайте, что о каждом магазине/офисе надо уведомить налоговиков, подав форму № 20-ОПП. И как мы уже говорили, если ФЛП на ЕН группы 1 или 2 прописан (местонахождение), например, в Харькове, а имеет торговую точку в Сумах, налоговики будут настаивать на том, чтобы он уплачивал максимальную установленную НКУ ставку ЕН для групп 1 или 2 |

|

* Кодификатор административно-территориальных единиц и территорий территориальных громад, утвержденный приказом Минрегиона от 26.11.2020 № 290. |

|

|

Перевозит пассажиров или грузы на территории Украины или за ее пределами |

В графе «Область, район, населений пункт» поля 6 указываем: «Перевезення по Україні» и/или «Міжнародні перевезення». Остальные графы поля 6 заявления не заполняем |

|

Торгует на выставках, ярмарках (в заранее не определенных местах) |

В графе «Область, район, населений пункт» поля 6 указываем: «Торгівля на території України». Остальные графы поля 6 Заявления не заполняем |

|

Предоставляет в аренду собственное недвижимое имущество |

В поле 6 указываем все адреса расположения недвижимого имущества, которое будет сдаваться в аренду (см., в частности, разъяснение Главного управления ГНС в г. Киеве) |

|

Предоставляет услуги по адресу заказчика (например, клининг, ивент-агенция по организации праздников, ремонт сантехники дома у клиента, доставка еды и т. п.) — на территории конкретного города или на всей территории Украины |

Налоговики рекомендуют в графе «Область, район, населений пункт» поля 6 указать: «Надання послуг на території України». Остальные графы поля 6 Заявления не заполнять. Мы, со своей стороны, считаем, что если ФЛП предоставляет услуги только в пределах конкретного города, то в графе «Область, район, населений пункт» поля 6 стоит указать только название города (например, «Надання послуг на території м. Харків»), а не всю территорию Украины. Иначе ставка ЕН будет максимальной (для групп 1 и 2 ЕН) |

|

Осуществляет внешнеэкономическую деятельность |

В графе «Область, район, населений пункт» поля 6 указываем: «Виконання робіт чи надання послуг за межами України (експорт)» и/или «Поставка товарів за межами території України (експорт)». Остальные графы поля 6 Заявления не заполняем (категория 107.01.01 БЗ) |

|

ФЛП осуществляет интернет-торговлю |

Налоговики обычно считают, что это деятельность по всей Украине, потому что ФЛП может пересылать товары в любую точку страны. А следовательно, в поле 6 они хотели бы видеть «Торгівля на території України». Если это ЕН группа 2, то это приведет к уплате ЕН по максимальной ставке. Хотя от тех же налоговиков можно услышать и другое, более взвешенное мнение (см. Вебинар по вопросам фискализации и использования РРО/ПРРО в 2022 году), что местом осуществления деятельности в таком случае является адрес офиса или квартиры ФЛП, по которому интернет-провайдер предоставляет ФЛП услуги Интернета (где находится оборудование ФЛП). Если это для вас актуально (вы — плательщик группы 2 со ставкой ЕН меньше максимальной), то можно запросить ИНК |

|

Предоставляет услуги онлайн (например, репетитор, консультант и т. п.) |

Осторожный вариант — указать в графе «Область, район, населений пункт» поля 6: «Надання послуг на території України» и уплачивать максимальный ЕН (если это плательщик ЕН группы 2). Если это для вас актуально (вы — плательщик группы 2 со ставкой ЕН меньше максимальной), то можно запросить ИНК, опираясь на разъяснения, о которых речь шла выше (для интернет-магазинов), и разъяснения фискалов о заполнении формы № 20-ОПП и ИНК от 06.11.2020 № 4595/ІПК/99-00-04-05-03-06, где они соглашаются, что квартира может быть местом предоставления консультационных или информационных услуг. Поэтому как место осуществления деятельности может будет указано именно местонахождение ФЛП (налоговый адрес), откуда он предоставляет услуги онлайн |

Обратите внимание, что построение страницы 4 формы 1 (ее заполняет физлицо, которое сразу после госрегистрации хочет избрать упрощенную систему и заявление об избрании упрощенной системы решило подать именно на этапе госрегистрации) несколько иная. Здесь вы не сможете вписать, например, «Міжнародні перевезення», «Виконання робіт чи надання послуг за межами України (експорт)» и т. п. В таком случае заявление о применении упрощенной системы налогообложения придется подавать непосредственно налоговикам.

Что делать, если ФЛП перевез бизнес на новое место?

Как только ФЛП изменяет место деятельности, он обязан уведомить об этом налоговую. Это — обязанность всех упрощенцев, независимо от группы. Как же это сделать?

Надо подать заявление о применении упрощенки (вы найдете его в Электронном кабинете по идентификатору F0102003). В шапке этого заявления ставим «√» в поле «Внесення змін», а также в поле 5.4 возле ячейки «Внесення змін до реєстру платників єдиного податку щодо… місця провадження господарської діяльності». И конечно, указываем в поле 6 новый адрес хоздеятельности (если их несколько, указываем все адреса, актуальные на дату подачи заявления).

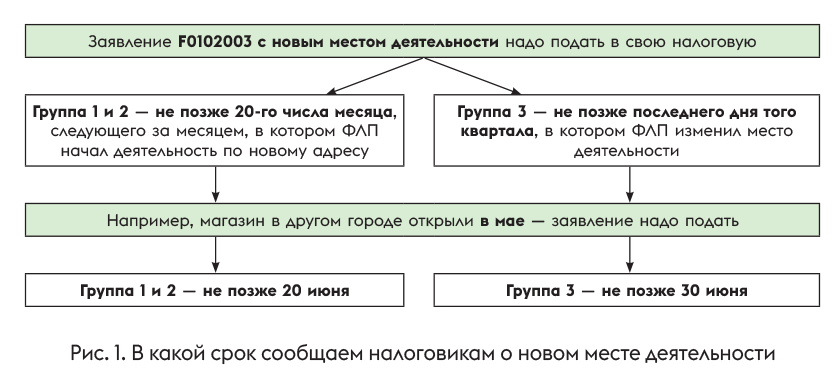

Сколько на это имеем времени? Лишь несколько недель (пп. 298.5 и 298.6 НКУ) — рис. 1.

При этом если сейчас налоговики наверное будут считать, что эти сроки не истекают (о чем подробнее в статье «Приостановленные сроки: что до сих пор попадает под заморозку!» // «Налоги & бухучет», 2023, № 29), то с 01.07.2023 их течение, вероятнее всего, таки будет возобновлено со всеми остальными сроками (о чем подробнее в статье «Что будет с 1 июля: проект № 8401 приближается» // «Налоги & бухучет», 2023, № 44).

Вообще, считаем, лучше уже сейчас этих сроков придерживаться, не вдаваясь в детали остановки сроков, чтобы не иметь хлопот с налоговиками в будущем.

Подали заявление? Хорошо. Теперь ожидаете один день (п. 299.8 НКУ) и можно формировать запрос в налоговую о получении извлечения из Реестра плательщиков ЕН. Такой запрос можно послать даже онлайн (идентификатор в Электронном кабинете — F1302101).

Извлечение из Реестра ЕН придет безвозмездно в течение суток. Если в нем будет указано ваше новое место деятельности, следовательно все удалось

Надо ли отчитываться и уплачивать налоги в новую налоговую?

Нет. Если ФЛП изменил только место осуществления хоздеятельности и при этом не изменял местонахождение (налоговый адрес), то в его учете ничего не изменяется. Он отчитывается и уплачивает ЕН, как и раньше, — в свою старую налоговую, то есть по месту прописки.

Если же ФЛП не только перевез бизнес в другой город, но и переехал туда сам, да еще и прописался там или получил статус ВПЛ и внес новый налоговый адрес в ЕГР (то есть изменил местонахождение), то его возьмет на учет новая налоговая.

В этом случае надо будет:

— подавать декларацию упрощенца и уплачивать ЕСВ «за себя» (если ФЛП решил его уплачивать) в новую налоговую (сразу после того, как она возьмет вас на учет);

— уплачивать ЕН в старую налоговую до конца 2023 года, а потом уже — в новую. Впрочем этот вопрос лучше уточнить у налоговиков, потому что если старый адрес — это временно оккупированная территория, то они могут настаивать на уплате сразу по новому месту учета.

А если ФЛП забыл подать данные о новом месте осуществления деятельности?

Лучше здесь «не испытывать судьбу», потому что

налоговики хотя и признают, что за неподачу заявления с новым местом осуществления деятельности штрафов нет, но угрожают сбросить ФЛП с упрощенки (категория 107.04 БЗ)

Они ссылаются на п. 299.1 НКУ, согласно которому, если во время проверки выявят нарушение требований, установленных гл. 1 разд. XIV НКУ, они смогут сбросить ФЛП с упрощенки «задним числом».

Но правы ли здесь налоговики? По нашему убеждению, эта норма должна срабатывать лишь в тех случаях, когда имеет место нарушение, которое названо в п.п. 298.2.3 НКУ (на который идет ссылка в п.п. 3 п. 299.10 НКУ). Перечень таких нарушений — исчерпывающий. И в нем нет ни слова об осуществлении деятельности по адресу, который не внесен в Реестр плательщиков ЕН. А значит, неподача заявления с новым местом осуществления деятельности не является достаточным основанием для сброса ФЛП с упрощенки. Но налоговики считают иначе!

Дальше, еще одна угроза — штраф за неполную уплату ЕН. Вы уже, наверное, догадались, откуда может взяться недоплата. Смотрите, если упрощенец уплачивает ЕН по ставке, например, для группы 2, которая меньше максимальной, но при этом открыл еще один магазин в другом городе, то он занижает ЕН, потому что при таких условиях ставка ЕН у него должна быть максимальной. А штраф за недоплату ЕН — 50 % ставки ЕН (п. 122.1 НКУ). Правда, это актуально, только когда ФЛП решил уплачивать ЕН (не пользуется «военной» возможностью не уплачивать ЕН).

И последний риск — штраф в размере 340 грн за неподачу ф. № 20-ОПП с новым объектом налогообложения (который расположен по новому адресу) — п. 117.1 НКУ. Ведь течение срока на подачу ф. № 20-ОПП с 01.07.2023, вероятнее всего, будет возобновлено (сейчас налоговики считают, что эти сроки «не бегут»).

Следовательно, лучше не нарушать.

Выводы

- Место осуществления деятельности — это место, где ФЛП ведет свой бизнес. Таких мест может быть сколько угодно (в Украине или за рубежом).

- Если ФЛП изменил только место осуществления деятельности и при этом не изменял своего местонахождения (налогового адреса), то он отчитывается и уплачивает ЕН, как и раньше, — в «старую» налоговую (по месту прописки).

- ФЛП, который изменяет место осуществления деятельности (или добавляет новое), обязан послать налоговикам заявление об упрощенке на изменения.

- Если этого не сделать, налоговики угрожают сбросить ФЛП с упрощенки «задним числом». С этим можно поспорить, впрочем лучше соблюдать требования НКУ.

По материалам сайта i.factor.ua