Зарплата + вознаграждение по ГПД: отражаем в отчетности

Вознаграждение в Д1

Прежде чем перейти к порядку отражения вознаграждения в Д1, коротко поговорим о нюансах его обложения ЕСВ. На сумму вознаграждения начисляют ЕСВ в размере 22 % (абз. 2 п. 1 ч. 1 ст. 4 Закона о ЕСВ*). Попадает вознаграждение в базу начисления ЕСВ в месяце его начисления.

Если размер вознаграждения в месяц является:

— менее МЗП, то ЕСВ уплачиваем с фактической базы;

— более максимального размера дохода, с которого уплачивается взнос (15 размеров МЗП), то ЕСВ уплачиваем только с такого максимального размера (п. 4 ч. 1 ст. 1 Закона о ЕСВ).

В базу начисления ЕСВ работника, который одновременно работает по ГПД, учитывают весь его суммарный доход за месяц, то есть зарплату + вознаграждение, приходящееся на этот месяц (см. разъяснение в подкатегории 201.04.01 ЗІР). Это значит, что и правило об уплате ЕСВ с МЗП в этом случае выполняем, учитывая именно суммарный доход за месяц.

ВАЖНО!

Если сумма зарплаты и вознаграждения за месяц работника окажется меньше МЗП, то ЕСВ «дотягиваем» до минимального взноса, то есть уплачиваем с МЗП.

Если такая сумма (зарплата + вознаграждение) будет больше МЗП — ЕСВ уплачиваем с фактической базы.

В нашем случае общая база начисления ЕСВ 9800 грн (6800 + 3000) выше МЗП(6700 грн), соответственно ЕСВ начисляем на фактическую базу начисления.

Вознаграждение по ГПД попадет в Д1 Налогового расчета за тот месяц отчетного квартала, в котором оно было фактически начислено (как правило, за тот месяц, в котором был подписан акт выполненных работ (предоставленных услуг).

В графе 08 необходимо указывать код категории застрахованных лиц «26».

Если срок выполнения работ (предоставления услуг) по ГПД превышает календарный месяц, ЕСВ начисляем на сумму вознаграждения, определяемую путем деления дохода, выплаченного по результатам выполнения работы, на количество месяцев, за которые он начислен (ч. 2 ст. 7 Закона о ЕСВ). Вознаграждение, приходящееся на каждый календарный месяц, отражаем в отдельной строке с кодом типа начислений «1» в графе 09.

А вот если вознаграждение начислено за один месяц, графу 09 не заполняем.

В графе 10 указываем месяц (месяцы), за который (которые) начислено вознаграждение.

Графу 14 (количество календарных дней в трудовых (гражданско-правовых) отношениях) по строке с суммой вознаграждения заполняем только в случае, если:

— вознаграждение начислено лицу, не являющемуся работником;

— лицо является работником, но трудовые выплаты ему в отчетном месяце не начисляли.

Если же ГПД заключен с работником предприятия и ему в отчетном месяце начислена зарплата, то графу 14 заполняем по строке с зарплатой. А по строке с ГПД-вознаграждением — нет.

Рассмотрим пример по условиям вопроса.

Пример. В январе 2023 года работнику Чуйко С. П. (основное место работы) начислена зарплата в сумме 6800 грн (ЕСВ — 1496 грн) и вознаграждение по ГПД в сумме 3000 грн (ЕСВ — 660 грн).

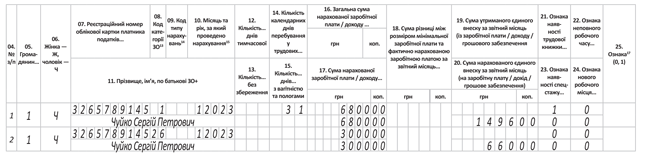

В приложении Д1 за январь 2023 года на работника заполняем две строки (см. рис. 1):

— одну — зарплатную. В графе 08 указываем «1» (зарплатный код застрахованного лица). В графе 14 указываем «31» (общее количество дней пребывания в трудовых и гражданско-правовых отношениях в течение месяца). В графе 21 указываем «1» (есть трудовая книжка);

— вторую — с вознаграждением по ГПД. В графе 08 указываем «26» (код застрахованного лица, с которым заключен ГПД). А графу 14 не заполняем.

Рис. 1. Фрагмент Д1 за январь 2023 года

Заполняем Д5

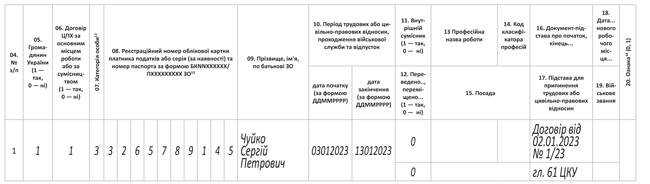

Сведения о дате начала и окончания выполнения работ (предоставления услуг) по ГПД нужно обязательно отражать в Д5 Налогового расчета. Помните: Д5 заполняем в целом за квартал — без разбивки по месяцам.

Информацию о начале и окончании работы берем непосредственно ту, которая указана в договоре. Как видим, в нашем случае начата такая работа 3 января, а завершена — 13 января. Поскольку даты начала и завершения приходятся на один и тот же месяц, то в Д5 за 1 квартал 2023 года формируем 1 строку (см. рис. 2).

В графе 06 проставляем «1». Это значит, что ГПД заключен со штатным работником. В графе 07 указываем категорию лица «3» — лицо, выполняющее работы по ГПД.

В графе 16 указываем договор, которым определены начало и конец гражданско-правовых отношений. В графе 17 — основание прекращения ГПД. Здесь указываем главу ГКУ*, которая его регулирует: договор подряда (выполнения работ) — «гл. 61 ГКУ», договор предоставления услуг — «гл. 63 ГКУ».

* Гражданский кодекс Украины от 16.01.2003 № 435-IV.

Рис. 2. Фрагмент Д5 за 1 квартал 2023 года

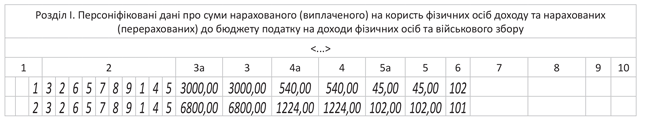

Отражаем в 4ДФ

Лиц, выполнявших работы или предоставлявших услуги по ГПД, нужно показать в приложении 4ДФ. Количество таких лиц указыаем в строке 05 заглавной части приложения 4ДФ. Если ГПД оформлен со штатным работником, учтите такого работника и в строке 05, и в строке 04.

Далее — табличная часть приложения 4ДФ. В графе 6 вознаграждение по ГПД отражаем с признаком дохода «102».

Обратите внимание! В графах 7 и 8 дату заключения ГПД, начала и окончания выполнения работ (предоставления услуг) не указываем.

В нашем случае в 4ДФ за январь 2023 года на работника заполняем две строки (см. рис. 3). Ведь работнику, кроме вознаграждения, также начислена зарплата (признак дохода — «101»).

Каких-то особенностей в заполнении граф 3а, 3, 4а, 4, 5 и 5а в указанной ситуации нет. Ведь вознаграждение начислено и выплачено в одном месяце.

Рис. 3. Фрагмент 4ДФ за январь 2023 года

По материалам сайта i.factor.ua