Глава 4. Облік касових операцій (частина 2)

4.2. НАДХОДЖЕННЯ ТА ВИДАЧА ГОТІВКИ

НАДХОДЖЕННЯ ГРОШОВИХ КОШТІВ ДО КАСИ

Готівкові грошові кошти, що надходять до каси підприємства, повинні своєчасно в день одержання готівкових грошових коштів і в повній сумі оприбутковуватися – обліковуватися в касі підприємства(п. 2.7 Положення № 637

Згідно з п. 1.2 Положення № 637

Інакше кажучи, Положення № 637

Оформивши надходження готівкової виручки прибутковим касовим ордером, потрібно також зробити прибутковий запис у касовій книзі. Запис у касовій книзі необов’язково робити відразу ж після виписки прибуткового ордера. Цілком допустимо зробити запис у касовій книзі протягом робочого дня касира, але обов’язково в день надходження грошових коштів. Порядок оприбуткування готівки залежно від способу проведення розрахунків покажемо в табл. 4.3.

Таблиця 4.3

| Способи проведення готівкових розрахунків | Механізм оприбуткування готівки |

| Через каси підприємств з оформленням прибуткових ордерів (ф. № КО-1) | Облік готівки в повній сумі її фактичних надходжень у касовій книзі (ф. КО-4) на підставі прибуткових касових ордерів |

| Із застосуванням РРО | Реєстрація через РРО операцій з приймання готівки (з видачею чека покупцеві) з подальшим відображенням повної суми коштів, що фактично надійшли, у книзі обліку розрахункових операцій (КОРО)на підставі фіскальних звітних чеків РРО |

| З використанням РК | Фіксування в РК операцій з приймання готівки (з видачею РК покупцеві) з подальшим відображенням фактично коштів, що надійшли, у книзі обліку розрахункових операцій (КОРО) |

| Приватний підприємець, який має право приймати готівкові кошти без РРО або РК | Здійснення обліку готівки в повній сумі її фактичних надходжень у книзі обліку доходів і витрат |

При заповненні касового ордера дуже важливо, щоб у ньому були заповнені всі реквізити.

У прибуткових ордерах, що оформляються на загальну суму проведених підприємством касових операцій (одержання готівки з банку за чеком і оприбуткування її в касі тощо), реквізит “Отримано від” не заповнюється.

У прибутковому ордері обов’язково зазначається підстава для його складання (табл. 4.4) і в реквізиті “Додаток” перелічуються додані до нього документи, на яких ставиться штамп або напис “Оплачено” із зазначенням дати (число, місяць, рік).

Таблиця 4.4

Документи, які слугують підставою для оформлення прибуткових касових ордерів

| Господарська операція | Підстава |

| Надходження торговельної виручки | – |

| Отримання грошових коштів з банку | Корінець чека чекової книжки |

| Оплата покупцем реалізованої йому продукції | Накладна, акт, рахунок |

| Повернення невикористаних підзвітних сум | Звіт про використання коштів |

| Погашення нестач за результатами інвентаризації | Акт результатів інвентаризації та виписка з протоколу засідання комісії |

| Оприбуткування надлишку коштів за результатами інвентаризації каси | Акт результатів інвентаризації та виписка з протоколу засідання комісії |

| Внесення до статутного капіталу підприємства готівки | Статут або протокол зборів учасників |

Прибуткові касові ордери мають бути підписані головним бухгалтером або особою, уповноваженою на це керівником підприємства.

Прибутковий касовий ордер повинен заповнюватися в одному примірнику. Особі, яка здає грошові кошти в касу, видається засвідчена відбитком печатки цього підприємства квитанція (яка є відривною частиною прибуткового касового ордера) за підписами головного бухгалтера або працівника підприємства, уповноваженого на це керівником, і касира. Прибутковий касовий ордер, за яким отримано готівку, залишається в касі, реєструється в Журналі реєстрації прибуткових і видаткових касових документів (ф. № КО-З або № КО-За).

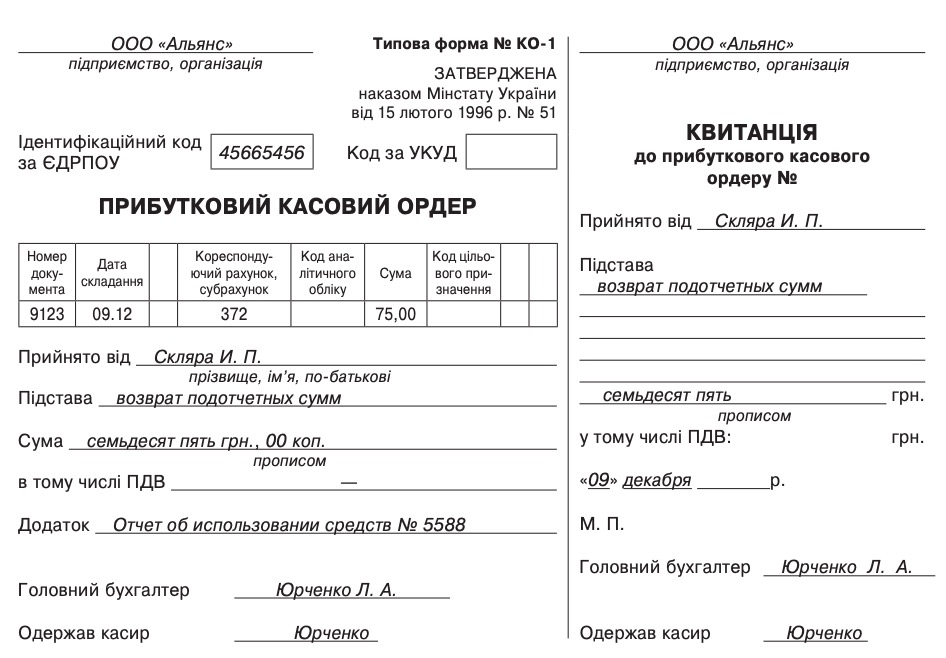

Приклад заповнення прибуткового касового ордера наведено на рис. 4.3.

ВИДАЧА ГОТІВКИ

Видача готівки з каси здійснюється на підставі видаткових касових ордерів (типова форма № КО-2) або відповідним чином оформлених платіжних відомостей, підписаних керівником і головним бухгалтером підприємства або працівником підприємства, уповноваженим на це керівником.

До видаткових ордерів можуть додаватися документи (заяви на видачу готівки, рахунки, платіжні відомості тощо).

Якщо на доданих до видаткових касових ордерів документах, заявах, рахунках тощо є дозвільний напис керівника підприємства, то його підпис на видаткових касових ордерах необов’язковий.

Видача готівки окремим фізичним особам (як працівникам, так і непрацівникам підприємства) за видатковим касовим ордером або видатковою відомістю здійснюється тільки за умови пред’явлення ними паспорта або документа, що його замінює. При цьому у видатковому ордері обов’язково мають бути зазначені назва документа, номер, ким і коли він виданий.

Фізична особа розписується у видатковому касовому ордері або видатковій відомості про одержання готівки із зазначенням одержаної суми (гривень – словами, копійок – цифрами), використовуючи чорнильну або кулькову ручку з чорнилом темного кольору. Якщо видаткова відомість складена на видачу готівки кільком особам, то одержувачі також пред’являють паспорти або документи, що їх замінюють, і розписуються у відповідній графі документа.

Для виведення залишку готівки в касі не приймаються видаткові касові ордери або видаткові відомості, в яких видача готівки з каси не підтверджена підписом одержувача.

Особам, яких немає в штатному розписі підприємства, готівку видають за видатковими касовими ордерами, що виписуються окремо на кожну особу або за окремою видатковою відомістю.

У видаткових ордерах, що оформляються на загальну суму проведених підприємством касових операцій (видача готівки за видатковими відомостями, здавання готівки до банку), реквізит “Отримав” не заповнюється.

Видачу готівки касир здійснює тільки особі, зазначеній у видатковому документі. Виняток становлять випадки, коли готівка видається за довіреністю.

Якщо готівка видається за довіреністю, у тексті видаткового ордера після прізвища, імені та по батькові одержувача готівки бухгалтер зазначає прізвище, ім’я та по батькові особи, якій довірено одержати готівку. У разі видачі готівки за видатковою відомістю перед підписом в отриманні грошей касир робить у ній запис “За довіреністю”.

Довіреність залишається у касира і додається до видаткового касового ордера або видаткової відомості.

Видаткові документи відразу ж після видачі за ними готівки підписує касир, а на доданих до них документах ставить штамп або запис “Оплачено” із зазначенням дати (число, місяць, рік).

У видатковому ордері обов’язково зазначаються документи, які є підставою для його складання (табл. 4.5), а в реквізиті “Додаток” перелічуються додані до нього документи.

Таблиця 4.5

Документи, які є підставою для оформлення видаткових касових ордерів

| Господарська операція | Підстава |

| Здавання готівкової виручки до банку: | |

| – самостійно | Оголошення на внесення готівки |

| – шляхом інкасації | Супровідна відомість |

| Видача під звіт на господарські потреби | Наказ керівника підприємства |

| Видача під звіт на відрядження | Наказ керівника підприємства |

| Виплата заробітної плати, допомоги, матеріальної допомоги | Відомість на виплату грошей (додаток 1 до Положення № 637 |

Видача готівки за видатковим касовим ордером може здійснюватися тільки в день складання документа. Виправлення у видаткових документах не допускаються.

ВИДАЧА З КАСИ КОШТІВ НА ОПЛАТУ ПРАЦІ

Оплату праці своїм найманим працівникам підприємство може проводити з коштів, отриманих у банку, або з виручки.

Раніше було встановлено, що підприємства, які мають податковий борг, здійснюють виплату заробітної плати виключно за рахунок коштів, отриманих в установах банків. З готівкової виручки такі виплати проводити заборонялося. Наразі подібної заборони не існує. Тобто жодних обмежень щодо виплат з виручки для підприємств, які мають податковий борг, Положення № 637

Підприємства мають право зберігати у своїй касі готівку, отриману в банку для виплат, що належать до фонду оплати праці, а також пенсій, стипендій, дивідендів (доходу), понад установлений ліміт каси протягом 3 робочих днів, включаючи день отримання готівки в банку(п. 2.10 Положення № 637

Підприємство має право зберігати в касі готівку для виплат, що відносяться до фонду оплати праці та здійснюються за рахунок виручки, понад установлений йому ліміт каси протягом 3 робочих днів з дня настання строків цих виплат у сумі, зазначеній у переданих до каси відомостях на виплату грошей(додаток 1 до Положення № 637

ПІДЗВІТНІ КОШТИ

Готівкові кошти видають під звіт для здійснення витрат, пов’язаних з виробничими (господарськими) потребами підприємства, на закупівлю сільськогосподарської продукції, а також на відрядження.

Підзвітною вважається особа – обов’язково працівник підприємства, якій видано готівкові грошові кошти на виробничі (господарські) потреби, на закупівлю сільськогосподарської продукції або на витрати зі службових відряджень.

Видача готівки під звіт на госппотреби. Видача готівки під звіт може здійснюватися з коштів, що перебувають у касі підприємства або надійшли до каси у вигляді виручки, за рахунок отриманих касиром за чеком грошових коштів з поточного рахунка підприємства в банку тощо.

Видача готівки під звіт оформляється видатковим касовим ордером. Підзвітна особа зобов’язана відзвітувати за виданими їй сумами. Звіт проходить

у такому порядку:

– складається Звіт про використання коштів, виданих на відрядження або під звіт (далі – Звіт), за формою, затвердженою наказом № 996 [141];

– касир оформляє прибутковий ордер (при поверненні невикористаних грошових коштів підзвітною особою) або видатковий ордер (при перевитраті грошових коштів підзвітною особою).

Порядок заповнення Звіту такий.

Основні реквізити Звіту на лицьовому та зворотному боці заповнює підзвітна особа (дата складання, призначення авансу, розмір отриманих і витрачених сум готівки, перелік підтвердних документів). Решта граф Звіту, такі як:

– “Звіт перевірено”;

– “Залишок внесено (перевитрату видано) у сумі за касовим ордером”;

– бухгалтерські проводки;

– розрахунок штрафу та суми утриманого податку на доходи фізичних осіб за несвоєчасно повернені невитрачені невитрачені кошти на відрядження або під звіт (заповнюється у разі порушення відрядженою (підзвітною) особою строків подання Звіту та повернення підзвітних сум) – заповнює особа, яка надала грошові кошти у підзвіт (бухгалтер), а графи “Доцільність здійснених витрат підтверджую”, “Звіт затверджено” підписує керівник підприємства.

Відривну частину Звіту – Розписку – заповнює і підписує працівник підприємства, якому підзвітна особа здає Звіт. Ця Розписка видається відрядженій (підзвітній) особі на підтвердження факту подання такою особою Звіту. По суті Розписка, як і квитанція прибуткового касового ордера, є для підзвітної особи документом, що підтверджує виконання певних зобов’язань (своєчасність подання Звіту та повернення залишку підзвітних сум).

Якщо роботодавець працівника авансом не забезпечує і при цьому придбання

товарів (робіт, послуг) виходить за межі його трудових обов’язків, то в такому разі взаємовідносини між ними регулює лише ЦКУ

1) за дорученням підприємства з попереднім укладенням договору доручення (у письмовій або усній формі) з подальшим відшкодуванням працівникові витрат, пов’язаних з виконанням доручення. Такі відносини регулює глава 68 ЦКУ

2) без доручення – договірних відносин немає, а правовідносини регламентує глава 79 ЦКУ

За договором доручення одна сторона (повірений) зобов’язується вчинити від імені

і за рахунок другої сторони (довірителя) певні юридичні дії. При цьому згідно зі ст. 1007 ЦКУ

Зауважимо, що цей договір може бути укладений як у письмовій формі, так і в

усній. Так, згідно з п. 1 ст. 208 ЦКУ

Після виконання договору працівник повинен надати роботодавцю звіт про виконання доручення(ст. 1006 ЦКУ

Зверніть увагу: згідно зі ст. 1002 Ц КУ

У ситуації, коли працівник не має можливості заздалегідь повідомити роботодавця про необхідність придбання товарів (робіт, послуг) для господарських потреб підприємства, можна говорити, що цей працівник діє без попереднього доручення. Такі взаємовідносини між працівником і підприємством регламентуються главою 79 (ст. 1158 – 1160) ЦКУ

У такому разі згідно з ч. 1 ст. 1160 Ц КУ

Після придбання працівником за власні готівкові кошти товарів (здійснення інших оплат) для потреб роботодавця, використання власних коштів у відрядженні, працівник повинен відзвітувати за витрачені кошти. Цю вимогу містить і п. 1 ст. 1006 глави 68 ЦКУ

Видача готівки під звіт на відрядження. Підприємство, направляючи працівника у відрядження, зобов’язане забезпечити його грошовими коштами (авансом) у межах суми, визначеної на оплату проїзду, наймання житлового приміщення та добові.

Працівник у відрядження направляється на підставі наказу (розпорядження) керівника підприємства. Відрядження працівника оформляється посвідченням про відрядження, в якому зазначаються пункт призначення, назва підприємства, на яке відряджається працівник, строк і мета відрядження.

Для того щоб здійснити видачу грошових коштів з каси підприємства, бухгалтеру необхідно розрахувати суму авансу виходячи з норм добових витрат, вартості проїзду та найму житла.

Порядок розрахунку авансу, необхідного для видачі працівникові, залежить від того, куди він відряджається: територією України чи за кордон. Як правило, аванс видається в цілих гривнях без копійок. Розраховується аванс з урахуванням добових витрат, вартості проїзду до пункту призначення і назад, витрат на проживання. Якщо ж працівник у відрядженні має здійснити витрати на госппотреби, то з урахуванням таких передбачуваних витрат.

Згідно з п.п. 140. 1.7 ПКУ

– у межах території України – не більше 0,2 розміру МЗП, установленої на 1 січня звітного податкового року, з розрахунку на добу;

– для відряджень за кордон – не більше 0,75 розміру МЗП, установленої на 1 січня звітного податкового року.

Видача авансу на відрядження обов’язкова.

Конкретний строк видачі авансу до початку відрядження в нормативних актах не визначено. На думку Мінфіну України(лист від 16.10.2003 р. № 31-03173-07-29/3846) і Національного банку (лист від 08.07.2004 р. № 11-113/2295-6866), строк видачі готівки на відрядження має визначатися самими суб’єктами господарювання в кожному конкретному випадку після підписання наказу (розпорядження) про відрядження та з урахуванням реального часу, необхідного для придбання квитків на проїзд.

Після повернення з відрядження відряджений працівник зобов’язаний відзвітувати протягом строків, установлених п. 170. 9 ПКУ

Разом зі Звітом підзвітна особа надає посвідчення про відрядження (з відмітками про прибуття та вибуття до(з) пунктів(ів) призначення), документи про найм житлового приміщення та проїзд, інші документи, що підтверджують витрати на відрядження.

За наявності залишку невитрачених грошових коштів, виданих у підзвіт, їхня сума повертається працівником у касу або зараховується на банківський рахунок особи, яка їх надала, до або в момент надання зазначеного Звіту.

СТРОКИ ПОВЕРНЕННЯ ГОТІВКИ, ОТРИМАНОЇ ПІДЗВІТНИМИ ОСОБАМИ, ТА СТРОКИ ПОДАННЯ ЗВІТУ

Строки повернення готівки, отриманої підзвітними особами, та подання звіту встановлені Положенням № 637

Згідно з п. 2.11 Положення № 637

– видача готівкових коштів під звіт на закупівлю сільськогосподарської продукції та заготівлю вторинної сировини, крім металобрухту, дозволяється на строк не більше

10 робочих днів з дня видачі готівкових коштів під звіт, а на всі інші виробничі (господарські) потреби на строк не більш як 2 робочі дні, включаючи день отримання готівкових коштів під звіт;

– якщо підзвітній особі одночасно видано готівку як на відрядження, так і для вирішення в цьому відрядженні виробничих (господарських) питань (у тому числі для закупівлі сільськогосподарської продукції у населення та заготівлі вторинної сировини), то строк, на який видано готівку під звіт на ці завдання, може бути продовжено до завершення строку відрядження;

– видача відповідній особі готівкових коштів під звіт провадиться за умови подання нею звітності в установленому порядку за раніше отримані під від-

звіт суми;

– звітування за отримані під звіт готівкові кошти здійснюється відповідно до законодавства України.

А згідно з п.п. 170. 9.2 ПКУ

а) завершує таке відрядження;

б) завершує виконання окремої цивільно-правової дії за дорученням і за рахунок особи, яка видала кошти під звіт.

За наявності надміру витрачених коштів їх сума повертається платником податку в касу або зараховується на банківський рахунок особи, яка їх видала, до або під час подання зазначеного звіту.

Як бачимо, строки повернення підзвітних коштів і строки подання Звіту різняться (див. табл. 4.6.).

Якщо кошти будуть повернуті підзвітною особою пізніше наступного дня після їх видачі (тобто з порушенням вимог п. 2.11 Положення № 637

*** Виняток становить випадок видачі коштів на відрядження. Граничні строки видачі коштів на ці цілі Положенням № 637

не встановлені, вони визначаються відповідно до чинного законодавства. Це означає, що під час видачі авансу на відрядження підзвітна особа повинна подати Звіт і повернути залишок невикористаних підзвітних сум до закінчення 5 банківських днів після повернення з відрядження, як цього вимагає п.п. 170.9.2 ПКУ [116] . [36]

Аналогічно і з видачею коштів під звіт на закупівлю сільгосппродукції та вторинної сировини, крім металобрухту. Якщо працівник здійснив закупівлю, наприклад, на 3-й день після отримання коштів, то протягом наступних п’яти банківських днів він має подати Звіт і повернути до каси залишок невикористаних коштів (за його наявності), як цього вимагає п.п. 170. 9.2 ПКУ

Строки подання Звіту та повернення коштів підзвітною особою

| Мета видачі коштів під звіт | Строк подання Звіту | Строк повернення залишку невикористаних сум | Штрафні санкції за порушення строків повернення залишку невикористаних коштів | |||

| згідно з ПКУ | згідно з Положенням ¹ 637 | на підзвітну особу ** | на підприємство *** | на посадових осіб підприємства | ||

| На закупівлю сільськогосподарської продукції та заготівлю вторинної сировини, крім металобрухту | До закінчення 5-го банківського дня, що настає за днем, в якому працівник придбав товари (роботи, послуги) за дорученням роботодавця | До або під час подання Звіту (див. гр. 2) | Протягом 10 робочих днів з дня видачі готівкових коштів, включаючи день отримання коштів під звіт | Своєчасно неповернений залишок підзвітних сум включається до оподатковуваного доходу працівника (із застосуванням натурального коефіцієнта), з якого утримується ПДФО утримується ПДФО (п.п. 170.9.1 ПКУ | Штраф у розмірі 25 % від виданих під звіт і неповернених сум | Адмінштраф за порушення правил ведення касових операцій за ст. 1642 КпАП від 136 до 255 грн. (за повторне протягом року порушення – від від 170 до 340 грн.) |

| На інші цілі | До закінчення 5-го банківського дня, що настає за днем, в якому працівник придбав товари (роботи, послуги) за дорученням роботодавця | До або під час подання Звіту (див. гр. 2) | Протягом 2 робочих днів з дня видачі готівкових коштів, включаючи день отримання коштів під звіт**** | Своєчасно неповернений залишок підзвітних сум включається до оподатковуваного доходу працівника (із застосуванням натурального коефіцієнта), з якого утримується ПДФО утримується ПДФО (п.п. 170.9.1 ПКУ | Штраф у розмірі 25 % від виданих під звіт і неповернених сум | Адмінштраф за порушення правил ведення касових операцій за ст. 1642 КпАП від 136 до 255 грн. (за повторне протягом року порушення – від від 170 до 340 грн.) |

| * Такі строки діють незалежно від того, видавався аванс у готівковій чи безготівковій формі (шляхом перерахування коштів на банківську платіжну картку працівника або на корпоративну картку). ** Після 01.01.11 р. таке покарання настає в усіх випадках несвоєчасного повернення залишку підзвітних сум (незалежно від того, відбувається це в місяці, на який припадає закінчення граничного строку подання Звіту, чи ні). 15 %-й штраф тепер не накладається на працівника. *** Санкції за порушення правил готівкового обігу встановлені Указом № 436 **** За недотримання цього строку підприємство та його посадові особи можуть бути притягнуті до відповідальності за порушення правил готівкового обігу за Указом № 436 ***** Виняток становить випадок видачі коштів на відрядження. Граничні строки видачі коштів на ці цілі Положенням № 637 | ||||||

Також потрібно зупинитися ще на одному важливому моменті: зазначені вище штрафні санкції застосовуються тільки в разі несвоєчасного повернення невикористаних підзвітних сум. Якщо працівник виконав доручення для потреб підприємства без попереднього забезпечення його авансом (тобто за свої гроші) і не подав вчасно Звіт, то не буде ані 25 %-го штрафу за Указом № 436

У будь-якому разі пропускати строки подання Звіту не рекомендується, оскільки вони чітко встановлені законодавством. Дотримання строків подання Звіту є однією з ділянок перевірки касової дисципліни контролюючими органами, і, як зазначено в п. 7.39 Положення № 637

У ситуації, коли підзвітні кошти не повернуто у встановлений строк, вкрай важливою для цілей оподаткування ПДФО є дата визнання доходу у фізичної особи. Можливі, як мінімум, три варіанти:

1. “Фіскальний”. Уся сума коштів, виданих під звіт, вважається сумою невитрачених грошових коштів і визнається доходом працівника на наступний день після граничного строку подання Звіту та повернення невитрачених коштів за ПКУ

2. “Зважений”. Оскільки сума ПДФО, нарахована на суму невитрачених грошових коштів, утримується за рахунок будь-якого оподатковуваного доходу платника податку за відповідний місяць, то вважаємо, що датою нарахування доходу працівникові є останній день місяця, в якому кошти видавалися під звіт, – день нарахування зарплати (доходу, з якого буде утримано податок). При цьому якщо Звіт подано працівником до кінця місяця, то ПДФО:

– розраховується із суми залишку неповернених коштів;

– не утримується, якщо працівник відзвітує в повному обсязі, хоч і з порушенням строків.

При цьому якщо на останній день місяця працівник не надасть Звіт, то ПДФО

розраховується з усієї суми, виданої під звіт і не поверненої у встановлений строк.

3. “Формальний”. Оскільки сума ПДФО розраховується безпосередньо у Звіті, то ПДФО не розраховується аж до отримання Звіту від працівника. Цей варіант використовують деякі податківці на місцях, проте без офіційних роз’яснень ми б не рекомендували його застосовувати.

ВЕДЕННЯ ЖУРНАЛУ РЕЄСТРАЦІЇ ПРИБУТКОВИХ І ВИДАТКОВИХ КАСОВИХ ДОКУМЕНТІВ

Усі прибуткові та видаткові касові ордери, а також документи, що їх замінюють, оформлені належним чином, підлягають реєстрації в Журналі реєстрації прибуткових і видаткових касових документів.

Типові форми Журналу реєстрації прибуткових і видаткових касових документів – форми № КО-3 і № КО-3а наведені в додатку 4 до Положення № 637

Журнал форми № КО-3 застосовують окремо для реєстрації прибуткових і видаткових касових документів. Як правило, для реєстрації прибуткових і видаткових касових документів на підприємствах застосовують Журнал форми № КО-3а, оскільки на підставі виконаних у ньому записів є можливість проконтролювати цільове призначення отриманих і витрачених готівкових коштів, а також перевірити повноту зроблених касиром записів.

У Журналі форми № КО-3а зазначають:

– дату і номер прибуткових і видаткових касових документів;

– суми, на які виписані прибуткові та видаткові касові документи;

– у графі “Примітка” короткий опис господарської операції (отримання виручки, внесення невитрачених підзвітних сум, виплата заробітної плати, матеріальної допомоги, видача під звіт на господарські потреби тощо).

Нумерація прибуткових і видаткових касових ордерів, зареєстрованих у Журналі форми № КО-3а, провадиться наростаючим підсумком з початку року.

Приклад заповнення Журналу форми № КО-3а:

Реєстрацію прибуткових і видаткових касових документів можна здійснювати за допомогою комп’ютерних засобів, що забезпечують формування і роздрукування необхідних касових документів. При цьому в документі “Вкладний аркуш журналу реєстрації прибуткових і видаткових касових ордерів”, який формується і роздруковується за відповідний день, забезпечується також формування даних обліку руху коштів за цільовим призначенням.

ОФОРМЛЕННЯ КАСОВОЇ КНИГИ

Усі надходження і видачі готівки в національній валюті підприємства обліковують у касовій книзі, типова форма № КО-4. Форма касової книги наведена в додатку 5 до Положення № 637

Кожне підприємство (юридична особа), що має касу, веде одну касову книгу для обліку операцій з готівкою в національній валюті (без урахування кас відокремлених підрозділів).

Перш ніж приступити до заповнення касової книги, касир повинен оформити її титульну сторінку (зазначає найменування підприємства, ідентифікаційний код згідно з Єдиним державним реєстром підприємств та організацій України) і пронумерувати аркуші книги. Після цього касову книгу прошнуровують, кількість аркушів завіряють своїми підписами керівник підприємства та головний бухгалтер. Крім того, на звороті останньої сторінки касової книги робиться напис: “У цій книзі пронумеровано і прошнуровано… аркушів”. Прошнуровані аркуші скріплюються печаткою підприємства – юридичної особи.

Підчищення і незастережені виправлення в касовій книзі не допускаються. У разі

необхідності коригування записів здійснюється так: неправильний текст і цифри закреслюються і над ними пишуться правильні значення. Закреслення здійснюється однією рискою так, щоб можна було прочитати виправлене. Виправлення помилки повинно бути застережено написом: “Виправлено” – і підтверджено підписами касира, а також головного бухгалтера або особи, яка його заміщує, із зазначенням дати виправлення.

Контроль за правильним веденням касової книги покладається на головного бухгалтера (або на особу, уповноважену керівником підприємства).

При заповненні касової книги слід керуватися такими вимогами Положення № 637

1. Записи в касовій книзі касир здійснює у двох примірниках (через копіювальний папір) чорнилом темного кольору чорнильною або кульковою ручкою. Перші примірники, які є невідривною частиною аркуша – “Вкладні аркуші касової книги”, – залишаються в касовій книзі. Другі примірники, які є відривною частиною аркуша касової книги – “Звіт касира”, – є документом, за яким касири звітують щодо руху грошей у касі. Перші та другі примірники повинні мати однакові номери.

2. Записи в касовій книзі здійснюються касиром за операціями одержання або видачі готівки за кожним касовим ордером і видатковою відомістю в день її надходження або видачі.

3. За відсутності руху готівки в касі протягом робочого дня записи в касовій книзі за цей день можуть не здійснюватися.

4. Записи касових операцій починаються на лицьовому боці невідривної частини аркуша (після рядка “Залишок на початок дня”). Спочатку аркуш згинають за лінією відрізу, підкладаючи відривну частину аркуша під частину, що залишається в книзі. Для ведення записів після рядка “Перенесення” відривну частину аркуша накладають на лицьовий бік невідривної частини і продовжують записи за горизонтальним лініюванням зворотного боку невідривної частини аркуша. Бланк звіту касира до кінця робочого дня не відривається.

5. Залишок готівкових грошових коштів у касі підприємства на початок робочого дня (дані за рядком книги “Залишок на початок дня”) має дорівнювати залишку готівки на кінець попереднього дня (дані за рядком книги “Залишок на кінець дня” за попередній день).

6. Готівкові грошові кошти, видані за платіжними (розрахунково-платіжними відомостями) на виплати, пов’язані з оплатою праці, відображаються в касовій книзі після закінчення строків цих виплат, а саме після закінчення трьох робочих днів, уключаючи день одержання готівки в установі банку. До цього наприкінці дня за рядком “У тому

числі на оплату праці” зазначається сума за платіжними (розрахунково-платіжними) ведомостями, не списана у витрати каси.

7. Якщо дані прибуткових і видаткових касових ордерів, виписаних протягом дня, не поміщаються на одному аркуші, то заповнюється наступний аркуш касової книги.

Щодня наприкінці робочого дня касир виконує такі операції:

– підбиває підсумок операцій з оприбуткування і видачі готівки за минулий день;

– визначає залишок готівки в касі на кінець дня (і відповідно на початок наступного дня); визначає

початок наступного дня);

– передає до бухгалтерії звіт касира – відривний аркуш (або декілька відривних аркушів) касової книги з прибутковими і видатковими касовими ордерами, на підставі яких протягом дня оприбутковували і видавали грошові кошти. На підтвердження факту прийняття звіту касира і документів, що додаються до нього (їх кількість у касовій книзі зазначається прописом), бухгалтер ставить свій підпис.

Приклад заповнення касової книги за даними наскрізного прикладу за 9 грудня

20ХХ р. див. на рис. 4.4:

20ХХ р

Підприємства за умови забезпечення належного зберігання касових документів можуть вести касову книгу в електронній формі за допомогою комп’ютерних засобів. Програмне забезпечення, за допомогою якого ведеться касова книга, повинно забезпечувати візуальне відображення та роздрукування кожної з двох частин аркуша касової книги (“Вкладний аркуш касової книги” та “Звіт касира”), які за формою та змістом повинні відтворювати форму касової книги в паперовому вигляді.

Особливості ведення касової книги в електронній формі розкрито в п. 4.4 Положення № 637

Так, згідно із зазначеним пунктом записи в касовій книзі здійснюються шляхом введення даних з первинних касових документів. Записи в касовій книзі повинні здійснюватися до початку наступного робочого дня (тобто із залишками на кінець попереднього дня), а також містити всі реквізити, які передбачені формою касової книги. Сторінки касової книги повинні нумеруватися автоматично наростаючим підсумком з початку року.

У разі роздрукування “Вкладного аркуша касової книги” наприкінці місяця має автоматично роздруковуватися загальна кількість аркушів касової книги за цей місяць, а у разі роздрукування наприкінці року – їх загальна кількість за рік.

Після роздрукування “Вкладного аркуша касової книги” і “Звіту касира” касир зобов’язаний перевірити правильність складання цих документів, підписати їх і передати

“Звіт касира” разом з відповідними прибутковими і видатковими касовими документами до бухгалтерії під розпис у “Вкладному аркуші касової книги”.

З метою забезпечення збереження та зручності використання “Вкладний аркуш касової книги” протягом року зберігається касиром окремо за кожний місяць. Після закінчення календарного року (або за потребою) “Вкладний аркуш касової книги” формується в підшивки в хронологічному порядку. Загальна кількість аркушів за рік засвідчується підписами керівника та головного бухгалтера підприємства – юридичної особи, а підшивки формуються в книгу, яка скріплюється печаткою підприємства – юридичної особи.

Після закінчення календарного року касова книга на електронних носіях повинна передаватися для зберігання протягом строків, установлених законодавством. Нагадаємо, що строк зберігання касових книг, так само як і інших касових документів, становить 3 роки (за умови завершення перевірки державними податковими органами з питань дотримання податкового законодавства).

Порядок ведення касової книги відокремленими підрозділами підприємства регламентовано абзацами третім і четвертим п. 4. 2 Положення № 637

Відокремлені підрозділи підприємств, які проводять операції з приймання готівки за продану продукцію (товари, роботи, послуги) з оформленням її прибутковим касовим ордером, а також з видачі готівки на виплати, пов’язані з оплатою праці, виробничі (господарські) потреби, інші операції з оформленням їх видатковими касовими ордерами та відомостями, ведуть касову книгу.

Відокремлені підрозділи підприємств, страхові агенти, брокери, розповсюджувачі лотерей, які здійснюють готівкові розрахунки із застосуванням РРО або РК і веденням КОРО, але не проводять операцій з приймання (видачі) готівки за касовими ордерами, а також підприємці касової книги не ведуть.