Грузовые перевозки у ФЛП: учет

* Вам пригодятся статьи «Грузовые перевозки у ФЛП: НДС» // «Налоги & бухучет», 2023, № 78, «Грузовые перевозки у ФЛП: нужная ли лицензия?» // «Налоги & бухучет», 2023, № 82.

Учет доходов и расходов у перевозчика

Ответы на самые распространенные вопросы, которые возникают в процессе учета у ФЛП-перевозчика, вы найдете в табл. 1.

Таблица 1. Особенности учета у перевозчика

|

Вопрос |

Ответ |

|

|

ФЛП-общесистемщик (плательщик НДС) |

ФЛП-единоналожник (плательщик НДС) |

|

|

В каком регистре ведем учет? |

Типовая форма, по которой осуществляется учет доходов и расходов физическими лицами — предпринимателями и физическими лицами, которые осуществляют независимую профессиональную деятельность, утвержденная приказом Минфина от 13.05.2021 № 261 |

Типовая форма, по которой осуществляется учет доходов и расходов физическими лицами — предпринимателями — плательщиками единого налога третьей группы, которые являются плательщиками налога на добавленную стоимость, утвержденная приказом Минфина от 30.11.2022 № 405 |

|

Надо ли регистрировать Типовую форму учета в налоговой? |

Нет, но вести ее все равно нужно. При проверке налоговики обязательно ее попросят |

|

|

Как часто заполняем Типовую форму? |

Ежедневно, когда есть доходы или расходы (если нет, этот день не заполняем) |

|

|

Что является доходом ФЛП-перевозчика? |

Доход ФЛП-перевозчика — это оплата, полученная от заказчика за услуги перевозки. Если же ФЛП предоставляет экспедиторские услуги, то налоговики соглашаются, что его доход — это только сумма полученного вознаграждения поверенного, то есть плата за выполнение договора транспортного экспедирования. Деньги, которые проходят через него транзитом (для оплаты услуг других лиц, привлеченных к выполнению договора транспортного экспедирования), в доход ФЛП-экспедитора не включаются (категория 104.04 БЗ, 107.01.03 БЗ). А если средства получены наличностью? Тогда лучше в учетном регистре показать (для целей оприходования) одновременно и их поступление, и их «выход» (уменьшение дохода) (больше деталей об этом найдете в статье «Доходы экспедитора-упрощенца» // «Налоги & бухучет», 2023, № 31). Также налоговики говорят, что через РРО/ПРРО следует проводить всю наличность, в том числе и транзитные средства (категория 107.01.03 БЗ) |

|

|

На какую дату возникает доход? |

На дату получения оплаты от заказчика (наличностью или в безналичной форме). Дата подписания акта предоставления услуг, составления ТТН и т. п. роль не играет |

|

|

В какую графу Типовой формы записывать доходы от перевозок? |

В графу 2, общей суммой с доходами от других видов деятельности за этот день. Не разбиваем доход на наличность и безналичку. Хотя и не запрещено делать такую разбивку |

В графе 2, общей суммой с доходами от других видов деятельности за этот день. Доход разбиваем на наличность и безналичку (две строки) |

|

Больше деталей по этому поводу найдете в статье «Как ФЛП вести учет доходов, расходов и товарных запасов в 2023 году?» // «Налоги & бухучет», 2023, № 16 |

||

|

Указываем доходы и расходы без НДС? |

Да, если ФЛП — плательщик НДС, доходы и расходы указываем без НДС |

|

|

Надо ли подтверждать первичкой доходы? |

Да, налоговики на этом настаивают. Безналичный доход подтверждает выписка банка, а наличный — Z-отчеты, которые РРО/ПРРО отправляет фискалам |

|

|

Надо ли подтверждать первичкой расходы? |

Да (платежки, чеки РРО, товарные чеки, закупочные акты, ТТН и т. п.). Без первичных документов расходы нельзя учитывать (п.п. 177.4.5 НКУ)! |

Для расчета ЕН расходы роли не играют. Но для НДС-целей и учета товарных запасов первичка все равно понадобится |

|

Обязательно ли амортизировать грузовик? |

Это право, а не обязанность ФЛП. Если ФЛП желает относить на расходы амортизационные начисления, то надо иметь первичку, которая подтверждает приобретение авто, приказ о введении его в эксплуатацию и вести учет амортизации в приложении к Типовой форме учета доходов и расходов, которое имеет название «Учет амортизационных отчислений основных средств (ОС) и нематериальных активов (НА)». Также амортизировать грузовик придется, если ФЛП решил бороться за сохранение налогового кредита по НДС при его приобретении |

Единоналожники вообще не должны рассчитывать амортизацию, потому что они уплачивают ЕН с дохода, не уменьшенного на сумму расходов. Но если ФЛП хочет бороться за сохранение налогового кредита по НДС со стоимости приобретенного автомобиля, лучше все-таки амортизацию насчитывать. Мы советуем взять за основу то же амортизационное приложение, которое ведут ФЛП-общесистемщики |

|

Больше деталей об этом, в частности образцы документов, найдете в статье «Грузовые перевозки у ФЛП: НДС» // «Налоги & бухучет», 2023, № 78 |

||

|

Можно ли включить в расходы стоимость ГСМ? |

Стоимость ГСМ включается в расходы ФЛП (категория 104.05 БЗ). Но налоговики напоминают, что, во-первых, ФЛП должен получить доход (оплату) за предоставленные услуги перевозки, а во-вторых, расходы на приобретение ГСМ должны быть подтверждены документально |

Сумма расходов не имеет значения для расчета ЕН, потому налоговики в целом не цепляются к расходам упрощенца. Поэтому при наличии первичных документов такие расходы записываем в Типовую форму учета доходов и расходов |

|

Иногда налоговики в своих разъяснениях требуют при списании ГСМ руководствоваться Нормами расхода топлива и смазочных материалов на автомобильном транспорте, утвержденными приказом Минтранса от 10.02.98 № 43. Но та же ст. 177 НКУ (для общесистемщиков) такого условия не выдвигает. Поэтому включить стоимость оплаченного топлива в расходы ФЛП можно, опираясь на самостоятельно утвержденные технически обоснованные нормы списания ГСМ. Конечно же, не забывайте о первичке, которая подтверждает факт расходов и их связь с хоздеятельностью ФЛП (платежки на приобретение ГСМ, путевые листы, в которых указываются маршрут, пробег, показатели спидометра, а также задание, в котором конкретное транспортное средство использовалось) |

||

|

Можно ли включить в расходы аренду гаража/стоянки для грузовика? |

Да, можно, потому что это расходы на эксплуатацию грузовика, который используется в хоздеятельности ФЛП (п.п. 177.4.5 НКУ). Обязательно надо иметь подтверждающую первичку (договоры аренды, акты, платежки) |

Сумма расходов не имеет значения для расчета ЕН, потому налоговики не цепляются к расходам упрощенца. Поэтому при наличии первичных документов такие расходы записываем в Типовую форму учета доходов и расходов |

|

Можно ли включить в расходы стоимость ремонта и запчастей? |

Налоговики не против, чтобы ФЛП включал в расходы стоимость ремонта грузовика (п.п. 177.4.4 и 177.4.6 НКУ, категория 104.05 БЗ). Конечно, при наличии первичных документов (акты выполненных работ, соглашения, платежки, чеки РРО и т. п.) |

|

|

Напомним, что у ФЛП на общей системе текущие ремонты и техобслуживания (ТО) идут прямо в расходы. А вот суммы, которые ФЛП потратил на реконструкцию, модернизацию и другие улучшения основного средства, включать напрямую в расходы нельзя — их добавляют к первоначальной стоимости авто и амортизируют (п.п. 177.4.6 НКУ). Единоналожники, которые связались с амортизацией ради сохранения налогового кредита по НДС при приобретении автомобиля, должны действовать по аналогии. Чтобы выяснить, какие операции относятся к ТО, налоговики рекомендовали ориентироваться на Правила № 550*, которые отсылают нас к Положению № 102**. * Правила эксплуатации колесных транспортных средств, утвержденные приказом Мининфраструктуры от 26.07.2013 № 550. Так вот, согласно этим документам мойку авто, замену шин, аккумуляторов, антифриза, масла и т. п. можно отнести к ТО (пп. 3.5, 3.19 Положения № 102). Поэтому эти расходы ФЛП может учесть сразу. К текущему ремонту относится одновременная замена не более двух базовых агрегатов авто (кроме кузова и рамы). Например, замена рулевого управления, коробки передач, моста, оси и т. п. (приложение Г к Положению № 102). Любой ремонт агрегатов — это тоже текущий ремонт (п. 3.14 Положения № 102), а значит, ФЛП может его учитывать в расходах. А что же такое реконструкция, модернизация и улучшение? Для ФЛП отдельных норм в законодательстве не прописано, потому ориентируемся на правила бухучета: если работы выполнены для того, чтобы поддержать грузовик в рабочем состоянии, это — ремонт; а если для того, чтобы увеличить будущие экономические выгоды от его использования — это модернизация. Признаками улучшений может считаться увеличение ожидаемого срока полезного использования авто, получение новых функций или изменение показателей его работы. Например, установка ГБО, парктроника, видеорегистратора и т. п. Что касается капремонта, то, теоретически, его тоже можно учесть в расходах сразу, потому что он выполняется для восстановления исправности и полного (или близкого к полному) восстановления ресурса авто. Но, чтобы налоговики не прицепились к тому, что капремонт увеличил срок полезного использования грузовика и должен амортизироваться (как реконструкция), советуем во всех первичных документах на его проведение идентифицировать операцию как просто ремонт |

||

|

Есть ли право на налоговый кредит по НДС по приобретенным ГСМ и ремонту? |

Право на налоговый кредит есть — при условии наличия зарегистрированной налоговой накладной. С этим фискалы не спорят (категория 101.13 БЗ). Но они отмечают, что в случае дальнейшего использования ГСМ или грузовика в необлагаемых налогом операциях или в операциях, которые не являются хоздеятельностью, ФЛП обязан начислить компенсирующие налоговые обязательства. Поэтому, чтобы не было проблем с налоговиками, надо заблаговременно позаботиться о документах, которые подтверждают использование ГСМ и авто исключительно для хозяйственных перевозок (лучше всего это подтверждает путевой лист, ТТН и акты выполненных услуг) |

|

|

Нужен ли перевозчику РРО/ПРРО? |

От РРО/ПРРО не освобождены ни общесистемщики, ни упрощенцы группы 3. Потому действуют общие правила: — если ФЛП принимает оплату от заказчиков наличностью или через POS-терминал, он должен иметь РРО или ПРРО; если ФЛП предоставляет клиентам для оплаты реквизиты своего текущего счета в формате IBAN и те по ним уплачивают, то можно обойтись без РРО/ПРРО, потому что это не расчетная операция в понимании Закона об РРО*; — если ФЛП предоставляет исключительно услуги (перевозку или другие), а оплата ему поступает на ФЛП-карту только через Приват24, Ощад24/7, Liqpay, Portmone, iPay, Wayforpay или другие банковские системы дистанционного обслуживания или сервисы перевода средств, он может работать без РРО/ПРРО согласно «услужной» льготе из п. 14 ст. 9 Закона об РРО (больше деталей об этом найдете в статье «Предоставляете услуги — можете не использовать РРО» // «Налоги & бухучет», 2023, № 49). Но лучше с этой «услужной» льготой быть осторожным. |

|

Как начислить амортизацию на грузовик

После того как ФЛП приобрел грузовик, ему стоит издать приказ о его использовании в хоздеятельности, составить акт о введении его в эксплуатацию, составить расчет первоначальной стоимости авто. Образцы этих документов мы приводили в статье «Грузовые перевозки у ФЛП: НДС» // «Налоги & бухучет», 2023, № 78.

С месяца, следующего за месяцем введения в эксплуатацию, можно уже начислять амортизацию. Метод амортизации у ФЛП — только прямолинейный (п.п. 177.4.7 НКУ).

То есть первоначальную стоимость грузовика (без НДС) делим на срок его полезного использования (для авто минимум — 5 лет, п.п. 177.4.9 НКУ), потом делим на 12 месяцев и умножаем на количество месяцев его использование в текущем году.

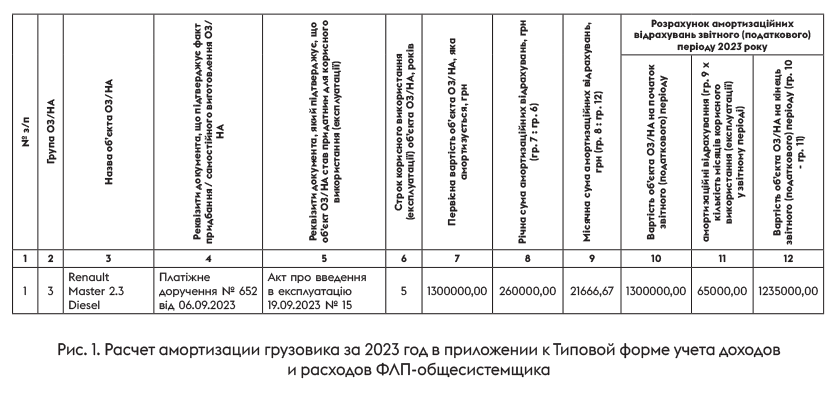

Например, если ФЛП приобрел грузовик, первоначальная стоимость которого составила 1300000 грн (без НДС), и ввел его в эксплуатацию в сентябре 2023 года, то в 2023 году он может начислить амортизацию на этот грузовик начиная с октября-2023. Поэтому сумма амортизации за 2023 год (за октябрь, ноябрь и декабрь) составит (1300000 : 5 : 12) х 3 = 65000 грн.

Учет амортизации ФЛП ведет в приложении к Типовой форме учета доходов и расходов, которое имеет название «Учет амортизационных отчислений основных средств (ОС) и нематериальных активов (НА)». Оно имеет такой вид, как на рис. 1. Заметьте, что в год приобретения грузовика гр. 10 = гр. 7. А вот в следующем году стоимость грузовика на начало года — это его стоимость на конец прошлого года (то есть гр. 12 приложения за прошлый год).

Нужен ли перевозчику путевой лист?

На сегодняшний день законодательство не требует иметь путевого листа для перевозки грузов. Однако, как вы уже поняли, какой-то документ нам все равно нужен, чтобы подтвердить использование грузовика в хоздеятельности и расход ГСМ. Поэтому зачем изобретать велосипед, если можно воспользоваться путевым листом, откорректировав его форму под себя?

ФЛП может использовать самостоятельно разработанную форму путевого листа

Чтобы разработанный вами путевой лист действительно считался действующим первичным документом, он должен иметь все обязательные реквизиты первичного документа (п. 2.4 Положения № 88*).

Кстати, за основу при разработке собственной формы путевого листа ничего не мешает взять старые формы, которые утратили силу (берете форму № 2 здесь). При этом вы можете убрать лишние реквизиты и добавить новые. Так позволяют делать и контролирующие органы (см. письмо Мининфраструктуры от 23.04.2013 № 4492/25/10-13 и письмо ГФСУ от 09.06.2015 № 11999/6/99-99-19-01-01-15).

Разработанную форму путевого листа ФЛП может ввести в обращение своим распоряжением (произвольной формы). Если есть желание, можно даже прописать правила заполнения этого документа. Для ФЛП главное — подтвердить факт использования авто в хоздеятельности, то есть указывать в путевом листе марку и номер грузовика, номера ТТН, откуда и куда везли груз, данные спидометра и расход горючего (его вид, количество и стоимость).

Составляйте путевой лист каждый день, когда авто выезжает*

* Ответы на практические вопросы, которые возникают во время составления путевого листа, вы найдете в статьях: «Путевой лист: живой росток или сухой сорняк» // «Налоги & бухучет», 2023, № 31, «Путевой лист: практические ситуации» // «Налоги & бухучет», 2023, № 31.

Учет товарных запасов у перевозчика: зачем?

ФЛП на общей системе и ФЛП на ЕН с НДС не являются освобожденными от учета товарных запасов согласно п. 12 ст. 3 Закона об РРО*.

* Освобожденными от него являются только ФЛП на ЕН, которые одновременно: 1) не зарегистрированы плательщиками НДС; 2) не занимаются реализацией технически сложных бытовых товаров, которые подлежат гарантийному ремонту; лекарственных средств; изделий медназначения; ювелирных и бытовых изделий из драгоценных металлов, драгоценных камней, драгоценных камней органогенного образования и полудрагоценных камней.

Но у нас говорится о перевозчиках. Они предоставляют услуги, а не перепродают товары. Поэтому резонный вопрос: о каком учете товарных запасов вообще может идти речь?

Но, к сожалению, налоговики уже длительное время считают, что вести учет товарных запасов должны даже предоставители услуг (категория 109.02 БЗ)! По мнению фискалов, такие ФЛП должны вести учет тех запасов, которые включаются в стоимость услуг (сырье, материалы, запчасти и т. п.). Например,

если ФЛП занимается перевозками, то стоит вести учет приобретенных и израсходованных ГСМ, упаковочных материалов, тары и т. п.

Раньше теплилась надежда, что хотя бы ФЛП, которые получают оплату за услуги исключительно на IBAN-номер счета, то есть не осуществляют никаких расчетных операций в понимании Закона об РРО, смогут не вести учет товарных запасов. Потому что их вообще не должно касаться «учетное» требование п. 12 ст. 3 Закона об РРО.

Но и здесь налоговики фискалят — требуют вести учет товарных запасов даже от тех, кто не осуществляет никаких расчетных операций в понимании Закона об РРО, а следовательно не подпадает под его действие (больше деталей по этому поводу найдете в статье «Учет товарных запасов у ФЛП: «готовь сани летом» // «Налоги & бухучет», 2023, № 49).

И плохой нюанс здесь в том,

что за нарушение требований Закона об РРО, совершенные начиная с 01.10.2023, освобождение от ответственности является выборочным. Амнистируются лишь нарушения, совершенные на: 1) временно оккупированных территориях; 2) территориях активных боевых действий, 3) территориях возможных боевых действий

Больше деталей об этом найдете в статье «Защита от РРО-штрафов с 01.10.2023: кто «под зонтиком» // «Налоги & бухучет», 2023, № 79 (ср. USER_SHOW_ID).

То если нарушение будет совершенно не на указанных территориях, то есть реальный риск получить штраф — 100 % стоимости товаров (сырья, материалов), которые есть в наличии, но на них нет первички и записи в товарном учете. Штраф считается по ценам реализации, но не менее 170 грн (ст. 20 Закона об РРО).

Поэтому если ФЛП-перевозчик — общесистемщик или плательщик ЕН с НДС и не хочет спорить с фискалами, ему придется согласиться и вести учет товарных запасов. Как?

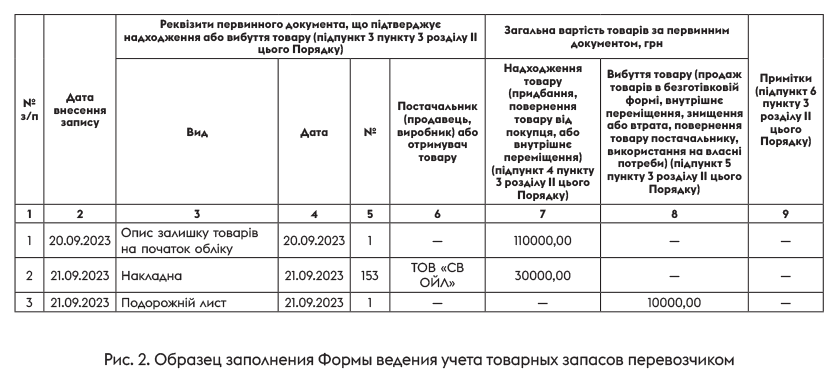

Для этого есть специальная Форма ведения учета товарных запасов, утвержденная приказом Минфина от 03.09.2021 № 496. Как только вы будете покупать ГСМ, упаковочные материалы, тару и т. п., записывайте в Форму учета реквизиты первичного документа на приобретение и стоимость приобретенных запасов.

А как используете — составьте акт об использовании (или путевой лист) и опять запишите в Форму учета реквизиты этого документа и стоимость использованных товарных запасов. Теоретически такие записи должны быть каждый день, когда есть движение товаров, материалов или других запасов! Подробности, как начать товарный учет, как его восстановить, если ФЛП вообще его не вел, и образец Описи остатка товаров на начало учета вы найдете в статье «Учет товарных запасов у ФЛП: «готовь сани летом» // «Налоги & бухучет», 2023, № 49. Образец Формы учета вы видите на рис. 2.

Заметьте, что в случае использования сырья на собственные нужды (в собственной хоздеятельности) указывается стоимость товара по цене приобретения, подтвержденной учетом товаров, и не указываются реквизиты поставщика и получателя.

Выводы

- ФЛП должен ежедневно (когда есть доходы/расходы) записывать свои доходы и расходы в Типовую форму учета доходов и расходов. У упрощенцев и общесистемщиков эта Типовая форма учета отличается.

- В доход перевозчик ставит полученную оплату за перевозку. У ФЛП-экспедитора транзитные средства доходом не являются.

- ФЛП-общесистемщик имеет право начислять амортизацию на грузовик, но это не его обязанность. Начислять амортизацию на грузовик придется тем ФЛП (общая система, ЕН), которые хотят бороться за сохранение налогового кредита по НДС со стоимости приобретенного автомобиля.

- Налоговики не против, чтобы ФЛП ставил в расходы стоимость ГСМ, запчастей, ремонта грузовика, но на все эти расходы надо иметь первичку (об оплате средств и об использовании ГСМ и грузовика в хоздеятельности ФЛП).

- Также по этим расходам ФЛП имеет право на налоговый кредит по НДС (при наличии зарегистрированной НН). Но если будет использовать ГСМ или авто не в хоздеятельности, надо будет перекрыть налоговый кредит начислением «компенсирующих» налоговых обязательств.

- Законодательство уже не требует от перевозчиков путевые листы, но их стоит составлять для того, чтобы подтвердить факт использования грузовика только в хоздеятельности ФЛП и количество использованных ГСМ.

- Налоговики настаивают на том, чтобы товарный учет вели даже перевозчики (ФЛП на общей системе и ФЛП на ЕН с НДС). Поэтому приобретение и использование ГСМ, тары, упаковочных материалов и т. п. надо записывать в Форму ведения учета товарных запасов.

По материалам сайта i.factor.ua