Превращение зарплаты в больничные в Объединенном отчете

На что обратить внимание в учете

В учете алгоритм исправления ситуации, когда ошибочно начисленную зарплату за период болезни работника надо заменить на больничные, несложен. Для этого в месяце исправления кадровик составляет исправительный табель учета использования рабочего времени, а бухгалтер сторнирует зарплату за дни временной нетрудоспособности и вместо нее начисляет больничные.

При этом бухгалтер должен правильно удержать налоги, применить НСЛ при ее наличии, начислить ЕСВ с контролем минвзноса месяцев, за который и в котором происходит такая замена. А также отразить такую «рокировку» в Налоговом расчете и его приложениях.

Здесь сразу хотим вас успокоить. В подобной ситуации нет нужды в корректировке отчетности прошлого периода, за который проводится замена зарплаты на больничные. Все действия будут происходить в отчетном периоде. То есть в месяце, в котором проводим такую замену. И именно на заполнении отчетности остановимся подробнее.

Для наглядности рассмотрим пример.

Пример. Работнику Ясколку О. В. (без инвалидности, НСЛ не пользуется, налоговый номер — 3444112211) за декабрь 2022 года была начислена зарплата 9500 грн, исходя из полностью отработанного месяца. Но в январе 2023 года выяснилось, что он болел с 28 декабря по 2 января. В итоге в январе работнику были начислены зарплата за январь — 9545,45 грн (ЕСВ — 2100 грн), больничные за декабрь — 1184,80 грн (ЕСВ — 260,66 грн) и больничные за январь — 592,40 грн (ЕСВ — 130,33 грн), а также отсторнирована излишне начисленная в декабре сумма зарплаты за 3 рабочих дня — 1295,45 грн (ЕСВ — 285,00 грн).

Сторнированная зарплата работника за декабрь (1295,45 грн) «ложится» на фонд оплаты труда января 2022 года. Тогда в январе работнику будут начислены заработная плата 8250 грн (9545,45 — 1295,45) и больничные с 28 декабря по 2 января 1777,20 грн (1184,80 + 592,40). Общая сумма дохода, начисленная в январе-2023, составит 10027,20 грн.

При начислении больничных за прошлые периоды всегда контролируйте размер базы ЕСВ в месяцах, за которые такие больничные начисляете. Вместе с тем при замене зарплаты на больничные будьте вдвое внимательнее. Потому что это одна из исключительных ситуаций, когда для контроля базы ЕСВ сторнированную зарплату относим к месяцу, за который такое сторнирование проводим.

В приведенной ситуации после проведения замены зарплаты на больничные за декабрь 2022 года база начисления ЕСВ будет больше МЗП (9500,00 — 1295,45 + 1184,80 = 9389,35 грн). Поэтому взнос взимаем с фактической базы начисления ЕСВ.

В случае если работник пользуется налоговой социальной льготой (далее — НСЛ), стоит также обратить внимание на предельный размер дохода, дающий право на ее применение. Ведь суммы доначисленных/отсторнированных отпускных и больничных относим к соответствующим месяцам, за которые они были начислены.

Все другие доначисленные/отсторнированные зарплатные выплаты оставляем без движения. Относить их к месяцам, за которые они были начислены, не нужно. Их окончательно облагаем налогом в месяце начисления.

Далее рассмотрим, как превращается зарплата в больничные в Налоговом расчете. И начнем с его приложения Д1.

Д1 Налогового расчета

Показываем зарплату. В январе 2023 года в Д1 показываем начисленную работнику зарплату за январь. Для нее формируем одну строку, в которой, среди прочего, указываем количество дней пребывания в трудовых отношениях в этом месяце.

Доначисленную или сторнированную сумму зарплаты за прошлые месяцы по общим правилам включаем в зарплату того месяца, в котором было осуществлено такое сторнирование. И, как правило, в Д1 такие корректировки не задевают прошлых отчетных периодов и, соответственно, не исправляются как ошибки.

Но есть исключение из общих правил. Это ситуация, когда сторнируем зарплату, а вместо нее начисляем отпускные или больничные. В таком случае в Д1 отсторнированные суммы зарплаты указываем с минусом в привязке к месяцу, за который они сторнируются.

Начисляем больничные. Суммы больничных, начисленных за дни временной нетрудоспособности, показываем в отдельных строках. При этом распределяем их по месяцам, за которые они начислены. В этих строках в графе 8 указываем «нетрудоспособный код». В приведенном случае используем код категории застрахованного лица «29» (временная нетрудоспособность работника без инвалидности у обычного работодателя).

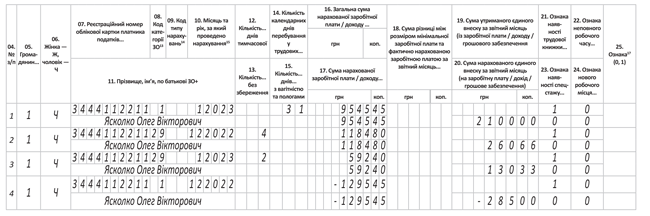

В приведенной ситуации в Д1 за январь 2023 года формируем две строки с суммами больничных (за декабрь 2022 года и январь 2023 года). В каждой из них отражаем данные соответственно за каждый месяц, за который они начислены (см. рис. 1).

Рис. 1. Фрагмент Д1 Налогового расчета за январь 2023 года

На основании данных приложения Д1 формируется Налоговый расчет.

Налоговый расчет

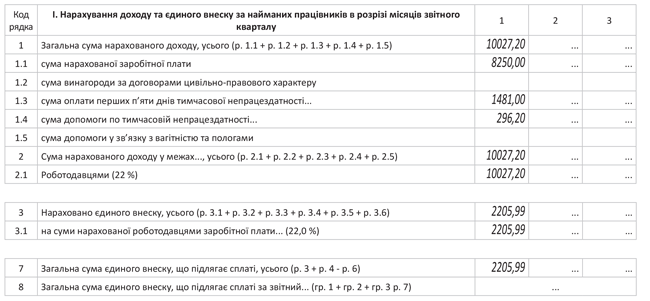

Зарплата. Зарплату в разделе 1 Налогового расчета формируем за квартал в разрезе месяцев. Следовательно, в январе 2023 года отражаем начисленную зарплату в сумме 8250 грн (9545,45 — 1295,45). То есть общей суммой показываем зарплату, начисленную за январь и сторнированную за декабрь. Ведь сторнирование/доначисление зарплаты в Налоговом расчете отражаем:

— в том месяце квартала, в котором они были фактически осуществлены и отражены в Д1;

— в общей начисленной сумме зарплаты за этот месяц квартала.

Больничные. Вместе с тем, что в Д1 больничные начисляются с разбивкой по месяцам, на которые приходятся, в Налоговом расчете они отражаются:

— во-первых, в том месяце квартала, в котором они были фактически осуществлены в бухучете и в Д1 (по примеру — в январе 2023 года);

— во-вторых, с разбивкой по источнику финансирования. Налоговый расчет содержит отдельные строки для отражения суммы оплаты первых 5 дней больничных за счет работодателя (строка 1.3) и пособия по временной нетрудоспособности за счет ПФУ (строка 1.4). По условиям примера сумма первых 5 дней больничных составляет 1481 грн, а одного дня за счет ПФУ — 296,20 грн;

— в-третьих, в общей сумме дохода за этот месяц квартала (вместе с зарплатой) — в строке 1, а для отражения базы начисления ЕСВ в пределах максимальной величины — в строках 2 и 2.1 (см. рис. 2).

Рис. 2. Фрагмент Налогового расчета за январь 2023 года

4ДФ Налогового расчета

По общим правилам доначисленные/отсторнированные суммы зарплаты отражаем в 4ДФ Налогового расчета, сформированном за тот отчетный квартал, в котором фактически были осуществлены такие корректировки.

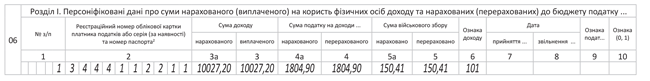

Для целей налогообложения НКУ относит больничные к зарплате. Следовательно, по ним должны работать те же правила отражения в 4ДФ, что и в отношении зарплаты. Таким образом, в разделе І 4ДФ за 1 квартал в январе в начисление (графа 3а) попадет сумма 10027,20 грн (9545,45 + 1184,80 + 592,40 — 1295,45). Так же из этой суммы показываем удержанный НДФЛ в сумме 1804,90 грн (10027,20 х 18 %) и ВС в сумме 150,41 грн (10027,20 х 1,5 %) соответственно в графах 4а и 5а.

А вот что касается выплаты, то здесь могут возникнуть нюансы. Их несколько:

1) в случае, если и зарплата, и больничные, начисленные в январе 2023 года, будут выплачены в срок (до конца февраля 2023 года), то в соответствующих графах для выплаты в Д4 выплаченные суммы будут равны начисленным;

2) в случае, если зарплата и больничные за счет работодателя будут выплачены в срок, а пособие по временной нетрудоспособности от ПФУ — нет, то отражать в графах для выплаты в январе 2023 года будем только выплаченную зарплату и больничные за счет работодателя. Кстати, как показать выплату больничных с опозданием, вы можете прочитать в статье «Лікарняні в 4ДФ: увага на виплату» // «Оплата труда», 2022, № 14 (ср. USER_SHOW_ID).

Допустим, что и зарплата, и вся сумма больничных, начисленных работнику в январе 2023 года, выплачены вовремя. Как начисление и выплату января отразить в 4ДФ, см. на рис. 3.

Рис. 3. Фрагмент 4ДФ за январь 2023 года

По материалам сайта i.factor.ua