Глава 15. Облік результатів діяльності

15.1. ФОРМУВАННЯ ФІНАНСОВИХ РЕЗУЛЬТАТІВ ПІДПРИЄМСТВА

ЗАГАЛЬНІ ПРИНЦИПИ ФОРМУВАННЯ ФІНАНСОВИХ РЕЗУЛЬТАТІВ

Яким би видом господарської діяльності не займалося підприємство, в остаточному підсумку його засновників і адміністрацію цікавитиме, якими є результати цієї діяльності. Загальний принцип визначення фінансового результату діяльності підприємства за звітний період загальновідомий: необхідно порівняти доходи звітного періоду і витрати, понесені для отримання цих доходів.

Зверніть увагу на фразу, що має принципове значення: “…витрати, понесені для отримання цих доходів”. Наприклад, якщо підприємство визнало дохід від реалізації готової продукції в момент відвантаження її покупцям (Дт 361 – Кт 701), то одночасно воно повинно визнати витрати в сумі собівартості реалізованої продукції (Дт 901 – Кт 26). Це працює так званий принцип відповідності доходів і витрат (див. ст. 4 Закону про бухоблік

Ще один найважливіший принцип – принцип нарахування (див. там само), який полягає в тому, що доходи і витрати відображаються в бухгалтерському обліку та фінансовій звітності в момент їх виникнення, незалежно від дати надходження або сплати грошових коштів. Наприклад, при відвантаженні продукції підприємство визнає дохід (Кт 701), оскільки збільшується актив – дебіторська заборгованість (Дт 361). При цьому відсутність оплати не відіграє жодної ролі. А коли оплата нарешті надійде, вона вже не вплине на склад доходів, просто буде закрита дебіторська заборгованість (Дт 311 – Кт 361). Що ж стосується витрат (Дт 901), то вони визнаються одночасно зі зменшенням активів – готової продукції (Кт 26).

І третій принцип, якого необхідно дотримуватися, – принцип періодичності,

що полягає в можливості розподілу діяльності підприємства на певні проміжки часу з метою складання фінансової звітності(ст. 4 Закону про бухоблік

Правильне застосування П(С)БО 15 “Дохід” [15], П(С)БО 16 “Витрати” [16] і трьох описаних вище принципів – періодичності, нарахування, відповідності доходів і витрат – дає можливість достовірно визначити та порівняти суми доходів і витрат кожного звітного періоду (див. рис. 15.1).

Тепер, розібравшись із загальним принципом визначення фінансового результату, можна заглибитися в деталі. Бухгалтерський облік повинен давати достатньо інформації для аналізу та прийняття управлінських рішень, а отже, визначити просто загальний фінансовий результат недостатньо, необхідно визначати і відображати результати за видами діяльності підприємства. П(С)БО 3 “Звіт про фінансові результати” [3] вимагає окремо відображати результат звичайної діяльності та результати від надзвичайних подій. Це пояснюється тим, що надзвичайні події можуть суттєво впливати на загальний фінансовий результат.

Звичайна діяльність – це будь-яка основна діяльність підприємства, а також операції, що забезпечують основну діяльність або виникають унаслідок її проведення. У межах звичайної діяльності виділяють операційну, фінансову та інвестиційну діяльність.

Надзвичайна подія – це подія або операція, які відрізняються від звичайної діяльності підприємства, причому не очікується, що вони повторюватимуться періодично або в кожному наступному звітному періоді.

Для обліку та узагальнення інформації про фінансові результати від звичайної діяльності (у розрізі окремих її видів) та надзвичайних подій призначено рахунок 79 “Фінансові результати”. Цей рахунок має такі субрахунки:

– 791 “Результат операційної діяльності”;

– 792 “Результат фінансових операцій”;

– 793 “Результат іншої звичайної діяльності”;

– 794 “Результат надзвичайних подій”.

За кредитом субрахунків рахунка 79 відображають суми, списані в порядку закриття відповідних рахунків обліку доходів, за дебетом – суми, списані в порядку закриття рахунків обліку витрат.

Визначаючи чистий фінансовий результат, наостанок закривають рахунок 98 “Податок на прибуток”. Цей рахунок має два субрахунки:

– 981 “Податок на прибуток від звичайної діяльності”;

– 982 “Податок на прибуток від надзвичайних подій”.

Витрати з податку на прибуток від звичайної діяльності(субрахунок 981) списують у дебет будь-якого із субрахунків 791 – 793 за вибором бухгалтера. Витрати з податку на прибуток від надзвичайних подій списують у дебет субрахунку 794.

Закриваючи рахунок 79 “Фінансові результати”, його сальдо списують на рахунок 44 “Нерозподілені прибутки (непокриті збитки)”, який має такі субрахунки:

– 441 “Нерозподілений прибуток”;

– 442 “Непокриті збитки”;

– 443 “Прибуток, використаний у звітному періоді”.

При списанні фінансового результату роблять один із двох записів:

– на суму чистого прибутку (якщо сальдо рахунка 79 кредитове): Дт 79 “Фінансові результати ” – Кт 441 “Нерозподілений прибуток”;

– на суму чистого збитку (якщо сальдо рахунка 79 дебетове): Дт 442 “Непокриті збитки ” – Кт 79 “Фінансові результати”.

Ось так у загальних рисах виглядає процедура формування фінансового результату в бухгалтерському обліку. А зараз давайте перейдемо від загального до окремого і окремо розглянемо порядок формування фінансових результатів від операційної, фінансової та іншої звичайної діяльності (до якої належить і інвестиційна), а також від надзвичайних подій.

ФОРМУВАННЯ РЕЗУЛЬТАТІВ ОПЕРАЦІЙНОЇ ДІЯЛЬНОСТІ

Операційна діяльність – це основна діяльність, а також інші види діяльності, що не є інвестиційною або фінансовою діяльністю. У свою чергу, основна діяльність – це операції, пов’язані з виробництвом або реалізацією продукції (товарів, робіт, послуг), заради яких створювалося підприємство і які забезпечують основну частину його доходу.

Саме при визначенні фінансового результату від основної діяльності найважливішу роль відіграють принципи нарахування та відповідності доходів і витрат. Адже виробництво продукції (робіт, послуг) може бути розпочато в одному звітному періоді, а реалізовано їх може бути вже в наступному. Так само і з товарами: їх може бути закуплено в одному звітному періоді, а реалізовано – у наступному. Зіставлення

чистого доходу від реалізації із собівартістю реалізованої продукції (товарів, робіт, послуг) дає можливість визначити валовий прибуток (збиток).

Чистий дохід від реалізації – це дохід, “очищений” від ПДВ, акцизного збору та інших відрахувань з доходу (знижок, наданих після відвантаження тощо). Згорнуте сальдо рахунка 70 “Доходи від реалізації ” – це фактично і є чистий дохід, оскільки кредит субрахунків 701, 702, 703 (доходи від реалізації продукції, товарів, робіт і послуг) зменшується дебетом субрахунку 704 “Вирахування з доходу”.

Валовий прибуток (збиток) – це різниця між чистим доходом від реалізації продукції (товарів, робіт, послуг) та їх собівартістю, відображеною на рахунку 90.

Але валовий прибуток (збиток) – це ще не фінансовий результат від операційної діяльності. Валовий прибуток правильніше вважати результатом основної діяльності. Але ж щоб її здійснювати, підприємство додатково несе адміністративні витрати(рахунок 92), витрати на збут(рахунок 93) та інші операційні витрати(рахунок 94). Крім того, під час операційної діяльності можуть бути отримані інші операційні доходи(рахунок 71). Під впливом усіх перелічених доходів і витрат формується фінансовий результат операційної діяльності (див. рис. 15.2).

ФОРМУВАННЯ РЕЗУЛЬТАТІВ ФІНАНСОВОЇ ДІЯЛЬНОСТІ

Фінансова діяльність – це сукупність операцій, які призводять до зміни величини та/або складу власного і позикового капіталу. У визначенні фінансового результату від фінансової діяльності беруть участь такі рахунки доходів:

– 72 “Дохід від участі в капіталі”;

– 73 “Інші фінансові доходи”;

і рахунки витрат:

– 95 “Фінансові витрати”;

– 96 “Втрати від участі в капіталі”.

Дохід від участі в капіталі – це дохід від фінансових інвестицій, які обліковуються за методом участі в капіталі. Метод участі в капі талі – це метод обліку інвестицій, за якого балансова вартість інвестицій відповідно збільшується або зменшується на суму збільшення або зменшення частки інвестора у власному капіталі об’єкта інвестування. Згідно з П(С)БО 12 “Фінансові інвестиції” [12] цей метод застосовується для обліку інвестицій в асоційовані, спільні та дочірні підприємства, які зазвичай є пов’язаними сторонами для інвестора.

До інших фінансових доходів належать доходи, отримані від фінансових інвестицій (крім доходів, що відображаються за методом участі в капіталі), дивіденди, проценти, амортизація дисконту за інвестиціями в боргові цінні папери.

Результат фінансової діяльності визначають, зіставляючи доходи і витрати, пов’язані з фінансовою діяльністю (див. рис. 15.3).

ФОРМУВАННЯ РЕЗУЛЬТАТІВ ІНШОЇ ЗВИЧАЙНОЇ ДІЯЛЬНОСТІ

Інша звичайна діяльність включає головним чином інвестиційну діяльність, а також деякі операції, що не належать до операційної або фінансової діяльності (втрати від неопераційних курсових різниць, уцінка та списання необоротних активів, фінансових інвестицій).

Інвестиційна діяльність – це сукупність операцій з придбання та продажу довгострокових (необоротних) активів, а також короткострокових (поточних)

фінансових інвестицій, які не є еквівалентами грошових коштів.

У визначенні фінансового результату іншої звичайної діяльності беруть участь усього лише два рахунки доходів і витрат:

– 74 “Інші доходи”;

– 97 “Інші витрати” (див. рис. 15.4).

Ось ми й розглянули порядок формування фінансових результатів кожного з видів звичайної діяльності (операційної, фінансової, інвестиційної). Але ця картина була б неповною без згадки про податок на прибуток від операційної діяльності.

Витрати з податку на прибуток від звичайної діяльності обліковуються на субрахунку 981 “Податок на прибуток від звичайної діяльності”. Причому сума таких витрат, як правило, не збігається з тією сумою податкових зобов’язань з податку на прибуток, яка відображена в декларації з податку на прибуток. Вона відрізняється на суму відстроченого податку, про правила визначення та відображення якого йтиметься в розділі 15.2. Так, визначаючи фінансовий результат від звичайної діяльності, в останню чергу закривають субрахунок 981. Його сальдо списують у дебет будь-якого із субрахунків 791 – 793 на розсуд бухгалтера. Саме тому, що в цьому питанні бухгалтеру надано свободу вибору, ми й не стали показувати списання витрат з податку на прибуток на жодній з наведених вище схем. Але про списання таких витрат, звичайно ж, не можна забувати.

А зараз, перш ніж розповісти про те, як визначати суму витрат з податку на прибуток з урахуванням відстрочених податків, зупинимося ще на формуванні фінансового результату від надзвичайних подій. Адже вони іноді можуть суттєво вплинути на підсумковий фінансовий результат.

ФОРМУВАННЯ РЕЗУЛЬТАТІВ ВІД НАДЗВИЧАЙНИХ ПОДІЙ

Надзвичайними подіями вважають стихійне лихо (землетрус, повінь тощо), вкрай несприятливі погодні умови (для сільськогосподарської діяльності), експропріацію власності підприємства тощо, за умови, що такі події не повторюються періодично або не очікуються в кожному наступному періоді.

Таке визначення “надзвичайності” означає, що одна й та сама подія може бути надзвичайною для одного підприємства і звичайною для іншого. Наприклад, землетрус може бути звичайним явищем для підприємства, що перебуває в зоні підвищеної сейсмічної активності, і надзвичайним – для підприємства, що перебуває за межами такої зони. Зрештою класифікація будь-якої події як

надзвичайної є предметом судження адміністрації підприємства.

Фінансовий результат від надзвичайних подій визначається та відображається окремо від результатів звичайної діяльності, з урахуванням податку на прибуток від надзвичайних подій.

У формуванні фінансового результату від надзвичайних подій беруть участь три рахунки доходів і витрат:

– 75 “Надзвичайні доходи”;

– 99 “Надзвичайні витрати”;

– 982 “Податок на прибуток від надзвичайних подій” (див. рис. 15.5).

15.2. БУХГАЛТЕРСЬКИЙ ОБЛІК ПОДАТКУ НА ПРИБУТОК

ПОТОЧНИЙ ПОДАТОК НА ПРИБУТОК

Підприємства, що перебувають на загальній системі оподаткування, сплачують податок на прибуток згідно з розділом III ПКУ

Платниками податку на прибуток з числа резидентів є, зокрема(п.п 133.1.1 ПКУ

1) суб’єкти господарювання – юридичні особи, які проводять господарську діяльність як на території України, так і за її межами, а також відокремлені підрозділи таких платників податку, за винятком представництв;

2) неприбуткові установи та організації при отриманні прибутку від неосновної діяльності та/або доходів, що підлягають оподаткуванню відповідно до цього розділу.

Ставка податку з 1 січня 2012 року становить 21 % від об’єкта оподаткування.

Об’єктом оподаткування є, зокрема, прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду на собівартість реалізованих товарів, виконаних робіт, наданих послуг та суму інших витрат звітного податкового періоду:

НП = Д – СС – Р,

де НП – оподатковуваний прибуток;

Д – доходи звітного періоду, які включають:

– дохід від операційної діяльності (дохід від реалізації товарів, виконаних робіт, наданих послуг);

– інші доходи;

СС – собівартість реалізованих товарів, виконаних робіт, наданих послуг;

Р – інші витрати.

Дохід від реалізації товарів визнається за датою переходу до покупця права власності на такий товар. Дохід від надання послуг і виконання робіт визнається за датою складання акта або іншого документа, оформленого відповідно до вимог чинного законодавства, що підтверджує виконання робіт або надання послуг.

Решта доходів у податковому обліку, здебільшого, визнаються за датою їх виникнення відповідно до положень (стандартів) бухгалтерського обліку, якщо інше не передбачено нормами розділу III ПКУ

Витрати, що формують собівартість реалізованих товарів, виконаних робіт, наданих послуг (крім нерозподілених постійних загальновиробничих витрат, що включаються до складу собівартості реалізованої продукції в періоді їх виникнення), визнаються витратами того звітного періоду, в якому визнано доходи від реалізації таких товарів, виконаних робіт, наданих послуг.

Інші витрати визнаються витратами того звітного періоду, в якому вони були здійснені, згідно з правилами ведення бухгалтерського обліку.

Таким чином, ми провели короткий огляд правил податкового обліку з податку на прибуток, який знадобиться нам для подальшого викладу.

Методологічні засади бухгалтерського обліку податку на прибуток встановлено П(С)БО 17 “Податок на прибуток”

Нарахування поточного податку на прибуток за звітний період відображається в бухгалтерському обліку записом:

Дт 981 “Податок на прибуток від звичайної діяльності”;

Кт 641 “Розрахунки за податками” (субрахунок або аналітичний рахунок “Розрахунки з податку на прибуток”).

При використанні рахунків класу 8 поточний податок на прибуток відображається записом:

Дт 85 “Інші витрати”;

Кт 641 “Розрахунки за податками” (субрахунок або аналітичний рахунок “Розрахунки з податку на прибуток”).

Власне кажучи, цим можна було б і обмежитися, якби не вимога П(С)БО 17

ВІДСТРОЧЕНИЙ ПОДАТОК НА ПРИБУТОК

Обліковувати відстрочений податок на прибуток повинні всі платники податку на прибуток, окрім суб’єктів малого підприємництва, які складають фінансову звітність згідно з П(С)БО 25 “Фінансовий звіт суб’єкта малого підприємництва” [25]. Цей стандарт дозволяє суб’єктам малого підприємництва відображати витрати з податку на прибуток у сумі поточного податку.

Що стосується періодичності, то розраховувати відстрочений податок на прибуток можна щокварталу на дату складання проміжної фінансової звітності або раз на рік при складанні річної фінансової звітності. У першому випадку в проміжному Звіті про фінансові результати відображається лише сума поточного податку на прибуток, а ось у річному – уже з урахуванням відстроченого податку(п. 15 П(С)БО 17

Відповідь на запитання: “Чому витрати з податку на прибуток у бухгалтерському обліку відрізняються від податку на прибуток, визначеного за податковим законодавством?” знайдемо в п. 4 П(С)БО 17

Сенс цього пункту зводиться до такого.

Витратами (доходом) з податку на прибуток у Звіті про фінансові результати визнається поточний податок на прибуток з урахуванням відстроченого податку на прибуток.

У вигляді формули таке твердження можна представити таким чином:

Тепер саме час звернути увагу на визначення відстроченого податку на прибуток, яким оперує П(С)БО 17

Відстрочений податок на прибуток – сума податку на прибуток, яка визнана відстроченим податковим активом (ВПА) та відстроченим податковим зобов’язанням (ВПЗ).

ВІДСТРОЧЕНІ ПОДАТКОВІ АКТИВИ ТА ЗОБОВ’ЯЗАННЯ

Щоб зрозуміти, звідки беруться ВПА і ВПЗ, ще раз згадаємо, що прибуток у бухгалтерському та податковому обліку – не одне й те саме.

Згідно з визначенням термінів П(С)БО 17

Обліковий прибуток (збиток) – сума прибутку (збитку) до оподаткування, яку визнано в бухгалтерському обліку та відображено у Звіті про фінансові результати за звітний період.

Податковий прибуток (збиток) – сума прибутку (збитку), визначена за податковим законодавством об’єктом оподаткування за звітний період.

Самі по собі розбіжності між податковим та обліковим прибутком ще не обов’язково призводять до виникнення ВПА або ВНО. Різниці (відхилення між податковим та обліковим прибутком) можуть бути постійними і тимчасовими.

Так, амортизація невиробничих основних засобів впливає на фінансові результати в бухгалтерському обліку, але не впливає на оподатковуваний прибуток. Отже, ця різниця буде постійною.

Навпаки, включення авансів, отриманих платниками податку на прибуток до 01.04.2011 р. (набрання чинності розділом ІІІ ПКУ

Тимчасова податкова різниця – різниця між оцінкою активу або зобов’язання за даними фінансової звітності та податковою базою цього активу або зобов’язання відповідно.

Зверніть увагу на термін “податкова база активу або зобов’язання”, що міститься у визначенні тимчасової податкової різниці. Він є ключовим при визначенні величини ВПА та ВПЗ. Але про це пізніше, а зараз ще раз повторимо загальне правило:

ВПА і ВПЗ виникають лише тоді, коли розбіжності мають тимчасовий характер, тобто одна й та сама величина впливає на податковий та обліковий прибуток у різних звітних періодах.

Відстрочений податковий актив – сума податку на прибуток, що підлягає відшкодуванню в наступних періодах унаслідок:

– тимчасової податкової різниці, що підлягає вирахуванню;

– перенесення податкового збитку, не включеного до розрахунку зменшення податку на прибуток у звітному періоді;

– перенесення на майбутні періоди податкових пільг, якими скористатися у звітному періоді неможливо.

Відстрочене податкове зобов’язання – сума податку на прибуток, яка сплачуватиметься в наступних періодах з тимчасових податкових різниць, що підлягають оподаткуванню.

Образно кажучи, відстрочений податковий актив – це сума нібито переплати до бюджету порівняно з тим, якби податок сплачувався з облікового прибутку. Тому в бухгалтерському обліку ця сума визнається ніби активом і відображається на балансовому рахунку 17 “Відстрочені податкові активи”.

І навпаки, відстрочене податкове зобов’язання – це сума начебто недоплати до бюджету порівняно з тим, якби податок сплачувався з облікового прибутку. Тому в бухгалтерському обліку ця сума визнається нібито зобов’язанням і відображається на балансовому рахунку 54 “Відстрочені податкові зобов’язання”.

Причиною появи ВПА і ВПЗ є не просто тимчасові податкові різниці, а ті, що до того ж “підлягають вирахуванню” і “підлягають оподаткуванню”.

ВИДИ ТИМЧАСОВИХ ПОДАТКОВИХ РІЗНИЦЬ

З викладеного вище випливає, що для правильного відображення в обліку ВПА і ВПЗ насамперед необхідно зосередитися на тимчасових податкових різницях з проблемою виділення їх із загальної маси різниць, що випливає звідси.

П(С)БО 17

Тимчасова податкова різниця, що підлягає вирахуванню, – тимчасова податкова різниця, яка призводить до зменшення податкового прибутку (збільшення податкового збитку) у майбутніх періодах.

Тимчасова податкова різниця, що підлягає оподаткуванню, – тимчасова податкова різниця, що включається до податкового прибутку (збитку) у майбутніх періодах.

Для повного розуміння цих термінів ще раз нагадаємо, що П(С)БО 17

Тепер ми впритул підійшли до того, щоб визначитися, в якому випадку виникає ВПА, а в якому випадку – ВНО. Вказівки на цей рахунок містяться відповідно в пп. 7 і 8 П(С)БО 17

Отже, підіб’ємо проміжні підсумки. Ми знаємо, що:

– витрати (дохід) з податку на прибуток включають витрати на поточний податок і відстрочений податок на прибуток;

– відстрочений податок на прибуток – сума податку, визнана ВПА або ВПЗ;

– ВПА і ВПЗ утворюються внаслідок тимчасових податкових різниць;

– причиною виникнення ВПА є тимчасові податкові різниці, що підлягають вирахуванню, а причиною виникнення ВПЗ – тимчасові податкові різниці, що підлягають оподаткуванню.

Висловлюючись математичною мовою, невідомими в цій системі рівнянь є розмір і напрям тимчасових податкових різниць. А для того щоб їх визначити, слід ще раз пригадати визначення тимчасової податкової різниці – це різниця між бухгалтерською оцінкою активу або зобов’язання та податковою базою цього активу і зобов’язання.

ПОДАТКОВА БАЗА

На жаль, П(С)БО 17

Податкова база активу або зобов’язання – оцінка активу та зобов’язання, яка використовується з метою оподаткування цього активу та зобов’язання при визначенні податку на прибуток.

Для того щоб зрозуміти зміст цього визначення, слід звернутися до прикладів, які наведено в додатку до П(С)БО 17

У першому прикладі наведено ситуацію, коли на кінець звітного року вартість активів на субрахунку 371 “Розрахунки за виданими авансами” (за сировину, роботи, послуги для операційної діяльності) становить 10800 грн. Ці 10800 грн. за вирахуванням ПДВ є бухгалтерською оцінкою активу (балансовою вартістю) – 9000 грн.

За податковим законодавством сума виданих авансів платникам податку на прибуток на загальних підставах (без ПДВ) включається до валових витрат у тому періоді, коли здійснено їхнє перерахування, і відповідно зменшує податок на прибуток. Тобто ця сума вже була врахована в податковому обліку, і “отоварювання” авансу не спричинить жодних податкових наслідків. Отже, податкова база цього активу дорівнює нулю.

У цьому випадку балансова вартість активу (БСА) перевищує податкову базу активу (ПБА), і виникає тимчасова податкова різниця, що підлягає оподаткуванню (у бухгалтерському обліку) у розмірі 9000 0 = 9000 грн. Розмір цієї різниці, помножений на діючу ставку податку, і дає нам ВПЗ, що відображається в рядку

460 Балансу (якщо інших різниць немає).

І навпаки, якщо БСА менша за НБА, то виникає тимчасова податкова різниця, що підлягає вирахуванню, і, як наслідок, утворюється ВПА.

Тепер з’ясуємо зміст поняття “податкова база зобов’язання”. З цією метою скористаємося прикладом 2: станом на кінець звітного року на субрахунку 681 “Розрахунки за авансами одержаними” сальдо зобов’язання становить 12000 грн.

Бухгалтерська оцінка цього зобов’язання без ПДВ становить 10000 грн.

За податковим законодавством отримані аванси (без ПДВ) включаються до складу валового доходу в тому періоді, в якому вони отримані. Знову-таки ця сума вже врахована з метою оподаткування, і відвантаження не спричинить жодних податкових наслідків. Податкова база цього зобов’язання дорівнює нулю.

У цьому випадку балансова вартість зобов’язання (БЗЗ) перевищує податкову базу зобов’язання (ПБО) і виникає тимчасова податкова різниця, що підлягає вирахуванню . Розмір цієї різниці (10000 0 = 10000 грн.), помножений на діючу ставку оподаткування, і дає нам ВПА, що відображається в рядку 060

Балансу (якщо інших різниць немає).

І навпаки, якщо БСО менше за НБО, то виникає тимчасова податкова різниця, що підлягає оподаткуванню, і, як наслідок, утворюється ВПЗ.

З наведеного аналізу прикладів можна вивести два загальних правила. Перше правило стосується визначення розміру податкової бази активу або зобов’язання:

Податкова база активу або зобов’язання визначається в тій сумі, яка буде використана з метою оподаткування в наступних за датою балансу звітних періодах.

Друге правило є основним при визначенні розміру ВПА та ВПЗ, що виникають внаслідок відмінності балансової вартості активу або зобов’язання від податкової бази цього активу або зобов’язання. Це правило представимо у вигляді формул:

Керуючись цими правилами, на дату балансу слід проаналізувати відображені в бухобліку активи та зобов’язання на предмет наявності тимчасових податкових різниць і там, де вони є, визначити розмір ВПА та ВПЗ.

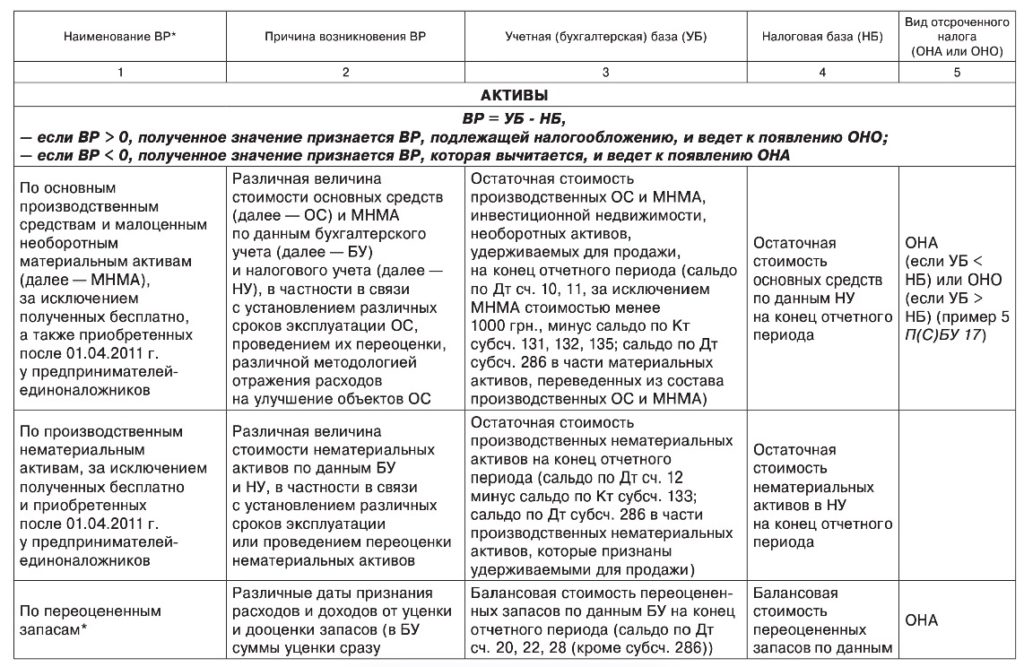

Найпоширеніші причини виникнення тимчасових податкових різниць наведено в табл. 15.1.

Таблиця 15.1

ВІДОБРАЖЕННЯ ВПА ТА ВНО В БУХГАЛТЕРСЬКОМУ ОБЛІКУ ТА ФІНАНСОВІЙ ЗВІТНОСТІ

ВПА і ВПЗ, пов’язані з виникненням тимчасових податкових різниць, повинні відображатися відповідно на рахунку 17 і рахунку 54. У Балансі вони відображаються згорнуто – у рядку 060 або 460, залежно від того, що більше.

Витрати (дохід) з податку на прибуток, що відображаються на рахунку 98 і в рядку 180 (185) Звіту про фінансові результати, слід визначати за формулою:

Якщо ВПА більше, ніж ВНО (тобто згорнуто виходить ВПА), то відстрочений податок на прибуток у сумі “згорнутого ВПА” відображається таким чином:

Дт 17 “Відстрочений податковий актив”

Кт 641 “Розрахунки за податками” (субрахунок або аналітичний рахунок “Розрахунки з податку на прибуток”).

Якщо ж ВПЗ більше, ніж ВПА (тобто згорнуто виходить ВПЗ), то відстрочений податок на прибуток у сумі “згорнутого ВПЗ” відображається таким чином:

Дт 981 “Витрати з податку на прибуток від звичайної діяльності”

Кт 54 “Відстрочені податкові зобов’язання”.

І в тому і в іншому випадку робиться проводка на суму поточного податку на прибуток:

Дт 981 “Податок на прибуток від звичайної діяльності”

Кт 641 “Розрахунки за податками” (субрахунок або аналітичний рахунок “Розрахунки з податку на прибуток”).

Розглянемо числовий приклад

Приклад 15.1. Сума поточного податку на прибуток склала 15 тис. грн. Два

варіанти знака відстроченого податку:

1) ВОНА – 5000 грн.;

2) ВНО – 3000 грн.

Подивимося, як це виглядатиме в проводках (табл. 15.2).

Таблиця 15.2

| Зміст господарської операції | Кореспондуючі рахунки | Сума, грн. | |

| дебет | кредит | ||

| 1. Якщо має місце ВПА | |||

| 1.1. нараховано поточний податок на прибуток | 981 | 641/Приб. | 10000 |

| 1.2. відображено суму ВПА | 17 | 641/Приб. | 5000 |

| 2. Якщо має місце ВНО | |||

| 2.1. нараховано поточний податок на прибуток | 981 | 641/Приб. | 15000 |

| 2.2. відображено суму ВНО | 981 | 54 | 3000 |

У фінансовій звітності результати цих операцій будуть відображені таким чином:

– варіант 1 – у рядку 060 Балансу буде відображено ВПА в сумі 5,0 тис. грн.,

а в рядку 180 Звіту про фінансові результати – витрати з податку на прибуток від звичайної діяльності в сумі 10,0 тис. грн.;

– варіант 2 – у рядку 460 Балансу буде відображено ВПЗ у сумі 3,0 тис. грн., а в рядку 180 Звіту про фінансові результати – витрати з податку на прибуток від звичайної діяльності в сумі 18,0 тис. грн. (15,0 3,0).

І в першому, і в другому варіантах у рядку 550 Балансу буде показано суму податку на прибуток, що підлягає сплаті до бюджету, яка дорівнює 15,0 тис. грн.

ВІДОБРАЖЕННЯ ВОНА І ВОНО З УРАХУВАННЯМ ПОКАЗНИКІВ ПОПЕРЕДНЬОГО РОКУ

Отже, ви вже знаєте, що сума відстроченого податку на прибуток, розрахованого за рік згорнуто, є показником, який має бути відображений у відповідному рядку Балансу (060 або 460) на 31 грудня звітного року. З попереднього підрозділу ви також дізналися, якими проводками відображати відстрочений податок на прибуток. Однак якщо підприємство вже не вперше відображає відстрочений податок на прибуток, то одних тільки цих проводок недостатньо. Виникає запитання, а що ж робити з відстроченим податком, відображеним у минулорічній фінансовій звітності?

Перелічимо всі можливі варіанти з урахуванням того, що порівняно з попереднім роком знак відстроченого податку на прибуток може залишитися незмінним, а може й змінитися:

1) знак відстроченого податку не змінюється:

а) відстрочені податкові активи (ВПА) збільшуються;

б) ВПА зменшуються;

в) відстрочені податкові зобов’язання (ВПЗ) збільшуються;

г) ВПЗ зменшуються;

2) знак відстроченого податку змінюється:

а) ВПА замінюються на ВПЗ;

б) ВПЗ замінюються на ВПА.

Якщо знак відстроченого податку не змінюється, необхідно або донарахувати, або зменшити сальдо такого податку на 31 грудня звітного року на відповідну величину.

Якщо ж знак відстроченого податку змінюється, то потрібно списати минулорічне сальдо відстроченого податку і відобразити витрати з податку на прибуток звітного року у звичайному порядку.

Порядок відображення ВНО і ВПА, а також витрат (доходів) з податку на прибуток у бухгалтерському обліку розглянемо на числових прикладах. При цьому проаналізуємо такі ситуації:

– збільшується (зменшується) залишок за Дт рах. 17;

– збільшується (зменшується) залишок за Кт рах. 54;

– ВНО змінюється на ВПА;

– ВПА змінюється на ВНО;

– виникає дохід з податку на прибуток. Вихідні дані наведемо в табл. 15.3.

Таблиця 15.3

Порядок відображення відстрочених податків у перелічених ситуаціях у регістрах бухгалтерського обліку наведено в табл. 15.4.

Таблиця 15.4

| № п/п | Зміст операції | Кореспонденція рахунків | Сума, грн. | |

| дебет | кредит | |||

| Зменшення ВПА протягом року | ||||

| 1 | Зменшено сальдо ВПА | 981 | 17 | 550 |

| 1 | Відображено нарахування податку на прибуток, включеного до декларацій з податку на прибуток за I квартал і II – IV квартали 20ХХ року | 981 | 641/Приб. | 700 |

| 1 | Списано на фінансовий результат суму витрат з податку на прибуток підприємства (гр. 3 ряд. 180 Форми № 2) | 791 | 981 | 1250 |

| Збільшення ВПА протягом року | ||||

| 2 | Донараховано ВПА | 17 | 641/Приб. | 550 |

| 2 | Відображено донарахування податку на прибуток, включеного до декларацій з податку на прибуток за I квартал і II – IV квартали 20ХХ року (700,00 550,00) | 981 | 641/Приб. | 150 |

| 2 | Списано на фінансовий результат суму витрат з податку на прибуток підприємства (гр. 3 ряд. 180 Форми № 2) | 791 | 981 | 150 |

| Зменшення ВНО протягом року | ||||

| 3 | Зменшено сальдо ВНО | 54 | 641/Приб. | 550 |

| 3 | Відображено донарахування податку на прибуток, включеного до декларацій з податку на прибуток за I квартал і II – IV квартали 20ХХ року (700,00 550,00) | 981 | 641/Приб. | 150 |

| 3 | Списано на фінансовий результат суму витрат з податку на прибуток підприємства (гр. 3 ряд. 180 Форми № 2) | 791 | 981 | 150 |

| Збільшення ВНО протягом року | ||||

| 4 | Донараховано ВЗНО | 981 | 54 | 550 |

| 4 | Відображено нарахування податку на прибуток, включеного до декларацій з податку на прибуток за I квартал і II – IV квартали 20ХХ року | 981 | 641/Приб. | 700 |

| 4 | Списано на фінансовий результат суму витрат з податку на прибуток підприємства (гр. 3 ряд. 180 Форми № 2) | 791 | 981 | 1250 |

| ВПА змінюється на ВНО | ||||

| 5 | Списано ВПА за минулий рік | 981 | 17 | 700 |

| 5 | Нараховано ВНО | 981 | 54 | 1250 |

| 5 | Відображено нарахування податку на прибуток, включеного до декларацій з податку на прибуток за I квартал і II – IV квартали 20ХХ року | 981 | 641/Приб. | 700 |

| 5 | Списано на фінансовий результат суму витрат з податку на прибуток підприємства (гр. 3 ряд. 180 Форми № 2) | 791 | 981 | 2650 |

| ВНО змінюється на ВПА | ||||

| 6 | Списано ВНО за минулий рік | 54 | 641/Приб. | 200 |

| 6 | Нараховано ВПА | 17 | 641/Приб. | 300 |

| 6 | Відображено донарахування податку на прибуток, включеного до декларацій з податку на прибуток за I квартал і II – IV квартали 20ХХ року (700,00 200,00 300,00) | 981 | 641/Приб. | 200 |

| 6 | Списано на фінансовий результат суму витрат з податку на прибуток підприємства (гр. 3 ряд. 180 Форми № 2) | 791 | 981 | 200 |

| ДОХІД З ПОДАТКУ НА ПРИБУТОК | ||||

| 7 | Відображено поточний податок на прибуток за рахунок зменшення ВНО | 54 | 641/Приб. | 700 |

| 7 | Списано залишок ВНО (1150,00 700,00) | 54 | 981 | 450 |

| 7 | Нараховано ВПА | 17 | 981 | 600 |

| 7 | Списано на фінансовий результат суму доходів з податку на прибуток підприємства (гр. 3 ряд. 185 Форми № 2) | 981 | 791 | 1050 |

Звертаємо увагу: не завжди зміна ВЗВ впливає на суму податку на прибуток, що відображається в бухгалтерському обліку на субрах. 981. Так, сума ВНО, що виникла в результаті дооцінки основних засобів, у бухгалтерському обліку відображається як зменшення власного капіталу: Дт субрах. 423 “Дооцінка активів” з Кт рах. 54 “Відстрочені податкові зобов’язання”.

Сума такої зміни ВНО не повинна включатися до рядка 180 Форми № 2.

15.3. ВИКОРИСТАННЯ ПРИБУТКУ ПІДПРИЄМСТВА

Тепер ви вже знаєте методику розрахунку відстроченого податку на прибуток. Ви знаєте також, що після списання всіх доходів і витрат (у тому числі з податку на прибуток) на фінансовий результат, сальдо рахунка 79 списується нарахунок 44 “Нерозподілені прибутки (непокритий збиток)”, який має такі субрахунки:

– 441 “Нерозподілений прибуток”;

– 442 “Непокриті збитки”;

– 443 “Прибуток, використаний у звітному періоді”.

Прибуток (кредитове сальдо рахунка 79) відображається записом:

Дт 79 “Фінансові результати”

Кт 441 “Прибуток нерозподілений“;

Збиток (дебетове сальдо рахунка 79) відображається записом:

Дт 442 “Непокриті збитки”

Кт 79 “Фінансові результати”.

Що ж робити далі з нерозподіленим прибутком (непокритим збитком)? Це залежить від положень установчих документів підприємства та рішення засновників. У принципі, нерозподілений прибуток може продовжувати обліковуватися на субрахунку 441 доти, доки не прийде час його використати.

Використання прибутку протягом звітного періоду відображається за дебетом субрахунку 443 “Прибуток, використаний у звітному періоді” у кореспонденції з кредитом рахунка, який відповідає напряму використання прибутку.

Найпоширеніші напрями використання прибутку:

– поповнення резервного капіталу;

– нарахування дивідендів;

– покриття збитків.

Якщо ж за результатами звітного періоду були понесені збитки, то вони покриваються нерозподіленим прибутком попередніх звітних періодів (за його наявності) або резервним капіталом.

Типові кореспонденції рахунків з використання прибутку показано в табл. 15.5.

Таблиця 15.5

| Зміст господарської операції | Кореспондуючі рахунки | |

| дебет | кредит | |

| Якщо отримано прибуток | ||

| 1. Поповнення резервного капіталу | 443 | 43 |

| 2. Нарахування дивідендів засновникам | 443 | 671 |

| 3. Покриття збитків попередніх звітних періодів | 443 | 442 |

| Якщо понесені збитки | ||

| 4. Покриття збитків за рахунок резервного капіталу | 43 | 442 |